クレジットカードの審査に落ちてしまい、自分はなぜクレジットカードを作れないのか知りたいと思っていませんか。

クレジットカードを作れない理由は大きく分けると4つあります。そしてそれぞれの理由に対して、きちんとした解決方法はあります。

そこで、この記事ではクレジットカードが作れないという方のために、大手カード会社に3社勤務した私がその経験を生かして、クレジットカードを作れない理由とその解決方法について以下の流れで紹介します。

- クレジットカードの審査に落ちる4つの理由

- クレジットカードを選ぶ2つのポイント

- 審査が不安な方におすすめのクレジットカード2選

- クレジットカードの審査が通りやすくなる4つのポイント

- どうしてもクレジットカードが作れないという方へ

この記事を読むことでクレジットカードの審査の全てがわかります。

また、自分がクレジットカードの審査に落ちてしまった原因とその解決方法を知ることで、クレジットカードを作れる可能性はかなり高くなります。

1. クレジットカードの審査に落ちる4つの理由

一般的にクレジットカードの審査に落ちる理由は以下の4つがあります。

- 過去に金融事故を起こしてしまい、ブラックリストに載っている方

- 他社での借り入れ件数や借り入れ額が多い方

- 年収などのカードの発行条件を満たしていない

- 過去にクレジットカードを作ったことがない

カードの審査に落ちた方は、このいずれかに該当している可能性が非常に高いです。

この章では、上記の審査に落ちる4つの理由とその解決方法について紹介します。

理由1. 過去に金融事故を起こしてしまい、ブラックリストに載っている方

クレジットカード会社は審査の際、信用機関の利用実績というものを確認します。

信用機関の利用実績には以下のような情報が記載されています。

- 氏名・生年月日・住所・電話番号など

- クレジットカードの利用状況(借入金額・入金状況・返済状況・借入残金など)

- クレジットカードの申込み状況(どの金融機関に申込みを行ったのか、またその合否)

上記のように信用機関情報には返済状況も記載されており、返済の遅滞、債務整理、自己破産などをするとその情報が全て記載され、カードの審査に通りにくくなります。

そのため、このように信用機関に記録されている利用実績の情報が悪く、カードを作りにくい状況のことをブラックリスト入りと呼んでいます。

ブラックリスト入りしてるかどうかの確認方法

自分が本当にブラックリスト入りしているか気になるという方は、信用情報機関に直接問い合わせて確認することができます。

信用情報機関には以下の3つがあります。

- CIC(株式会社シー・アイ・シー):主にクレジットカード会社、信販会社系が利用

- JICC(日本信用情報機構):主に消費者金融、信販系が利用

- KSC(全銀協:全国銀行個人信用情報センター):主に銀行が利用

この中でクレジットカードの申し込みでブラックリストに入ってるかどうかが気になる方は、主にクレジットカード会社が審査に利用するCIC(株式会社シー・アイ・シー)にアクセスして、自分がブラックリスト入りしているか確認してみましょう。

正確な情報を確認するならKSC-JICC-CICの順で開示

CICで過去のクレジットカード契約情報を確認するためには、契約時に入力した電話番号の情報が必要です。

そのため、下記に当てはまる方はCICの開示のみで大丈夫です。

- 一度も携帯電話番号を変えていない方

- 引っ越しなどで固定電話番号が変わっていない方

- 紙のアドレス帳などで過去の自分の電話番号を正確に分かっている人

しかし、電話番号を変えた事がある方や記憶に自信のない方は、先にKSCやJICCを開示しましょう。

クレジットカードを含む、ローンや携帯電話の分割払いでの購入などの情報が分かり、契約時に記入した電話番号が記載されているからです。

また、KSCやJICCの開示情報とCICの開示情報を比較する事で、あなたの過去にした借金に関する情報が正確に分かります。

なお、ネットで開示請求をするのにクレジットカードなどを要求されますが、みんなの銀行の『Debit Card』は開示請求支払いに使えたという口コミが多いです。

一部のJCBデビットカード以外では開示の支払いができないと思った方が良いです。

ブラックリストの方がカードを作るための解決策

残念ながらブラックリストに載ってしまった方は信用機関情報の利用実績が綺麗になるのを待つか、ブラックリスト入りでも作れる可能性のクレジットカードに申し込むことをおすすめします。

ブラックリスト入りの方でも債務整理や自己破産をしていなければ、作れる可能性のあるクレジットカードは以下の2枚です。

- 『Nexus Card』

- 『ライフカード』

もし、このカードでも審査に受からなかった場合は、4章で紹介するデビットカードを検討してみてください。

理由2. 他社での借り入れ件数や借り入れ額が多い方

現在、他社での借り入れや返済しきっていないカードローンの金額が多い場合、クレジットカードの審査に通る可能性が低くなります。

なぜなら、クレジットカード会社は借入額が支払い能力以上になっている方には原則カードを発行しないからです。そのため、他社で多額の借り入れがある方は他社での借り入れを返済してから申し込むようにしましょう。

また、遅滞でなく滞納(返済期限が過ぎている返済)がある方は、ほぼカードの審査に通る可能性がなくなるので気を付けましょう。

キャッシングには注意

キャッシング利用を目的としている方も注意が必要です。

なぜなら、総量規制という法律で個人がお金を借りられる枠の基準が定められていて、その枠の中にクレジットカードのキャッシング枠も含まれるからです。

総量規制とは個人の借入総額が、原則、年収等の3分の1までに制限される仕組みを言います。

また、キャッシング枠を不必要に多くして申し込むと、カードの発行会社は「この人はお金に困っている人なのかな」と判断され、カードが発行されない可能性があります。

他社での借り入れ件数や借り入れ額が多い方の解決策

他社での借り入れ金額や借り入れ件数が多い方は、できるだけ返済して借入金額を減らしたり件数を減らしてから新しくカードを作りましょう。

また、キャッシングは極力申し込まないように気をつけましょう。

理由3. 年収などのカードの発行条件を満たしていない

クレジットカードは他社の借り入れ件数や借り入れ総額の他にも、以下の項目を確認します。

- 勤務先

- 勤続年数

- 年収

- 年齢

- 居住年数

- 電話

これらの項目でどの項目をどれだけ重視するかはカードの種類やカード会社によって異なります。

当然、そのカードの求めるクレジットカードの発行条件を満たさなければ、クレジットカードを作ることはできません。

この項目に不安な箇所がある方は『Nexus Card』などのカードをおすすめします。

勤務形態

勤務先は知名度や規模が大きければ大きいほど良いとされています。職種は安定性の高い職種が良いとされています。

会社経営者・自営業の方、パート・アルバイトや契約社員、派遣社員の方は、作りづらいと言われていますが、『Nexus Card』ならほぼ確実に作れます。

しかし、無職の方は残念ながら一般的にクレジットカードを作ろうとすると作ることができません。無職の方は『無職でも確実にクレジットカードを作るための6つのポイント』にてクレジットカードを作るコツを紹介しているので参考にしてください。

勤続年数

勤続年数(または営業年数は長ければ長い方が良いとされていますが、一般的に一年以上の勤務していれば問題ありません。

しかし、会社経営者・自営業の方は3年以上が好ましいとされています。

年収

高ければ高いほどいいですが、一般カードならば年収200万円でほとんどのクレジットカードが作れます。

ゴールドカードでも年収300万円ほどで作れるカードは数多くあります。

また、専業主婦や学生の方のように基本的に年収がないような方々は以下の記事で紹介しているカードならば問題なく作れるはずです。

年齢

20代の方ならば1〜2枚目ならば問題なく作れます。

30代になって初めてクレジットカードを作ろうとすると、それまでの信用情報がなさすぎて過去にブラックリスト入りしていたことを疑われてしまい、審査に落ちる可能性もあります。

そう言った理由を除けば、60歳くらいまでは問題なくカードを作れます。60歳以上でも作れないことはないですが年齢が上がるにつれて作りづらくなります。

居住年数

居住年数も長ければ長い程良いとされています。

同じ所に長く住んでいれば、お金を借りてそのまま逃げられるリスクが減ると判断されるからです。

また、「家族と同居している」「持ち家」であれば、同じ理由でさらにカードを作りやすくなります。

電話

申し込み時に登録するのは固定電話が最も良いとされていますが、携帯電話でも全く問題なくカードを作ることができます。

しかし、電話連絡が取れない場合、基本的にはクレジットカードは作れません。

理由4. 過去にクレジットカードを作ったことがない

過去にクレジットカードを作ったことのない方のことを、信用情報に何の情報が載っていないことから「スーパーホワイト」と呼びます。

スーパーホワイトの方とは今までクレジットカードやローンを利用したことがなく、利用実績に何も記されていない方のことを言います。

そうした方々は、クレジットカードを作りにくいと言われています。

そのように言われる理由は自己破産をした記録は5年程度で消えてしまうため、クレジットカード会社からは20代の頃に自己破産などをした方と、初めてカードを作る方は同じ信用状態に見えてしまうためです。

しかし、最近では以下のような支払いも信用機関の情報に載るため、スーパーホワイトの方は少ないと言われています。

- 携帯電話の分割払いでの購入

- 車のローンや住宅ローン

- 学習教材やエステの分割払い

ただ、携帯電話を一括払いで購入している方などは本当に信用機関にまったく情報がない可能性があり、カードの審査に落ちたのかもしれません。

そういった方々でも当サイトで紹介しているクレジットカードならば、審査に通る可能性が高いです。

2. クレジットカードを選ぶ2つのポイント

ネット上などでよく、「審査が甘い」「審査が緩い」と言われているクレジットカードを見かけますが、プロの目から見てこのようなカードは存在しないと断言できます。

しかし、利用実績(クレジットヒストリー)に多少の難があっても、その人にある程度の収入があり、決済能力があると判断すればクレジットカードを発行してくれるカード会社もあります。

つまり、審査が甘いカードがあるというのではなく、クレジットカード会社によって審査のポイントが違うのです。

では、クレジットカード会社はどのように審査を行ってるのでしょうか。

2-1. クレジットカード会社の審査基準

クレジットカード会社の審査基準をまとめると、以下の3つになります。

- 返済能力:職業や勤務先、雇用形態、勤続年数、年収、そして他社からの借入れ状況を確認して、お金を貸してもきちんと返済できるのかを判断しています

- 性格:これまでの利用実績を確認して、遅滞などすることなく期日までにきちんと返済ができる性格なのかを判断しています

- 資産:万が一、返済ができなくなった場合に、不動産などの担保として見ることのできる資産があるのかどうかを判断しています

この審査基準が以下で紹介するカードの種類によって異なります。

それによって作りやすいクレジットカードも変わってきます。

2-2. クレジットカードの種類

クレジットカードの種類は大きく分けると以下の5種類になり、審査基準や審査難易度が異なります。

| 種類 | 例 | 特徴 |

| 国際系 | JCBカードなど | JCBなどの国際ブランドが直接発行するクレジットカードです。 |

| 銀行系 | 三井住友カードなど | 銀行や銀行系グループ会社が発行するクレジットカードです。 |

| 信販系 | JACCSカードなど | クレジットカード、ローン、割賦販売、賃貸住宅の保証人など、販売信用を主に行っている会社が発行するクレジットカードです。 |

| 流通系 | エポスカードなど | スーパーやデパートなどの子会社や関連会社が発行するクレジットカードです。 |

| 消費者金融系 | ライフカード(デポジット型)など | 消費者金融やグループ会社が発行するカードです。 |

審査が不安な方は、流通系や消費者金融系のクレジットカードなどに申し込むと作りやすいと言われています。

その理由は下記の通りです。

流通系

返済能力・性格・資産を見ます。

また、マルイは利用者にエポスカードをマルイで利用してもらったり、キャッシングをしてもらうことで収益を稼いでいるので、多くの方にクレジットカードを持ってもらいたいと考えています。

そのため、この人にカードを発行すると会社に利益が生まれるかどうかといった視点も含まれるので、他のカードよりも審査に通る人が多いように感じます。

消費者金融系

消費者金融系のカードは他のカードと審査がまったく違うといっても過言ではありません。一般的に消費者金融系のカードが最も作りやすいと言われていますが、消費者金融の貸付審査に近い審査が行われているからです。

消費者金融は無担保でお金を貸し出すくらいなので厳重な審査を行います。しかし、消費者金融もクレジットカードを利用してもらうことで収益を稼いでいるので多くの方にカードを持って欲しいと考えています。

そのため、安定した収入があり、カードを発行することで利益が生まれると判断されれば他社で審査に落ちた方でも十分に審査に通る可能性があります。逆に無職の学生、専業主婦(主夫)など収入のない方は申し込むことすらできません。

3. 審査が不安な方におすすめのクレジットカード2選

先ほどの章で紹介した通り、審査が不安な方は「流通系カード」「消費者金融系カード」などを選ぶべきです。

ただし、「信販系カード」の中でも『Nexus Card』は例外で、審査が不安な方でも審査に通る可能性があります。

この章では、特に審査が不安な方向けでも作れたという声がSNS上で多かったクレジットカードを紹介します。

- 『Nexus Card』

- 『ライフカード』

3-1. 『Nexus Card』

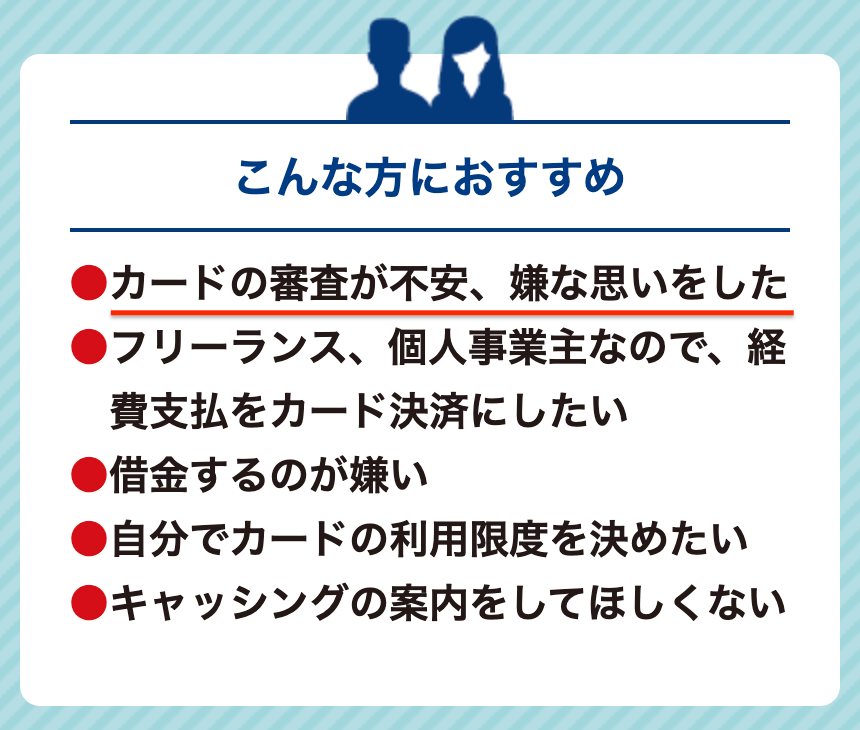

『Nexus Card』は事前にデポジット(保証金)を預けるという珍しいタイプのクレジットカードです。

デポジット(保証金)=限度額となるため、いわゆるブラックリストに載っている方でも作れる可能性が高く、公式ページにも以下のように書かれてあります。

出典:Nexus Card

審査に不安のある方におすすめとカード会社の公式ページで書かれてあるのはこの『Nexus Card』くらいしかありません。

ブラックではないが、他社のカードに申し込みをして断られ続けた方でも、まずはこのカードの利用を毎月続ける事で専門の信用機関(CICなど)にクレジットヒストリーが作れて、他のカードの審査に通りやすくなります。

カードとしても普通のMastercardと同じように使えて、ポイントが貯まったりボーナス・分割・リボ払いにも対応しているなど便利な1枚です。

| 年会費(税込) | 1,375円※別途発行費用550円も必要 |

| 発行条件 | 18歳以上の方で、安定した収入のある方 |

| 基本還元率 | 0.5% |

『Nexus Card』公式ページ:

3-2. 『ライフカード』

『ライフカード』は消費者金融アイフルの子会社であるライフカード株式会社が発行しているクレジットカードです。

このカードはブラックリスト入りしている方でも作れたという口コミが多数あります。なぜなら、親会社であるアイフルの審査や使われたお金の回収方法をライフカードにも応用していると考えられるためです。

過去に支払いの遅れがあったりクレジットヒストリーが無くても、現在安定した収入があれば審査に通る可能性が他社のクレジットカードに比べて高いです。

| 年会費 | 無料 |

| 発行条件 | 日本国内にお住まいの18歳以上(但し高校生を除く)で、電話連絡が可能な方 |

| 基本還元率 | 0.5〜1.5% |

『ライフカード』公式ページ:

4. クレジットカードの審査が通りやすくなる4つのポイント

この章では、クレジットカードの審査に通りやすくなるポイントを紹介します。

ここで紹介する以下の内容を知らなければ、本来なら通っていたはずの審査に落ちてしまうということもあり得るのでしっかりと読んでください。

- 申込書記入時の誤字や空欄をできるだけ避ける

- 一度に複数枚のクレジットカードには申し込まない

- 年収や他社からの借り入れ額での虚偽報告をしない

- 他社での借り入れをなくす

4-1. 申込書記入時の誤字や空欄をできるだけ避ける

実は申込書(ネット入会だと申込画面)の不備や未記入が審査に引っかかる一番多い原因といわれています。

どうしても記入できない項目は仕方がありませんが、多過ぎるとカード会社はあなたと安心して契約できないと判断し、審査に落ちやすくなります。

また、同じ理由で字が汚すぎるのも審査に落ちる原因とされています。

4-2. 一度に複数枚のクレジットカードには申し込まない

審査まで時間がかかるので何社か申し込んで審査が早く終わったクレジットカードを作ろうと考える方は多いです。

しかし、これはクレジットカードを作るときに絶対にやってはいけないことなのです。

一度に複数のクレジットカードを申し込むとその情報は信用情報機関に登録され、クレジットカード会社はそれを元に審査をします。そしてこの時、クレジットカード会社は以下のように考えます。

- 入会キャンペーンのポイント目的の申込者かもしれない

- お金に困っていて返済能力がない人かもしれない

以上の理由から一度に複数枚のクレジットカードを申し込むことは新しくクレジットカードを作るのに不利になってしまいます。

また、同様の理由でクレジットカードの審査に落ちてすぐの申し込みも審査に通りにくくなりやすいので気をつけましょう。

4-3. 年収や他社からの借り入れ額での虚偽報告をしない

年収や他社からの借り入れ額でバレないと思って嘘の記入をしてしまうことは絶対にやってはいけないことです。

それらの嘘はバレてしまう可能性が高いです。年収に関しては年間の収入証明書を求められる場合もありますし、他社からの借り入れ額はクレジットカード会社が信用機関に問い合わせれば一発でわかってしまいます。

そしてこれらの虚偽報告が発覚してしまうとそのカードの審査に落ちるだけでなく、ブラックリストに載ってしまい、今後の審査にも響く可能性があるので虚偽報告だけは絶対にやめましょう。

4-4. 他社での借り入れをなくす

現在、他社での借り入れや、返済しきっていないカードローンがある場合、クレジットカードの審査に通る可能性が低くなります。

なぜなら、クレジットカード会社は借入額が支払い能力以上になっている方には原則カードを発行しないからです。

そのため、他社で借り入れがある方は他社での借り入れを返済したり、できるだけ金額を減らしてから申し込むようにしましょう。

5. どうしてもクレジットカードが作れなかった方へ

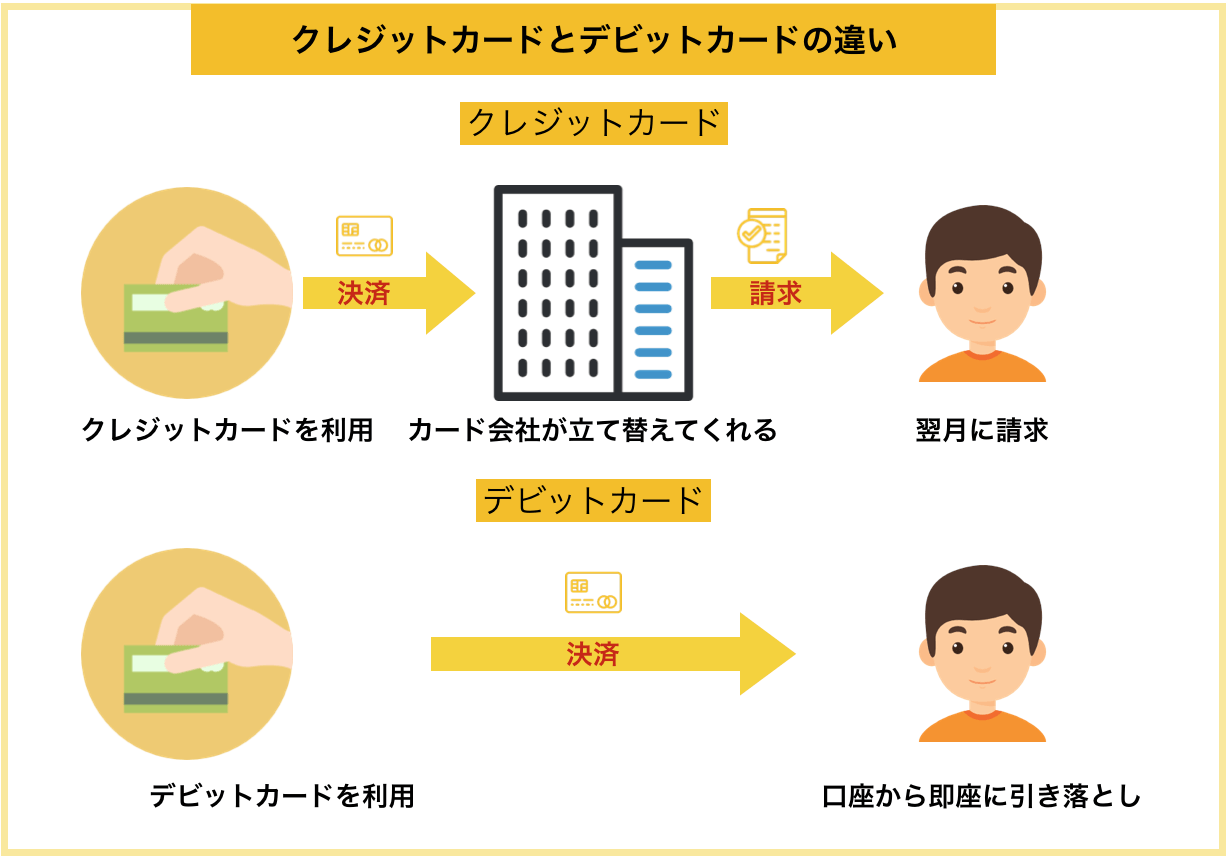

どうしてもクレジットカードが必要なのに、クレジットカードが作れないという方には「デビットカード」がおすすめです。

5-1. デビットカードとは

デビットカードとはクレジットカードと同様にVISA、JCBなどの支払い機能を兼ね備えたカードで、「一括払い」を選択すればネット決済やお店での決済が可能です。

また、クレジットカードのように事後決済ではなく、利用するとその場で預金口座から引き落とされる即時決済なので審査なしでも作れるカードが多いです。

限度額も預貯金があれば、その範囲内であればいくらでも使えます(1日や1ヶ月に使える上限金額が銀行側で設定されていることがあります)

5-2. デビットカードのメリット

現金やクレジットカードに加え、もう一つの支払い方法としてデビットカードが注目を集めています。

現に海外ではクレジットカードの普及率よりもデビットカードの方が普及率の方が高いくらいです。

デビットカードが人気な理由としては現金を引き出したり持ち歩く必要がなくなるということや、クレジットカード同様にデビットカードを利用するとポイントなどの還元を受けられる場合もあることが挙げられます。

5-3. おすすめのデビットカード

デビットカードを申し込むのであれば間違いなく、『Sony Bank Wallet(Visa)』がおすすめです。

『Sony Bank WALLET(Visa)』はソニー銀行が発行する以下のような特長を持つカードで、全159枚のデビットカードの中で最もおすすめの1枚です。

- 年会費:永年無料

- 還元率:預金残高やソニー銀行との証券取引残高に応じて0.5〜2.0%がキャッシュバック

- 付帯保険:ネットバンク発行のカードでは珍しくショッピング保険、不正利用補償がしっかりと付帯

『Sony Bank Wallet(Visa)』公式ページ:

6. まとめ

クレジットカードが作れない方が、審査に落ちてしまった理由とその解決方法をご紹介しました。

一般的にクレジットカードの審査に落ちてしまう理由は以下の4つです。

- 過去に金融事故を起こしてしまい、ブラックリストに載っている方

- 他社での借り入れ件数や借り入れ額が多い方

- 年収などのカードの発行条件を満たしていない

- 過去にクレジットカードを作ったことがない

しかし、以下のクレジットカードならば審査が不安な方でも審査に通る可能性が高いです。

- 『Nexus Card』

- 『ライフカード』

これらのクレジットカードでも審査に通らなかった場合は、クレジットカードではありませんが『Sony Bank Wallet(Visa)』に申し込むことをおすすめします。

あなたがクレジットカードを作れることを祈っています。