「消費者金融ってそもそも何?」「消費者金融はどこがおすすめなの?」など、消費者金融について気になっていませんか?

消費者金融は、消費者個人向けに無担保で貸してくれる仕組みですが、利用の仕方を間違えると大きな損をする恐れがあるので注意が必要です。

本ページでは、消費者金融で審査をした経歴のある私が、消費者金融の基本からおすすめの会社、損しないための利用方法などについてまとめたものです。

- 消費者金融とは?メリット・デメリットまとめ

- 消費者金融でお金を借りるための4つのステップ

- 消費者金融を選ぶ2つのポイント

- おすすめの大手消費者金融5選

- 大手に落ちた時に選ぶ中小消費者金融まとめ

- 消費者金融の審査の通過率を上げる3つのポイント

- 消費者金融に関するQ&A

本記事を読めば、消費者金融の損しない利用の仕方から、申し込むべき消費者金融まで全て分かるので、ぜひご覧ください。

1. 消費者金融とは?メリット・デメリットまとめ

消費者金融とは「消費者(個人)を対象に融資を行っている金融会社」のことです。

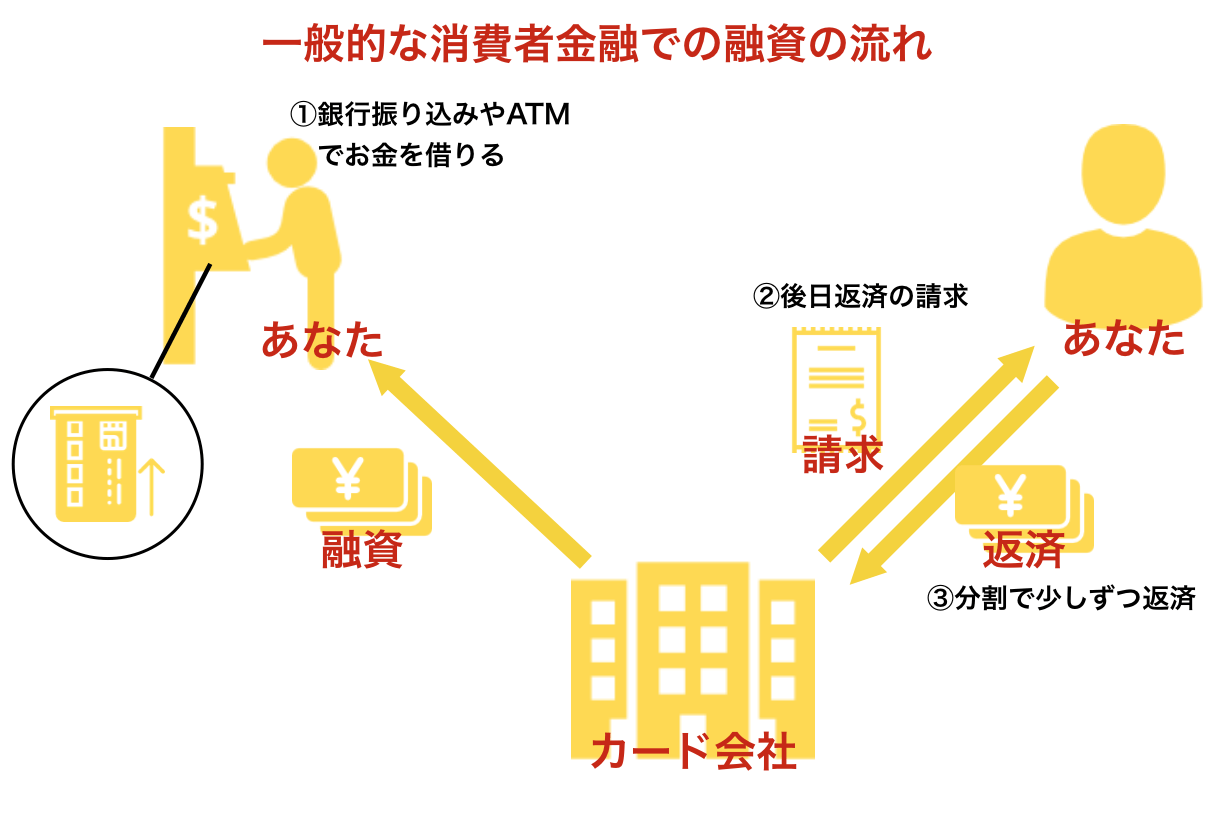

次の図が示すように、ネットやATMを使ってお金を借り、分割で返済していくという流れになります。

消費者金融ができるまでは、個人が銀行などからお金を借りることが非常に困難なことでした。

「消費者金融はヤバい、怖い」と考える人も多いですが、消費者金融はお金に困る個人に貸す重要な役割を果たしています。

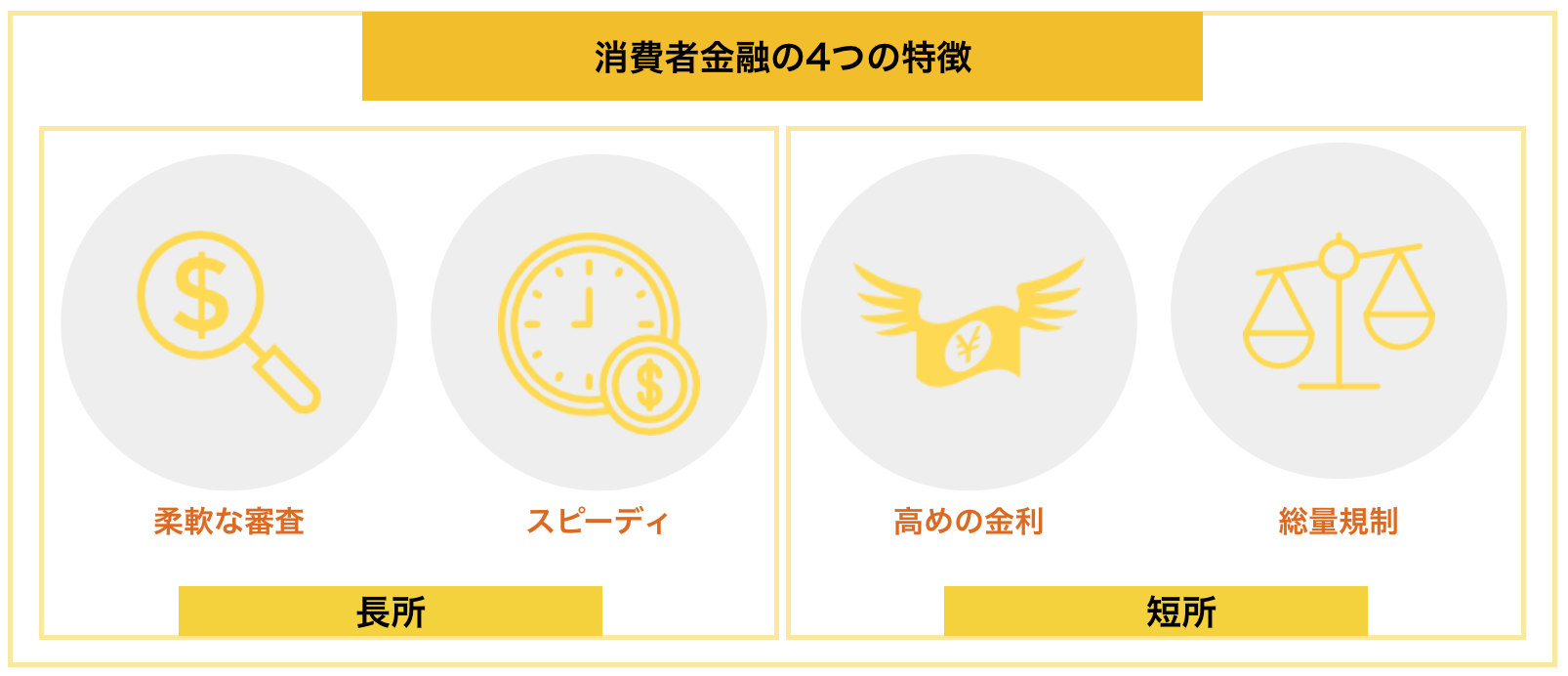

まずは、そんな消費者金融の特徴を、銀行でお金を借りる時と比較しながら、メリット・デメリットに分けて紹介します。

1-1. 消費者金融の2つのメリット

消費者金融には銀行と比較して、以下の2つの長所が存在します。

- 柔軟な審査をしてくれる

- とにかくスピーディ

消費者金融のメリット①柔軟な審査をしてくれる

一般的に消費者金融は、銀行のカードローンよりも柔軟な審査をしてくれます。

銀行の審査に落ちてしまうような方でも、きちんと返済能力があると判断すればお金を借りることができます。

そのため、消費者金融は銀行に落ちた方でも十分に借りるチャンスがあります。

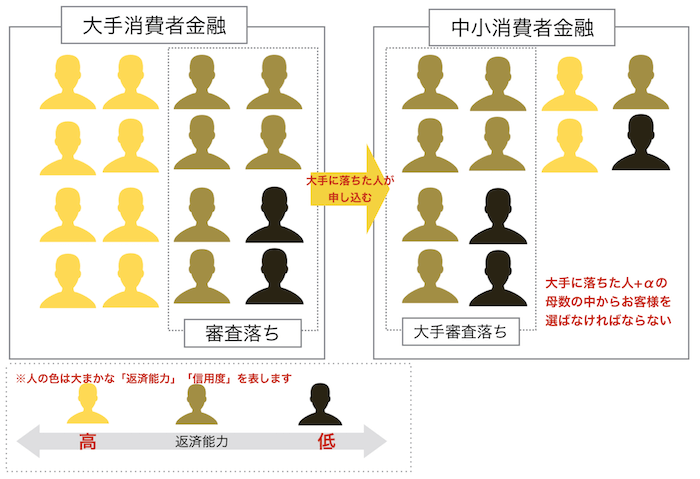

大手よりも中小の方が借りやすい

消費者金融の中にもにも大手と中小があり、大手よりも中小の方が審査に通りやすいと言われています。

消費者金融のメリット② とにかくスピーディ

消費者金融の特徴は「スピーディ」であることです。多くの消費者金融が、申し込んだその日に融資をしてくれます。

さらに、消費者金融によっては「申し込んでから1時間」で「家から一歩も出ずに」融資をしてくれるところもあります。

一方、銀行のカードローンは即日は不可能で、1日〜3日程度かかります。

1-2. 消費者金融の2つのデメリット

消費者金融には反対に以下の短所があります。

- 金利が高め

- 「総量規制」の対象

消費者金融のデメリット① 金利が高め

消費者金融の金利は、銀行などと比較して若干高い傾向にあります。

参考までに、大手の銀行カードローンと大手の消費者金融を比較すると以下のような違いがあります。

| 消費者金融 カードローン | 銀行 | ||

| プロミス | 4.5%~17.8% | 三井住友銀行カードローン | 1.5%~14.5% |

| アコム | 3.0%~18.0% | 横浜銀行カードローン | 1.9%~14.6% |

| アイフル | 3.0%~18.0% | 楽天銀行カードローン | 1.9%~14.5% |

| SMBCモビット | 3.0%~18.0% | 横浜銀行カードローン | 1.9%~14.6% |

初めて借りる人は一番高い上限金利が適用される場合が多いです。

金利などで有利なのは銀行のカードローンなので、低金利で借りたい方は銀行のカードローンの方が向いているかもしれません。

消費者金融の中には無利息期間がある!

『プロミス』などの大手消費者金融は、初回利用時、◯日間金利無料といったキャンペーンを行っています。「借りてすぐに返したい」と考えている方は、金利が高くても無利息期間のある消費者金融の方が金利が低くなる可能性があります。

会社名 無利息の期間 プロミス 初回契約後、初回利用の翌日から30日間 アコム 初回契約後、契約日の翌日から30日間 アイフル 初回契約日の翌日から30日間 たった1ヶ月かもしれませんが、例えば年利18%で30万円借りていると1か月の金利は、4,438円になるので、大きな節約になります。

消費者金融のデメリット②「総量規制」の対象

消費者金融は「総量規制」と呼ばれる規制の対象です。お金を借りすぎて返せなくなった人が増えたことでできた規制で、借りられるお金に制限ができました。

総量規制とは個人の借入総額が、原則、年収等の3分の1までに制限される仕組みを言います。

すでに1/3近くの借金をしている場合は、新たに消費者金融で借り入れを行うことは困難です。

また、総量規制により、50万円を超える借入枠で申し込む時や、他社と合わせて100万円を超える借入枠で申し込む時は収入を証明できる書類の提出が必要となりました。

総量規制は銀行のカードローンには適用されないため、この縛りも消費者金融ならではのデメリットと言えます。

1-3. 消費者金融と「サラ金」や「街金」との違い

サラ金や街金と消費者金融は、ほぼ同じ意味を持ちます。

サラ金は「サラリーマン金融」の略で、昔は消費者金融がサラ金と呼ばれていたこともあります。また、街金は、地域密着の小規模な消費者金融のことを指します。

上記の2つは、現在はほとんど使われていない言葉ですが、消費者金融と同義と考えて間違いないです。

闇金には要注意!

闇金とは、行政から認可を得ずに営業をしている業者です。違法な金利で貸し付け、手段を選ばない取り立てを行うため、注意が必要です。

特に、CMなどで名前を聞いたことのない消費者金融に申し込む際は、誤って闇金に申し込んでしまわないように注意しましょう。

2. 消費者金融でお金を借りるための4つのステップ

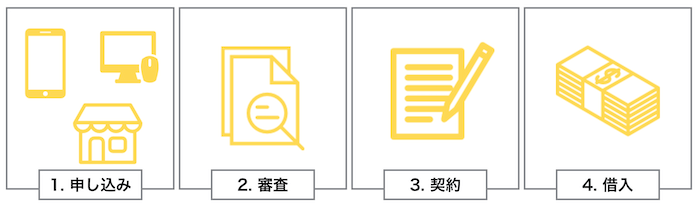

消費者金融でお金を借りるには、以下の4つのステップを踏むことになります。

本章では、それぞれを具体的に解説していきます。

STEP① 申し込み

消費者金融の申込みには以下のような方法があり、現在はウェブが主流になっています。

- 会社へ行く

- 無人契約機

- 電話

- ウェブ申込み

免許証やパスポートなどの本人確認書類が必要になります。

また、借入額が50万円を超える場合は、源泉徴収票や給与明細などの収入証明書を提出することになります。

STEP② 審査

申し込み情報を元に審査が行われ、これにクリアすると借入できます。審査では次の2つのポイントが見られます。

- 申し込み者の属性(年収や職業など)

- 現在や過去の債務(信用情報)

それぞれ紹介します。

消費者金融の審査で見られるポイント① 申し込み者の属性

申し込み者のデータは、コンピューターが点数化することによって信用度が測られます。

これは属性スコアリングとよばれ、次のような項目がチェックされます。

属性スコアリングで見られる主な項目

- 年収

- 勤務先・雇用形態

- 勤続年数

- 居住形態・居住年数

- 家族構成

- 年齢

- 固定電話

特に、返済能力を大きく左右する「勤務先・雇用形態」や「年収」は重視される傾向にあり、ここで無職の方は審査にほぼ確実に落ちます。

本当に働いているか確認するための電話

原則、職場で本当に働いているかをチェックするため、在籍確認の電話がされます。

多くの消費者金融で在籍確認は以下のように個人名での電話なので、消費者金融からの電話はバレないようになっています。

○○(個人名)と申しますが、◎◎(あなた)さんはいらっしゃいますでしょうか。

ここであなたが電話に出られれば審査完了、あなたが電話に出られなくても電話に出た方が「◎◎(あなた)は外出中です」など会社に在籍している発言をしてくれればクリアです。

もし、会社に在籍確認の電話が入ることをどうしても避けたい方は、アイフルやプロミスなど在籍確認を会社への電話以外の手段でとってくれる消費者金融を選びましょう。

消費者金融の審査で見られるポイント② 現在や過去の債務

審査において、今や過去にどれだけの債務があるかも非常に重視されます。いわゆる信用情報のチェックで、「個人信用情報機関」へ申込者の信用情報が照会されます。

主に、「何社から」「いくら」借りているか、「トラブルはなかったか」などがチェックされます。

「年収の1/3以上は借りることができない」という総量規制があるので、年収の1/3以上の借金がある方は、別の方法を探しましょう。

信用情報にキズがある場合はどうする?

「随分長い間延滞してた」と心配なことがある方は、信用情報機関に開示請求をしてみましょう。

信用情報機関は全国銀行個人信用情報センター、CIC、JICCの主に3つがあり、各サイトから500円~1000円で開示してもらえます。

もし、信用情報にキズがあるなら、情報が消える期間を明けてから申し込む必要があります。(下図参照)

| 信用機関名 | 全国銀行個人信用情報センター | CIC | 日本信用情報機構(JICC) |

| 申し込み | 6か月 | 6か月 | 6か月 |

| 借り入れ | 5年 | 5年 | 5年 |

| 延滞 | 5年 | 5年 | 1年 |

| 自己破産 | 5年 | 5年 | 5年 |

| 任意整理 | – | – | 5年 |

自己破産や延滞などをしてしまった場合は、5年間あけないと駄目なこともあるので、くれぐれもブラックにならないように注意してください。

STEP③ 契約

審査に通ると、あなたが申し込んだ希望条件と、消費者金融側の審査結果を元に、借り入れ条件が設定されます。

そして、必要書類を提出したり、書類などを受け取るといった手続きを行うことで、契約を締結できます。

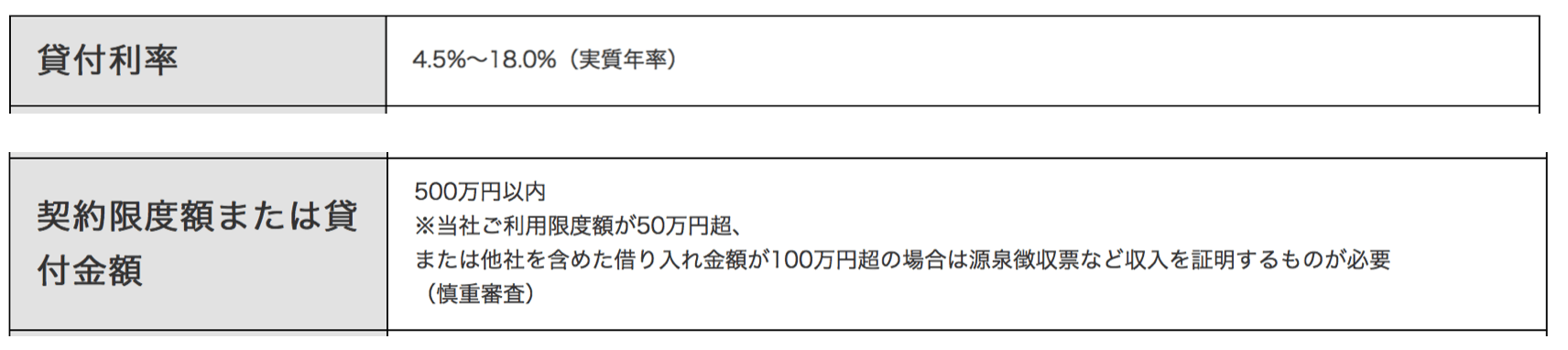

最初は上限金利が適用されることが多い

消費者金融で最初から良い条件で借りられることはほとんどありません。

下のように、4.5%~18.0%と金利が設定されている場合、最初は一番高い上限金利(18.0%)が適用されることが多いです。

出典:アイフル

借入限度額も、最初は数万〜数十万円程度に設定されるケースが多いです。(必ず年収の1/3以下に設定されることも忘れないでください)

いきなり一番良い金利から借りられると思わないでくださいね。

STEP④ 借入

契約が終わると借入が出来るようになります。

多くの消費者金融には、あなたが依頼することで指定の口座に振り込んでくれる仕組みが用意されています。

また、消費者金融によってはカードが発行され、コンビニのATMなどでお金を借りることもできます。

借入の返済方法

返済方法は会社によって異なりますが、次のような方法があります。

- スマホアプリ

- 口座振込

- 銀行ATM

- コンビニ

- 店頭窓口

大手消費者金融は返済方法がいくつも用意されていて返しやすいです。

一方、中小の消費者金融は口座振込だけなど、返済方法は限られることが多いので、借入前に確認することをおすすめします。

3. 消費者金融を選ぶ2つのポイント

消費者金融を選ぶ際は、次の2つのポイントをおさえておけば失敗はありません。

- 消費者金融大手から選ぶ

- 金利や無利息期間から選ぶ

それぞれ紹介します。

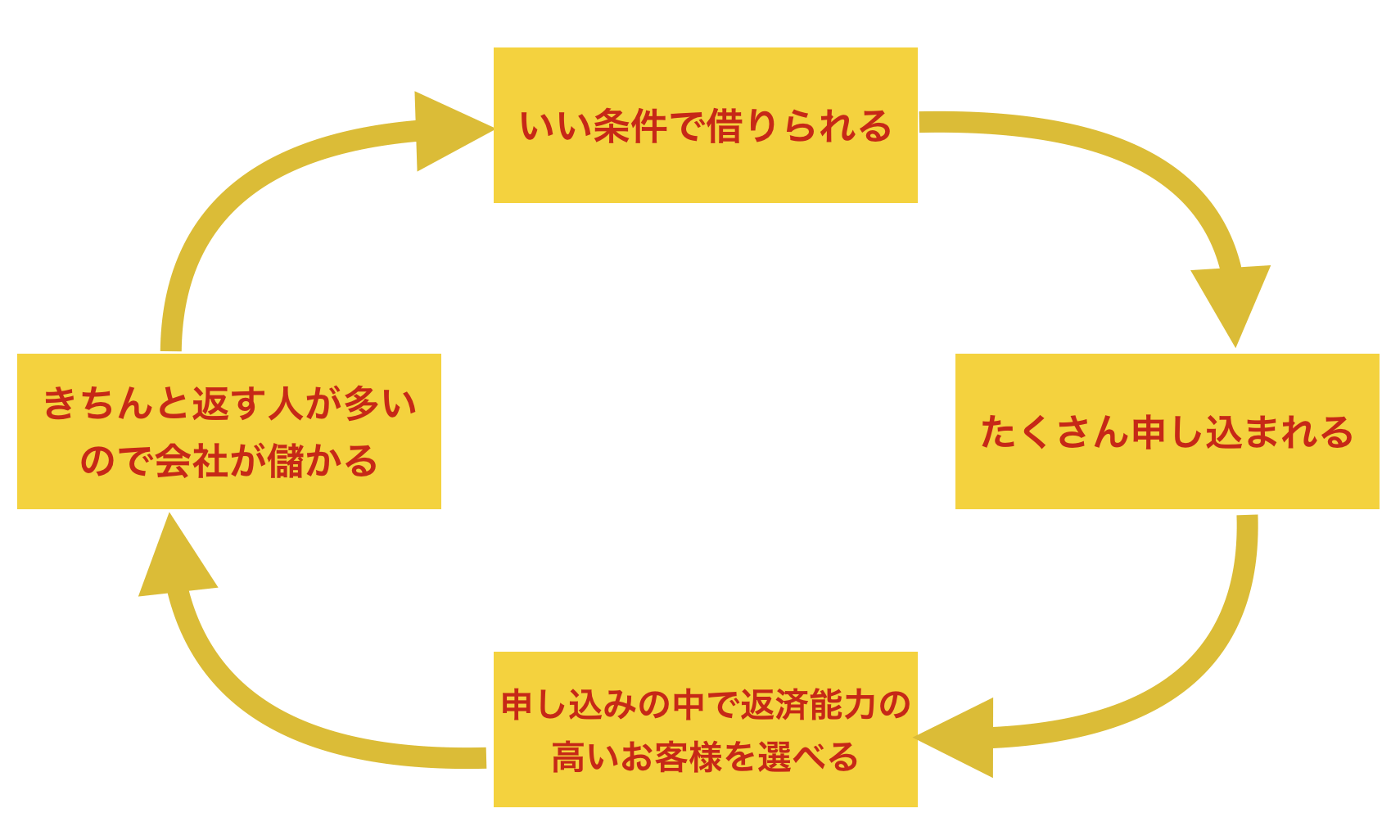

消費者金融を選ぶポイント① 消費者金融大手から選ぶ

まずは、プロミスやアコムなど、テレビでCMをやっているような大手消費者金融をおすすめします。

なぜなら、「金利」や「限度額」などの面で中小よりも優れているケースが多いからです。

大手は黙っていても申し込み数が多いため、以下のようにお客様を選んで、良い条件で貸すことができるためです。

また、名前の知らない消費者金融はどのような営業をしているか分からないので不安です。

変な会社にひっかからないためにも、まずは大手消費者金融をおすすめします。

消費者金融を選ぶポイント② 金利や無利息期間から選ぶ

消費者金融大手は、基本的に同じようなサービスを提供していますが、次のような店が若干異なります。

- 金利(17.8~18.0%)

- 無利息期間(30~60日)

あまり大きな差はありませんが、たとえば、プロミスは上限金利が17.8%で、他の大手消費者金融より低くなっています。

また、レイクALSAは無利息期間が60日になっており、約2ヶ月は利息0円で借りることができます。

次の章で比較して紹介しますが、自分の希望に合ったところを選ぶようにしましょう。

4. おすすめの大手消費者金融5選

日本の大手消費者金融5社の金利・無利息期間・融資スピードをまとめたのが下の表です。

他の消費者金融と比較して、特長的なポイントを赤字にして整理しました。

| 名称 | 実質年率(%) | 無利息期間 | 融資スピード | 備考 |

| プロミス | 4.5%~17.8% | 30日 | 最短3分 | ・ポイントもらえる |

| アイフル | 3.0%~18.0% | 30日 | 最短18分(※1) | ・おまとめローンあり |

| アコム | 3.0%~18.0% | 30日 | 最短20分 | ・審査に不安な方向き |

| レイクALSA | 4.5%~18.0% | 60日 | 最短25分 | ・無利息期間が一番長い |

| SMBCモビット | 3.0%~18.0% | – | 最短即日(※2) | ・10秒簡易審査あり ・Tポイントユーザー向き |

※1 申し込みの状況によっては希望にそえない場合があります。※2 SMBCモビットに限りませんが、申込の曜日、時間帯によっては審査に時間がかかったり、翌日以降の取扱いとなる場合があるので注意してください。

各社の名前をクリックすると公式ページに行きます。詳細な貸付条件については公式ページをご覧ください。

4-1. プロミス|初めて申し込む全ての方におすすめな消費者金融会社

『プロミス』は、SMBCグループの株式会社SMBCコンシューマーファイナンスによって運営されるローンブランドです。

プロミスを消費者金融で最もおすすめするのは次の理由からです。

- ノンバンクカードローンの顧客満足度第一位

- 多くの方が適用される「上限金利」が低い

- 初回利用から30日間利息ゼロ(メールアドレス登録とWeb明細利用登録が必要)

- 利用でポイントがたまり無利息期間等と交換可能

- Vポイント付与などのお得なサービスあり

ノンバンクのカードローンでは充実した条件になっているので、消費者金融で初めて借りたいという方に最もおすすめです。

| 運営会社 | SMBCコンシューマーファイナンス株式会社 | 実質年率 | 4.5%~17.8% |

| 在籍確認手段 | 原則、書類 | 土日可能か | ◯ |

| 審査スピード | 融資まで最短3分 | 家族に知られる可能性 | 低 (来店でのカード受取推奨) |

| 上限額 | 500万円 | 収入証明書 | 50万円以上 他社合計100万円以上 |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 申込対象者 | 満18~74歳 ※ (収入あれば学生・専業主婦・フリーター可) | ||

※年齢が19歳以下の場合は、収入証明書類の提出が必要です。 高校生(定時制高校生および高等専門学校生も含む)は申込できません。

プロミス公式ページ:

プロミスの評判が気になる方は300人分の口コミをまとめましたので「300の口コミ・評判でわかるキャッシング『プロミス』完全ガイド」を参考にしてみてください。

4-2. アイフル|借金をまとめたい人におすすめな消費者金融会社

『アイフル』は、1967年に創業された老舗のカードローン会社です。

アイフルには、おまとめMAXとかりかえMAXという2つのおまとめ用の商品があり、借金をまとめたい方におすすめです。

| 商品名 | 実質年率 | 対象 |

| おまとめMAX | 3.0~17.5% | アイフルと他社それぞれに債務がある方 |

| かりかえMAX | 3.0~17.5% | 他社のみに債務がある方 |

このプランを使うことで利率の削減・返済の負担減が期待できます。

アイフルは在籍確認を書面で行なってくれるので、会社への連絡を避けたい方にもおすすめです。

| 運営会社 | アイフル株式会社 | 通常金利 | 3.0%~18.0% |

| 在籍確認手段 | 原則電話連絡なし | 土日可能か | ◯ |

| 審査スピード | 契約まで最短18分(※) | 家族に知られる可能性 | 低 (WEB完結可) |

| 上限額 | 800万円 | 収入証明書 | 50万円以上 他社合計100万円以上 |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 申込対象者 | 年齢20~69歳 (収入あれば学生やフリーター可、専業主婦不可) | ||

※申し込みの状況によっては希望にそえない場合があります。

アイフル公式ページ:

詳細な貸付条件については公式ページをご覧ください。アイフルの口コミや評判が気になる方は、「350の口コミ・評判でわかるキャッシング『アイフル』の真実」を参考にしてみてください。

4-3. アコム|審査に不安がある人におすすめの消費者金融会社

『アコム』は、三菱UFJフィナンシャル・グループのローン会社です。

アコムはカードローン会社では最大手で、登録利用者数は150万人以上、延べ利用者数は1,000万人を超えています。

審査通過率が平均して40%以上あり、プロミスと並んで利用しやすいと言えます。審査に不安な方におすすめです。

年齢、年収、借入状況の3点を入力するだけで、借りれるかどうか判定してくれる簡易審査があるので、気になる方は試してみましょう。

| 運営会社 | アコム株式会社(ACOM CO., LTD.) | 通常金利 | 3.0%~18.0% |

| 在籍確認手段 | 原則、電話連絡なし(書面や申告内容で確認) | 土日可能か | ◯ |

| 審査スピード | 最短20分で融資(※) | 家族に知られる可能性 | 低 (WEB完結可) |

| 上限額 | 800万円 | 収入証明書 | 50万円以上 他社合計100万円以上 |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 申込対象者 | 20歳以上 (収入あれば学生やフリーター可、専業主婦不可) | ||

※申込時間や審査で希望に添えない場合があります。

アコム公式ページ:

アコムの口コミが気になる方は「300の口コミ・評判でわかるキャッシング『アコム』の真実」に300人分の口コミをまとめたので参考にしてみてください。

4-4. レイクALSA|無利息期間を長くしたい方におすすめの消費者金融会社

『レイクALSA』は、SBI新生銀行グループの新生フィナンシャル株式会社が運営するカードローンです。

初めてでweb申込みの場合は、無利息期間が60日、5万円以下の借り入れなら180日の無利息期間が付くので、短期間だけ借りたいという方におすすめです。

また、審査の時間も早く、カードレスで申込みから融資、返済までweb完結することができます。

申し込み前に仮審査を受けられるので、気になる方は確かめてみると良いでしょう。

| 運営会社 | 新生フィナンシャル株式会社 | 通常金利 | 4.5%~18.0% |

| 在籍確認手段 | 原則、電話連絡なし(書面や申告内容で確認) | 土日可能か | ◯ |

| 審査スピード | 最短25分 | 家族に知られる可能性 | 低 (WEB完結可) |

| 上限額 | 500万円 | 収入証明書 | 50万円以上 他社合計100万円以上 |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 申込対象者 | 年齢20~70歳 (収入あれば学生やフリーター可、専業主婦不可) | ||

レイクALSA公式ページ:

最新の情報は公式ページをご覧ください。

4-5. SMBCモビット|Tカードユーザーにおすすめのカードローン

『SMBCモビット』は、三井住友カードが提供するカードローンブランドです。

10秒簡易審査で借りられるかサクッと分かるだけでなく、申込後に電話するとすぐに審査を開始してくれ、最短3分で振込までしてくれるケースもあります。(※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。)

三井住友銀行、みずほ銀行、三菱UFJ銀行、ゆうちょ銀行のいずれかの口座を持っている場合は、WEB完結の申込みができます。

200円の返済のたびにTポイントが1ポイント貯まるので、Tカードユーザーにおすすめです。

| 運営会社 | 三井住友カード株式会社 | 通常金利 | 3.0%~18.0% |

| 在籍確認手段 | 原則、電話連絡なし(書面や申告内容で確認) | 土日可能か | ◯ |

| 審査スピード | 最短即日 | 家族に知られる可能性 | 低 (WEB完結可) |

| 上限額 | 800万円 | 収入証明書 | 提出する場合あり |

| 来店要否 | 不要 | 口座要否 | web完結での申込みの場合、三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行等が必要(詳細はHP参照) |

| 申込対象者 | 年齢20~74歳 (収入あれば学生やフリーター可、 専業主婦・年金収入のみの方は不可) | ||

SMBCモビット公式ページ:

https://www.mobit.ne.jp/index.html

SMBCモビットの口コミや評判が気になる方は、「100人の口コミと評判でわかる『SMBCモビット』の真実」に100人分の口コミをまとめましたので参考にしてみてください。

5. 大手に落ちた時に選ぶ中小消費者金融まとめ

大手に落ちた方は中小の消費者金融への申し込みがおすすめです。

ここでは、申し込むべき理由と選び方、それに、おすすめの会社を紹介しておきます。

5-1. 大手に落ちても中小ならチャンスがある!

大手の審査に落ちた方が中小の消費者金融を選ぶべき理由は、以下の図のように大手よりも客層を選びにくいため大手に落ちた方でも通る可能性が高いためです。

そのため、大手に落ちた方は、中小の消費者金融に申し込みをするとお金を借りられる可能性があります。

5-2. 安全な中小の消費者金融を選ぶ4つのポイント

中小の消費者金融の中には、詐欺まがいの業者も存在し、そういったところからお金を借りてしまうと、思いがけない被害に遭ってしまいます。

それを防ぐためにも、以下の4つのポイントを意識すれば、悪質な業者に引っかかってしまう可能性をぐっと引き下げられます。

- 「金融庁への登録」があるか

- 甘い言葉でアピールしていないか

- 金利が合法か

- 日本貸金業協会が悪質業者としていないか

金融庁への登録があるか

貸金業法により、消費者金融は金融庁への届け出が義務となっています。登録を行っていない業者は、違法に貸金業を行っているということになり、悪質な業者の可能性が高いです。

ちなみに、金融庁への登録の有無は、金融庁の設置している「登録貸金業者情報検索入力ページ」から、業者の名称や登録番号から検索が可能です。利用上の注意をよく読んだ上で検索を行いましょう。

しかし、「金融庁に一度登録し、登録番号を得た上で悪質な貸金業を行っている業者」や「実在する消費者金融を名乗ったダミー会社」もあるため、ここに見つかっただけでは安心すべきではありません。

甘い言葉でアピールしていないか

「ブラック歓迎」「無職OK」などの甘い言葉で宣伝をしている業者も少し疑った方が良いです。

こういった業者は返済能力のない方に貸してもきちんと返済させるための術を持っているような恐ろしい業者の可能性が高いです。

金利が合法か

消費者金融を縛る「貸金業法」で金利の上限は以下のように決まっています。

- 10万円未満の貸し出しの場合・・・20%

- 10万円~100万円未満の場合・・・・18%

- 100万円以上の場合・・・・・・・15%

以上の金利を上回っている業者も違法な貸金を行っている可能性が高いため注意しましょう。

日本貸金業協会が悪質業者としていないか

日本貸金業協会と呼ばれる、貸金業の自主規制団体のホームページで、悪質な業者を検索できます。

その会社の詐欺の手口なども確認できるため、最後にチェックしておくことをおすすめします。

悪質業者の検索は「こちら」から可能です。ちなみに、同協会の協会員であれば安全な業者の可能性が高いため「会員検索」を行っておくことも騙されないためには重要です。

5-3. 中小でおすすめな消費者金融2社

中小の消費者金融の中で特に筆者がおすすめしたいのは『フタバ』と『アロー』です。

フタバ|金利を重視したい方におすすめ!

『フタバ』は東京都千代田区に本社を置く老舗の消費者金融です。

10万円までの場合19.945%という高金利ですが、10万円以上になると17.950%になります。

中小の消費者金融でありながら、最高金利が安いことや、30日の無利息の期間があることなど、大手に引けを取らない待遇があります。

大手で駄目だった時に、最初に試してみたい会社の一つです。

| 運営会社 | フタバ株式会社 | 通常金利 | 14.959~19.945 |

| 在籍確認手段 | 原則あり | 土日可能か | ✕ |

| 審査スピード | 最短即日 | 家族に知られる可能性 | あり (電話と郵送あり) |

| 上限額 | 最初は10~50万円 200万円 | 収入証明書 | 申込の内容次第 |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 申込対象者 | 満20歳~満70歳 (収入あれば学生・フリーター可・専業主婦OK) | ||

フタバ公式ページ:

フタバの口コミや評判を知りたい方は、こちらのページ「100の口コミでわかる消費者金融『フタバ』の全て」をご覧ください。

アロー|まとめ借りに対応している消費者金融会社

『アロー』は、おまとめローンを実施している消費者金融会社です。

複数社から借り入れがありどうしようもなくなっている方にも、借金をまとめてもらい、毎月の負担を軽くする機会を提供してくれます。

年収の1/3 以上の借り入れがあって、総量規制に引っかかる状態の方でも申し込むことができるので、多くの方にチャンスがある消費者金融です。

| 運営会社 | 株式会社アロー | 通常金利 | 15.0~19.94 |

| 在籍確認手段 | 必要 | 土日可能か | ✕ |

| 審査スピード | 最短45分 | 家族に知られる可能性 | あり (電話と郵送あり) |

| 上限額 | 200万円 | 収入証明書 | 50万円以上 |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 申込対象者 | 20歳~65歳 (安定した収入があること) | ||

アロー公式ページ:

https://www.my-arrow.co.jp/index.html

フタバの口コミや評判を知りたい方は、こちらのページ「100の口コミでわかる消費者金融『アロー』の全知識」をご覧ください。

5-4. その他消費者金融一覧

フタバとアロー以外にも知りたい方のために、中小消費者金融を一覧にしてまとめました。

安心して、簡単にすぐ借りられるために必要な以下の3つの条件を中心に、筆者がおすすめなものを抜粋しました。

- ネットで楽々申し込みが可能

- 日本貸金業協会の「悪徳業者データベース」上に存在しない

- 保証人不要で、最短即日借りられる

| 名称 | 実質年率 | 限度額 | 備考 |

| セントラル | 4.8~18.0% | 100万円 | 初回30日間利息無料 |

| フクホー | 7.30~18.0% | 200万円 | 即日融資はセブンイレブンでマルチコピー機操作が必要 |

| ダイレクトワン | 4.9~20.0% | 300万円 | スルガ銀行のグループ会社 |

| ライフティ | 8.0~18.0% | 500万円 | 0.3秒診断ができる |

| ベルーナノーティス | 4.5%~18.0% | 300万円 | 3秒診断ができる |

| キャレント | 7.8~18.0% | 500万円 | ネット借入診断ができる |

| フリーローン | 16.98% | 99万円 | フリーローンなら利率固定 |

| ニチデン | 7.3~17.52% | 50万円 | – |

| アルコシステム | 15.0~20.0% | 50万円 | – |

| スペース | 8.0-20.0% | 500万円 | – |

| ビアイジ | 15.0~18.0% | 100万円 | 北海道・青森などで地域密着 |

| いつも | 7.0~18.0% | 50万円 | – |

| プログレス | 15.0~20.0% | 50万円 | – |

| ユニーファイナンス | 12.0~17.95% | 300万円 | 愛知・岐阜・三重などで地域密着 |

| モフ | 15.0~20.0% | 100万円 | 1dayダイレクトなら即日可能 |

ちなみに、年収0、無職では中小消費者金融でも借りることができません。

また、5社から借りているような多重債務者も厳しいです。

落ち続けるなら、まずは自分の置かれた状況を見直すことをおすすめします。

他の消費者金融について知りたい方は、こちらのページ「消費者金融一覧100社以上まとめ|安全に使うための街金ガイド」をご覧ください。

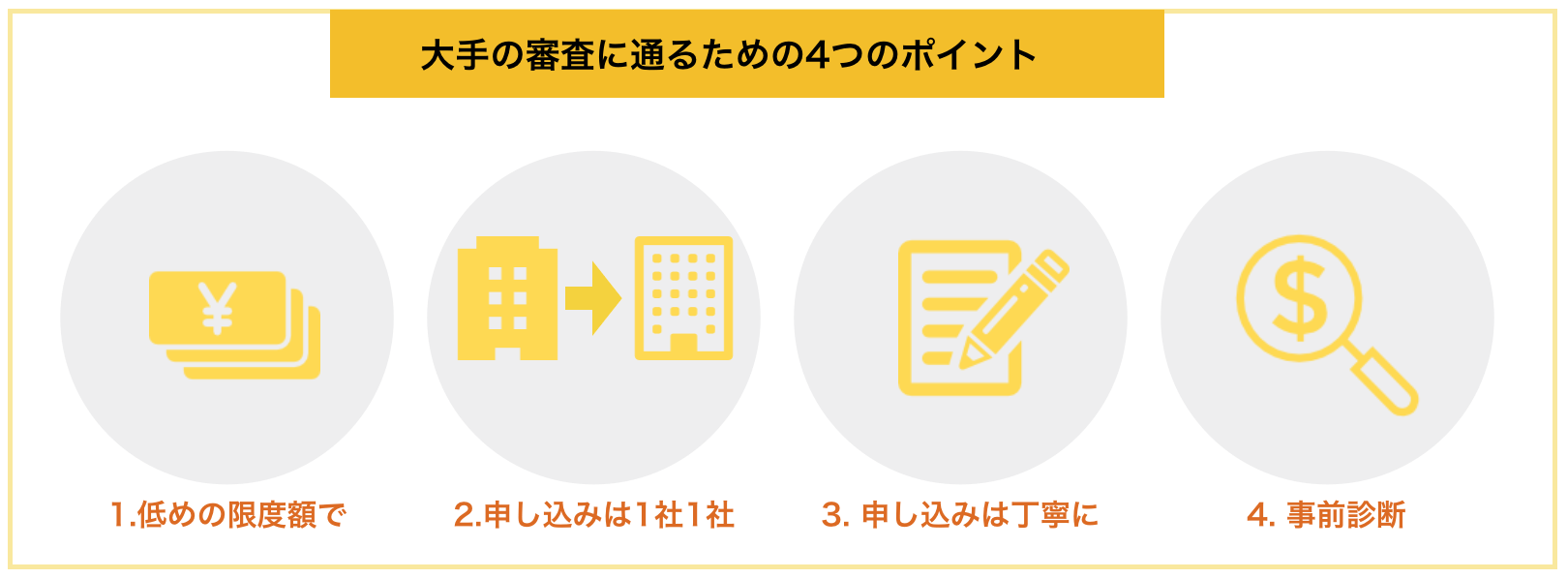

6. 消費者金融の審査の通過率を上げる3つのポイント

消費者金融の審査通過率は最大でも4割程度にとどまっています。

つまり、半数以上の申し込み者は残念ながら落ちてしまっているわけです。

必ず通るわけではありませんが、次のポイントをおさえると審査に落ちる可能性を減らせます。

ポイント① 低めの限度額で申し込む

消費者金融の申し込みは、あなたが限度額を希望した上で申し込みをするものが多いです。

もし多額のお金がすぐに必要でないのであれば、最初は少額で申し込むことをお勧めします。

理由は以下の2点です。

- 年収に対して借りすぎという印象を与えない(総量規制もクリアしやすい)から

- 計画的に借りる人であることをアピールできるから

最初は低い限度額で申し込みをして、徐々に限度額を上げていくことが審査に通りやすくなるポイントです。

ポイント② 申し込みは1社ずつ行う

信用情報では、申し込み内容も共有されているため、1度に申し込みをしすぎると「いろんなところから借りて返済してくれるのか」「あちこち申し込まないとダメな人なのか」と考えます。

いわゆる「申し込みブラック」という状態です。

きちんと審査に通るためには一度に複数の消費者金融に申し込みをするのではなく、1社1社審査を受けていくことが重要です。

申し込みの履歴が残るのが3~6ヶ月で、その履歴が残る期間内に複数社の申し込みを行うと、同様の理由で通りにくくなります。2~3社に申し込んでダメなら、半年はあけることをおすすめします。

ポイント③ 細かいミスに気をつける

カードローンで、意外に多いのが記入ミスによるものです。

誤字や脱字などをすると、わざとでなくとも虚偽の申し込みを行ったと判断され、審査に落とされるケースがあります。

そのため、申し込み内容をしっかりと確認をして記入ミスをなくすことも審査に通りやすくなる重要なポイントの一つです。

また、計算ミスしたことにして他社からの借入額を少なめに書くなどの行為も信用情報で一発で発覚するため、正しい情報を正確に書きましょう。

ポイント④ 事前診断を実施する

大手消費者金融では事前診断が用意されており、あなたの基本情報を入力することで事前に借入可能かをチェックしてもらえます。

上にも書いている通り、何社も申し込んでいると、「この人、切羽詰まってるのかな?」と不安に思われてしまいます。

事前診断をしてダメそうなら、諦めるか、あるいは電話相談して状況を説明し、借りれるか聞いてみると良いでしょう。

7. 消費者金融に関するQ&A

消費者金融についてよくある疑問をQ&A形式にしてまとめました。

- 消費者金融は銀行のカードローンと比べてどうですか?

- 消費者金融を使って家族にバレることはありますか?

- 消費者金融は専業主婦は利用できませんか?

- 消費者金融は未成年でも借りることはできますか?

- 消費者金融は金利を下げてもらうことはできますか?

それぞれ紹介します。

7-1. 消費者金融は銀行のカードローンと比べてどうですか?

消費者金融と銀行のカードローンを比べたのが下の表です。

| 消費者金融 | 銀行 | |

| 金利 | 4〜18% | 1〜15% |

| 早さ | 即日借りられるものが多い | 1日〜数日かかる場合あり |

| 審査 | 銀行に比べて易しめ | 難しめ |

| 限度額 | 大手でも500~800万円 | 限度額が1000万円に近いものが多い |

消費者金融の方が金利が高いですが、即日借りることができますし、無利息期間があるので、短期間だけ借りたい方に向いています。

一方、銀行のカードローンは、審査に若干の時間がかかりますが、金利がお手頃なので、長期間借りたい方に向いています。

銀行のカードローンと比較して知りたい方は、こちらのページ「45社から厳選!最高におすすめな人気カードローン10選」をご覧ください。

7-2. 消費者金融を使って家族にバレることはありますか?

家族にバレるのは次のような場合です。

- カードなど郵送物がある場合

- 支払い遅延などで督促状が来る場合

『プロミス』など、大手消費者金融はweb完結でカードレスで申し込めるので、郵送物の心配はありません。

ただし、支払い遅延などをしていると、督促状などが送られてきて、家族にバレる恐れがあるので気をつけましょう。

7-3. 消費者金融は専業主婦は利用できませんか?

消費者金融は基本的に専業主婦は利用できません。

配偶者に安定的な収入がある場合は、その年収の1/3までを借りられるという「総量規制の例外」というルールがありますが、大手消費者金融は、専業主婦を基本的にお断りしています。

ただし、銀行のカードローンでは、配偶者に収入があれば借りることができるので、そちらを利用することにしましょう。

専業主婦でお金を借りたい方はこちらの記事「収入なしの専業主婦がカードローンを利用するための全ポイント」をご覧ください。

7-4. 消費者金融は未成年でも借りることはできますか?

消費者金融を利用できるのは、20~70歳あたりまでの方で、未成年は無理です。

未成年でお金を借りたいなら、学生ローンをチェックすることをおすすめします。

銀行などの金融機関でも学生ローンを利用できる場合があるので、「学生ローン ◯◯県」のように地元で検索して、使えそうなローンを探してみましょう。

7-5. 消費者金融は金利を下げてもらうことはできますか?

消費者金融の利用実績次第では、金利を下げてもらうことはできます。

例えば、利用開始から1年ほどコツコツ返済している場合は、交渉して限度額を上げてもらうことはできます。

金利は限度額によって決まるので、「限度額の引き上げはできますか?」と相談すれば分かります。

引き上げしてくれないなら、金利の安いカードローンに借り換えを検討しても良いでしょう。

8. さいごに

消費者金融に関して事前に知っておきたい全ての知識を紹介してきましたが、参考になりましたか?

消費者金融は、消費者が困った時にお金を貸してくれるありがたい業者ですが、借りすぎると逆に大変なことになるので、計画的に利用することにしましょう。

最後に、おすすめの消費者金融をまとめておきます。

- 初めて申し込む全ての方におすすめ・・・『プロミス』★No.1

- 借金をまとめたい方におすすめ・・・・・・『アイフル』

- 審査に不安がある方におすすめ・・『アコム』

- 無利息期間を長くしたい方におすすめ・・・『レイクALSA』

- Tポイントを貯めたい方におすすめ・・・『SMBCモビット』

各社の名前をクリックすると公式ページに行きます。詳細な貸付条件については公式ページをご覧ください。

大手が無理な場合は、『フタバ』や『アロー』を検討するのをおすすめします。

このページが、読者の皆様のお金のやりくりにお役に立てることをお祈りします。

お金の法則では、アフィリエイトプログラムを利用し、アコム社などから委託を受け広告収益を得て運営しております。