「クレジットカードとカードローンって何が違うんだろう?」「カードローンを使っているとクレジットカードに影響があるのかな?」など、クレジットカードとカードローンの違いや関係が気になっていませんか?

実はクレジットカードとカードローンには明確な違いがあり、その違いを理解して使わなければ、すごく損をしてしまう恐れがあるので注意が必要です。

このページではファイナンシャルプランナーをしている筆者がカードローンとクレジットカードについて以下のポイントを紹介していきます。

- カードローンとクレジットカードの大きな違い

- お金を借りる時のクレジットカードとカードローンの違い

- カードローンとクレジットカードの審査の違いと関係性

- カードローンとクレジットカードのお得な使い方

- カードローンとクレジットカードに関するQ&A

このページを読めば、カードローンとクレジットカードの違いから上手な使い方までをご理解いただけます。

1. カードローンとクレジットカードの大きな違い

クレジットカードとカードローンの大きな違いは、持つ「目的」が違うことです。

クレジットカードが「ショッピング」を目的にしているのに対し、カードローンは「お金を借りること」を目的にしています。

それぞれ簡単に紹介します。

1-1. クレジットカード=ショッピングが目的

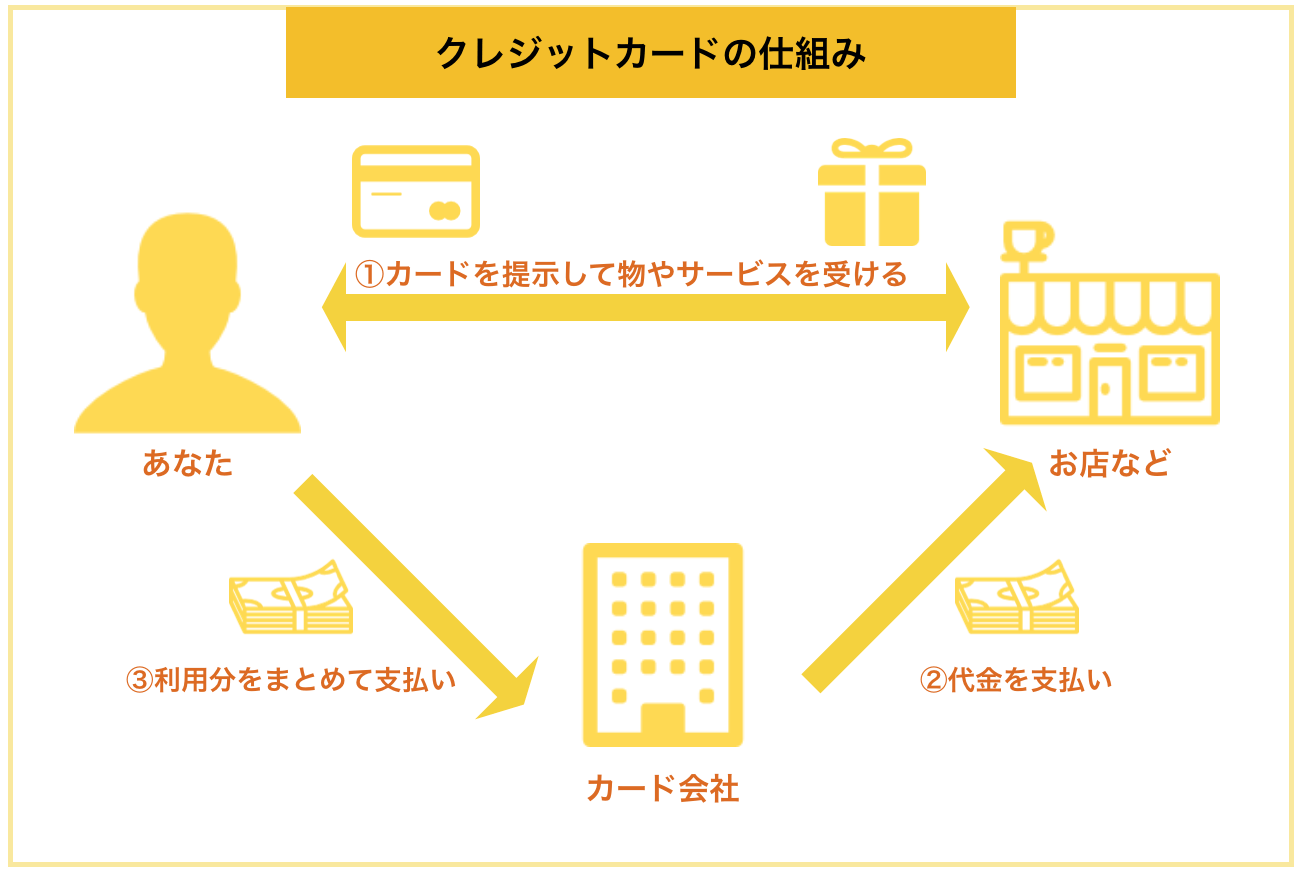

クレジットカードは以下のように、商品を買うときにクレジットカードを提示することで料金を払える仕組みです。

そのため、上図のように買い物やサービスなどにお金を払うために作られたのがクレジットカードです。

クレジットカードで買い物をすると、ポイントが貯まるなど現金よりもお得に使えたり、現金が少ない時でも高価なものを買うことが可能です。

1-2. カードローン=お金を借りることが目的

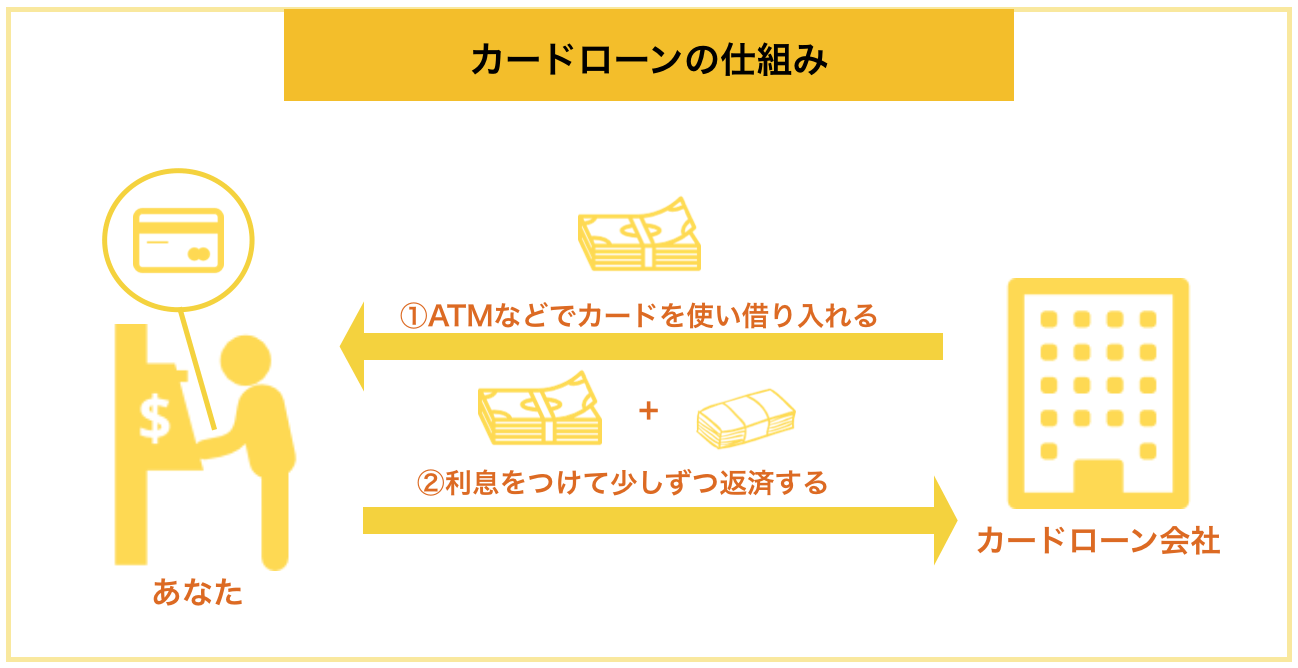

カードローンは、以下のようにカードを使ってATMでお金を借りて少しずつ返していく仕組みです。

借りたお金は基本的にどういった使い方をしても問題はありません。

カードローンのカードはATMなどでしか使えないので、カードローンはお金を借りるためだけに作られた仕組みと言えます。

以上のことから、そもそもの目的が、クレジットカードとカードローンでは大きく異なります。

2. お金を借りる時のクレジットカードとカードローンの違い

クレジットカードはショッピングが主な目的ですが、キャッシングと言ってカードローンのようにお金を借りることもできます。

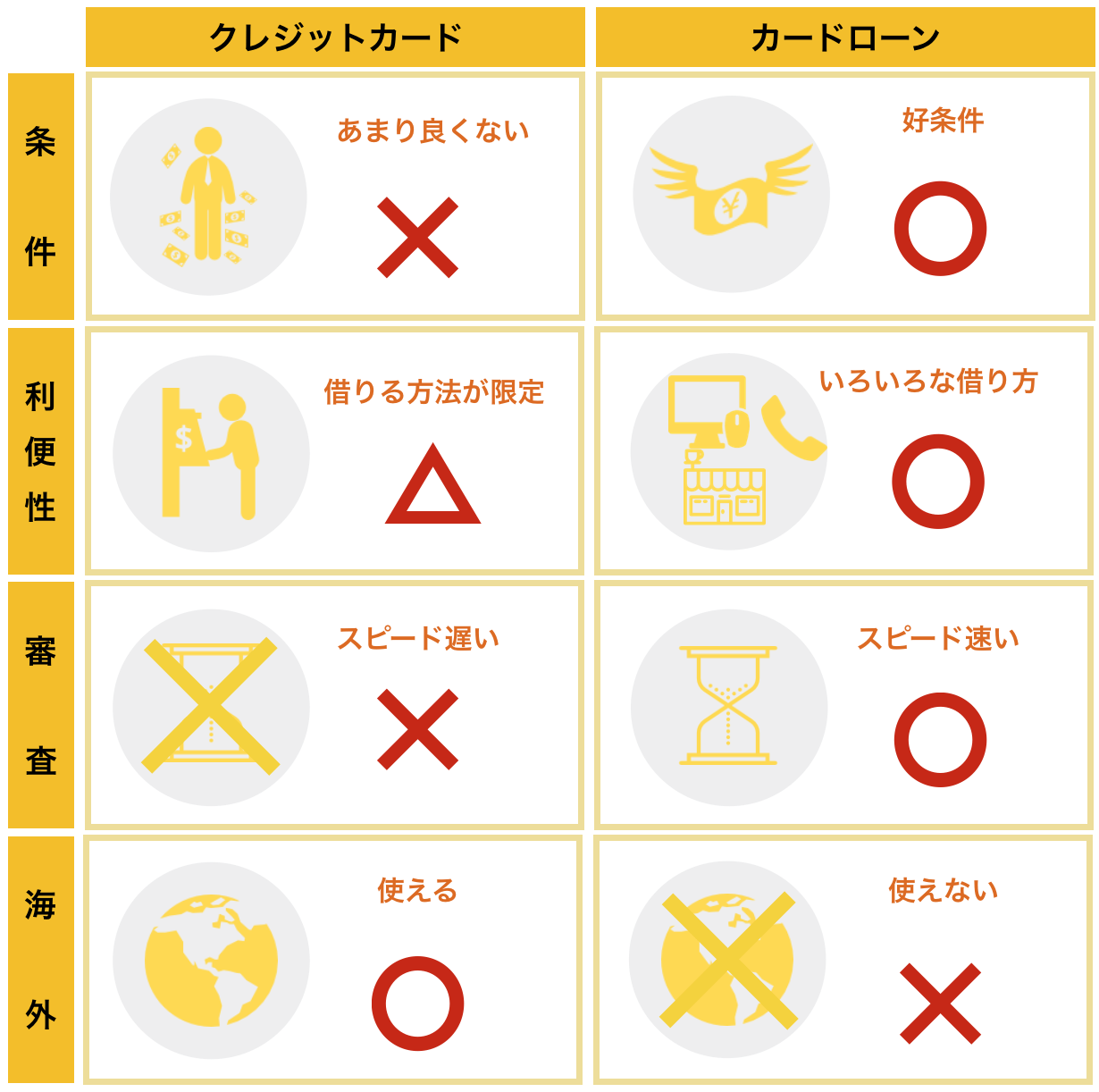

クレジットカードによる借り入れ(キャッシング)と、カードローンによる借り入れには次のような違いがあります。

以上のように「お金を借りる手段」としてそれぞれを比べると、カードローンの方が優れていると言えます。

この章ではそれぞれのポイントを解説してきます。

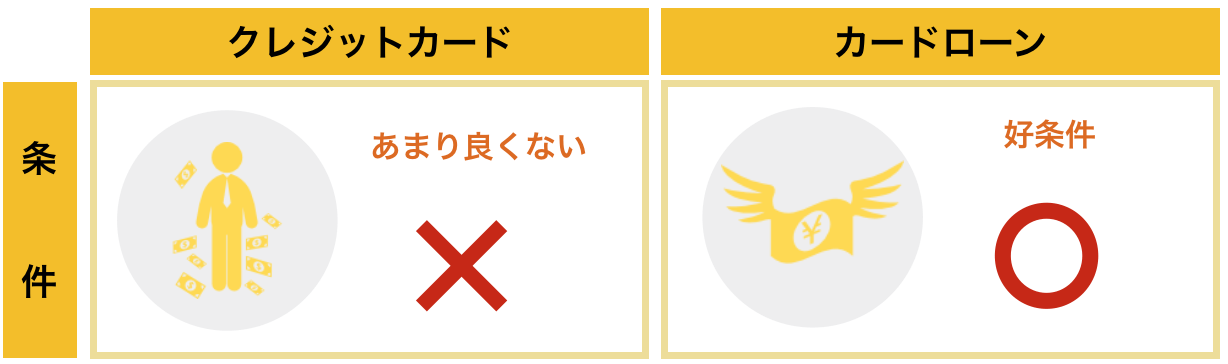

2-1. 条件が違う

カードローンはお金を貸すのが主目的であり、ライバル会社に差をつけるためには「お金を借りる条件」を良くする必要があります。

そのため、お金を借りる時の条件である「金利」や「限度額(借りられるお金の限度)」は以下のように、クレジットカードよりもカードローンが優れています。

| クレジットカード | カードローン | |

| 金利 | 15〜18%が一般的 | 1%〜18% |

| 限度額 | 50~100万円程度 | 500〜1000万円程度 |

| キャンペーン | ほとんど実施していない | 無利息期間を実施 |

クレジットカードもカードローンもお金を借りるときには利息がつきます。

10万円を借りた時、金利が5%違うと1年あたりの利息が5千円も違うので、金利は大切なポイントです。

大手消費者金融の『プロミス』など複数のカードローンで「初回30日間利息ゼロ」のようなキャンペーンを行なっており、これらを活用することで利息をおさえることができます。

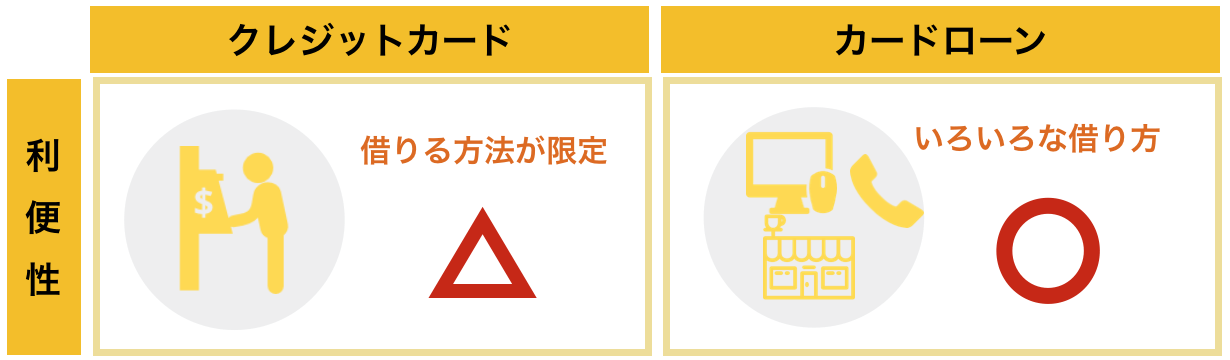

2-2. 利便性

カードローンは、「お金を借りる方向け」のサービスであり、借りる時も返済する時もクレジットカードより手段が豊富です。

例えば、カードローンだと以下のような方法があります。

- 自社店舗

- 自社ATM

- 提携ATM

- コンビニ

- 銀行振込

それに対して、クレジットカードは「提携ATM」でしか借りられないケースが多く、返す時もショッピングと同様に銀行引き落としなどが一般的です。

クレジットカードでも中には複数の手段でお金を借りることができるものも存在しますが、総合的に考えて、カードローンの方が便利と言えます。

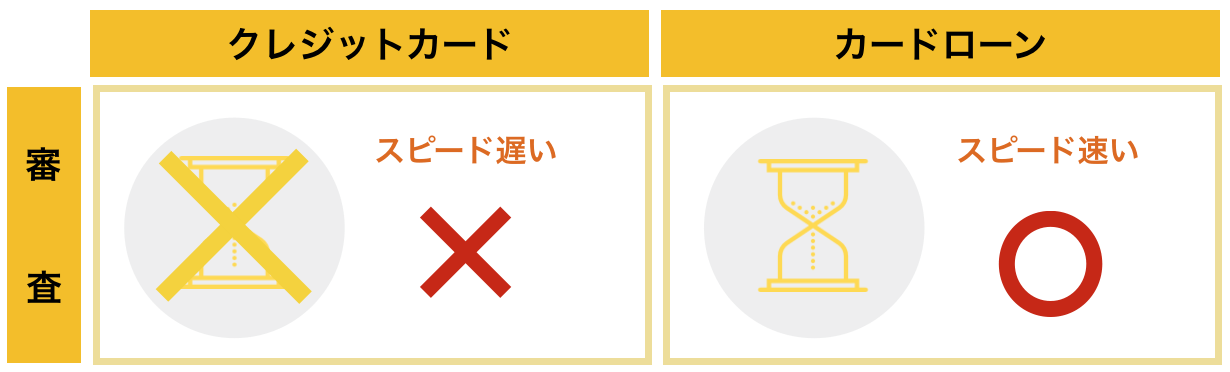

2-3. 審査のスピード

カードローンは申し込んだその日のうちに融資を受けられるものも多く存在します。

一方でクレジットカードの場合は、キャッシング機能の申し込みをしてから使用できるまでに1日~2週間ほど時間がかかります。

そのため、審査スピードは大きな差があります。

ただし、お持ちのクレジットカードにキャッシング枠が付いていればすぐに借りることができるので、その場合はカードローンよりもスピーディです。

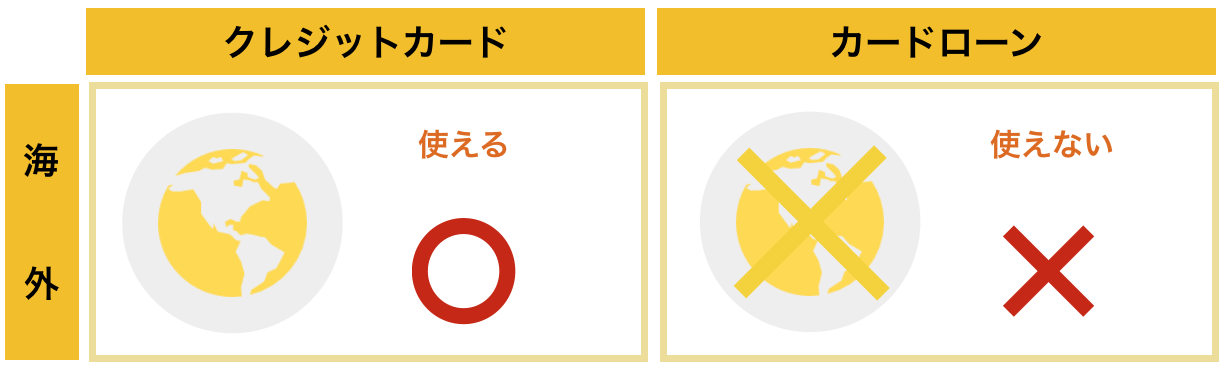

2-4. 海外のATMで使えるか

クレジットカードは海外のATMでも使えますが、カードローンは使えません。

なぜなら、VISAやJCBなどのクレジットカードブランドが国際的なものであるのに対して、カードローンの場合は日本国内で使うことを狙って作られているからです。

海外で現金が不足した際に、クレジットカードでキャッシングできると非常に助かりますし、手数料も良心的な設定です。

キャッシングの機能だけでなく、海外旅行の時は保険などがつくので海外旅行時はクレジットカードは1枚は持っておきたいです。

2章まとめ

以上のように、基本的に日本国内でお金を借りる時は「カードローン」が便利でお得です。

払う利息などを考えると、クレジットカードのキャッシングはもったいないです。

ただし、海外旅行に行ってお金がない時の手段としてであれば「クレジットカード」のキャッシングをしてもいいでしょう。

3. カードローンとクレジットカードの審査の違いや関係性

よく、どちらの審査が厳しいのかという質問を受けますが、カードローンの方がクレジットカードよりも審査が厳しいと言われています。

また、クレジットカードやカードローンを使っていると、それぞれの審査に影響を与えます。

このページではそんなカードローンとクレジットカードの審査での違いとお互いに与える影響を紹介していきます。

3-1. クレジットカードの方が審査には通りやすい

一般的にクレジットカードの方がカードローンよりも審査に通りやすいと言われています。

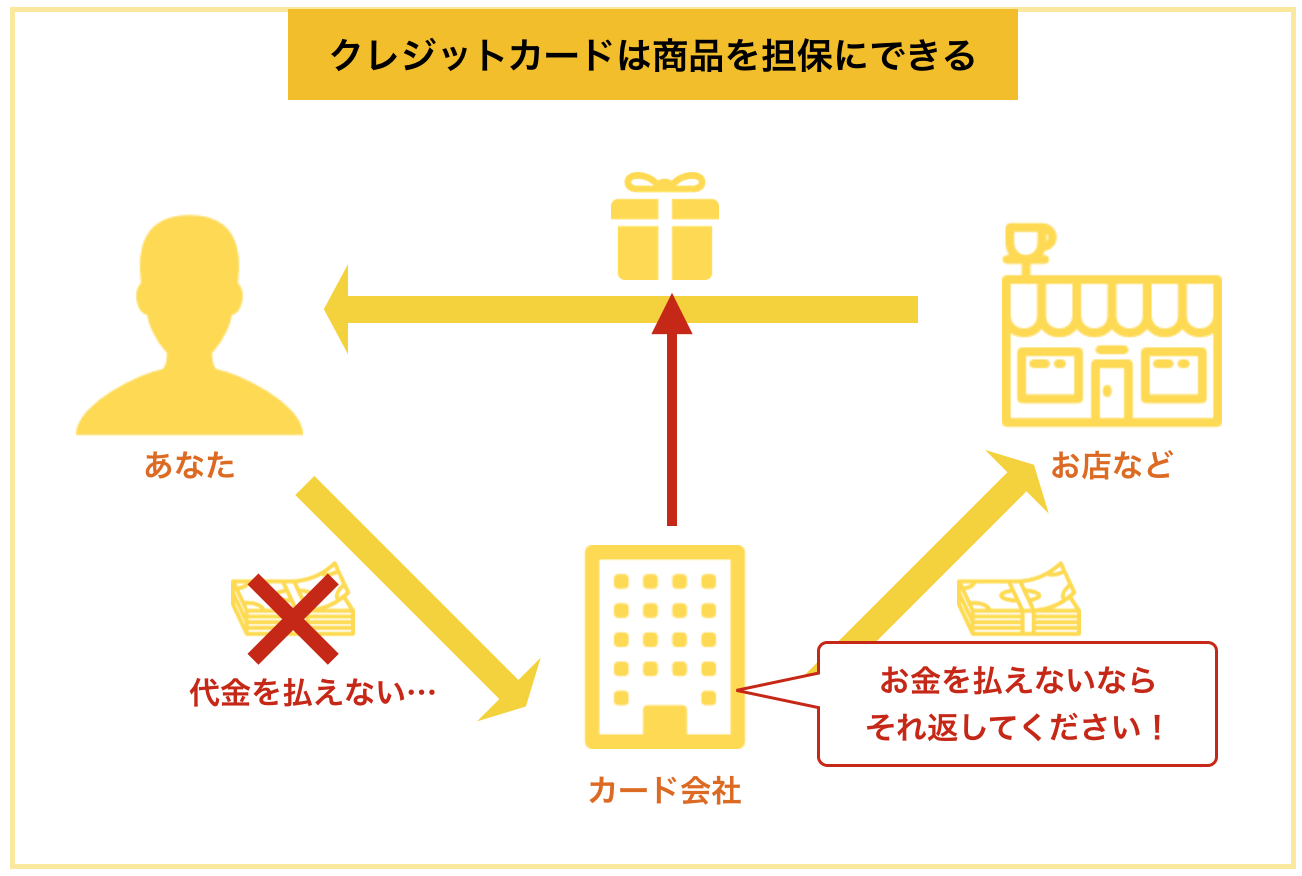

それは、そもそもクレジットカードがお金を貸すものではなく商品代金を「立て替える」というものだからです。

ちなみに、クレジットカード会社への支払いが終わるまでその商品の所有権はカード会社が持つことになります。

そこで、クレジットカードの支払いができないときは、カード会社は以下のようにカードを使って購入した商品の返却を求めることができます。

そのため、返ってこなくてもカード会社が全額負担するという事態にはなりにくいです。

ちなみに、クレジットカードもキャッシング枠を希望すると審査が少し厳しくなると言われています。

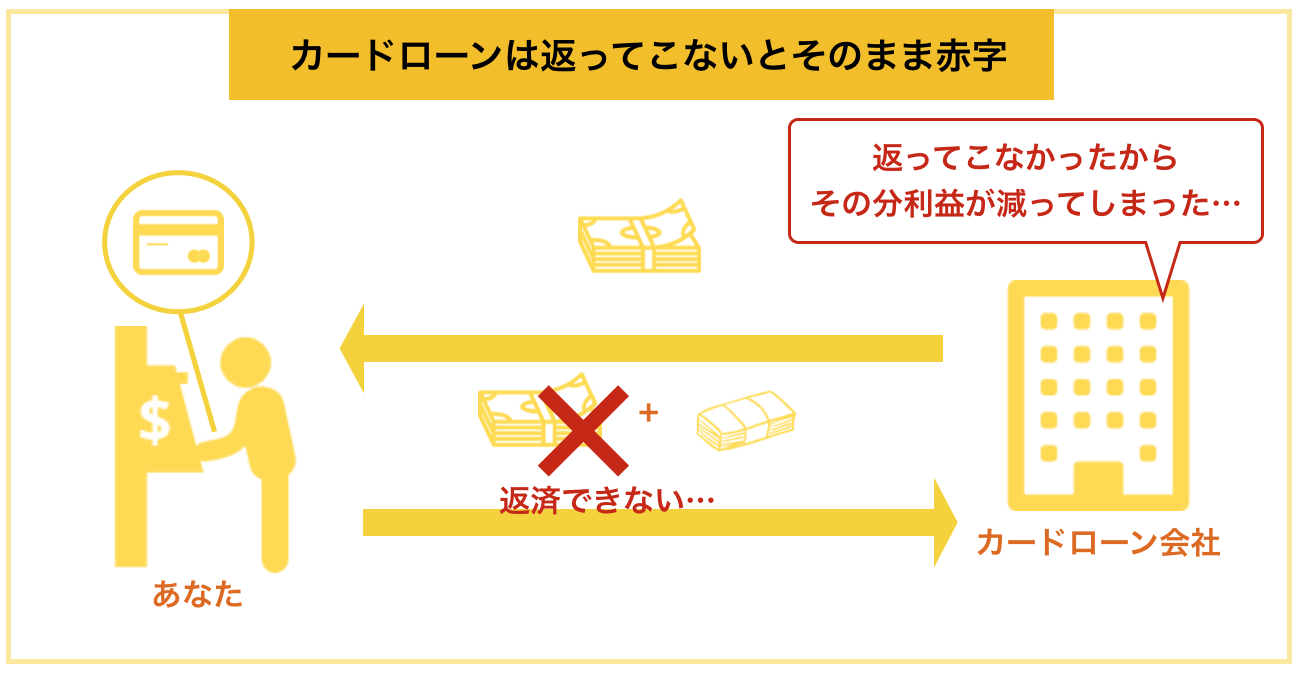

それに対して、カードローンの場合は、借りたお金を何に使ったかわからないので、以下のように返ってこないとそのままカードローン会社の赤字になります。

以上のように、カードローンの方が返ってこないときに損しやすいため、あなたがきちんと返済できる人なのかをチェックする必要性から審査は厳しくなります。

特に最近は銀行のカードローンが審査を非常に厳しくしたので、あまりおすすめできなくなりました。

確実にサクッとお金を借りるためにも、CMで話題のアイフルなどの消費者金融の中で条件がいいものを選びましょう。

基本的なポイントは同じ!

厳しさは違えど、基本的に審査で見られるポイントはほとんど同じです。借りたお金やショッピングで使ったお金をきちんと返せるか・支払えるかを見られます。

そのため、「安定した収入があるか」を基本的にはチェックされます。

毎月アルバイトなどで収入があればここはクリアできる可能性が高いです。

3-2. クレジットカードとカードローンの申し込み情報は共有される

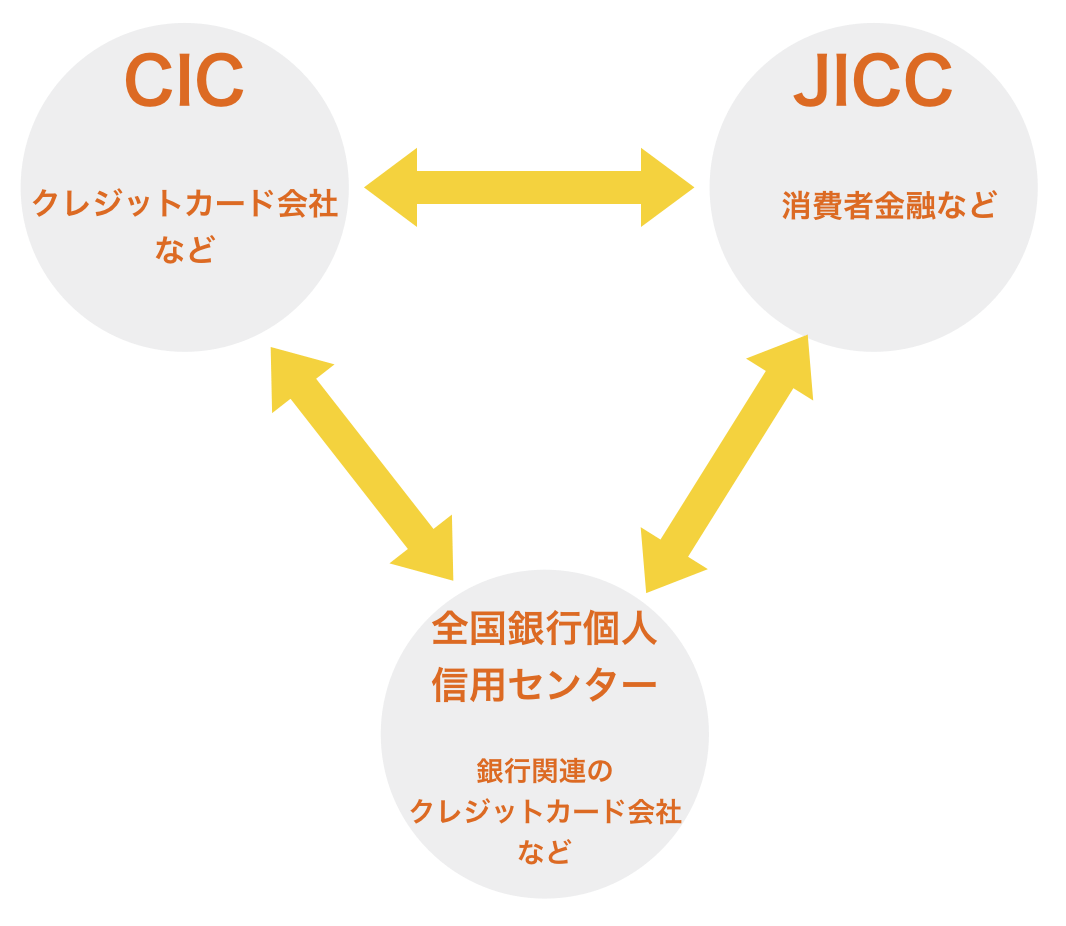

あなたがクレジットカードやカードローンに申し込んだり、そこから借りた情報は利用したものの業種によって3つの信用機関のどれかに記録されます。

クレジットカードはCICなど、カードローンはJICCなどが中心です。

クレジットカードやカードローンに申し込みを行う際は、違う信用機関であっても以下のように情報(きちんと返しているかなど)を照会できます。

クレジットカードやカードローンの信用機関が違う場合も、申し込みや利用した情報は共有されるため注意が必要です。

さらに、実際は各社複数の信用機関に加盟しています。例えばアコムなどの消費者金融は「CIC」と「JICC」の二つに加盟していますし、三井住友銀行は3つの信用機関全てに加盟しています。

つまり、業態が違くてもあなたが利用した情報は筒抜けであることを覚悟しましょう。

記録はどれくらい保管されるのか

情報は以下のような期間、各信用機関で保管されます。

| 信用機関名 | 全国銀行個人信用情報センター | CIC | 日本信用情報機構(JICC) |

| 申し込み | 6か月 | 6か月 | 6か月 |

| 借り入れ※1 | 5年 | 5年 | 5年 |

| 延滞※2 | 5年 | 5年 | 1年 |

| 自己破産 | 5年 | 5年 | 5年 |

| 任意整理 | – | – | 5年 |

※1: 契約が終了してからの期間、※2: 事故情報は解消されてからの期間

特に注意すべきなのが、申し込みの履歴が残っている時に申し込みすぎてしまうことです。

カード会社から見たら「よほど切羽詰まっているのでは」と思われてしまい、審査に通りにくくなります。

なるべく記録が消える半年に1社のペースで申し込みをしたいところです。

3-3. カードローンの利用は、クレジットカードの審査にマイナス!

一般的にカードローンの利用は、クレジットカードの審査にマイナスの影響を与えます。

それはカードローンで借りたという履歴が残っていると、「お金に困っている人」という印象を持たれてしまうためです。

カード会社によっては重視しないケースもありますが、借金をしたことのない方の方が通過率は高くなります。

また、延滞などのトラブルがあった方は大きなマイナスポイントになってしまう恐れがあり、クレジットカードは非常に作りにくくなります。

審査を有利にするためにもキャッシング枠は必要以上につけないこと

カードローンで借り入れを行ったことがある方は、審査に通過するために必要以上のキャッシング枠をつけないことをおすすめします。

キャッシングの利用の予定がなければ、キャッシング枠は0にしましょう。

できるだけ低いキャッシング枠に設定しておくことで「お金に困っている」「お金を借りるためにカードを作る」という印象を弱くできるためです。

3-4. クレジットカードの利用は、カードローンの審査に若干影響する

反対に、クレジットカードの利用がカードローンの審査に、以下の3点で影響を与える恐れがあります。

- 借り入れ先数

- 延滞などのトラブル

- 総量規制

借り入れ先数

クレジットカードでキャッシングをすると、あなたの借り入れ先数が増えてしまします。

カードローンの審査では「借り入れ金額」だけでなく、「借り入れ先数」が重視されます。

同じ金額を借りているのであっても、1社でも少ない方が審査にはプラスになります。そして4社以上から借金があると、多重債務者と判断され一気に審査に通りにくくなります。

クレジットカードでキャッシングをしていると、カードローンの審査にマイナスの影響を与えてしまう可能性が高いです。

延滞などのトラブル

クレジットカードの延滞などのトラブルはカードローンに申し込む際に大きなマイナスになります。

なぜなら、返済にルーズだったり、お金に困っているという印象を与えてしまうためです。いわゆるブラックリストに入った方はカードローンではなかなかお金を借りることができなくなります。

総量規制

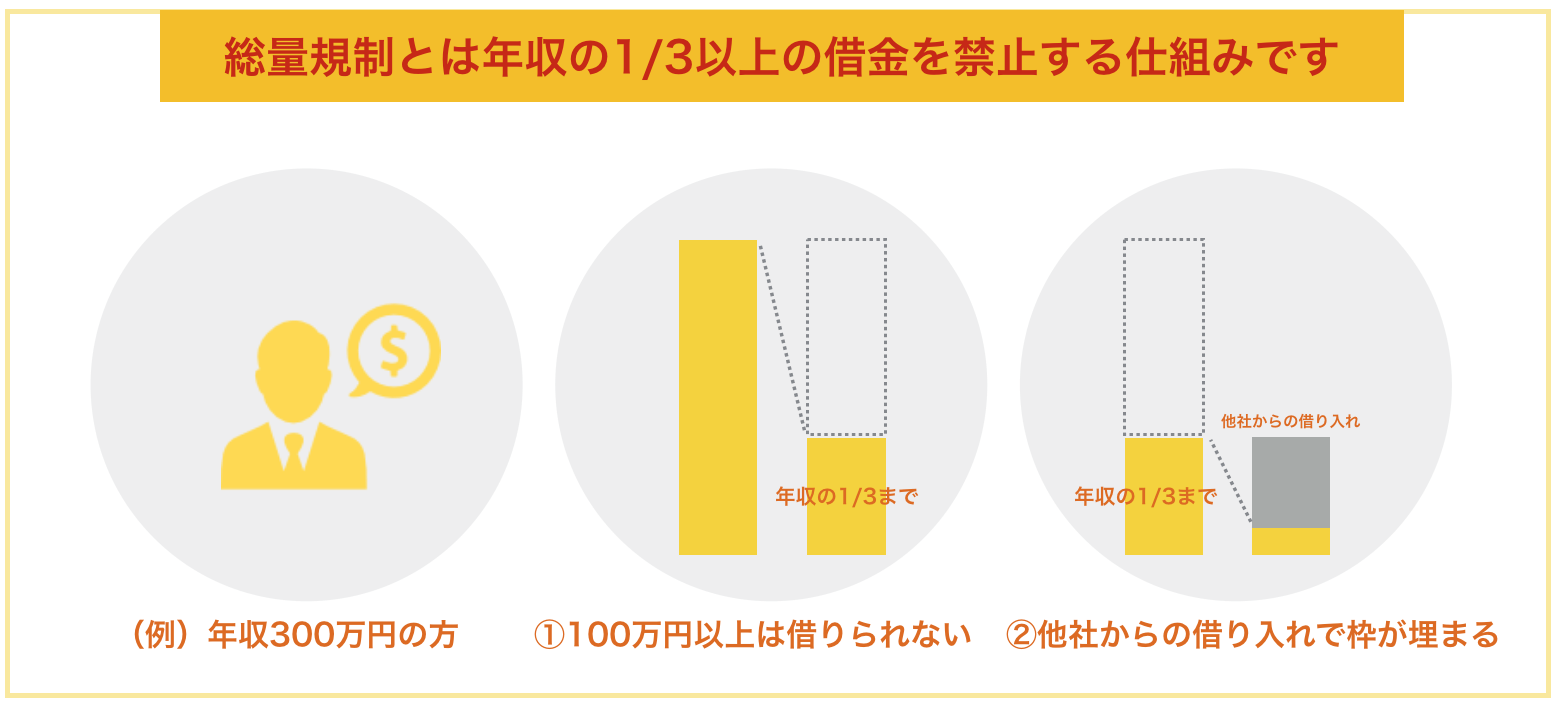

すでにクレジットカードでキャッシングをしている方は「総量規制」に注意をしましょう。

この総量規制は以下のように消費者金融などから年収の1/3以上の借り入れを禁止している法律(貸金業法)です。

以上のような法律があるため、カードローンなどでお金を借りる時は年収との関係に注意が必要です。

クレジットカードのキャッシングも借金とみなされるため、消費者金融などのカードローンへ申し込む際は年収の1/3以内までに限られることに注意をしなければなりません。

4. カードローンとクレジットカードの最もお得な使い方

クレジットカードとカードローンの最もお得な使い方とは簡単で、要するに、ショッピングならクレジットカード、お金の借り入れならカードローンというように使い分けすることです。

クレジットカードのキャッシングは、海外でお金がなくなった時など、カードローンが使えない場合以外はおすすめしません。

現在、クレジットカードでキャッシングをしてお金を借りている人は、カードローンで借りて返済してしまった方が、将来払う利息が大きく変わるので借り換えをしても良いでしょう。

4-1. キャッシングにおすすめのクレジットカードはどれ?

クレジットカードは、キャッシングにこだわらず、還元率や年会費無料、付帯保険などのサービスで選ぶのがおすすめです。

ただ、キャッシングに強いクレジットカードというと、「アコムACマスターカード」がおすすめされることが多いので、ここで紹介しておきます。

アコムACマスターカード|消費者金融大手が出しているクレジットカード

『アコムACマスターカード』は消費者金融の「アコム」が発行しているクレジットカードで、カードローンの機能もついています。

しかし、以下のようにクレジットカードとしてもカードローンとしても今ひとつなので、あまりおすすめしません。

- クレジットカードなのに買い物でポイントがつかない

- カードローンなのに金利が高く、無利息期間ない

私的には『リクルートカード』などの高還元なクレジットカードを合わせていくことが最もおすすめです。

しかし、「最短即日で発行できる」「クレジットカードの中でも非常に審査が柔軟」などのメリットがあるため、メリットにピンときた方だけチェックしても良いでしょう。

『アコムACマスターカード』公式ページ:

本当におすすめのカードについて知りたい方は、こちらのページ「おすすめクレジットカード27選|9千枚から10パターンに分けて厳選」をご覧ください。

4-2. おすすめのカードローンはどれ?

カードローンは大きく消費者金融と銀行の2つに分かれます。

消費者金融系カードローンは金利が若干高めですが、即日融資を受けられ、無利息期間があるので、短期間の借り入れにおすすめです。

一方、銀行のカードローンは金利は低めですが、融資までに1日以上かかるので、あまり急いでいない方、それに、長期的に借りたい方におすすめです。

それぞれ一つずつ紹介しておきます。

ここで紹介したカードローン以外を知りたい人は、こちらのページ「45社から厳選!最高におすすめな人気カードローン10選」をご覧ください。

プロミス|消費者金融系で最もおすすめのカードローン

『プロミス』は、SMBCグループの株式会社SMBCコンシューマーファイナンスによって運営されるローンブランドです。

プロミスを最初におすすめするのは次の理由からです。

- ノンバンクカードローンの顧客満足度第一位

- 多くの方が適用される「上限金利」が低い

- 初回利用から30日間利息ゼロ(メールアドレス登録とWeb明細利用登録が必要)

- 利用でポイントがたまり無利息期間等と交換可能

- Vポイント付与などのお得なサービスあり

ノンバンクのカードローンでは充実した条件になっているので、確実に借りたいという方に最もおすすめです。

| 運営会社 | SMBCコンシューマーファイナンス株式会社 | 実質年率 | 4.5%~17.8% |

| 在籍確認手段 | 原則、書類 | 土日可能か | ◯ |

| 審査スピード | 融資まで最短30分 | 家族に知られる可能性 | 低 (来店でのカード受取推奨) |

| 上限額 | 500万円 | 収入証明書 | 50万円以上 他社合計100万円以上 |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 申込対象者 | 満18~74歳 ※ (収入あれば学生・専業主婦・フリーター可) | ||

※年齢が19歳以下の場合は、収入証明書類の提出が必要です。 高校生(定時制高校生および高等専門学校生も含む)は申込できません。

プロミス公式ページ:

プロミスの評判が気になる方は300人分の口コミをまとめましたので「300の口コミ・評判でわかるキャッシング『プロミス』完全ガイド」を参考にしてみてください。

楽天銀行スーパーローン|楽天ポイントがもらえるカードローン

『楽天銀行スーパーローン』はネット銀行のカードローンで、次のメリットがあります。

- 入会で1000ポイント

- 楽天会員ランクで審査優遇

- コンビニATM利用手数料無料

ダイヤ、プラチナなど、楽天の会員ランクによっては審査で優遇されることがあります。(※必ずしもすべての楽天会員が審査の優遇を受けられるとは限りません)

楽天会員の方に特におすすめのカードローンです。

| 上限額 | 800万円 | 通常金利 | 1.9%~14.5% |

| 毎月返済額 | 2000円〜 | 土日可能か | ✕ 審査なし |

| 在籍確認手段 | 原則あり | 家族に知られる可能性 | あり (銀行名で郵送あり) |

| 審査スピード | 最短翌日 | 収入証明書 | 100万円以上 |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 返済日 | 1日、12日、20日、27日のいずれか | ||

| 申込対象者 | 年齢20~62歳 (収入あれば学生やフリーター可、専業主婦は60歳まで) | ||

楽天銀行スーパーローン公式ページ:

https://www.rakuten-bank.co.jp/loan/cardloan/

最新の情報は公式ページをご覧ください。

5. カードローンとクレジットカードに関するQ&A

カードローンやクレジットカードについてよくある疑問をQ&A形式にしてまとめました。

それぞれ紹介します。

5-1. カードローンは未成年も申し込めますか?

カードローンは20歳未満は申し込むことができません。

保護者の同意書があれば「イー・キャンパス」などの学生ローンは利用できます。

クレジットカードでも親の同意書があればキャッシング枠をつけることができますので、気になる方は『学生専用ライフカード』など学生向きクレジットカードをチェックしましょう。

5-2. カードローンやクレジットカードのキャッシングは何に使っても良いですか?

ビジネス以外なら、何に使ってもOKです。

「失業してお金がなくなってしまった」「冠婚葬祭で急な出費が必要になった」など何でも構いません。

ただし、利息を負担して返すので、あまり借りすぎには注意してくださいね。

5-3. カードローンやクレジットカードは金利を下げてもらうことはできますか?

クレジットカードのキャッシングは下げてもらうことはできませんが、カードローンはコツコツ返していると、交渉して金利を下げてもらうことが可能になります。

「他の金融機関に借り換えを検討していますが、金利は下がりませんか?」というように、交渉することができるのです。

もちろん、断られる場合もありますが、その場合は他の金融機関に借り換えると良いでしょう。

6. さいごに

クレジットカードとカードローンの違いや、おすすめの使い方を紹介してきましたが、参考になりましたか?

クレジットカードとカードローンはサービスとしての目的が違うため、以下のように使い分けることが最もお得に使える方法です。

- ショッピング→クレジットカード

- お金を借りる→カードローン

お金を借りたい時はもちろん、今クレジットカードでお金を借りている方はカードローンを活用することをおすすめします。

一番のおすすめは、30日間程度なら無利息で借りることができる『プロミス』です。

以上を参考にあなたがクレジットカードとカードローンを上手に使えることを心から祈っています。

お金の法則では、アフィリエイトプログラムを利用し、アコム社などから委託を受け広告収益を得て運営しております。