『ライフカード』を申し込むべきか迷っていませんか?

9千枚のクレジットカードと比較した結果、非常に優秀なカードの1つなので下記のいずれかに当てはまるものが多ければ多いほどおすすめの1枚です。

- 年会費が毎年無料のカードが欲しい

- 誕生月にたくさん買い物をする予定がある

- 年間のカード利用額が50万円以上

『ライフカード』には「誕生月ポイント3倍」や「基本還元率がアップするステージ制度」などのサービスがあり、ポイントはたまりやすいですが基本的なポイント還元率は0.5%と高くないのでサービスをきちんと理解しなければ損します。

このページでは、大手カード会社に3社勤務した経験を活かして『ライフカード』について以下の流れで全てご紹介します。

メリットにピンとこなかった場合のためのおすすめカードもご紹介しています。

全て読んでいただければ、契約後に後悔することなく、あなたが本当に選ぶべきクレジットカードかどうかがわかるでしょう。

1. ライフカードの総評

| 総合評価 |

| B |

| ライフカード株式会社が発行している一般カードで、年会費がずっと無料です。通常のポイント還元率は0.5%と低いですが、誕生月や初年度はポイントがたまりやすいです。 |

まず、この章では『ライフカード』の簡単な紹介をしていきます。

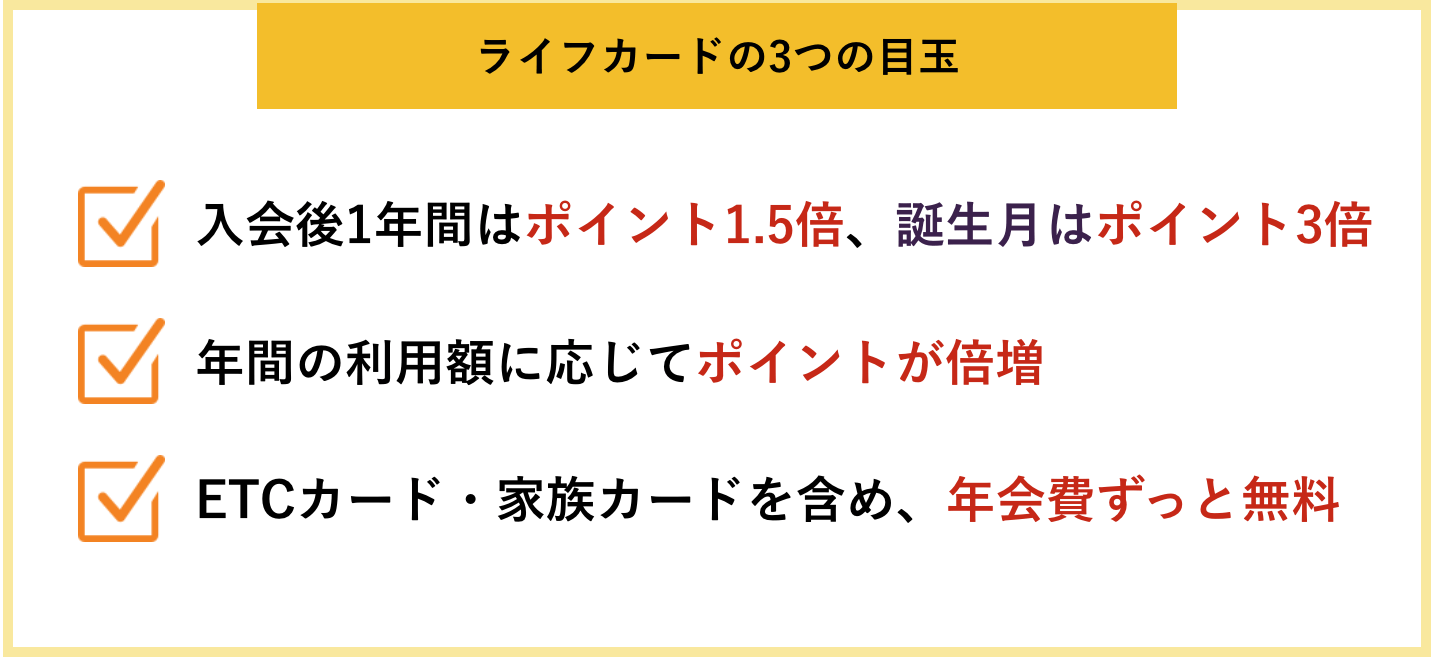

1-1. ライフカードの目玉

『ライフカード』はETCカード・家族カードを含めて年会費がずっと無料です。入会後1年間はポイントが1.5倍、誕生月はポイントが3倍になるカードです。年間の利用額に応じて次年度以降のポイント還元率が増えます。

※ETCカードは前年に利用がなければ年会費1,100円(

1-2. カードとしての評価

1-3. こんな人におすすめ

『ライフカード』は非常に優秀なカードの1つなので下記のいずれかに当てはまるものが多ければ多いほどおすすめの1枚です。

- 年会費が毎年無料のカードが欲しい

- 誕生月には毎年たくさん買い物をしている

- 年間のカード利用額が50万円以上

年会費が毎年無料のカードが欲しい

『ライフカード』はETCカード・家族カードを含めて毎年の年会費が無料なので、カードの年会費を払いたくない方におすすめです。

※ETCカードは前年に利用がなければ年会費1,100円(

誕生月にたくさん買い物をする予定がある

『ライフカード』はあなたの登録した誕生月の利用ポイントが3倍も貯まるので誕生日がある月にまとめて買い物をする方におすすめです。

年間のカード利用額が50万円以上

『ライフカード』には「ステージ制度」というのがあり、カードを使えば使うほどお得になります。年間50万円以上の利用で翌年のポイント還元率が1.5倍になります。

年間200万円以上の利用で翌年のポイント還元率が2倍になります。

『ライフカード』公式ページ:

2. 口コミでわかるライフカードの5つのメリット

ここでは、実際に使っている人の口コミを交えて『ライフカード』のメリットをよりわかりやすく説明していきます。

- 年会費が毎年無料

- 使えば使うほどお得になる「ステージ制度」

- 入会初年度はポイント1.5倍、誕生月はポイント3倍

- ポイントの有効期限は5年間

- ゴールドカード並の優待

2-1. 年会費が毎年無料

『ライフカード』は初年度だけでなく、毎年の年会費が無料です。通常、クレジットカードには以下のように年会費のかかるカードがあります。

| カード名 | 年会費(税込) |

| 『ANA To Me CARD PASMO JCB(ソラチカカード)』 | ・無料(初年度無料) ・2,200円 |

| 『三井住友カード』 | 1,375円(初年度無料) |

しかし、『ライフカード』は初年度だけでなく、毎年の年会費が無料です。

そのため、普段あまりクレジットカードを使わない方でも損することなく持つことができます。

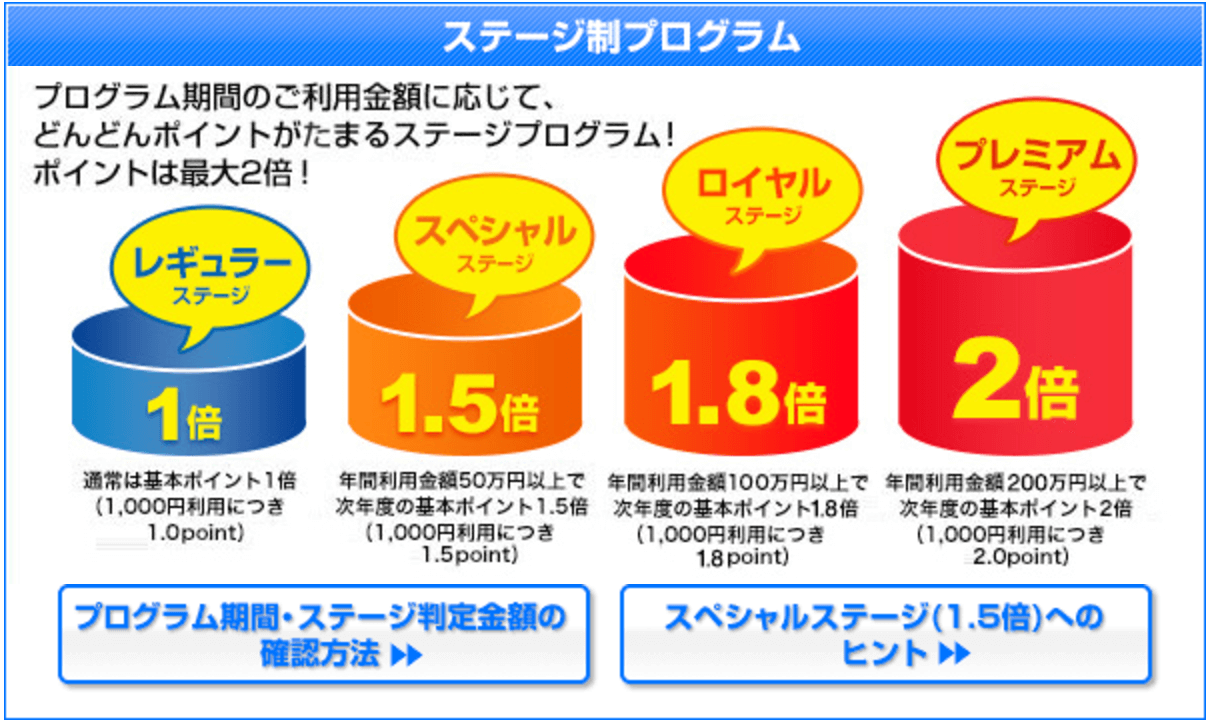

2-2. 使えば使うほどお得になる「ステージ制度」

『ライフカード』は通常、1,000円の利用で1ポイントのLIFEサンクスポイントが付与されます。1ポイントは5円相当なので通常の還元率は0.5%です。

その還元率が年間のカードの利用額によって変わります。

出典:ライフカード

年間50万円未満の利用、「レギュラーステージ」

カードを1,000円利用するごとに1ポイントが付与されます。この時の還元率は0.5%です。

年間50万円以上の利用、「スペシャルステージ」

カードを1,000円利用するごとに通常の1.5倍の1.5ポイントが付与されます。この時の還元率は0.75%です。

年間100万円以上の利用、「ロイヤルステージ」

カードを1,000円利用するごとに通常の1.8倍の1.8ポイントが付与されます。還元率は0.9%です。

年間200万円以上の利用、「プレミアムステージ」

カードを1,000円利用するごとに通常の2倍の2ポイントが付与されます。還元率は1.0%です。

2-3. 入会初年度はポイント1.5倍、誕生月はポイント3倍

『ライフカード』は通常、0.5%の還元率でが、入会初年度はポイント1.5倍の0.75%、誕生月はポイント3倍の1.5%です。

これらの特典は「ステージ制度」の対象にはならず、あくまで通常の還元率の0.5%に対して倍になります。

また誕生月のポイント3倍に関しては、家族カードでも契約者の誕生日月に統一されてしまうので注意が必要です。

誕生月ポイント3倍の活用法

よくある「自分へのご褒美」ではありませんが、誕生日がある月に買い替え予定のある高額な家電製品や家具など、大きな金額の買い物の計画をしておくとポイントがたまりやすいです。

2-4. ポイントの有効期限は5年間

『ライフカード』の利用で貯まるLIFEサンクスポイントの有効期限は5年間あります。

他のカードは1年間など比較的すぐに有効期限を迎えてしまいますが、ライフカードの場合はじっくりポイントを貯めることができます。

ちなみにLIFEサンクスポイントは「ギフトカード」「マイル」「プリペイドカード」等と交換できるのですが、ポイントが増えれば増えるほど還元率は上がります。

そのため、ポイントを5年間貯めて一気に交換した方がお得です。

2-5. ゴールドカード並の優待

『ライフカード』はサンルートホテルなどの提携ホテルで10%割引、ゴルフ場の割引、高速バス7%割引など、ゴールドカードにも引けを取らない優待特典が多いです。

以下に一例を載せておきます。

| 優待特典 | 割引内容 |

| 提携ホテル、旅館 | 10%OFF(一部20%OFF) |

| 富士急ハイランド | フリーパス大人400円引 |

| サカイ引越センター | 10%OFF |

| ゴルフ場 | 5~20%OFF |

| 高速バス予約 | 7%OFF |

| 国内レンタカー | 5%OFF(一部20%OFF) |

3. ライフカードの2つの注意点

『ライフカード』を申し込む前に確認しておきたい注意事項が3つあります。

- カードの選び方に要注意

- 通常時のポイントの還元率は良くない

3-1. カードの選び方に要注意

『ライフカード』はカードの種類が豊富です。場合によってはあなたにもっと適したカードがある場合もあるので注意しましょう。

あなたが学生ならば,『学生専用ライフカード』

あなたが学生ならば、『学生専用ライフカード』がおすすめです。

『学生専用ライフカード』は『ライフカード』に以下の3つの機能を足したカードです。

- 海外旅行傷害保険の自動付帯

- 海外でのショッピングの5%分をキャッシュバック

- ケータイ利用料金をカード決済にすることで毎月10人に1人の割合でAmazonギフト券がもらえる

そのため、『学生専用ライフカード』の方が断然お得なので、あなたが学生ならば『学生専用ライフカード』を申し込むべきです。

あなたが旅行傷害保険付きのカードが欲しいならば、『ライフカード<旅行傷害保険付き>』

あなたが旅行傷害保険付きのカードが欲しいならば、年会費1,375円(税込。初年度無料)かかりますが、『ライフカード<旅行傷害保険付き>』がおすすめです。

『ライフカード<旅行傷害保険付き>』は『ライフカード』に以下のような保険を足したカードです。

- 海外旅行傷害保険 最高2,000万円

- 国内旅行傷害保険 最高1,000万円

- シートベルト傷害保険 最高200万円

- カード会員保障制度 カードの紛失・盗難による不正使用の損害を補償

そのため、あなたが旅行傷害保険付きのカードが欲しいならば、『ライフカード<旅行傷害保険付き>』を申し込むべきです。

3-2. 通常時のポイントの還元率は良くない

『ライフカード』は通常のポイントの還元は0.5%です。

今では還元率が1%を超えるカードが数多くあります。そのため、『ライフカード』の0.5%は決して高い還元率とは言えません。

高還元なクレジットカードが気になる方には以下のカードがおすすめです。

| カード名 | 還元率 | 補足 |

| 『リクルートカード』 | 1.2% | 旅行保険充実、Pontaやdポイントへ交換可能 |

| 『JCB CARD W』『JCB CARD W plus L』 | 1% | スターバックス、セブン-イレブン、Amazonなど優待店では+1%以上のボーナスポイントあり |

『ライフカード』は誕生月にはポイント付与率が3倍になったり、年間50万円以上のカード利用で次年度のポイント付与率が1.5倍になったり、年間200万円以上のカード利用で次年度のポイント付与率が2倍になります。

しかし、カードをあまり利用しないのであれば、上記のポイント高還元カードの方がいいかもしれません。

『ライフカード』公式ページ:

4. 雑誌や他のサイトでは教えてくれない申し込みの際の3つの注意点

クレジットカードについての特集をしている雑誌や他のサイトではカードの紹介やおすすめしかしていないことが多いです。

しかし、カードの申し込みにはいくつかの注意点があり、以下の3つを確認せずにカードの申し込みをすると、カードが発行されなかったり発行した後に後悔することがあるので確認してから申し込みましょう。

- キャッシング枠

- ブランドの選択

- 審査・カード発送にかかる時間

4-1. 必要が無ければキャッシング枠は申し込まない

普段利用する予定がない場合は原則としてキャッシング枠は0にして申し込みましょう。

なぜなら、総量規制という法律で個人がお金を借りられる枠の基準が定められていて、その枠の中にクレジットカードのキャッシング枠も含まれるからです。

総量規制とは個人の借入総額が、原則、年収等の3分の1までに制限される仕組みを言います。

キャッシング枠を不必要に多くして申し込むと、カードの発行会社から「この人はお金に困っている人なのかな」と判断され、審査に通りにくくなります。

あなたが否決されたという記録は専門の信用機関に半年間残ってしまうため、全カード会社や銀行などの金融機関などにも分かり、他のカードを作る時に不利になりやすいです。

必要時は1〜2枚のカードに年収の1/3以下の金額で申し込む

ただ、海外の旅行先やメインのカードとして日常生活の中でキャッシングを使いたいこともあるでしょう。

その場合は、自分の持っている1〜2枚のカードに合計で年収の1/3以下の金額にして申し込むと、総量規制の基準に引っかからずカードが発行されやすいです。

4-2. ブランドの選択

『ライフカード』はJCB・VISA・Mastercardの3つのブランドから選べますが、「どれを選んでもそんなに変わらない」と適当に決めようとしていませんか。

下記のように『ライフカード』 はブランドによって追加カードの条件、特典・優待、利用可能地域が変わります。

| VISA | Mastercard | JCB | |

| デザイン | 通常 | 2種類から選択可能 | 通常 |

| 電子マネーへのチャージ | iD、モバイルSuica、nanaco、Edy | iD、モバイルSuica、nanaco、Edy、au PAY プリペイド | iD、モバイルSuica、nanaco、Edy |

| 利用可能地域 | 世界中どこでも | 主に日本・東南アジア・ハワイ | |

| 特典・優待 | VISAの特典 | Mastercardの特典 | |

4-3. 審査・カード発送にかかる時間

カードの審査や発送は下記の条件で最長1ヶ月以上かかることがあるので、必要なら早めに申し込みましょう。

- 申し込む人の状況によって異なる(初めてなのかそうでないのか。年収や職業など)

- 申し込む時期(3月など多くの人がカードを作る時期は忙しくなり遅くなります)

「最短即日」とカード会社が言っていても、既にカードを作ったことがあり支払い実績がよく年収が高いなどの“属性が高い”人なら機械審査で素早く審査ができるだけなので、目安と思ってください。

審査通過のメールが届いた後に申し込み画面が変わらなかったり連絡がこなくても焦らずに待ちましょう

「審査に通ったというメールが届いた後に何の連絡もなくカードも届かないんですけど本当に作れたんでしょうか」という質問をよく受けます。

心配せずに落ち着いてカードが届くのを待ちましょう。上記したように時期によってカード会社も忙しくなることがあったり、カードを発行したり使えるようにするための手続きに時間がかかることがあります。

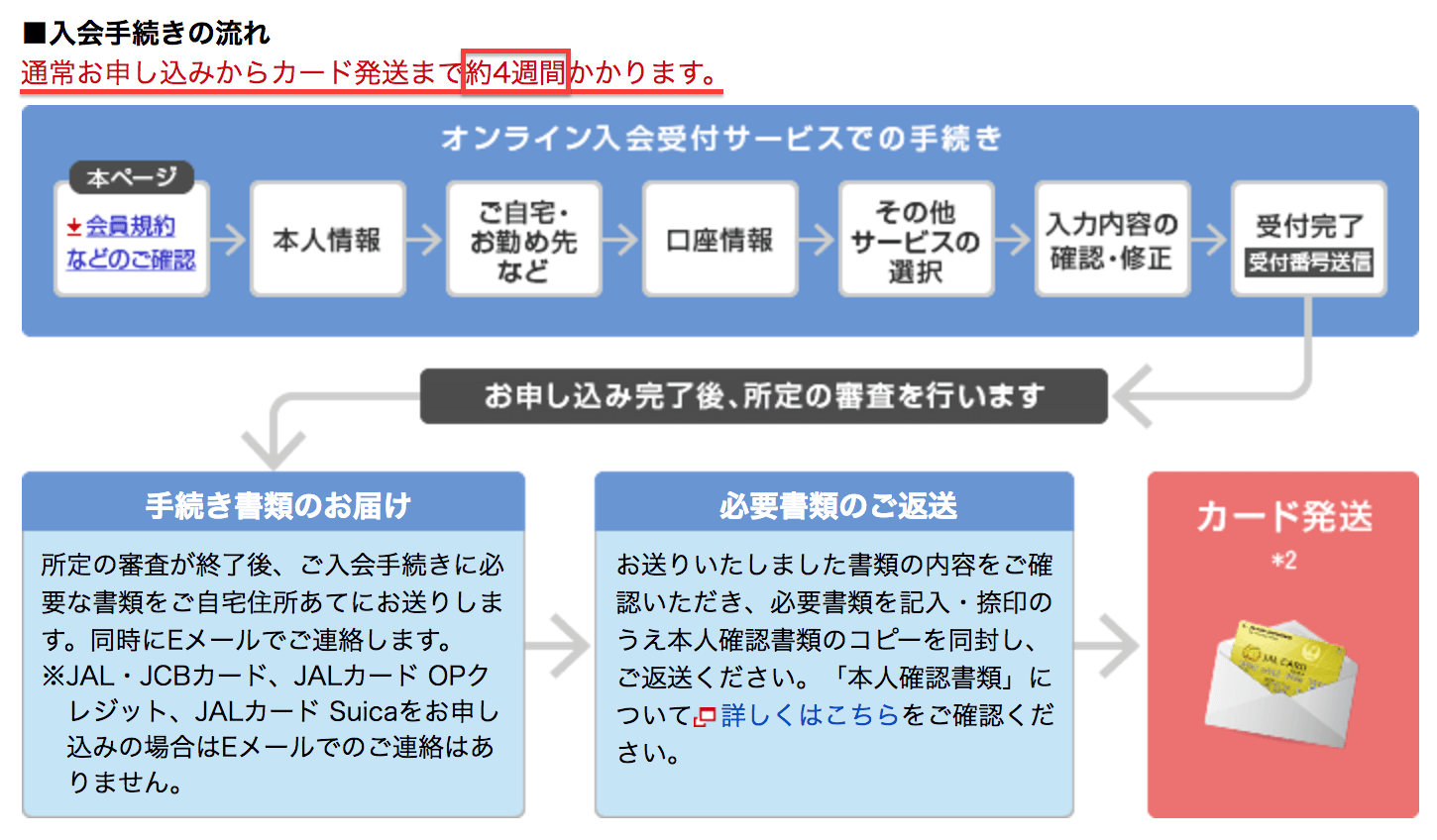

有名なJALカードはカード発送まで約4週間かかる!

申し込み時点でカード発送の目安を書いてあることが多いですが、申し込み時の書類の書き間違いや返送する本人確認書類のコピーがきちんとそろっていてスムーズに手続きができた場合の日数です。

また、JALカードのようにカード発送まで時間がかかることをきちんと教えてくれるカード会社もあります。

出典:JALカード

カードの申し込みは早めにしておいた方が、下記のようなことに余裕を持って対応できるのでおすすめです。

- 申し込みをしても審査で落とされてしまった時、すぐに別のカードに申し込める(6ヶ月以内に2枚の申し込み枚数にしましょう)

- 急な海外出張や旅行に行くことになった

- 金額の大きな買い物や結婚式など大きな出費の予定がある

5. さいごに

『ライフカード』に関して、総評、口コミによるメリット、注意点を解説しました。

『ライフカード』は、以下のようなメリットがあるクレジットカードです。

- 年会費が毎年無料

- 使えば使うほどお得になる「ステージ制度」

- 入会初年度はポイント1.5倍、誕生月はポイント3倍

- ポイントの有効期限は5年間

- ゴールドカード並の優待

あなたが学生であるならば、『ライフカード』の機能にさらにお得な機能を追加した『学生専用ライフカード』がおすすめです。

あなたが旅行用傷害保険などの保険がついたカードが欲しいのであれば、年会費はかかってしまいますが『ライフカード<旅行傷害保険付き>』がおすすめです。』がおすすめです。

『ライフカード』を利用することであなたの生活がより豊かで便利になることを祈っています。

『ライフカード』公式ページ:

カード詳細情報

この章では、現在できる限り情報を収集した上で、『ライフカード』についての詳細情報を表にまとめました。

上記でご紹介した他にカードについて細かい情報を知りたい人だけお読みください。

←スマホなど小さい画面で見ている人は左右に動かして見れます→

詳細情報 | |||||

| 申し込み対象 | 本会員 | 18歳以上(高校生不可)で電話連絡可能な方なら、お申込みいただけます。 ※LIFE CARD GOLD独自の審査基準により発行させていただきます。 | |||

| 家族会員 | 高校生を除く18歳以上のご家族の方 | ||||

| 審査基準 | 易しい | ||||

| 還元率 | 0.5% | ||||

| ブランド | VISA・Mastercard・JCB | ||||

| 年会費 | 本会員 | 無料 | |||

| 家族会員 | 無料 | ||||

| 支払い方法 | 口座振替 | ||||

| 支払い日 | 締切日:毎月5日、当月27日または翌月3日(金融機関の休業日の場合は翌営業日) | ||||

| ショッピング | 利用可能枠 | 10万円〜200万円 | |||

| 支払い方法 | 1回払い・2回払い・ボーナス一括払い(手数料不要) | ||||

| 分割払い 実質年率 | 12.2%:3回 13.5%:5回 13.8%:6回 14.5%:10回 14.7%:12回 14.8%:15回 14.9%:20回・24回 | ||||

| リボ払い 実質年率 15.00% | 定める金額(利用残高に手数料を加えた額が弁済金(支払額)以下となる場合は当該金額)を支払うものとします。 | ||||

| 利用残高 (国内、国外利用分の合計) | 弁済金(支払額) | ||||

| 1円〜5万円 | 〜5,000円 | ||||

| 5万円超〜10万円 | 10,000円 | ||||

| 10万円超〜15万円 | 15,000円 | ||||

| 15万円超〜20万円 | 20,000円 | ||||

| 40万円超 | 5万円当たり5,000円単位で増額 | ||||

| 遅延損害金 | 年15% | ||||

| キャッシング | 国内利用可能枠 | カードキャッシングの融資金は1万円単位 キャッシング枠:0万円〜200万円 1回の操作につき1回あたりの融資金額は1千円以上1千円単位 | |||

| 支払い方法 | 翌月一括払い 実質年率 18% | 前月末残債務額 | 支払額 | ||

| 1円 〜 20万円 | 〜10,000円 | ||||

| 20万円超 〜 40万円 | 20,000円 | ||||

| 40万円超〜60万円 | 30,000円 | ||||

| 60万円超〜80万円 | 40,000円 | ||||

| ATM利用手数料(税込) | 当社の提携する金融機関等のATMでカードキャッシングを利用した場合 | 借り入れ金額 1万円以下 110円 1万円超 220円 | |||

| 遅延損害金 | 20.0% | ||||

| ポイント | ポイント名 | LIFEサンクスポイント | |||

| 基本ポイント付与 | 毎月のご利用金額合計1,000円ごとに1ポイントたまります。 ※Edyチャージ、nanacoチャージおよびETCカードご利用分、ライフカード販売のJCBギフトカード購入分は付与対象外 | ||||

| 有効期限 | ポイント獲得月から5年間 | ||||

| 入会キャンペーン | 入会後1年間はポイント1.5倍(Edyバリューチャージ、nanacoクレジットカードチャージ、およびJCBギフトカード購入分は付与対象外) | ||||

| お誕生月ポイント | お誕生月のご利用は基本ポイント3倍(※ステージポイント、新規入会キャンペーンポイントとの重複付与はなし。Edyバリューチャージ、nanacoクレジットカードチャージ、およびJCBギフトカード購入分は付与対象外) | ||||

| ステージ制プログラム | プログラム期間(入会月の翌月1日から1年間※ご入会初年度は入会月も1年目に含みます。)のご利用金額に応じて、どんどんポイントが貯まるステージプログラム | ||||

年間利用金額 | ステージ | ポイント | |||

50万円以上 | スペシャル | 1.5倍 | |||

100万円以上 | ロイヤルステージ | 1.8倍 | |||

200万円以上 | プレミアム | 2倍 | |||

| オンラインモール | Lモール | ライフカードが運営する「LIFE-Web Desk」会員限定のショッピングモールです。L-Mallで紹介するショッピングサイトでショッピングすると、LIFEサンクスプレゼントのポイントが最大25倍たまります。 | |||

| 交換先 | 50P:Vプリカギフト用プレゼントキット 100P〜、1P→5円:寄付 200P、1P→4.5円:ANA SKY コイン 900コイン 250P〜:食品 300P以上100P単位、1P→4P:1,200Gポイント 300P、1P→5P:3Dスマホクレーンゲーム「神の手」1,500ポイント 300P以上100P単位、1P→2.5マイル:ANAマイル700マイル 300P以上100P単位、1P→3P:楽天ポイント900P 300P以上100P単位、1P→5P:1,500P(dポイント、Pontaポイント、ベルメゾン・ポイント) 500P以上100P単位、1P→1円:Tポイント 500P〜:日用品 550P〜:お酒 580P〜:飲み物 600P、1P→5円:Vプリカ 3,000円分(カードタイプ・発行コード) 600P、1P→5円:ビットコインクーポン 3,000円分 600P、1P→10円:AOYAMAギフトカードセット6,000円相当分 800P:ごっつお便 GSコース 1,000P、1P→5円:Vプリカ 5,000円分(カードタイプ・発行コード) 1,000P、1P→7円:三光マーケティングフーズお食事券 7,000円分(1,000円分×7枚) 1,000P、1P→10円:AOYAMAギフトカードセット10,000円相当分 1,000P、1P→5円、5,000円分:全国共通すし券(500円分×10枚)、Amazonギフト券、JCBギフトカード、こども商品券、図書カードNEXT、QUOカード、JTB旅行券(ナイストリップ) 1,000P:ごっつお便 GAコース 1,500P:ごっつお便 GBコース 1,850P:ごっつお便 GCコース 2,200P、1P→4.55円:10,000円キャッシュバック | ||||

| 電子マネー | 名称 | チャージの可否 | カードに付属 | オートチャージ対応 | ポイント付与 |

| Edy | ◯ | ー | ー | ー | |

| iD | ◯ | ー | ー | 0.5%(1,000円につき1P) | |

| nanaco | ◯ | ー | ー | ー | |

| モバイルSuica | ◯ | ー | ー | 0.5%(1,000円につき1P) | |

| SMART ICOCA | ◯ | ー | ー | 0.5%(1,000円につき1P) | |

| Apple Pay/Google Pay | 対応 iD:利用金額1,000円につき1ポイント(Suicaチャージ分もポイントの対象) | ||||

| マイル | 名称 | 利用で貯まる | カードに付属 | ポイント交換(ポイントコース選択時) | |

| ANA | ー | ー | ANA:300P以上100P単位、1P→2.5マイル:700マイル | ||

| その他特典 | ・優待サービスガイド(海外) Mastercard優待 VISA優待 ・LIFEデスク(海外アシスタンスサービス) 海外主要16カ国に設置 ・フラワーサービス ・オンライン旅行予約サービス「Travel Gate」 ・会員情報誌 LIFE NOW(2ヶ月に1度発行) | ||||

| 追加カード | ETCカード(税込) | 新規発行手数料・年会費無料:ETC利用分はポイント対象外。※前年に利用がなければ年会費1,100円が発生します:2022年1月26日追記 | |||

(※当サイトへの掲載情報は、できる限り正確であるように精査の上細心の注意を払って作成しておりますが、情報を利用・使用するなどの行為に対して生じたあらゆる損害等について一切補償は致しません。極力サービス内容が変わり次第更新をしますが突然変わりすぐに更新できない可能性もあるため、カードご入会の前には必ずご自身でカード発行元の公式サイトで最新の情報をご確認した後にお申し込み下さい)