『三井住友カード エグゼクティブ』(募集終了)を申し込むべきか迷っていませんか?

9千枚のクレジットカードと比較した結果、下記のいずれかに1つ以上当てはまる人は間違いなくおすすめです。

- 長く安全にクレジットカードを使いたい

- 未成年の子供がいる

- 旅行や高額の買い物をよくする

しかし、「2年目以降年会費が必ず発生する」などの注意点もあるため、契約前にしっかりとチェックしておかないと後悔するので注意しましょう。

このページでは、大手カード会社に3社勤務した経験を活かして『三井住友カード エグゼクティブ』について以下の流れで全てご紹介します。

メリットにピンとこなかった場合のためのおすすめカードもご紹介しています。

全て読んでいただければ、契約後に後悔することなく、あなたが本当に選ぶべきクレジットカードかどうかがわかるでしょう。

2月1日更新

2021年1月31日で新規募集が終了したため、以下は参考情報です。

新しく作りたい方は『Oliveフレキシブルペイ』がおすすめです。

1. 三井住友カード エグゼクティブ総評

| 総合評価 |

| B |

| 日本の歴史あるカード会社が出している一般カードで、安心して使えるサポートや旅行などの保険の条件が良く、未成年の子供がいる人に安心のサービスを使える1枚です。 |

まず、この章では『三井住友カード エグゼクティブ』の簡単な紹介をしていきます。

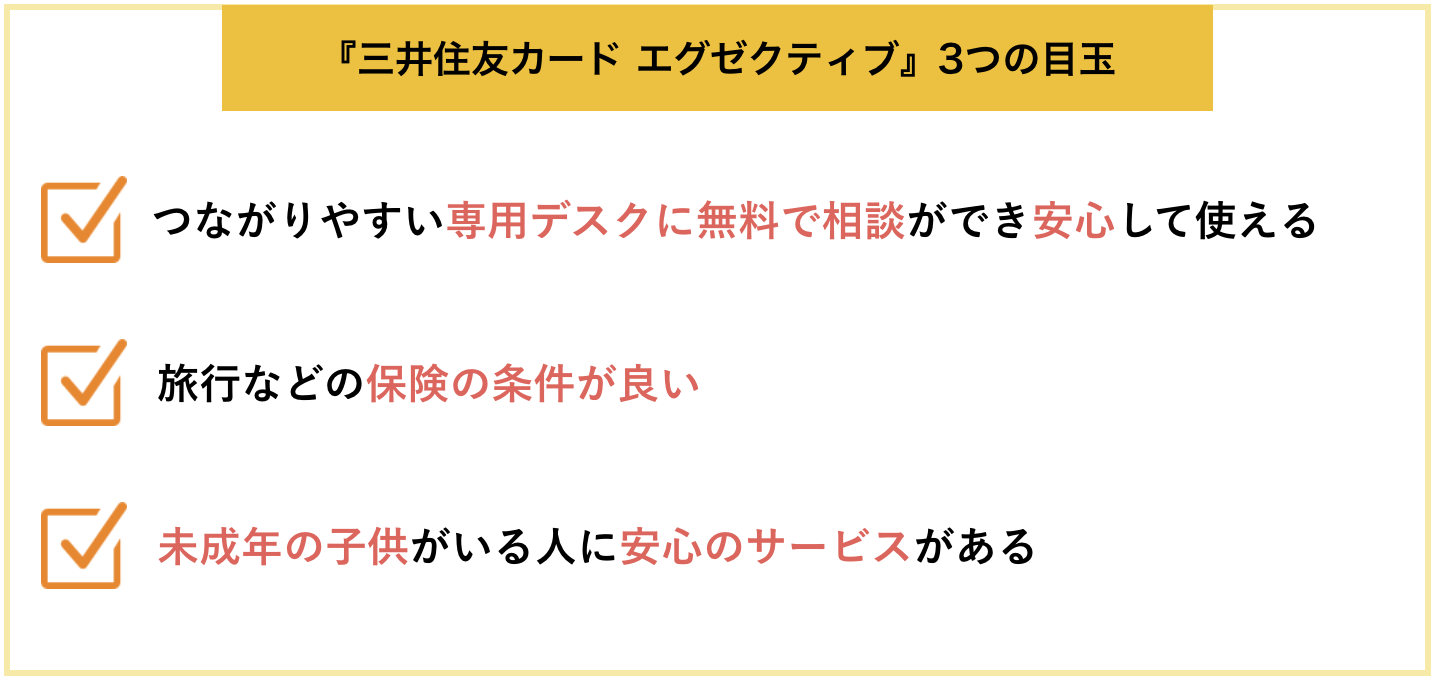

1-1. 三井住友カード エグゼクティブの目玉

『三井住友カード エグゼクティブ』は上記のような安心サポートをつながりやすい専用デスクに相談できて、海外旅行保険など各種保険の条件が良く未成年の子供がいる人に安心のサービスがあるカードです。

1-2. 三井住友カード エグゼクティブの評価

1-3. こんな人におすすめ

『三井住友カード エグゼクティブ』は下記のいずれかに1つ以上当てはまる人は間違いなくおすすめです。

- 長く安全にクレジットカードを使いたい

- 未成年の子供がいる

- 旅行や高額の買い物をよくする

長く安全にクレジットカードを使いたい

日本で最初のVISAカードを発行した歴史のある会社なので、途中でカードの更新がされなくなったりすることがなく、長年の経験に基づいた安定したサポートを受けたい人におすすめです。

未成年の子供がいる

海外旅行保険に未成年の子供が対象になる家族特約保険が付き、24時間・年中無休で医師へ無料の電話相談ができるので、子供の安全を重視したい人におすすめです。

旅行や高額の買い物をよくする

カードを持っているだけで、海外で怪我や病気をした時の保険が自動で付いたり、国内なら旅費の支払いで死亡・後遺障害の保険、買い物は年間100万円の保険が付くので、安心を重視したい人におすすめです。

『三井住友カード エグゼクティブ』公式ページ:

2. 口コミでわかる三井住友カード エグゼクティブの3つのメリット

ここでは、実際に使っている人の口コミを交えて『三井住友カード エグゼクティブ』のメリットをよりわかりやすくご説明していきます。

- 長く安全にクレジットカードを使える

- 未成年の子供がいる人に安心のサービスがある

- 旅行などの保険の条件が良い

2-1. 長く安全にクレジットカードを使える

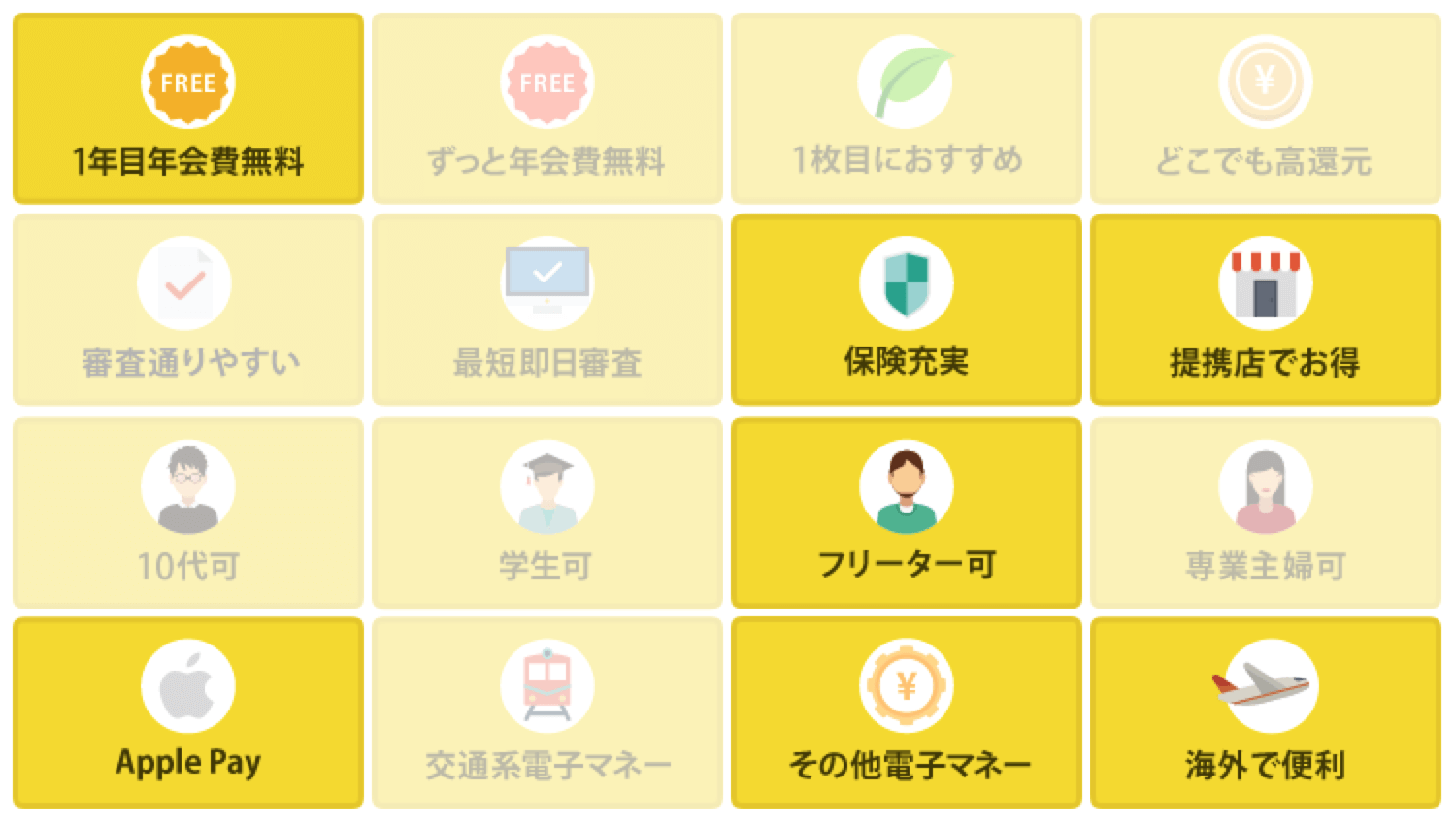

『三井住友カード エグゼクティブ』はTVCMや広告でもよく見かける日本のVISAカードの代表とも言える三井住友カードから出ているゴールドカードに近い機能を持った一般カードです。

ある程度の収入があり出張や旅行で海外に行くことが多かったり、小さいお子さんがいる若いビジネスマン向けの1枚と言えます。

同じ三井住友カードから出ている一般カードの『三井住友カード』にはないフリーダイヤルで相談ができる専用のデスクがあるので気軽に相談して使うことができます。

出典:三井住友カード

あなたの人生と長く付き合える最初の1枚

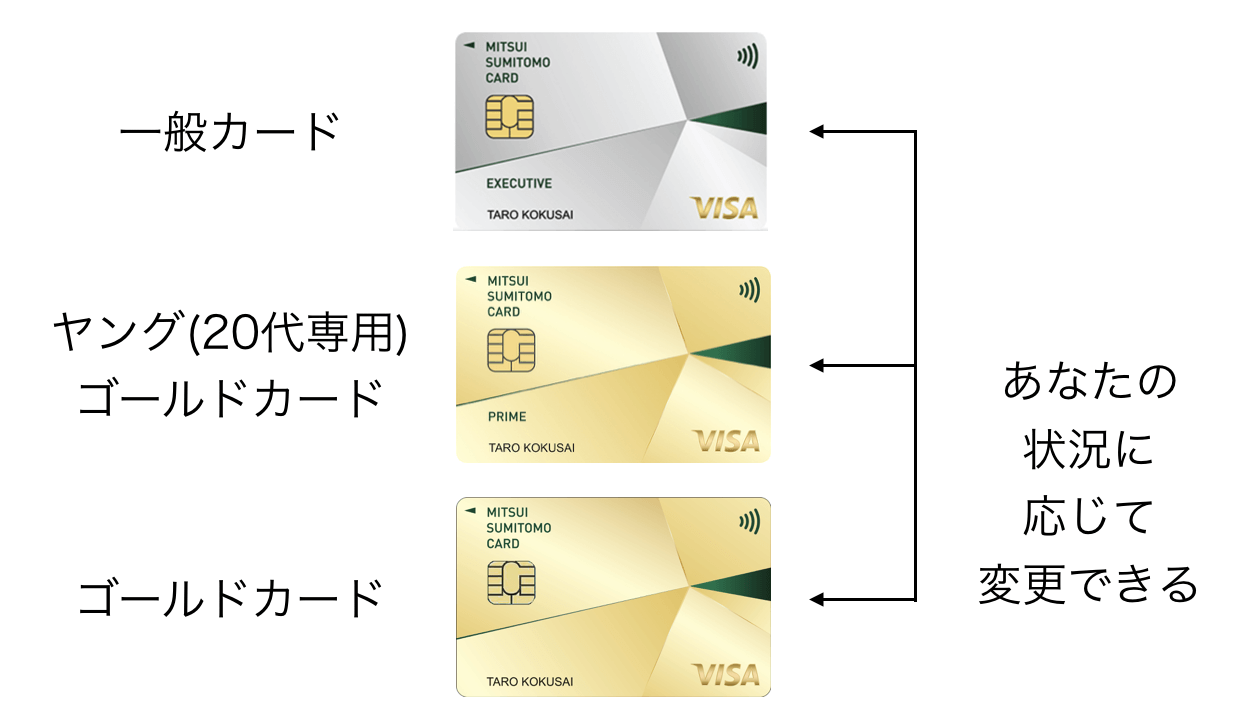

『三井住友カード エグゼクティブ』はそのまま使い続けても良いカードですが、あなたの年収や社会的地位が上がるのに合わせてカードのグレードを変えやすい1枚です。

ゴールドカードを持つほどじゃないけど、良い条件の保険や特典のあるカードを使いたい人には年会費の負担を抑えながらも、希望を満たしてくれる最適の1枚です。

2-2. 未成年の子供がいる人に安心のサービスがある

ゴールドカード以上でないと使えない、病気やケガなどの相談に24時間・年中無休で応じてくれる「ドクターコール24」を利用できます(サービス提供はティーペック株式会社)

出典:ティーペック株式会社

他の対象カード

『三井住友カード プラチナ』、『三井住友カード ゴールド』、『三井住友カード プライムゴールド』、『三井住友ビジネスゴールドカード』

例えば、下記のような相談内容について医師・看護師・保健師などの専門スタッフが無料で電話に応じてくれます。

- 「胃炎で加療中ですが、どんなことに注意したらよいでしょうか。」(52歳・女性)

- 「赤ちゃんがミルクを飲んだ後、よく吐くので心配です。」(生後2ヵ月児の母親)

- 「最近よく頭痛がし、食欲がなくなって視力が落ちてきたような気がするがどうしてだろう。」(46歳・男性)

赤ちゃんや小学校に行く前の小さなお子さんがいる人は、この状態で病院に行くべきなのか特に判断に困ることがありますが、ちょっとした心配事でも気軽に相談できるので安心できます。(海外からの相談は受けていないので注意してください)

19歳未満が対象となる海外旅行保険の家族特約が付く

「ドクターコール24」と同様に、ゴールドカード以上でなければ付かない海外旅行保険に家族特約が付き、対象が次のように19歳未満になっています。

- 本会員と生計を共にする19歳未満の同居の親族

- 本会員と生計を共にする19歳未満の別居の未婚の子

実質、自分の19歳未満の子供が対象と考えて良いです。

家族特約者の保険金額は下記の通りです。

| 補償項目 | 保険金額 |

| 補償条件 | カードを持っているだけで適用される(自動付帯)※ |

| 傷害・疾病治療 | 50万円 |

| 救援者費用 | 100万円 |

| 携行品損害 | 15万円 |

| 賠償責任 | 2,000万円 |

| 傷害死亡・傷害後遺傷害 | 500万円 |

※2022年4月16日より利用付帯へ改悪

ただし医療費の高い国や地域に行く場合、病気やケガに関する保険金額は十分とは言い難いので「ネットde保険@とらべる」で治療・救援費用など大事な補償を手厚くした方がより安全でしょう。

2-3. 旅行などの保険の条件が良い

『三井住友カード エグゼクティブ』は三井住友カードが出している一般カードの中では最も保険の条件が良いカードです。

どのくらい良いのか他の三井住友カードと比較してみました。

| 補償項目 | 『三井住友カード エグゼクティブ』 | 『三井住友カード デビュープラス』 | 『三井住友カード』(学生カードも同じ条件) | |

| 海外旅行保険 | 補償条件 | カードを持っているだけで適用(自動付帯)※ | − | カードで旅費の支払いが必要(利用付帯) |

| 傷害・疾病治療 | 100万円 | − | 50万円 | |

| 救援者費用 | 150万円 | − | 100万円 | |

| 携行品損害 | 25万円 | − | 15万円 | |

| 賠償責任 | 4,000万円 | − | 2,000万円 | |

| 傷害死亡・傷害後遺傷害 | 合計:3,000万円 自動付帯:500万円 利用付帯:2,500万円 | − | 2,000万円 | |

| 国内旅行保険 | 補償条件 | カードで旅費の支払いが必要(利用付帯) | − | |

| 傷害死亡・傷害後遺傷害 | 合計:3,000万円 自動付帯:500万円 利用付帯:2,500万円 | − | ||

| 買い物保険 | 補償内容 | 国内1回払いから対応 | 海外でのご利用および国内でのリボ払い・分割払い(3回以上)のご利用のみ | |

| 補償限度額 | 100万円 | 100万円 | ||

※2022年4月16日より利用付帯へ改悪

『三井住友カード エグゼクティブ』の旅行保険はカードを持っているだけで保険が適用になる“自動付帯”の条件なので充実しています。

他の一般カードでは、旅費の支払いをしないと保険の対象にならない“利用付帯”条件が多いため、事前のツアー代や飛行機代・ホテル代、行きの電車代などをカードで支払う必要があります。

また、買い物保険も日本で1回払いから対応してくれるので、他の一般カードに比べて簡単に条件を満たすことができるので、高額な商品の買い物も安心してできます。

海外旅行保険は追加でさらに安心!

2節でも書きましたが医療費の高い国や地域に行く場合、保険金額は十分とは言い難いので足りない分の保険を安い料金で加入できる「ネットde保険@とらべる」を利用した方がより安心です。

または、年会費無料のクレジットカードを複数枚持つことで補償金額を合算できるので、下記のような海外旅行保険の条件の良いカードを1〜3枚追加で持っても良いでしょう。

- 『エポスカード』|海外旅行保険の病気で270万円の補償は一般カード最高額の補償金額

- 『Delight JACCS CARD』|疾病治療費用の補償額200万円は一般カード最高クラス。国内旅行保険や海外航空便遅延費用も付く

クレジットカードに付く海外旅行保険について詳しく知りたい人は「最高の海外旅行保険が付くゴールドカード4選」の内容が参考になります。

3. 三井住友カード エグゼクティブの3つの注意点

ここでは『三井住友カード エグゼクティブ』を使う時の3つの注意点をご紹介します。

- 2年目以降は年会費の負担がある

- 「マイ・ペイすリボ」を使う場合、リボ払いの設定金額を変更する

- 基本ポイント還元率が高くない

注意点1. 2年目以降は年会費の負担がある

『三井住友カード エグゼクティブ』は年会費の割引サービスを利用しても、2年目以降は最低1,100円(税込)以上の年会費を払わなくてはなりません。

年会費の割引は次の通りです。

| 割引特典名 | 割引額(税込) | 条件 |

| カードご利用代金WEB明細書サービス | 550円 | 過去1年間に6回以上の請求がある方 |

| マイ・ペイすリボへの登録+利用 | 1,650円 | マイ・ペイすリボへ登録して、年に1回以上カードを利用する |

年会費を払いたくない人は『三井住友カード』なら「ドクターコール24」がなく保険の条件が少し悪くなるだけでほとんど同じ条件で使えるのでおすすめです。

また、あなたが20代で年会費を払ってでも良い条件のカードを使いなら次のカードも良いでしょう。

- 『三井住友カード プライムゴールド』|割引後の年会費が550円増えるだけで、より保険の条件が良くなったり、空港ラウンジが無料で使えるようになります。

注意点2. 「マイ・ペイすリボ」を使う場合、リボ払いの設定金額を変更する

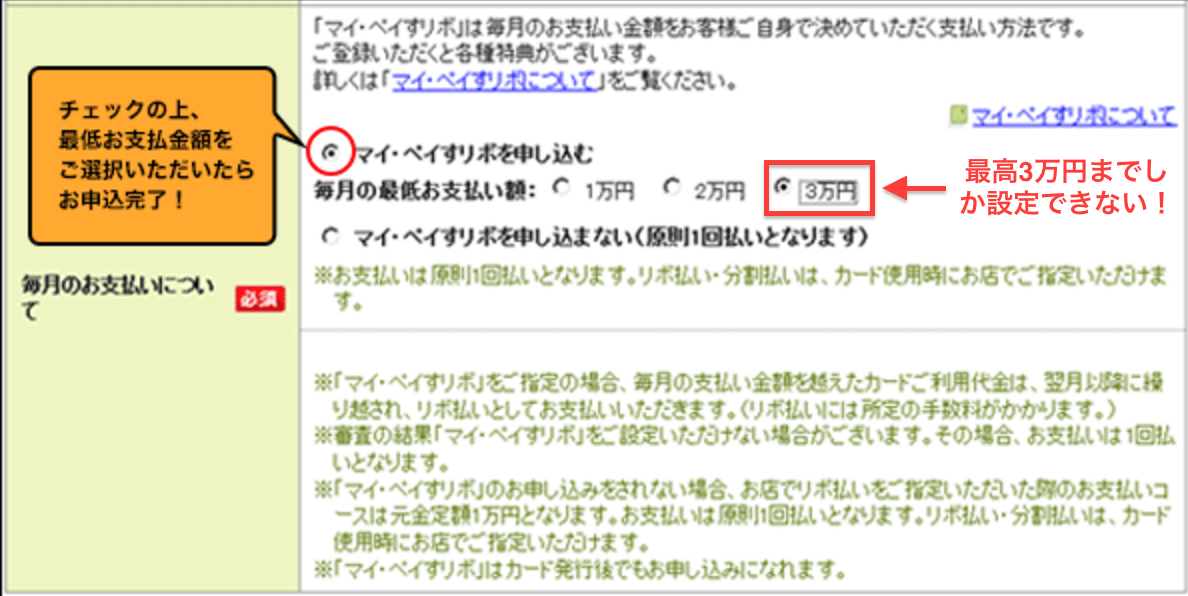

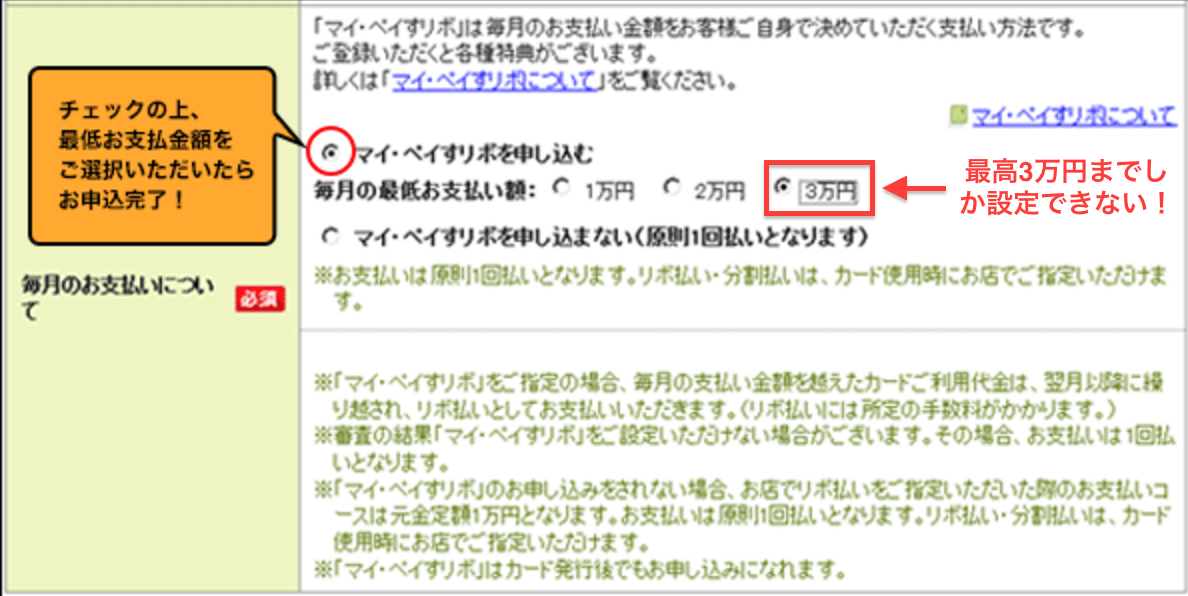

『三井住友カード エグゼクティブ』で年会費を割引するために「マイ・ペイすリボ」に登録しますが、ネットで申し込む場合、初期設定では3万円までしか設定できません。

出典:三井住友カード

そのため、カードを作ってそのままにしておくと高いリボ手数料(カード会社へ払う利息)が発生する可能性が高いので注意しましょう。

リボ手数料を1円も払わずに年会費を割引できる設定はページの最後にご紹介していますので参考にしてください。

(クレカ上級者向け)リボ手数料を1円以上発生させてポイント還元率+0.5%

毎月リボ手数料が1円以上発生するようにリボ払い金額の設定を調整してポイント還元率を+0.5%にする方法があります。

これまでのポイント特典「Vポイント+0.5%還元」は2024年6月30日で終了となり、「対象店舗でVポイント+2%還元」(※1)「毎月タダチャン!」(※2)からポイント特典を選ぶことになります。

※1 対象のコンビニ・飲食店でのご利用金額を2%ポイント還元いたします。

※2 1日~末日までのご利用金額の合計が5,000円(税込)以上あれば、2人に1人の確率で1等から3等のいずれかが当たる!1等最大全額タダ(上限10万ポイント)のチャンス!

本特典を継続して希望する場合、2024年6月3日~6月30日までに専用ページにて手続きが必要です(手続きにはVpassログインが必要です)

手続きがない場合は2024年7月1日以降はAコース「対象店舗でVポイント+2%還元」に変更となります。

出典:三井住友カード

上記のいずれも希望しない方は、<Bコース>毎月タダチャン!を選びましょう。

出典:三井住友カード

「マイ・ペイすリボ」を設定した後、カード会社からその月の支払い金額の確定案内メールが届いてから、リボ払いの対象となる金額が1,000円以上になるように増額または減額してください(1回目と2回目の請求)

例:支払い請求金額が51,273円、「マイ・ペイすリボ」の設定金額が40,000円の場合、1万円の増額をしてください(設定金額に対しての増額または減額なので注意してください)

3回目の請求からはリボ払いの対象となる金額が200円以上になるように増額または減額すればリボ手数料が1円以上発生します。

「難しくてよくわからない」という人は無理せず年会費割引の特典だけを受け取ってください。

注意点3. 基本ポイント還元率が高くない

『三井住友カード エグゼクティブ』で支払いをすると、現金で支払う時と違ってカードのポイントがもらえます。

カードの利用金額の合計200円(税込)ごとに1ポイント(=1円相当)

現金で払っても何のお得もありませんが、クレジットカードならカードのポイント分商品券や電子マネーなどに交換できるのでお得です。

ポイントは三井住友カード会社が行なっているポイントUPモールを通して買い物をするだけで、Amazonや楽天などの有名なネットショップでさらに多くポイントがもらえます。

出典:三井住友カード

さらに、2016年9月から始まった「ココイコ!」では下記のような実際にある店舗でもポイントやキャッシュバックがもらえてお得に買い物ができます。

- 小田急・大丸・東急のような百貨店

- 三井アウトレットパークのようなショッピングモール

- 洋服の青山・コナカのような紳士服チェーン店

- カラオケの鉄人・ビッグエコーのようなカラオケ

また、対象店舗のコンビニ・飲食店でApple Pay/ Google Payでのタッチ決済(Visaのタッチ決済・Mastercardコンタクトレス)で支払いをするとポイント最大7%(※1)還元されます。

引用:三井住友カード

2023年1月12日よりガスト・バーミヤンなどのすかいらーくグループの飲食店16銘柄が追加されました。

引用:三井住友カード

また、2019年9月2日よりスーパーやドラッグストアなどあなたが選ぶ3つのお店でいつでもポイント2倍貯まるようになりました※2024年3月27日でサービス終了

このように、以前に比べると日常生活の利用での基本のポイント還元率の低さはあまり気にしなくて良くなりました。

それでもカードの利用でたくさんポイントが欲しい人は下記の2枚のカードがおすすめです。

| カード名 | ポイント還元率 |

| 『リクルートカード』 | 1.2% |

| 『JCB CARD W』『JCB CARD W plus L』 | 1%:通常利用時 2%〜:AmazonなどJCBオリジナルシリーズ優待店 |

カードの不正利用は怖くない!

「お得で便利に使えるクレジットカードだけど、番号を盗まれたり不正に利用されて変な請求がくるのが怖い…」とクレジットカードを使ったことがなければ不安を感じるでしょう。

しかし、『三井住友カード エグゼクティブ』には2つの保険があるので安心です。

どちらも特別なケースを除き、紛失・盗難・不正利用された届け出日の60日前からカード会社がその損害を補償してくれるので安心して使えます。

『三井住友カード エグゼクティブ』公式ページ:

4. 雑誌や他のサイトでは教えてくれない申し込みの際の5つの注意点

クレジットカードについての特集をしている雑誌や他のサイトでは『三井住友カード エグゼクティブ』の紹介やおすすめしかしていないことが多いです。

しかし、『三井住友カード エグゼクティブ』の申し込みにはいくつかの注意点があり、以下の5つを確認せずにカードの申し込みをすると、カードが発行されなかったり発行した後に後悔することがあるので確認してから申し込みましょう。

- 6ヶ月以内の申し込み枚数

- キャッシング枠

- ブランドの選択

- 追加カードの発行

- 審査・カード発送にかかる時間

4-1. 6ヶ月以内に申し込むクレジットカードの枚数を2枚以下にする

信用機関にはクレジットカードを申し込んだ記録が6ヶ月間残るため、審査に通りやすくするためには6ヶ月以内に申し込むカードの枚数を2枚以下にしておきましょう。

一般的に6ヶ月以内に3枚以上のクレジットカードの発行申し込みをしていることを多重申し込みと言います。

口コミやネットの掲示板などで「半年で5〜6枚でも大丈夫」「毎月1枚作れる」など1年間に何枚も申し込みをしていてもカードを作れている人もいます。

しかし、個人の属性(年収や職業など)によってクレジットカードの作りやすさは違うので、当ページでは6ヶ月以内に2枚以下の申し込みをおすすめします。

なぜカード会社は多重申し込みを嫌がるのか

理由は2つあります。

- お金に困っていてたくさん借入をして逃げる可能性が高いと判断されるため

- 入会特典狙いでカードをあまり使わないで短期間で解約され損をする可能性が高いため

お金に困っていてたくさん借入をして逃げる可能性が高い

あなたにその意思が無くても、カード会社が持っているデータからそのような行動をする人の確率が高いと判断されます。

そのため、カード会社に疑われるような行動は避けた方が『三井住友カード エグゼクティブ』の審査に通る可能性は上がります。

入会特典狙いでカードをあまり使わないで短期間で解約され損をする可能性が高い

ポイントサイトなどでカードを作ることでたくさんのポイントがもらえるのは、カード会社がポイントサイトに報酬として支払っている広告費の一部を会員に還元しているためです。

カード会社は利用者を増やすためにカードを発行していますが、そのために広告費やカードそのものの発行手数料(ICチップの単価だけで500円とも言われています)など少なくない経費をかけています。

そのため、ポイントや入会ボーナスだけ受け取って短期間で解約を繰り返しているとそのカード会社での評価は下がり社内ブラックになり、今後審査に通らなくなる可能性が高くなります。

信用情報機関にもカードを退会してから5年間はどのカード会社でどのくらいの期間利用していたのか記録が残るため、他のカード会社の審査にも通らなくなる可能性が高くなります。

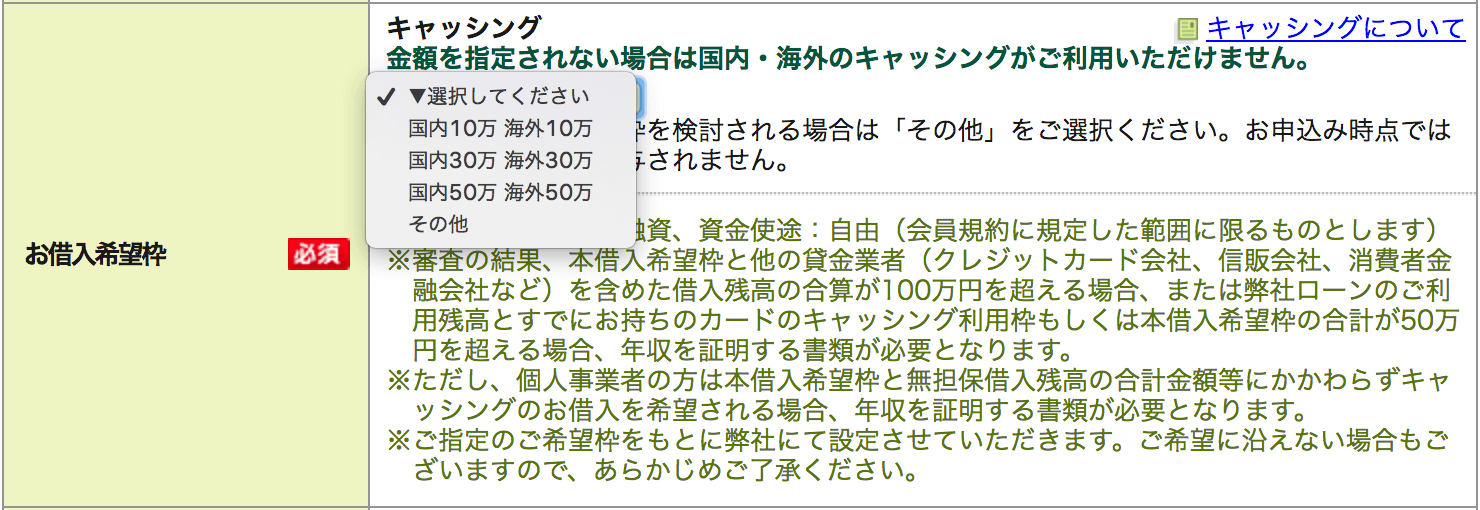

4-2. 必要が無ければキャッシング枠は申し込まない

カード会社からお金を借りる予定がない場合は原則としてキャッシング枠は0(その他)にして申し込みましょう。

申し込み画面で次のような選択肢が出ますが、あなたの目的がカードで買い物や支払いをするだけなら必要がありません。

出典:三井住友カード申し込み画面

なぜなら、総量規制という法律で個人がお金を借りられる枠の基準が定められていて、その枠の中にクレジットカードのキャッシング枠も含まれるからです。

総量規制とは個人の借入総額が、原則、年収等の3分の1までに制限される仕組みを言います。

キャッシング枠を不必要に多くして申し込むと、カードの発行会社から「この人はお金に困っている人なのかな」と判断され、審査に通りにくくなります。

あなたが否決されたという記録は専門の信用機関に半年間残ってしまうため、全カード会社や銀行などの金融機関などにも分かり、他のカードを作る時に不利になりやすいです。

必要時は1〜2枚のカードに年収の1/3以下の金額で申し込む

ただ、海外の旅行先やメインのカードとして日常生活の中でキャッシングを使いたいこともあるでしょう。

その場合は、自分の持っている1〜2枚のカードに合計で年収の1/3以下の金額にして申し込むと、総量規制の基準に引っかからずカードが発行されやすいです。

4-3. ブランドの選択

『三井住友カード エグゼクティブ』はVISA・Mastercardの2つのブランドから選べますが、「どれを選んでもそんなに変わらない」と適当に決めようとしていませんか。

下記でご紹介する使い方をする予定の人は特に注意をして選択しないと後悔するでしょう。

Apple Payを制限なく使いたい

Apple Payを利用する予定がある人はMastercardを選んだ方が良いでしょう。なぜなら、VISAブランドは正式に対応していないため、下の表のようにできないことがあるからです。

| VISA | Mastercard | ||

| ブランドの特典 | VISAの特典 | Mastercardの特典 | |

| Apple Pay | WalletアプリからのSuicaチャージ | − | ◯ |

| オンラインショッピング対応 | − | ◯ | |

Mastercardは世界でVISAとシェアを2分するほど良く使われているブランドなので、お店などで使えないということはほとんどなく、初めて作る場合でも安心して使えます。

2枚目なら持っていないブランドを選んでください。

4-4. 追加カードは使う予定があるものだけ発行する

使わないならETCカードなど下記の追加カードは発行する必要はありません。

| カード名 | 何に使うか |

| ETCカード | 国内の有料・高速道路を料金所で現金の支払いをせずに通過できるカード |

JR東海プラスEXサービス | 東海道新幹線(東京~新大阪間)の切符をネットで予約できたり切符なしで乗れるサービス |

PiTaPaカード | 関西エリアの電車・バス、PiTaPaマークのあるお店での飲食や買い物に使える交通系ICカード(関西圏に住んでいる人以外メリットが少ない) |

銀聯カード | 中国への出張や旅行で便利に使えるショッピング専用カード(日本人が日本国内でも使える) |

「入会キャンペーンや特典でポイントやキャッシュバックがもらえてお得になるから…」という理由で使わないカードを発行すると、発行手数料や年会費がかかって損をすることがあります。

必要になった時に後から追加カードを申し込むことはできますので、申し込み時点で必要なカードだけ発行するようにしましょう。

4-5. 審査・カード発送にかかる時間

カードの審査や発送は下記の条件で最長1ヶ月以上かかることもあるので、必要なら早めに申し込みましょう。

- 申し込む人の状況によって異なる(初めてなのかそうでないのか。年収や職業など)

- 申し込む時期(3月など多くの人がカードを作る時期は忙しくなり遅くなります)

「最短即日」とカード会社が言っていても、既にカードを作ったことがあり支払い実績がよく年収が高いなどの“属性が高い”人なら機械審査で素早く審査ができるだけなので、目安と思ってください。

審査通過のメールが届いた後に申し込み画面が変わらなかったり連絡がこなくても焦らずに待ちましょう

「審査に通ったというメールが届いた後に何の連絡もなくカードも届かないんですけど本当に作れたんでしょうか」という質問をよく受けます。

心配せずに落ち着いてカードが届くのを待ちましょう。上記したように時期によってカード会社も忙しくなることがあったり、カードを発行したり使えるようにするための手続きに時間がかかることがあります。

カードの申し込みは早めにしておいた方が、下記のようなことに余裕を持って対応できるのでおすすめです。

- 申し込みをしても審査で落とされてしまった時、すぐに別のカードに申し込める(6ヶ月以内に2枚の申し込み枚数にしましょう)

- 急な海外出張や旅行に行くことになった

- 金額の大きな買い物や結婚式など大きな出費の予定がある

5. さいごに

『三井住友カード エグゼクティブ』に関して、総評、口コミによるメリット、注意点を解説しました。

『三井住友カード エグゼクティブ』は、以下のようなメリットがある20代後半以降で子供がいて、海外に安心して出かけたいサラリーマンにおすすめできる便利なクレジットカードです。

- 長く安全にクレジットカードを使える

- 未成年の子供がいる人に安心のサービスがある

- 旅行などの保険の条件が良い

歴史あるカード会社が発行している一般カードなので、2枚目3枚目としてどこで出しても恥ずかしくないカードが欲しい人やゴールドカードは持ちたくないけど機能が充実した一般カードを持ちたい人にもおすすめです。

『三井住友カード エグゼクティブ』を利用することであなたの生活がより豊かで便利になることを祈っています。

『三井住友カード エグゼクティブ』公式ページ:

カード申し込み後に「絶対」しておくべき大事な設定

『三井住友カード エグゼクティブ』をネット上で申し込む時に、年会費を割引するためにマイ・ペイすリボに登録しますが、3万円までしか設定できません。

出典:三井住友カード

そのため、カードを作ってそのままにしておくとリボ手数料(カード会社へ払う利息)が発生する可能性が高いのでカードが届いたら必ず次の設定を行いましょう。

インターネット上で「マイ・ペイすリボ」の支払い金額を変更する(PCでの操作)

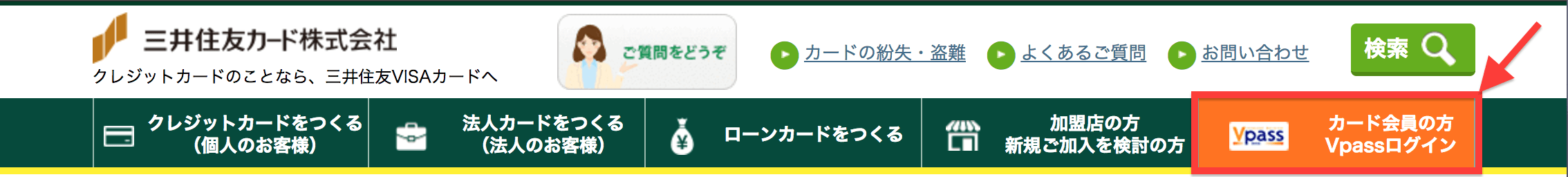

まずは三井住友カード公式ページへ行きます。

一番右側に【カード会員の方 Vpassログイン】と書かれてあるところを押してください。

出典:三井住友カード

左から2番目の【リボ払い&キャッシング】にカーソル(マウスで動かせる矢印)を合わせるとボタンがたくさん出てくる(①)ので、上の段の左から2番目の【マイ・ペイすリボ】を押してください(②)

出典:三井住友カード

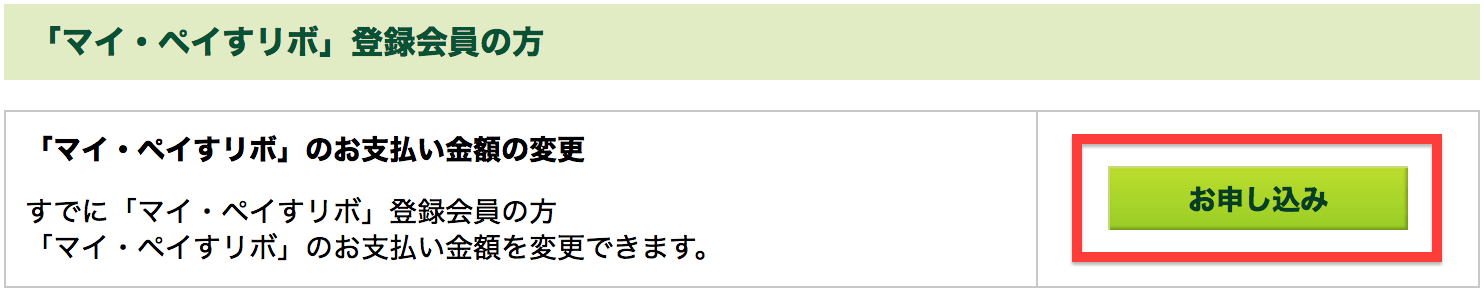

マイ・ペイすリボのページに移動したら、真ん中の位置に「マイ・ペイすリボ」のお支払い金額の変更があるので、【お申し込み】ボタンを押してください。

出典:三井住友カード

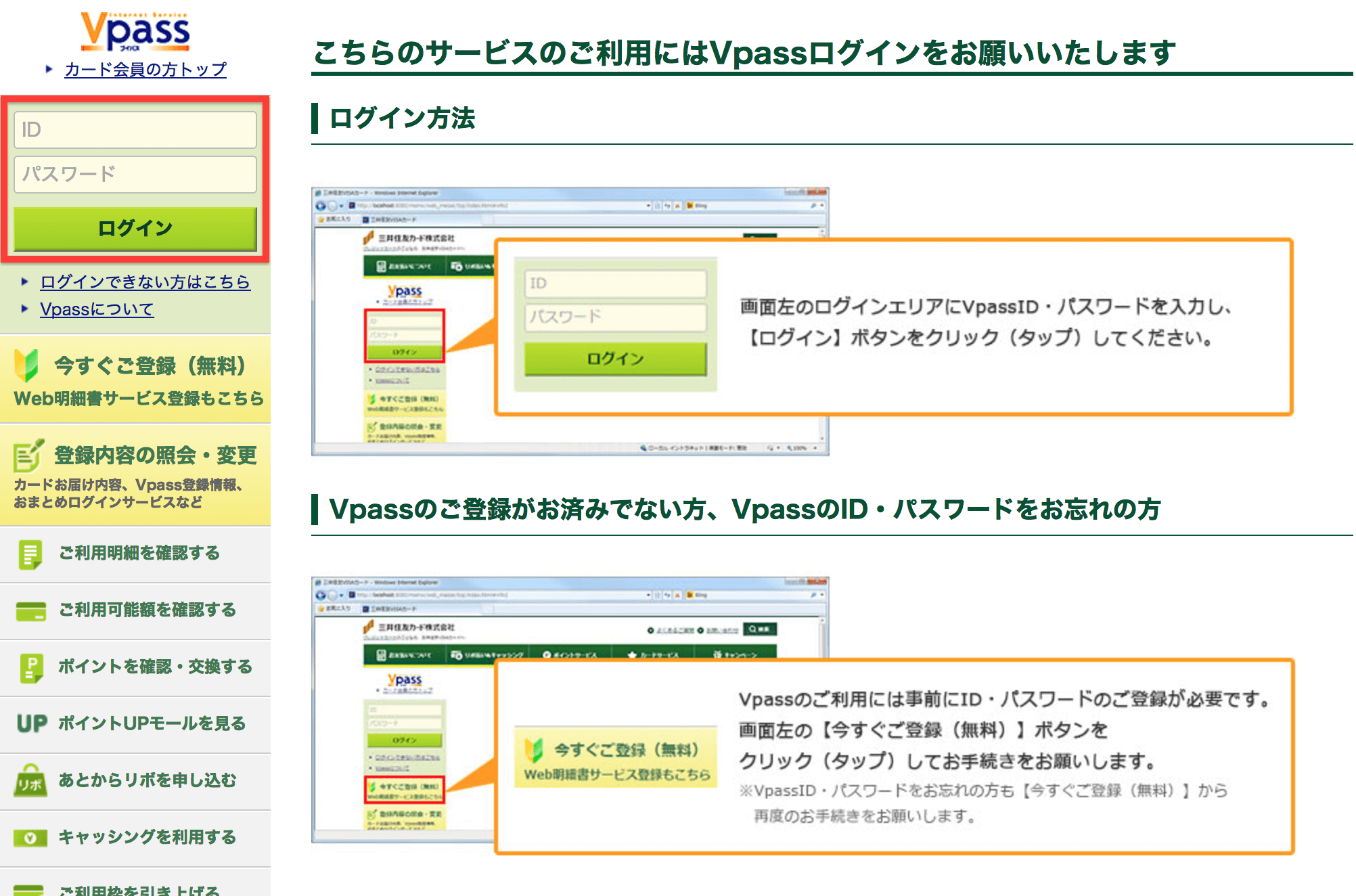

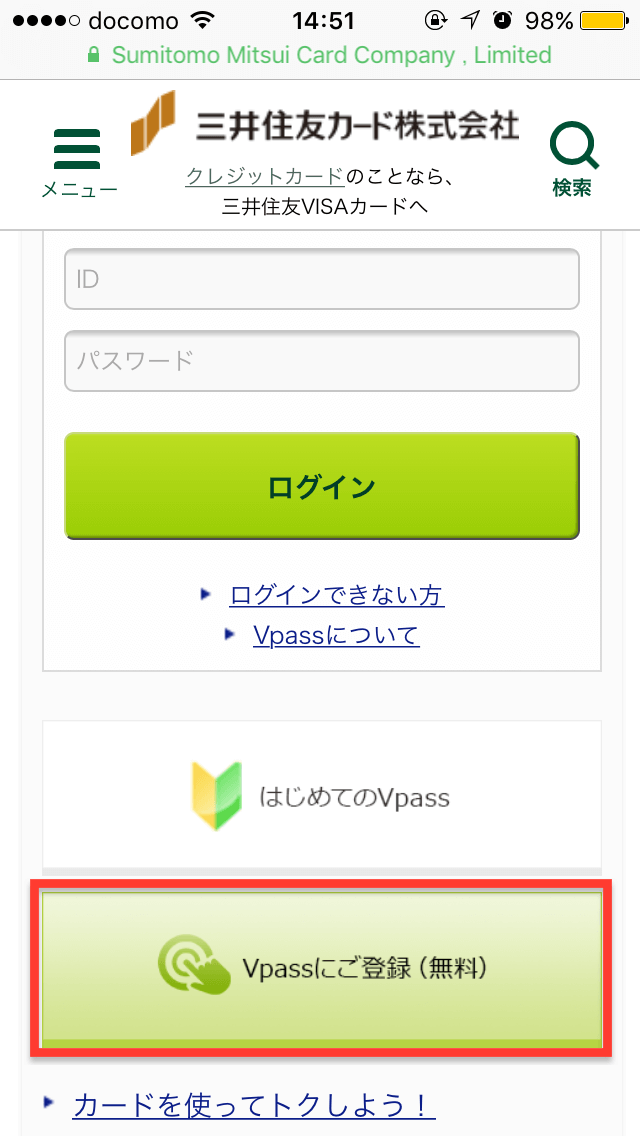

画面左にあるVpassのIDとパスワードを入力して【ログイン】ボタンを押してください(Vpassを登録していない人は下にある【今すぐご登録(無料)】ボタンを押して先にIDとパスワードを作ってください)

出典:三井住友カード

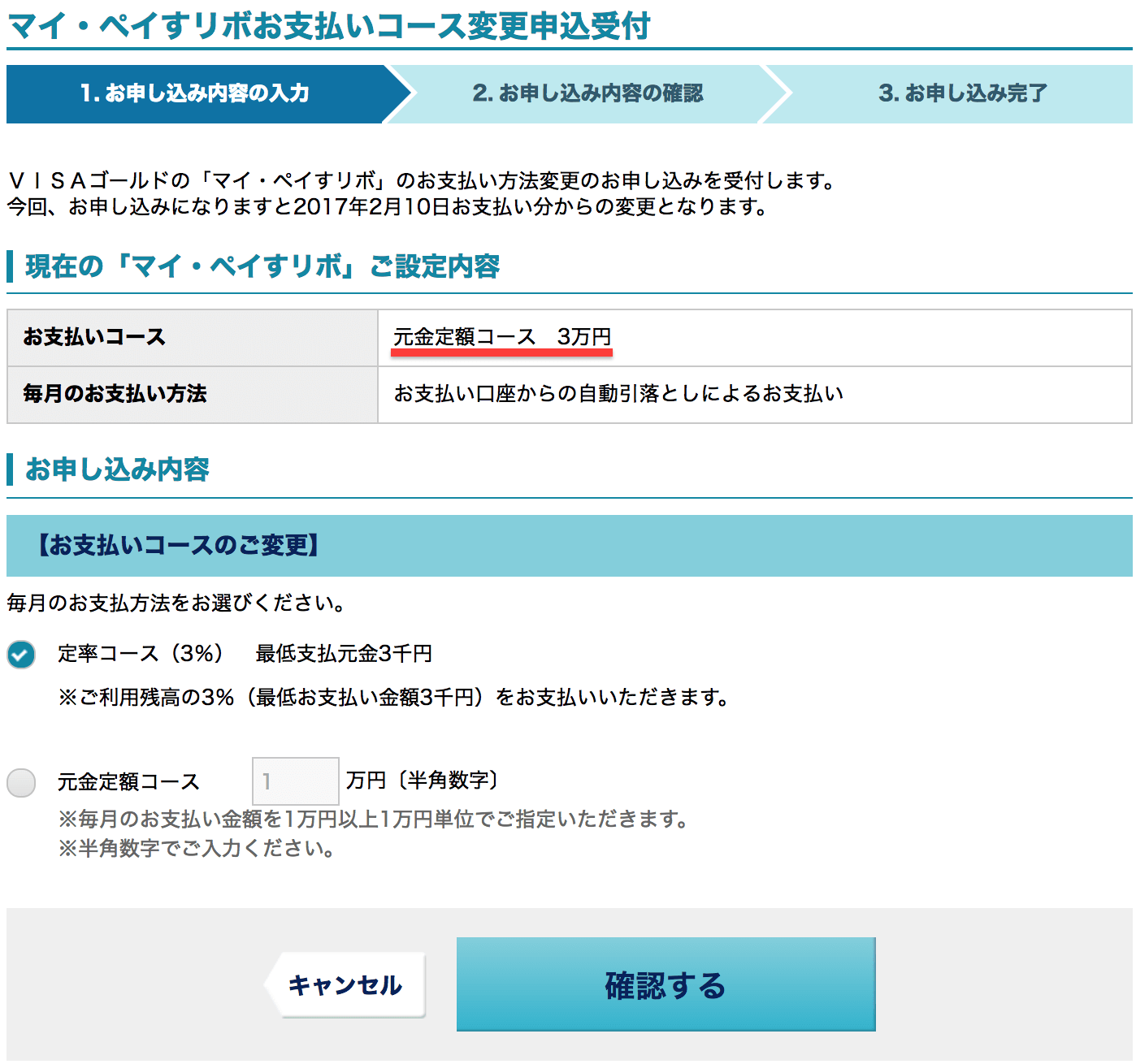

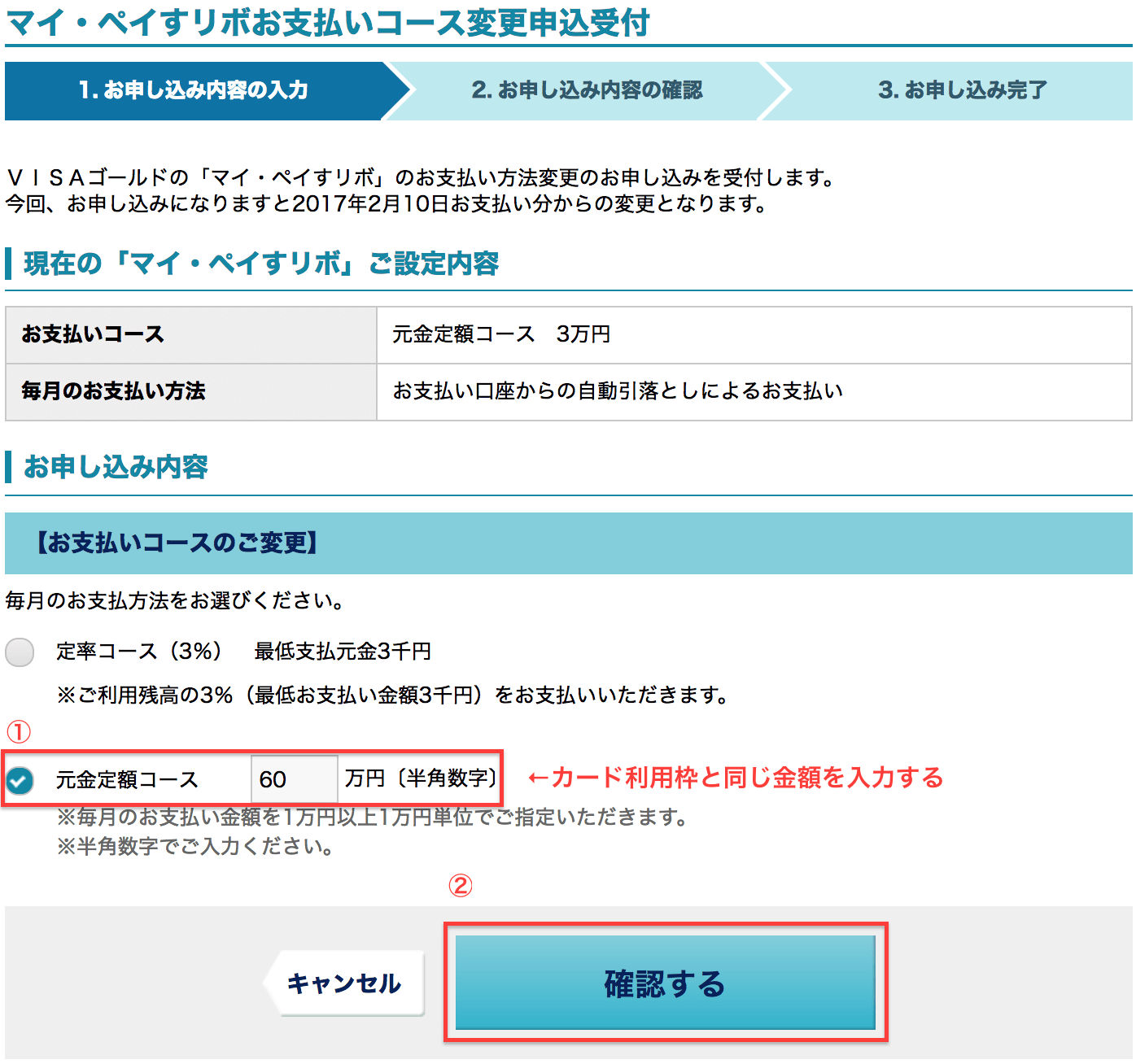

ログインができると下のような「マイ・ペイすリボお支払いコース変更申込受付」画面に変わります。

お支払いコースが「元金定額コース 3万円(申し込み時にあなたがマイ・ペイすリボの支払い金額で設定した金額)」と表示されます。

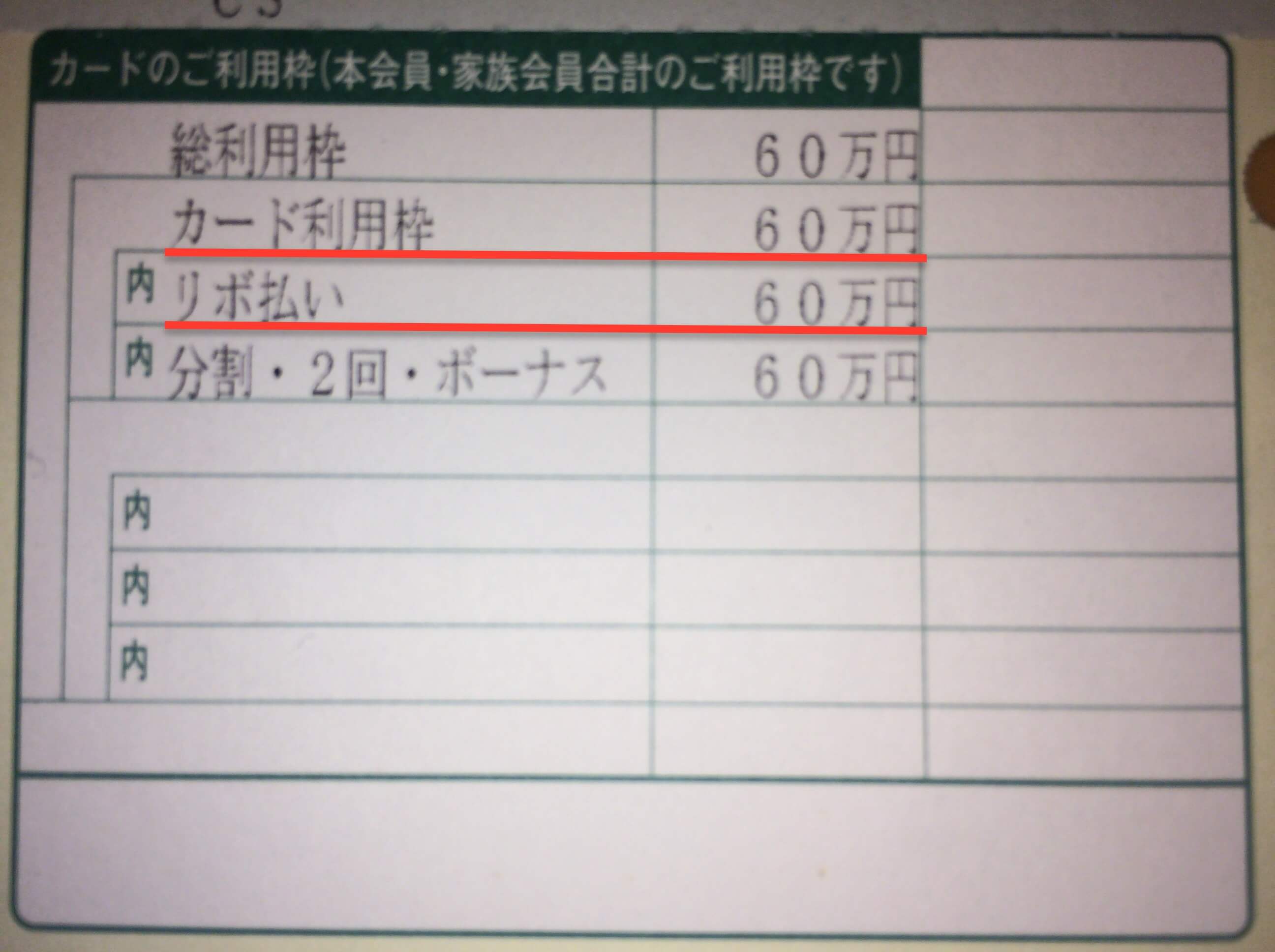

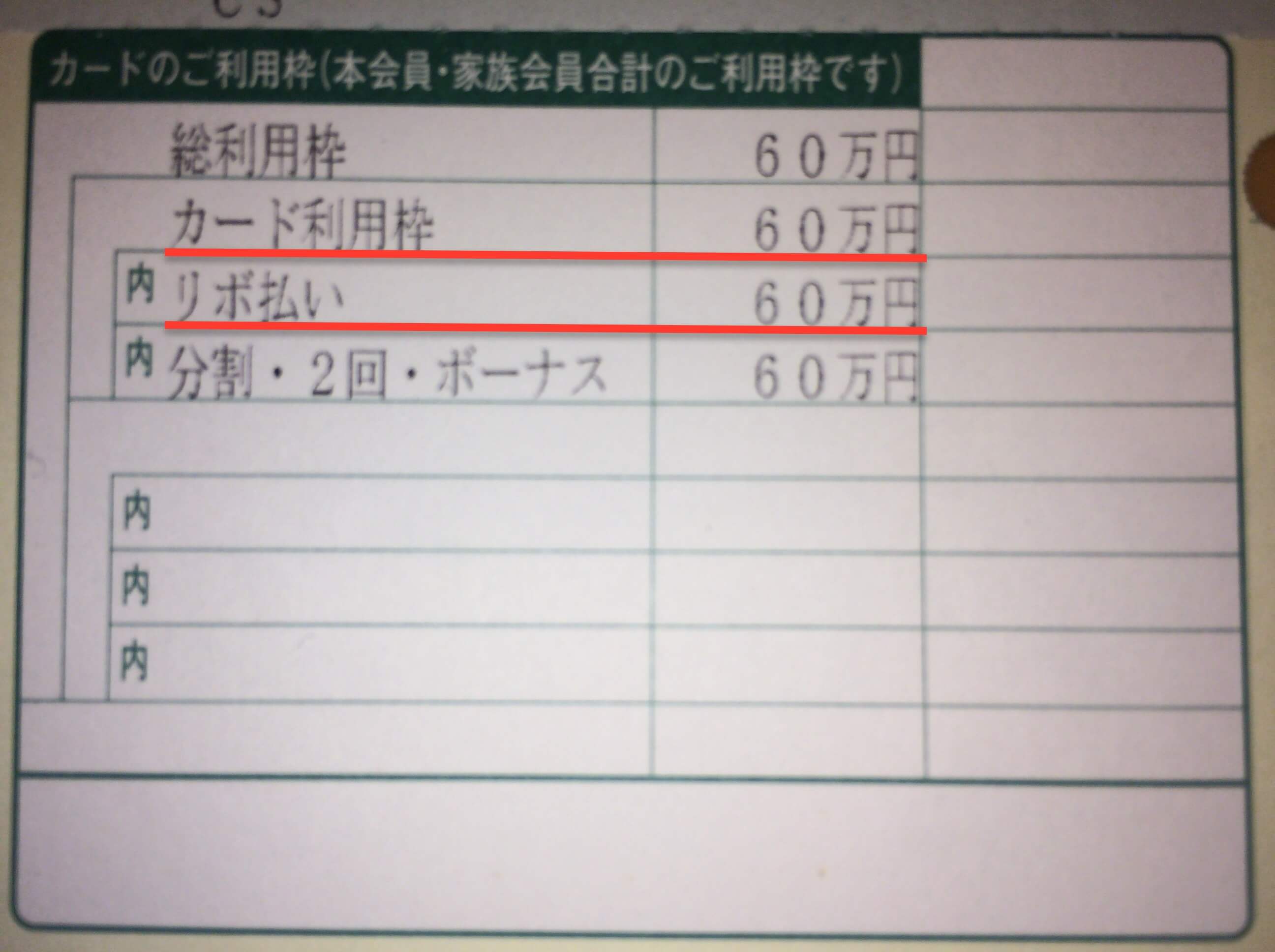

ここで、カードが届いた時に一緒に入っていたあなたのカードのご利用枠が書かれてある紙の金額を確認します。

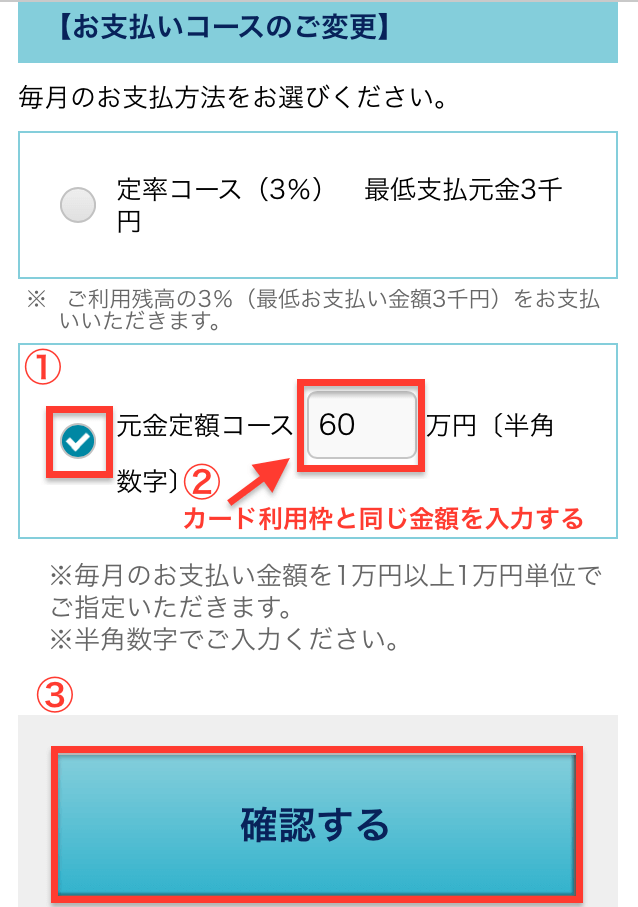

お支払いコースのご変更で元金定額コースを選択(①)し、金額をカード利用枠と同じ数字(上の例では60万円)を入力してから、【確認する】ボタンを押してください(②)

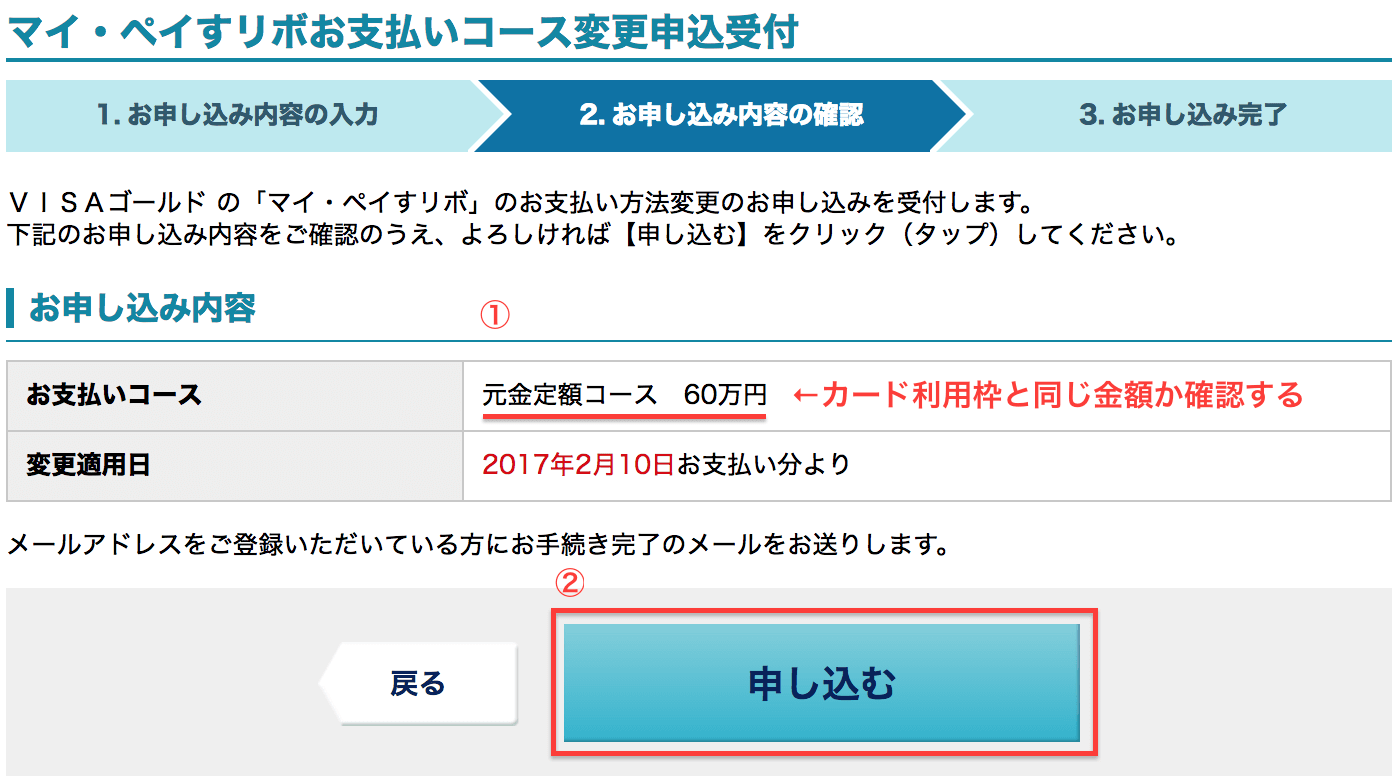

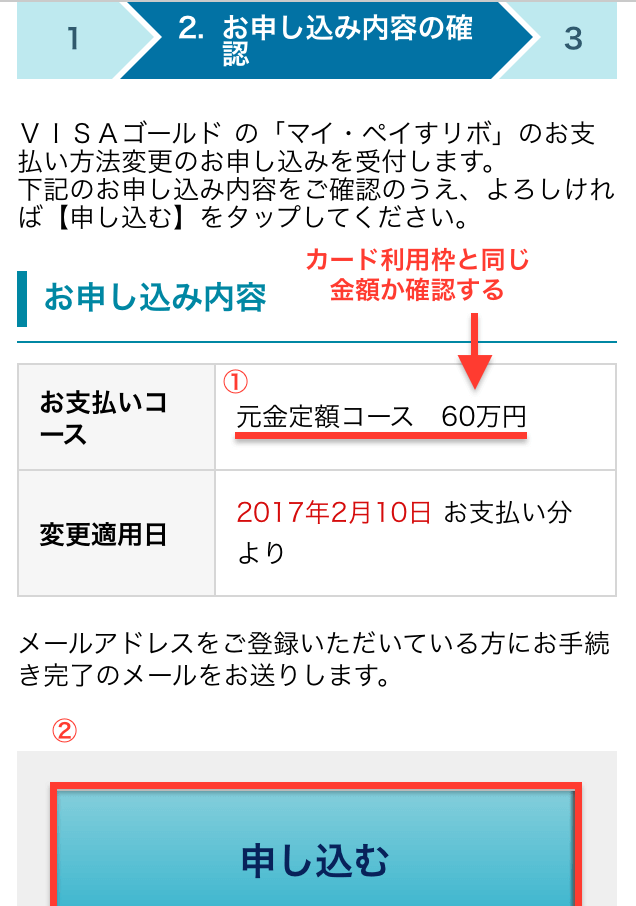

画面が下のように変わるので、元金定額コースの金額があなたのカード利用枠と同じ金額になっているかどうかを確認(①)し(例では60万円)、【申し込む】ボタンを押してください(②)

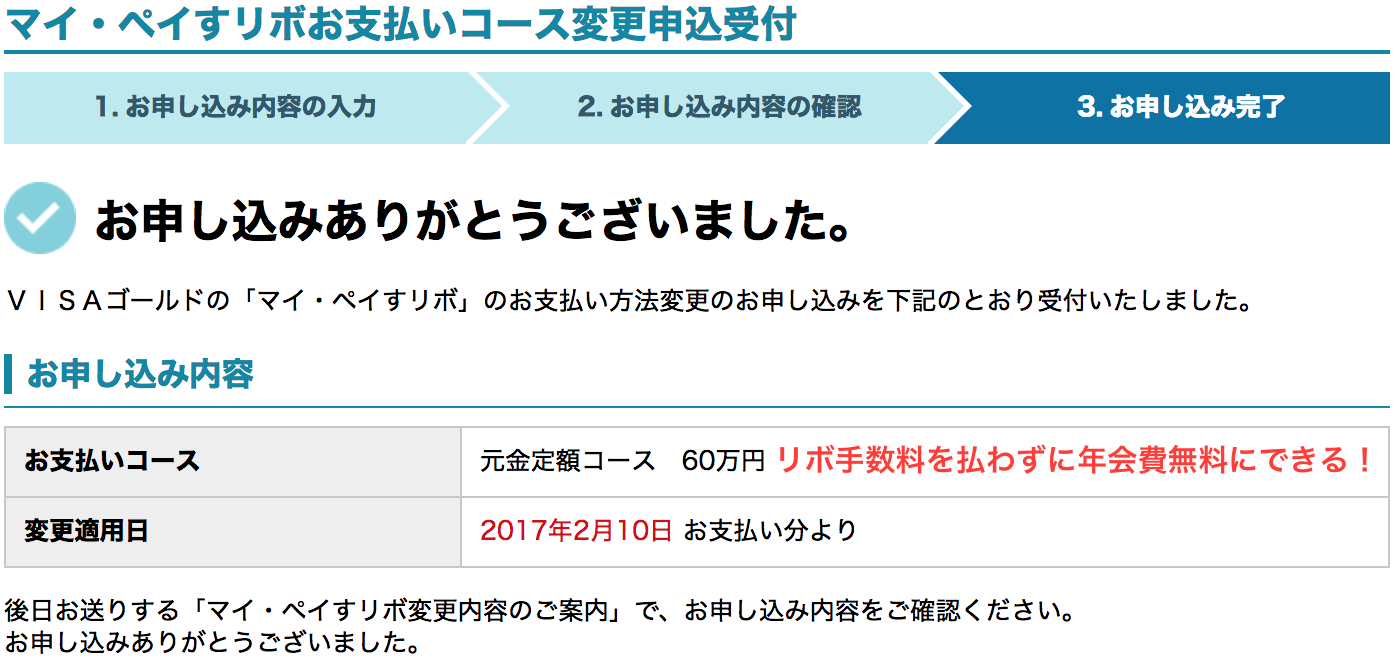

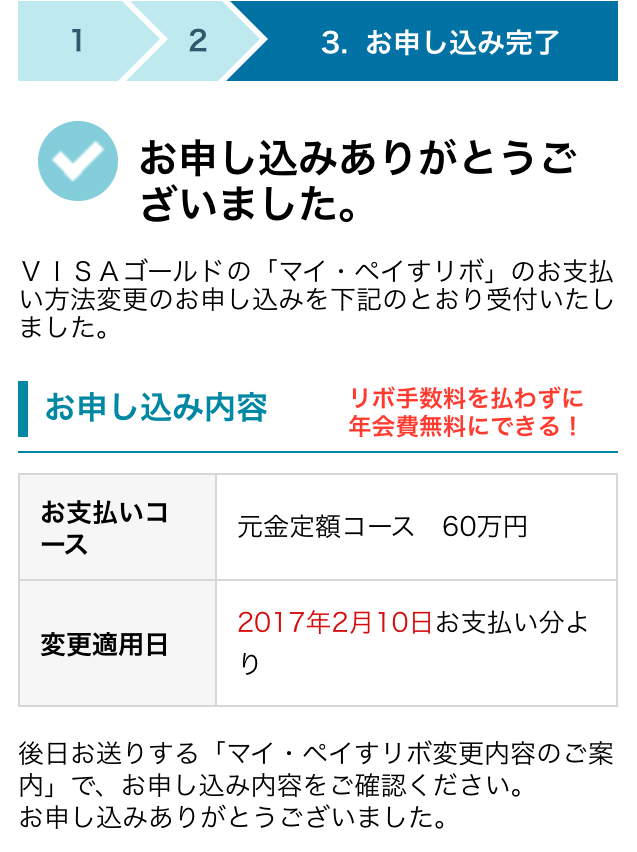

これでリボ手数料を1円も払うことなくカードの年会費を割引できます。

インターネット上で「マイ・ペイすリボ」の支払い金額を変更する(スマホでの操作)

まずは三井住友カード公式ページへ行きます。

一番右側に【Vpass カード会員の方】と書かれてあるところを押してください。

VpassのIDとパスワードを入力して【ログイン】ボタンを押してください。

※Vpassを登録していない人は下にある【Vpassにご登録(無料)】ボタンを押して先にIDとパスワードを作ってください。

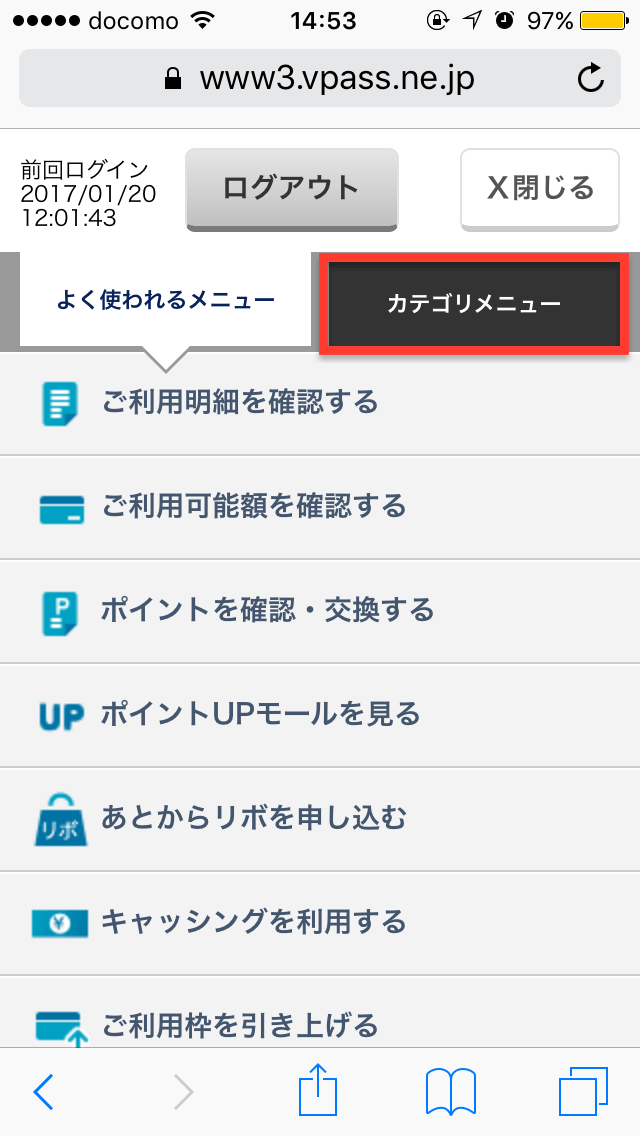

左上のメニューを押して下の図のようになったら、【カテゴリーメニュー】を押してください。

上から2番目にある【リボ払い&キャッシング】を押してください。

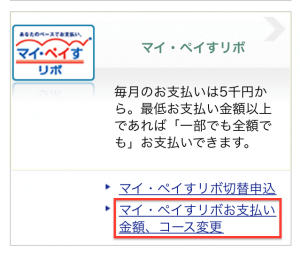

リボ払い&キャッシングのページに移動したら、真ん中の位置に「マイ・ペイすリボお支払い金額、コース変更」があるので、押してください。

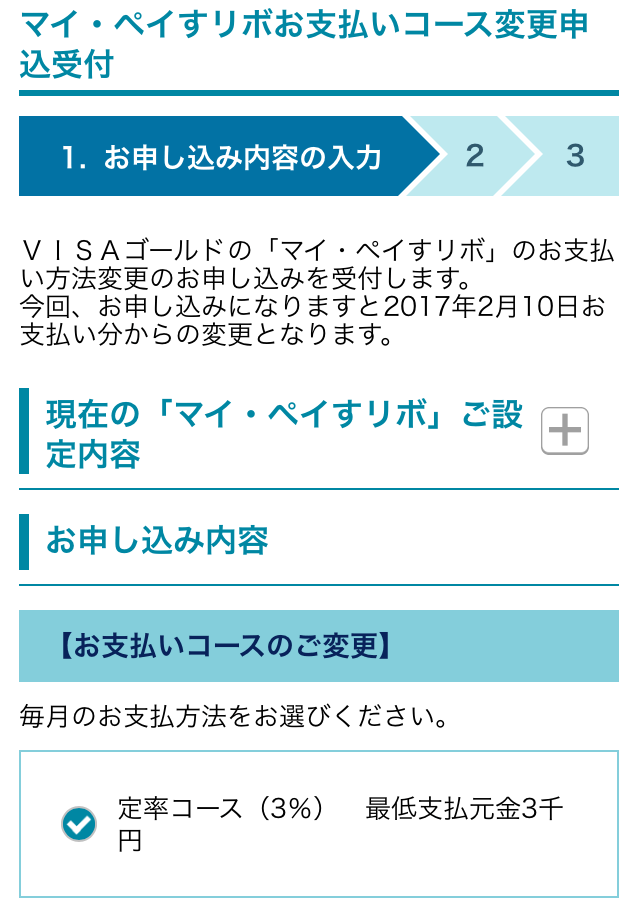

下のような「マイ・ペイすリボお支払いコース変更申込受付」画面に変わります。

ここで、カードが届いた時に一緒に入っていたあなたのカードのご利用枠が書かれてある紙の金額を確認します。

お支払いコースのご変更で元金定額コースを選択(①)し、金額をカード利用枠と同じ数字(上の例では60万円)を入力(②)してから、【確認する】ボタンを押してください(③)

画面が下のように変わるので、元金定額コースの金額があなたのカード利用枠と同じ金額になっているかどうかを確認(①)し(例では60万円)、【申し込む】ボタンを押してください(②)

これでリボ手数料を1円も払うことなくカードの年会費を割引できます。

電話で「マイ・ペイすリボ」の支払い金額を変更する

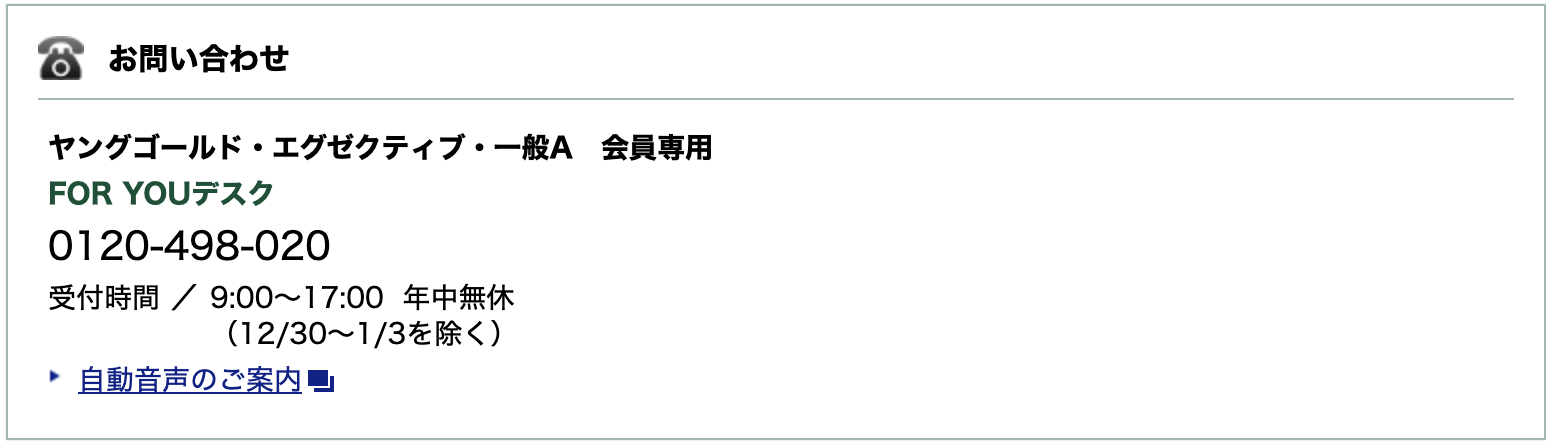

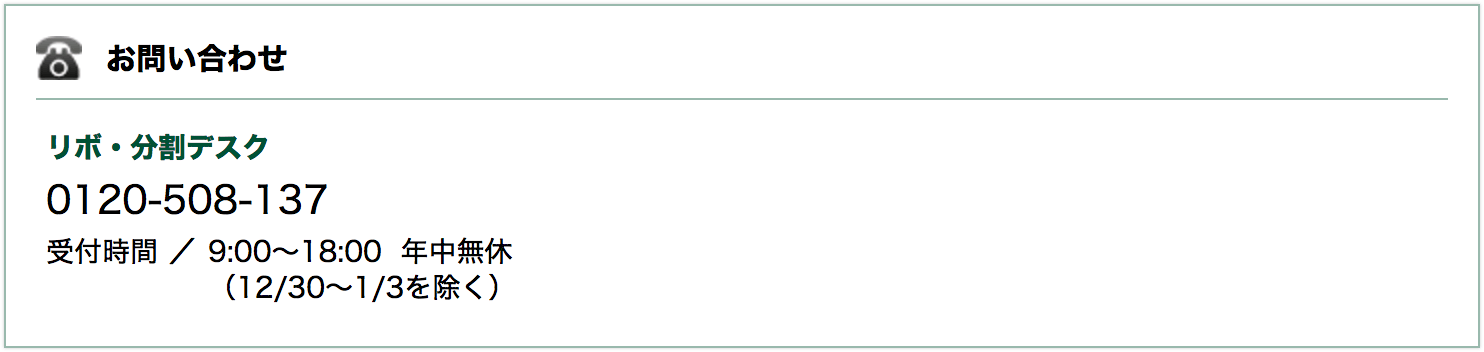

VpassのIDやパスワードを作ったり操作が面倒でよくわからないという人は、下記のリボ・分割デスクに電話をして「マイ・ペイすリボ」の支払い金額を変更することもできます。

出典:三井住友カード

電話をしてオペレーターの人が出たら、次のように伝えましょう。

「マイ・ペイすリボ」の支払い金額をカード利用枠の金額と同じにしてください!

これでリボ手数料を1円も払うことなくカードの年会費を割引できます。

カード詳細情報

この章では、現在できる限り情報を収集した上で、『三井住友カード エグゼクティブ』についての詳細情報を表にまとめました。

上記でご紹介した他にカードについて細かい情報を知りたい人だけお読みください。

←スマホなど小さい画面で見ている人は左右に動かして見れます→

詳細情報 | |||||

| 申し込み対象 | 本会員 | 満20歳以上の安定した収入のある方 | |||

| 家族会員 | 生計を共にする配偶者、満18歳以上のお子さま(高校生を除く)、ご両親 | ||||

| 審査基準 | 一般カードの中ではやや難しい | ||||

| 還元率 | 0.5%:通常利用時 +0.5%:「マイ・ペイすリボ」を登録し、リボ払い手数料の請求がある月 | ||||

| ブランド | VISA・Mastercard | ||||

| 年会費(税込) | 本会員 初年度 | 無料(インターネット入会の場合) | |||

| 本会員 2年目以降 | 3,300円 | ||||

| 1,100円(下記のいずれかを満たした時) ①マイ・ペイすリボへの登録+年に1回以上の利用とカードご利用代金WEB明細書サービス(前年6回以上の請求がある) ②前年度(前年2月~当年1月)支払いの買物累計金額が300万円以上とカードご利用代金WEB明細書サービス(前年6回以上の請求がある) | |||||

| 家族会員 初年度 | 1人目無料(インターネット入会の場合) 2人目以降275円/枚 | ||||

| 家族会員 2年目以降 | 275円/枚 無料(家族カードでの前年のお買物利用回数が3回以上の場合) | ||||

| 年会費請求月日 | ・お支払い日が10日の場合翌々月に請求 ・お支払い日が26日の場合翌月に請求 | ||||

| 支払い方法 | 口座振替 | ||||

| 支払い日 | 15日締め翌月10日払い/月末締め翌月26日払い ※選択可(土・日・祝日の場合は翌営業日) | ||||

| ショッピング | 利用可能枠 | 総利用枠 10〜80万円 カード利用枠(カードショッピング) 10〜80万円 リボ払い・分割払い利用枠 0〜80万円 (三井住友カードの審査基準により決定) | |||

| 支払い方法 | 1回払い・2回払い・ボーナス一括払い(手数料不要) | ||||

| 分割払い 実質年率 | 12.00%:3回 13.25%:5回 13.75%:6回 14.25%:10回 14.50%:12回 14.75%:15・18・20・24回 | ||||

| リボ払い 実質年率15.00% | あらかじめご指定のお支払いコースに基づき、毎月締切日までのリボ払いの未決済残高に対して、弊社所定の手数料率により年365日(閏年は年366日)で日割計算した手数料(包括信用購入あっせんの手数料)と元金の合計額を弁済金として、毎月所定のお支払い日にお支払いいただきます。 リボ払いご利用枠を超えたご利用分については、1回払いでのお支払いとなります。 | ||||

| 遅延損害金 | 年14.60% | ||||

| キャッシング | 利用可能枠 | 0~50万円 1回の操作につき1万円~50万円までの1万円単位 | |||

| ATM利用手数料(税込) | 国内・海外の提携ATM・CDでのキャッシングによる「お借り入れ」の都度 | 借り入れ金額 1万円以下 110円 1万円超 220円 | |||

| 手数料 | 実質年率15.0〜18.0% | ||||

| 遅延損害金 | 年20.0% | ||||

| ポイント | ポイント名 | Vポイント(旧:ワールドプレゼントポイント) | |||

| 基本ポイント付与 | 200円(税込)利用で1ポイント付与(1ポイント=1円相当) | ||||

| 有効期限 | ポイント獲得月から2年間 | ||||

| 対象のコンビニ・飲食店で最大7%還元 | 対象のコンビニ・飲食店でApple Pay/ Google Payでのタッチ決済(Visaのタッチ決済・Mastercardコンタクトレス)で支払いをすると、利用金額200円(税込)につき最大7%ポイントが還元されます。 | ||||

| マイ・ペイすリボ※2024年6月以降サービス変更 | リボ払いで支払うと、ポイントが2倍になります(還元率+0.5%)*2024年6月30日で終了。本特典を継続して希望する場合、2024年6月3日~6月30日までに専用ページにて手続きが必要です(手続きにはVpassログインが必要です)

「対象店舗でVポイント+2%還元」(※1)「毎月タダチャン!」(※2)からポイント特典を選ぶことになります。手続きがない場合は2024年7月1日以降はAコース「対象店舗でVポイント+2%還元」に変更となります。 ※1 対象のコンビニ・飲食店でのご利用金額を2%ポイント還元いたします。 ※2 1日~末日までのご利用金額の合計が5,000円(税込)以上あれば、2人に1人の確率で1等から3等のいずれかが当たる!1等最大全額タダ(上限10万ポイント)のチャンス! ※利用代金の請求月に「リボ払い手数料」の請求があることが条件 | ||||

| オンラインモール | ポイントUPモール | 対象のショップでポイント最大+9.5%還元! | |||

| 交換先 | 1P以上1P単位、1P→1円:キャッシュバック、VポイントPayアプリ(プリペイド)・Visaプリペイド、かぞくのおさいふへのチャージにチャージ、SBI証券の投資信託の買付 45P以上、1P→1円:SMBCダイレクトでの振込手数料割引(3割引・5割引・全額割引) 500P以上500P単位、1P→0.5マイル:ANA、フライングブルー、ブリティッシュエアAvios 500P以上500P単位、1P→0.6マイル:ANA(三井住友カードが発行するANAカードを所持し、そのANAカードから交換する場合) 500P以上500P単位、1P→0.8P:WAONポイント「三井住友カードWAON」に移行、WAONポイントその他のWAONカードに移行※2024年4月22日以降はTポイントとID連携した場合に可能 500P以上500P単位、1P→0.8P:nanaco、ヨドバシゴールドポイント、ベルメゾン・ポイント、ジョーシンポイント、ビックポイント※2024年4月22日以降はTポイントとID連携した場合に可能 500P以上500P単位、1P→0.8円:スターバックス カード、タリーズ カード、Amazonギフト券、Google Play ギフトコード、Apple Gift Card※2024年4月22日以降はTポイントとID連携した場合に可能 500P以上500P単位、1P→8P:PiTaPaショップdeポイント※2024年4月22日以降はTポイントとID連携した場合に可能 1,000P以上:景品交換※2024年4月22日以降はTポイントとID連携した場合に可能 4,000P:JAF継続年会費 5,500P以上:VJAギフトカード | ||||

| 電子マネー | 名称 | チャージの可否 | カードに付属 | オートチャージ対応 | ポイント付与 |

| Edy | ◯ | ー | ー | ー | |

| nanaco | ◯ | ー | ー | ー | |

| iD | ◯ | ー | ー | 0.5%(200円につき1P) | |

| PiTaPa | ◯ | ー | ー | ー | |

| モバイルSuica | ◯ | ー | ー | ー | |

| SMART ICOCA | ◯ | ー | ー | ー | |

| WAON | ◯ | ー | ◯ | ー | |

| Apple Pay | 名称 | チャージの可否 | Walletアプリからのチャージ | オンラインショッピング対応 | ポイント付与 |

| Suica | ◯ | ○(Mastercardのみ) | ー | ー | |

| iD(Google Payも含む) | ◯ | ー | ○ | 0.5%(200円につき1P) | |

| マイル | 名称 | 利用で貯まる | カードに付属 | ポイント交換 | |

| ANA・クリスフライヤー・クラブ・ミッレミリア | ー | ー | 500P以上500P単位、5P→3マイル:ANA、クリスフライヤー、ブリティッシュエアAvios(※2021年4月1日より1P→0.5マイル) 500P以上500P単位、5P→3マイル:フライングブルー、(クラブ・ミッレミリアは2021年3月31日23:59で移行サービス終了) | ||

| 国内旅行保険(利用付帯) | 補償条件 | 国内旅行傷害保険は公共交通乗用具搭乗中の事故、または宿泊施設に宿泊中の火災・破裂・爆発および宿泊を伴う募集型企画旅行参加中の事故についてのみ補償 | |||

| 傷害死亡・傷害後遺傷害 | 3,000万円 | ||||

| 傷害入院 | ー | ||||

| 傷害手術 | ー | ||||

| 傷害通院 | ー | ||||

| 家族特約 | ー | ||||

| 海外旅行保険(利用付帯) | 補償条件 | ※傷害死亡・後遺障害補償は、事前の旅費等の当該カードでのお支払い有無により最高補償額が異なります。 | |||

| 傷害死亡・傷害後遺傷害 | 3,000万円 | ||||

| 傷害・疾病治療 | 100万円 | ||||

| 賠償責任 | 4,000万円 | ||||

| 携行品損害 (自己負担:1事故につき3,000円) (1旅行中かつ1年間の限度額) | 25万円 | ||||

| 救援者費用 | 150万円 | ||||

| 家族特約 | 傷害死亡:最高500万円、治療:50万円、疾病:50万円、賠償:2,000万、携行品:15万、救援者:100万 | ||||

| 対象者 | ・本会員と生計を共にする19歳未満の同居の親族 ・本会員と生計を共にする19歳未満の別居の未婚の子 | ||||

| ショッピング補償(動産総合保険) | 補償内容 | 当該カードで購入された商品の破損・盗難による損害を、ご購入日およびご購入日の翌日から200日間補償します。 | |||

| 補償限度額 | (年間)100万円まで | ||||

| 自己負担額 | (1回の事故につき)3,000円 | ||||

| VpassID安心サービス(ネットショッピング補償) | 補償対象会員 | VpassIDをご登録いただいた会員の方 | |||

| 補償対象項目 | インターネットショッピング全般 (商品発送先が日本国内の物品およびデジタルコンテンツの販売) | ||||

| 補償期間 | 弊社に不正利用被害をお届けいただいた日から60日前以降 | ||||

| カード盗難保険 | カードが不正利用された場合も、特別なケース以外は届出日の60日前からその損害を補償 | ||||

| その他特典 | ・ドクターコール24 医師への24時間・年中無休の無料電話相談ができます(※海外からのご相談はお受けできません) ・顔写真入りICカード(VISAのみ) ご希望に応じてカードにあなたの顏写真をお入れします。顔写真が入ることで安全性がグンとアップ。盗難時に心配な不正使用の防止に役立ちます。 演劇やコンサートなど、エンターテインメントのチケットをご案内します。 会員だけの先行販売や優待割引公演も。毎月10日頃・25日頃に最新の情報に更新 カード会員だけのインターネットチケット購入サービス

・カード会員限定の宝塚歌劇貸切公演があったり宝塚歌劇のチケットを優先的に取れる 国内外の旅行に役立つ情報が満載。 簡単便利なオンライン予約やVJトラベルデスクのパッケージツアー最大5%割引サービスもあります。 カードの旅行保険に追加で補償金額を増やせる任意保険を割引価格で加入できる 世界の主要都市に設置されている「VJデスク」では、現地の観光情報のご提供からレストラン・チケットのご予約、カードやパスポートの紛失・盗難時のサポートまで、あなたの旅を日本語でバックアップ アジア各国(韓国、中国、台湾、香港、ベトナム、タイ、マレーシア、インドネシア、フィリピン、日本)の免税店やレストランなどで割引や優待サービスが受けられるクーポン 世界28都市の優待店でクーポンを提示しカードでお支払いになると、ご利用代金の割引やプレゼントなどの特典

| ||||

| 追加カード | ETCカード(税込) | 年会費550円 初年度無料 2年目以降:無料(前年度に1回以上ETC利用のご請求がある場合) 550円(前年度にETC利用のご請求が1回もない場合) 200円(税込)利用で1ポイント付与 | |||

| iD | 年会費・発行手数料無料 携帯型・専用カードの2タイプから選べます 200円(税込)利用で1ポイント付与 | ||||

| WAON | 年会費無料 WAON発行手数料 300円(含む消費税等) | ||||

| PiTaPaカード | 本会員:無料 家族会員:無料 ただし、1年間に一度もPiTaPaのご利用(交通・ショッピング)がない場合は、会員さま1名につきPiTaPa維持管理料1,100円(税込)が必要です。 (カードごとにご利用の有無を判定します) | ||||

| バーチャルカード(税込) | 年会費 初年度無料 2年目以降:330円 200円(税込)利用で1ポイント付与 | ||||

| プラスEXカード【エクスプレス予約サービス(プラスEX会員)】(税込) | 年会費 1,100円 | ||||

| 銀聯カード(税込) | 発行手数料無料 更新時 本会員 1,100円(カード更新は原則5年) 200円(税込)利用=1ポイント | ||||

(※当サイトへの掲載情報は、できる限り正確であるように精査の上細心の注意を払って作成しておりますが、情報を利用・使用するなどの行為に対して生じたあらゆる損害等について一切補償は致しません。極力サービス内容が変わり次第更新をしますが突然変わりすぐに更新できない可能性もあるため、カードご入会の前には必ずご自身でカード発行元の公式サイトで最新の情報をご確認した後にお申し込み下さい)