一般カードと比べてゴールドカードにどんなメリットがあるのかわからなくて困っていませんか。

ゴールドカードは年会費がかかってしまいますが、それ以上のメリットを受けられるため次のどれかに当てはまる人は特に持つべきです。

- 月のクレジットカード利用金額が多い

- 食事やショッピングでお得な特典を使いたい

- 旅行や出張(特に海外)によく行き、空港を利用する回数が多い

- 年齢や社会的地位が上がってきて、人前でクレジットカードを使うことが増えてきた

このページでは、大手カード会社に3社勤務した経験のある筆者がゴールドカードのメリットについて以下の流れでご紹介します。

この記事を読めば、ゴールドカードをもっと上手に活用するためのメリットがわかるだけでなく、あなたの人生を快適に変えてしまうほど便利でお得なゴールドカードを知ることができます。

1. 一般カードとは違う!ゴールドカードならではの8つのメリット

多くのゴールドカードには一般カードには付いていない、下記の8つのメリットが付いています。

| 一般カード | ゴールドカード | |

| 利用限度額 | 少なめ | 多い |

| ステータス | ない | 高い |

| ポイント・マイル還元率 | 低い〜高い | 高くなりやすい |

| サポートデスク | 有料ダイヤル | フリーダイヤルがほとんど |

| クレジットカードに付く保険 | なかったり金額が少ない | 金額や条件が良い |

| 空港のカードラウンジ | 特典なし(有料で利用) | 国内・ハワイなどで無料 |

| 一生を快適にしてくれる特典 | お店や施設の割引程度 | カードによってあり |

| 国際ブランド特典 | JCBのみ優待が使える | 独自のゴールドカード特典を使える |

※ゴールドカードの中でも年会費の安い「格安ゴールド」などでは、上記のメリットがない場合もあります。

メリット1. 最初からカードの利用可能枠が大きい

ゴールドカードは、買い物や支払いに使える「利用可能枠」が、カードを作った時から大きいことが多いです。

例えば三井住友カードで出している一般カードの『三井住友カード』とゴールドカードの『三井住友カード ゴールド』は次のような数字になっています。

- 『三井住友カード ゴールド』:総利用枠 50〜200万円

- 『三井住友カード』:総利用枠 10〜80万円

クレジットカードの利用金額が多い人にとっては最初から大きい利用枠を使えるので、ストレスなく決済ができます。

メリット2. ステータスが高い

ゴールドカードは一般カードに比べるとステータスが高いという印象を与えられます。

なぜなら、下表のような違いがあるからです。

| 一般カード | ゴールドカード | |

| 入会資格 | 18歳以上の高校生以外 | 年齢や年収の制限がある |

| 審査の難しさ | 易しい事が多い | 難しい事が多い |

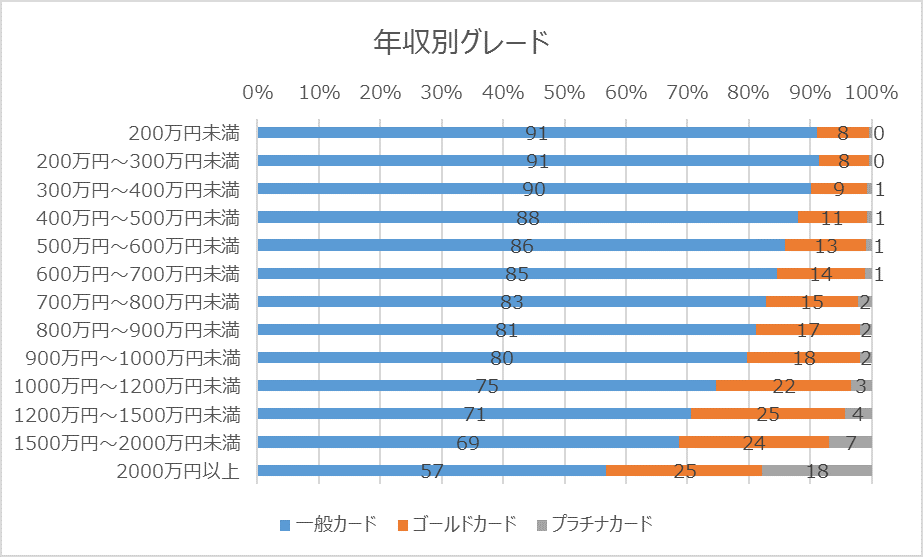

| 持っている人の数 | 多い(ほとんどのカード利用者) | 少ない(カード利用者の約7人に1人くらい) |

| 世間での認識 | 誰でも持てる | 収入など社会的信用度の高い人でないと持てない |

実際にゴールドカードを利用している人の年収の高さと利用率を考えてもステータスが高いと判断できるでしょう。

メリット3. ポイント・マイル還元率が高い

ゴールドカードは、一般カードに比べて下記のようにポイント・マイル還元率が高くなりやすいです。

- 特定の場所で使った時の還元率が上がる

- カードの利用額によるボーナスポイントが多くなる

- 還元率が上がる有料のサービスなどが自動で付く

クレジットカードの利用金額が多い人は年会費を払っても、それ以上にポイントやマイルが多くもらえて得ができるでしょう。

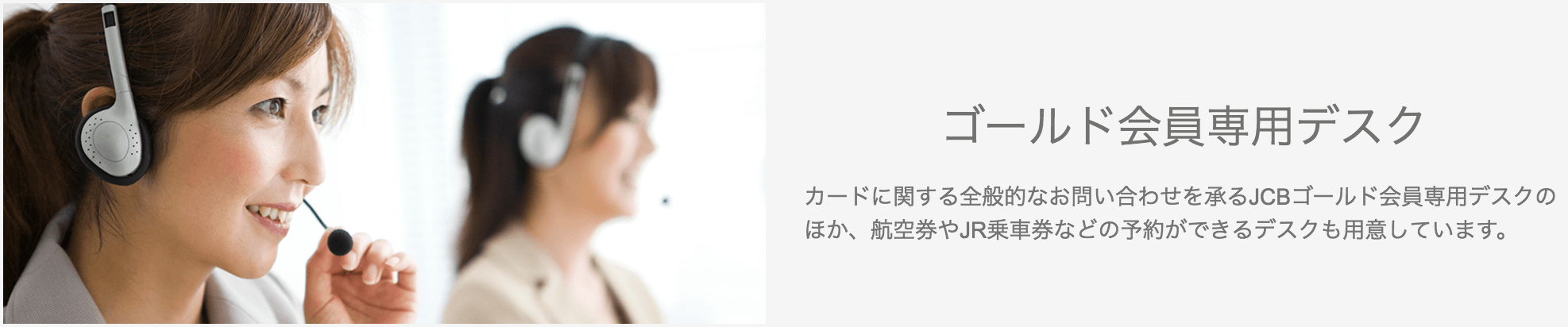

メリット4. サポートデスクをフリーダイヤルで利用できる

ゴールドカードの場合、ゴールドカード専用のサポートデスクがあることがほとんどでフリーダイヤルで問い合わせができます。

出典:JCB

一般カードの場合はカードの紛失などトラブル時を除く、カードに関するサポートデスクへの問い合わせは有料電話であることが多いです。

ゴールドカードを持っていると、カードの利用で困った時も気軽に問い合わせをすることができるので便利です。

一般カードに比べて充実した対応をしてくれる

ゴールドカードのデスクではサポートで対応してくれる内容が変わることがあります。

例えばアメリカン・エキスプレスでは下記のような違いがあります。

| 『アメリカン・エキスプレス・グリーン・カード』 | 『アメリカン・エキスプレス・ゴールド・プリファード・カード』 | |

| 海外旅行先での日本語サポート名 | グローバル・ホットライン | オーバーシーズ・アシスト |

| 海外情報サービス | ||

| 緊急支援サービス | − | |

出典:アメリカン・エキスプレス・カード規定集・アメリカン・エキスプレス・ゴールド・カード規定集

この場合の緊急支援サービスは、海外で怪我をして病院を受診したい時に次のような違いがあります。

| アメリカン・エキスプレス・カード(一般カード) | アメリカン・エキスプレス・ゴールド・カード |

| 病院の名前と場所を教えてくれるだけ 「あなたのいる所から近い場所にA病院、B病院またはC病院があります」 | 受診の手配や救急車などで移動手段を確保してくれる 「A病院で診てもらってください」 「A病院まで行けるように救急車を呼びました」 |

一般カードが情報提供だけのサポートに対して、ゴールドカードは緊急時の対応もサポートしてくれるので日本語が通じにくい外国でトラブルに巻き込まれていても安心できます。

実際のサポートに関しては、持っているゴールドカードを発行している会社のサポートデスクの規約やサポートデスクに確認をしてください。

メリット5. クレジットカードに付く保険の条件や金額が良くなる

ゴールドカードは、年会費が無料であることが多い一般カード(クラシックカード)に比べて、旅行時傷害保険やショッピング保険の適用条件や金額がとても良くなります。

簡単に表で比較してみました。

| 一般カード | ゴールドカード | |

| ショッピング保険適用条件 | リボ払いや海外のみが多い | 国内・海外の通常支払い |

| ショッピング保険金額 | 0〜200万円 | 50〜500万円 |

| 旅行傷害保険条件 | なかったり海外のみが多い | 国内・海外共につく |

| 旅行傷害保険金額(傷害・疾病治療) | 0〜100万円 | 50〜500万円 |

| 旅行傷害保険家族特約 | ほとんど付かず金額が低い | 付くものもあり金額が高め |

| 飛行機の遅れやキャンセルの保険 | 付かない | 付くことが多い |

ショッピング保険に関しては通常の支払い方法で適用され補償金額も大きいため、冷蔵庫や洗濯機など対象となる高価な家電製品を購入する時に便利で、90日間(カードによっては最長180日)は補償されます。

旅行傷害保険に関しては旅費をクレジットカードで支払わなくてもカードを持っているだけで適用になることが多く、補償金額が高めなので行き先によっては保険会社の旅行保険に入らなくて済むので、保険代を節約できます。

メリット6. 空港のカードラウンジの無料利用

ゴールドカードは格安ゴールドカードなどを除き、空港のカードラウンジを無料で利用できます。

出典:羽田空港

国内34空港とハワイの空港ラウンジを利用できることが多いですが、年会費が1万円前後するゴールドカードでも国内全ての空港を利用できないことがあります。

あなたがよく利用される空港が対象になっているかどうか、そのゴールドカードを出している公式ホームページを必ず確認してください。

大まかに確認したいのであれば「ゴールドカードで国内・海外空港ラウンジを快適に使う全知識」のページの最後にカードの発行会社で使える空港ラウンジの一覧があるので参考にしてください。

メリット7. あなたの一生を快適にしてくれる様々な特典

ゴールドカードの中には、あなたの生活をとても快適にしてくれる一生持ち続けても良いくらい下表のようなお得で便利な特典があります。

| 特典の内容 | |

| 割引・還元 | 年会費無料でゴールドカードが持ててホテルや食事、美容などがさらに割引される |

| グルメ | 1〜2名分の高級レストランの食事が無料になる |

| 空港 | 国際線利用時手荷物を自宅と空港の間を無料で配送できる 世界1,400か所以上の空港ラウンジを無料で使える |

| 飛行機 | 飛行機の遅れや手荷物が届かない時などにもらえる保険が付く |

どれか1つだけでも非常にお得で便利になる特典です。

3章で、これらの特典を使えるゴールドカードをご紹介します(中には特典を2つ以上使えるゴールドカードもあります)

特典が豪華で充実しているゴールドカードを詳しく知りたい人は「特典が優れているゴールドカードおすすめ15選」を参照してください。

メリット8. 国際ブランドで使える特典の利用

ほとんどのゴールドカードでは、国際ブランドであるJCB・VISA・Mastercard・AMEXが独自に行っている特典を利用できます。

主に海外旅行時の手荷物を優待価格で配送できたり、海外で使える携帯電話やデータ通信機器を割引価格で利用できるなどの特典です。

JCB海外特典(ゴールドカードでなくても利用可能)

AMEX特典(一部の一般カードでも利用可能)

※アメリカン・エキスプレス・セレクトは2018年3月31日で終了しました

2. ゴールドカードの2つのデメリット

ゴールドカードには、次の2つのデメリットがあります。

- 年会費がかかる

- 他のクレジットカード作りにくくなる可能性がある

2-1. 年会費がかかる

ゴールドカードは年会費無料にできるごく一部を除いて、約2,000円〜66,000円(税込)ほど年会費がかかります。

年会費がかかる分、1章で述べたような一般カードにはないメリットを受けられます。

しかし、メリットを使いこなせなかったりただ持っているだけだと年会費分だけ損をしてしまうでしょう。

2-2. 他のクレジットカード作りにくくなる可能性がある

お金を借りられるキャッシング枠を決める貸金業法の総量規制ほど厳しくはありませんが、ゴールドカードのような利用可能限度額が多いクレジットカードを持っていると新しいカードを作る時に不利になることがあります。

なぜなら、カードの利用可能限度額を決める割賦(かっぷ)販売法であなたが1年にどれくらいの金額ならクレジットカードの支払いができるかどうかの決まりがあるからです。

あなたがカードの支払いができるとみなされる金額は次の式で定められています。

支払可能見込額=(あなたの年収−年間請求予定額−生活維持費)×90%

年間請求予定額はあなたが既に他のクレジットカードでもらっているショッピング枠の金額のことです(初めてカードを発行する人は0です)

生活維持費は人事院が「標準生計費」として全国平均で出されている数字に基づいて算定される1年分の経費のことで、下表のように法令に定められています。

| 居住形態 | 本人を含む生計を共にする人数 | ||||

| 1人 | 2人 | 3人 | 4人以上 | ||

| 住宅ローン・家賃負担 | 無 | 90万円 | 136万円 | 169万円 | 200万円 |

| 有 | 116万円 | 177万円 | 209万円 | 240万円 | |

出典:経済産業省

この支払可能見込み額が新しいカードでの限度額の目安となるため、あなたの年収によっては支払可能見込額(限度額)に余裕がないと見なされて作れない可能性があります。

ただし、支払可能見込額(限度額)はキャッシング枠より厳しく計算されていなく、複数枚の限度額の合計が年収の2〜3倍になっている人も珍しくないため、あまり気にしすぎなくて良いです。

3. 人生を快適に変えてしまうくらいメリットの大きいゴールドカード6選

1章でご説明したように基本的にはメリットの大きいゴールドカードですが、中には年会費に対してサービスや特典の内容が釣り合っていないものも少なくありません。

ここでは576枚のゴールドカードを徹底比較して、あなたの人生を快適に変えてしまうくらいメリットの大きい6枚を厳選しました。

- 『エポスゴールドカード』

- 『アプラスゴールドカード』

- 『セゾンゴールド・アメリカン・エキスプレス・カード』

- 『TRUST CLUB ワールドカード』

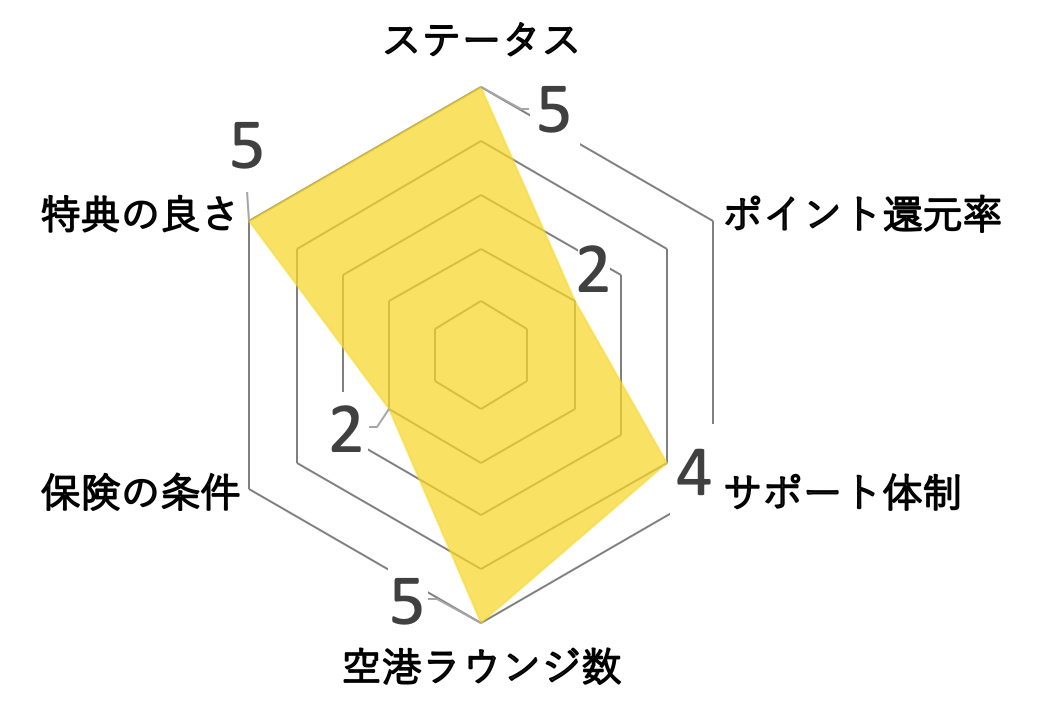

- 『ダイナースクラブカード』

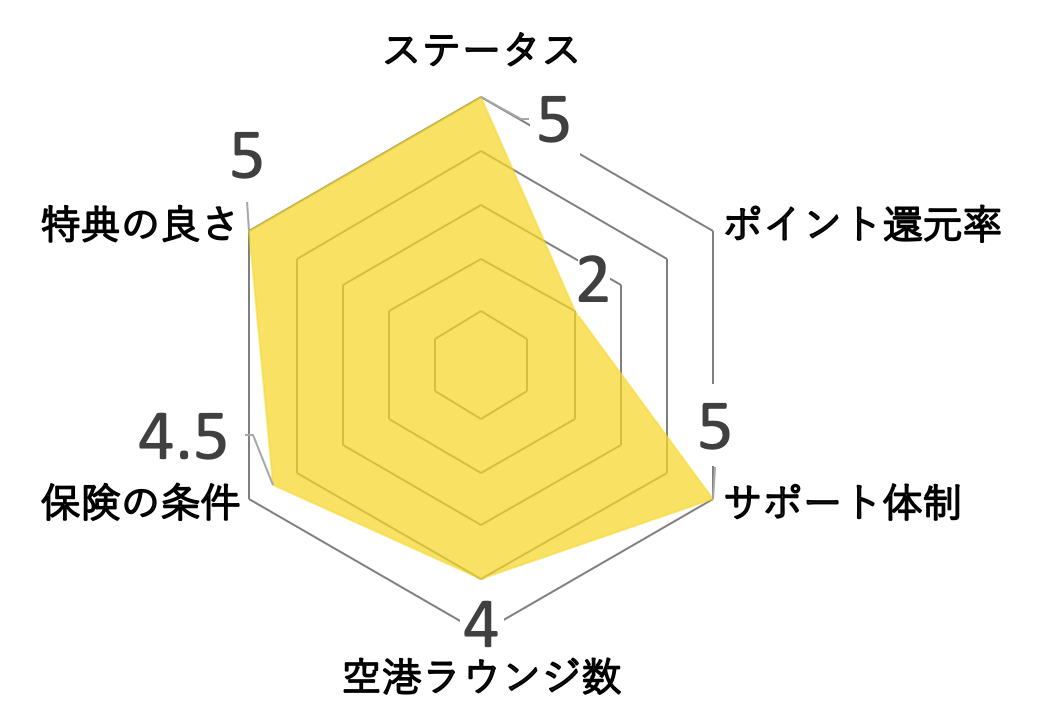

- 『アメリカン・エキスプレス・ゴールド・プリファード・カード』

特にあなたが重視する項目の条件が良いゴールドカードを選ぶと良いでしょう。

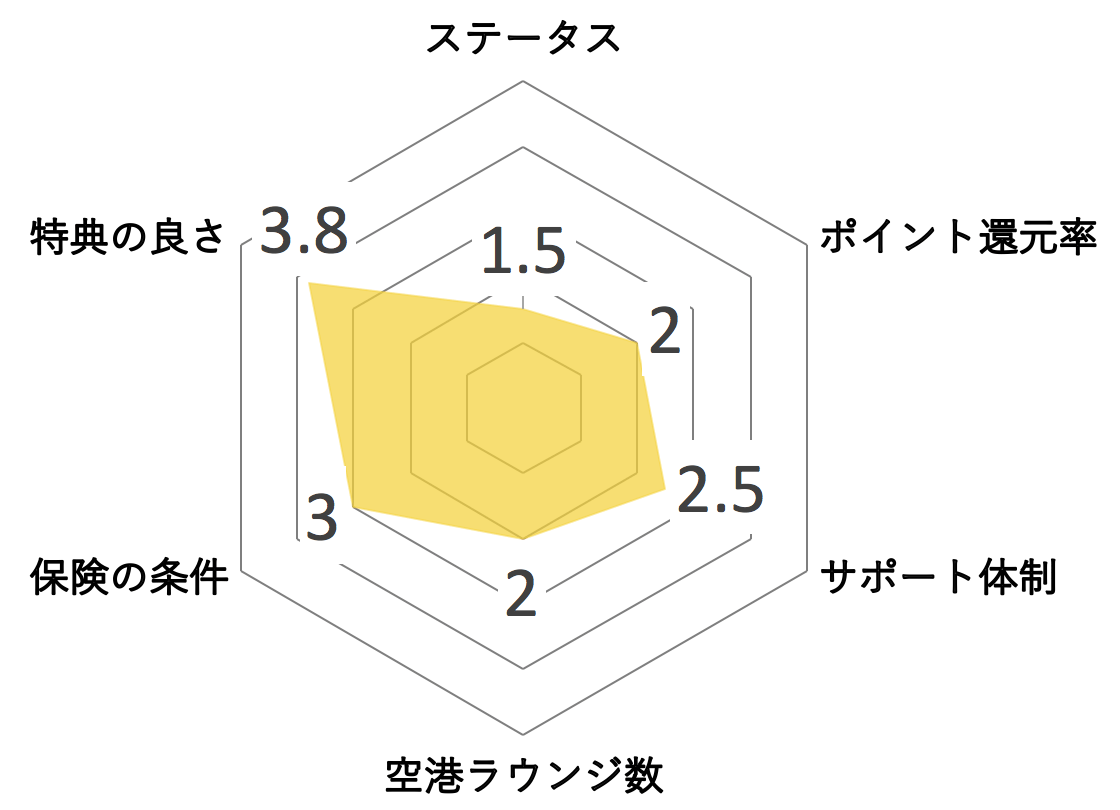

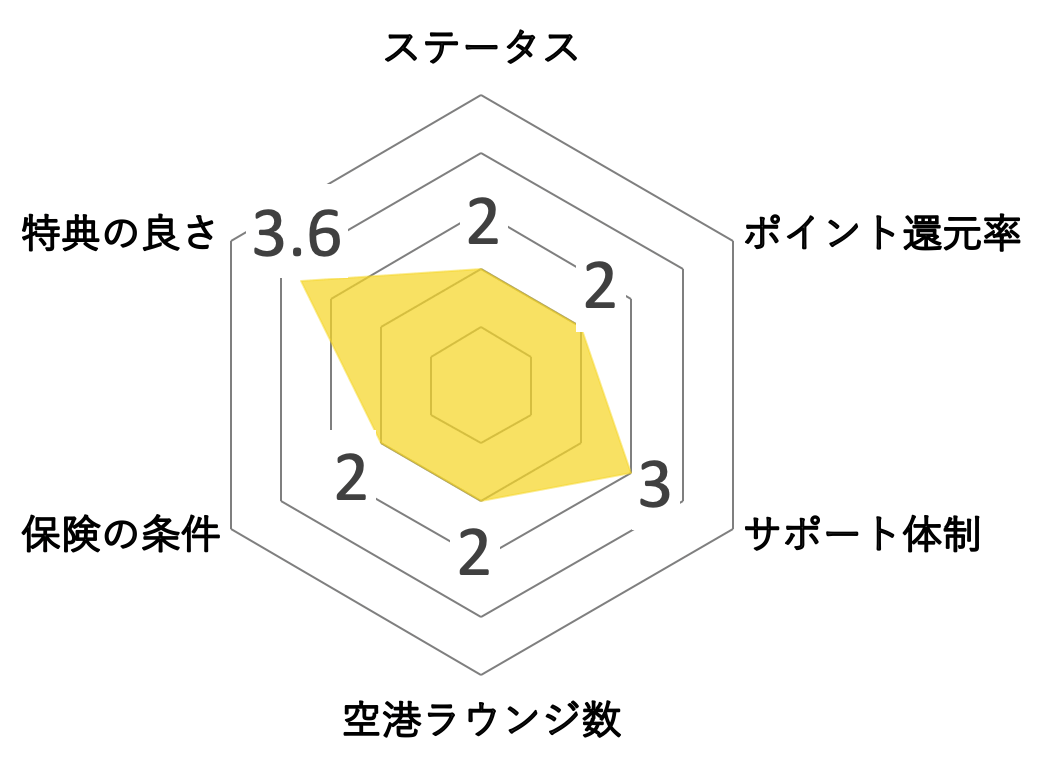

カードのメリットを数値化

そのカードのメリットがわかりやすいように、下記の基準で6つの指標を数値化しレーダーチャートにしました。

| 指標 | 基準 |

| ステータス |

|

| ポイント還元率 |

|

| サポート | 3を平均点 +1:良い評判が多い +1:他と比べてサポート体制が良い −1:悪い評判が多い −1:他と比べてサポート体制が悪い |

| 空港ラウンジの数 |

|

| 保険 | 該当したら+1

|

| 特典 | グルメ・旅行・買い物時の割引などの特典の多さと特典を使ってどのくらい便利になるのかを筆者判断で数値化 |

還元率は基本の数字のみで比較。特定の場所や利用金額で上がるものはそれぞれ確認してください。

3-1. 『エポスゴールドカード』|年会費無料で最も使えるゴールドカード

『エポスゴールドカード』は『エポスカード』を利用していて、カード会社から招待状やWeb画面で招待の状態で作ると年会費永年無料で持てるゴールドカードです。

レーダーチャートの数値は小さく見えますが、年会費無料でゴールドカードを持てることを考えるとかなりの使い勝手が良いと言えます。

特に下記の3つは数値以上のメリットがあるゴールドカードです。

- ポイント還元率|300以上あるいろいろなショップから3つを1.5%に上げられる

- 保険の条件|海外旅行で使う可能性の高い怪我や病気などの補償の金額が高い

- 特典の良さ|全国10,000店舗以上で割引やポイントが多くもらえる

年間100万円の利用でボーナスポイント10,000ポイントが付き、還元率が+1%され最もお得になるのでサブカードとして使っても良いです。

年会費無料で作れるのであればメリットがかなり大きいので、持っておきたい1枚です。

| 年会費(税込) | 永年無料:『エポスカード』を利用していて招待が届いて作った場合。前年50万円以上の利用で次の年から。エポスファミリーゴールドからの申し込み 5,000円:自分で申し込みをした場合 |

| 入会資格 | 18歳以上のかた(学生を除く) |

| ポイント還元率 | 0.5%:通常利用 1.5%:選べるポイントアップショップの利用時 |

『エポスカード』公式ページ:

『エポスゴールドカード』について、より詳しいメリット(特典詳細など)を知りたい人は「世界一わかりやすい『エポスゴールドカード』解説」を参照してください。

3-2. 『アプラスゴールドカード』|メリットが多すぎる隠れた良カード

『アプラスゴールドカード』はSBISBI新生銀行グループのアプラスから出ている年会費の安いゴールドカードです。

レーダーチャートの数値は小さく見えますが、安い年会費なのに特典の内容がかなり良いです。

特にアプラスプレミアムグルメサービス|最高25,000円のコース料理を1名分無料にできる(2名以上で利用時)はすぐに年会費以上のメリットが得られる特典です。

その他にも怪我や病気などの補償の金額が高いなど海外旅行を安全・快適にできます。

| 年会費(税込) | 初年度無料 5,500円:2年目以降 |

| 入会年齢 | 原則として年齢20歳以上で電話連絡可能な方(学生不可) |

| ポイント還元率 | 0.5% |

『アプラスゴールドカード』公式ページ:

https://www.aplus.co.jp/creditcard/use/gold/index.html

『アプラスゴールドカード』について、より詳しいメリット(特典詳細など)を知りたい人は「世界一わかりやすい『アプラスゴールドカード』解説」を参照してください。

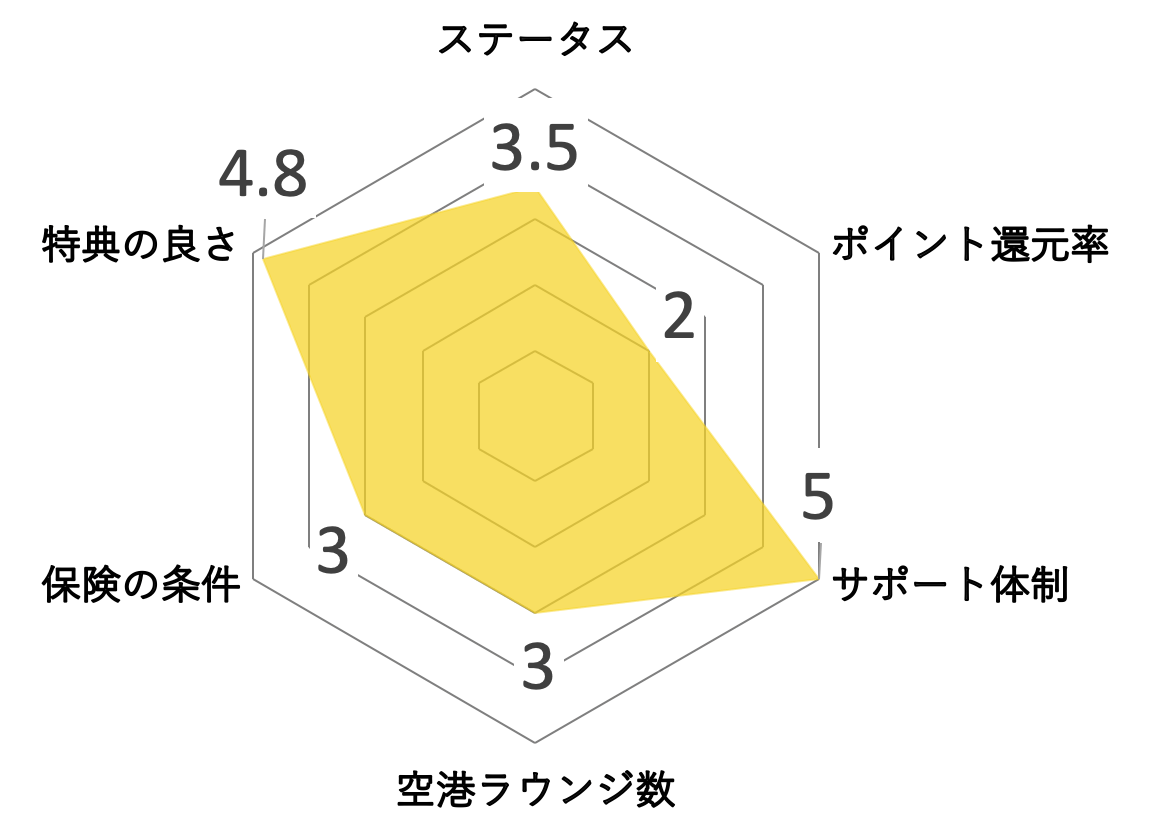

3-3. 『セゾンゴールド・アメリカン・エキスプレス・カード』|特典やメリットがお得すぎる年会費を払ってでも持ちたい1枚

『セゾンゴールド・アメリカン・エキスプレス・カード』はセゾンカードとアメリカンエキスプレスの提携ゴールドカードです。

ポイント還元率以外のゴールドカードの機能がバランス良く高いです。

簡単に紹介しきれないほど特典の数が多いため、主なものを国内と海外に分けてご紹介します。

国内でメリットの大きい特典には下記のようなものがあります。

- 決まった日にロフトにて5%OFFで買い物ができる

- コナミスポーツクラブを法人価格(約14%OFF)で利用できる

- 全国37の休暇村を10%OFFで宿泊できる

海外では次のような特典を利用できます。

- 手荷物1個無料配送(帰国時)|片道平均2,000円以上かかる空港−自宅間の手荷物配送を国際線利用時無料にできる

- エクスペディアで海外ホテルを8%OFFで予約できるなど「アメリカン・エキスプレス・コネクト」が使える

また、海外旅行時の保険の条件が非常に良く、家族も本会員と同じ補償金額・条件でキャッシュレス診療が受けられ、飛行機の遅れに関する保険の金額が最高クラスであるため、海外旅行保険を重視する人には最もメリットの大きいゴールドカードです。

| 年会費(税込) | 下記のリンクからの申し込みで初年度無料 11,000円:2年目以降 |

| 入会年齢 | 学生・未成年を除く連絡が可能な方 |

| ポイント還元率 | 0.75%:通常利用時 1%:海外利用時 |

『セゾンゴールド・アメリカン・エキスプレス・カード』公式ページ:

https://www.saisoncard.co.jp/amex/gold/

『セゾンゴールド・アメリカン・エキスプレス・カード』について、より詳しいメリット(特典詳細など)を知りたい人は「世界一わかりやすい『セゾンゴールド・アメリカン・エキスプレス・カード』解説」を参照してください。

3-4. 『TRUST CLUB ワールドカード』|老舗カード会社が発行するメリットだらけの優良カード

『TRUST CLUB ワールドカード』は旧シティバンクより三井住友トラストクラブ(『ダイナースクラブカード』も発行しているカード会社)に経営統合されたことで名前が変わったゴールドカードです。

ゴールドカードでは珍しいカードで旅費を支払いしないと保険が適用にならない利用付帯の条件になっているため、保険の項目が弱く見えます。

しかしながら、他のゴールドカードにはほとんどない旅行やコンサートなどのイベントが入院・通院などの理由でキャンセルになった場合に最大10万円まで補償してくれる「キャンセルプロテクション」があります。

また、下記の2つはすぐに年会費以上のメリットが得られる特典です。

- Taste of Premiumダイニング by 招待日和|最高25,000円のコース料理を1名分無料にできる(2名以上で利用時)

- 手荷物往復2個無料配送|1回最高約8,000円の自宅−空港間の手荷物配送を国際線利用時無料にできる

その他に、Mastercardの特典で世界中の旅行・食事・ゴルフをお得に利用できるなど海外でのメリットが大きい1枚です。

海外約1,400か所の空港ラウンジを利用できる「プライオリティ・パス」サービスを年会費無料で使えるようになりました(利用料は有料)

| 年会費(税込) | 13,200円 |

| 入会年齢 | 所定の基準を満たす方 |

| ポイント還元率 | 0.75〜1.2% |

『TRUST CLUB ワールドカード』公式ページ:

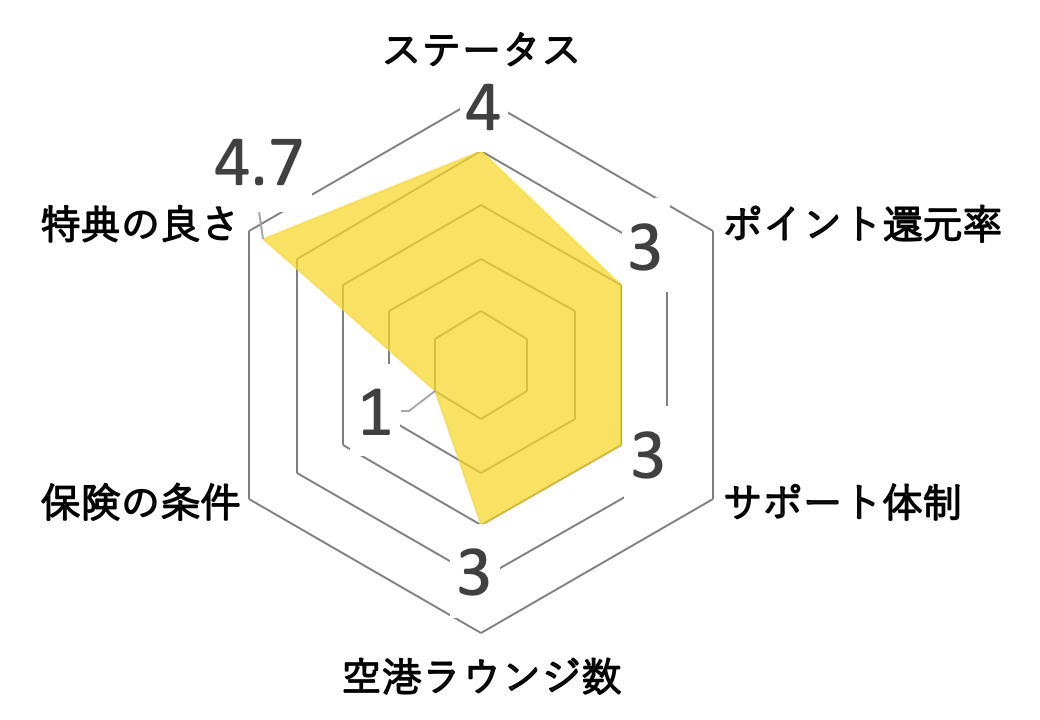

3-5. 『ダイナースクラブカード』|食を中心とする国内外でメリットの多いハイステータスカード

『ダイナースクラブカード』は券面がゴールドではありませんが、最もステータスの高い上級ゴールドカードと見なされることが多いです(プラチナカードとして扱われることも)

年会費は高くなりますが、その分簡単に紹介しきれないほど特典の数が多いため、主なものを国内と海外に分けてご紹介します。

- エグゼクティブ ダイニング|最高25,000円のコース料理を1〜2名分無料にできる(2名以上または6名以上で利用時)

- レストランで特別なおもてなしを受けられる

- コナミスポーツクラブを法人価格(約14%OFF)で利用できる

海外では次のような特典を利用できます。

利用限度額に一律の制限がなく、始めから推定300〜500万円使うことができ金額の高い商品の購入をしてもカードが止まりにくく、ポイントの有効期限がないので収入の高い人にメリットの多い1枚です。

『JALダイナースカード CLUB-Aゴールドカード』『ANAダイナースカード』でもほぼ同様のサービスを利用でき、対象のマイル還元率が高くなります。

| 年会費(税込) | 24,200円 |

| 入会年齢 | 27歳以上 |

| ポイント還元率 | 0.4% |

『ダイナースクラブカード』公式ページ:

https://www.sumitclub.jp/entry_form/diners_lp/

『ダイナースクラブカード』について、より詳しいメリット(特典詳細など)を知りたい人は「世界一わかりやすい『ダイナースクラブカード』解説」を参照してください。

3-6. 『アメリカン・エキスプレス・ゴールド・プリファード・カード』|海外でも通じるステータスの高さ&メリットの種類が多彩なゴールドカード

『アメリカン・エキスプレス・ゴールド・プリファード・カード』はアメリカンエキスプレスが発行している元祖ゴールドカードです。

ポイントの価値が低く、還元率の高くなるマイルに交換するためには別の年会費を支払わないといけないのが難点ですが、それ以外は非常に多彩なメリットがあります。

グルメや旅行に関する特典が非常に多く、使う機会があるメリットの大きい内容は下記のようなものがあります。

また、トラブルに対しての保険が充実しているため、海外旅行によく行くだけでなく普段の買い物などでも安全を重視する人には次のような補償があるのでおすすめです。

- 旅行やコンサートに行けなくなった場合の補償をしてくれる「キャンセル・プロテクション」

- 飛行機の遅れや手荷物の紛失などに対する保険が付く「航空便遅延費用補償」

保険だけでなく、「オーバーシーズ・アシスト」では急病時に病院を受診できるように手続きしてくれるだけでなく、救急車の手配までしてくれるなどデスクのサポートが良いので利用している人もいます。

| 年会費(税込) | 39,600円 |

| ポイント還元率 | 0.5〜3% |

『アメリカン・エキスプレス・ゴールド・プリファード・カード』公式ページ:

https://www.americanexpress.com/jp/credit-cards/gold-preferred-card/

『アメリカン・エキスプレス・ゴールド・プリファード・カード』について、より詳しいメリット(特典情報など)を知りたい人は「世界一わかりやすい『アメリカン・エキスプレス・ゴールド・プリファード・カード』解説」を参照してください。

4. さいごに

ゴールドカードのメリットについてご説明しました。

一般カードと違い、年会費がかかってしまうので持つことに抵抗を感じる人も多いでしょうが、メリットを理解し使いこなせれば一般カード以上にお得で生活を豊かにしてくれる事がわかったと思います。

ぜひ、ゴールドカードを利用し、あなたの生活を豊かにしてみませんか?改めて、下記にメリットの多いゴールドカードを掲載しておきますね。

- 『エポスゴールドカード』|年会費無料で最も使えるゴールドカード

- 『アプラスゴールドカード』|メリットが多すぎる隠れた良カード

- 『セゾンゴールド・アメリカン・エキスプレス・カード』|特典やメリットがお得すぎる年会費を払ってでも持ちたい1枚

- 『TRUST CLUB ワールドカード』|老舗カード会社が発行するメリットだらけの優良カード

- 『ダイナースクラブカード』|食を中心とする国内外でメリットの多いハイステータスカード

- 『アメリカン・エキスプレス・ゴールド・プリファード・カード』|海外でも通じるステータスの高さ&メリットの種類が多彩なゴールドカード

このページでご紹介した内容が、あなたの生活にあったメリットの大きいゴールドカードを選ぶのに役立つことを祈っています。