アメックスの法人カードを作ろうと考えているけれども、どんなクレジットカードがあるのか分からず困っていませんか。

実はアメックスが直接発行している法人カードの他に、提携している会社で発行されるアメックスの法人カードも存在します。年会費も無料から使える法人カードから、10万円以上するけど主に出張時など旅行関連を中心に万全のサポートや特典を受けられる最上級の法人カードまで特長がそれぞれ異なります。

そこで、この記事では大手カード会社に3社勤務した私がその経験を生かして、アメックスの法人カードについて以下の流れで紹介をします。

基本的にはアメックスが直接発行している法人カードは全ておすすめです。なぜならどれかを選べば全ての法人(個人事業主含む)のニーズを満たせるからです。

ただ、個人事業主や中小企業の代表者にはアメックスが提携して発行している法人カードの方がコスパが良く感じられる場合もあります。

この記事を読むことで、あなたの事業規模や利用目的に合ったアメックス法人カードを確実に選べるようになります。

1. アメックスが直接発行している法人カード全3枚の比較と解説

個人事業主と中小企業向けに発行しているアメックスが直接発行している法人カード全3枚の比較は下表の通りです。

なお、中堅・大規模企業向けの法人カードに関してはページ最後の【参考情報】を参照してください。

| 『アメリカン・エキスプレス・ビジネス・グリーン・カード』 | 『アメリカン・エキスプレスビジネス・ゴールド・カード』 | 『アメリカン・エキスプレス・ビジネス・プラチナ・カード』 | |

| 年会費(税込) | 13,200円 | 49,500円 | 165,000円 |

| 追加カード年会費(税込) | 付帯特典あり:年会費6,600円(税込) 付帯特典なし:年会費無料 *判定期間内にカード利用がない場合、管理手数料として3,300円(税込)を徴収 | 追加カード(付帯特典あり):13,200円(税込) 追加カード(付帯特典なし):年会費無料* *判定期間内にカード利用がない場合、管理手数料として3,300円(税込)を徴収 | 付帯特典あり:4枚目まで無料で5枚目から13,200円(税込) 特典なし:年会費無料 |

| メタル製カード | ー | ◯(基本カード会員のみ) | |

| 保険の充実度(旅行・買い物など) | 普通 | とても良い | |

| 無料で使える空港ラウンジ | 国内13海外1空港 (2025年12月8日時点) | 世界1,300か所以上(2025年12月8日時点) | |

| 国内航空便遅延保険 | × | ◯ | |

| 高級ホテルの上級会員資格 | × | ◯ | |

それぞれ以下のような方におすすめです。

- 『アメリカン・エキスプレス・ビジネス・グリーン・カード』:アメックス法人カードの基本的なサービスを安く利用したい方

- 『アメリカン・エキスプレス・ビジネス・プラチナ・カード』:国内外の出張が多い方・秘書的なコンシェルジュサービスが必要な方

ただ、上の比較表やこれからご紹介する解説を読んでも決めきれず迷う方は、特典内容と年会費のコスパが優れている『アメリカン・エキスプレス・ビジネス・ゴールド』がおすすめです。

まずは1年間使ってみて必要に応じてグレードを下げたり、逆に業績が順調であれば上げる事を検討しましょう。

こちらではそれぞれのカードについてより詳しくご紹介します。

『アメリカン・エキスプレス・ビジネス・グリーン・カード』

『アメリカン・エキスプレス・ビジネス・グリーン・カード』は年会費13,200円(税込)とアメックスが発行する法人カードで最もスタンダードな1枚です。

特徴的な百人隊長のシンボルが描かれた券面と、鮮やかな緑色から「グリーンカード」という通称もあり、国内外で高い知名度があります。

アメックスの中ではスタンダードクラスのカードですが、次のように他社のゴールドカード級のサービスや特典・保険が付きます。

- 国内外14空港のラウンジ(2025年9月11日時点)無料利用:カード会員の他に、同伴者1名も無料で利用可能

- 空港手荷物宅配1個無料:海外出張時、自宅ー空港間でカード会員1名につきスーツケース1個無料配送

- 最高5,000万円の旅行保険:カードで旅費の支払いをすると、国内・海外旅行で保険が付く

- 海外でのトラブル時も24時間日本語で対応:世界中のほとんどの国から日本語で24時間通話料無料にて連絡が可能

アメックスのビジネス限定の主なサービスは下表の通りです(個人向けの『アメリカン・エキスプレス・グリーン・カード』では利用できないサービスです)

| サービス名 | 内容 |

| 「クラブオフ(Club Off)」のVIP会員年間登録料無料 | 国内外20万ヵ所以上の契約施設を特別優待料金で利用できる福利厚生プログラム「クラブオフ(Club Off)」のVIP会員月会費(550円税込)が無料 |

| ビジネス情報サービス「ジー・サーチ(G-Search)」月会費無料 | ジー・サーチ(G-Search)は、入札・落札公告情報、企業情報、新聞・雑誌記事、人物情報などまで、幅広く収録した日本最大級のビジネス情報データベースサービスで、このサービスを登録・月会費無料で利用できます |

| 「クラウド会計ソフト freee」へのデータ連携と追加で30日間無料利用 | カード利用情報をAPI連携で安全かつ正確に「クラウド会計ソフト freee」へ自動的に取り込むことができます。指定ページから条件を満たして申し込みをすると通常の無料利用期間最大30日間に加え、さらに30日間無料利用特典が適用されます |

ビジネスでの利用に必要な機能やサービスが一通り揃っているので、1枚目に持つのに最適なカードと言えます。

一般的な法人カードでは審査が難しめで、利用限度額も代表者や会社に信用がなければ少ない枠しかもらえないため、カードのランクに関係なく利用可能額に融通の効くアメックスの法人カードは他に変えがたい便利さがあります。

『アメリカン・エキスプレス・ビジネス・グリーン・カード』公式ページ:

https://www.americanexpress.com/jp/credit-cards/green-business-corp-card/

『アメリカン・エキスプレス・ビジネス・ゴールド・カード』

『アメリカン・エキスプレス・ビジネス・ゴールド・カード』は年会費49,500円(税込)とアメックスが発行する法人カードで最もコスパに優れています。

合計180,000ポイント獲得可能(年会費3年分相当)

ビジネス成長ボーナス

└ご入会後6ヶ月以内に対象加盟店で合計25万円以上のカードご利用で25,000ボーナスポイント

ご利用ボーナス1

└ご入会後4ヶ月以内に合計80万円以上のカードご利用で30,000ボーナスポイント

ご利用ボーナス2

└ご入会後6ヶ月以内に合計150万円以上のカードご利用で50,000ボーナスポイント

ご利用ボーナス3

└ご入会後8ヶ月以内に合計250万円以上のカードご利用で50,000ボーナスポイント

通常ご利用ポイント

└合計250万円のカードご利用で25,000ポイント

定番のゴールドに加え、新色ローズゴールドが登場。お好きなデザインをお選びいただけます。

・デザインは新規入会時に選択可能

・デザイン変更は申込完了後も再発行画面から変更可能

・デザイン変更の際は、再発行手数料として5,500円(税込)が必要

・デザイン変更する場合、カード番号が変更となる

・追加カード<プラスチック製>はローズゴールドの選択不可

・アメリカン・エキスプレスのウェブサイトやマイアカウント、アプリになどにおいて

通常デザイン(ビジネス・ゴールドの場合はゴールド)が表示される場合がある

アメックスのスタンダードな法人カード『アメリカン・エキスプレス・ビジネス・グリーン・カード』(グリーンカード)に比べてさらにワンランク上のサービスが付き、特に保険内容がより充実します。

- キャンセルプロテクション(航空機・鉄道などの運賃やホテル代などのキャンセル時に補償※対象・条件あり)

アメックスのビジネスゴールド限定の主なサービスは下表の通りです(個人向けの『アメリカン・エキスプレス・ゴールド・プリファード・カード』では利用できないサービスです)

| サービス名 | 内容 |

| 手荷物ホテル当日宅配サービス | 対象の駅にて、改札を出てすぐの宅配カウンターにて手荷物を預けて、指定エリア内の宿泊ホテルへ当日無料配送してくれます。(東京駅、新宿駅、博多駅) |

| 国内航空便遅延保険 | 対象航空便のチケット、あるいはパッケージ・ツアーをカードで購入すると、飛行機の乗継遅延や出航遅延・手荷物の遅延や紛失といったトラブルに対して最高4万円の保険金を受け取れます |

| ビジネス・カード会員様限定イベント | あなたの見聞と人脈をさらに広げる、ビジネス・カード会員様限定のイベントに参加できます |

券面デザインもアメリカで発行されているアメックスと同じな事に加えて、アメックスのゴールドという圧倒的な知名度があり特徴的なデザインは日本国内だけでなく、海外でも場所を選ばずどこでも堂々と支払いができるメリットがあります。

『アメリカン・エキスプレス・ビジネス・ゴールド・カード』公式ページ:

https://www.americanexpress.com/jp/content/gold-business-individual-card/

『アメリカン・エキスプレス・ビジネス・プラチナ・カード』

『アメリカン・エキスプレス・ビジネス・プラチナ・カード』は年会費165,000円(税込)とアメックスが発行する法人カードで最も高額ですが、世界中で通用するステータスがあります。

合計190,000ポイント獲得可能

トラベルボーナス*¹

└ご入会後6ヶ月以内に対象加盟店で合計20万円のカードご利用で30,000ボーナスポイント

ご利用ボーナス1

└ご入会後4ヶ月以内に合計150万円以上のカードご利用で40,000ボーナスポイント

ご利用ボーナス2

└ご入会後8ヶ月以内に合計400万円以上のカードご利用で80,000ボーナスポイント

通常ご利用ポイント

合計400万円以上のカードご利用で40,000ポイント

通常入会特典*2

カードのご入会でアメリカン・エキスプレス・トラベル オンラインでご利用可能な30,000トラベルクレジットただし、「メンバーシップ・リワード・プラス:3,300円(税込)」「メンバーシップ・リワード ANAコース:5,500円(税込)」の年会費が無料になり、対象加盟店の利用ではANAマイル還元率3%にできるなどポイントが貯まりやすい・価値を高くしやすいメリットも含まれます。

また、利用できるサービス・特典も旅行関連を中心に海外で快適に過ごせる内容が多いです。

アメックスのビジネスプラチナ限定の主なサービスは下表の通りです(個人向けの『アメリカン・エキスプレス・プラチナ・カード』では利用できないサービスです)

| サービス名 | 内容 |

| ビジネス・ワランティ・プラス | 基本カード会員がカードで購入した商品の購入日から3年間、メーカー保証の延長として自然故障を補償する「オフィス・ワランティ・プラス」と偶発的な事故、火災、破損、水漏れ、盗難などにより生じた損害を購入日から3年間保証する「オフィス・ウェア・プロテクション」を組み合わせたサービス |

| 国内航空便遅延保険 | 対象航空便のチケット、あるいはパッケージ・ツアーをカードで購入すると、飛行機の乗継遅延や出航遅延・手荷物の遅延や紛失といったトラブルに対して最高6万円の保険金を受け取れます |

| ビジネス・カー・ピッキング・プロテクション | 偶然な事故により、カード会員所有の自動車の車室またはトランク内に収容しているカード会員所有の動産について生じた損害を30万円/年(自己負担5,000円/事故)補償される |

その他に国内旅行傷害保険が自動で付いたり、ゴルフ保険の保険金や補償金額が高いという違いがあります。

また、カード業界でも最高水準と評判のサポート(コンシェルジュ )が、「プラチナ・セクレタリー・サービス」「メディカル・コンサルテーション」「ビジネス・プラチナ・カード・アシスト」と3種類も受けられるため、日常でも海外でも安心できます。

『アメリカン・エキスプレス・ビジネス・プラチナ・カード』公式ページ:

https://www.americanexpress.com/jp/credit-cards/platinum-business-corp-card/

不定期に開催されるアメックス・オファーでキャッシュバックなども受けられる!

3枚ともアメリカン・エキスプレス社公式ページで発行されているカードなので、アメックス・オファーという不定期に開催されるキャンペーンでキャッシュバックなどを受けられます。

所持しているカードのグレード・ランクによって次のように内容が変わります。

- ゴールドカード会員以上限定のオファーがある

- 対象人数となる人数が違う:プラチナカード会員限定枠など

- 還元率や割引率の高いオファーが届く

例えば、高級ホテルに年数回以上宿泊する方なら、ゴールドカード以上ですと簡単に年会費以上の割引を受けられることも珍しくありません。

良い内容のキャンペーンは先着順で早めに埋まってしまうため、最低でも月に1回以上(月初・中旬・下旬が望ましい)は「オンライン・サービス」にログインして確認しましょう!

2. 提携アメックス法人カード全8枚の比較とおすすめ2選

提携会社が発行するアメックスの法人カードは全部で8枚です。

| 法人カード名 | 年会費(税込) | 追加カード年会費(税込) | 追加カード発行枚数制限 | ETCカード年会費(税込) | ショッピング限度額上限 | ポイント還元率 |

| 無料 | 無料 | 9枚 | 無料 | 500万円 | 0.5%〜2% |

| 2,095円 | 1,100円 | 無制限 | 無料 | 200万円 | 0.4%〜1% |

| 11,000円 | 2,200円 | 無制限 | 1,100円 | 300万円 | 0.4%〜1% |

| 22,000円 | 3,300円 | 無制限 | 1,100円 | 500万円 | 0.5%~15.0% ※1ポイント5円相当の商品に交換した場合。 |

| 33, | 3,300円 | 4枚 | 無料 | 個別設定 | 0.5%〜1% |

| 22,000円 | 3,300円 | 4枚 | 無料 | 30万円~1,000万円 | 0.5%〜1% |

| 22,000円(前年200万円以上の利用で11,000円) | 無料 | 4枚 | 無料 | 個別設定 | 1%〜3% |

| 27,500円 | 3,300円 | 99枚 | 無料 | カード毎に利用枠の設定 | 1%キャッシュバック※選択制 |

比較した結果、セゾンが発行している次の2枚がおすすめです。

いずれも年会費に対して利用できるサービスや特典のコストパフォーマンスが優れています。

三菱UFJカードが発行しているアメックスの法人カードは、下記のいずれかに当てはまる方は選ぶと良いでしょう。

- 追加カードが5枚以上必要

- 三菱UFJ銀行に法人口座があり、取引が長い方(作りやすい可能性がある)

2-1. 『セゾンコバルト・ビジネス・アメリカン・エキスプレスカード』

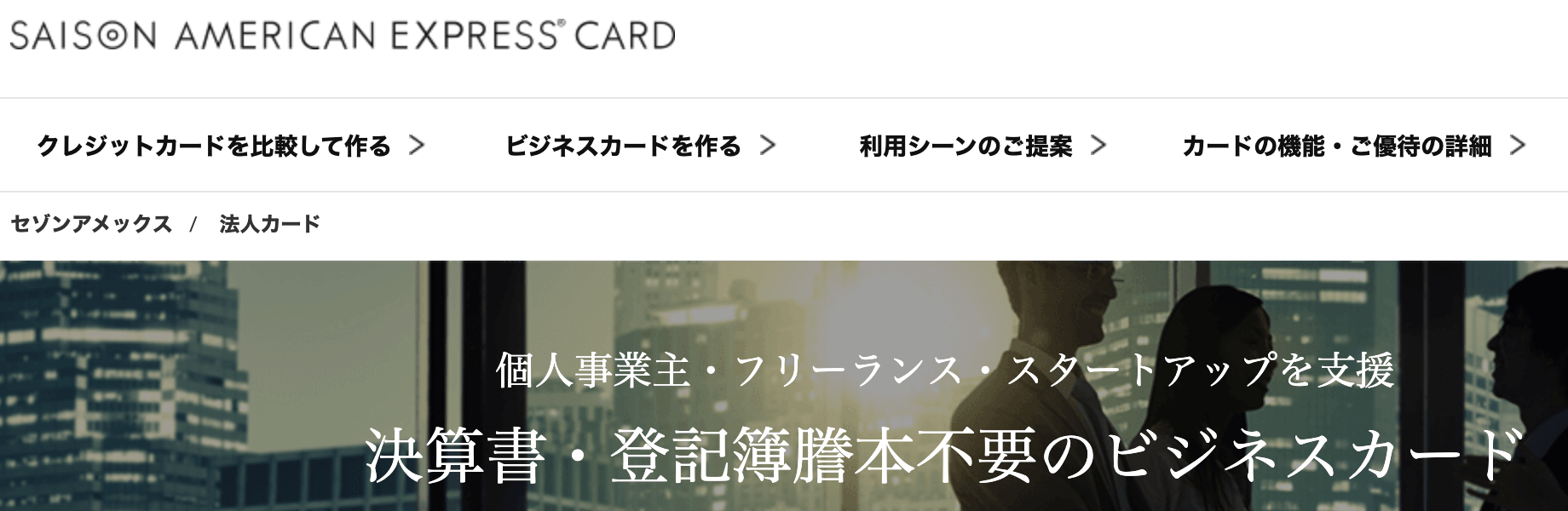

『セゾンコバルト・ビジネス・アメリカン・エキスプレスカード』は2019年12月24日より募集を開始した個人事業主や中小企業代表者などを対象にした新しい法人カードで、2022年1月26日より年会費無料になりました。

公式ページに「個人事業主・フリーランス・スタートアップを支援」「登記簿謄本・決算書不要」などと書かれており、作りやすいと考えられます。

引用:セゾンカード

ポイント還元率は0.5%と決して高くはありませんが、次の特定加盟店での利用では最大ポイント還元率2%まで上げられます。

- 2%:Amazon Web Service、Xサーバー、お名前.com、サクラインターネットなどビジネスに関連した10の特定加盟店での利用

有効期限のない「永久不滅ポイント」が貯まり、ビジネスカードでは数の少ないJAL・ANA両方のマイルに交換ができるというメリットもあります(最高マイル還元率1.2%)

また、セゾンカードは『タカシマヤセゾンカード』や『三井ショッピングパークカード《セゾン》』などたくさんの提携カードを発行しているので、セゾンカードの利用歴があればより審査に通りやすいというメリットがあります。

『セゾンコバルト・ビジネス・アメリカン・エキスプレスカード』公式ページ:

2-2. 『セゾンプラチナ・ビジネス・アメリカン・エキスプレス®️

『セゾンプラチナ・ビジネス・アメリカン・エキスプレス®️

1章でご紹介したアメックスが直接発行している『アメリカン・エキスプレス・ビジネス・プラチナ・カード』との違いは次の通りです。

| セゾンプラチナビジネス | アメックスビジネスプラチナ | |

| 年会費(税込) | 33, | 165,000円 |

| 追加カード年会費(税込) | 3,300円/枚 | 付帯特典あり:4枚目まで無料で5枚目から13,200円(税込) 特典なし:年会費無料 |

| 利用可能額 | 個別に設定 | 一律の制限なし |

| JALマイルを貯められる・交換できる | ◯(別途登録費用あり) | △(交換のみ) |

| ETCカード年会費(税込) | 無料 | 無料:2023年9月13日より |

| ステータス | △ | ◎ |

| 旅行以外の保険充実度 | △ | ◎ |

| プライオリティ・パス年会費 | 本人のみ無料 | 家族カードも無料 |

| 高級ホテルの上級会員資格 | ー | ◎ |

コスパを重視して、プラチナカードの標準的な特典やサービスを利用したい方やJALマイルを最高1.125%の還元率で貯めたい方には『セゾンプラチナ・ビジネス・アメリカン・エキスプレス®️・カード』が最適です。

『アメリカン・エキスプレス・ビジネス・プラチナ・カード』は年に何度も海外出張に行く方や、より手厚く充実した特典やサービスを利用したい方向けと言えます。

スタートアップや設立してまだ事業年数が短く収益が十分でない個人事業主や中小企業の代表者は、まずこちらのカードでプラチナカードの特典やサービスを体験してみましょう。

『セゾンプラチナ・ビジネス・アメリカン・エキスプレス®️・カード』公式ページ:

3. 法人カードについてよくある4つの質問

この章では法人カードについてよくある質問を紹介します。

- 法人カードと個人用カードの違いはありますか?

- 「法人カード」「コーポレートカード」「ビジネスカード」の違いはなんですか?

- 法人カードを導入するメリットはなんですか?

- 法人カードを導入するデメリットはなんですか?

この章を読むことで審査、メリット、デメリットなどのカード利用前に知っておかなければいけない情報がわかります。

3-1. 法人カードと個人用カードの違いはありますか?

法人カードと個人用カードは以下のように違います。

| 法人カード | 個人用カード | |

| 支払い口座 | 法人口座(個人事業主名義の口座) | 個人口座 |

| 審査対象 | 「企業」と「代表者個人」 | 申し込み者個人 |

| 初期利用限度額 | 高め(100万円〜1,000万円) | 低め(10万円〜300万円) |

| キャッシング制度 | ないことが多い | ある |

| 利用目的 | 事業費の支払いのみ |

|

| 追加カード | 追加発行に制限がないものが多い | 家族カードの発行には制限がある |

| 支払い方法 | 原則1回払いのみ | 1回払い、分割払い、リボ払いなど |

| ビジネス特典 | あり | なし |

※カード申込時に申請をし、カード会社が認める範囲で可能

ざっくり説明すると、法人の決済ツールとして利用や機能・制限が指定されています。

その性質上、高金利での短期借り入れ金になるキャッシング機能は原則使えず(銀行等の金融機関で融資を受けるのが普通です)、カード会社の貸し倒れリスクの高さから原則1回払いしかできません。

また、利用用途も交通費や仕入れ等の事業で使う費用にしか使えません。

クレジットカードの機能としてはVISAなど同じ国際ブランドのマークがあるお店やサービスで使えますが、個人の食料品購入等私用に使うと経理や会計の処理上望ましくなく、確定申告で税務署に提出する時に信頼性を失います。

場合によってはカード会社の規約違反にもなり、利用停止や最悪強制退会となり今後そのカード会社ではクレジットカードを作れなくなるなどの可能性もあります。

その代わりに初期の利用限度額が高めで社員などに発行できる追加カードには制限がないものが多いです。

また、企業の業務を円滑にできるビジネス向けの優待やサービスが付き、個人用カードよりも特典が優れている傾向にあります。

3-2. 「法人カード」「コーポレートカード」「ビジネスカード」の違いはなんですか?

法人カードには「コーポレートカード」「ビジネスカード」など発行会社によって様々な呼び方があります。

発行会社ごとにサービスや呼び名が違う場合もありますが、基本的には業務上発生した支払いを経費扱いで支払えるクレジットカードのことをまとめて「法人カード」と呼んでいます。

ただ、細かく分類すると以下のように区分されていることが多いです。

- 「コーポレートカード」:大企業向け法人カード

- 「ビジネスカード」:中小企業向け法人カード

ただし、「コーポレートカード」「ビジネスカード」の使い分けは発行会社ごとに異なり、以下のような例外もあるので気をつけましょう。

JCBの区分方法

JCBでは『JCB法人カード』の他に大企業向けカードとして「コーポレートカード」「ビジネスカード」があります。

- 『JCBコーポレートカード』:大規模企業向け一括振込型法人カードで、毎月のカード利用代金を一括で振り込むことができる法人カード

- 『JCBビジネスカード』:大規模企業向け使用者支払型法人カードと言われており、カード利用代金がカードを利用した社員の個人口座から自動振替

楽天カードの区分方法

楽天カードにも『楽天ビジネスカード』と呼ばれる法人カードがありますが、このカードは中小企業向けの法人カードとされています。支払い者も引き落とし口座も法人です。

「法人カード」「コーポレートカード」「ビジネスカード」の違いまとめ

「法人カード」「コーポレートカード」「ビジネスカード」は発行会社ごとにサービスや呼び名が違う場合もありますが、基本的にはまとめて「法人カード」と呼んでいます。

なぜなら、JCBではビジネスカードは大企業向けカードの中の個人用カードという位置付けだったのに対し、楽天カードでは中小企業向けの法人カードという位置付けになっていることなどから名前が重要な意味を持っていないからです。

また、最近では法人カードは法人経営者だけではなく、個人事業主の方も利用できるクレジットカードを発行する会社もあり、発行会社ごとの違いは複雑になってきています。

3-3. 法人カードを導入するメリットはなんですか?

法人カードには以下のように4つのメリットがあります。

- 経理事務の簡略化

- キャッシュフローが良くなる

- ポイントやマイルの優遇がある

- カードの付帯サービスを使える

経理事務の簡略化

法人経費は法人カードを利用することで法人用口座から引き落とされるようになるので、個人利用との区分が明確になります。

また、立替金の清算などの処理がなくなるため、経理の仕事が効率的になります。

さらに、明細で経費の内訳を簡単に確認できるようになるので、経費の計上漏れがなくなります。

キャッシュフローが良くなる

企業経営をしているとどうしてもキャッシュフローが滞ってしまうことがあると思いますが、法人カードでの支払いは最大90日間の猶予があります。

そのため、法人用口座にある資金が増え、キャッシュフローが良くなります。

ポイントやマイルの優遇がある

カード会社によってはポイントやマイル還元のあるカードを発行しています。

特に法人カードでは大きい金額の決済をすることも多く、想定以上にポイントやマイルが貯まります。

カードの付帯サービスを使える

法人カードには空港ラウンジが無料で使えるなどの付帯サービスがあるカードもあり、このサービスをカードの保有者全員が利用することができます。

3-4. 法人カードを導入するデメリットはなんですか?

法人カードには以下のように2つのデメリットがあります。

- 社員が不正をしてしまう可能性がある

- 年会費がかかる

社員が不正をしてしまう可能性がある

法人カードは基本的に各社員が普段から持っており、その利用は社員の倫理観に委ねられています。

社員が不正に利用したり、誤って利用してしまった場合でも法人口座から引き落とされてしまい、横領されやすいです。

もしカードを使用する社員が誤って利用してしまった場合は、きちんと報告するように伝えておく必要があります。

パーチェシングカードの導入で不正はある程度回避可能

業種・業態によりますが、特定の加盟店での取引しか利用できない「パーチェシングカード」を導入することで、社員の不正利用を回避できます。

物理カードが発行されず、部署名義でも発行可能、請求取りまとめによる支払先の一本化など規模の大きい企業には特にメリットが多い法人カードです。

年会費がかかる

法人カードは個人カードのように年会費無料のカードがほとんどなく、基本的に年会費がかかります。

ただ、年会費は経費として計上することができますし、中には無料のカードもあるので、わずかでも定期的な出費が気になる方は「年会費無料の法人カードおすすめ3選」の記事を参考にして年会費無料の法人カードを選びましょう。

4. まとめ

アメックスが発行している法人カード全15枚とおすすめについてご紹介しました。

基本的にはアメックスが直接発行している法人カードがおすすめなので、あなたの事業規模や利用したいサービス・特典に当てはまるカードを選ぶと良いでしょう。

- 『アメリカン・エキスプレス・ビジネス・グリーン・カード』:アメックス法人カードの基本的なサービスを安く利用したい方

- 『アメリカン・エキスプレス・ビジネス・プラチナ・カード』:国内外の出張が多い方・秘書的なコンシェルジュサービスが必要な方

ただ、個人事業主や中小企業代表者で、年会費を安く抑えたい・JALマイルを高還元率で貯めたいなどの希望がある方は、下記のアメックスが提携して発行している法人カードもおすすめです。

- 『セゾンコバルト・ビジネス・アメリカン・エキスプレスカード』:年会費無料でアメックス法人カードが持てる

- 『セゾンプラチナ・ビジネス・アメリカン・エキスプレス®️

・カード』:JALマイルを高還元率で貯められ、プラチナカードサービスをコスパ良く使える。

この記事があなたの事業規模や目的に合ったアメックスの法人カードを選ぶのに役立つ事を願っています。

【参考情報】

こちらは、中堅・大規模企業向けのアメックス法人カードです。

| 法人カード名 | 年会費(税込) | 特徴 |

| 『アメリカン・エキスプレス・ コーポレート・カード』 | 11,000円〜※ | ベーシックな機能を備えたスタンダードタイプ |

| 『アメリカン・エキスプレス・ ゴールド・コーポレート・カード』 | 22,000円 | 海外出張に役立つサービスを プラスしたタイプ |

| 『アメリカン・エキスプレス・JR 東海エクスプレス・コーポレート・カード』 | 12,375円〜※ | 新幹線の出張にも役立つ 「エクスプレス予約」をプラスしたタイプ |

| 『アメリカン・エキスプレス・JR 東海エクスプレス・ゴールド・コーポレート・カード』 | 25,575円 |

※発行枚数によって1枚あたりの年会費が異なります。

ご覧の通り、アメックス(アメリカン・エキスプレス社)が直接発行している法人カードしかありません。

個人事業主・中小企業向けで発行していたセゾンはUCのVISA・Mastercard、三菱UFJカードは国際ブランドがVISA・Mastercard®・JCB・American Express®となります。

発行を希望する会社の社員数や業態などによってアメックスと打ち合わせをして決定する案件になるので、上記のカードで貴社の希望する条件に当てはまりそうな種類を見つけてからアメックスに問い合わせをしましょう。

(※当サイトへの掲載情報は、できる限り正確であるように精査の上細心の注意を払って作成しておりますが、情報を利用・使用するなどの行為に対して生じたあらゆる損害等について一切補償は致しません。極力サービス内容が変わり次第更新をしますが突然変わりすぐに更新できない可能性もあるため、カードご入会の前には必ずご自身でカード発行元の公式サイトで最新の情報をご確認した後にお申し込み下さい)