個人事業主でクレジットカードを作りたいけど審査に通るか不安だと考えてはいませんか。

確かに、個人事業主の方はクレジットカードが作りにくいですが、申し込む前の準備やカード選択をしっかりすればきちんと作ることができます。

このページでは、大手カード会社に3社勤務した経験を活かして個人事業主の方のクレジットカードの作り方について以下の流れで全てご紹介します。

本ページを読んでいただければ、個人事業主だからカードを作れないと悩んでる方でもクレジットカードが作れるようになります。

1. 個人事業主でもクレジットカードは作れる!審査通過率を上げる4つのコツ

個人事業主の方はクレジットカードを作るのが難しいと言われています。しかし、実際に個人事業主向けのカードが発行されているので作れないわけではありません。

そして、カード選択と申し込む前の準備をしっかりと行えば、個人事業主でもクレジットカードを作ることはできます。

この章では個人事業主がクレジットカードに申し込む前の準備について紹介します。

1-1. 個人事業主はクレジットカードを作りにくいと言われる2つの理由

個人事業主がクレジットカードを作りにくいと言われている理由は以下の二つです。

- 収入が安定しない

- 収入を証明する手段が乏しい

収入が安定しない

個人事業主は収入が安定しにくいため、クレジットカードが作りにくいと言われています。

サラリーマンであれば毎月、給料という形で安定的な収入が手に入りますが、個人事業主はそうはいきません。

仕入れの資金が必要だったり、お金の出入りが激しかったり、業種によっては売上が月や季節によって変動するなどカード会社にとって確実に返済をしてくれるかどうか不安を感じる要因が多くあります。

収入を証明することが難しい

個人事業主の方は税務署にきちんと開業届を出して確定申告をしなければ、収入を証明することができません。

しかし、意外と個人事業主で税務署に開業届を出していない方は多いと言われています。

また、開業届を提出しても確定申告をするまでは個人事業主としての収入を公的に証明できないので、1年間は待たなければ公的に収入を証明できません。

1-2. 個人事業主がクレジットカードを作りやすくする4つののコツ

個人事業主の方は確かにサラリーマンの方に比べるとカードを作りにくいですが、それでもきちんと下準備をして申し込めば個人事業主の方でもクレジットカードが作りやすくなります。

個人事業主の方がクレジットカードを作りやすくなるコツは以下の通りです。

- 開業届を出してきちんと個人事業主になる

- 一度に複数枚のクレジットカードには申し込まない

- キャッシング枠は0にして申し込む

- 固定電話の情報も記入する

開業届を出してきちんと個人事業主になる

個人事業主の方はきちんと開業届を出して確定申告をし、自身の収入を公的に証明できるようになればクレジットカードを作れる可能性が高くなります。

ただし、確定申告をするためには1年間は最低でも待たなければいけません。

ちなみに、クレジットカードが早急に必要な場合は後で紹介するような審査難易度の易しいカードであれば、過去に返済の遅滞などがなければ作れるはずなので、そちらに申し込みましょう。

自身の信用情報が不安な場合は、1年待って収入証明を得てからカードに申し込みましょう。

また、営業年数は長ければ長いほど審査には有利なので、さらに不安という方は営業年数が経ってから申し込むのもいいかもしれません。

一度に複数枚のクレジットカードには申し込まない

審査まで時間がかかるので何社か同時に申し込んで審査が早く終わったクレジットカードを作ろうと考える方は多いです。

しかし、これはクレジットカードを作るときに絶対にやってはいけないことなのです。

なぜかというと、一度に複数のクレジットカードを申し込むとその情報は信用情報機関に登録され、クレジットカード会社はそれを元に審査をします。この時、クレジットカード会社は以下のように考えます。

- 入会キャンペーンのポイント目的の申込者かもしれない

- お金に困っていて返済能力がない人かもしれない

入会キャンペーンのポイントはクレジットカード会社が新規入会者を増やすためのキャンペーンですがポイント目的でカードを作って、ポイントを受け取ったらすぐに退会されればクレジットカード会社としては困ります。

また、お金に困っている方にクレジットカードを発行してもきちんと返済がされないリスクがあります。

以上の理由から、一度に複数枚のクレジットカードを申し込むことは新しくクレジットカードを作るのに不利になってしまいます。また、同様の理由でクレジットカードの審査に落ちてすぐの申し込みも審査に通りにくいので気をつけましょう。

ネット上では様々な情報がありますが、当サイトでは6か月以内に2枚以下の申し込みをおすすめしています。

キャッシング枠は極力申し込まない

個人事業主の方だともしもの時の資金繰りのためにキャッシング枠が欲しい方が多いかもしれません。

しかし、できる限りキャッシングの申し込みは避けましょう。基本的にキャッシングを申し込むことでクレジットカードの審査は通りにくくなります。カード会社からお金を借りる予定がない場合は原則としてキャッシング枠は0にして申し込みましょう。

なぜなら、総量規制という法律で個人がお金を借りられる枠の基準が定められていて、その枠の中にクレジットカードのキャッシング枠も含まれるからです。

総量規制とは個人の借入総額が、原則、年収等の3分の1までに制限される仕組みを言います。

キャッシング枠を不必要に多くして申し込むと、カードの発行会社から「この人はお金に困っている人なのかな」と判断され、審査に通りにくくなります。

固定電話の情報も記入する

個人事業主の方で携帯電話で一本で仕事をしている方は多いと思います。しかし、クレジットカードの審査では固定電話を持っていた方が有利です。

クレジットカード会社から見た場合、携帯電話よりも固定電話の方が信頼できるからです。

クレジットカードの審査のためにわざわざ固定電話を契約する必要はありませんが、固定電話があるならばその情報も記入して申し込んだ方が審査に通りやすくなります。

参考情報:安定した収入の方が有利

クレジットカード会社は収入が多いけれどもばらつきがある方よりも収入が低くても安定した収入を持っている方の方を好みます。

例えば、以下のような図の場合は一見、収入の多い個人事業主Aの方がカードを発行しやすいように見えますが、実際は収入は低くても安定感のある個人事業主Bの方がクレジットカードを作りやすいです。

| 個人事業主A | 個人事業主B | |

| 1月の収入 | 150万円 | 30万円 |

| 2月の収入 | 0円 | 30万円 |

| 3月の収入 | 80万円 | 30万円 |

| 合計 | 230万円 | 90万円 |

そのため、収入をずらしたりできる方は毎月、安定した収入が持てるように心がけましょう。

2. 個人事業主におすすめのクレジットカード5選

この章では個人事業主の方におすすめなクレジットカードを紹介します。

ただ、個人事業主の方はサラリーマンなどと比較するとクレジットカードが作りにくいとされているので、お得さはもちろんですが個人事業主の方でも作りやすいカードを中心に以下の流れで紹介します。

- 個人事業主におすすめの法人カード3選

- とにかく審査が不安な個人事業主の方におすすめの個人向けカード2選

2-1. 個人事業主におすすめの法人カード3選

個人事業主の方で、個人事業主になる前に使っていた個人のクレジットカードを使い続けている方は多いと思います。

しかし、実は個人利用のクレジットカードを会社経費の支払いに利用することは原則禁止されています(申し込み時に事業費での支払いにも利用すると申告している場合は除く)

たまに出張費の支払いや物品の購入をしたからといってカード会社から指摘を受けるということはまずありません。ただ、利用明細に企業への支払いなどの項目が並ぶようだとカード会社も経費で使ってるのではと疑いを持ちます。

個人のクレジットカードを経費利用で使い続けると最悪、カードの利用停止や強制退会になります。

あなたがクレジットカードを経費の支払いで度々使うのであれば、以下の法人カードは比較的作りやすいので作っておいた方が良いでしょう。

- 『セゾンコバルト・ビジネス・アメリカン・エキスプレスカード』

- 『ライフカードビジネスライトプラス』

- 『アメリカン・エキスプレス・ビジネス・ゴールド・カード』

おすすめ順に紹介していますが、あなたが個人で既に優良な利用履歴(クレジットヒストリー)があるカード会社が発行している法人カードがあれば、そちらを優先して申し込んだ方が審査に通りやすいでしょう。

上記で挙げたクレジットカードの審査に全て落ちてしまった方は、デビットカードですが『Visaビジネスデビット』が審査不要でVISAが使えるので参考情報としてご紹介します。

『セゾンコバルト・ビジネス・アメリカン・エキスプレスカード』

『セゾンコバルト・ビジネス・アメリカン・エキスプレスカード』は2019年12月24日より募集を開始した個人事業主や中小企業代表者などを対象にした新しい法人カードで、2022年1月26日より年会費永年無料になりました。

公式ページに「個人事業主・フリーランス・スタートアップを支援」「登記簿謄本・決算書不要」などと書かれており、作りやすいと考えられます。

引用:セゾンカード

また、セゾンカードは『タカシマヤセゾンカード』や『三井ショッピングパークカード《セゾン》』などたくさんの提携カードを発行しているので、セゾンカードの利用歴があればより審査に通りやすいというメリットがあります。

カードの利用で1,000円につき1永久不滅ポイントがたまり、1ポイントはほぼ5円の価値なので、ポイント還元率としては0.5%相当ですが、次の特定加盟店での利用では最大ポイント還元率2%まで上げられます。

- 2%:Amazon Web Service、Xサーバー、お名前.com、サクラインターネットなどビジネスに関連した10の特定加盟店での利用

そして、その名の通りカードを所持している間はポイントの有効期限を気にせずに貯め続けられるため、少額やたまにしか使わない個人事業主の方も安心して貯められます。

ANAマイルは200ポイントで600マイルに交換できるので通常マイル還元率が0.3%、最高で1.2%にできます(JALマイルは不定期に行われるマイルレートアップキャンペーン時)

利用可能枠も最大500万円で臨時増枠にも応じてくれるなど、ビジネスユースに最適な1枚と言えるでしょう。

『セゾンコバルト・ビジネス・アメリカン・エキスプレスカード』公式ページ:

https://www.saisoncard.co.jp/amextop/cp-as/cb2.html

※割安な年会費でプラチナカードのサービスを利用したい方は『セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード』がおすすめです。

『ライフカードビジネスライトプラス』

『ライフカードビジネスライトプラス』は完全年会費無料、追加カードも年会費無料で3枚まで発行でき、ETCカードの発行も年会費無料の維持費用が全くかからない法人カードです。

2022年9月29日より0.5%のポイント還元が受けられるようになり、リボ払いなど様々な支払い方法に対応しており、利用限度額も最大500万円まで利用することができます。

また、審査に関しても以下のようにハードルが低いです。

- 法人の場合:法人代表者の本人確認資料・法人名義口座

- 個人事業主の場合:事業主の本人確認資料・屋号名もしくは本人名義の口座

決算書や確定申告書の提出が必要なく、審査も比較的柔軟に審査が行われています。

そのため、起業して1年目の方でも、代表者の過去の個人での利用実績に問題が無ければ、作れる可能性は高いです。

『ライフカードビジネスライトプラス』公式ページ:

『アメリカン・エキスプレス・ビジネス・ゴールド・カード』

『アメリカン・エキスプレス・ビジネス・ゴールド・カード』は個人事業主や株式会社など法人格がある法人代表者が作れる法人カードです。

『アメックス ゴールド』のサービスや特典を多数使えて、下記のようなビジネスカード限定のサービスを利用できます。

『アメリカン・エキスプレス・ビジネス・ゴールド・カード』公式ページ:

https://www.americanexpress.com/jp/content/gold-business-individual-card/

年会費が気になる方は一般カード(グリーン)もおすすめ

カードの年会費に3万円以上は流石にキツい…と年会費が気になる方は『アメリカン・エキスプレス・ビジネス・グリーン・カード』だと13,200円(税込)と半額以下で持てるのでおすすめです。

『アメリカン・エキスプレス・ビジネス・グリーン・カード』公式ページ:

https://www.americanexpress.com/jp/credit-cards/green-business-corp-card/

『Visaビジネスデビット』

『Visaビジネスデビット』はインターネットに関する様々なサービスを展開しているGMOとあおぞら銀行が提携して発行する年会費、発行手数料が無料の個人事業主向けデビットカードです。

基本の還元率が1%とビジネスデビットカードの中では最高クラスで、審査不要なため上記クレジットカードを作れなかった方にも作れます。

ポイント式ではなく利用額に応じてキャッシュバックされるタイプの還元ですが、確実に還元をされ交換の手間も不要なためこちらの方が便利でしょう。

『Visaビジネスデビット』公式ホームページ:

2-2. とにかく審査が不安な個人事業主の方におすすめの個人向けカード2選

事業用の支払いに使うクレジットカードではなく、個人として私的な支払いに新しいカードが必要になることもあります。

しかし、上記した理由から個人事業主はカードの審査に通りにくく作りにくい事が多いです。

ここでは、個人事業主(自営業・自由業)として申し込みをしても審査に通ったという口コミの多かった2枚のクレジットカードをご紹介します。

- 『Nexus Card』

- 『ライフカード』

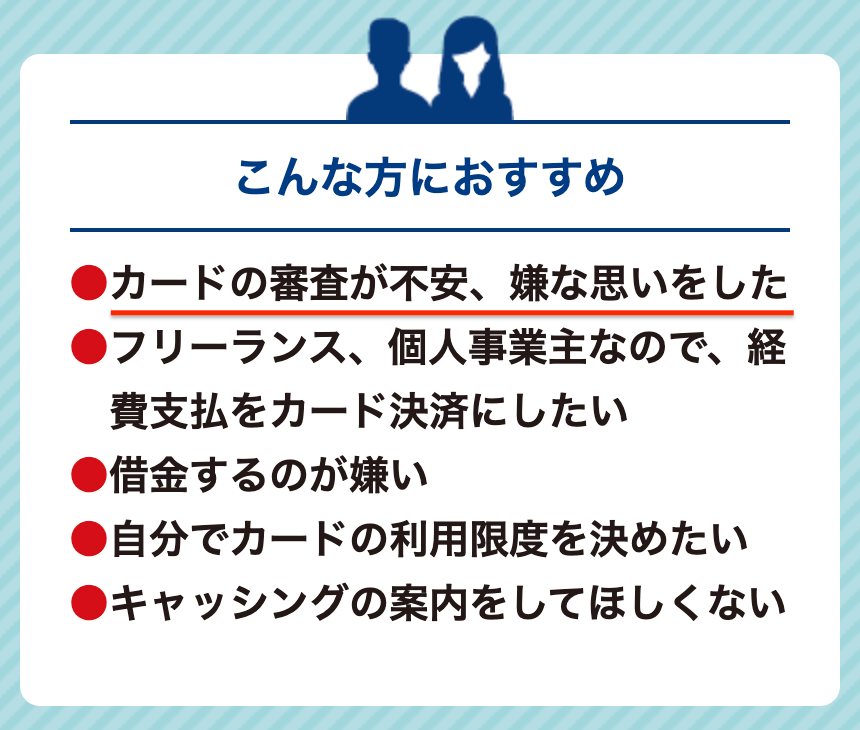

『Nexus Card』

『Nexus Card』は事前にデポジット(保証金)を預けるという珍しいタイプのクレジットカードです。

デポジット(保証金)=限度額となるため、いわゆるブラックリストに載っている方でも作れる可能性が高く、公式ページにも以下のように書かれてあります。

出典:Nexus Card

審査に不安のある方におすすめとカード会社の公式ページで書かれてあるのはこの『Nexus Card』くらいしかありません。

ブラックではないが、他社のカードに申し込みをして断られ続けた方でも、まずはこのカードの利用を毎月続ける事で専門の信用機関(CICなど)にクレジットヒストリーが作れて、他のカードの審査に通りやすくなります。

カードとしても普通のMastercardと同じように使えて、ポイントが貯まったりボーナス・分割・リボ払いにも対応しているなど便利な1枚です。

『Nexus Card』公式ページ:

『ライフカード』

『ライフカード』は消費者金融アイフルの子会社であるライフカード株式会社が発行しているクレジットカードです。

このカードは自己破産した方でも作れたという口コミが多くあります。なぜなら、親会社であるアイフルの審査や使われたお金の回収方法をライフカードにも応用していると考えられるためです。

過去に支払いの遅れがあったりクレジットヒストリーが無くても、現在安定した収入があれば審査に通る可能性が他社のクレジットカードに比べて高いです。

『ライフカード』公式ページ:

3. 個人事業主のクレジットカードに関してのよくある5つの質問

この章では個人事業主の方がクレジットカードを申し込む際によくある質問をまとめてみました。

クレジットカードを申し込む前に気になることがある方は確認しておくことをおすすめします。

- 個人利用のカードと経費用のカードを分けるメリットってなに?

- 法人カードと個人用のカードの使い方に違いはある?

- 法人カードの年会費は経費に出来る?

- 法人カードの利用限度額はどのくらい?

- カードの会計処理はどうしたらいい?

個人利用のカードと経費用のカードを分けるメリットってなに?

経費用のクレジットカードを作るメリットとしては、経費の支払いを専門のカードに分けることで、会計処理がしやすくなります。

これは個人利用のカードをそのまま、家計も仕事も区別なく利用してしまうと経費精算が面倒ですが、経費用のクレジットカードを作っておけば一括で経費参入がしやすくなります。

さらには支払い履歴をすべて電子データにすることが出来るので、「クラウド会計ソフト」を利用すれば、そのまま経費データとして取り込むこともできます。

ちなみに、「クラウド会計ソフト」として使いやすいのは以下の3つです。

法人カードと個人用のカードの使い方に違いはある?

基本的に法人カードと個人用のカードの使い方には違いがありません。

しかし、法人用カードには一括払いでしか利用できず、分割払いやリボ払いに対応していないものがあるので、資金繰りには気をつけましょう。

法人カードの年会費は経費に出来る?

法人向けカードの年会費であれば、担当の税理士さんによって意見は分かれますが、基本的には大丈夫です。

個人用のクレジットカードで経費算入は難しいかもしれませんが、法人向けカードならばほとんどの場合で問題はありません。

経費にできるなら法人カードを持つ際のメリットと考えることもできます。

法人カードの利用限度額はどのくらい?

法人カードの利用限度額はあなたの信用力と作るカードによって変わります。

利用限度額が10万円程度で発行されることもあれば300万円で発行されることもあったりとバラバラです。

広告宣伝費など事業によって大きな利用限度額が必要な法人は、次のような限度額の制限がなかったりデポジット(預け金)が可能なカードを選ぶしかありません。

また、利用限度額が低くても使い続けることで、徐々に上がっていく可能性もあるので、利用限度額が少なくてもコツコツと利用することをおすすめします。

クレジットカードと異なり支払いを遅らせるメリットはなくなりますが、『Visaビジネスデビット』のようなデビットカードだと、銀行口座に預けている残高を実質限度額※にできます。

※利用先や、1日や1ヶ月に使える金額に制限があることもあります。

カードの会計処理はどうしたらいい?

カードの会計処理に関しては、税法なども関わりあまりに複雑なので、専門家に相談するのが最も確実で簡単な方法です。

無料の相談会などを税務署などが行なっているので、機会があれば相談してみましょう。

また、相談できる税理士さんが近くにいれば、相談してみることをおすすめします。

4. まとめ

個人事業主の方のクレジットカードの作り方についてご紹介しました。

確かに個人事業主の方はサラリーマンの方よりもクレジットカードは作りにくいですが、カードを作る前の下準備やカード選択を間違わなければきちんとクレジットカードを作ることができます。

個人事業主の方におすすめな法人カードは以下の3枚です。

上記で挙げたクレジットカードの審査に全て落ちてしまったけど、どうしてもクレジット機能を利用したい方は、『Visaビジネスデビット』が審査不要でVISAが使えるのでおすすめです。

また、個人用に持ちたいけど「個人事業主だから……」という理由で審査に自信のない方におすすめなのは次の2枚です。

- 『Nexus Card』

- 『ライフカード』

個人事業主であってもあなたの状況に合ったクレジットカードを作れて、今より快適で便利な生活が送れることを願っています。