マイレージプラスが貯まるゴールドカードを作りたいと考えているけど、どれが一番良いのか分からなくて困っていませんか。

マイレージプラスのゴールドカードには5つの発行会社がありますが、次の6つの項目がそれぞれ違っているため、なんとなくカードを作ってしまうと「他のカードを選んでおけば、もっと良い条件でマイルを貯めることができたのに…」など後悔してしまうこともあります。

- 申し込み資格、審査難易度

- 年会費

- マイルの付き方

- 保険

- 空港ラウンジ

- 特典内容

このページでは、有名大手カード会社を3社勤務した元社員でありクレジットカードマニアの私が、マイレージプラスのゴールドカードをどのように選ぶべきなのか判断するために必要な情報を、以下の流れで全てご紹介します。

最後まで読んでいただければ契約後に後悔することなく、あなたが本当に選ぶべきマイレージプラスのゴールドカードがわかるでしょう。

1. マイレージプラスゴールドカードの6つの違いの比較

現在、マイレージプラスが貯まるユナイテッド航空と提携しているゴールドカードは次の5枚あります。

- 『マイレージプラスJCBゴールドカード』

- 『マイレージプラスセゾンゴールドカード』

- 『マイレージプラス MUFGカード ゴールドプレステージ』

- 『マイレージプラス UCゴールドカード』

- 『マイレージプラス ダイナースクラブカード』

『マイレージプラス ダイナースクラブカード』は名前にゴールドカードが入っていませんが、雑誌での紹介やカード業界、世間での認識で機能的に上級ゴールドカード相当と見なされることが多いため入れています。

どのカードも直接マイレージプラスが貯まりますが、それぞれ特長があります。

この章では下記の6つの項目で違いを比較します。

- 申し込み資格・審査難易度

- 年会費

- マイルの付き方

- 保険

- 空港ラウンジ

- 特典内容

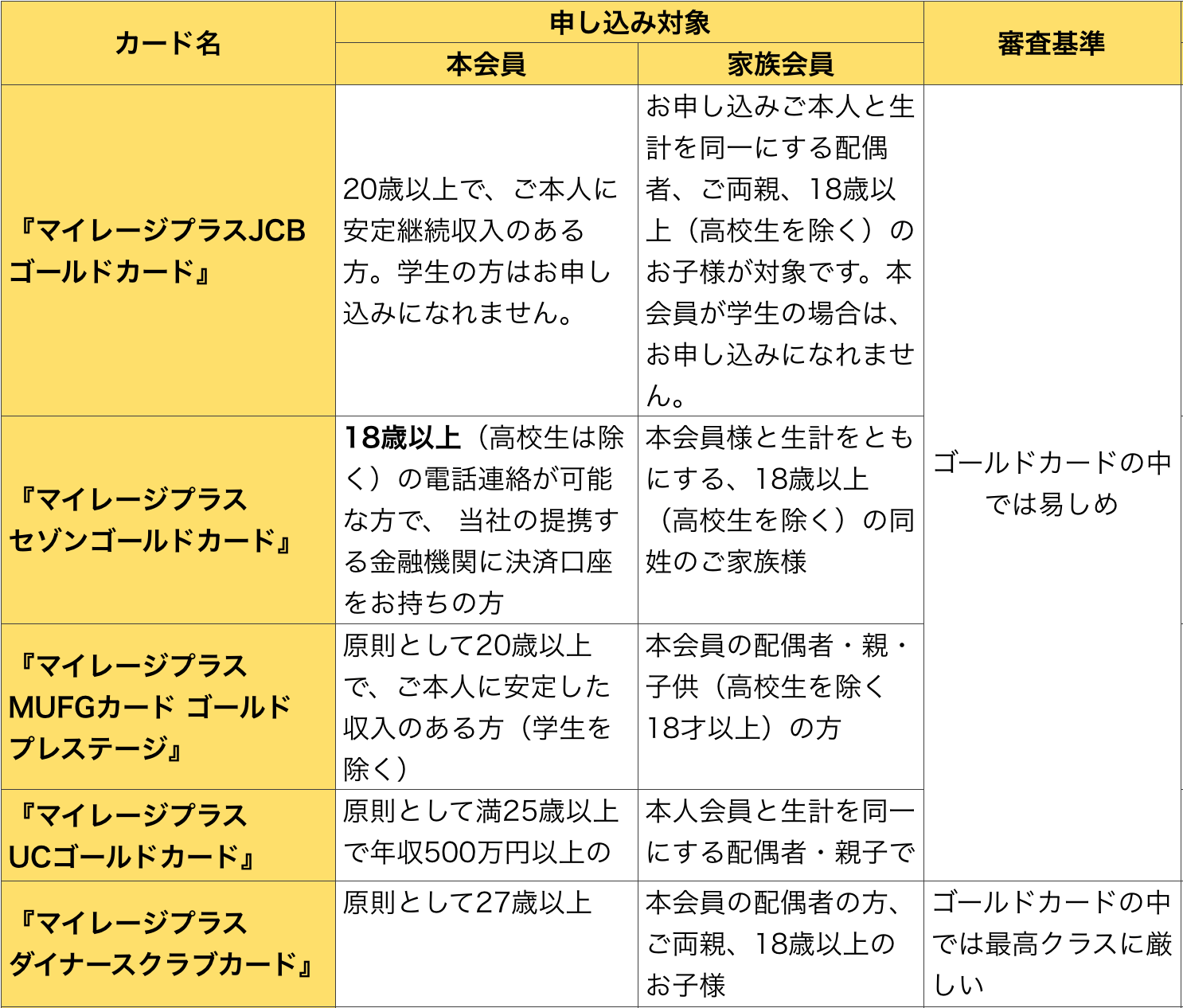

1-1. 申し込み資格・審査難易度

まずは申し込み資格と審査の難易度を比べます。

申し込み対象について

『マイレージプラスセゾンゴールドカード』は18歳以上から作ることができるのがメリットです。

年齢と年収制限を両方明記してあるのが『マイレージプラス UCゴールドカード』で、1番高い年齢を求められるのが『マイレージプラス ダイナースクラブカード』です。

申し込み対象条件から作りやすいカードは次の3枚でしょう。

家族会員の条件はほぼ同じ

家族会員の申し込みできる条件はご覧の通りほぼ同じなので選ぶ時の基準にはならないでしょう。

審査基準について

『マイレージプラス UCゴールドカード』は申し込み対象の条件が厳しいですが、条件を満たしていれば審査自体は易しいです。

最も厳しいのは『マイレージプラス ダイナースクラブカード』で、ゴールドカードの中では最高クラスに作りにくいです。

審査基準から作りやすいカードは『マイレージプラス ダイナースクラブカード』以外のカードです。

1-2. 年会費

次に年会費を比べます。

| カード名 | 年会費(税込) | |

| 本会員 | 家族会員 | |

| 『マイレージプラスJCBゴールドカード』 | 21,450円 | 5,500円 |

| 『マイレージプラスセゾンゴールドカード』 | 33,000円 | |

| 『マイレージプラス MUFGカード ゴールドプレステージ』 | 16,500円 13,500円:「楽Pay」優遇 | 3,300円 |

| 『マイレージプラス UCゴールドカード』 | 19,800円 | 5,500円 |

| 『マイレージプラス ダイナースクラブカード』 | 30,800円 | 9,900円 |

本会員について

16,500円(税込)で使えるカードがあります。

『マイレージプラス ダイナースクラブカード』に至っては3万円近い年会費です。

年会費からおすすめするカードは『マイレージプラス MUFGカード ゴールドプレステージ』です。

『マイレージプラス MUFGカード ゴールドプレステージ』はリボ払いを活用することで年会費の割引を受けられ最安値にすることができます。

しかし、リボ払いの手数料が発生するため場合によっては割引以上の手数料を支払うことになるので、リボ払いの優遇はあまりおすすめしません。

『マイレージプラスJCBゴールドカード』は2024年2月以降年会費が21,450円 (税込)に値上がりします。

ですが、下記のようなボーナスマイルを獲得できるようになったため、毎年300万円以上カード利用して、5年以上継続保有する方は持ち続けた方が良いでしょう。

- 1,500マイル:継続ボーナスマイル。年間300万円以上の利用とMyJチェックの登録で

- 4,500マイル:コミットメントボーナスマイル。5年以上継続保有し、改定後の年会費を支払った方

家族会員について

『マイレージプラス MUFGカード ゴールドプレステージ』が他社のカードに比べると安いので、家族カードをたくさん作るのなら良いでしょう。

1-3. マイルの付き方

最も大事な項目の1つであるマイルの付き方について比べます。

この節では2点に分けて説明します。

マイル還元率・獲得上限の有無

マイル還元率と年間マイル獲得上限は下の表のようになります。

| カード名 | 還元率 | 年間マイル獲得上限 |

| 『マイレージプラスJCBゴールドカード』 | 1.5% (100円で1.5マイル) 航空券購入:3% (100円で3マイル) | なし |

| 『マイレージプラスセゾンゴールドカード』 | 1.5% (1,000円で15マイル) 航空券購入:3% (100円で3マイル) | 75,000マイル(カード利用額500万円相当)を超えた場合、超えた分の利用は1,000円につき5マイル |

| 『マイレージプラス MUFGカード ゴールドプレステージ』 | 国内1% (100円で1マイル) 国外1.5% (100円で1.5マイル) ※リボ払い手数料の請求が発生する月のリボ払い新規利用額100円につき0.5マイル加算 | なし |

| 『マイレージプラス UCゴールドカード』 | 1% (100円で1マイル) | カード利用額500万円 |

| 『マイレージプラス ダイナースクラブカード』 | 1% (100円で1マイル) | なし |

還元率が高いのは『マイレージプラスJCBゴールドカード』と『マイレージプラスセゾンゴールドカード』の2枚です。

ただし、『マイレージプラスセゾンゴールドカード』は年間マイル75,000マイル(カード利用額500万円相当)を越えた場合、超えた分のご利用は1,000円につき5マイルに下がってしまいます。

その他にも、下記のようにややマイルがたまりにくいです。

- マイルが付く利用金額が月額合計金額1,000円に対して15マイル(999円以下は切り捨てになる)

- 2024年8月11日以降、税金及び公共料金は1,000円につき5マイル

- 2024年8月11日以降、電子マネーチャージ・プリペイドカードチャージは付与対象外

以上から『マイレージプラスJCBゴールドカード』が制限もなく最もマイル還元率が良いことがわかります。

『マイレージプラス MUFGカード ゴールドプレステージ』はリボ払い手数料が発生した月でなければマイルが加算されない条件に変わりました。

そのため、リボ払いの手数料分損をする可能性があり最もマイル還元率が良いカードとして選んでいません。

ボーナスマイル

入会時や継続時などにもらえるボーナスマイルの条件を比較します。

| カード名 | ボーナスマイル | |||

| 新規入会 | 新規入会利用 | 毎年継続 | キャンペーン期間 | |

| 『マイレージプラスJCBゴールドカード』 | 3,000マイル | ー | 1,500マイル(年間300万円以上の利用とMyJチェックの登録で) 4,500マイル:5年以上継続保有し、改定後の年会費を支払った方 | 3月31日まで |

| 『マイレージプラスセゾンゴールドカード』 | ー | ー | 1,500マイル(AMEXのみ)毎年の年会費ご請求時※初年度は対象外 | ー |

| 『マイレージプラス MUFGカード ゴールドプレステージ』 | ー | ー | ー | ー |

| 『マイレージプラス UCゴールドカード』 | 1,500マイル | 10,000マイル(カード発行月の翌々月末までに30万円以上の利用で) | ー | 2023年2月6日から |

| 『マイレージプラス ダイナースクラブカード』 | 5,000マイル(入会から3ヶ月間で15万円以上の利用で) | 10,000マイル(入会後3ヵ月以内に30万円以上の利用で) | 2,000マイル(前年利用300万円以上の利用で) | 3月31日まで |

1番良い条件でたくさんのボーナスマイルがもらえるのは『マイレージプラス ダイナースクラブカード』です。

新規入会ボーナスで5,000マイル、入会後3ヶ月以内に30万円以上の利用で10,000マイルがもらえます。

1-4. 保険

国内旅行保険の条件は次の通りです。

カード名 | 『マイレージプラスJCBゴールドカード』 | 『マイレージプラスセゾンゴールドカード』 | 『マイレージプラス MUFGカード ゴールドプレステージ』 | 『マイレージプラス UCゴールドカード』 | 『マイレージプラス ダイナースクラブカード』 | |

| 国内旅行保険 | 適用条件 | 利用付帯 | 利用付帯 | 利用付帯 | 自動付帯 | 利用付帯 |

| 傷害死亡・傷害後遺傷害 | 最高 5,000万円 | 最高 5,000万円 家族 1,000万円 | 最高 5,000万円 家族 1,000万円 | 最高 5,000万円 | 最高 1億円 | |

| 傷害入院 | 日額 5,000円 | 日額 5,000円 家族 2,000円 | 日額 5,000円 家族 5,000円 | 日額 5,000円 | 日額 5,000円 | |

| 傷害手術 | 5,000円×(手術の種類により10倍、20倍または40倍) | 5,000円×(手術の種類により10倍〜40倍) | 5,000円×(10倍〜40倍) 家族 同様 | 入院保険金日額に手術の種類に応じて所定の倍率を乗じてお支払い | 手術の種類に応じて5万円・10万円・20万円 | |

| 傷害通院 | 日額 2,000円 | 日額 2,000円 家族 1,000円 | 日額 2,000円 家族 2,000円 | 日額 2,000円 | 日額 3,000円 | |

| 家族特約対象 | ー | 他に《セゾンカード》を保有していない本会員の配偶者、本会員または配偶者と生計をともにする同居の親族、別居の未婚のお子様 | 本会員の配偶者 本会員と生計をともにする同居の両親(義親含む) 本会員と生計をともにする未婚の子 両親、子については、収入の無い方のみ対象 | ー | ー | |

海外旅行保険の条件は次の通りです(適用条件はMUFGとダイナースのみ自動付帯:カードを持っているだけで保険が適用される)

カード名 | 『マイレージプラスJCBゴールドカード』 | 『マイレージプラスセゾンゴールドカード』 | 『マイレージプラス MUFGカード ゴールドプレステージ』 | 『マイレージプラス UCゴールドカード』 | 『マイレージプラス ダイナースクラブカード』 | |

| 海外旅行保険 | 適用条件 | 利用付帯 | 利用付帯 | 自動付帯 | 利用付帯 | 自動付帯 |

| 傷害死亡・傷害後遺傷害 | 最高1億円 家族 最高1,000万円 | 最高 5,000万円 家族 1,000万円 | 最高 5,000万円 家族 1,000万円 | 最高 5,000万円 家族 1,000万円 | 合計:1億円 自動付帯:5,000万円 利用付帯:5,000万円 | |

| 傷害・疾病治療 | 最大300万円限度 家族 最大200万円限度 | 300万円 家族 200万円 | 200万円 家族 200万円 | 200万円 家族 200万円 | 300万円 | |

| 賠償責任 | 最大1億円限度 家族 最大2,000万円限度 | 3,000万円 家族 2,000万円 (自己負担額 1,000円) | 3,000万円 家族 3,000万円 | 2,000万円 家族 2,000万円 | 1億円 | |

| 携行品損害 | 1旅行につき50万円限度/年間100万円限度(免責3,000円) 家族 同様 | 50万円(自己負担額3,000円) 家族 20万円 | 1旅行につき50万円限度/年間100万円限度(免責3,000円) 家族 同様 | 1旅行につき50万円限度/年間100万円限度(免責3,000円) 家族 同様 | 1旅行につき50万円限度/年間100万円限度 | |

| 救援者費用 | 最大400万円限度 家族 最大200万円限度 | 300万円 家族 200万円 | 200万円 家族 200万円 | 200万円 家族 200万円 | 300万円 | |

| 家族特約対象 | 本会員と生計を共にするご家族で、カードをお持ちでない19歳未満の子 | 他に《セゾンカード》を保有していない本会員の配偶者、本会員または配偶者と生計をともにする同居の親族、別居の未婚のお子様 | 本会員の配偶者 本会員と生計をともにする同居の両親(義親含む) 本会員と生計をともにする未婚の子 両親、子については、収入の無い方のみ対象 | 本人会員様の「お子様」でUCカードをお持ちでない19才未満の生計をともにする同居または別居の未婚のお子様 | ー | |

国内・海外航空機遅延保険やショッピング保険の条件は次の通りです。

カード名 | 『マイレージプラスJCBゴールドカード』 | 『マイレージプラスセゾンゴールドカード』 | 『マイレージプラス MUFGカード ゴールドプレステージ』 | 『マイレージプラス UCゴールドカード』 | 『マイレージプラス ダイナースクラブカード』 | |

| 国内・海外航空機遅延保険 | ○(利用付帯) | ー | ○(国内:利用付帯 海外:自動付帯) | ー | ー | |

| ショッピング保険 | 補償限度額 | 年間500万円限度 | 年間100万円 | 年間300万円 | 年間300万円 | 年間500万円限度 |

| 自己負担額 | 1事故あたり自己負担額3,000円 | 1事故あたり自己負担額5,000円 | 1事故あたり自己負担額3,000円 | 1事故あたり自己負担額1万円 | 1事故あたり自己負担額1万円 | |

カードに付いている保険の内容が最も充実しているのは『マイレージプラスJCBゴールドカード』です。

下記のような制限はありますが、補償金額が最高ランクで飛行機の遅れに対する保険が付き、買い物保険の条件も良いです。

- 指定の旅費をカードで支払う必要がある

- 国内旅行に家族特約が付かない

- 家族特約の対象が未成年の子供だけ

1-5. 空港ラウンジ

無料で使える空港ラウンジの場所と数は下表のとおりです。

| カード名 | 空港ラウンジ | |

| 国内 | 海外 | |

| 『マイレージプラスJCBゴールドカード』 | 34空港・49ラウンジ | ハワイ ダニエル・K・イノウエ空港 |

| 『マイレージプラスセゾンゴールドカード』 | 34空港・49ウンジ | |

| 『マイレージプラス MUFGカード ゴールドプレステージ』 | 33空港・48ラウンジ | |

| 『マイレージプラス UCゴールドカード』 | 34空港・49ラウンジ | ハワイ ダニエル・K・イノウエ空港 |

| 『マイレージプラス ダイナースクラブカード』 | 34空港・53ラウンジ | 1,000か所以上 |

国内・海外共に使える空港ラウンジ数が最も多いのは『マイレージプラス ダイナースクラブカード』です。

プライオリティ・パス並のサービスを利用できるため、非常に利便性が高いです。

ただし、海外空港ラウンジは、2021年4月1日から利用回数が年間10回まで無料、11回目からは3,500円(税込)/回です。

ただ、カードの作りやすさや年会費を考えると次点で『マイレージプラスJCBゴールドカード』が良い条件です。

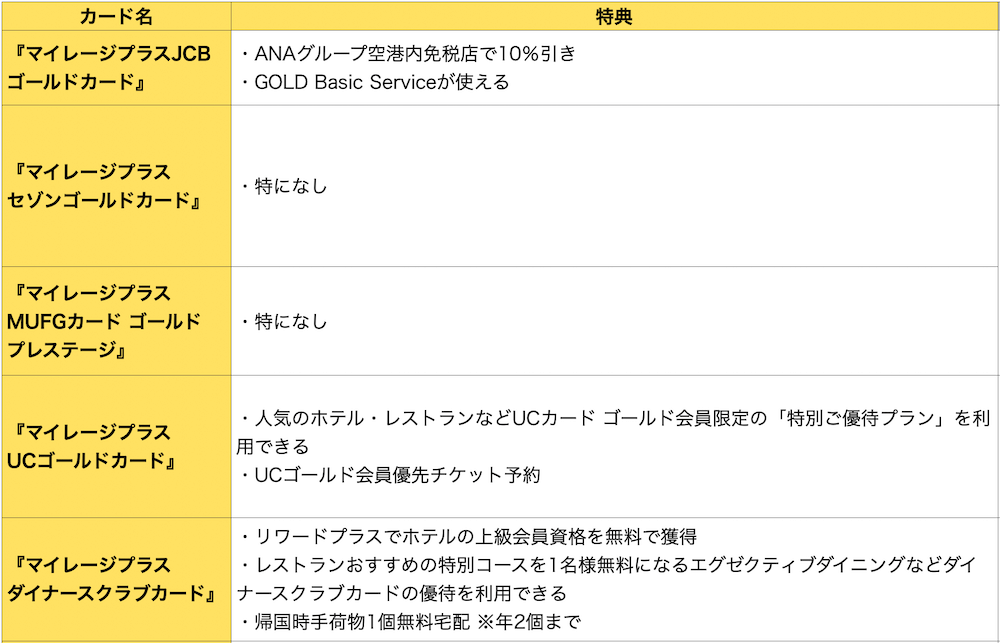

1-6. 特典内容

最後にカードに付いている特典の内容を比べてみます。

特典の豪華さと豊富さは『マイレージプラス ダイナースクラブカード』が飛び抜けて多いです。

『ダイナースクラブカード』の特典をほとんど利用できるため、マイルを貯める以外での使い方でも満足ができます。

他には『マイレージプラス UCゴールドカード』が、比較的多くの方が満足しやすいゴールドカードの特典を利用できます。

2. 使い方別おすすめマイレージプラスゴールドカード

1章で6つの項目別に優れたゴールドカードをご紹介しました。

この章ではカードの使い方でどのゴールドカードを選んだら良いかおすすめを紹介します。

効率よくマイルを貯めたい

『マイレージプラスJCBゴールドカード』をおすすめします。

マイル還元率が1.5%と高く、年会費が21,450円(税込)であるため効率よくマイルを貯めることができます。

安全を重視してマイルを貯めたい

カードに付いている保険の内容が充実している『マイレージプラスJCBゴールドカード』をおすすめします。

他のマイレージプラスのゴールドカードに比べて家族特約に関することだけが劣るだけで、それ以外の保険の内容は非常に充実しています。

マイル還元率も1.5%と実質最高であるため、安全を重視してマイルを貯めたい人に1番良いカードです。

便利な特典を使いつつマイルを貯めたい

カードの特典を使って普段の生活を便利に過ごしつつマイルを貯めたいなら『マイレージプラス ダイナースクラブカード』をおすすめします。

『ダイナースクラブカード』としての特典をほぼ全て使えるため、グルメ・トラベル・エンタテイメント・ゴルフと広い分野で割引や優待を利用できます。

また、『ダイナースクラブカード』の特長であるカードの利用可能枠に一律の制限がありません。

そのため、特に月の利用額が多い人は他のゴールドカードのように利用枠の制限を気にせずにマイルを貯めることができるので、収入の多い富裕層の方に最も合う1枚です。

3. まとめ

マイレージプラスのゴールドカードをどのように選ぶべきなのか判断するために必要な情報をご紹介しました。

6つの項目の違いをきちんと知った上で、下記のあなたの使い方にあったおすすめのゴールドカードを選び、使って頂くことで充実した素晴らしい生活が送れることを祈っております。

- 効率よくマイルを貯めたい|『マイレージプラスJCBゴールドカード』

- 安全を重視してマイルを貯めたい|『マイレージプラスJCBゴールドカード』

- 便利な特典を使いつつマイルを貯めたい|『マイレージプラス ダイナースクラブカード』

マイレージプラス ゴールドカード情報簡単比較

この章では、現在できる限り情報を収集した上で、マイレージプラスのゴールドカード5枚について情報を簡単に比較できるよう表にまとめました。

ご自分に合うカードを見つける際の参考にしてください。

←スマホなど小さい画面で見ている人は左右に動かして見れます→

カード名 | 『マイレージプラスJCBゴールドカード』 | 『マイレージプラスセゾンゴールドカード』 | 『マイレージプラス MUFGカード ゴールドプレステージ』 | 『マイレージプラス UCゴールドカード』 | 『マイレージプラス ダイナースクラブカード』 | |

| リボ払いボーナス | ー | ー | +0.5% | ー | ー | |

| コスモ石油での利用 | ー | 2% | ー | ー | ー | |

| 年間マイル獲得制限 | なし | 75,000マイル 超えた分は0.5% | なし | カード利用額500万円 超えた分は0% | なし | |

| ブランド | JCB | VISA・Mastercard・American Express | VISA・American Express | VISA・Mastercard | Diners | |

| 年会費(税込) | 本会員 | 21,450円 | 33,000円 | 16,500円 | 19,800円 | 30,800円 |

| 家族会員 | 5,500円 | 5,500円 | 3,300円 | 5,500円 | 9,900円 | |

| ショッピング | 利用可能枠 | JCB独自の審査基準により決定 | 審査により決定 | 50~300万円 | 審査により決定 | 一律の制限なし |

| ボーナスマイル | 新規入会 | 3,000マイル | ー | ー | 1,500マイル | 5,000マイル(入会から3ヶ月間で15万円以上の利用で) |

| 新規入会利用 | ー | ー | ー | 10,000マイル(カード発行月の翌々月末までに30万円以上の利用で) | ー | |

| 毎年継続 | 1,500マイル(年間300万円以上の利用とMyJチェックの登録で) 4,500マイル:5年以上継続保有し、改定後の年会費を支払った方 | 1,500マイル(AMEXのみ)毎年の年会費ご請求時※初年度は対象外 | ー | ー | 2,000マイル(前年利用300万円以上の利用で) | |

| キャンペーン期間 | ー | ー | ー | 2023年2月6日から | ー | |

| 電子マネー ○マイルが付く △チャージのみ ー未対応 | Edy | △ | △ | △ | △ | △ |

| nanaco | △ | △ | △ | △ | ー | |

| モバイルSuica | △ | △ | △ | ◯ | △ | |

| SMART ICOCA | △ | △ | △ | ◯ | ◯ | |

| QUICPay | ◯ | ◯ | ◯(Apple Pay:VISAのみ) | ◯(Apple Pay) | ー | |

| iD | ー | ◯ | ー | ー | ー | |

| Apple Pay | 対応 | |||||

| 国内旅行保険 | 適用条件 | 利用付帯 | 利用付帯 | 利用付帯 | 自動付帯 | 利用付帯 |

| 傷害死亡・傷害後遺傷害 | 最高 5,000万円 | 最高 5,000万円 家族 1,000万円 | 最高 5,000万円 家族 1,000万円 | 最高 5,000万円 | 最高 1億円 | |

| 傷害入院 | 日額 5,000円 | 日額 5,000円 家族 2,000円 | 日額 5,000円 家族 5,000円 | 日額 5,000円 | 日額 5,000円 | |

| 傷害手術 | 5,000円×(手術の種類により10倍、20倍または40倍) | 5,000円×(手術の種類により10倍〜40倍) | 5,000円×(10倍〜40倍) 家族 同様 | 入院保険金日額に手術の種類に応じて所定の倍率を乗じてお支払い | 手術の種類に応じて5万円・10万円・20万円 | |

| 傷害通院 | 日額 2,000円 | 日額 2,000円 家族 1,000円 | 日額 2,000円 家族 2,000円 | 日額 2,000円 | 日額 3,000円 | |

| 家族特約対象 | ー | 他に《セゾンカード》を保有していない本会員の配偶者、本会員または配偶者と生計をともにする同居の親族、別居の未婚のお子様 | 本会員の配偶者 本会員と生計をともにする同居の両親(義親含む) 本会員と生計をともにする未婚の子 両親、子については、収入の無い方のみ対象 | ー | ー | |

| 海外旅行保険 | 適用条件 | 利用付帯 | 利用付帯 | 自動付帯 | 利用付帯 | 自動付帯 |

| 傷害死亡・傷害後遺傷害 | 最高1億円 家族 1,000万円 | 最高 5,000万円 家族 1,000万円 | 最高 5,000万円 家族 1,000万円 | 最高 5,000万円 家族 1,000万円 | 合計:1億円 自動付帯:5,000万円 利用付帯:5,000万円 | |

| 傷害・疾病治療 | 最大300万円 家族 最大200万円 | 300万円 家族 200万円 | 200万円 家族 200万円 | 200万円 家族 200万円 | 300万円 | |

| 賠償責任 | 最大1億円 家族 最大2,000万円 | 3,000万円 家族 2,000万円 (自己負担額 1,000円) | 3,000万円 家族 3,000万円 | 2,000万円 家族 2,000万円 | 1億円 | |

| 携行品損害 | 1旅行につき50万円限度/年間100万円限度(免責3,000円) 家族 同様 | 50万円(自己負担額3,000円) 家族 20万円 | 1旅行につき50万円限度/年間100万円限度(免責3,000円) 家族 同様 | 1旅行につき50万円限度/年間100万円限度(免責3,000円) 家族 同様 | 1旅行につき50万円限度/年間100万円限度 | |

| 救援者費用 | 最大400万円 家族 最大200万円 | 300万円 家族 200万円 | 200万円 家族 200万円 | 200万円 家族 200万円 | 300万円 | |

| 家族特約対象 | 本会員と生計を共にするご家族で、カードをお持ちでない19歳未満の子 | 他に《セゾンカード》を保有していない本会員の配偶者、本会員または配偶者と生計をともにする同居の親族、別居の未婚のお子様 | 本会員の配偶者 本会員と生計をともにする同居の両親(義親含む) 本会員と生計をともにする未婚の子 両親、子については、収入の無い方のみ対象 | 本人会員様の「お子様」でUCカードをお持ちでない19才未満の生計をともにする同居または別居の未婚のお子様 | ー | |

| 国内・海外航空機遅延保険 | ○(利用付帯) | ー | ○(国内:利用付帯 海外:自動付帯) | ー | ー | |

| ショッピング保険 | 補償限度額 | 年間500万円限度 | 年間100万円 | 年間300万円 | 年間300万円 | 年間500万円限度 |

| 自己負担額 | 1事故あたり自己負担額3,000円 | 1事故あたり自己負担額5,000円 | 1事故あたり自己負担額3,000円 | 1事故あたり自己負担額1万円 | 1事故あたり自己負担額1万円 | |

| 空港ラウンジ | 国内 | 34空港・49ラウンジ 旭川空港 新千歳空港 函館空港 青森空港 秋田空港 仙台空港 新潟空港 羽田空港 成田国際空港 富山空港 小松空港 中部国際空港 富士山静岡空港 伊丹空港 神戸空港 関西国際空港 岡山空港 米子空港 広島空港 山口宇部空港 出雲縁結び空港 松山空港 徳島空港 高松空港 高知空港 北九州空港 福岡空港 長崎空港 佐賀空港 熊本空港 宮崎空港 大分空港 鹿児島空港 那覇空港 | 34空港・49ラウンジ 旭川空港 新千歳空港 函館空港 青森空港 秋田空港 仙台空港 新潟空港 羽田空港 成田国際空港 富山空港 小松空港 中部国際空港 富士山静岡空港 伊丹空港 神戸空港 関西国際空港 岡山空港 米子空港 広島空港 山口宇部空港 松山空港 出雲縁結び空港 徳島空港 高松空港 高知空港 北九州空港 福岡空港 長崎空港 佐賀空港 熊本空港 宮崎空港 大分空港 鹿児島空港 那覇空港 | 33空港・48ラウンジ 旭川空港 新千歳空港 函館空港 青森空港 秋田空港 仙台空港 新潟空港 羽田空港 成田国際空港 富山空港 小松空港 中部国際空港 富士山静岡空港 伊丹空港 神戸空港 関西国際空港 岡山空港 米子空港 広島空港 山口宇部空港 松山空港 出雲縁結び空港 徳島空港 高松空港 高知空港 北九州空港 福岡空港 長崎空港 熊本空港 宮崎空港 大分空港 鹿児島空港 那覇空港 | 34空港・49ラウンジ 旭川空港 新千歳空港 函館空港 青森空港 秋田空港 仙台空港 新潟空港 羽田空港 成田国際空港 富山空港 小松空港 中部国際空港 富士山静岡空港 伊丹空港 神戸空港 関西国際空港 岡山空港 米子空港 広島空港 山口宇部空港 松山空港 出雲縁結び空港 徳島空港 高松空港 高知空港 北九州空港 福岡空港 長崎空港 佐賀空港 熊本空港 宮崎空港 大分空港 鹿児島空港 那覇空港 | 34空港・53ラウンジ 旭川空港 新千歳空港 函館空港 青森空港 秋田空港 仙台空港 新潟空港 羽田空港 成田国際空港 富山空港 小松空港 中部国際空港 富士山静岡空港 伊丹空港 神戸空港 関西国際空港 岡山空港 米子空港 広島空港 山口宇部空港 松山空港 出雲縁結び空港 徳島空港 高松空港 高知空港 北九州空港 福岡空港 長崎空港 佐賀空港 熊本空港 宮崎空港 大分空港 鹿児島空港 那覇空港 |

| 海外 | [ハワイ] ダニエル・K・イノウエ空港 | [ハワイ] ダニエル・K・イノウエ空港 | [ハワイ] ダニエル・K・イノウエ空港 | 1,000か所以上 | ||

| 手荷物空港宅配サービス | ー | ○(帰国時1個無料) | ||||

←スマホなど小さい画面で見ている人は左右に動かして見れます→

(※当サイトへの掲載情報は、できる限り正確であるように精査の上細心の注意を払って作成しておりますが、情報を利用・使用するなどの行為に対して生じたあらゆる損害等について一切補償は致しません。極力サービス内容が変わり次第更新をしますが突然変わりすぐに更新できない可能性もあるため、カードご入会の前には必ずご自身でカード発行元の公式サイトで最新の情報をご確認した後にお申し込み下さい)