プラチナカードを作ろうか考えているけれども、「具体的にどんなメリットがあるのかわからない」と考えていませんか。

プラチナカードは一部の方にとってはステータスを証明するために持ちますが、海外によくいく方や外食をする方にとっては非常にたくさんのメリットを持つカードです。

そこで、この記事では大手カード会社に3社勤務した私がその経験を生かして、プラチナカードのメリットとおすすめのプラチナカードについて紹介します。

この記事を読むことでプラチナカードのメリットについてきちんと理解することができ、自分がプラチナカードを持つべきか否かがわかります。

また、プラチナカードの種類によって受けられるメリットが異なるので、メリットが豊富にあるおすすめのプラチナカードについても紹介します。

1. プラチナカードの4つのメリット

プラチナカードの最大のメリットはゴールドカードを上回る充実したサービスが付帯していることです。

プラチナカードは年会費の高いカードが多いですが特典やサービスが充実しており、特に海外によくいく方や外食をよくする方にとっては年会費以上のメリットを受けられることが多いです。

この章ではプラチナカードに付帯するサービスについて以下の流れで紹介をしていきます。

- プラチナカードの主要メリット:日常生活を便利にしてくれる

- プラチナカードの旅行関連メリット:旅行が快適かつ安心してできるようになる

- プラチナカードの外食関連メリット:お得に外食をすることができるようになる

- プラチナカードのその他メリット:意外に嬉しいサービスが満載

この章を読むことでプラチナカードに付帯するサービスのメリットがきちんとわかるので、自分がプラチナカードを使いこなせるかどうかがきちんとわかります。

1-1. プラチナカードの主要メリット

プラチナカードに付帯している主要メリットの代表例は以下のとおりです。

- コンシェルジュサービス

- 還元の優遇制度が多い

- 付帯する保険の種類が豊富

- 家族カードの発行がほぼ無料

- ホテル優待

以下が詳細になります。

コンシェルジュサービス

プラチナカードには、秘書のように予約や手配の代行などを24時間対応してくれるコンシェルジュサービスが必ず付帯しています。

ホテル、レストラン、新幹線、航空券、ライブチケットなどの予約や手配だけでなく、旅行の観光案内や調べ物、トラブルにも対応してくれます。

また、医療相談・介護相談・弁護士照会サービス等が付いているプラチナカードもあるので、何か困った際に電話で相談してみるのもおすすめです。

以下にコンシェルジュサービスの利用例を紹介しておきます。

- 急に食事をすることになった場合に予算、食べたいもの、希望するお店の雰囲気を伝えることで、1時間程度でお店のリストを送ってくれたり予約をしてくれる。

- 急な出張でどこもホテルが満室だった場合に空室があるホテルを探してくれる。

- 取引先にお歳暮を送る際などにリストを送ることでお歳暮の購入、郵送手続きを代行してくれる。

上記のように様々な要望を聞いてくれるコンシェルジェサービスですが、利用する際には何をして欲しいのかを明確にきちんと伝えましょう。曖昧な要望ではコンシェルジュも応えられません。

また、上記のようなコンシェルジュデスクも外部に委託している場合と、自社や自社グループで行っている場合で下記のような違いがあり質の高さが異なるので、このサービスを重視して選ぶ人もいます。

- 問い合わせや回答方法が豊富である(メールでの対応の有無)

- 電話をかけてから出るまでの時間(待ち時間が短いか)

- 対応のきめ細やかさ(問い合わせた内容以上の回答や提案ができるか)

還元の優遇制度が多い

プラチナカードはカードを利用する事でポイントやマイル、ギフト券などの還元を受けられる優遇制度が多く、種類によっては年会費以上に得をします。

例えば、『エポスプラチナカード』はよく利用する3つのショップの還元率が1.5%になる他、年100万円利用すると20,000ボーナスポイントがもらえるなど、非常に高還元率です。

『三井住友カード プラチナ』も6ヵ月間のカード利用金額合計が50万円以上だと、利用金額の0.5%相当額(最高3万円まで)の三井住友カードVJAギフトカードを年2回プレゼントされるので、400万円以上利用する方は他の特典の価値と合わせると年会費の元が取れます。

付帯する保険の種類が豊富

プラチナカードになると、旅行保険や買い物保険の他に下記のような保険が付くことが多いです。

- キャンセル保険:旅行やイベントの参加が中止になった時にキャンセル料を補填

- 犯罪被害傷害保険:第3者の故意でケガなどを負った時に入院・手術、通院保険金などがもらえる

- ゴルフ保険:ゴルフのプレー中によるケガなどだけでなく、ホールインワンなども補償

- PCなど家電の保険:家電やパソコンが事故によって壊れたりした場合に、使用期間に応じて購入金額の50%〜100%を保証

ライフスタイルによっては、プラチナカードで今契約している多くの保険を代替することができます。

家族カードの発行がほぼ無料

大半のプラチナカードは、本会員と原則同一サービスを提供する家族カードを年会費無料で発行することが可能です。

プラチナカードクラスになると、家族カードでも年会費が1万円を超える事が珍しくないので、本会員と同様の上級サービスを受けられるのに年会費無料で持てるのは、家族が多い方には大きなメリットとなります。

ホテル優待

ホテルに優待価格で宿泊することができます。ホテルのアップグレードサービスに対応しているプラチナカードは一番安い部屋を取ったつもりがスイートルームに案内されるなどのサービスもあります。

また、『アメリカン・エキスプレス・プラチナ・カード』の場合は、宿泊当日に、10万円ほど追加料金を出すだけで、最高級の部屋に200万円ほど割引で泊まれたという声もあります(ファイン・ホテル・アンド・リゾート(FHR)というサービス名です)

1-2. プラチナカードの旅行関連メリット

プラチナカードは海外旅行によく行く方におすすめのサービスが豊富にあります。

- プライオリティ・パスのプレステージ会員

- 手荷物無料宅配

- 充実の旅行保険

以下が詳細になります。

プライオリティ・パスのプレステージ会員

プラチナカードの中には世界1,400か所以上の空港ラウンジを無料で利用できるようになるプライオリティ・パスのプレステージ会員の権利(通常年会費469USD)が無料で付いているカードもあります。

国内ではゴールドカードでも利用できるカード会社提携の空港ラウンジの一部に入れて、海外では同様のサービスであるラウンジ・キーで入るよりも、利用可能空港・回数が多く非常に便利です。

ただし、プラチナカードの特典で発行する場合、下記のような違いがあるのであなたの利用状況に合ったものを選択しないと家族や同伴者が無料で使えないので注意しましょう。

- 家族カードでも無料で発行できるかどうか(1枚のみ、複数枚可能)

- 同伴者の利用料金が無料か、有料でも安いか

- デジタル会員証に対応しているか(ほとんどのカードは対応していない)

手荷物無料宅配

手荷物宅配サービスは海外へ出張や旅行に行く際などに持ち運びが面倒なスーツケースなどを無料で宅配してくれるサービスです。

プラチナカードであってもサービスがないことがあり、カードによって無料で宅配できるスーツケースの数や年間の利用可能回数が変わります。

国際線を利用する機会の多い方は重視したいサービスの1つです。

充実の付帯保険

プラチナカードは基本的にほとんどすべてのカードにイザという時でも安心できるくらいの海外旅行保険が自動付帯でついています。

死亡、後遺障害に対する補償額が最大1.2億円、傷害・疾病治療費用も最大1,000万円になっていたりなど非常に手厚い内容の保険となっています。

また、カードの中には航空便遅延保険が付いているカードも多く、飛行機が大幅に遅れてしまった場合や、手荷物が遅延した場合の宿泊費や交通費を補償してくれます。

1-3. プラチナカードの外食関連メリット

プラチナカードは外食によく行く方におすすめのサービスが豊富にあります。

- レストランのコース料理1名分無料サービス

- シェフの一皿、お土産や食前酒、特別メニュー、割引優待サービス

- リムジンでの片道送迎サービス

以下が詳細になります。

レストランのコース料理1名分無料サービス

レストランのコース料理1名分無料サービスが付いているカードがほとんどです。

このサービスは高級レストランのコース料理が2名以上の予約で1名分無料となるサービスで、年会費分以上のメリットを最も受けやすいサービスです。

ただし、利用回数の制限や利用できる店舗数などがカード会社によって異なるので、お住まいの地域やよく出張や旅行で行く場所が含まれるか確認が必要です。

シェフの一皿、お土産や食前酒、特別メニュー、割引優待サービス

プラチナカードを利用して予約することでシェフの一皿、お土産や食前酒、特別メニューが用意されるサービスが受けられます。

また、会員専用席、シェフからのテーブルご挨拶、ウェルカムドリンク、駐車場無料サービスがつくサービスがあります。

リムジンでの片道送迎サービス

『Mastercard Black Card』では日本を代表する予約困難な名店や厳選したレストランと指定の場所をリムジンで送迎してもらえるサービスがあります。

1-4. プラチナカードのその他メリット

上記では取り上げきれませんでしたが他にもプラチナカードの中には以下のようなサービスがあります。

- 一部のホテル、航空会社、レンタカーの上級会員資格の自動付与

- 一部のホテル、航空会社における、空室、空席がある時の無償アップグレード

- 会員限定イベントやファッションショーなどの招待

- 日本や海外のゴルフ場の予約手配

- 購入した商品の返品を購入店が受け付けない場合、カード会社による商品払い戻し

- 提携デパートでの駐車場長時間無料サービス

2. メリット豊富なおすすめプラチナカード6選

上記のポイントを押さえた上で、カードによって特に差がつきやすい以下の観点で比較してお得なプラチナカードを紹介します。

- 年会費

- 招待の要否

- プライオリティ・パス(◎=家族カードも無料発行可、○=本人のみ無料発行可、△=ラウンジキーなどのサービス)

- 手荷物無料宅配(◎=2個以上、○=1個、△=制限あり)

- レストランサービス(◎=200店以上、○=100〜200店未満、△=100店舗未満)

以下の比較表では32枚の現在発行されている主要なプラチナカードのほぼ全てが網羅されています。

-スマホの方はスクロールできます-

| カード名 | 年会費(税込) | 招待 | プライオリティ・パス | 手荷物無料宅配 | レストランサービス | |

| 本会員 | 家族会員 | |||||

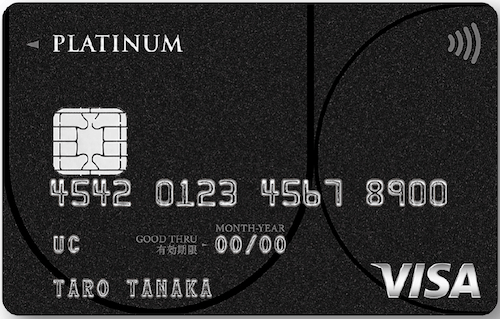

『UCプラチナカード』 『UCプラチナカード』 | 16,500円 | 3,300円 | 不要 | ◯(年6回無料) | ー | ー |

『Orico Card THE PLATINUM』 『Orico Card THE PLATINUM』 | 20,370円 | 無料 | 不要 | △ | ◎ | ◯ |

『エポスプラチナカード』 『エポスプラチナカード』 |

| 無料(注) | 不要 | ◯ | ー | △ |

『apollostation THE PLATINUM セゾン・アメリカン・エキスプレス・カード』 『apollostation THE PLATINUM セゾン・アメリカン・エキスプレス・カード』 | 22,000円(年間300万円以上の利用で翌年無料) | 3,300円 | 不要 | ◎ | ー | ー |

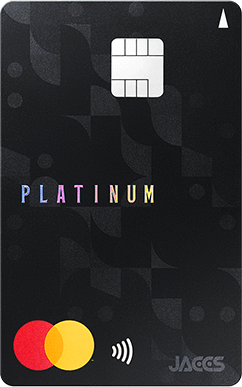

『ジャックスカードプラチナ』 『ジャックスカードプラチナ』 | 22,000円 | 無料 | 不要 | △ | ◎ | ◯ |

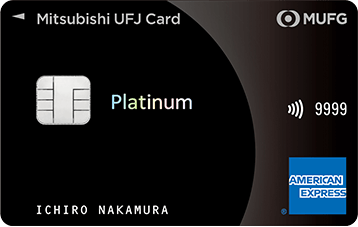

『三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード』 『三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード』 | 22,000円 |

| 不要 | ◎ | ◯ | ◯ |

| カード名 | 年会費(税込) | 招待 | プライオリティ・パス | 手荷物無料宅配 | レストランサービス | |

| 本会員 | 家族会員 | |||||

『みずほセゾンプラチナ・アメリカン・エキスプレス・カード』 『みずほセゾンプラチナ・アメリカン・エキスプレス・カード』 | 22,000円 | 3,300円 | 要 | ◯ | ー | ー |

『セゾンプラチナ・アメリカン・エキスプレス・カード』 『セゾンプラチナ・アメリカン・エキスプレス・カード』 | 33,000円 | 3,300円 | 不要 | ◯ | ◯ | ◎ |

『セゾンプラチナ・ビジネス・アメリカン・エキスプレス®️ | 33, | 3,300円 | 不要 | ◯ | ◯ | ◎ |

『JCBプラチナ』 『JCBプラチナ』 | 27,500円 |

| 不要 | ◯ | ー | ◯ |

| カード名 | 年会費(税込) | 招待 | プライオリティ・パス | 手荷物無料宅配 | レストランサービス | |

| 本会員 | 家族会員 | |||||

『楽天ブラックカード(JCB)』 『楽天ブラックカード(JCB)』 | 33,000円 | 2名まで無料 | 要 | ◯(同伴者2名無料) | △(年2回) | ー |

『楽天ブラックカード(Mastercard)』 『楽天ブラックカード(Mastercard)』 | 33,000円 | 2名まで無料 | 要 | ◯(同伴者2名無料) | ◎ | ◯ |

『楽天ブラックカード(AMEX)』 『楽天ブラックカード(AMEX)』 | 33,000円 | 2名まで無料 | 要 | ◯(同伴者2名無料) | △(年2回) | ー |

『楽天ブラックカード(VISA)』 『楽天ブラックカード(VISA)』 | 33,000円 | 2名まで無料 | 要 | ◯(同伴者2名無料) | △(年2回) | ー |

| カード名 | 年会費(税込) | 招待 | プライオリティ・パス | 手荷物無料宅配 | レストランサービス | |

| 本会員 | 家族会員 | |||||

『三井住友カード プラチナプリファード』 『三井住友カード プラチナプリファード』 | 33,000円 | 無料 | 不要 | ー | ー | ー |

| 33,000円 | 無料 | 不要 | ー | ー | ー |

『JAL・JCBカード プラチナ』 『JAL・JCBカード プラチナ』 | 34,100円 | 17,050円 | 不要 | ◯ | ー | ◯ |

| カード名 | 年会費(税込) | 招待 | プライオリティ・パス | 手荷物無料宅配 | レストランサービス | |

| 本会員 | 家族会員 | |||||

『JAL アメリカン・エキスプレス・プラチナカード』 『JAL アメリカン・エキスプレス・プラチナカード』 | 34,100円 | 17,050円 | 不要 | ◎ | ◯ | ◯ |

『TRUST CLUB プラチナ Visaカード』 『TRUST CLUB プラチナ Visaカード』 | 38,500円 | 無料 | 不要 | ◯ | ◯ | ◎ |

『三井住友トラストVISAプラチナカード』 『三井住友トラストVISAプラチナカード』 | 38,500円 | 無料 | 要 | ◎ | ー | △ |

『デルタ スカイマイル TRUST CLUB プラチナVISAカード』 『デルタ スカイマイル TRUST CLUB プラチナVISAカード』 | 44,000円 | 無料 | 不要 | ◯ | ー | ◎ |

| カード名 | 年会費(税込) | 招待 | プライオリティ・パス | 手荷物無料宅配 | レストランサービス | |

| 本会員 | 家族会員 | |||||

『MileagePlusセゾンプラチナカード』 『MileagePlusセゾンプラチナカード』 | 55,000円 | 9,900円 | 不要 | ー | ー | ー |

『MileagePlus セゾンプラチナ・アメリカン・エキスプレス・カード』 『MileagePlus セゾンプラチナ・アメリカン・エキスプレス・カード』 | 55,000円 | 9,900円 | 不要 | ー | ー | ー |

『三井住友カード プラチナ』 『三井住友カード プラチナ』 | 55,000円 | 無料 | 不要 | ◎ | ー | ◯ |

『三井住友カード プラチナ(Mastercard)』 『三井住友カード プラチナ(Mastercard)』 | 55,000円 | 無料 | 不要 | ◎ | ◎ | ◎ |

| カード名 | 年会費(税込) | 招待 | プライオリティ・パス | 手荷物無料宅配 | レストランサービス | |

| 本会員 | 家族会員 | |||||

『Mastercard Titanium Card』 『Mastercard Titanium Card』 | 55,000円 | 16,500円 | 不要 | ◎ | ◎ | ◯ |

『ANA JCBカード プレミアム』 『ANA JCBカード プレミアム』 | 77,000円 | 4,400円 | 不要 | ◯ | ー | ー |

『ANA VISAプラチナ プレミアムカード』 『ANA VISAプラチナ プレミアムカード』 | 88,000円 | 4,400円 | 不要 | ◎ | ー | △ |

| カード名 | 年会費(税込) | 招待 | プライオリティ・パス | 手荷物無料宅配 | レストランサービス | |

| 本会員 | 家族会員 | |||||

『Mastercard Black Card』 『Mastercard Black Card』 | 110,000円 | 27,500円 | 不要 | ◎ | ◎ | ◯ |

『TRUST CLUB ワールドエリートカード』 『TRUST CLUB ワールドエリートカード』 | 143,000円 | 無料 | 不要 | △ | ◎ | ◎ |

『アメリカン・エキスプレス・プラチナ・カード』 『アメリカン・エキスプレス・プラチナ・カード』 | 165,000円 | 4枚まで無料 | 不要 | ◎ | ◎ | ◎ |

『ANAアメリカン・エキスプレス・プレミアム・カード』 『ANAアメリカン・エキスプレス・プレミアム・カード』 | 165,000円 | 4枚まで無料 | 不要 | ◎ | ◎ | ◎ |

(注)エポスファミリーゴールドでゴールドカードが作れる。ただし、家族会員ごとに審査あり

以上がプラチナカードの比較表一覧になります。

この中で年会費が安いにもかかわらず充実した内容のサービスが付帯しているカードを紹介します。

2-1. コスパ最強カード3選

上記の表で年会費が安いにもかかわらず、サービスが充実しているカードを3枚紹介します。

- 『三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード』

- 『セゾンプラチナ・アメリカン・エキスプレス・カード』

- 『JCBプラチナ』

この3枚はいずれも年会費が2万円程度にもかかわらず、サービスがしっかりとしており、招待も不要で作れるカードです。

『三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード』

『三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード』は全プラチナカードの中で最もお得なカード言えます。

申し込みは20歳以上でご本人に安定した収入のある方(学生を除く)。

年会費が2.2万円(税込)であるにも関わらず、上記したプラチナカードの特典を全て利用できるので、非常にコスパが高いです。

- コンシェルジュサービス

- レストランのコース料理1名分無料サービス

- 手荷物無料宅配

- プライオリティ・パスのプレステージ会員:家族も1枚無料で発行可能

- 充実の付帯保険:国内でも飛行機の遅れに対する保険が付く

この他に、三菱UFJ銀行で住宅ローン金利優遇などの特典も受けられます。

『三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード』公式ページ:

『セゾンプラチナ・アメリカン・エキスプレス・カード』

『セゾンプラチナ・アメリカン・エキスプレス・カード』は2021年8月24日にリブランディングと新サービスを提供し始めたため、急激にコスパが上がったプラチナカードです。

申し込みは20歳以上(学生を除く)からになり、セゾンのカード(『セゾンゴールド・アメリカン・エキスプレス・カード』など)の利用履歴があれば年収500万円前後の方で、審査に通ったという口コミがあります。

下記のような年会費の30倍近くに相当する約57万円相当のサービスを利用できるのが大きなメリットです。

- 富裕層向けサービス「クラブ・コンシェルジュ」無料:通常入会金22万円(税込)、年会費19.8万円(税込)

- コース料理1名分無料サービス:「セゾンプレミアムレストランby招待日和」

世界のユニコーン企業に投資する個人投資家向けファンドの募集・販売サイト「HiJoJo.com」の申し込み10万円ごとに永久不滅ポイント100ポイントもらえるなど、他社にはないサービスを受けられるのも大きなメリットの1つです。

『セゾンプラチナ・アメリカン・エキスプレス・カード』公式ページ:

『JCBプラチナ』

『JCBプラチナ』はJCBが直接発行している招待なしで申し込めるプラチナカードで、年会費も27,500円(税込)とこのクラスのカードを持ちたい方に自信を持っておすすめできるカードです。

申し込みは25歳以上(学生不可)からになり、JCBのプロパーカード(『JCBゴールド』など)の利用履歴があれば年収450万円前後の方で、審査に通ったという口コミが複数あります。

業界でも最高クラスの評判を誇る非常に質の高いコンシェルジュサービスを始め、プライオリティ・パス、指定の高級レストランを2名以上で予約して利用すると1名分無料など多くのサービスが付帯しています。

『JCBプラチナ』公式ページ:

2-2. 最高峰のステータスプラチナカード3選

上記のように様々なカードを比較して最もお得なプラチナカードを持ちたい方もいるでしょうが、やはりプラチナカードにはステータス性を求めている方も非常に多いと思います。

そのような方には、比較するまでもなく以下の3枚が世界中どこでも利用できる最強のステータスカードとしておすすめです。

- 『アメリカン・エキスプレス・プラチナ・カード』

- 『Mastercard Black Card』

- 『UCプラチナカード』

プラチナカードの保有率は、カード所有者のうちわずか1%と言われています。

一般カード所有者が87.0%と圧倒的なことからも、プラチナカードの中でもハイステータスなカードを持つことはさらに凄い事がわかります。

『アメリカン・エキスプレス・プラチナ・カード』

『アメリカン・エキスプレス・プラチナ・カード』は1993年に日本で最初に発行されたプラチナカードです。

年会費が165,000円(税込)と非常に高いですが、他社のプラチナカードに比べて、特に下記のような点が優れているので、利用する項目が多ければ多いほど年会費以上にメリットが得られます。

そして、「メンバーシップ・リワード・プラス:3,300円(税込)」「メンバーシップ・リワード ANAコース:5,500円(税込)」の年会費が無料なので、対象加盟店の利用ではANAマイル還元率3%にできるなどポイントが貯まりやすい・価値を高くしやすいです。

以前の取得方法は原則インビテーション(招待)のみでしたが、2019年4月5日以降公式ページより直接申し込みができるようになっています。

『アメリカン・エキスプレス・プラチナ・カード』公式ページ:

https://www.americanexpress.com/jp/credit-cards/platinum-card/

いきなり作る自信のない方は『アメリカン・エキスプレス・グリーン・カード』や『アメリカン・エキスプレス・ゴールド・プリファード・カード』を先に作り、年100万円以上を使い招待を待つのも1つの手です。

『Mastercard Black Card』

『Mastercard Black Card』はMastercardの最上位クラスの「WORLD ELITE」が付く富裕層向けクレジットカードで、招待なしで申し込むことができます。

まだまだ日本での知名度が低かったりカード会社の歴史は浅いですが、招待なしで申し込みができるプラチナカードの中では最上級に近いステータスがあります(特に海外)

アメックスやJCBなどと比較しても最高と評価されることが多いコンシェルジュサービスの使い勝手の良さや、日本を代表する予約困難な名店や厳選したレストランと指定の場所をリムジンで送迎してもらえるサービスなど、他のカードとの違いを感じられるシーンが多くあるでしょう。

『Mastercard Black Card』公式ページ:

『UCプラチナカード』

『UCプラチナカード』を発行している「UCカード」は1969年に当時の銀行(現:みずほ銀行を含む)がいくつか設立に関わっていて、共同体を意味する「ユニオン」のカードとして歴史があり、銀行系カードでステータスも高い招待なしで申し込める年会費16,500円(税込)のプラチナカードです。

招待なしで申し込めますが、全くUCカードが発行しているクレジットカードを使ったことがないと審査が厳しくなります(一部のゴールドカードの基準から年収は500万円以上ないと通らないと推測できます)

2023年8月1日よりプライオリティ・パスが年6回無料使えるようになりました。

無料利用回数付きでは最安の年会費でデジタル版に対応しており、家族カードでも発行できるなど、少ない利用頻度のPP目的ではコスパ最強の1枚です。

海外空港ラウンジだけでなく、中部国際空港や関西国際空港にあるレストランで3,400円相当無料で飲食も可能になるため、人によっては年会費以上のメリットを簡単に得られます。

より簡単に作りたい人は『UCカード ゴールド』などのカードを先に持って、年間100万円〜200万円ほど利用し続け、インビテーション(招待)を受けて申し込むのがおすすめです。

『UCプラチナカード』公式ページ:

3. プラチナカードの作り方

この章ではプラチナカードの作り方について紹介していきます。

プラチナカードは他のカードと違って作るのが難しいカードが多いので、しっかりと読んでプラチナカードを作るのに必要なことを覚えましょう。

3-1. プラチナカードの2つのパターン

プラチナカードは「招待制のカード」「招待不要なカード」の2つに分けることができます。

「招待制のカード」

招待制のカードはカード会社から招待(インビテーション)がなければ基本的に作れません。招待を受けるためにその会社のゴールドカード(一部は一般カードでも可)を利用して、会社が定めた基準を満たす必要があります。

カード会社によって基準は異なりますが、多くの場合は返済の遅延などをせずに年間100万円以上の利用を1年以上ある事が基準となっていることが多いです。

カードによっては招待制のカードでも自分から、カード会社に電話など問い合わせをして直接申し込みができることもありますが、そのカード会社が発行しているカードの利用履歴がないと審査に通るのはかなり厳しいでしょう。

「招待不要なカード」

以前までプラチナカードの申し込み方法は招待制がほとんどだったのですが、ここ数年で招待が不要なカードがかなり増えてきました。

それに準ずる形で、年収500万円以下の方でも作れるなど審査基準が緩和されたプラチナカードが増えたり、20歳以上の方ならば申し込めるカードも増えてきました。

例えば、『三井住友カード プラチナ』は招待が必要なカードでしたが、招待不要なカードになり、申し込み資格も35歳以上だったのが30歳以上になるなど条件が緩和されています。

3-2. 持つために2つのステップを踏もう

上記のような招待制のカードを持つためには以下の2つの手順が必要です。

- 持ちたいカードにランクアップできるカードをメインカードにする

- 利用実績を作る

この2つの手順をしっかり踏まなければ一部のハイステータスカードを手に入れることは困難です。

ステップ1. 持ちたいカードにランクアップできるカードをメインカードにする

持ちたいカードにランクアップできるカードをメインカードにし、しっかりと利用することでインビテーション(招待)を受ける必要があります。

このようにプラチナカードなどのハイステータスカードを持つためには、そのカードにランクアップできるカードをメインカードにし、カード会社の基準を満たすような使い方をしてインビテーションを受ける必要があります。

ステップ2. 利用実績を作る

また、持ちたいカードにランクアップできるカードをメインカードにし、綺麗な利用実績を作る必要があります。

綺麗な利用実績は以下のようにすることで作れます。

- 少額の会計でも積極的にカードを利用する:利用金額と回数が多いほど良質な利用実績を作ることができます。

- 返済で延滞をしない:返済の延滞をした情報はきちんと記録され、返済に対してだらしのない人という利用実績ができてしまい、カード会社からの印象を悪くします。

持ちたいカードにランクアップできるカードをメインカードにしても利用実績が汚ければ、インビテーションは来ないので注意しましょう。

4. まとめ

プラチナカードのメリットについてご紹介しました。

プラチナカードには以下のようなメリットがあります。

プラチナカードの主要サービス

- コンシェルジュサービス

- 還元の優遇制度が多い

- 付帯する保険の種類が豊富

- 家族カードの発行がほぼ無料

- ホテル優待

プラチナカードの旅行関連サービス

- プライオリティ・パスのプレステージ会員

- 手荷物無料宅配

- 充実の旅行保険

プラチナカードの外食関連サービス

- レストランのコース料理1名分無料サービス

- シェフの一皿、お土産や食前酒、特別メニュー、割引優待サービス

- リムジンでの片道送迎サービス

上記のようなサービスが付帯しているプラチナカードですが以下の3枚が年会費が安いにもかかわらず充実したサービスが受けられるカードです。

また、プラチナカードにはステータス性を求めている方も非常に多いと思います。

そのようなカードが欲しい方には比較するまでもなく以下の3枚が世界中どこでも利用できる最強のステータスカードとしておすすめです。

あなたがプラチナカードのメリットをきちんと理解し使いこなすことで、今よりも便利で豊かな生活が過ごせることを祈っています。