「カードローンの返済ってどうやるの?」「返済が苦しい場合はどうすれば良い?」と、カードローンの返済について気になっていませんか?

カードローンの返済方法はいろいろありますが、前もって知っておかないと損をする恐れがあるので知っておくことをおすすめします。

本ページでは、過去に銀行のカードローンの審査担当をしたことがある筆者が、カードローンの返済に関して知っておきたい全てのことを以下の流れで紹介していきます。

- カードローンの返済はどうやってするの?

- カードローンの3つの返済方式

- カードローンの返済額を少なくする2つのポイント

- 返済できないときにすべき3つのこと

- 返済できなくても絶対にしてはいけない3つのこと

- カードローンの返済に関するQ&A

本ページを読むことで、カードローンのどうやってすれば良いか、また、返済に困った時の対処法までわかるので是非ご覧ください。

1. カードローンの返済はどうやってするの?

まずは、カードローンの返済はいつ、どうやって行うのか、基本的なことをおさえておきましょう。

1-1. カードローンの返済タイミングは2パターン

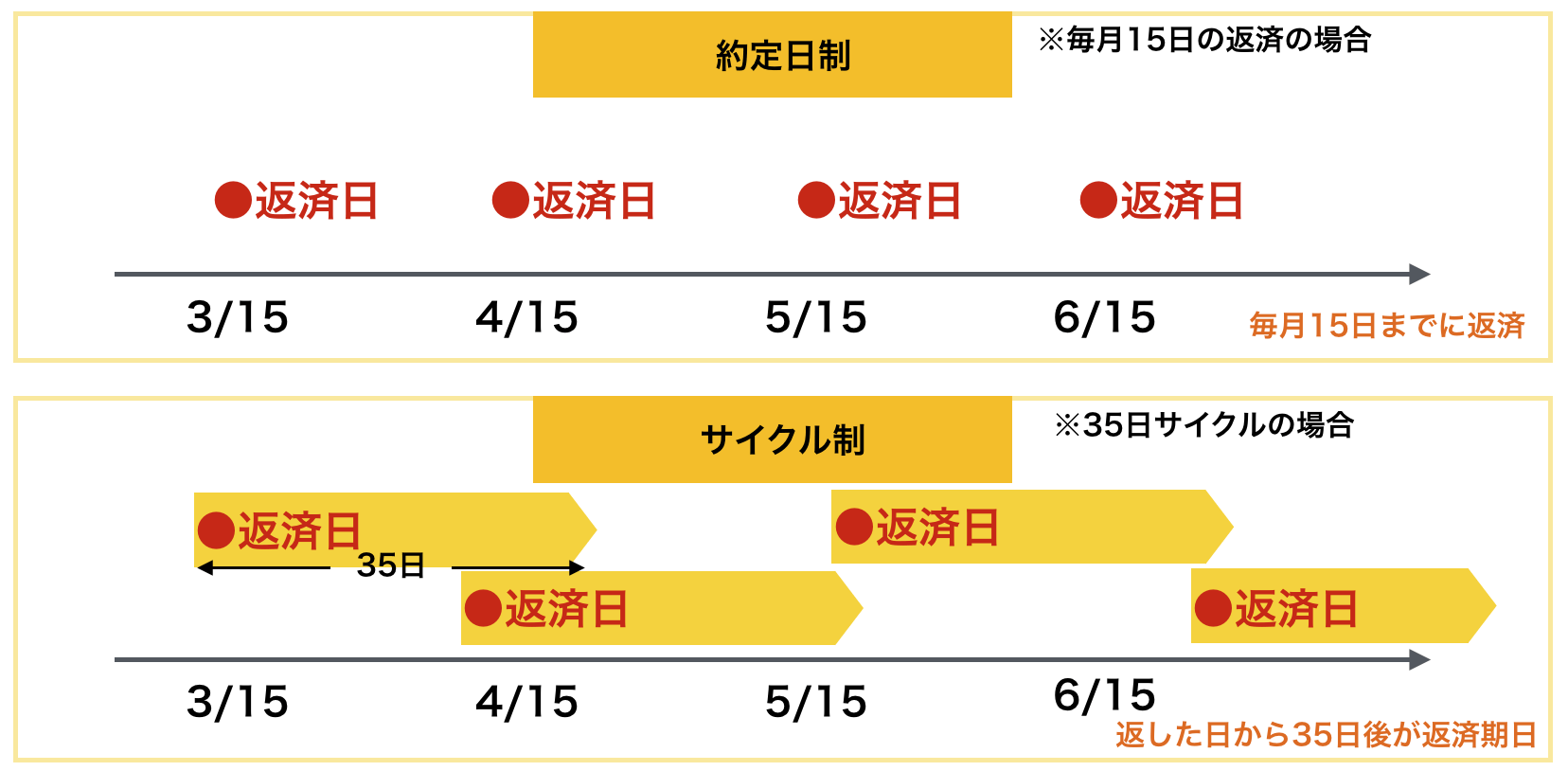

カードローンの返済のタイミングは、「約定日制」と「サイクル制」の大きく2つに分けられます。

| 約定日制 | 毎月決められた期日に(期日までに)返済をする |

| サイクル制 | 返済日の翌日から決められた日数が返済期日となるもの |

約定日制かサイクル制かどうかは自分で選ぶ場合もありますが、利用するカードローン会社に決められる場合があります。

分かりやすくまとめたものが下の図です。

約定日制は1ヶ月ごと、サイクル制覇35日制になっていることが多いです。

この他に、お金に余裕があれば、臨時返済や一括返済する方法もあります。

1-2. カードローンの主な返済方法

カードローンの返済方法は大きく以下の5つのパターンに分けられます。

- ATM

- 口座振り込み

- 口座引き落とし

- 店頭窓口

- ネットバンク

利用できる返済方法は、以下の表にある通り、カードローン会社によって異なります。

| ATM | 口座振り込み | 口座振替 (引き落とし) | 店頭窓口 | ネットバンク | |

| アコム | ○ | – | – | ○ | ○ |

| プロミス | ○ | ○ ※一部コンビニでも可 | ○ | ○ | ○ |

| 三井住友銀行カードローン | ○ ※ | – | ○ | – | ○ |

| みずほ銀行カードローン | ○ | – | ○ | – | ○ |

| オリックス銀行カードローン | ○ | ○ | ○ | – | – |

| 楽天銀行カードローン | ○ | ○ | ○ | – | ○ |

| じぶん銀行カードローン | ○ | – | ○ | – | – |

※カードレスを選択の場合は(SMBCダイレクト)インターネットによる利用となり、ATMは利用できません。

カードローンは、アコムやプロミスなどの消費者金融のカードローンと、銀行のカードローンに分けられますが、消費者金融系カードローンの方が返済方法が充実している傾向があります。

1-3. 返済方法の注意点

カードローンには、手数料無料の手段と、有料の返済方法の両方が用意されています。

そのため、きちんと事前にチェックし、できるだけ無料の手段を選ぶようにしましょう。

例えば毎月432円の手数料のかかる返済方式だと、年間でおよそ5000円の差が生まれます。

カードローンを選ぶ際は、無料で返すのが簡単かどうか、チェックすることをおすすめします。

2. 知っておきたいカードローンの返済方式

カードローンの返済方法を調べいてると、以下の表のように返済方式が書かれているのが分かります。

これは、毎月の支払いがどのようになっているかを説明したものです。

| 会社・サービス名 | 主な返済方式 |

| 三井住友銀行カードローン | 残高スライド方式 |

| みずほ銀行カードローン | 残高スライドリボルビング方式 |

| オリックス銀行カードローン | 残高スライドリボルビング方式 |

| 楽天銀行カードローン | 残高スライドリボルビング方式 |

| じぶん銀行カードローン | 残高スライドリボルビング方式 |

| アコム | 定率リボルビング方式 |

| プロミス | 残高スライド元利定額返済方式 |

| アイフル | 残高スライド元利定額返済方式 |

返済していくと、借り入れ残高に応じて返済額が変わる「残高スライドリボルビング方式」と、借り入れした時に返済額が決まる定率リボルビング方式(残高スライド元利定額返済方式)があります。

それぞれ紹介します。

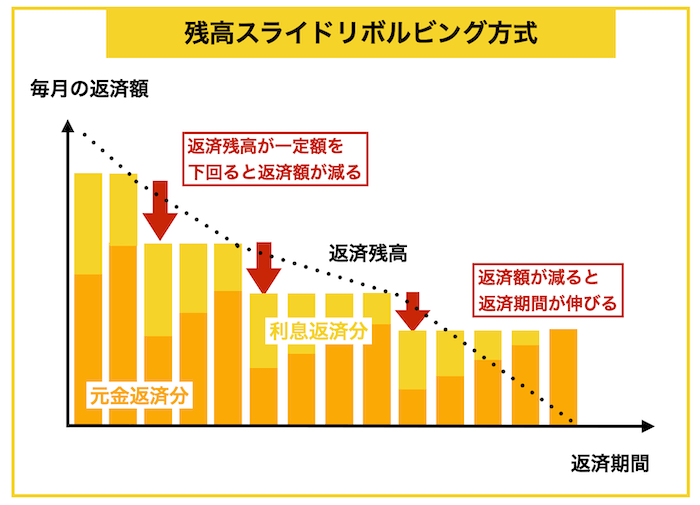

2-1. 残高スライドリボビリング方式の考え方

残高スライドリボビリング方式では、借り入れ「残高」に応じて返済額が変動するというものです。

下の図は残高スライドリボルビング方式を紹介したものです。返済残高が一定額を下回ると、毎月の返済額が減っていきます。

返せば返すほど返済額が下がっていきますが、返済額が減ると返済期間が伸びるので注意が必要です。

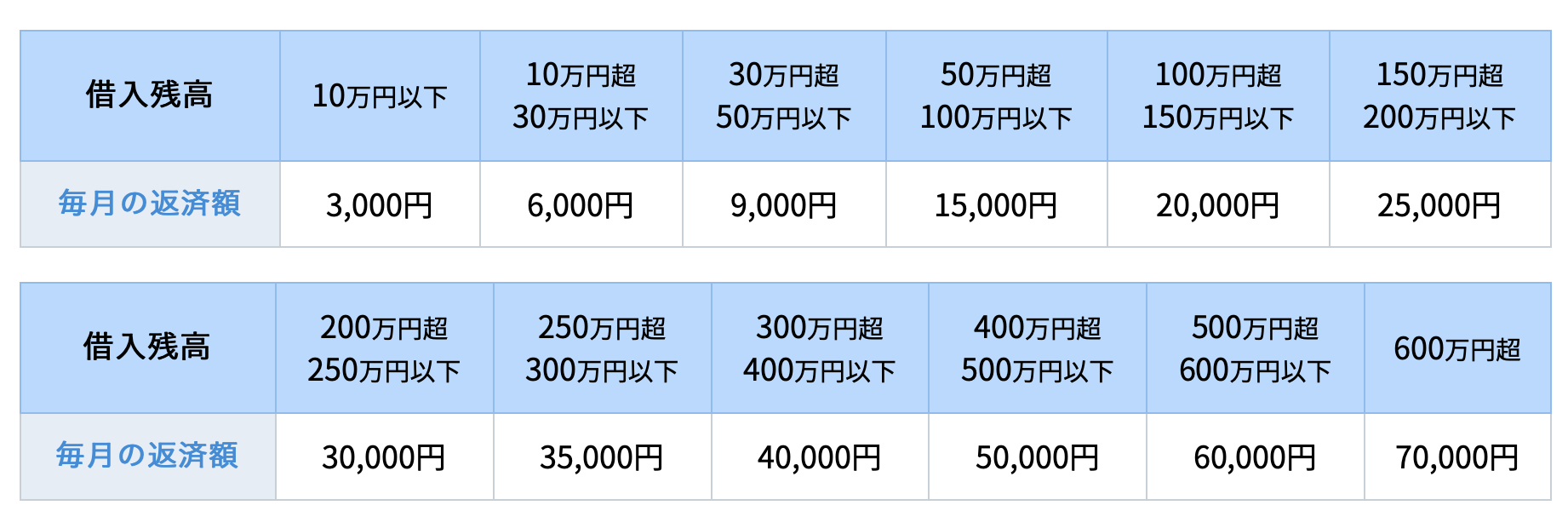

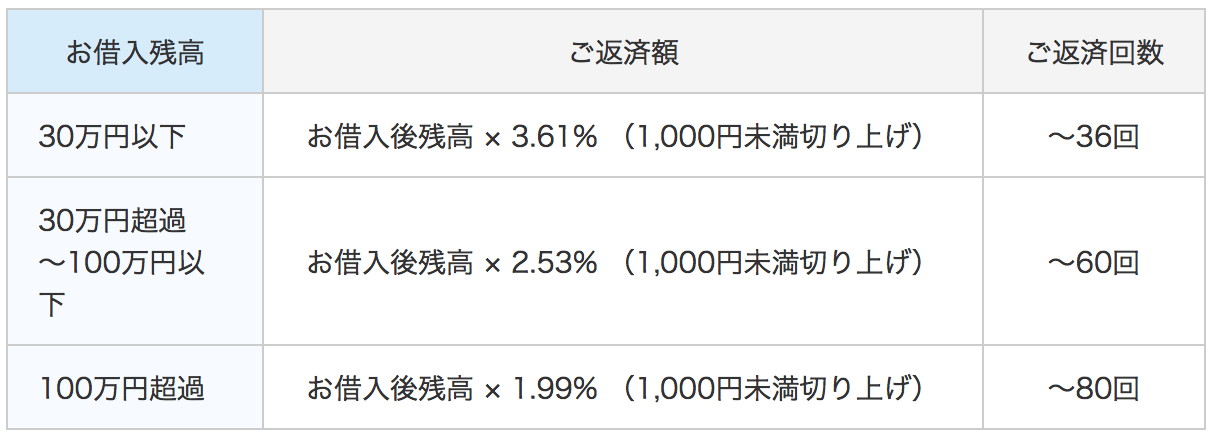

例1)オリックス銀行カードローンの返済額

残高スライドリボビリング方式を採用しているオリックス銀行カードローンでは、毎月の返済額は以下のようになっています。

返済残高が10万円を切ると、毎月の返済額は3,000円になり、なかなか全額返済に至りません。

そのため、お金に余裕がある時は繰上げ返済することがおすすめです。

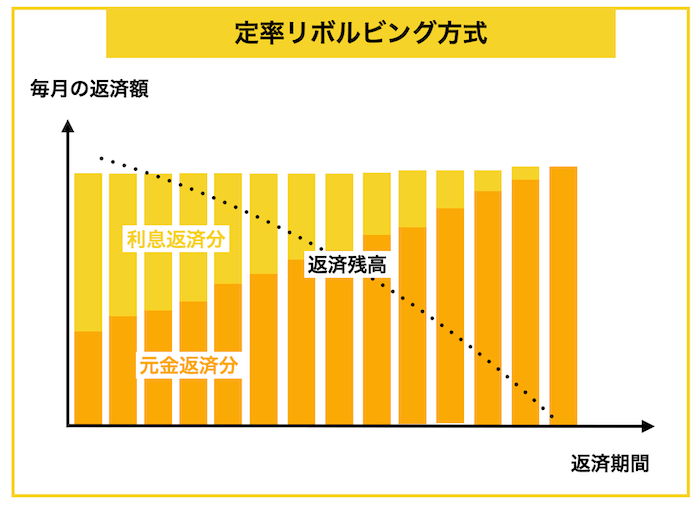

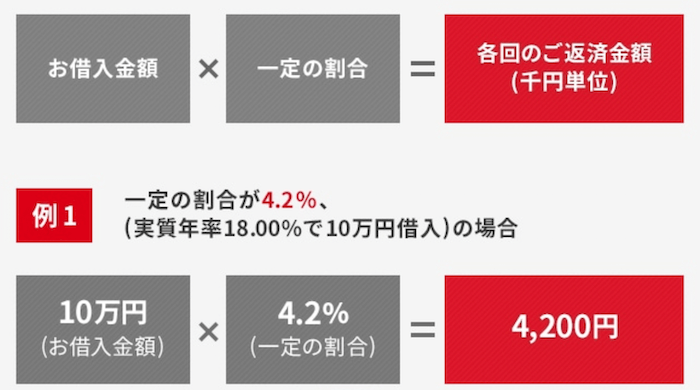

2-2. 定率リボルビング方式

定率リボルビング方式は、借入金に一定の割合を掛け合わせて、返済額が決まるもので、毎月一定額を返済していく仕組みです。

下の図が、定率リボルビングの仕組みをまとめたものです。

返済額が大きいと利息が占める割合が多いですが、返済を重ねていくと、徐々に元金の返済が増えていきます。

借り入れ時に決まった返済金額が最後まで続きます。(途中で借り入れを新たに行うと、返済額は変わります)

例1)アコムの返済額

アコムだと以下のように借り入れ残高に応じた一定の割合を返済に充てます。

出典:アコム

10万円の借り入れを行うと、10万円×4.2%=4,200円、切り上げて5,000円の返済になります。

最後に借り入れた金額で返済額が計算されるため、残高スライドリボビリング方式のように返済額が少なくなり、借入残高が全く減らないという心配がありません。

例2)プロミスカードローンの返済額

プロミスやアイフルでは、公式ページに「残高スライド元利定額返済方式」と書かれていますが、実際はアコムの「定率リボルビング方式」と同じです。

プロミスでは、以下のように借り入れ残高に応じた一定の割合を返済に充てます。

出典:プロミス

10万円の借り入れを行うと、10万円×3.61%=3610円、切り上げて4000円の返済になります。

途中で借り入れを増やすと返済額が変わりますが、途中で借り入れしないなら最初の返済額が最後まで続きます。

2-3. 返済方式で知っておきたいこと

返済方式については、名前はいろいろありますが、次の2つがあるということを知っておけば十分です。

- 返済残高に応じて返済額が変わる・・・楽天銀行やオリックス銀行など主に銀行

- 借り入れした時に毎月の返済額が決まる・・・プロミスやアイフル、アコムなど主に消費者金融

どちらにしろ、「毎月の返済額が少ないということは、元金が減るのが遅く、利息は多くかかる」ということです。

お金に余裕がある時に、臨時返済していくことが、利息を減らしていくのに大切です。

2-4. 返済のみちすじを示してくれるシミュレーター

カードローン会社には、どこもシミュレーターが用意されているので、返済額が気になる人は利用してみましょう。

参考までに、主に以下のカードローンでシミュレーションを使うことができます。

| サービス名 | シミュレーションページ |

| みずほ銀行カードローン | こちら |

| オリックス銀行カードローン | こちら |

| アコム | こちら |

| プロミス | こちら |

| アイフル | こちら |

上記のシミュレーターを使うことで、簡単に毎月の返済額や支払い利息がわかるため、おすすめです。

表の中にないカードローンも「カードローン名 返済シミュレーション」と検索すれば、シミュレーターを使うことができます。

3. カードローンの返済額を少なくする2つのポイント

カードローンの返済額を少なくするためには以下の2つのポイントを意識しましょう。

- 払えるときは多めに払っておく

- 利率の低いカードローンに乗り換える

それぞれ紹介します。

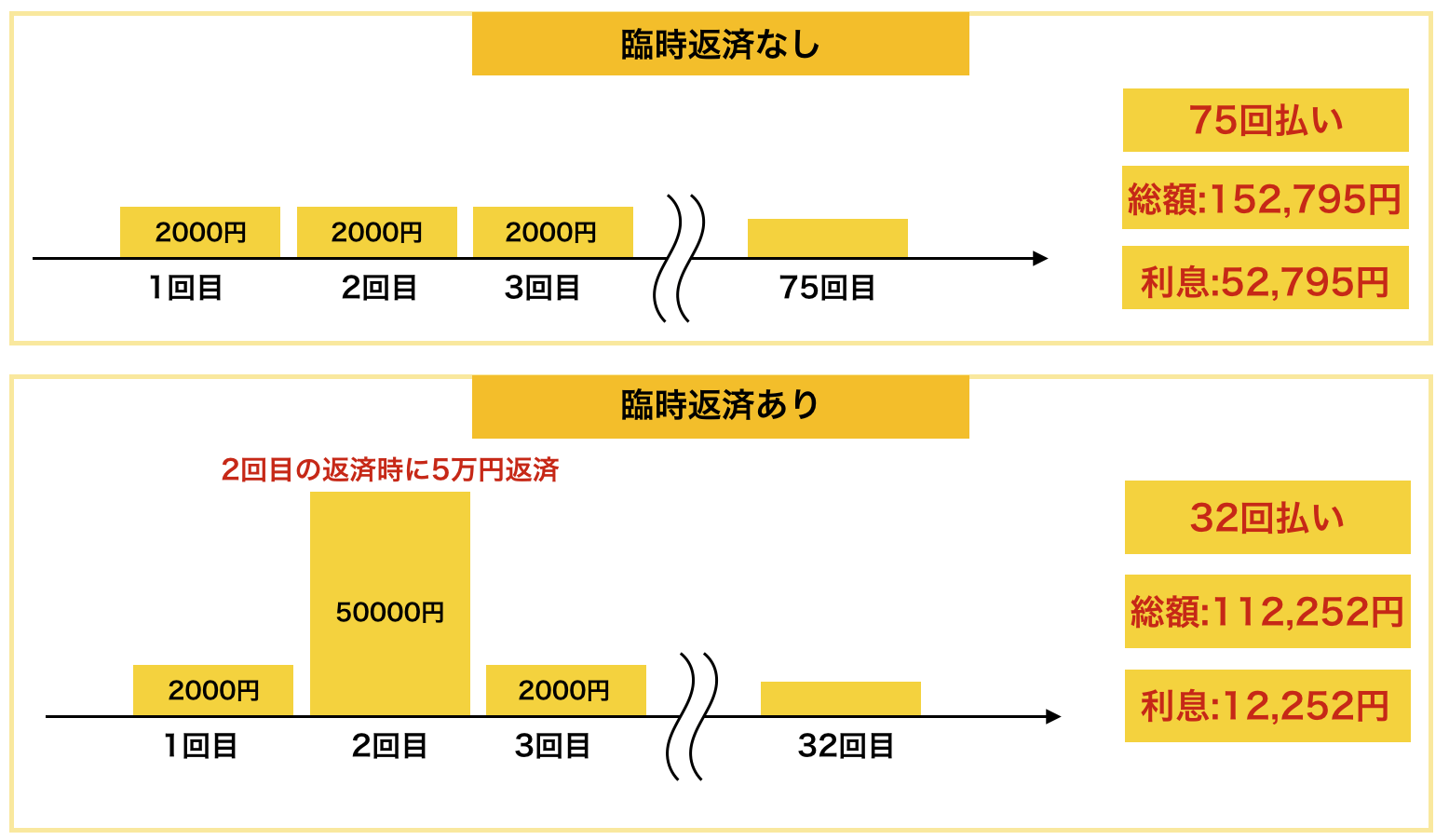

3-1. 払えるときは多めに払っておく

どのカードローンも臨時での返済は可能なので、払えるときはきちんと返済をするように意識しましょう。

ちなみに、10万円を14.5%で借りて最低返済額2000円で返済することを例に挙げてみます。

2000円ずつ返済していくと、6年以上の返済期間がかかり、5万円を超える利息を払うことになります。

それに対して、2回目の返済時に5万円を臨時に返済すると、支払い期間は3年未満になり、支払う利息も4万円以上減らせます。

以上のように、支払いに余裕があるときは多めに返しておくと、利息を大きく減らすことができます。

3-2. 利率の低いカードローンに乗り換える

金利は以下のようにカードローンによって大きな違いがあります。

| サービス名 | 実質年率 |

| じぶん銀行カードローン | 2.2%~17.5% |

| 楽天銀行スーパーローン | 1.9%~14.5% |

| アイフル | 3.0%~18.0% |

| アコム | 3.0%~18.0% |

| プロミス | 2.5%~18.0% |

そのため、例えばアイフルで18.0%で借りていた人が、楽天銀行カードローンに借り換えられれば、14.5%以下の金利になるため金利は大きく下がります。

利率が違うと支払い総額も大きく変わります。

例えば、30万円を18%と14.5%で借りると以下のように返済総額に2万円以上差が生まれます。

| 実質年率 | 返済回数 | 返済総額 | 利息 |

| 18.0% | 36回 | 388,683円 | 88,683円 |

| 14.5% | 2.2%~17.5% | 366,143円 | 66,143円 |

※残高スライド元利定額返済方式で毎月11000円返済したとき

上記のように、より良い条件を求めて「借り換え」を行うことも返済額を下げる一つの手段です。

借り換えについてより詳しく知りたい方は「カードローンの借り換えで失敗しないための全ポイント」を参考にしてみましょう。おすすめの借り換え先から申し込みの注意点まで、借り換え時に知っておくべき全てのことを説明します。

4. 返済できないときにすべき3つのこと

どうしても返済できないときにすべき以下の3つのことを紹介します。

- カードローン会社に相談する

- おまとめローンを検討する

- 債務処理を検討する

それぞれ紹介します。

4-1. カードローン会社に相談する

どうしても返済できなさそうなら、カードローン会社に電話などで返済が厳しいことを相談してみましょう。

なぜなら、事前に連絡さえしておけば、返済日を待ってくれたり、今回の返済額を減らしてくれる可能性があるからです。

災害や疫病など非常事態時には、返済の猶予を待ってくれる可能性が高まります。

どのくらい返済を待ってくれるのか、返済額を減らしてくれるのかはあなたの取引状況やご利用のカードローンによっても変わってきますので、まずは電話で確認をしましょう。

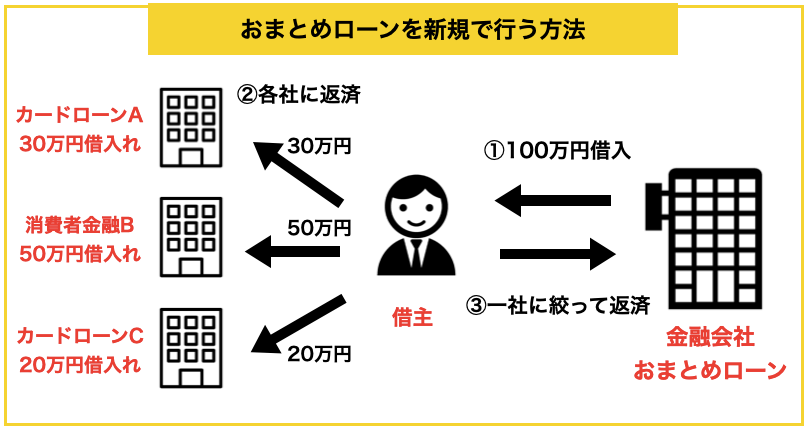

4-2. おまとめローンを検討する

カードローンが複数になってしまって、返済が厳しいという方は「おまとめローン」を検討しましょう。

以下のように、まとめたおかげで返済がだいぶ楽になったという声が当サイトにも寄せられています。

そのため、複数社からの借り入れがある方は、一度おまとめを検討することで利率や毎月の返済額を落とせる可能性があるためおすすめです。

おまとめローンに関しては「世界一わかりやすいカードローンのおまとめ全知識」を参考にしてみてください。

カードローンをまとめる時に知っておきたいすべてのことを紹介します。

4-3. 債務処理を検討する

借金の負担を減らす一つの手段として、「債務整理」と呼ばれるものがあります。

「自己破産」なども債務整理の一種ですが、債務整理には主に3つのケースがあります。

| 概要 | 主なデメリット | |

| 任意整理 | 裁判所などを通さずに、債権者と借金を減らすように話し合う。 |

|

| 民事再生 | 住宅ローンを除いた借金総額の20%(最低100万円)を3年間で返済し残りは免除される。 |

|

| 自己破産 | 裁判所に申し立てて、借金を帳消しにする。 |

|

債務整理をすると借金は無くなりますが、いわゆるブラックリストに入ってしまうため、しばらくクレジットカードやローンを作れなくなってしまうなどのデメリットがあります。

債務整理をするのは、最後の手段として考えておきましょう。もし債務整理をしようと思う方は、お近くの弁護士の方に相談してみましょう。

5. 返済できなくても絶対にしてはいけない3つのこと

反対にどうしても返済できなくても、してはいけない以下の3つのことを紹介していきます。

- 無断延滞や踏み倒し

- 闇金の利用

- クレジットカードの現金化

それぞれ紹介します。

5-1. 無断延滞や踏み倒し

無断延滞や踏み倒しを起こしてしまうと、ブラックリスト入りしてしまい、まともなところからお金を借りられなくなってしまうため注意が必要です。

また、ブラックリストに乗らない程度の延滞を何度も繰り返していると、カードローン会社との信頼関係を失ってしまいます。

貸し手との信頼関係がないことはデメリットが多い

細かい延滞を何回もするなど信頼を失墜させていると、限度額の引き下げや、最悪の場合一括での返済を求められる恐れもあります。

カードローンから定期的に借りてきちんと返すことを繰り返す方は、信頼関係ができあがります。

そして、信頼関係が出来上がると、増額の案内を送ってくれたり、「利率を下げて欲しい」と申し出た時に下げてもらいやすくなります。

数日ならいいやという考えはやめて、期日までにきちんと返済することを意識しましょう。

5-2. 闇金の利用

返済に厳しくても闇金には手を出してはいけません。返済に困っている時に闇金は「審査なしで貸す」などと甘い言葉をかけてくる可能性があります。

そういった会社が審査をしなくても貸すのには以下の2パターンの理由があります。

- どんな手を使ってでも必ず返済させる手段を持っている

- お金を貸すということ自体が嘘の詐欺

特に、お金を貸すということ自体が嘘だったケースには要注意です。審査なしで貸してくれると言われて闇金に飛びつくと、以下のYahoo知恵袋で相談されていたような事件に巻き込まれます。

闇金の詐欺に遭いました。

経緯は、どうしても急な出費にお金が必要で、でも銀行の審査に通らなかったので、急を要していたこともあり、ネットで検索しすがる思いで審査の緩いというところに申し込みをしたら、

(そもそもこれが間違いの元でしたが、自業自得だったとわかった上でご相談していますので、どうかお知恵を貸してください。)

借金の担保にまず携帯会社へいき、携帯を新規契約できたらそれが信用繋がるといわれ、言われるがままに、ドコモへ行ったらiPhone 2台と iPad 1台の契約をする流れになっており、契約が終わったら機種を着払いで事務所に送ってくれたら、翌日お金を振り込むと言われ、パニックで困っていたわたしはすがる思いで、指示に従いましたが、お金が翌日になっても振り込まれず、催促すると、振込は2週間後になってしまうが、更に今日ドコモで契約をしてくれたら、翌日振り込むといわれ、やっとこのとき、詐欺に騙されてしまったと分かりました。

上記のようなトラブルに巻き込まれないように、返済に困っていても信用できる会社かどうかを確かめた上で申し込みを行いましょう。

5-3. クレジットカードの現金化

クレジットカードのショッピング枠を現金化することもできます

よく繁華街で看板を持って立っている人を見たことがあるかと思いますが、今はネットで、家にいながら現金化を行うことができます。

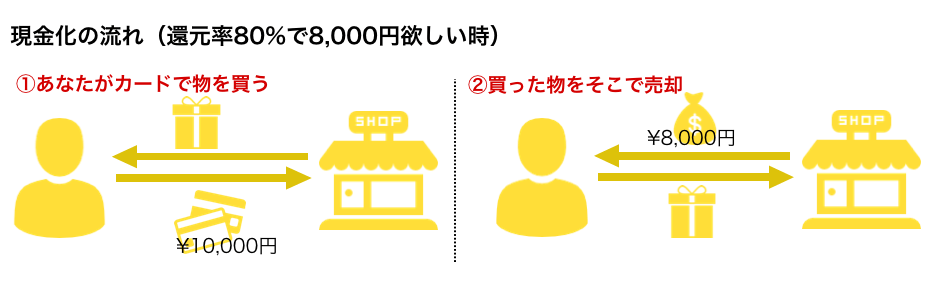

ちなみにショッピング枠の現金化の仕組みは以下の通りです。

これはネットで商品をクレジットカードで購入し、売却するという形で購入額の70~90%以上を現金で振り込んでもらえるサービスです。

しかし、ショッピング枠の現金化は、多くのカード会社で禁止されているので、おすすめはできません。

カード会社に見つかった場合、利用停止になったり、振り込まれるはずのお金が振り込まれないなどの被害があるため甘い言葉をかけられても使わないことを意識しましょう。

6. カードローンの返済に関するQ&A

カードローンの返済についてよくある疑問をQ&Aにしてまとめました。

それぞれ紹介します。

6-1. リボ払いとはなんですか?

リボ払いは、利用金額にかかわらず、毎月一定金額を返済していく仕組みです。

分割払いだと「3回払いで」というように、買い物ごとに支払額が決定しますが、リボ払いだと利用金額を合計して毎月一定額を返済していくのです。

そのため、借入額が増えても、毎月の返済額は増加しないので、利息が増えやすいのです。

6-2. 返済が遅れるとペナルティがありますか?

返済が遅延すると、遅延損害金がかかります。

延滞した分の料金に利息を払って返済することになります。

利息は最大で20%になるので、早めの対応を心がけましょう。

6-3. ボーナス返済はありますか?

カードローン返済では、基本的に住宅ローンにあるようなボーナス返済はありません。

ボーナスが入ったら、繰上げ返済すればOKです。

7. さいごに

カードローンの返済のポイントを紹介してきましたが、いかがでしたか。

カードローンはリボ払いで、毎月一定額を返済していくことになりますが、余裕がある時には臨時で返済をしていくことが利息を減らすのにとても大切です。

また、どうしても返せない時は「おまとめ」などの手段を使うか、カードローン会社に相談して柔軟に対応をしてもらいましょう。(最後の手段は、弁護士さんに債務整理の相談です)

このページが、読者の皆様のカードローン返済にお役に立てることをお祈りします。

お金の法則では、アフィリエイトプログラムを利用し、アコム社などから委託を受け広告収益を得て運営しております。