「副業の確定申告ってどうやってやればいいんだろう?」「確定申告したら副業が会社バレするんじゃないか?」と困ってませんか。

しかし、副業について正しい知識を持って、正しく確定申告を行えば絶対に副業が会社バレるリスクは限りなく0にできます。

このページでは、会社員として年収1000万以上、副業で年収300万円以上を稼いでいる筆者が行っている会社バレ対策のための正しく確定申告を行うノウハウを以下の流れで全て公開します。

このページを読めば、会社バレ対策のために副業の確定申告を行うべきか否か、行うとしてどのように行えばいいかが分かります。

あなたの副業が会社バレしないようにしましょう。

1. 確定申告が必要な人

下記の2パターンにあたる場合、確定申告をしなければ副業が会社バレします。

- 副業で20万円以上のアルバイト以外の所得(事業所得)がある

- 副業で20万円未満しか所得がないけどそれがアルバイト(給与所得)の場合

具体例を挙げてわかりやすく説明します。

具体例1:会社員アフリエイターで収入が年25万円あり、6万円のパソコンを購入した場合

確定申告は不要です。なぜなら25万円の収入から6万円の経費を引くと所得は19万円になるからです。

具体例2:副業のコンビニバイトで年5,000円の収入がある場合

確定申告が必要です。なぜならアルバイトだからです。

注意点

- アフリエイターが得た収入は、それが継続的なものであれば「事業所得」となります。

- アフリエイターとしての収入が継続的なものでなければ「雑所得」となります。

- コンビニバイトで得た所得は「給与所得」となります。

- 給与所得は指揮命令を受けて仕事をして得た所得をいい、源泉徴収票という紙が会社から出されます。

- 事業所得と雑所得では源泉徴収票は出ません。

- 自分の所得が給与所得かどうか分からない人は、副業で源泉徴収票が出るかどうかを副業先の人に確認しましょう

2. 会社にバレる3パターンと回避策

副業が会社バレするパターンは、①無申告、②住民税、③告げ口の3つ以外にありません。

注意点

マイナンバー制度で副業が会社にバレるというデマがあります。

しかし、結論から言うとマイナンバー制度で副業は会社バレしません。

なぜなら、マイナンバー制度の目的は国が税金をしっかりと取ることにあり、副業を会社にバラすことが目的ではないからです。

2-1. 無申告

いわゆる無申告とは、確定申告が必要なのにそれをしないことをいい、法律違反です。

税務調査という税務署による緊急調査が入って脱税をしていることがバレると、場合によっては多額の税金や罰金を支払わされることもあり、税務署はあなたが会社から毎月もらっているお給料を差押えます。

そうなると、あなたが副業をしていることが会社バレるので、確定申告が必要な人は絶対にしっかりと確定申告をしましょう。

2-2. 住民税

ほとんどの場合は住民税が原因で副業が会社バレします。

下表が住民税の目安例です。

| 年収 | 住民税 |

| 500万円 | 約20万円 |

| 600万円 | 約30万円 |

このように所得によって住民税は異なるので、年収500万円の会社員が住民税を約30万円支払うこととなった場合、会社の給与担当者はこのように思います。

この人年収500万円しかないのに、年収600万円分の住民税を払っている

こうしてこの社員に100万円分の別な収入(副業)があることが会社バレします。

副業収入分の住民税を「特別徴収」という会社が払う形で納付するのではなく、「自分で納付」しましょう。

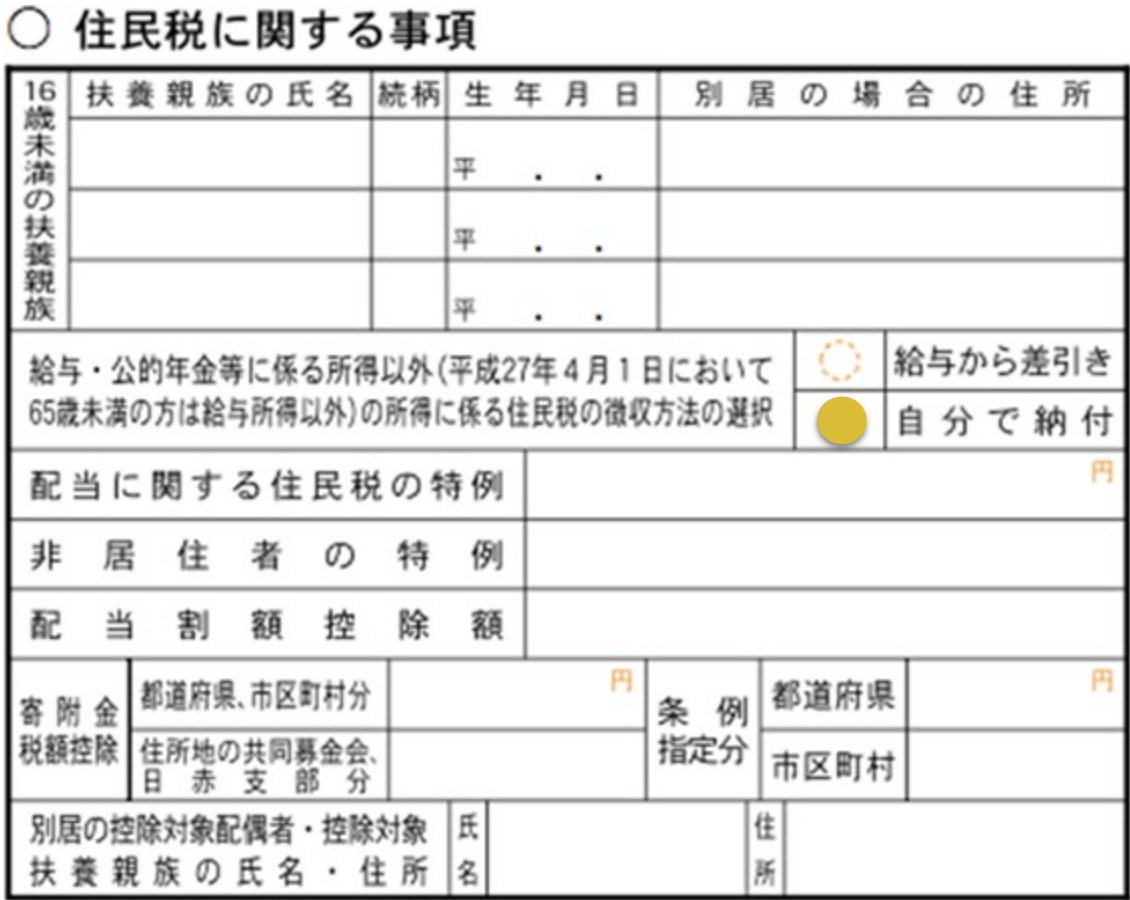

副業分の住民税を自分で支払うために確定申告をし、確定申告書類の住民税に関する部分で下記のとおり工夫をするだけで会社バレを回避しやすくなります。

上図のように副業分の住民税を「自分で納付」(普通徴収)することを居住している市区町村に認められればその分の住民税は会社の給料から天引きされないため、会社にあなたが副業していることが分かりにくくなります。

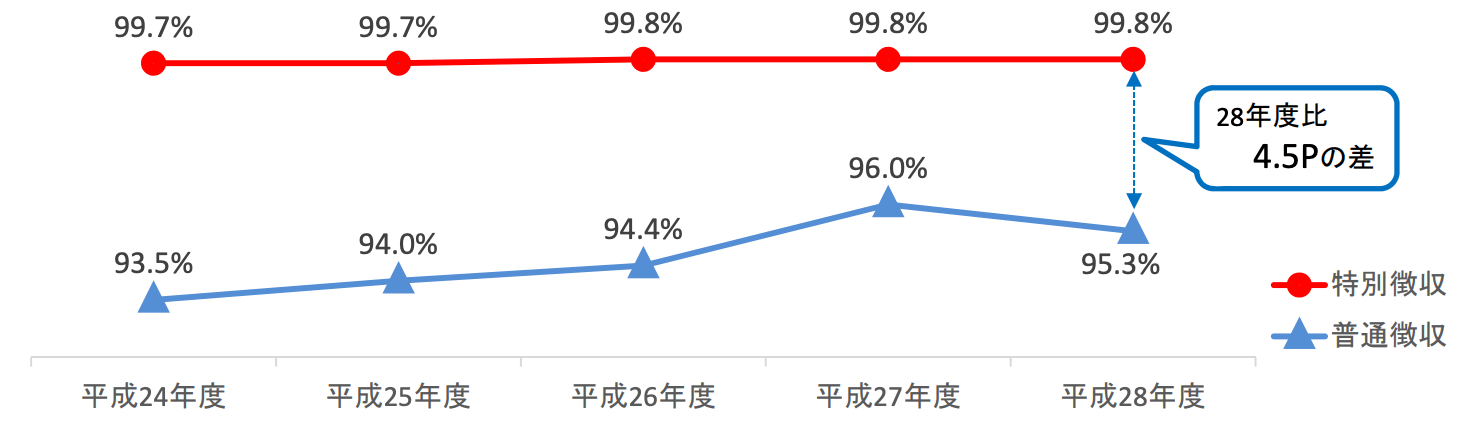

ただし、現在は一部の状況を除きほとんどの都道府県でサラリーマンなど給与を受け取っている人の住民税は原則全て特別徴収(給与から差引き)するように推進されています。

これは、特別徴収に比べて、普通徴収だと納税を行なっていない人の割合と金額が多いためです。

引用:総務省

そのため、「自分で納付」にチェックしても居住している市区町村で認められない可能性が高く、この対策で会社にばれるのを防ぐのは難しくなっています。

注意点

- 「自分で納付」にチェックしても市区町村役場の人がチェックもれをする場合もあります。5月に納税通知書が役所から会社に送られてきくることになってるので、4月中旬から下旬に市町村役場に電話し「自分が普通徴収になっているか」と確認しましょう。

2-3. 告げ口

同僚に副業のことを知られてしまい、そこから会社へ告げ口されるパターンです。

具体例1:同僚に話してしまった場合

飲み会のときなどにポロッと自分が話してしまったことは部署全体に知られてしまったのと同じです。

絶対に同僚には副業のことは話さないようにしましょう

具体例2:ネットショップの場合

ネットショップを副業で行ったりすると、実名がインターネット上に公開されることがあります。そうすると会社の誰かがあなたのことを見つけてしまうかもしれません。

なので、副業が会社バレしたくない人はネット上に名前を公表することは絶対にやめましょう。

3. 副業タイプ別:確定申告が必要な場合

副業といっても様々な副業があります。

そこで副業別に確定申告が必要な場合を分かりやすく説明します。

3-1. 株

株取引の場合は、特定口座を開設するときに源泉徴収有りを選択した人以外は確定申告が必要です。

自分が特定口座を開設するときに源泉徴収有りを選択したかは証券会社に問い合わせをすればすぐ分かります。

確定申告が必要かどうか、わかりやすくまとめたのが下表です。

| 口座の種類 | 源泉徴収有無 | 確定申告 |

| 特定口座 | 源泉徴収あり | 不要 |

| 源泉徴収無し | 必要 | |

| 一般口座 | 源泉徴収無し | 必要 |

注意点

- 特定口座は、税金の手続を証券会社が代わりに行ってくれる口座です。この口座を選んで源泉徴収ありを選択した人は、確定申告手続は不要で、口座から自動的に税金が引き落とされます。

- ただし、貸株などのサービスで雑所得を得ていたり投資のための書籍代・電気代・スマホやPCなどの端末代などを経費にしたいなら確定申告はした方が良いでしょう。

- 株で得た収入は譲渡収入になります。FXは雑所得ですから注意しましょう。

3-2. 広告収入

ブログでの広告収入の場合、雑所得か事業所得にあたります。どちらにあたるかはケースバイケースですが、継続的に業として行っている場合(年290万円以上の所得が1つの目安)は事業所得とみなされやすくなります。

この広告収入の場合、収入が20万円を超えても、経費があれば所得は20万円以下になる場合があります。

経費にできる例を具体的に挙げますので、参考にしてみてください。

- パソコン代

- サーバー代

- 机代

- 交通費

- パソコンに付随する機器類の代金

- 広告するにあたって自分で実際に使用してみた物品類の代金

- その他広告収入業と関連のある費用

広告収入が20万円を超えても、これら経費を引いて20万円以下になれば確定申告は不要です。

事業で使った経費はできるだけ個人事業主用のクレジットカードで支払う事をおすすめします。なぜなら個人のクレジットカードで支払うと、どれが私用で事業用かの判断が付きにくため簡単に計算ができなかったり、カード会社の規約違反になる可能性があるからです。

個人事業主用におすすめのクレジットカードが知りたい方は「個人事業主が確実にクレジットカードを作るための4つのポイント」の2-1(2章)を参照してください。

注意点

- 経費に参入する場合は、領収証などの証拠物を残しておきましょう。後から税務署に何か言われてもこれで安心です。

3-3. アルバイト

アルバイトをした場合は、必ず確定申告をしてください。

なぜなら、確定申告をしないと「主たる給与」の支払先であるお勤め先の会社に住民税の支払通知がいくからです。

注意点

- 正社員とアルバイトを行っている人は白色申告しか選ぶことができません。白色申告とは、確定申告の種類のうちの1つでもっとも簡単に確定申告ができるシステムのことをいいます。

正社員とアルバイトを掛け持ちしている人の確定申告の手続を下記表にわかりやすくまとめました。

| 1番目に行うこと | 税務署で白色申告の書類を手に入れる | |

| 2番目に行うこと | 会社の源泉徴収票とアルバイトの源泉徴収票を手に入れる | |

| 3番目に行うこと | 右記の控除書類を用意する | 社会保険料控除証明書 |

| 医療費の領収書 | ||

| 生命保険料 | ||

| 地震保険料の控除証明書 | ||

| その他控除を証する書類 | ||

| 4番目に行うこと | 正社員の所得とアルバイトの所得を申告書欄に書く | |

| 5番目に行うこと | 2月16日〜3月15日に確定申告を税務署などで行う | |

注意点

- 3月15日が土日の場合は翌営業日が締切日になります。

20万円以下でも住民税の申告は必要!

副業で得ている収入が20万円以下の場合、確定申告が不要であってもお住まいの市区町村への住民税の申告は別途必要となるケースがあります。

ただし、あなたの働き方や収入の種類など当てはまるかどうかは専門的な知識が必要なため、個人で判断するのは避けた方が良いです。

確定申告が不要な額だとしてもできれば書式に沿って書類は作成の上、次のような組織や税理士に相談しましょう(書類は作らなくても何からどのくらいの収入を得ているなどの情報でも良いです)

- 住んでいる市区町村の役所・役場

- 税務署

- 税理士

4. 確定申告で収めるべき税金計算法

所得税は下記表のとおり課税されます。

| 課税される所得金額 | 税率 | 控除額 |

| 194.9万円以下 | 5% | 0円 |

| 195万円超329.9万円以下 | 10% | 97,500円 |

| 330万円超694.9万円以下 | 20% | 427,500円 |

| 695万円超899.9万円以下 | 23% | 636,000円 |

| 900万円超1,799.9万円以下 | 33% | 1,536,000円 |

| 1,800万円超3,999.9万円以下 | 40% | 2,796,000円 |

| 4,000万円以上 | 45% | 4,796,000円 |

注意点

- 税率は毎年変更される可能性があります。

- 令和19年(2037年)まで復興特別所得税が2.1%加算されています。

- 実際の課税額は様々な点が考慮されますので表の場合と大きく異なることがあります。

具体例:会社員で年収300万円の人が広告収入で年200万円稼いだ場合

(300+200)×20%-424,500円=572,500円が所得税です。

これの2.1%の復興特別所得税が加算され、584,523円が所得税と復興特別所得税でかかります。

もっとも、会社員の場合毎月いくらか源泉徴収されていますので、これを全額支払うということにはなりませんのでご安心下さい。

正確な計算がしたい方は、CASIOの税金計算サイトをご利用ください。

5. 確定申告の手続き方法

確定申告の手続方法を分かりやすく表にまとめました。

| いつ申告するか | 2月16日〜3月15日 |

| 対象所得 | 前年の1月1日〜12月31日までの所得 |

| どこで申告するか | 住所の近くの税務署 |

| 確定申告用の用紙 | 税務署 |

| 確定申告の方法 | 青色申告 |

| 白色申告 |

注意点

- 青色申告は、色々な書類を提出することで最大65万円の所得控除が受けられる制度です。とにかく会社バレが嫌だという人は簡単な手続の白色申告の方をオススメします。

- 分からないことがあれば税務署の職員や税理士に聞きましょう。親切に教えてくれます。

青色申告をするためには開業届・青色専従者給与に関する届出書など書類の作成が面倒ですが、「開業freee」を利用すると無料で簡単にできます。

なお、確定申告の書類作成は現在クラウド会計ソフトを使って行うのが一般的です(税理士や会計士も使っています)

最大65万円の控除を受けられる青色申告を簡単に作成できる上に、初年度年会費無料で使える「やよいの青色申告オンライン」がおすすめです。

6. 税理士に頼んだほうがいい場合

確定申告は慣れていない人にとっては、とても面倒な作業です。

結論から言うと、3万円〜10万円を税理士の先生にお支払いすれば会社バレしにくくなる確定申告をしてくれます。

特に下記にあてはまる人は、絶対に税理士に頼んだ方がいいでしょう。

- 収入が数百万円あって確定申告が必ず必要な人

- 絶対に会社バレだけは避けたい人

- 確定申告がとても面倒な人

知り合いに税理士の先生がいない場合は、インターネットでお近くの税理士の先生を探しましょう。

下記表は税理士についてのメリット・デメリットをまとめた表になります。

| メリット | デメリット |

| 面倒な手続を丸投げできる ・簡単な白色申告でも電卓を叩かなければなりません。 | 相場3万円〜10万円の費用がかかる |

| 節税効果がある ・税理士の先生でないと気付くことのできない制度がある。 ・経費にならないと思っていたものが経費になることもある | |

| 会社バレを防げる ・税理士の先生にお金を払うのは私達依頼者です。 |

注意点

- 税理士の先生もプロとはいえ、役所側のミスで副業が会社バレすることもありますので御注意ください。

- 筆者の経験上税理士の先生が書いた書類は役所のチェックが甘いので、できることなら税理士の先生に頼みましょう。

7. まとめ

副業を行っている人で確定申告が必要な人は、会社バレしないようにしっかりと確定申告の手続を行って下さい。

ポイントは、副業収入分の住民税を特別徴収という会社が払う形で納付するのではなく、自分で納付(普通徴収)することです。

ただし、ほとんどの都道府県で特別徴収での納付を推進しているため、会社員の副業に強い税理士へ相談・依頼した方が会社バレのリスクを極限まで下げることができるでしょう。