「プロミスでおまとめはできる?」「プロミスのカードローンでまとめられるの?」と、プロミスでおまとめを考えていませんか?

プロミスにはおまとめローンが用意されています。審査が早いという大きなメリットがありますが、金利が若干高めで、限度額が低いなどのデメリットも知ってから選ぶことをおすすめします。

本ページは銀行でカードローン審査をしたことがある私が、プロミスでおまとめするメリットやデメリット、利用者の口コミ、申し込む際の注意点や落ちた場合の対策についてまとめたものです。

- プロミスのおまとめローンはどんな人におすすめ?

- 口コミで分かるプロミスカードローンの特徴

- プロミスカードローンでまとめるまでの流れと注意点

- プロミスでおまとめ失敗した場合の3つの対策法

- プロミスカードローン以外でおすすめのおまとめローン4選

- プロミスカードローンに関するQ&A

このページを読めば、プロミスでおまとめするべきか、また、実際に申し込む際にどうすれば良いのか分かるのでぜひご覧ください。

1. プロミスのおまとめローンはどんな人におすすめ?

プロミスでは普通のカードローンだけでなく、おまとめ専用のローンが用意されています。

プロミスのカードローンの評価をまとめたのが下の表です。

一言で評価すれば「審査のスピードにこだわりたい方におすすめ」ということになります。

| 実質年率 | ★☆☆☆☆ | [6.3%~17.8%]おまとめローンの中では高い。 |

| 限度額 | ★★☆☆☆ | [300万円]おまとめローンの中では低い。 |

| スピード | ★★★★★ | [最短3分]最高に早い。 |

| 審査 | ★★★★☆ | 銀行よりも審査が柔軟。 |

| 総合評価 | ★★☆☆☆ | 審査のスピードにこだわりたい方におすすめ |

★が多いほど、評価が高いということになります。

1-1. プロミスでのおまとめにおすすめな人

プロミスでおまとめしても良いのは、次のような方です。

- 即日でおまとめをしたい人

- 銀行の審査に落ちた人

おすすめな人① 即日でおまとめをしたい人

プロミスのおまとめの最大のメリットは審査時間が短いということで、最短3分での借入れが可能です。

そのため、「本日中でもおまとめしたい」という方におすすめです。

ただし、おまとめで借入希望額が大きかったりすると、審査が長くなる可能性もあるので注意しましょう。

おすすめな人② 銀行の審査に落ちた人

おまとめローンは銀行の方が金利が低いので、まずは銀行を検討することをおすすめします。

下の表は、消費者金融や銀行のおまとめローンの金利(実質年率)をまとめたものですが、銀行の方が3%以上安くなっていることが分かります。

| 会社名・サービス名 | 実質年率 |

| プロミスおまとめローン | 6.3%~17.8% |

| オリックス銀行VIPフリーローン | 3.0%~14.5% |

| auじぶん銀行借り換えローン | 0.98%~12.5% |

| 東京スター銀行おまとめローン | 9.8%~14.6% |

| 楽天銀行スーパーローン | 1.9%~14.5% |

| イオン銀行フリーローン | 3.5%~13.5% |

| りそな銀行プレミアムフリーローン | 6.0%~14.0% |

| アイフル「おまとめMAX」 | 12.0%~15.0% |

| アロー「貸金業法に基づく借換ローン」 | 15.0%~19.94% |

実質年率とは事務手数料や保証料を入れた「1年間の実質の金利」のことです。

銀行の審査に落ちてプロミスで借りる場合は、前倒しで返済していくことをおすすめします。

1-2. プロミスでのおまとめにおすすめでない人

プロミスのおまとめに向いていないのは、次のような方です。

- 金利にこだわりたい人

- すでに銀行の借入れがある人

おすすめでない人① 金利にこだわりたい人

プロミスカードローンの金利(実質年率)は、消費者金融なので高くなっているので、金利にこだわりたい方は次のような銀行を検討しましょう。

- auじぶん銀行借り換えローン・・・0.98%~12.5%

- イオン銀行フリーローン・・・3.5%~13.5%

- りそな銀行プレミアムフリーローン・・・6.0~14.0%

大金を借りる場合は金利にこだわるべきなので、まずは銀行に申し込みましょう。

それで落ちた場合はアコムやプロミスなど消費者金融を検討することをおすすめします。

おすすめでない人② すでに銀行の借入れがある人

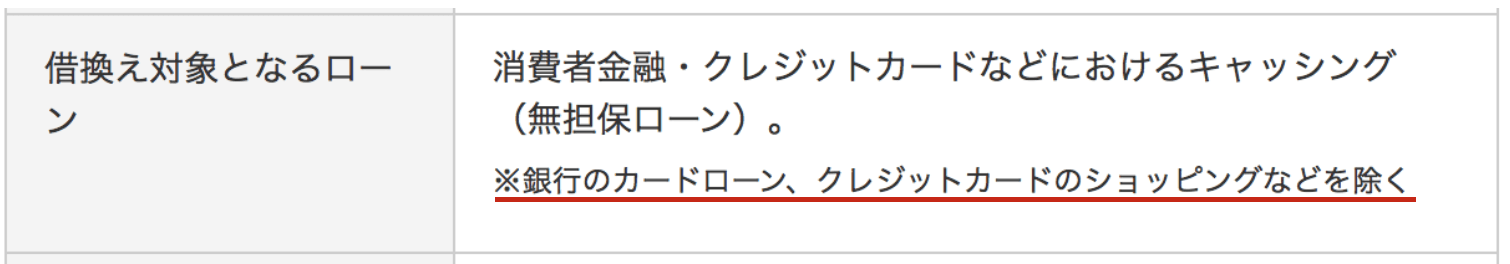

プロミスでおまとめができるのは、消費者金融やクレジットカードのキャッシング(借入れ)に限られます。

次のような借入れをおまとめすることはできないので注意してください。

- 銀行のカードローン

- クレジットカードのショッピング

銀行のおまとめしたい場合は、別の金融機関を検討することをおすすめします。

1章まとめ

プロミスでのローンおまとめがおすすめな人・おすすめでない人は次の通りです。

| おすすめな人 | おすすめでない人 |

| ・即日でおまとめをしたい人 ・銀行の審査に落ちた人 | ・金利にこだわりたい人 ・すでに銀行の借入れがある人 |

プロミスは即日で借りられるというメリットがありますが、金利(実質年率)が高めなので、まずは銀行を検討することをおすすめします。

銀行がダメだった場合は、プロミスを検討すると良いでしょう。

次の章からプロミスでおまとめした人の口コミを紹介し、落ちないための申込み方などを解説していくので参考にしてください。

「プロミス以外でおまとめしたい」と思った方は、5章「プロミスカードローン以外でおすすめのおまとめローン4選」を参考にしてください。

2. 口コミで分かるプロミスカードローンの特徴

プロミスカードのおまとめローンユーザー100人にアンケートをとり、さらにSNSを参考に、その中で見えたプロミスのおまとめのメリットとデメリットを紹介します。

2-1. プロミスでおまとめする2つのメリット

実際のユーザーからの口コミから、プロミスをおまとめ先として選ぶメリットとして次の2つがありました。

- 学生・アルバイトや主婦でもまとめられる!

- 最短即日で借りられる

メリット① 学生・アルバイトや主婦でもまとめられる!

プロミスのメリットの一つが、「申し込みのハードルが低い」ことです。

プロミスのおまとめローンの申し込み条件は以下のように収入のある20~65歳の方であれば誰でも申し込みができるようになっています。

お申込みいただける方

年齢20歳以上、65歳以下のご本人に安定した収入のある方

※主婦、学生の方でも、パート、アルバイトによる安定した収入がある場合お申込みいただけます。

出典:プロミス

おまとめローンは額が大きくなりやすいことから、銀行など一部のおまとめローンでは、「正社員や契約社員限定」「年収○万円以上」などと高い制限を設けています。

出典:東京スター銀行

ちなみに、「東京スター銀行おまとめローン」では以上のように年収200万円以上の方しか申し込めません。

そのため、申し込みのハードルの低さはプロミスの大きな強みと言えます。

メリット② 最短即日でまとめられる

プロミスのおまとめローンは、電話か店舗、無人契約機での契約になります。そして、多くの方が即日手続きを終えることができていました。

また、おまとめの融資が終わった後はプロミスがあなたの名前で現在の借り入れ先に返済を行ってくれるので返済の手間や手数料がかかりません。

口コミの中には、代理で返済してくれるのでおまとめ資金に手をつけずに済んだなどの声もありました。

2-2. プロミスでおまとめする3つのデメリット

反対にユーザーからの口コミから、以下の面でプロミスをおまとめ先として選ぶデメリットとして次の3つがありました。

- 他の消費者金融からの借り入れ限定

- 金利が高め

- 限度額が低い

デメリット① 他の消費者金融からの借り入れ限定

プロミスでは以下のような借り入れはまとめることができません。

- 銀行のカードローン

- クレジットカードのショッピング

- プロミスからの借り入れ

これは、以下のようにホームページにも明記されています。

出典:プロミス

つまり、使用用途がかなり限定されており、他の貸金業社からの借り入れのみしかまとめることができません。

デメリット② 金利が高め

プロミスは、銀行のおまとめローンと比較すると以下のように金利(実質年率)が若干高めと言えます。

| サービス名 | 実質年率 |

| プロミス「おまとめローン」 | 6.3%~17.8% |

| 楽天銀行スーパーローン | 1.9%~14.5% |

| auじぶん銀行カードローン | 2.2%~17.5% |

| 東京スター銀行おまとめローン (東京スター銀行のりかえローン) | 5.8%~14.8% (7.8%~9.8%) |

| イオン銀行「フリーローン」 | 3.8%~13.8% |

| アイフル「おまとめMAX」 (アイフル「かりかえMAX」) | 3.0%~17.5% |

| アロー「貸金業法に基づく借換ローン」 | 15.00%~19.94% |

金利に注意してまとめないと、せっかくおまとめしたのに、結果的に金利が上がってしまう可能性もあります。

おまとめローンは額が大きくなりやすいため、金利が高いと将来の返済額が大きく変わってしまうので注意しましょう。

デメリット③ 限度額が低い

プロミスのおまとめの3つ目のデメリットが、限度額が300万円しかないことです。

多くの方にとっては関係ないかもしれませんが、おまとめは額が大きくなりやすい中で、他のおまとめローンは以下のように1000万円近い限度額を設定しています。

| サービス名 | 限度額(万円) |

| プロミス「おまとめローン」 | 300万円 |

| 楽天銀行スーパーローン | 800万円 |

| じぶん銀行カードローン | 800万円 |

| 東京スター銀行おまとめローン (東京スター銀行のりかえローン) | 1000万円 |

| イオン銀行「おまとめローン」 | 700万円 |

| アイフル「おまとめMAX」 (アイフル「かりかえMAX」) | 800万円 |

| アロー「貸金業法に基づく借換ローン」 | 200万円 |

そんな中で、300万円しか限度額のないプロミスではまとめきれない方も出てきてしまいます。

3. プロミスカードローンでまとめるまでの流れと注意点

プロミスでまとめたいと言う方のために、プロミスカードローンの申込みの流れを紹介します。

また、申し込む際に、審査落ちのリスクを減らすためのポイントを紹介します。

3-1. プロミスカードローンの借入れまでの流れ

プロミスは最短即日でのおまとめが可能で、申し込みからおまとめまでのステップは以下のようになっています。

ステップ1. 申し込み

プロミスのおまとめには以下の申し込み方法があります。

- プロミスコールセンター

- 自動契約機

Webからはできないので注意が必要です。

おまとめに必要な契約書類

- 本人確認書類・・・運転免許証(無い方はパスポートor顔写真付きの本人確認書類)

- 収入証明書類・・・源泉徴収票・確定申告書・税額通知書

プロミスの自動契約機は「こちら」から検索が可能です。

ステップ2. 審査

申し込み情報を元に審査が行われ、これにクリアすると借入できます。

普通のカードローンと同様に、おまとめローンでも次のようなポイントがチェックされます。

- 申し込み者の属性(年収や職業など)

- 現在や過去の債務(信用情報)

年収の1/3以上の借入れや4社以上の借入れがあると厳しくなるので注意しましょう。

ステップ3. 契約手続き

審査にクリアすれば契約になります。

店頭や自動契約機の場合は、その場で必要書類を書いて契約ができます。

電話の場合、必要書類が郵送で送られてきます。

ステップ4. 融資

プロミスでは、次の返済方法があります。

- インターネット返済

- 口座振替

- プロミスATM

- コンビニ(マルティメディア端末)

口座振替は5日、15日、25日、末日のいずれかから選択できます。

全て手数料0円で返済することができます。

おまとめの場合は、新たな借入れができないので注意してください。

3-2. プロミスカードローンの審査を通過するための5つのポイント

プロミスのカードローンをクリアするためには、次のポイントをおさえれば審査落ちのリスクを減らせます。

- 借入れがあるなら減らす

- 正確な情報を記入する

- 申し込みは1社1社行うこと

- 申し込みは低めの希望限度額にする

- お借り入れ診断を受ける

それぞれ紹介します。

ポイント① 借入れがあるなら減らす

借入れがあるなら、できるだけ返済しておきましょう。

おまとめローンでも、4社以上の借り入れがあったり、年収の1/3以上の借り入れがあると審査は厳しいので、できるだけ返済をすすめておくことが大切です。

特に、借入先は3社程度に絞っておくことをおすすめします。

自分の属性(年収や雇用状況)や信用情報(借入れ履歴など)に自信が無いなら、消費者金融を検討しましょう。

ポイント② 正確な情報を記入する

審査に落ちる理由として、意外に多いのが記入ミスによるものです。

誤字や脱字などをすると、わざとでなくとも虚偽の申し込みを行ったと消費者金融会社から判断され、審査に落とされるケースがあります。

そのため、申し込み内容をしっかりと確認をして記入ミスをなくすことも審査に通りやすくなる重要なポイントの一つです。

計算ミスしたことにして他社からの借入額を少なめに書くなどの行為も信用情報で一発で発覚するため、正しい情報を正確に書きましょう。

ポイント③ 申し込みは1社1社行うこと

金利が低いカードローンを見つけると、同時に何社も申し込みたくなると思いますが、カードローンの申し込みは1社1社行っていきましょう。

全ての金融機関(消費者金融含む)でカードローンを申し込んだ記録は共有されています。

1度に申し込みをしすぎると「いろんなところから借りて、自分のところの返済はきちんとしてくれるのか」「あちこち申し込まないとお金を借りられない人なのか」と考えられてしまいます。

申し込みしすぎると「申し込みブラック」になり、落ちやすくなるので気をつけてください。

ポイント④ 申し込みは低めの希望限度額にする

カードローンの申し込みは、限度額を希望した上で申し込みをします。

希望限度額が大きいほど審査は難しくなるので、必要最小限の金額だけ申し込むようにしましょう。

理由は次の2つがあります。

- 年収に対して借りすぎという印象を与えないから

- 計画的に借りる人であることをアピールできるから

最初は低い限度額で申し込みをして、徐々に限度額を上げていくことが審査に通りやすくなるポイントです。

ポイント⑤ お借り入れ診断を受ける

プロミスでは、他のカードローンと同様にお借り入れ診断が用意されているので、申し込み前に利用してみましょう。

生年月日、年収、現在の借入額を入力すれば、借り入れるかどうか判定してもらえます。

簡易診断でOKでも、確実に通るわけではないので注意してください。

おまとめローンの場合、年収の1/3以上借りられるケースもあるので、簡易診断がダメでも相談してみることをおすすめします。

4. プロミスでおまとめに失敗した場合の3つの対策法

プロミスのカードローンに落ちた場合は、次の3つの借入れ方法があります。

- 消費者金融に申し込む

- 債務整理を検討する

- 半年後に再度申し込む

それぞれ紹介します。

落ちた場合の対処法① 他の消費者金融に申し込む

プロミスに落ちた場合は、次のような消費者金融に申し込むことを検討しましょう。

特に、大手消費者金融に落ちた場合は、最後の手段として中小の消費者金融に相談するのがおすすめです。

落ちた場合の対処法② 債務整理を検討する

「借金が多すぎておまとめが断られる」「そもそもおまとめできても返済が厳しそう」と思うなら、債務整理を検討しましょう。

債務整理はクレヒスに傷が付き、クレジットカードの新規作成や借入れが難しくなるデメリットがありますが、それでも、借金の減額・免除という大きなメリットがあります。

債務整理には、借金の支払いが免除される自己破産だけでなく、弁護士に減額を交渉してもらう任意整理、借金を減額してもらう個人再生など、いくつかあるので、自分に合ったものが選べるように、公共機関や法律事務所に相談してみましょう。

金融庁のHPに、債務整理の相談先が載っているので参考にしてください。

落ちた場合の対処法③ 時間を空けて再度申し込みをする

もし、「プロミスでどうしても借りたい!」と思うなら、最低半年は空けて申し込むようにしましょう。

半年空ければ申し込み履歴が削除され、再度申し込みができます。

その間に、借金があるなら減らし、できるだけ年収を上げるなど、自分の属性を磨くようにしましょう。

5. プロミスカードローン以外でおすすめのおまとめローン4選

「プロミスのカードローン以外で借りたい」「プロミスでおまとめに失敗したから別で借りたい」という方のために、プロミス以外でおすすめのおまとめローンを紹介します。

ここでは、プロミスとメガバンクやネット系銀行と大手消費者金融のカードローンを下記の条件で比較しました。

| 発行元 | 会社・ローン名 | 金利 (実質年率) | 限度額 | スピード | 審査難易度 |

| 銀行 | 東京スター銀行おまとめローン | 9.8%~14.6% | 1,000万円 | △ | △ |

| イオン銀行フリーローン | 3.8%~13.5% | 700万円 | △ | △ | |

| みずほ銀行カードローン | 2.0%~14.0% | 800万円 | ◯ | △ | |

| 楽天銀行スーパーローン | 1.9%~14.5% | 800万円 | ◯ | △ | |

| りそな銀行フリーローン | 6.0%~14.0% | 500万円 | ◯ | △ | |

| ソニー銀行カードローン | 2.5%~13.8% | 800万円 | ◯ | △ | |

| SBI新生銀行カードローン | 10.5%~18.0% | 400万円 | △ | △ | |

| 千葉銀行フリーローン | 1.7%~14.8% | 800万円 | △ | △ | |

| 横浜銀行フリーローン | 1.9%~14.6% | 1,000万円 | ◯ | △ | |

| 消費者金融 | アイフル | 3.0%~17.5% | 800万円 | ◎ | ◎ |

| 中央リテール | 10.95%~13.0% | 500万円 | ◎ | ◎ |

この中でおまとめにおすすめのローンを4つ紹介します。

- 東京スター銀行おまとめローン・・・専用のおまとめローンがある銀行

- イオン銀行フリーローン・・・金利がお手頃なフリーローン

- アイフル・・・おまとめローンなら消費者金融で一番おすすめ

- 中央リテール・・・おまとめでおすすめの中小消費者金融

新規で申し込むならりそな銀行や銀行、審査に自信が無いならプロミスやアイフルをおすすめします。

5-1. 東京スター銀行おまとめローン|専用のおまとめローンがある銀行

『東京スター銀行』には、おまとめローン(スターワン乗り換えローン)という複数の借入れを一括するための専用ローンが用意されています。

おまとめの専用ローンが用意されている銀行は、少ないので頼りがいがあります。

税込年収が200万円以上の方で、正社員・契約社員・派遣社員なら申し込むことができます。

1,000万円の限度額なので、限度額が希望額を下回ることはないはずです。

| 上限額 | 1,000万円 | 通常金利 | 9.8~14.6 |

| 審査スピード | 仮審査最短3日 | 土日可能か | ◯ 審査あり |

| 借入れ期間 | 10年 | 在籍確認 | 原則あり |

| 来店要否 | 不要 | 口座要否 | 必要 |

| 返済日 | 毎月10日 | ||

| 申込対象者 | 年齢20~65歳未満 安定した収入がある方(正社員・契約社員・派遣社員) | ||

東京スター銀行おまとめローン公式ページ:

https://www.tokyostarbank.co.jp/products/loan/unsecured_refinance/

最新情報はこちらをご覧ください。

5-2. イオン銀行フリーローン|金利がお手頃なカードローン

『イオン銀行フリーローン』は金利がお手頃なフリーローンで、おまとめに利用できます。

金利にこだわりたい方におすすめのフリーローンです。

銀行の審査は消費者金融と比べると難しいですが、イオン銀行は他行ほど審査を厳しくしていないと言われ、「穴場」と言われることがあります。

ただし、融資までの期間が若干長く、口座を持っている方は1~2週間、口座を持っていない人は2~3週間かかるので注意が必要です。

| 上限額 | 700万円 | 通常金利 | 3.8~13.5 |

| 審査スピード | 融資まで1~3週間 | 土日可能か | ◯ 審査あり |

| 借入期間 | 8年 | 在籍確認手段 | 原則あり |

| 来店要否 | 不要 | 口座要否 | 必要 |

| 返済日 | 27日毎月 | ||

| 申込対象者 | 年齢20~60歳 原則、前年度税込年収が200万円以上の方 ※年金受給者、学生、無職(専業主婦(夫))の方は不可 | ||

イオン銀行カードローン公式ページ:

https://www.aeonbank.co.jp/loan/lp/netfree_loan6.html

最新の情報は公式ページをご覧ください。

5-3. アイフル|信頼性の高い老舗消費者金融

『アイフル』は、1967年に創業された老舗のカードローン会社です。

アイフルには、おまとめMAXとかりかえMAXという2つのおまとめ用の商品があり、借金をまとめたい方・借り換えたい方におすすめです。

| 商品名 | 実質年率 | 対象 |

| おまとめMAX | 3.0~17.5% | アイフルと他社それぞれに債務がある方 |

| かりかえMAX | 3.0~17.5% | 他社のみに債務がある方 |

このプランを使うことで利率の削減・返済の負担減が期待できます。

アイフルでは在籍確認を原則しない方針なので、会社への連絡を避けたい方にもおすすめです。

| 上限額 | 800万円 | 通常金利 | 3.0~17.5 |

| 審査スピード | 契約まで最短18分(※) | 土日可能か | ◯ |

| 借入期間 | 最長10年 | 在籍確認手段 | 原則、電話連絡なし(書面や申告内容で確認) |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 返済日 | 毎月1回or35日ごと | ||

| 申込対象者 | 年齢20~69歳 (収入あれば学生やフリーター可、専業主婦不可) | ||

※申し込みの状況によっては希望にそえない場合があります。おまとめローンの利用では若干長くなることを想定しておきましょう。

アイフル公式ページ:

詳細な貸付条件については公式ページをご覧ください。アイフルの口コミや評判が気になる方は、「350の口コミ・評判でわかるキャッシング『アイフル』の真実」を参考にしてみてください。

5-4. 中央リテール|おまとめでおすすめの中小消費者金融

『中央リテール』は、おまとめに特化した珍しい消費者金融です。お手頃な金利で、500万円まで借りられるという大きなメリットがあります。

中小消費者金融は大手消費者金融よりも審査が柔軟な傾向があるので、アコムやアイフルに落ちた方でも相談する価値があります。

ただし、窓口契約になるので、東京渋谷に行くのが難しい方は利用できません。

公式ページで、詳しめの簡易診断があるので、申し込む前に一度利用してみることをおすすめします。

| 上限額 | 500万円 | 通常金利 | 10.95~13.0 |

| 審査スピード | 融資まで最短翌日 | 土日可能か | ✕ |

| 借入期間 | 最長10年 | 在籍確認手段 | 原則あり |

| 来店要否 | 必要 | 口座要否 | 不要 |

| 返済日 | 任意の日に振込 | ||

| 申込対象者 | 応相談 | ||

中央リテール公式ページ:

https://www.chuo-retail.com/index.php

最新情報は公式ページをご確認ください。

6. プロミスカードローンに関するQ&A

プロミスでのおまとめに関して、よくある疑問についてQ&A形式にしてまとめました。

- おまとめローンでは無利息期間はありますか?

- 収入がない専業主婦は利用できますか?

- そもそもおまとめにはどんなメリットがありますか?

- おまとめはカードローンとフリーローンのどちらが良いですか?

- ローン申し込みに失敗した原因は何でしょうか?

それぞれ紹介します。

6-1. おまとめローンでは無利息期間はありますか?

プロミスを初めて利用する際は、無利息期間が利用できます。(公式ページには記載されていないですが、電話で確認しました)

すでにプロミスから借入れしている人は利用できないので注意してください。

プロミスはおまとめでも金利は高いので、できるなら無利息期間中に返済できると良いでしょう。

30日無利息の適用を受けるためには、メールアドレス登録とWeb明細利用登録が必要です。詳しくはプロミス公式サイトをご確認ください。

6-2. 収入がない専業主婦は利用できますか?

プロミスはおまとめだけでなく、普通のカードローンでも、収入がなければ専業主婦は利用できません。

消費者金融は安定した収入がある人を大事にしており、専業主婦は利用できない傾向があります。

もし、専業主婦でおまとめしたい場合は『auじぶん銀行乗り換えコース』がおすすめです。

6-3. そもそもおまとめにはどんなメリットがありますか?

おまとめをすると以下のようなメリットやデメリットがあります。

| メリット | デメリット |

|

|

返済が月一度になり、利息も減るなど、多重債務者の方には相当なストレス削減になります。

借金が何箇所にもあるなら、はやめに検討することをおすすめします。

6-4. おまとめはカードローンとフリーローンのどちらが良いですか?

フリーローンとカードローンには次のような違いがあります。

| 種類 | 借り方 | どんな人に向いている? |

| フリーローン | ・一括で借入れする。 | ・計画的に返済をしたい人 |

| カードローン | ・カードで必要なだけ借入れできる。 | ・おまとめした後も借入れしたい人 |

「もう借金はしない。コツコツ完済する!」と固い意志があるなら、フリーローンがおすすめです。

逆に、「また、借入れが必要になるかも」と、不安になるならカードローンがおすすめです。

プロミスのおまとめローンを利用すると、新たな借入れができないので注意してください。

6-5. ローン申し込みに失敗した原因は何でしょうか?

ローン申し込みに失敗する原因は様々です。下の表に主な原因と対策をまとめました。

| 原因 | 解説&対策 |

| ①収入に対して借入希望額が大きすぎる | ・年収の1/3以上あると厳しい ・借金をできるだけ減らすor債務整理を検討する |

| ②短い期間に何か所も借入の申込をしている | ・一度に何社も申し込むと怪しまれる ・6ヶ月で2社以内にする |

| ③数社からの多額の借入がある | ・4~5社以上の借り入れは厳しい ・できるなら3社におさえる |

| ④過去に支払いの遅れ(携帯電話・クレジットカードなど)がある | ・返済遅延などしていると新規借入が困難になる ・信用情報機関(CIC・JICC・KSC)に確認する |

| ⑤銀行からの連絡にすぐに返答しない・無視する | ・電話があったら無視しない。折り返す。 |

| ⑥申込情報が不正確だった | ・借金情報は信用情報機関で共有されているので嘘は発覚するので、本当の情報を正確に書く |

借入希望額が大きいということは、それだけ審査も厳しくなります。

もし、返済がどうしても厳しいなら、債務整理を視野に入れていきましょう。

7. さいごに

プロミスのおまとめローンについて紹介してきましたが、参考になりましたか?

プロミスは即日で借りられるというメリットがありますが、金利(実質年率)が高く、限度額も低いので、利用は慎重にすることをおすすめします。

プロミス以外が良いと思った人はこちらのローンをおすすめします。

- 東京スター銀行おまとめローン・・・専用のおまとめローンがある銀行

- イオン銀行フリーローン・・・金利がお手頃なフリーローン

- アイフル・・・おまとめローンなら消費者金融で一番おすすめ

- 中央リテール・・・おまとめでおすすめの中小消費者金融

このページが読者の皆様のおまとめローン選びにお役に立てることをお祈りします。