アイフルに申し込まれた方、申し込もうとしている方はその審査が少し不安ではないですか。

アイフルは審査に通りやすいという評判もありますが、実はアイフルの通過率は50%にも満たないため、きちんと対策を講じることが大切です。

本記事では、アイフルを含む複数のキャッシングを経験し、アイフルに関しては350人以上の口コミをまとめてきた筆者がアイフルの審査に関して以下の流れで紹介していきます。

本記事を読んでいただくことで、アイフルの審査の内容からアイフルに通りやすくするためのコツまで、アイフルの審査に関して知っておくべき全てのことをご理解いただけます。

<アイフル公式ページ>

詳細な貸付条件や申し込み方法等については公式ページをご覧ください。

1. アイフルの審査の実態と必要書類

本章ではアイフルの審査に申し込む前に知っておいていただきたい、「審査の通過率」と「審査の流れ」、「必要書類」を紹介します。

1-1. アイフルの審査の通過率は50%未満

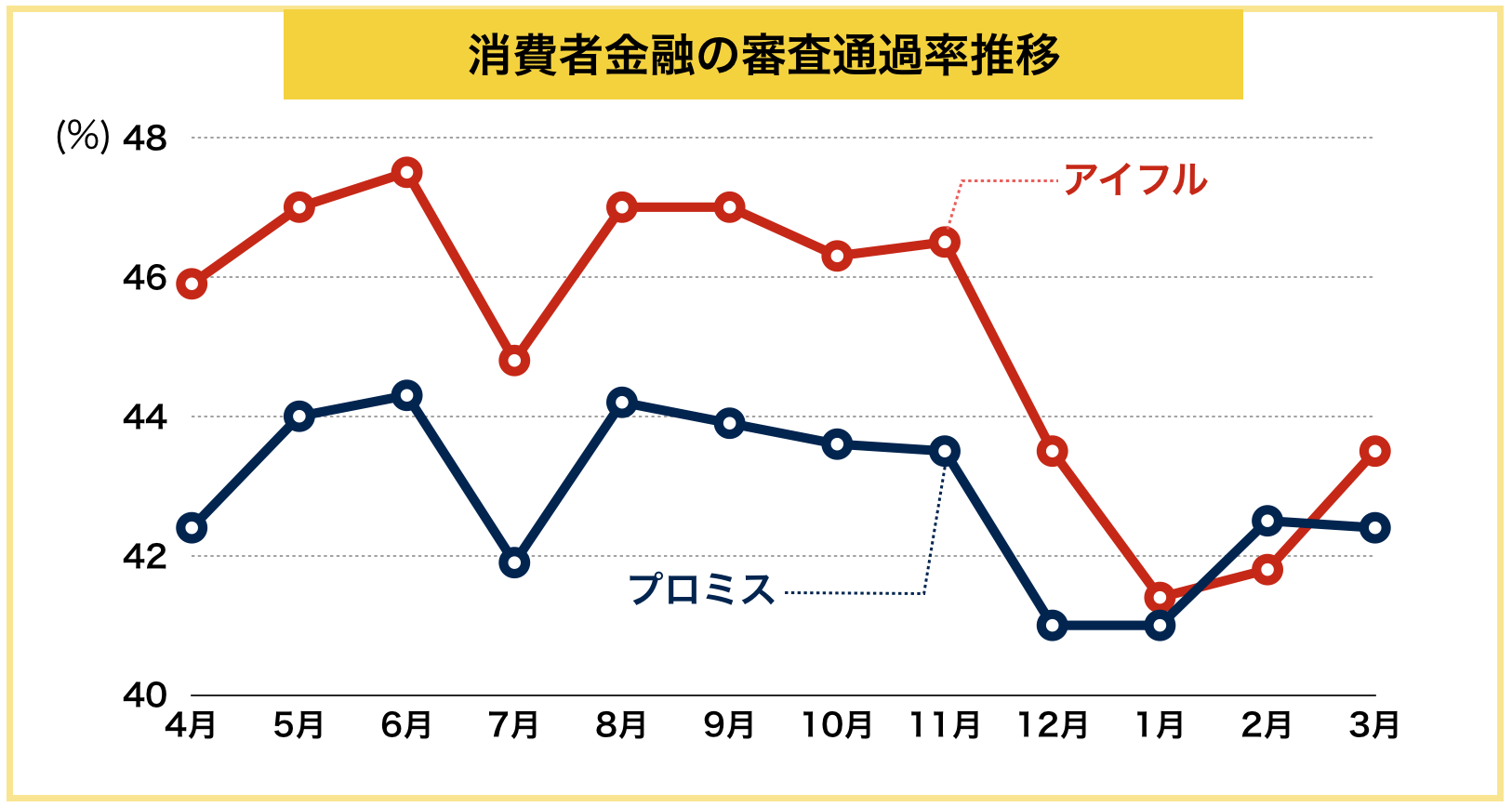

大手のキャッシングには、アイフル以外にも「アコム」「プロミス」などがありますが、実はアイフルの審査通過率は、この3社の中でも高い部類です。

しかし、通過率は半分以下とも言われています。

大手消費者金融の各社はIR情報などで、審査への通過率を公表していて、参考までに最大手のプロミスと比較をしてみます。

上図でわかることは、アイフルはプロミスよりも通過率が高いですが、通過率は50%を割っています。

いずれのキャッシングもきちんと返せる人なのかを見極めるため、きっちりと対応をしなければいけません。

しかし、「安定した収入があり、他社から借入をしておらず、過去にクレジットカードの延滞等をしていない」方は、本記事をしっかりご理解いただき、きちんと手続きをすればほぼ確実に通ります。

また、上記いずれかで不安な方も、本記事を参考にしていただければ借りられる可能性をグッと高めることができます。

1-2. アイフルの審査の流れ

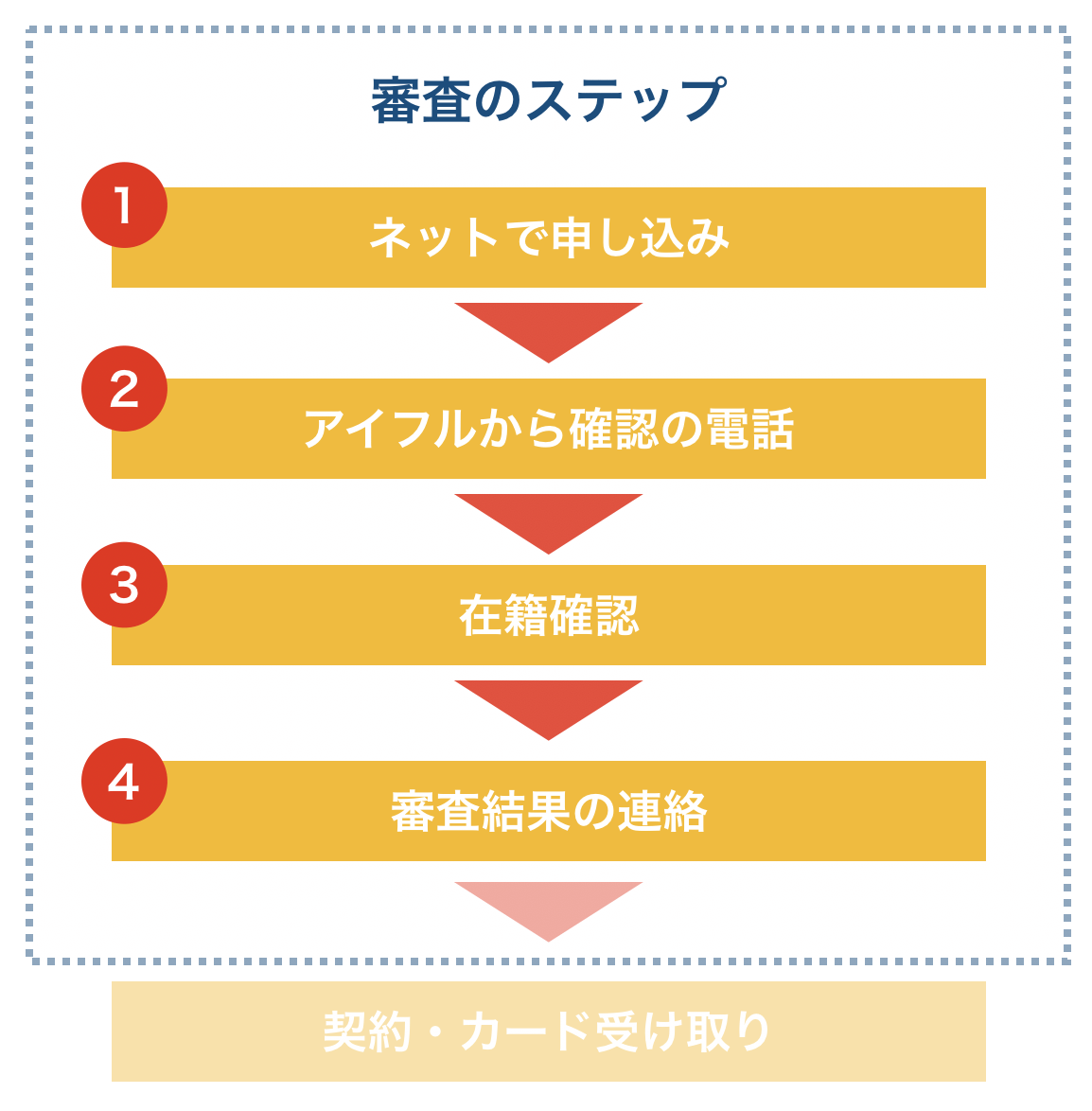

アイフルの契約までの流れは以下のような流れになります。

その中で、青い枠の箇所が審査のステップですので、具体的に解説します。

①Webで申し込む

「Web」でアイフルに申し込みます。最も手軽でスムーズな方法です。

②アイフルから確認の電話が入る

申し込みの確認の電話が入ります。営業時間(09:00~21:00)の間であれば最短10分で、営業時間外ですと翌営業日の電話となります。

③在籍確認

現在は、原則在籍確認の電話は行なっておりません。

何か確認が必要な場合は、まずは申込者に連絡が来ます。

申し込んで会社にいきなりバレるということはないので安心してください。

④審査結果の連絡

電話かメールで審査結果の連絡が入ります。

アイフルの審査に関しては、以上のような流れです。

1-3. アイフルの申し込みに必要な書類

続いて、アイフルの審査に必要な書類を紹介していきます。スムーズに申し込むために、手元に用意しておきましょう。

必ず必要な書類

アイフルの審査に申し込む時に必要な書類は以下の通りです。

- 住民基本台帳カード

- 在留カード (特別永住者証明書 、外国人登録証明書)

- 公的証明書類(氏名、住所、生年月日、顔写真あり)

50万円を超える利用限度額を希望する方は、収入証明書が必要になります。

2. アイフルの審査で見られる2つのこと

具体的にアイフルを始めとするキャッシングの審査で見られているポイントは、大きく分けて以下の2点です。

- あなたの属性(年収や職業など)

- 現在や過去の債務(信用情報)

以上の2点からあなたの返済能力が考慮されます。ではそれぞれに関して解説をしていきます。

2-1. あなたの属性

これは属性スコアリングと呼ばれるもので、あなたの申し込み内容をコンピューターが点数化してスコア化してあなたの信用度を測る仕組みです。

具体的に見られる項目は以下のとおりです。

属性スコアリングで見られる主な項目

- 年収

- 勤務先・雇用形態

- 勤続年数

- 居住形態・居住年数

- 家族構成

- 年齢

- 固定電話

ではそれぞれ詳しく解説していきます。

①年収

年収が高くなればなるほどスコアも高くなります。また、総量規制のラインである他社の借入と合わせて年収の1/3以上の申し込みになっていないかもチェックされます。

また、安定した収入があるかどうかも判断材料の一つになります。

もちろん、高いに越したことはありませんが、200超~300万円の年収があれば「年収が低い」という理由で審査に落ちる心配はありません。

②勤務先・雇用形態

公務員でしたり、大手企業の社員はここのスコアが高くなります。

反対に、無職の方など安定した収入のない方は一発アウトになるケースが多いです。

無職の方は、そのままですとアイフル以外のキャッシングへの申し込みも困難ですので、『無職だけどキャッシングをしたい!最善の行動ができる全知識』を参考に、対策を講じてください。

また、勤務先は非常に重視される傾向にあるため、在籍確認などをすることで虚偽の申し込みを防止しています。

そして一般的に、以下のような序列になっています。

職業による優位性

公務員>大企業>>中小企業>>自営業>>アルバイト・パート>>>>>>無職

また、申し込み時に登録した勤務先情報に間違いがないか、在籍確認が入ります。

③勤続年数

その職業をどれくらい続けているかも判断材料になります。

やはり長い方が、これからもきちんと働いて返済ができると判断されて審査には通過しやすいです。

反対に勤続年数が1年未満だと仕事が続けられるのか、信用してもらえずマイナスになるケースが多いです。

また、会社経営者の方、自営業の方は勤続年数で事業の安定性や信頼度を測られます。

④居住形態・居住年数

持ち家か賃貸かによってもポイントは変わり、持ち家の方がポイントは高いです。

なぜなら、持ち家という経済資産があるため、お金が返ってこないリスクが少なく、また夜逃げなどもできないからです。

また、公営住宅はあまりいい印象を与えません。

住居による優位性

持ち家>>社宅>>賃貸>>公営住宅

⑤家族構成

あなたに何かあった時に返済できる家族がいるかも大きなポイントです。

一人暮らしですと評価が低く、反対に両親と同居していれば評価が高くなります。

⑥年齢

アイフルは年齢20~69歳までの方です。この年齢の範囲内であれば特にマイナスはありません。

※ホームページ上には20歳以上の方が対象と明記されていますが、70歳以上の方は新規の融資を受けられないため審査にも通りません。

⑦固定電話

今のご時世携帯電話でも十分審査には通りますが、やはり固定電話を持っていると少しだけスコアも上がります。

そのため、固定電話を持っているならきちんと固定電話の番号を書くことが大切です。

2-2. 現在や過去の債務

審査において、今や過去にどれだけの債務があるかも非常に重視されます。

いわゆる信用情報のチェックで、「個人信用情報機関」へあなたの信用情報を照会します。

主に、「何社から」「いくら」借りているか、「トラブルはなかったか」などがチェックされます。

①何社から借りているか

いくら借りているか以上に何社から借りているのかはチェックされます。

同じ額を借りているのでも、数社から少しずつ借りている人よりも、1社からまとめて借りている方の方が信用度は高いです。

また、3社を超えると審査になかなか通らなくなり、5社を超えると全く通らなくなる傾向にあります。

②いくら借りているのか

あなたの年収に対して借りすぎている人は、「返せないから借りている」と判断されてしまい、通る可能性は著しく落ちます。

また、アイフルは総量規制という法律の対象で、他社との合計で年収の1/3を超える額は貸すことはできない決まりですので、既に年収の1/3近い借入がある方はほぼ通りません。

③トラブルがなかったか

過去に長期間クレジットカードなどの支払いを延滞した経歴のある方は避けられます。

ちなみにクレジットカードの延滞ですと約5年、履歴が残ってしまうことが一般的です。

そしてこの信用調査のタイミングでブラックの履歴のある方や多重債務者は落とされる傾向にあります。

過去にトラブルのあった方や他社からの借入が大きい方は、どこのカードローン会社も避けるからです。

また、現段階で少しでも他社に対して延滞しているものがある場合もマイナスになるため注意が必要です。

さらに、過去にアイフルを使う中で延滞をしたことがある方は履歴が残っている可能性が高いので注意しましょう。

『スーパーホワイト』にも注意!

実は過去にローンやクレジットカードを使ったことがない方も注意が必要です。

特に30代以上の方は注意していただきたいのですが、一般的に過去のローンやクレジットカード、携帯電話の分割払いをしたことがない方はスーパーホワイトと呼ばれ、信用履歴が何もない状態です。

一方で、一度返済の責任を果たさずブラックリストに入った方も、数年経つと法廷免責で過去の履歴が全て消えるようになっています。

つまり、何も実績を作らなってこなかった方と同じように、ブラックリストに数年前入った方は履歴が全くない状態になります。

30代以上で履歴がないと、ブラックリストに入っていたのではないかと疑われて審査に通りにくくなります。

それを防ぐためにも、簡単なものだと携帯端末の分割払いなどで実績を作っておくことも大切です。

3. アイフルの審査にかかる時間と最速で契約する方法

ではアイフルの審査にはどれくらいの時間がかかるのでしょうか。

3-1. アイフルは最短18分で審査・融資してくれる

アイフルのメリットの一つが審査のスピード感です。審査から融資まで最短18分で実施してくれます。

申し込む時間が窓口の営業時間(09:00~21:00)外や終了ぎりぎりであれば、連絡は翌日になります。

また、スコアリングや信用情報がいいものでないと、きちんと返せる人なのか?を時間をかけて考えるため、伸びる傾向にあります。

※最短18分は、申し込みの状況によっては希望にそえない場合があります。

4. アイフルの審査に通るための4つのポイント

審査が少し厳しいと解説しましたが、実は少しだけ注意をすることでアイフルの審査に通る可能性をグッと引き上げられます。

通る可能性を上げるために、以下のポイントにご注意いただければと思います。

4-1. 申し込みは低めの希望限度額で

アイフルの申し込みは、あなたが限度額を希望した上で申し込みをします。

もし多額のお金がすぐに必要でないのであれば、最初は少額で申し込むことをお勧めします。

理由は以下の2点です。

- 年収に対して借りすぎという印象を与えない(総量規制もクリアしやすい)から

- 計画的に借りる人であることをアピールできるから

最初は低い限度額で申し込みをして、徐々に限度額を上げていくことが審査に通りやすくなるポイントです。

4-2. 申し込みは1社ずつ行う

申し込みをしすぎないことも審査に通るために必要です。

信用情報では、申し込み内容も共有されているため、1度に申し込みをしすぎると「いろんなところから借りて、自分のところの返済はきちんとしてくれるのか」「あちこち申し込まないとお金を借りられない人なのか」と考えます。

いわゆる「申し込みブラック」という状態です。

つまり、きちんと審査に通るためには一度に複数のキャッシングに申し込みをするのではなく、1社1社審査を受けていくことが重要です。

また、申し込みの履歴が残るのが多くの場合6ヶ月で、その履歴が残る期間内に複数社の申し込みを行うと、同様の理由で通りにくくなります。

短期間で何社までなら大丈夫なのかも会社によってバラバラですが、1社1社申し込みを行うことを意識してください。

4-3. 細かいミスに気をつける

アイフルに落ちる理由として、意外に多いのが記入ミスによるものです。

誤字や脱字などをすると、わざとでなくとも虚偽の申し込みを行ったと判断され、審査に落とされるケースがあります。

そのため、申し込み内容をしっかりと確認をして記入ミスをなくすことも審査に通りやすくなる重要なポイントの一つです。

また、計算ミスしたことにして他社からの借入額を少なめに書くなどの行為も信用情報で一発で発覚するため、正しい情報を正確に書きましょう。

4-4. 事前に診断してみる

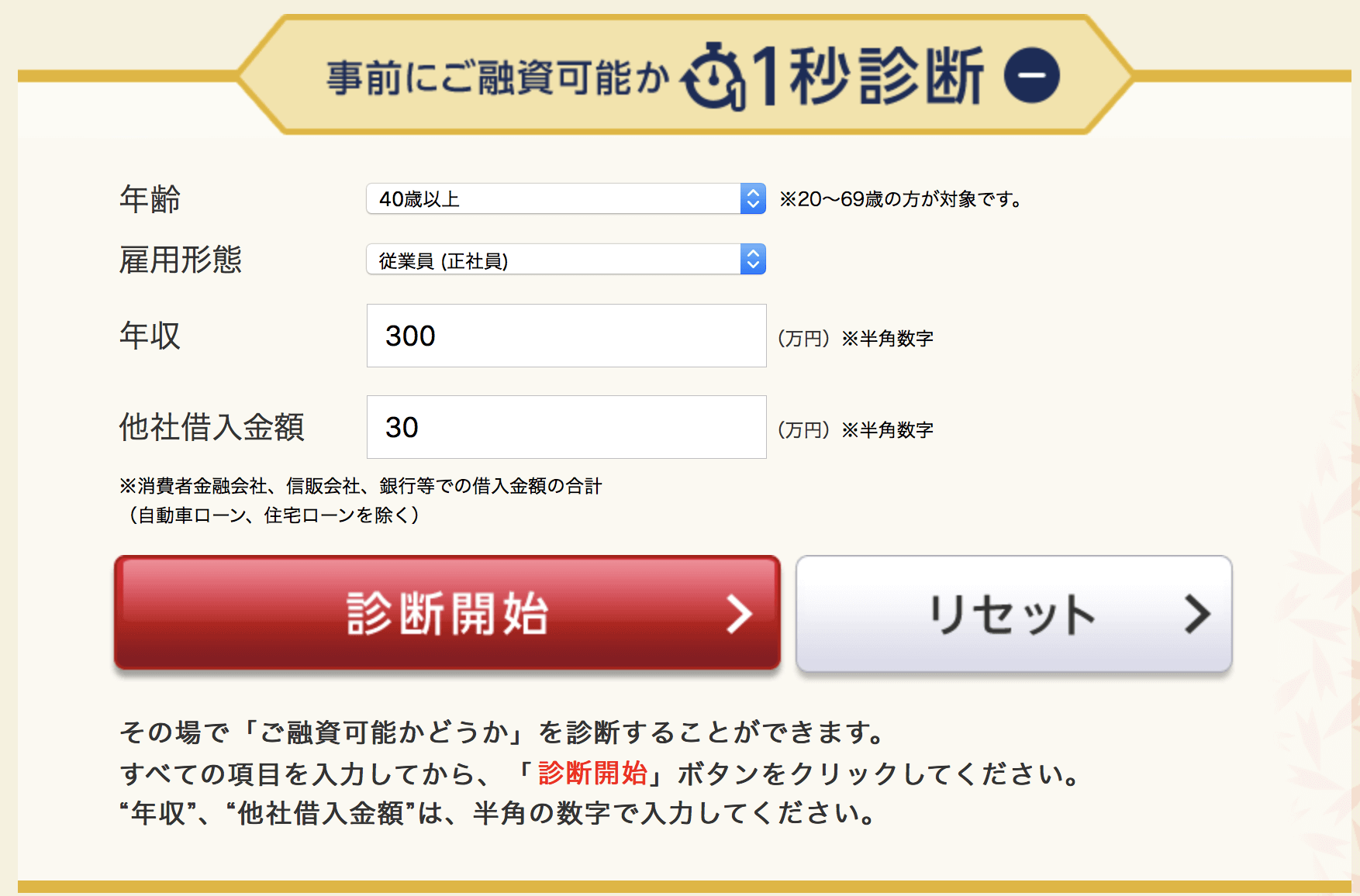

キャッシングは同時に申し込むと1社1社審査に不利になるため、もし心配な方は事前にアイフルで診断を行いましょう。

診断を行うためには『こちら』からアイフルのホームページに行きます。

あなたの年収などのデータを入れ、「診断開始」をクリックします。

すると、上図のように借入可能かを診断してくれます。

アイフルが厳しそうな方は、審査の通過率が少しだけ高いというデータのある『アコム』の診断を行ってみましょう。

5. アイフルの審査に通らない人6つの特徴

実は、先ほど紹介した手段を使っても以下のいずれかに当てはまってしまうとアイフルの審査にほぼ通りません。

- 無職の方

- アイフルで過去延滞やトラブルがあった方

- 借入額が年収の1/3を超えている方

- ブラックリストに入っている方

- 他社からの借入が5社以上ある方

- 短期間で複数のキャッシングに申し込んだ方

上記いずれかに当てはまる方は、このままですとアイフルを含むほぼ全てのキャッシングの契約はほぼ不可能なので、別の手段を取る必要があります。

5-1. 無職の方

無職の方は、安定した収入がないと判断されてしまうだけでなく、総量規制で法律によっても借りることが難しいです。

無職の方はまずは何でも良いので仕事を始めることを最優先させましょう。

なぜなら、お金を借りる際に無職かそうでないかの違いはあまりに大きいためです。

すぐにアルバイトを始めることが厳しければ、派遣会社へ登録しましょう。

派遣会社は登録会に行くだけで契約となるケースが多く、登録だけでしたら滅多に落ちることもないためアルバイトが厳しい方にもオススメです。

きちんと安定した収入を確保した上であれば審査に通る可能性も出てきます。

5-2. 過去にアイフルで延滞をしたりトラブルがあった方

過去に延滞をしたことのある方は、再度アイフルに申し込もうとしても履歴が残っていたりして、審査には通らないことがあります。

また、ご自身で返済ができず周囲の方に肩代わりしてもらった履歴も残るため注意が必要です。

そこで、延滞をしたことがある方は、無理して再度アイフルに申し込むのではなく、他のキャッシングを考えましょう。

なお、アイフル自身も初回契約者向けに最大30日間利息0円サービスを提供していますので、アイフルへの申し込みに問題がない方はまずアイフルをご検討ください。

筆者がオススメなのは『アコム』です。『アコム』は審査への通過率がアイフルと同水準に高いだけでなく、無利息期間があるなど良い条件で借りられる大手のキャッシングです。

5-3. 借入額が年収の1/3を超えている方

借入額が1/3を超えていると、総量規制によってアイフルなどのキャッシングはそれ以上の借入を行うことが困難です。

よく他のサイトで「銀行のカードローンは総量規制の対象外なので、年収の1/3を超える方は銀行のカードローンに申し込みましょう」と解説がありますが、正直年収の1/3借りている方に新たに融資してくれる銀行は、ほとんどありません。

これから融資を受けるたったひとつの方法は、正直きちんと返済して借金を減らすか、仕事を増やすなどして年収を上げるかのどちらかの選択肢しかありません。

5-4. ブラックリストに入っている方

ブラックリストのに入っているあなたは、アイフルだけでなく正直新たにキャッシングを契約することは厳しいです。

なぜなら、ほぼ全ての金融機関・キャッシング会社であなたの信用情報は共有されているからです。

以前までは銀行と消費者金融で情報をやり取りしていないということもあったのですが、今ではそれぞれのシステムが情報共有をしているため、バレてしまいます。

そのため、最善策としてはあなたのブラックの登録期間が終わるまで待つことです。

ブラックへの登録は、解消(返済完了)から以下の期間で終了します。

| 信用機関名 | 全国銀行個人信用情報センター(JBA) | CIC | 日本信用情報機構(JICC) |

| ブラックのきっかけ | 主に銀行 | クレジットカード系 | クレジットカード系 |

| 延滞 | 5年 | 5年 | 1年 |

| 自己破産 | 5年 | 5年 | 5年 |

| 任意整理 | – | – | 5年 |

上記の期間が終わり次第、ブラックになった経緯とは関連のなさそうな会社のローンに申込みましょう。

また、それまで待てないという方は、すでにお持ちのクレジットカードのキャッシングで、お金を借りることもできます。

ブラックリストに入っても、カードの限度額などが引き下げられたりしますが、今まで通り使える可能性は高いです。

5-5. 他社からの借入が4社以上ある方

4社までの借入の状態で、審査に通ることはごく稀にありますが、5社あると正直不可能に近いです。

そんな方には、アイフルの『おまとめMAX』と『かりかえMAX』という2つのおまとめ専用の商品がオススメです。

| 商品名 | 実質年率 | 対象 | 商品の目的 |

| おまとめMAX | 3.0%~17.5%(実質年率) | アイフル利用経験者(現在または過去) | 他社からの借金をすべてアイフルにまとめる |

| かりかえMAX | 3.0%~17.5%(実質年率) | 当社を初めてご利用される方 | 他社からの借金をすべてアイフルに移す |

以上のようなプランがあり、いい条件で借り替えができるケースが非常に多いです。

さらにこれらの商品は総量規制の適用外なので、年収の1/3を超えてしまっても借りられる可能性があります。

他社で作った借金をすべて返せるだけの返済能力が必要なため審査は決して甘くはありませんが、借金をまとめてスッキリしたい方にはオススメです。

5-6. 短期間で複数のキャッシングに申し込んだ方

いわゆる申し込みブラックという状態です。

一般的に、キャッシングの申し込み履歴は半年は残ってしまうため、半年以内に複数社の申し込みがあると、以下のような理由で審査には通りにくくなります。

- 2社も落ちているんだから、きっと返済能力のない人に違いないと思われる。

- 短期間で複数の融資を検討するなんてよほど切羽詰まっていると思われる。

半年で4~5社の申し込みになるとほぼ通らなくなる傾向にあるため、短期間で複数社へ申し込みをした方は、半年間待機した上で申し込むことをお勧めします。

6. さいごに

アイフル』の審査内容を解説してきましたが、いかがでしたか。

確かにアイフルは他の大手キャッシングよりも通過率は高いですが、50%を切っているため、きちんと審査についての理解を深めた上で申し込みをすることが大切です。

あなたが、最高の形でお金を借りられることを心から祈っています。

<アイフル公式ページ>

詳細な貸付条件や申し込み方法等については公式ページをご覧ください。