「副業で投資を始めてみようと思うけど、そもそもどんな投資ができるの?」と思っていませんか。

この記事では一般の方がよく見たり、聞いたりすることがある投資について主要な14種類をリスクの低い順にご紹介します。

基本的にリスクとリターンは正比例の関係にあると思ってください。何もしない状態で普通の方に来る低リスク高リターンの投資話は詐欺と判断して良いです。

例外として前評判の高いIPO(新規公開株)は公募価格より高い初値が付きやすいため低リスク高リターンと言えますが、抽選に当選しなければならないことと必ずしも予想通りの初値とはならず公募価格を下回る不確実性があります。

あなたの投資に回せる資金量や学習できる時間、興味関心度や実際にやってみた経験などによって副業として取り組めるかどうかは変わると思いますので、まずはざっくり読んで概要を把握してください。

金融機関への普通預金

現在の0.02%金利では「投資」としての実感を得られにくいですが、バブル期では普通預金でも2%台、定期預金だと6%を超える事もあった立派な投資の1つと言えます。

口座開設をして預けるだけなのでほぼ誰にでも簡単にできることに加えて、リスクも下記の2つしかなくほぼ安全と言えます。

- 預入先金融機関の破綻

- ペイオフ全額保護対象外となる1,000万円を超えるお金

一方でリターンはほぼないと言っても過言ではなく、無条件での最高普通預金金利はあおぞら銀行BANK支店の0.2%と極めて低いです。

18歳以上の方は島根銀行スマートフォン支店「しまホ!」だと0.25%です。

定期預金なども似たり寄ったり……

ちなみに定期預金など他の預金金利も現在の日本の金融機関では大差がありません。

1〜6ヶ月で年利10%を超える数字もたまに見かけますが、次のような特徴がありそうそう美味い話はありません。

- 達成するための条件が山ほどある

- 1/12〜1/2など募集される月で割った年利が実際に受け取れる利息になる

- 預け入れる外貨のスプレッド(買値と売値の差)が数円ある

- 為替変動で損をする可能性がある

外貨預金や仕組預金は元本を下回り損をするリスクがあるので、銀行の紹介文を読んだり調べて理解できない方は避けた方が良いでしょう。

外貨預金に関しては日本の金融機関を使っているとリスクの分散とは言い難いですが、主に以下の2つはおすすめです。

- ソニー銀行:スプレッドが低くネットを含む海外でのデビットカード使用時の手数料が最安級にできる

- 住信SBIネット銀行:米ドルは6銭と最安のスプレッドで、SBI証券との連携で米国株を安い為替手数料で購入できる

また、一般的な銀行ではありませんが、イギリスに本拠地を持つWiseという送金サービスは、通貨両替時や利用時の「隠れコスト」が全サービスの中でも最安級にできるため、外貨利用時の手数料を抑える事ができます。

利子は現在付きませんが、コロナ禍で先進国の金利は日本と大差がないためデメリットにはほぼならず、海外のサービスなので日本の金融機関やサービスがダメになっても預けている外貨は保持される可能性が高く、リスク分散効果があると言えます。

国債

その名の通り、国が発行する債券で日本など経済規模が大きければ元本割れすることはありません。

銀行などの他に証券会社などほとんどの金融機関で購入できます。

2024年になり、金利が0.5〜1%と上昇傾向で、少しでもリターンを増やしたいなら不定期で行われているSBI証券のような証券会社のキャンペーンを活用すると良いでしょう。

政府が元本や利子の支払いを保証している政府保証債や都道府県や市区町村などの地方公共団体が発行する地方債も、ほぼ国債と同じと言って良いでしょう。

リスクが実質ほとんどありませんが、代わりにリターン(利率)も国債と変わりません。地方債の種類によっては発行する都道府県に居住・勤務していなければならないなど購入に制限があることもあります。

外国債はリスクが上がる

日本以外の国で発行している国債も購入できますが、リスクは一気に上がります。

最も安全とされる米国債でも購入時の為替レートと満期までの償還時の為替レートの差で損をする可能性があり、利率が高い新興国は前記の為替リスクの他にデフォルト(債務不履行)で利息を受け取れなかったり、満期になっても額面金額を支払われないなどのリスクもあります。

外貨普通預金やFX(外国為替証拠金取引)に比べて取引の柔軟性がないため、商品の特性をよく理解している人向けと言えます。

社債

会社・企業が発行する債券です。普通の個人投資家は国内の有名企業が発行する社債しか購入する機会がまずありません。

知名度や会社規模の大きさが必ずしも安全性に結びつくとは限らず、投資格付け会社の評価などによっても価格が左右されますが、利率は国債などに比べてさほど大きなメリットがあるとは言い難いです。

利率が良いのは劣後債や私募債、仕組債など元本割れするリスクが高い事が多いため、商品の説明文を読んで理解できないなら手を出さない方が賢明です。

ハイイールド債はミドルリスク・ミドルリターン?

High yieldの名の通り高利回り債券です。これまでの流れで何となく想像できそうですが、元本割れや信用度・安全度が低いとリターンは高くなります。

信用格付けの低いジャンク債に投資することになり、普通の方は海外ハイイールド債をファンド(投資信託)で売買できます。

逆の値動きをする商品とリスクを分散するためにある程度の割合を持っても良いですが、そもそもの信用度の低さや為替変動リスク、ファンドなら信託報酬という運用コスト代も引かれるため、少なくとも初心者の方や少額運用の方には向かないと思います。

投資信託

投資信託は、「投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や国や地方公共団体、事業会社が資金借り入れのために発行する有価証券のこと債券などに投資・運用する商品で、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品(引用:投資信託協会)」です。

次のいずれかに当てはまる方に最適な投資商品と言えます。

- 個別株や債券、不動産・金などの価値分析や比較が面倒な方

- 少ない金額で高額な株や新興国株など個人が買いにくい商品に投資したい方

- あなたの希望するカテゴリにリスクを分散して投資したい方

比較的最近までは販売手数料や信託報酬と呼ばれる運用会社が取る手数料が高い商品が多かったため、コストの割にリターンがあまり得られないケースがしばしばありました。

近年はノーロードと言われる販売手数料が0円の投資信託の数がかなり増えた事に加えて、「eMAXIS Slimシリーズ」という信託報酬を業界最低水準にしている優良な投資信託があります。

より高リターンを目指す方はこれらを比較対象にすることで、割高な手数料の割に儲けにくい商品を選ぶ可能性はかなり低くできます。

クレジットカードでの購入も可能に

月10万円までで、証券会社とカード会社の組み合わせが限定されますが、クレジットカード払いで投資信託が購入できてカードのポイントがもらえるサービスも増えてきています。

業界大手同士の組み合わせであるSBI証券で『Oliveフレキシブルペイ 一般』など三井住友カードが発行するクレジットカードで投資信託をつみたて投資したら最大5%のポイントがもらえるので、新しく投資を始める方にもおすすめです。

新NISAつみたて枠☆投資初心者におすすめ

毎年120万円を上限として投資信託へ非課税で投資できる制度です(厳密にはETFも含みますが、取扱証券会社・商品が少ないため実質投資信託のみと考えて良いです)

対象となる商品が長期・積立・分散投資に向くものに金融庁が限定しているため損をしにくく、投資初心者が老後の資産作りのために最適な投資方法の1つです。

過去のパフォーマンスを考えると、初心者の方はS&P500に連動した投資信託を選ぶのがおすすめです。日本に投資したい方は個人資産800億円超。長者番付1位となった伝説の投資家・清原達郎氏が著書『わが投資術 市場は誰に微笑むか』でTOPIXに連動したETF(投資信託でもほぼ同じです)をおすすめされています。

また、投資信託の選択や投資方法で参考になるおすすめの本は下記の3冊です。

『ウォール街のランダム・ウォーカー<原著第13版>株式投資の不滅の真理』

『JUST KEEP BUYING 自動的に富が増え続ける「お金」と「時間」の法則』

Amazonで買い物をする時は、事前にAmazonギフトカードをお得な条件で購入・チャージしてから支払いしましょう。

ロボアドバイザー

投資信託をそれぞれの“理論”に基づいて、あなたの年齢やリスク許容度など簡単な質問にいくつか答えると自動的に株(日本・米国・新興国など)や債券、不動産などさまざまなファンドに分散投資してくれます。

ただ、信託報酬が1%前後と高い商品が多いのと、NISAに対応している商品が少ないなど投資で節税の仕組みを活用しにくいなどのデメリットもあります。

J-REIT

J-REITは、「多くの投資家から集めた資金でオフィスビルや商業施設、マンションなど複数の不動産などを購入し、その賃貸収入や売買益を投資家に分配する商品(引用:投資信託協会)」で、法律上は投資信託ですが商品の特性上、この記事では分けています。

なぜなら利益の90%超を配当すると法人税が実質的に免除されるため、利益の大部分を分配金として投資家に支払って(引用:不動産証券化協会)いていわゆる利回りが高い傾向にあるからです。

通常の不動産投資と異なり、数万円から投資を行えて複数の不動産に分散投資ができたり売買がしやすいというメリットがある一方で、上場廃止や運営会社が倒産するなどのリスクもあります。

日本株

その名の通り、日本で上場している株に投資することである意味最もなじみ深い投資商品と言え、税制上の優遇も数多く受けられます。

主に次の3つの利益が得られます。

- 譲渡益(キャピタルゲイン)

- 配当金(インカムゲイン)

- 株主優待

譲渡益は売買益で一般的には安く買って高く売った時の差額分の儲けです。配当金は会社が得た最終利益の1部を株主に支払われるお金で、業績が悪くなったり、事業の成長・拡大に再投資するためそもそも配当を出さない企業もあります。

株主優待は日本独自の制度で、主に個人投資家を対象に自社製品やサービスをプレゼントしたり優待価格で購入できる権利(商品券・割引券など)を与えられたり、全く無関係なお米・飲料などの食料品やQUOカード・図書券などの金券をもらえることもあります。

“億り人”などと呼ばれる一部の天才を除いて、初心者の方が始めるならあなたがよく利用するお店やサービスで、今後も成長や利益を出せそうと判断した会社に最大でも余裕資金の10%以下の金額を買ってみることからやってみましょう。

おすすめの証券会社は以下の通りです。

「SBI証券」・・・株式取引手数料すべて0円で、Vポイント・Pontaポイント・dポイント・JALマイル・PayPayポイントから選んで取引によって貯めたり使えたりする

また、SMBC日興証券の「日興フロッギー」や大和コネクト証券の「ひな株(単元未満株)」など一部の証券会社のサービスでは、dポイントなどのポイントを使って株を購入できます。

クレジットカードで買えなくもないが……

株も一応クレジットカードで購入できるサービスがあります。

『セゾンパール・アメリカン・エキスプレス®・カード Digital』のようなセゾンカードを持っているとセゾンポケットというサービスを使って個別株のつみたて投資ができます。

ただし、対象が130銘柄(2021年3月時点)に限られて最低投資金額が5,000円以上/月、売買手数料が0.55%(税込)でつみたてを6回行っても実際に投資した金額に対して5,000円につき1ポイント(最大還元率0.5%)なため、現時点ではメリットがほぼありません。

NISA:成長投資枠

NISAは、「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入したこれらの金融商品から得られる利益が非課税になる、つまり、税金がかからなくなる制度です(引用:金融庁)

2024年現在、NISAはつみたて投資枠と成長投資枠になりましたが、つみたて投資枠は投資信託しか購入できないため、ここでは成長投資枠の解説をします。毎年240万円の非課税投資枠を設定され、その枠内で購入した株や投資信託の譲渡益・配当などにかかる税金(約20%)をなしにできます。

毎年240万円分をフルに購入できて、かつ優良な投資先を選べばテンバガー(株価10倍)時でも利益をそのまま資産にできるメリットがあり、投資できる金額が多いけど銘柄を選ぶ自信がない方はつみたて投資枠と同じように投資信託を選んでも良いでしょう。

iDeCo

iDeCo(イデコ・個人型確定拠出年金)は私的年金制度の1つで下記の3つの時に税制の優遇を受けられます。

- 積立時:積立金額全てが所得控除の対象となり、所得税・住民税を節税できる

- 運用時:通常20.315%源泉分離課税される運用益が非課税

- 受取時:「退職所得控除」または「公的年金等控除」の対象となり所得税を節税できる

20歳以上のほとんどの人にはメリットしかないと言っても過言ではない制度ですが、60歳を迎えるまで投資した金額を引き出せない決まりがあります。

NISAや投資信託をクレジットカードで買ったりなどしてもまだ投資資金に余裕のある方か、所得税や住民税の支払い額が多いと感じているけど面倒で投資や節税対策を行っていない方はすぐに取り組むべきです。

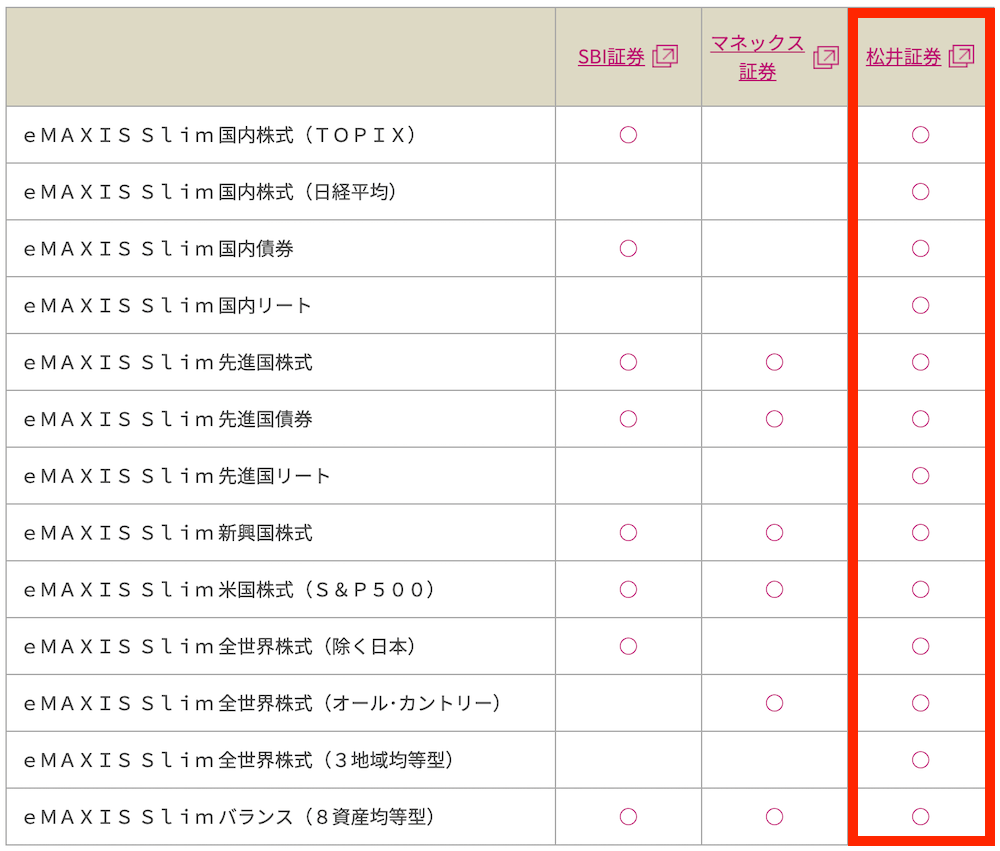

2021年5月時点で取扱金融機関は全国に83ありますが、その中で最もおすすめは「松井証券」です。

なぜなら、選べる商品数が40と最多なことに加えて、信託報酬という運営会社が取る手数料を業界最低水準にしている投資信託「eMAXIS Slimシリーズ」を全て取り扱っていて、2024年8月1日より最大1%貯まる投信残高ポイント還元対象になるからです。

引用:三菱UFJ国際投信 2021年1月時点の表

未公開株

何もしない状態で一般の投資家に来る話はほぼ100%詐欺と思ってください。

清原達郎氏も著書『わが投資術 市場は誰に微笑むか』の中で詐欺に騙されそうになったと著述されています。

なぜなら安全に購入・入手方法が主に3つしかないからです。

- 未公開企業の株主(創業者・役員など)と直接交渉する

- 指定された証券会社が運営する株主コミュニティに参加して購入する

- 株式投資型クラウドファンディングを利用する

IPO(新規公開株)の前段階に取得して儲けるというイメージで、投資できるのはよっぽどの資産家などでなければそもそも話が来ないことがほとんどです。

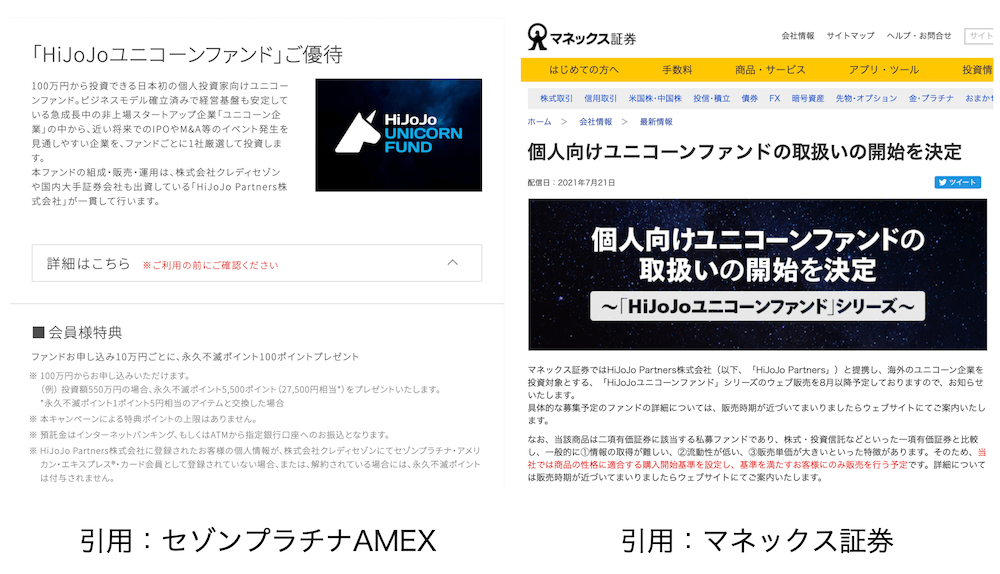

比較的安全性が高そうなのが「HiJoJoユニコーンファンド」で日本初の個人投資家向けユニコーンファンドとして100万円から投資できます。

『セゾンプラチナ・アメリカン・エキスプレス・カード』の新サービスに選ばれていることに加えて、マネックス証券でも取扱をしているためです。

S&P500

アメリカの証券取引所に上場している代表的な500社の株価を基に算出される株価指数です。乱暴な分類ですが日本でいうTOPIX(東証株価指数)の仲間みたいなものと思ってください。

その投資していたら1年間でどのくらいの損益が出ていたか比較をする時の基準にされる事も多い数値で、面倒な勉強や調査をしたくないけど投資をして儲けたいと考えている方は、S&P500に連動するETFか投資信託を購入するのが最もおすすめです。

なぜなら投資の名書と言われている『ウォール街のランダム・ウォーカー<原著第13版>株式投資の不滅の真理』や世界一の投資家であるウォーレンバフェット氏(20ページ中少し下に記載)が勧めているからです。

Amazonで買い物をする時は、事前にAmazonギフトカードをお得な条件で購入・チャージしてから支払いしましょう。

米国REIT

先ほど紹介したJ-REITの本家本元と言うべき存在で、1960年に米国で導入されたREIT(Real Estate Investment Trust:不動産投資信託)です。

コロナ禍前までは先進国の中で唯一人口が増加しているため、住宅を始めとした不動産需要があると見込まれ、利回りも高めです。

ただ、通常の日本人は投資先が信託報酬が高めなETFや投資信託に限られるため、リターンは伸びにくいという事実もあります。

外国株(主に米国・中国)

日本国内に拠点がある証券会社で外国株投資をする場合、現在は米国と中国なら十分な取扱銘柄数があります。

どちらも経済成長を牽引する大国ですが、主に政治リスクを考えると中国への投資はある程度の知識や情報を得られないと安定して収益を稼ぐのは難しいです。

世界の株価時価総額ランキング上位を占める米国株は、証券会社によっては取り扱っていない銘柄が多かったり手数料が高いなどの差が激しいため、十分調べて口座開設しましょう。おすすめな有名ネット証券は下記の2つです。

| マネックス証券 | SBI証券 | ||

| 米国株 | 取扱銘柄数 | 5,000以上 | 5,800以上 |

| 取引手数料 | 約定代金の0.45%(税込:0.495%) 〈下限0米ドル~ 上限20米ドル(税込:22米ドル)〉 | 約定代金の0.45%(税込0.495%) ・最低手数料:0ドル ・上限手数料:20ドル(税込22ドル) | |

| 貸株 | ー | ◯ | |

| 中国株 | 取扱銘柄数 | 2,500以上 | 1,300以上 |

| 取引手数料 | 約定代金の0.25%(税込:0.275%) 〈最低手数料45香港ドル(税込:49.5香港ドル) ~ 手数料上限450香港ドル(税込:495香港ドル)〉 | 約定代金の0.26%(税込0.286%) ・最低手数料:47香港ドル(税込51.7香港ドル) ・上限手数料:470香港ドル(税込517香港ドル) |

不動産

不動産投資はアパートやマンションなどへの投資で利回りを得たり、その不動産の値段が上がっていた場合に売却するなどしてその差益を得る投資です。

中古物件でも修繕費なども含めると初期費用として100万円を超える自己資金が必要で、難易度は高めなのでしっかり学習して物件を選ばないと簡単にお金を失います。

少額で不動産に投資をしたいのなら先ほど紹介したJ-REITがおすすめで、自己資金に余裕があって自分で物件を購入・管理など本格的に不動産投資をしたい方は「楽待」など不動産投資サイトを複数確認してください。

FX

「FX(Foreign eXchange:外国為替証拠金取引)」はドルやユーロなどの外国通貨を売買したときの価格差で利益を稼ぐことを目的とした投資商品です。

手持ちの自己資金だけですと売買できる通貨の量が限られるため、証拠金(保証金)を担保にして何倍もの金額を取引できる仕組みをレバレッジと言い、国内の取引所では金融庁の規制で最大25倍となっています(最初は多くても3倍くらいにしておきましょう)

月曜日から土曜の朝までなら夜中でも取引できるのもメリットで様々な取引所がありますが、「DMM FX」は取り扱っている通貨の数も多く、スプレッド(買値の売値の差。小さい方が良い)が業界最安値水準なのでおすすめです。

取引所についてより細かな条件で比較して選びたい方は「FX会社47社一覧徹底比較!総合ランキングTOP20口座と目的別おすすめ業者」の記事を参考にしてください。

商品先物取引

商品先物取引は、将来の一定期日に一定の商品を売る又は買うことを約束してその価格を現時点で決める取引です(引用:東京商品取引所)

レバレッジをかけて投資ができる点はFXに似ていますが、こちらは価格変動幅が非常に大きいのと限月と呼ばれる契約の期日があるため、持ち続けるとその商品の現物をその価格で買わなくてはならなくなります。

初心者が安易に手を出すとFX以上に大きな損失を出すリスクがあるため、あまりおすすめできません。どうしても始めたい方は理解を深めた後で証拠金をたくさん積んでレバレッジを小さくして行いましょう。

暗号資産(仮想通貨)

「暗号資産(仮想通貨)」とは、インターネット上で不特定多数の間で商品等の対価として使用できる財産的価値を持つもので、ビットコイン(BTC)が最も有名で取引されています。

元々の国際送金手数料を安く行ったり「ブロックチェーン」技術を活用した安全な取引などを目的としていましたが、現在は非常に大きい値幅の動きをする商品として売買益を目的に投機(投資)されている事が多いです。

2023年末から2024年始めにかけて各暗号資産(仮想通貨)が再び高値をつけており、1単位では数万円〜数百万円必要ですが、例えば「GMOコイン」の現物取引であれば、100円からビットコイン(BTC)を購入できます。

さいごに

副業で投資を始めてみようかなと考えている方に向けて、日本でできる主要な投資を紹介・解説しました。

それぞれ投資に対する姿勢やリスクへの考え方、資金量などが異なりますし、何より副業として取り組むなら時間的制約があるため最初からリスクの高い投資を行うのはお金を簡単に失いやすいので、一部の記事やX(旧Twitter)などに惑わされずいきなり余裕資金を全額突っ込むなどのギャンブルは避けましょう。

この記事の内容が広く投資についての理解を深めるのに役立ち、副業として稼げる一助になることを願っています。