最近、資産運用の1つとしてクレジットカードで投資信託を積立購入できるって話を聞くけど、どのカードと証券会社の組み合わせが良いのか分からなくて困っていませんか?

大々的に広告や宣伝を行っているクレジットカード・証券会社の組み合わせがありますが、あなたが居住している場所やよく利用しているサービス、既に保有しているクレカなどによって優先順位は変わり、得られるポイントが最大50倍も違うことがあるため、選び方には注意が必要です。

この記事では、3社+αのクレジットカードと証券会社で投資信託積立経験があり、現在も2社で月10万円の積立を継続している筆者が、2025年現在日本国内で行われている投資信託を積立購入できるクレジットカードと証券会社のおすすめを以下の流れで紹介します。

- 【結論】目的別おすすめできるクレジットカードと証券会社の組み合わせ8選

- 投資信託を積立購入できるクレジットカード会社と証券会社全14社

- クレジットカードで投資信託の積立に関するよくある質問と回答

- 筆者の保有カードと投資履歴を徹底暴露!【2023年1月末時点】

最初に目的別におすすめできるクレカと証券会社の組み合わせを8つ(クレジットカードは7枚)ご紹介します。

また、2章は検索してもなかなか見つけられない情報もしっかり分かりますので、クレジットカードで投資信託を購入したい方は是非一読してください。

よくある質問と回答の他に、実際に筆者が保有しているカードと投資信託の積立状況も暴露しているため、どのくらい資産を増やせたか、ポイントがもらえたかリアルな数字を見てみてください。

2024年から始まる新NISAは一金融機関しか選べないので注意!

2024年から新NISAが始まり、これまで一般NISAを選んでいた方も「つみたて投資枠」で投資信託をクレジットカードで最大月5万円〜10万円積立できるようになります。

ただし、これまで同様1人につき一つの金融機関しか選べませんので注意してください。

基本的にはSBI証券のようなネット証券が最もメリットがあり、銀行や大手対面式証券会社は資産1億円未満の普通の人は選ばない方が良いでしょう。

1. 【結論】目的別おすすめできるクレジットカードと証券会社の組み合わせ8選

2章で2025年現在投資信託を積立購入できるクレジットカードと証券会社の全ての組み合わせをお知らせしますが今は数が増えたため、目的別におすすめできるクレカと証券会社の組み合わせを8つ(クレジットカードは7枚)ご紹介します。

| クレジットカード名 | ポイント還元率/最大年間ポイント数 | 証券会社名 | おすすめする人 |

| 『dカード GOLD』 | 0.2%〜最大6% 36,900ポイント | マネックス証券(NTTドコモグループ) | 「eximo ポイ活」加入者でNISA口座をマネックスにできるdポイント経済圏の方 |

| 『Oliveフレキシブルペイ プラチナプリファード』 | 最大3.0% 36,000ポイント | SBI証券 | クレカ投信積立以外に年500万円以上のカード利用ができる方 |

| 『TOKYU CARD ClubQ JMB ゴールド』 | 0.25%〜3% 19,500ポイント | SBI証券 | 東急沿線に在住・通勤などしている東急関連サービスのヘビーユーザーな方 |

| クレジットカード名 | ポイント還元率/最大年間ポイント数 | 証券会社名 | おすすめする人 |

| 『TOKYU CARD ClubQ JMB』 | 0.25%〜3% 19,500ポイント | SBI証券 |

|

| 『楽天カード』 | 0.5%・0.75%・1%・2% 6,000ポイント | 楽天証券 |

|

| 『au PAYカード』 | 1% 6,000ポイント | auカブコム証券 |

|

| クレジットカード名 | 取扱投資信託数(2024年1月19日時点) | 証券会社名 | おすすめする人 |

| 『Oliveフレキシブルペイ (一般)』 | 2,577:積立

1,155:NISA成長投資枠

218:NISAつみたて投資枠 | SBI証券 | 最も多い投資信託から選びたい方 |

| 『楽天カード』 | 2,560:積立

1,114:NISA成長投資枠

213:NISAつみたて投資枠 | 楽天証券 | 積立できる投資信託の数を重視しつつ楽天ポイントを貯めたい方 |

※SBI証券はどれか1つのクレジットカードでしか組み合わせできません。三井住友カードと東急カード両方などは不可

組み合わせは8つですが、実質は下記の5つです。

- 三井住友カード×SBI証券:総合的に最もおすすめ

- dカード GOLD×マネックス証券:dポイント経済圏の方におすすめ

- 楽天カード×楽天証券:楽天経済圏の方におすすめ

- au PAYカード×auカブコム証券:au経済圏(Pontaポイント)の方におすすめ

- 東急カード×SBI証券:東急経済圏の方におすすめ

マネックス証券やauカブコム証券も積立できる投資信託数は1,000種類を超えていて、業界最低水準の運用コストで有名なeMAXIS Slim(イーマクシス スリム)シリーズもほぼ扱っているため、困る事はないでしょう。

それぞれの組み合わせについて下記でもう少し詳しく解説します。

『dカード GOLD』×マネックス証券

『dカード GOLD』は年会費11,000円(税込)のゴールドカードです。

マネックス証券(NTTドコモグループ)でクレカ積立(dカード積立)が2024年7月5日から開始され、同日より2024年8月買付分の申込みが受付されます。

クレジットカード番号の冒頭4桁が「4363」、「5344」、「5365」のいずれかで始まるカードが対象

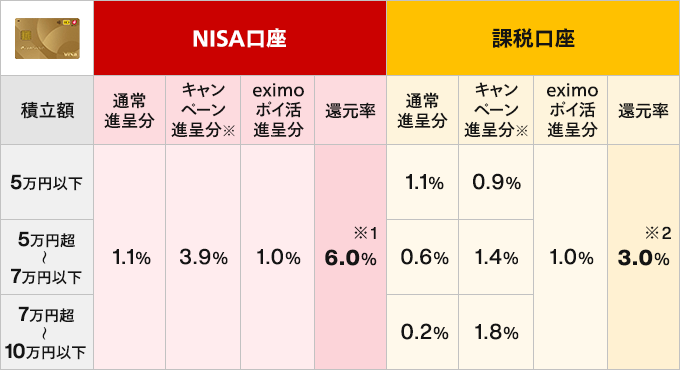

「eximo ポイ活」はデータ利用量無制限※のプランで、加入者には期間限定ですが『dカード GOLD』でNISA口座でクレカ積立をすると1%加算され、最大6%の還元となります。

※ ネットワーク混雑時・大量通信時などに通信制限がかかる場合があります。

※1 <NISA口座の還元ポイントの計算方法>

通常還元分が100円につき1ポイント、さらに1,000円ごとに1ポイントたまり、加えてキャンペーン還元分が1,000円ごとに39ポイント、eximo ポイ活進呈分が100円ごとに1ポイントたまります。

※「キャンペーン進呈分」は 「dカード GOLD」でのdカード積立のポイント還元率が最大5.0%にアップする「dカード積立開始記念キャンペーン(NTTドコモ主催)」によるものです

※2 <課税口座の還元ポイントの計算方法>

「5万円以下」の場合:通常還元分が100円につき1ポイント、さらに1,000円ごとに1ポイントたまり、加えてキャンペーン還元分が1,000円ごとに9ポイント、eximo ポイ活進呈分が100円ごとに1ポイントたまります。「5万円超7万円以下」の場合:通常還元分が1,000円ごとに6ポイント、キャンペーン還元分が14ポイント、eximo ポイ活進呈分が100円ごとに1ポイントたまります。「7万円超10万円以下」の場合:通常還元分が1,000円ごとに2ポイント、キャンペーン還元分が18ポイント、eximo ポイ活進呈分が100円ごとに1ポイントたまります。

ドコモ経済圏の方で、ライフスタイルに合う場合はたくさんのdポイントがもらえます。

その他のクレジットカードとしてのメリット・注意点は下表の通りです。

| メリット | 注意点 |

|

|

1%と還元率が高く、dポイントの使い勝手も良いので投資信託の積立以外の普段使いにも役立つカードです。

| 証券会社 | マネックス証券(NTTドコモグループ) |

| 預り区分 | 特定口座、一般口座、NISA(成長投資枠・つみたて投資枠) |

| 対象商品 | 積立が可能な銘柄(投資信託) |

| 積立設定可能額 | 1,000円~10万円(1円単位) ※2024年からの新NISAつみたて投資枠では10万円まで可能 |

| 積立する投資信託の設定締切日 | 毎月10日(非営業日の場合は前営業日)の23:59までにお申込みが完了している場合、翌月から買付開始となります。 ※…土日・祝日に申込み、申込日の翌々営業日が11日以降の場合は、買付対象外となることがございます。 |

| カード利用日 | 毎月15日頃(非営業日の場合は前営業日) |

| 買付日 | 毎月1日(非営業日の場合は翌営業日)の3営業日前※ファンド休業日の場合は、翌ファンド営業日が買付日となります。 |

| カード代金の支払い日 | 買付月10日(非営業日の場合は翌営業日)に、dカードでの利用代金として引落しされます。 |

| 投信保有ポイントボーナス | 0%〜0.26% |

年会費無料カードでポイントをたくさん貯めたい方にはこちらがおすすめ!

『マネックスカード』は実質年会費無料のクレジットカードで、マネックス証券(NTTドコモグループ)での投信つみたてで最大1.1%の還元率になります。

- 利用100円につき1ポイント

- 積み立てるファンドの約定金額1,000円につき1ポイント

そのため、年会費無料でポイントをたくさん貯めたい全ての方におすすめです。

ただし、2024年3月25日から変更される5万円を超える積立金額に対しては下表のようにやや少なくなります。

引用:マネックス証券

その他のクレジットカードとしてのメリット・注意点は下表の通りです。

| メリット | 注意点 |

|

|

提携JCBカードの中では1%と還元率が高く、ポイントの使い勝手も良いので投資信託の積立以外の普段使いにも役立つカードです。

| 証券会社 | マネックス証券(NTTドコモグループ) |

| 預り区分 | 特定口座、一般口座、NISA(成長投資枠・つみたて投資枠) |

| 対象商品 | 積立が可能な銘柄(投資信託) |

| 積立設定可能額 | 1,000円~10万円(1円単位) ※2024年からの新NISAつみたて投資枠では10万円まで可能 |

| 積立する投資信託の設定締切日 | 新規:毎月10日(非営業日(※1)の場合は前ファンド営業日)の前営業日23時59分まで 変更・取り消し:毎月10日(非営業日の場合は前営業日)の6:59まで |

| カード利用日 | 毎月10日頃 |

| 買付日 | 毎月20日(非営業日の場合は翌営業日)の3営業日前※ファンド休業日の場合は、翌ファンド営業日が買付日となります。 |

| カード代金の支払い日 | 原則買付日を含む月の翌月27日(非営業日の場合は翌営業日) |

| 投信保有ポイントボーナス | 0%〜0.08% |

『Oliveフレキシブルペイ プラチナプリファード』×SBI証券

『Oliveフレキシブルペイ プラチナプリファード』は年会費33,000円(税込)するポイント特化型のプラチナカードです。

SBI証券の投資信託積立で10月10日積立設定締切分(11月1日買付分)以降は年間の利用額*に応じて最大3.0%のVポイントが貯まるため、毎月10万円を積み立てると1年間で36,000ポイント貯まりほぼ年会費の元が取れます。

| 年間カード利用額 | ポイント付与率 | 年間最大ポイント付与数 |

| 500万円以上 | 3% | 36,000ポイント |

| 300万円以上 | 2% | |

| 300万円未満 | 1% |

積立分のポイントが付与される時期など条件が非常に細かいため、必ず三井住友カードまたはSBI証券の公式ページで最新の情報を確認してください。

そのため、クレカ投信積立以外に年500万円以上のカード利用ができる方におすすめです。

その他のクレジットカードとしてのメリット・注意点は下表の通りです。

| メリット | 注意点 |

・新規入会&利用特典40,000ポイント

三井住友カード単体やSBIグループ関連企業などで、実質還元率を上げやすい |

|

注意点にも書きましたが、カード利用額が積立など集計対象外以外に年400万円以上など決済力がないと年会費と得られるポイントの差で『Oliveフレキシブルペイ ゴールド』の方がコスパが良くなります。

プリファードストア(特約店)の利用が多ければ多いほどポイントの差で得をしやすくなるので、入会前に必ず特約店の一覧を確認しましょう。

| 証券会社 | SBI証券 |

| 預り区分 | 特定口座、一般口座、NISA(成長投資枠・つみたて投資枠) |

| 対象商品 | 積立買付が可能な投資信託 |

| 積立設定可能額 | 100円~10万円(1円単位) ※2024年からの新NISAつみたて投資枠では10万円まで可能 |

| カード登録&積立する投資信託の設定締切日 | 毎月10日 |

| カード利用日 | 毎月14日頃 |

| 買付日 | 毎月原則第1営業日(1日) 改定後:毎月3日~9日 2024年6月1日(土)のSBI証券システムメンテナンス終了後から、新規の積立設定または既存の積立設定変更により買付日をお選びいただけます。 新規の積立設定は、買付日を毎月3日~9日よりお選びいただけます。 既存の積立設定は、設定変更により毎月3日~9日よりお選びいただけますが、設定の変更がない場合はこれまでどおり毎月1日が買付日となります。 2024年6月10日(月)の積立設定締切分(2024年7月買付分)より反映されます。 |

| カード代金の支払い日 | カード売上日の翌月10日もしくは26日(非営業日の場合は翌営業日) |

| 投信保有ポイントボーナス | 0.05%〜0.25% |

『TOKYU CARD ClubQ JMB ゴールド』×SBI証券

『TOKYU CARD ClubQ JMB ゴールド』は年会費6,600円(税込)のゴールドカードで、SBI証券の「クレカつみたて」にて貯まる東急ポイントの加算率が+0.75%ポイントアップし、最低でも1%の東急ポイントが貯まります。

そのため、東急沿線に在住・通勤などしている東急関連サービスのヘビーユーザーな方におすすめです。

最大3%の加算率にするためには下図の条件を複数満たさなければならないため、ゴールドカードなら持つだけで簡単に加算率を上げられます。

引用:東急カード

ただし、5万円を超える積立金額のポイント率は0.25%です。(上限1,500ポイント/月)

その他のクレジットカードとしてのメリット・注意点は下表の通りです。

| メリット | 注意点 |

|

|

ただし、クレジットカードには関係ありませんが、クレカ投信積立で還元率を高めるためにはTOKYU ROYAL CLUBの高ステージが必要で、東急沿線に在住・通勤などしていて東急関連サービスのヘビーユーザーな方でなければステージを上げにくいです。

東急経済圏以外の方は還元率を上げにくいので、選ぶ前に必ずTOKYU ROYAL CLUBのステージが上がるサービスを確認しましょう。

| 証券会社 | SBI証券 |

| 預り区分 | 特定口座、一般口座、NISA(成長投資枠・つみたて投資枠) |

| 対象商品 | 積立買付が可能な投資信託 |

| 積立設定可能額 | 100円~10万円(1円単位) ※2024年からの新NISAつみたて投資枠では10万円まで可能 |

| カード登録&積立する投資信託の設定締切日 | 毎月10日 |

| カード利用日 | 毎月14日頃 |

| 買付日 | 毎月原則第1営業日(1日) 改定後:毎月3日~9日 2024年6月1日(土)のSBI証券システムメンテナンス終了後から、新規の積立設定または既存の積立設定変更により買付日をお選びいただけます。 新規の積立設定は、買付日を毎月3日~9日よりお選びいただけます。 既存の積立設定は、設定変更により毎月3日~9日よりお選びいただけますが、設定の変更がない場合はこれまでどおり毎月1日が買付日となります。 2024年6月10日(月)の積立設定締切分(2024年7月買付分)より反映されます。 |

| カード代金の支払い日 | カード売上日の翌月10日もしくは26日(非営業日の場合は翌営業日) |

| 投信保有ポイントボーナス | 0.05%〜0.25% |

『TOKYU CARD ClubQ JMB』×SBI証券

『TOKYU CARD ClubQ JMB』は年会費1,100円(税込。初年度無料)のクレジットカードで、SBI証券の「クレカつみたて」に対応し基本加算率0.25%です。

最大3%の加算率にするためには下図の条件を複数満たさなければなりません。

引用:東急カード

ただし、5万円を超える積立金額のポイント率は0.25%です。(上限1,500ポイント/月)

そのため、東急沿線に在住・通勤などしている東急関連サービスのヘビーユーザーな方におすすめです。

その他のクレジットカードとしてのメリット・注意点は下表の通りです。

| メリット | 注意点 |

|

|

先ほど述べたように、クレカ投信積立で還元率を高めるためにはTOKYU ROYAL CLUBの高ステージが必要で、東急沿線に在住・通勤などしていて東急関連サービスのヘビーユーザーな方でなければステージを上げにくく、他社カードで積み立てた方がポイントを多くもらえることがあります。

東急経済圏の方でも還元率が高いとは限らないため、選ぶ前に必ずつみたて倍率シミュレーターを確認しましょう。

| 証券会社 | SBI証券 |

| 預り区分 | 特定口座、一般口座、NISA(成長投資枠・つみたて投資枠) |

| 対象商品 | 積立買付が可能な投資信託 |

| 積立設定可能額 | 100円~10万円(1円単位) ※2024年からの新NISAつみたて投資枠では10万円まで可能 |

| カード登録&積立する投資信託の設定締切日 | 毎月10日 |

| カード利用日 | 毎月14日頃 |

| 買付日 | 毎月原則第1営業日(1日) 改定後:毎月3日~9日 2024年6月1日(土)のSBI証券システムメンテナンス終了後から、新規の積立設定または既存の積立設定変更により買付日をお選びいただけます。 新規の積立設定は、買付日を毎月3日~9日よりお選びいただけます。 既存の積立設定は、設定変更により毎月3日~9日よりお選びいただけますが、設定の変更がない場合はこれまでどおり毎月1日が買付日となります。 2024年6月10日(月)の積立設定締切分(2024年7月買付分)より反映されます。 |

| カード代金の支払い日 | カード売上日の翌月10日もしくは26日(非営業日の場合は翌営業日) |

| 投信保有ポイントボーナス | 0.05%〜0.25% |

『楽天カード』×楽天証券

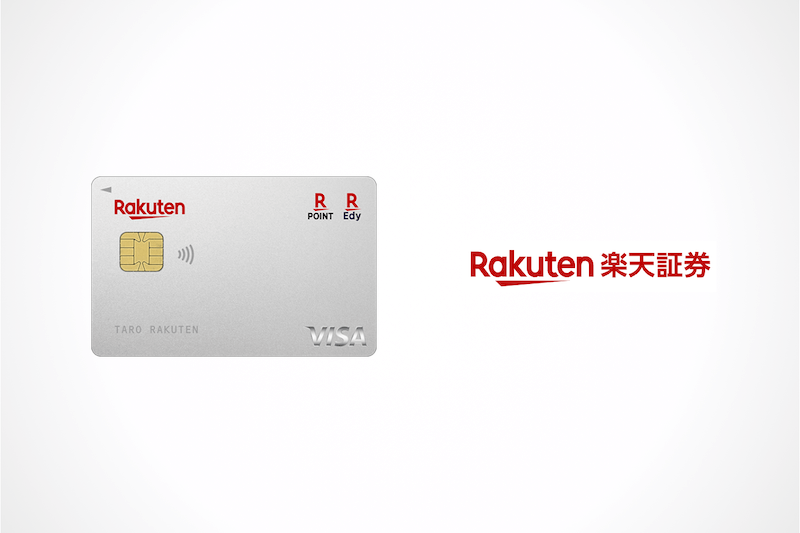

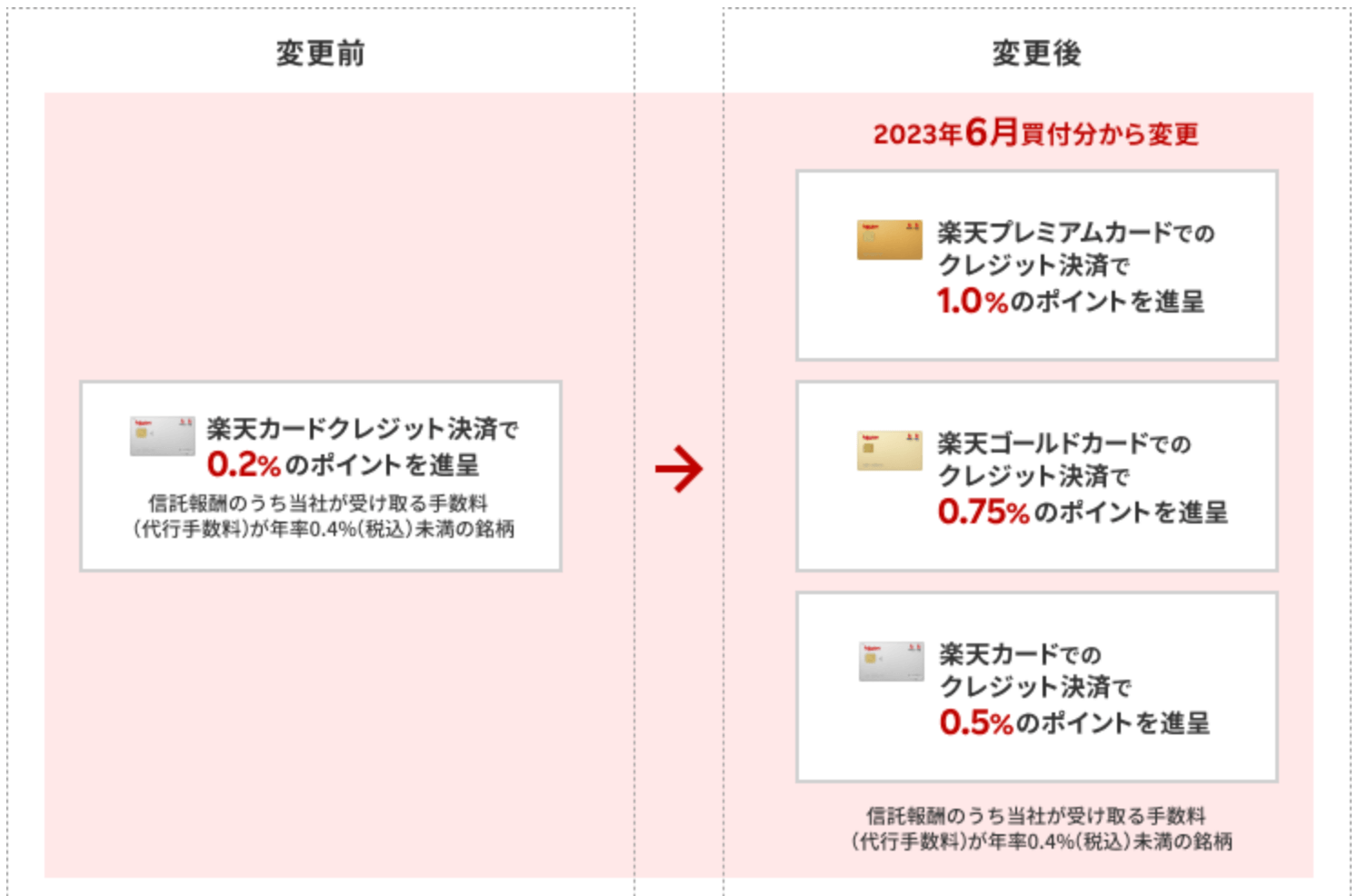

『楽天カード』は年会費永年無料のクレジットカードで、楽天証券での投信つみたてで最大1%の還元率になります。

- 1%:代行手数料が年率0.4%(税込)以上のファンドの場合

代行手数料が年率0.4%(税込)未満のファンドの場合でも、2023年6月からはカードのグレードによってポイント還元率が0.5%・0.75%・1%に上がりました。

引用:楽天証券

また、『楽天ブラックカード』では2%になります。

そのため、楽天経済圏の方や楽天ポイントを貯めたい方におすすめです。

加えて、下記のキャンペーンにエントリーし、『楽天ゴールドカード』または『楽天プレミアムカード』を4月30日までの期間内に新規作成(切り替えも含む)し、NISA口座で楽天カードクレジット決済による合計5,000円以上の投信積立約定すると最大10万ポイントが当たります。

引用:楽天証券

その他のクレジットカードとしてのメリット・注意点は下表の通りです。

| メリット | 注意点 |

|

|

ただ、クレジットカードには関係ありませんが、他社証券会社と違い投信保有ポイントとなる銘柄が少ないです。

2024年1月30日より、下記6つのファンドが「投信残高ポイントプログラム」対象となります。

引用:楽天証券

楽天キャッシュやポイントで投資できるなどのメリットもありますが条件の変更が多いため、長期的に安定した資産運用を目的とする方はSBI証券など他の証券会社とカードを使った方が良いでしょう。

| 証券会社 | 楽天証券 |

| 預り区分 | 特定口座、一般口座、NISA(成長投資枠・つみたて投資枠) |

| 対象商品 | 積立可能な投資信託 |

| 積立設定可能額 | 100円~10万円(1円単位) ※2024年からの新NISAつみたて投資枠では10万円まで可能 |

| 申込み締切日 | 毎月12日 |

| クレジットカードの認証 | 毎月13日3時の積立設定に基づいて、17日にカード認証が行われる |

| 買付日 | 毎月1日(2021年6月19日以前に楽天カードクレジット決済の利用のある方) 毎月8日(2021年6月20日以降に楽天カードクレジット決済を初めて利用の方) |

| カード代金の支払い日 | 毎月27日(積立注文月)※休業日の場合は翌営業日 |

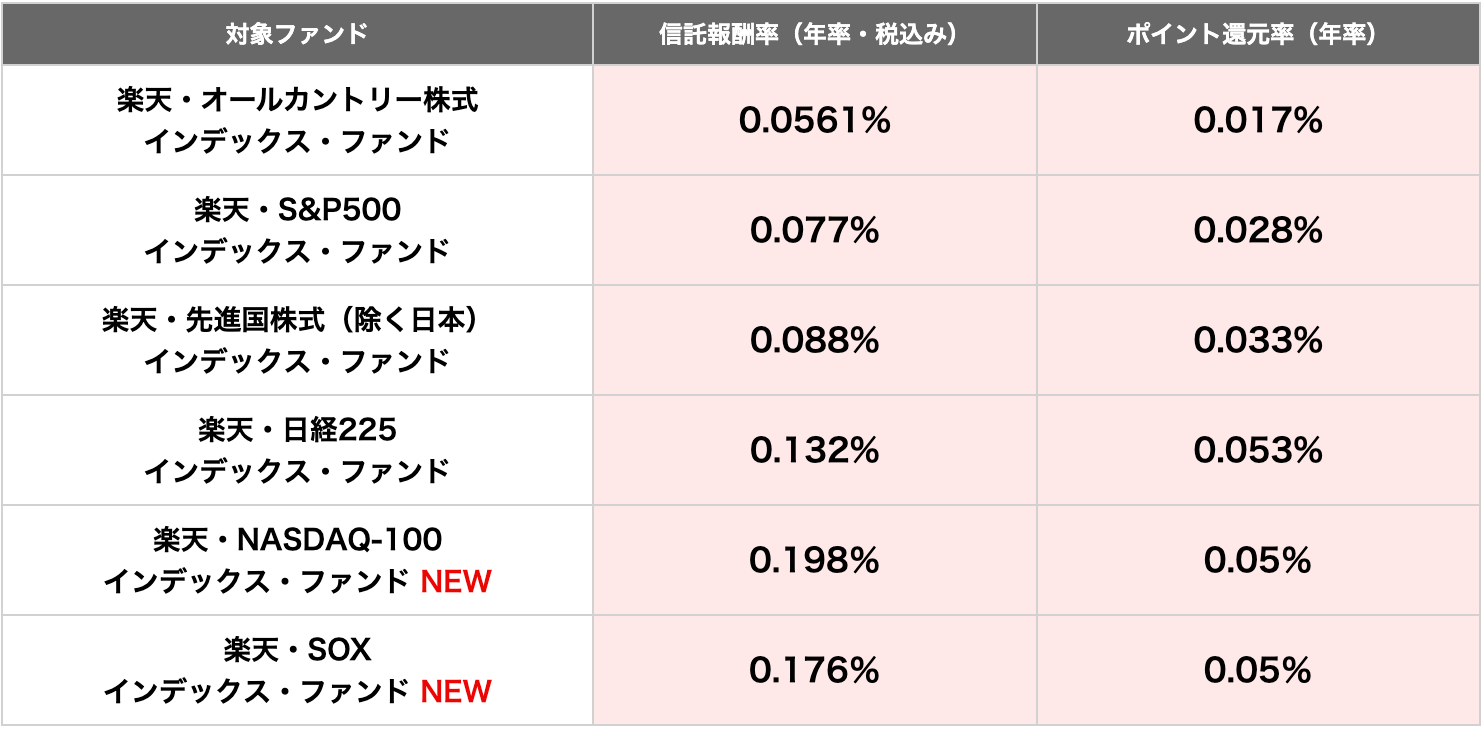

| 投信保有ポイントボーナス | 下記以外の商品はなし。はじめて基準残高に到達した場合ポイントプレゼント(対象外ファンドあり) 楽天・オールカントリー株式インデックス・ファンド:0.017% 楽天・S&P500インデックス・ファンド:0.028% 楽天・先進国株式(除く日本)インデックス・ファンド:0.033% 楽天・日経225インデックス・ファンド:0.053% 楽天・NASDAQ-100インデックス・ファンド:0.05% 楽天・SOXインデックス・ファンド:0.05% |

『au PAY カード』×auカブコム証券

『au PAYカード』は年会費永年無料のクレジットカードで、auカブコム証券での投信つみたてで1%の還元率になります。

2024年3月15日以降に月額設定上限が10万円に変更されましたが、これまでどおり1%もらえます。

そのため、au経済圏の方やPontaポイントを貯めたい方におすすめです。

その他のクレジットカードとしてのメリット・注意点は下表の通りです。

| メリット | 注意点 |

|

|

auじぶん銀行などau関連サービスと連携すると、auじぶん銀行での円普通預金の金利が上乗せされるため、au経済圏で得をしたい方には必携に近い1枚です。

ただ、クレジットカードには関係ありませんが、SBI証券や楽天証券に比べると選択できる投資信託がやや少ないため、人によっては希望するファンドで積立ができない可能性があります。

eMAXIS Slim(イーマクシス スリム)シリーズなど人気の低コスト投資信託のほとんどは含まれるため多くの方は困りませんが、選ぶ前に投資予定の投資信託があるかどうかを検索しておくと安心です。

| 証券会社 | auカブコム証券 |

| 預り区分 | 特定口座、一般口座、NISA(成長投資枠・つみたて投資枠) |

| 対象商品 | 積立が可能なファンド(投資信託) |

| 積立設定可能額 | 100円~10万円(1円単位) ※2024年からの新NISAつみたて投資枠では10万円まで可能 |

| 積立設定申込締切日 | 毎月9日の2営業日前 |

| カード利用日 | 毎月9日の1営業日前 |

| 買付日 | 積立設定申込締切日の翌月1日(休業日の場合は翌営業日) |

| カード代金の支払い日 | 指定日の月の10日(休業日の場合は翌営業日) |

| 投信保有ポイントボーナス | 0.005%〜0.24% |

『Oliveフレキシブルペイ(一般)』×SBI証券

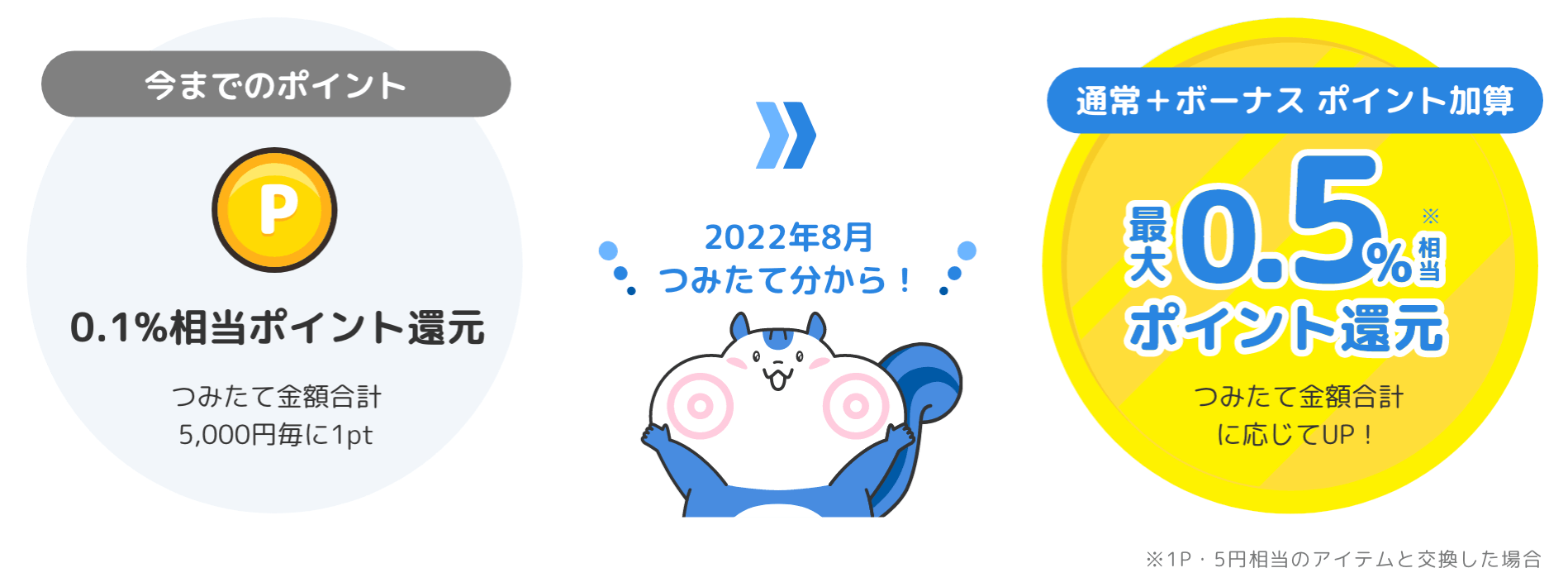

『Oliveフレキシブルペイ(一般)』は年会費永年無料のクレジットカードで、SBI証券の投資信託積立で積立額の最大0.5%のVポイントが貯まります。

※特典を受けるには一定の条件がございますので公式HPをご確認ください。

2024年1月19日時点での取扱投資信託数は下記の通りで、クレジットカードで投資信託の積立をできる証券会社では最大クラスです。

- 投資信託数:2,577

∟NISA成長投資枠:1,155

∟NISAつみたて投資枠:218

クレジットカードとしてのメリット・注意点は下表の通りです。

| メリット | 注意点 |

三井住友カード単体やSBIグループ関連企業などで、実質還元率を上げやすい ※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。 |

|

クレジットカード自体年会費無料で日常の使い勝手が良いため、クレカ・投資初心者の方に最適な1枚と言えます。

もし、積立以外でカード利用を年100万円以上できるなら『Oliveフレキシブルペイ ゴールド』だと積立時ポイント付与が最大1.0%にアップし、さらにお得です。

証券会社としても幅広いファンドがあるため、投資に関する知識や経験が増えて他の投資信託へ乗り換えたくなった場合でも柔軟に対応ができ、初心者から上級者まで誰にでもおすすめできます。

| 証券会社 | SBI証券 |

| 預り区分 | 特定口座、一般口座、NISA(成長投資枠・つみたて投資枠) |

| 対象商品 | 積立買付が可能な投資信託 |

| 積立設定可能額 | 100円~10万円(1円単位) ※2024年からの新NISAつみたて投資枠では10万円まで可能 |

| カード登録&積立する投資信託の設定締切日 | 毎月10日 |

| カード利用日 | 毎月14日頃 |

| 買付日 | 毎月原則第1営業日(1日) 改定後:毎月3日~9日 2024年6月1日(土)のSBI証券システムメンテナンス終了後から、新規の積立設定または既存の積立設定変更により買付日をお選びいただけます。 新規の積立設定は、買付日を毎月3日~9日よりお選びいただけます。 既存の積立設定は、設定変更により毎月3日~9日よりお選びいただけますが、設定の変更がない場合はこれまでどおり毎月1日が買付日となります。 2024年6月10日(月)の積立設定締切分(2024年7月買付分)より反映されます。 |

| カード代金の支払い日 | カード売上日の翌月10日もしくは26日(非営業日の場合は翌営業日) |

| 投信保有ポイントボーナス | 0.05%〜0.25% |

『楽天カード』×楽天証券

『楽天カード』は年会費永年無料のクレジットカードで、楽天証券での投信つみたてで最大1%の還元率になります。

- 1%:代行手数料が年率0.4%(税込)以上のファンドの場合

代行手数料が年率0.4%(税込)未満のファンドの場合でも、2023年6月からはカードのグレードによってポイント還元率が0.5%・0.75%・1%に上がりました。

引用:楽天証券

また、『楽天ブラックカード』では2%になります。

2024年1月19日時点での取扱投資信託数は下記の通りで、クレジットカードで投資信託の積立をできる証券会社では最大クラスです。

- 投資信託数:2,560

∟NISA成長投資枠:1,114

∟NISAつみたて投資枠:213

SBI証券の方が取扱数は多いですが、差はそれぞれ5〜40とほぼ困ることはありません。

その他のクレジットカードとしてのメリット・注意点は下表の通りです。

| メリット | 注意点 |

|

|

電子マネー系のチャージはほぼポイント対象外で、公共料金や税金支払いなどでは0.2%(500円につき1ポイント)の還元率など改悪が多いですが、楽天経済圏の方は保有するメリットがまだまだあるクレジットカードと言えます。

証券会社としてもSBI証券とほぼ同数の幅広いファンドがあるため、投資に関する知識や経験が増えて他の投資信託へ乗り換えたくなった場合でも柔軟に対応ができ、楽天経済圏の方には特におすすめできます。

| 証券会社 | 楽天証券 |

| 預り区分 | 特定口座、一般口座、NISA(成長投資枠・つみたて投資枠) |

| 対象商品 | 積立可能な投資信託 |

| 積立設定可能額 | 100円~10万円(1円単位) ※2024年からの新NISAつみたて投資枠では10万円まで可能 |

| 申込み締切日 | 毎月12日 |

| クレジットカードの認証 | 毎月13日3時の積立設定に基づいて、17日にカード認証が行われる |

| 買付日 | 毎月1日(2021年6月19日以前に楽天カードクレジット決済の利用のある方) 毎月8日(2021年6月20日以降に楽天カードクレジット決済を初めて利用の方) |

| カード代金の支払い日 | 毎月27日(積立注文月)※休業日の場合は翌営業日 |

| 投信保有ポイントボーナス | 下記以外の商品はなし。はじめて基準残高に到達した場合ポイントプレゼント(対象外ファンドあり) 楽天・オールカントリー株式インデックス・ファンド:0.017% 楽天・S&P500インデックス・ファンド:0.028% 楽天・先進国株式(除く日本)インデックス・ファンド:0.033% 楽天・日経225インデックス・ファンド:0.053% 楽天・NASDAQ-100インデックス・ファンド:0.05% 楽天・SOXインデックス・ファンド:0.05% |

1章まとめ

目的別におすすめできるクレジットカードと証券会社の組み合わせ8つをご紹介しました。

多くの方はこの章で紹介したいずれかの組み合わせから選んで頂ければ満足できるかと思います。

次の2章では2025年現在、投資信託を積立購入できるクレジットカード(会社)と証券会社の組み合わせ全てをご紹介します。

既に持っているカードで積立をしたい方や、別の証券会社で複数クレカ積立をしたい方は参考にしてください。

2. 投資信託を積立購入できるクレジットカード会社と証券会社全14社

2025年現在、投資信託を積立購入できるクレジットカード(会社)と証券会社の組み合わせは下表の全14社です。

| クレジットカード名 | ポイント還元率 | 証券会社名 | 投資信託種類(2024年1月19日時点) | 保有ポイントボーナス |

| 『Oliveフレキシブルペイ(一般)』 など三井住友カードが発行するカード | 0%〜最大3.0% | SBI証券 ※指定できるカードはいずれか1枚のみ | 2,577 | 0.05%〜0.25% |

| 『TOKYU CARD ClubQ JMB』 など指定の東急カード | 0.25%〜3% | 2,577 | 0.05%〜0.25% | |

| 『アプラスゴールドカード』『APLUS CARD with』 | 0.5%または1% | 2,577 | 表記なし | |

| 『大丸松坂屋ゴールドカード』『大丸松坂屋お得意様ゴールドカード』 | 0.25%または0.5% | 2,577 | 表記なし | |

| 『UCSゴールドカード』 などUCSマークのついた指定カード | 0.5% | 2,577 | 0.05〜0.25% | |

| 『タカシマヤカード』『タカシマヤカード≪ゴールド≫』 | 0.3%または0.5% | 2,577 | 0.05%〜0.25% | |

| 『Orico Card THE POINT』 などオリコカードが発行するカード | 0.5% | 2,577 | 表記なし | |

| 『マネックスカード』 『dカード』 | 0.2%〜1.1% | マネックス証券(NTTドコモグループ) | 1,748 | 0%〜0.26% |

| 『dカード GOLD』 | 0.2%〜6%:最大6%はNISA口座でeximoポイ活、毎月3万円(税込)以上の買い物時 | マネックス証券(NTTドコモグループ) | 1,748 | 0%〜0.26% |

| 『au PAYカード』『au PAY ゴールドカード』 | 1% 最大3%:マネ活プランで12カ月間 | auカブコム証券 | 1,743 | 0.005%〜0.24% |

| 『PayPayカード』 | 0.7% | PayPay証券 | 117 | – |

| 『楽天カード』 など楽天カードが発行するカード | 0.5%・0.75%・1%・2% | 楽天証券 | 2,560 | 0.017%〜0.053% ※一部のファンドのみ |

| 『SAISON CARD Digital』 などクレディセゾン発行のセゾンカード・UCカード | 0.1%〜1% | 大和コネクト証券 | 51 | – |

| 0.1%〜0.5% ※カードでの積立は月5万円まで | セゾンポケット | 2 | – | |

| 0.1%〜1% 2024年6月つみたて分(2024年6月6日までの設定分) | セゾン投信 | 3 | – | |

| 『エポスカード』 などエポスカードが発行するカード | 0.1%〜0.5% | tsumiki証券 | 5 | – |

※厳密にはセゾンとUCは別会社ですが、ここでは1社のカードと判断します

SBI証券は現在7社のカード会社が発行する指定のクレジットカードで投資信託を積立購入できますが、いずれか1枚のみで複数選択指定はできません。

多くの方は三井住友カードまたは東急カードの組み合わせだとポイントを多くもらえますが、手持ちのカードや貯めたいポイントによってはアプラス・大丸松坂屋・UCS・タカシマヤを選んでも良いでしょう。

1章でおすすめした以外のクレジットカードと証券会社の組み合わせについて、ご紹介します。

『アプラスゴールドカード』×SBI証券

『大丸松坂屋ゴールドカード』×SBI証券

『UCSゴールドカード』×SBI証券

『タカシマヤカード≪ゴールド≫』×SBI証券

『Orico Card THE POINT』×SBI証券

『PayPayカード』×PayPay証券

『SAISON CARD Digital』×大和コネクト証券、セゾンポケット

『エポスカード』×tsumiki証券

いずれも手持ちのカードや月に回せる投資資金に余裕があれば、サブの追加で行うスタンスで取り組みましょう。

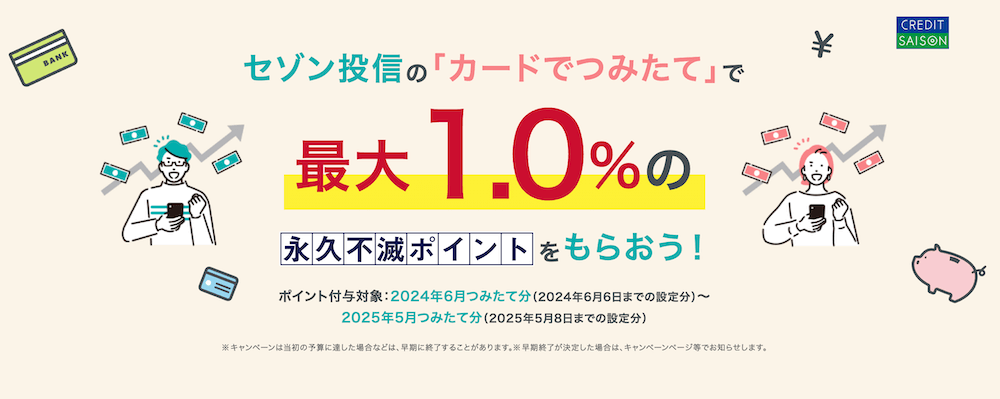

また、クレディセゾンとセゾン投信「カードでつみたて」投資はポイント還元率0※ですが、ご紹介します。

※2024年6月つみたて分(2024年6月6日までの設定分)~2025年5月つみたて分(2025年5月8日までの設定分)の期間限定で最大1%

さらに、ニュースで発表になっていますがサービスは開始されていないイオンカードとマネックス証券での投信積立サービスやJCBカード×松井証券での投信積立サービスもご案内します。

『アプラスゴールドカード』×SBI証券

2022年8月9日にSBI新生銀行公式ページで『アプラスゴールドカード』・SBI証券の組み合わせでアプラスカードを使った投信信託の積立ができる「SBI証券 クレカ積立」が9月9日より開始される事が発表されました。

引用:SBI新生銀行

ただし、積立に使えるアプラスカードは以下の2枚です。

『アプラスゴールドカード』:1%

『APLUS CARD with』:0.5%

SBI証券での保有ポイントボーナスの表記がありませんが、三井住友カードなどと同様に付与されると思われます。

下記のいずれかに当てはまれば選んでも良いでしょう。

- 既にカードを持っている

- 他にSBI証券でポイントが貯まる対象のクレジットカードを持っていない

- 「アプラスサンクスプログラム」などカードの年間利用額やカード利用キャンペーンの対象に含まれるのを見越してカードを使いたい

『大丸松坂屋ゴールドカード』×SBI証券

2023年2月13日に大丸松坂屋カード公式ページで『大丸松坂屋ゴールドカード』・SBI証券の組み合わせで大丸松坂屋カードを使った投信信託の積立ができる「カンタンつみたて投資」が開始される事が発表されました。

引用:大丸松坂屋カード

積立に使える大丸松坂屋カードは以下の4枚です。

『大丸松坂屋ゴールドカード』『大丸松坂屋お得意様ゴールドカード』:0.5%

SBI証券での保有ポイントボーナスの表記がありませんが、三井住友カードなどと同様に付与されると思われます。

下記のいずれかに当てはまれば選んでも良いでしょう。

- 既にカードを持っている

- 他にSBI証券でポイントが貯まる対象のクレジットカードを持っていない

- QIRAポイントを貯めたい

『UCSゴールドカード』×SBI証券

2022年12月16日にUCSカード公式ページで『UCSカード』・SBI証券の組み合わせでUCSカードを使った投信信託の積立ができる「UCSつみたて投資」が開始される事が発表されました。

引用:UCSカード

通常のクレカ積立は積立額の0.5%のポイントしか貯まらないため、特にメリットはありません。

下記の全てに当てはまる方は、キャンペーンを活用するとポイントを多くもらいやすいです。

- UCSつみたて投資紹介ページよりSBI証券のUCS仲介口座を開設またはUCS仲介コースへ変更する

- Uポイントまたはmajicaポイント(『majica donpen card』)を貯めたい

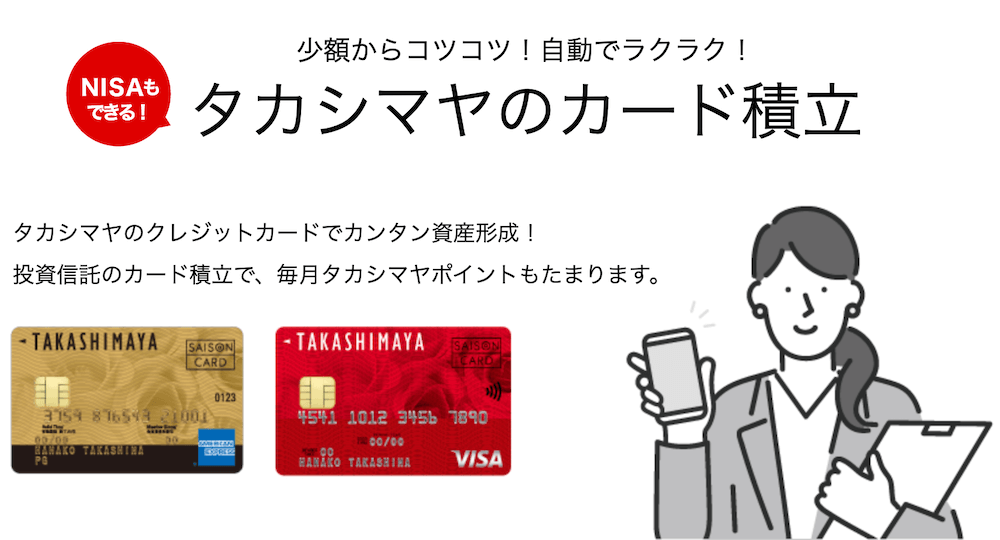

『タカシマヤカード≪ゴールド≫』×SBI証券

『タカシマヤカード』・SBI証券の組み合わせでタカシマヤカードを使った投信信託の積立ができる「タカシマヤのカード積立」もあります。

引用:高島屋ファイナンシャル・パートナーズ株式会社

ただし、ポイント還元率が0.1%〜0.3%と低く、ポイントの使い道も実質高島屋での利用に限られるため、高島屋をメインに使っている方以外には恩恵が薄いでしょう。

引用:高島屋ファイナンシャル・パートナーズ株式会社

『タカシマヤカード≪ゴールド≫』なら、ANAマイルへ一度に10,000ポイント交換することでマイル還元率0.4%にできますが、あまり良い還元率とは言えません。

ゴールドなど高いランクのカードで積立をしてもポイント還元率は同じなので、他にSBI証券と組み合わせられるクレジットカードを持っていないけど、クレカで投資信託の積立をしたい人にしかおすすめできません。

2023年9月よりわずかにポイントアップ

2023年9月のポイント付与分から付与条件が変更され、初年度から0.3%または0.5%に上がります。

ゴールドの方は多少メリットが増えます。

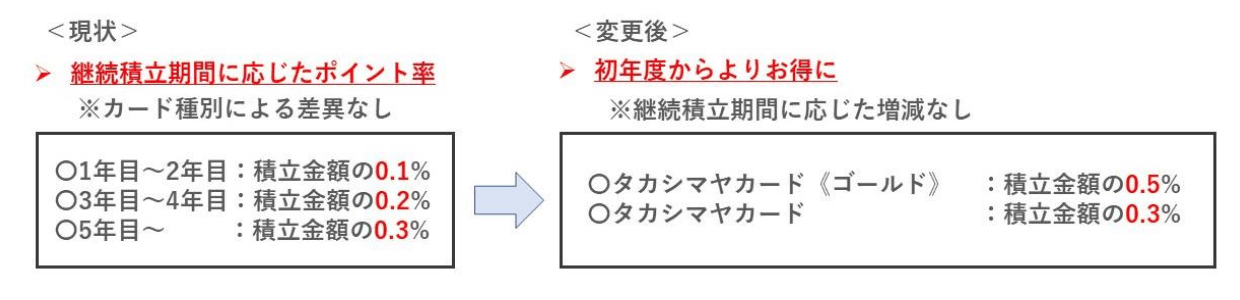

『Orico Card THE POINT』×SBI証券

2023年5月17日より『Orico Card THE POINT』などオリコカードが発行するカードと、SBI証券の組み合わせでクレジットカードによる投信積み立てサービス「オリコ投信積立」が開始されました。

引用:オリコカード

ただし、プラチナカードなど還元率の高いカードでもクレカ積立は積立額の0.5%のポイントしか貯まらないため、特にメリットはありません。

オリコカードしかクレジットカードを持っていないけど、クレジットカードで投資信託の積立をしたい方ならお得に始められます。

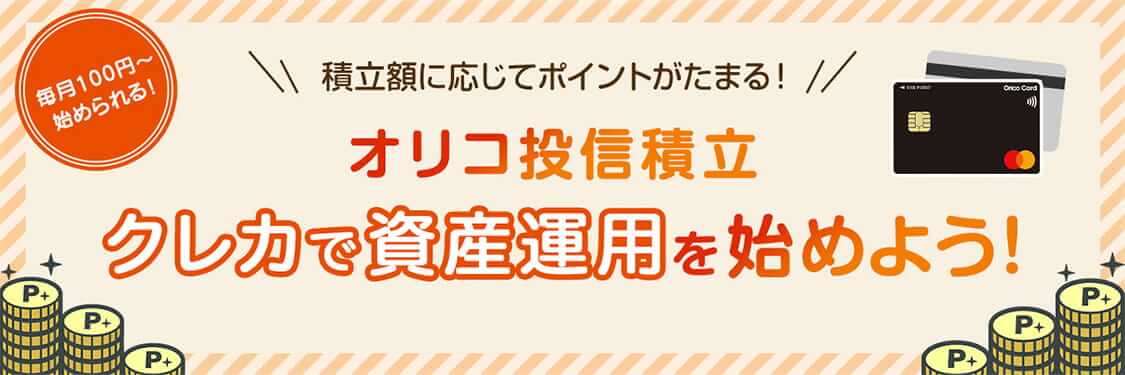

『PayPayカード』×PayPay証券

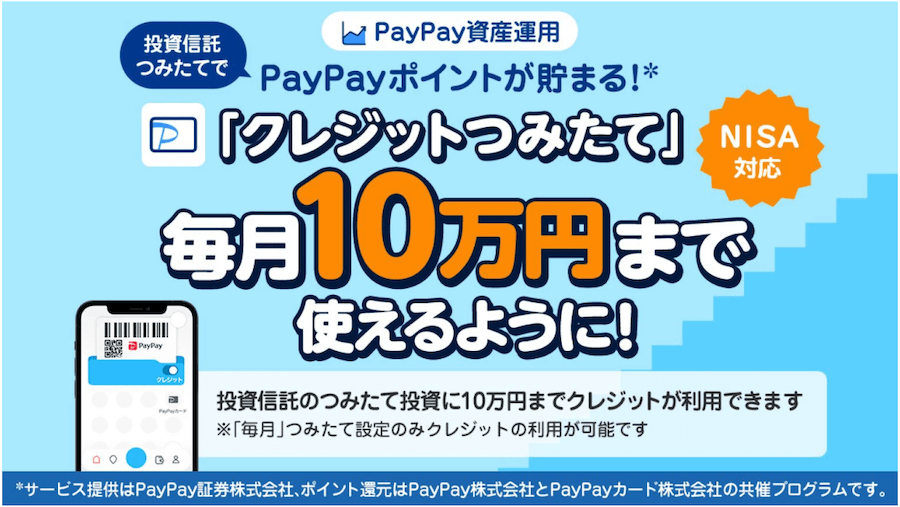

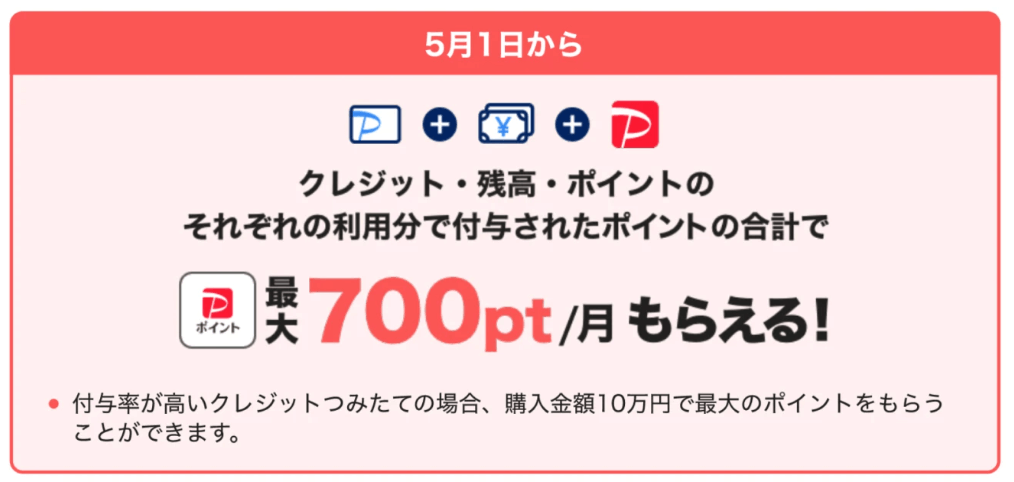

2023年10月16日より『PayPayカード』と、PayPay証券の組み合わせで「PayPay」内のミニアプリ「PayPay資産運用」において、クレジットカードによる投信積み立てサービス「クレジットつみたて」が開始されました。

引用:PayPay証券

ただし、クレカ積立分は積立額毎月5万円までの0.7%のポイントしか貯まらず、対象銘柄も117しかなく他社に比べて特にメリットはありません。

2024年3月24日午前5時から上限金額を毎月5万円から毎月10万円に拡大されますが、上記制限から金額を増やす利点がありません。

引用:PayPay

2024年5月1日より10万円までの購入でも0.7%のポイントがもらえるようになります。

引用:PayPay

『PayPayカード』しかクレジットカードを持っていないけど、クレジットカードで投資信託の積立をしたい方ならお得に始められます。

『SAISON CARD Digital』×大和コネクト証券、セゾンポケット

2023年1月25日より『SAISON CARD Digital』などセゾンカード&クレディセゾン発行のUCカードが発行するクレジットカードと、大和証券グループ本社の子会社である大和コネクト証券の組み合わせで投資信託の定期買付を行う「クレカ積立」サービスが開始されました。

ですが、『セゾンプラチナAMEX』以外では最大還元率が0.5%と特にメリットがありません。

| 月間積立金額 | セゾンプラチナAMEX | セゾンカードまたはUCカード |

| 5万円~10万円 | 1% | 0.5% |

| 4万円~5万円未満 | 0.4% | |

| 3万円~4万円未満 | 0.3% | |

| 2万円~3万円未満 | 0.2% | |

| 5,000円~2万円未満 | 0.1% |

2024年4月5日買付分より『セゾンゴールド・アメリカン・エキスプレス・カード』『SAISON GOLD Premium』も一律0.5%に上がります。

取扱銘柄も56と少なく、保有ポイントボーナスもありません。

また、2024年1月5日(金)のクレカ積立よりいわゆる即売りした分のポイントはもらえなくなります。

下記のいずれかに当てはまれば選んでも良いでしょう。

- 『セゾンプラチナ・アメリカン・エキスプレス・カード』などセゾンプラチナAMEXを持っている

- 『SAISON CARD Digital』を持っている、作る予定がある

- クレジットカードの投資信託積立で永久不滅ポイントを貯めたい

セゾンカード/UCカード×セゾンポケット

上記以外に、セゾンカード/UCカードとセゾンポケットの組み合わせでも投信積立が可能です。

引用:セゾンポケット

ですが、次のように制限などデメリットが多く、資産形成の手段にするのには有利とは言えません。

- 選べる投資信託がセゾン・グローバルバランスファンドとセゾン資産形成の達人ファンドの2種類だけ

- 信託報酬などの間接的手数料が高め(年約0.6%または年約1.4%)

- 積立した金額のカード利用額のポイントやマイルは原則付かない:ポイントプログラム対象分のみ

- 永久不滅ポイント以外のポイントやマイル、キャッシュバックカードではポイントプログラム(5,000円につき1ポイント付与)の対象外

- SAISON MILE CLUBに登録していると優遇サービスの対象外

- 月5万円までしかカードで買えない(2024年春から他社は最高10万円まで購入可能)

強いてメリットを挙げるなら130種類ほどの株やETFが積立できることです。

銘柄指定があるとは言え、クレジットカードで株・ETFを買えるのはセゾン/UCのみですが、別途購入手数料が0.55%(税込)必要で、指定金額以下の株数しか購入できないため、使い勝手は悪いです。

ただし、永久不滅ポイント運用サービスはTOPクラスに素晴らしいので、永久不滅ポイントを貯める価値はかなり高いです。

最大0.5%相当のポイント還元が始まったけど……

2022年8月つみたて分から月平均つみたて額からボーナスポイントを決定するルールに変更され、月50,000円なら0.5%相当のポイント還元に変わりました。

ただ、実質セゾンクラッセの特典分がスライドしただけで、つみたて期間中に売却するとポイント付与率が下がるなど、他社サービスと比較して大きなメリットがあるとは言えません。

『JQ CARDセゾンGOLD』のインビテーション(招待)を受けるための決済修行などには活用できるかもしれません。

クレディセゾン発行のセゾンカード・UCカード×セゾン投信

2024年1月4日より、セゾン投信が直接販売にて提供する投資信託のつみたて投資を、クレディセゾン発行のセゾンカード・UCカードで決済できるサービスが開始されました。

新NISAで毎月10万円までカードでつみたて投資ができますが、カードの利用ポイント付与がないため、メリットはありません。

「カードでつみたて」期間限定最大1.0%ポイント付与キャンペーン

2024年5月15日より期間限定で、クレディセゾン発行のセゾンカード・UCカードで投資信託の定期積立ができる「カードでつみたて」において最大1%相当の永久不滅ポイントが付与されるキャンペーンが実施されます。

【ポイント付与対象期間】

2024年6月つみたて分(2024年6月6日までの設定分)~2025年5月つみたて分(2025年5月8日までの設定分)

※好評の場合は、早期に終了することがあります。

※早期終了が決定した場合はキャンペーンページ等でお知らせされます。

【対象ポイント】

永久不滅ポイント

※永久不滅ポイント対象外カードはポイント付与されません。

【ポイント還元率】

対象のセゾンプラチナカード等:1.0%相当

対象のセゾンゴールドカード等:0.5%相当

その他セゾンカード・UCカード等:0.1%相当

※1ポイント=5円相当のアイテムで交換した場合。交換商品によっては1ポイントの価値は5円未満になります。

※カードの種類に応じて還元率が異なります。詳細はキャンペーンページをご覧ください。

『エポスカード』×tsumiki証券

『エポスカード』とtsumiki証券の組み合わせはクレカ投信積立の元祖と判断されることが多いです(2018年8月31日サービス開始)

引用:tsumiki証券

念のため補足しておきますと、エポスカードが発行している以下のようなクレジットカードであれば全て対象です。

- 『エポスゴールドカード』

- 『エポスプラチナカード』

- 『JQ CARD エポス』

- 『エヴァンゲリオンエポスカード』などのキャラクターカード

- 商業施設との提携カードなど

年間のつみたて金額×0.1%(初年度)~0.5%(5年目以降)のエポスポイントともらえるポイント数と条件が厳しく、投資信託も下表の5種類しかなく購入者が負担する費用も高めなため、資産形成の手段にするのには有利とは言えません。

| ファンド名 | 信託報酬(税込)年率 | 信託財産留保額 |

| セゾン・グローバルバランスファンド | 0.56% ± 0.02% 程度 | 0.1% |

| セゾン資産形成の達人ファンド | 1.34% ± 0.2% 程度 | 0.1% |

| コモンズ30ファンド | 1.078% | なし |

| ひふみプラス | 0.858% | なし 監査費用:年0.0055% |

| まるごとひふみ15 | 0.66264% | なし 監査費用:年0.0055% |

eMAXIS Slim(イーマクシス スリム)シリーズなど人気の低コスト投資信託なら信託報酬が0.1%〜0.2%前後なため、長期での投資を考えるとカードのポイントやファンドの間接的負担額などいずれも他社に比べて劣ります。

ただし、セゾン・グローバルバランスファンドに関しては全世界の債券へ50%の割合で投資できる同種の投資信託がないため、一定の人気があります。

数少ないメリットとして挙げられるのは、ゴールドカード以上になればボーナスポイントをもらえる年間利用金額にカウントされる事です。

年間利用額が100万円に届かない人も、tsumiki証券のつみたて分で年間最大120万円まで利用額を増やせるため、ボーナスポイント10,000ポイントもらえて間接的に還元率を上げられます。

ですが、エポスゴールドカードに関しては光熱費・スーパー・ガソリンスタンド・コンビニ・家賃など300以上の対象ショップを「選べるポイントアップショップ:通称選3」で1.5%の還元率にできます。

人によっては選3だけで年間利用額が100万円前後になり、tsumiki証券で無理に利用額を増やす方が実質還元率を下げてしまうため、注意しましょう。

ポイ活勢やANAマイラーは『JQ CARD エポスゴールド』の作成や切り替えがおすすめ

『エポスゴールドカード』のままでもポイントの使い勝手は十分に良いですが、『JQ CARD エポスゴールド』で貯まるJRキューポは全ポイントサービスの中でも屈指の使い勝手を誇ります。

2023年2月21日より、Webで直接申し込みが可能になったため、次のいずれかに当てはまる方は初めから『JQ CARD エポスゴールド』を作りましょう。

- 年会費を負担するかもしれない不安を避けたい方

- インビテーション待ちなどの面倒を避けたい方

- 1年目から100万円使って10,000ボーナスポイントを得たい方

イオンカード×マネックス証券:予定

2022年12月27日にイオン銀行公式ページで「イオン銀行とマネックス証券の業務提携」の情報が公表されました。

マネックス証券で『イオンカード』によるクレジットカード決済で少額から投資信託の積立ができるサービスについて言及されており、2024年1月にサービスが開始されました。

JCBカード×松井証券:予定

2024年7月25日に日経新聞でJCBオリジナルシリーズの利用者を対象に、松井証券がクレジットカードでの投資信託の積み立て購入を2025年以降に始める予定と発表されました。

クレカ積み立ての決済に対し、JCBの「OkiDokiポイント」を付与され、保有投信に対する毎月最大1%の還元も継続されます。

3. クレジットカードで投資信託の積立に関するよくある質問と回答

クレジットカードで投資信託の積立をすることに関して、よくある質問と回答をご紹介します。

クレジットカードで投資信託を積立できる金額はいくらまでですか?

クレジットカードで投資信託を積立するメリット・デメリットは何ですか?

ポイント目的(ポイ活)で即売りしたらペナルティはありますか?

また、クレジットカードでの積立に関わらず、投資信託の選び方や投資方法で参考になるおすすめの本は下記の3冊です。

『ウォール街のランダム・ウォーカー<原著第13版>株式投資の不滅の真理』

『JUST KEEP BUYING 自動的に富が増え続ける「お金」と「時間」の法則』

いずれもアメリカで出版された本の翻訳で、普通の日本人にはややなじみにくい部分があります。

日本に投資したい方は個人資産800億円超。長者番付1位となった伝説の投資家・清原達郎氏が著書『わが投資術 市場は誰に微笑むか』でTOPIXに連動したETF(投資信託でもほぼ同じです)をおすすめされています。

Amazonで買い物をする時は、事前にAmazonギフトカードをお得な条件で購入・チャージしてから支払いしましょう。

クレジットカードで投資信託を積立できる金額はいくらまでですか?

1社ごとに原則最大月5万円ですが、証券会社によって金額が異なります。

- セゾンポケット:50,000円/月

- tsumiki証券、大和コネクト証券、セゾン投信、SBI証券、楽天証券、マネックス証券、auカブコム証券、PayPay証券:100,000円/月

5万円の制限の理由は金融商品取引業等に関する内閣府令第百四十八条二項の“同一人に対する信用の供与が十万円を超えることとならないこと。”に基づいています。

2024年3月8日より、改正「金融商品取引業等に関する内閣府令」が施行され、クレジットカードでの積立投資の月額上限額が1ヶ月で10万円に拡大した証券会社が増えました。

クレジットカードはカードの利用日から返済までに時間差があったり、返済ができなかった場合でも翌月分の積立買付ができてしまう可能性があり、信用の供与が10万円を超えることを防ぐためです。

2024年からの新NISAは毎年120万円までつみたて投資枠が拡大され、クレジットカードでの積立は多くの証券会社で100,000円/月まで拡大しました。

楽天キャッシュ決済は金融商品取引法の例外を活用した方法

楽天キャッシュはクレジットカード以外からもチャージが可能です。

チャージした残高から投資信託の積立にも利用できるという金融商品取引法の例外を活用した方法なので、楽天証券で合計月15万円が可能です。

クレジットカードで投資信託を月5万円以上積立する方法は?

2024年4月以降は多くのクレジットカードと証券会社の組み合わせで最大10万円まで積立が可能になります。

また、SBI証券はどれか1つのクレジットカードしか指定できないため、注意しましょう。

例としては次の通りです。

- 『マネックスカード』(1.1%〜0.2%)×マネックス証券(NTTドコモグループ):10万円

- 『au PAYカード』(1%)×auカブコム証券:10万円

- 『Oliveフレキシブルペイ(一般)』(最大0.5%)×SBI証券:10万円

※特典を受けるには一定の条件がございますので公式HPをご確認ください。新NISAでは金融庁が規制を緩和し、2024年3月8日より、改正「金融商品取引業等に関する内閣府令」が施行されました。

これを受けて、クレジットカードでの投資信託の購入上限額が2024年3月以降10万円に上がることが各証券会社より発表されました。

2024年1月つみたて分から、下記の証券会社では月10万円をクレジットカードで積立が可能になっています。

ただし、上記3社は選択できる投資信託の種類が少ないため、あまりメリットとは言いにくいです。

クレジットカードで投資信託を積立するメリット・デメリットは何ですか?

それぞれ下記の通りです。

メリット

- 現金での投資に比べてクレジットカードのポイントが0.1%〜5%貯まる

- クレジットヒストリーを確実に作れる

- 現金の支払いを後に遅らせて投資できる

- カード年会費発生を防げる(年1回以上利用条件のカードなど)

- クレカ積立を対象にしたキャンペーンでポイントなどを多くもらえる可能性がある

- カードの年間利用金額を稼げる場合がある(『エポスカード』など極一部のカードに限り)

- 実質毎月投資になるため、ドル・コスト平均法となりリスクを抑えられる

デメリット

- 指定のカードと証券会社の組み合わせでしかできない

- 積立できるカードを作れないことがある(ゴールド・プラチナなど)

- カードや証券会社によってはもらえるポイントが少ない

- 1社の組み合わせでは最大月10万円までしか積立できない

- カードの請求額が多くなりやすい

- 引落ができないとクレジットヒストリーが汚れて最悪“ブラックリスト”入りしてしまう

- 買付日が決まっているため困ることも(一部の商品で12月のつみたて投資枠が使えない可能性があるなど)

ポイント目的(ポイ活)で即売りしたらペナルティはありますか?

2025年現在、そうした規定はなくペナルティを受けたという人の話もありません。

ですが、下記の証券会社のように、ポイントがもらえなくケースが増えてきました。

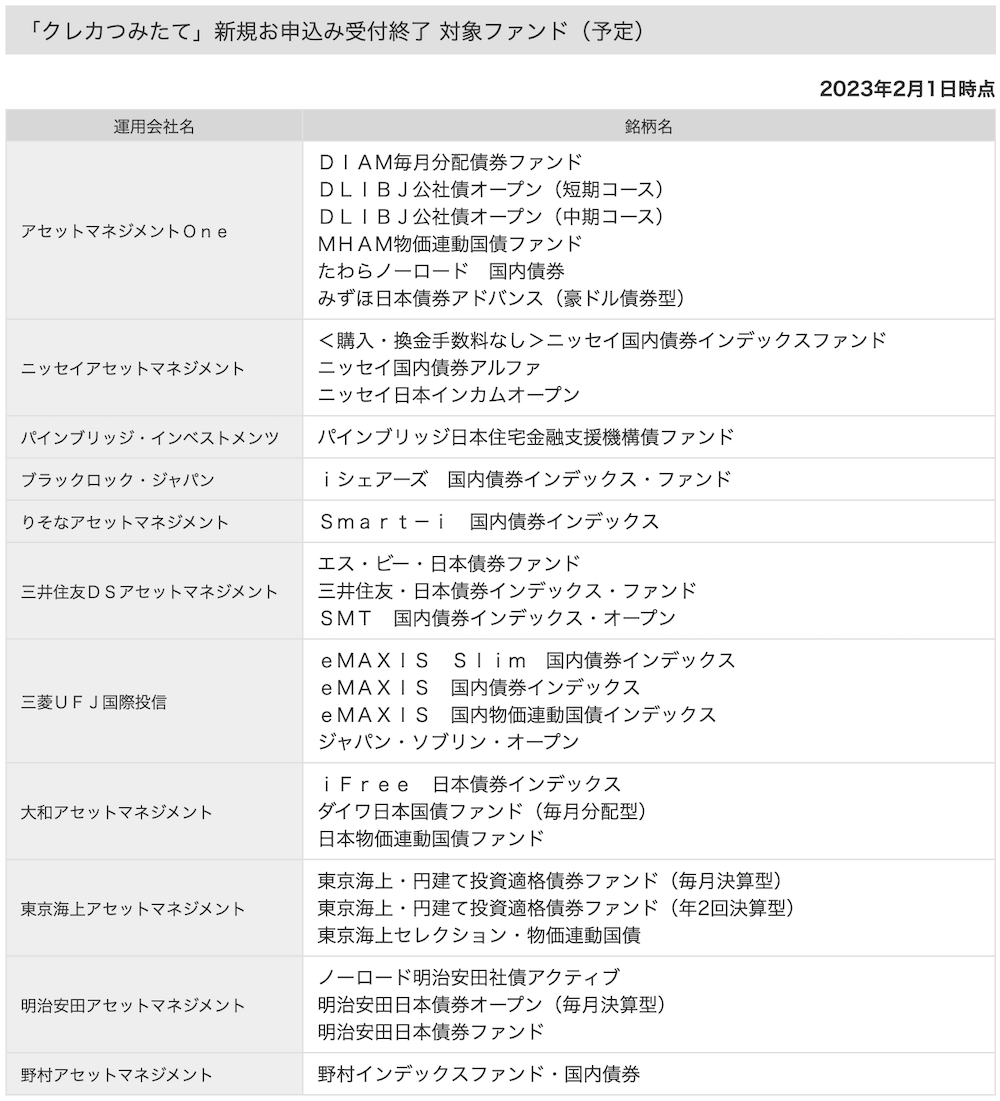

マネックスクレカ積立ではついに一部ファンドの新規申込停止の対応が始まる

『マネックスカード』でのクレカつみたては2023年3月1日18時頃(予定)から、下図の国内債券系を中心とした一部ファンドの新規申込受付が停止されました。

引用:マネックス証券

大和コネクト証券も即売り対策へ

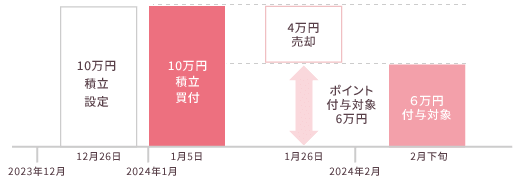

2024年1月5日のクレカ積立より、クレカ積立した投資信託の純増金額※に応じて、当該積立の「翌月下旬」までにポイント付与に変更となります。

※純増金額とは以下1、2のいずれか小さい方の金額となります。

- 毎月5日(休業日の場合は翌営業日)のクレカ積立金額

- 1.でクレカ積立した投資信託銘柄の当月のすべての買付金額(クレカ積立、まいにち投信、スポット買付を含む)から当該銘柄の当月のすべての売却金額を差し引いた金額

ざっくり分かりやすく説明すると、いわゆる即売りをしてしまうとその分のポイントはもらえなくなります。

引用:大和コネクト証券

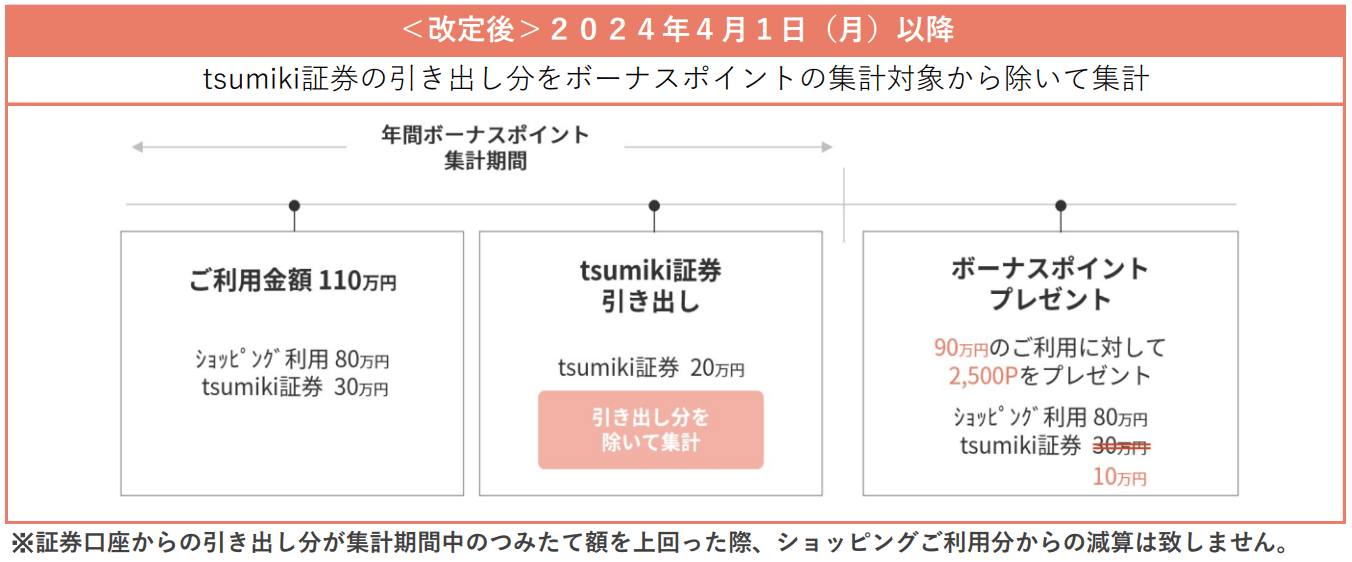

tsumiki証券も即売り対策へ

2024年4月1日より、エポスプラチナカード・ エポスゴールドカードの会員特典「ボーナスポイント」・「ファミリーボーナスポイント」ならびにtsumiki証券の 「がんばってるね!ポイント」の集計方法がtsumiki証券の引き出し分をボーナスポイントの集計対象から除いて集計に変わりました。

引用:tsumiki証券

即売りする人数が多くなればクレカ積立サービス全体の改悪につながったり、カード会社・証券会社からあなた宛に警告が来たり、サービス利用制限を受ける可能性があります。

余裕資金の範囲内で可能な数社へ、資産形成を目的に純粋な積立をすることをおすすめします。

新NISAの対応はどうなりますか?

2024年1月から開始された新NISAのクレジットカードでの積み立てサービスについて、各社の対応は下記の通りです。

随時更新します。

エポスカード

いち早く、カードでのつみたて投資は2024年から月10万までの投資可能と発表しています。

引用:tsumiki証券

ただし、2024年4月1日より上述したように引き出し分をボーナスポイントの集計対象から除いて集計に変わるため、即売りをしていなかった人もメリットを受けにくくなります。

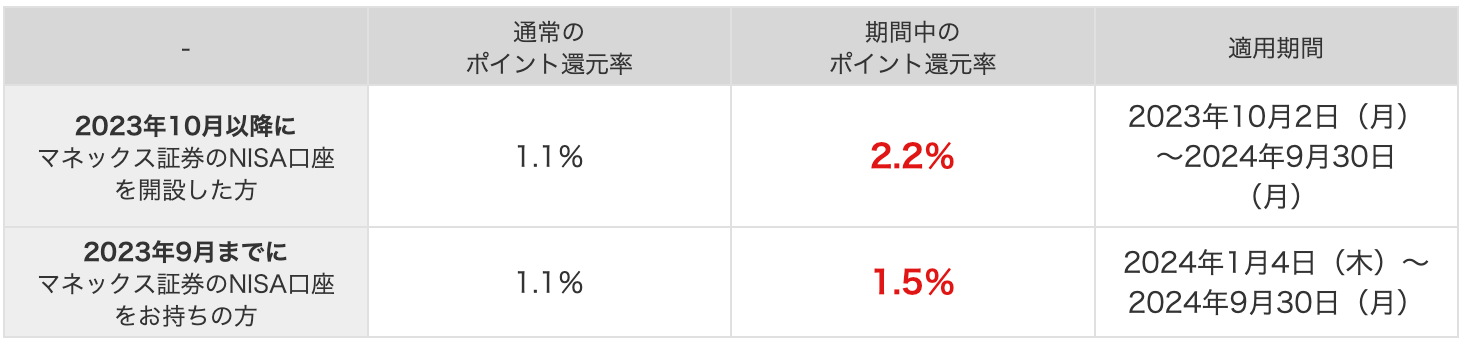

マネックス証券

NISA口座開設をした時期によって、下図のようにクレカ積立のポイント還元率が最大2.2%にアップします。

引用:マネックス証券

「マネックスの全力NISAシリーズ第1弾」となっている事や、2023年10月4日にNTTドコモとの資本業務提携を発表したことから、今後も有利なキャンペーンなどが行われる可能性が高いです。

また、新NISA取引開始日は新規申込の場合は2023年12月18日(月)より、積立買付の場合はファンドにより異なるため、購入するファンドの受渡日数を確認するよう発表されています。

さらに、『マネックスカード』での投資信託の購入上限額を、2024年に予定されている金融商品取引法に関する内閣府令が改定され次第速やかに、月5万円から月10万円に変更できるよう対応すると発表しています。

2024年3月8日より、2024年4月買付分より積立上限額を月10万円に拡大すると発表されました。

楽天証券

2023年11月13日(月)より、2024年から始まる新NISAでの投信積立の受付を開始すると発表しています。

引用:楽天証券

「積立予約サービス」(予約受付期間:2023年11月13日~12月28日)が開始されます。

なお、当サービスで事前予約をしない場合でも、現行NISAの積立設定は2023年12月31日時点の設定内容で新NISAへ自動で引き継がれます(NISA対象外銘柄を除く)

2024年3月8日より、2024年4月買付分より積立上限額を月10万円に拡大すると発表されました。

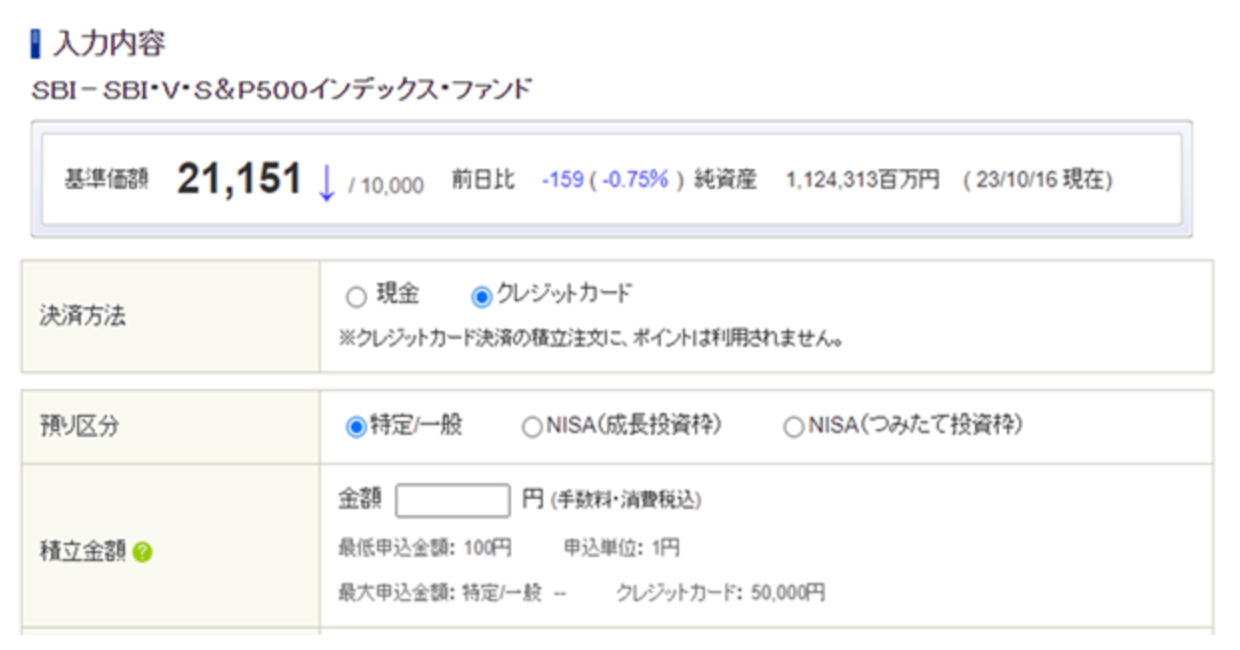

SBI証券

2023年11月18日(土)(予定)より、2024年から始まる新NISAでの投信積立の受付を開始すると発表しています。

引用:SBI証券

現行NISA口座から引き継がれることとなる新NISA口座の投信積立設定の変更ができ、2024年からの運用の見直しやクレカ積立設定金額の増額などが可能となるため、確認と設定を行いましょう。

さらに、関連法令改正があり次第、クレジットカードでの投資信託の購入上限額を現在の5万円から10万円に引き上げることを検討すると発表しています。

2024年3月8日より、クレカ積立上限額を月10万円に拡大すると発表され、2024年5月買付分より積立上限額をが月10万円に拡大されます。

大和コネクト証券

2024年1月5日(金)買付分より、大和コネクト証券の証券口座で投資信託の定期買付(月1回の定期買付)を行うことができるクレジットカードでの積立投資サービスの上限額を、5万円から10万円に拡大すると発表しました。

なお上限額10万円拡大は2023年12月20日(水)より受付開始が正式に決定しました。

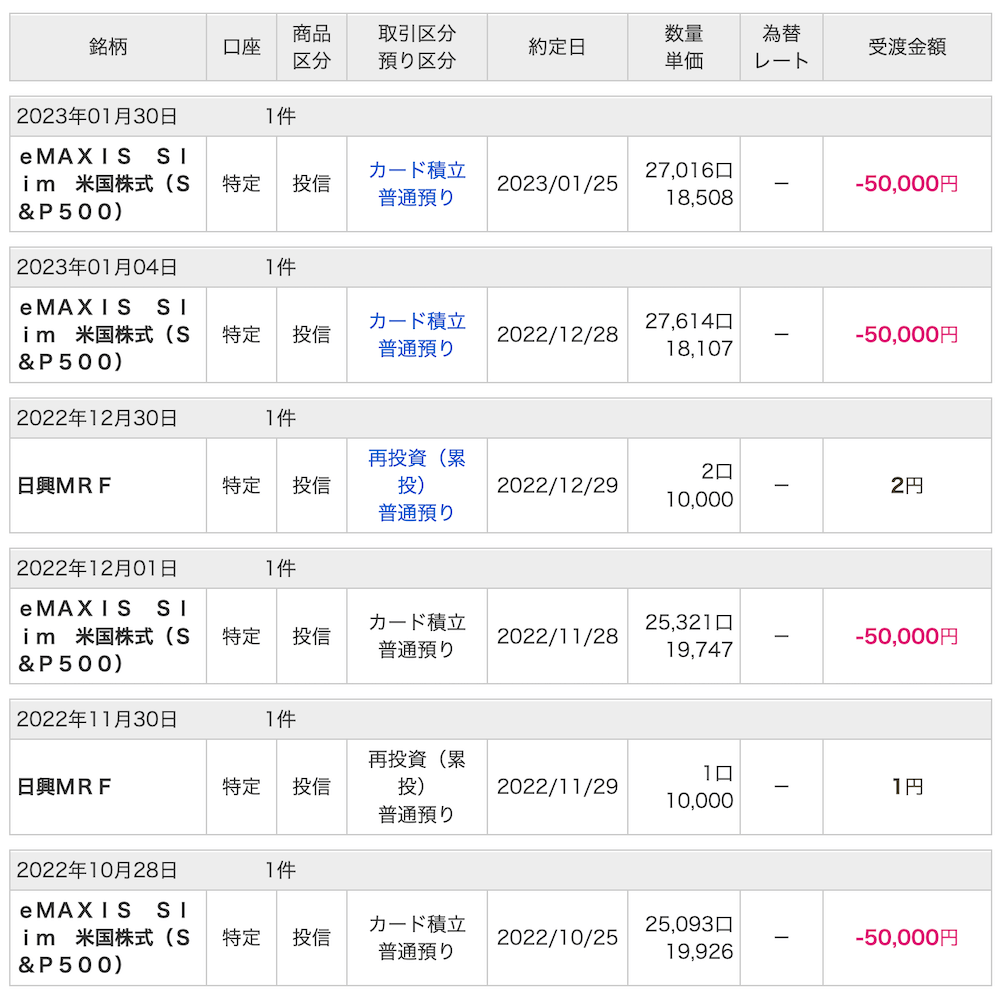

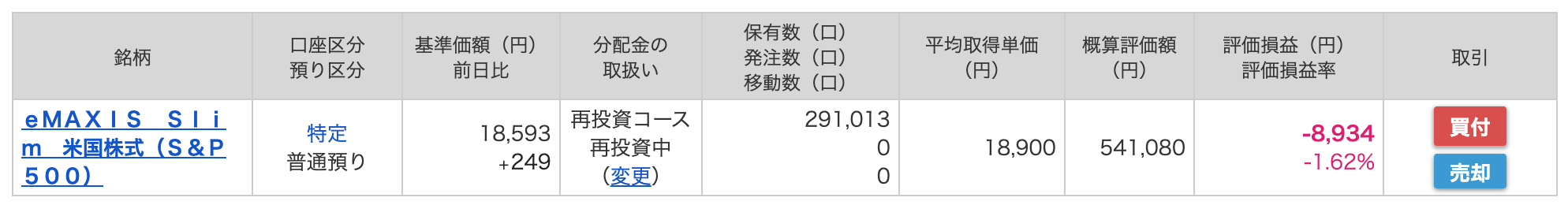

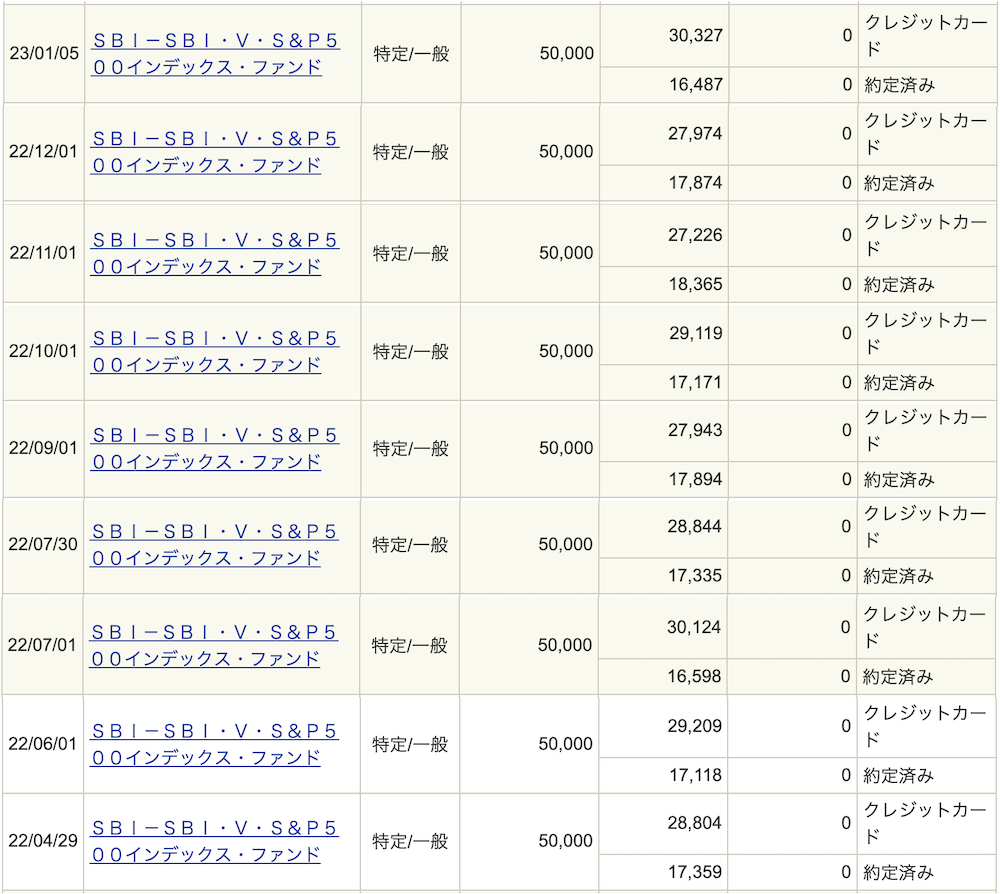

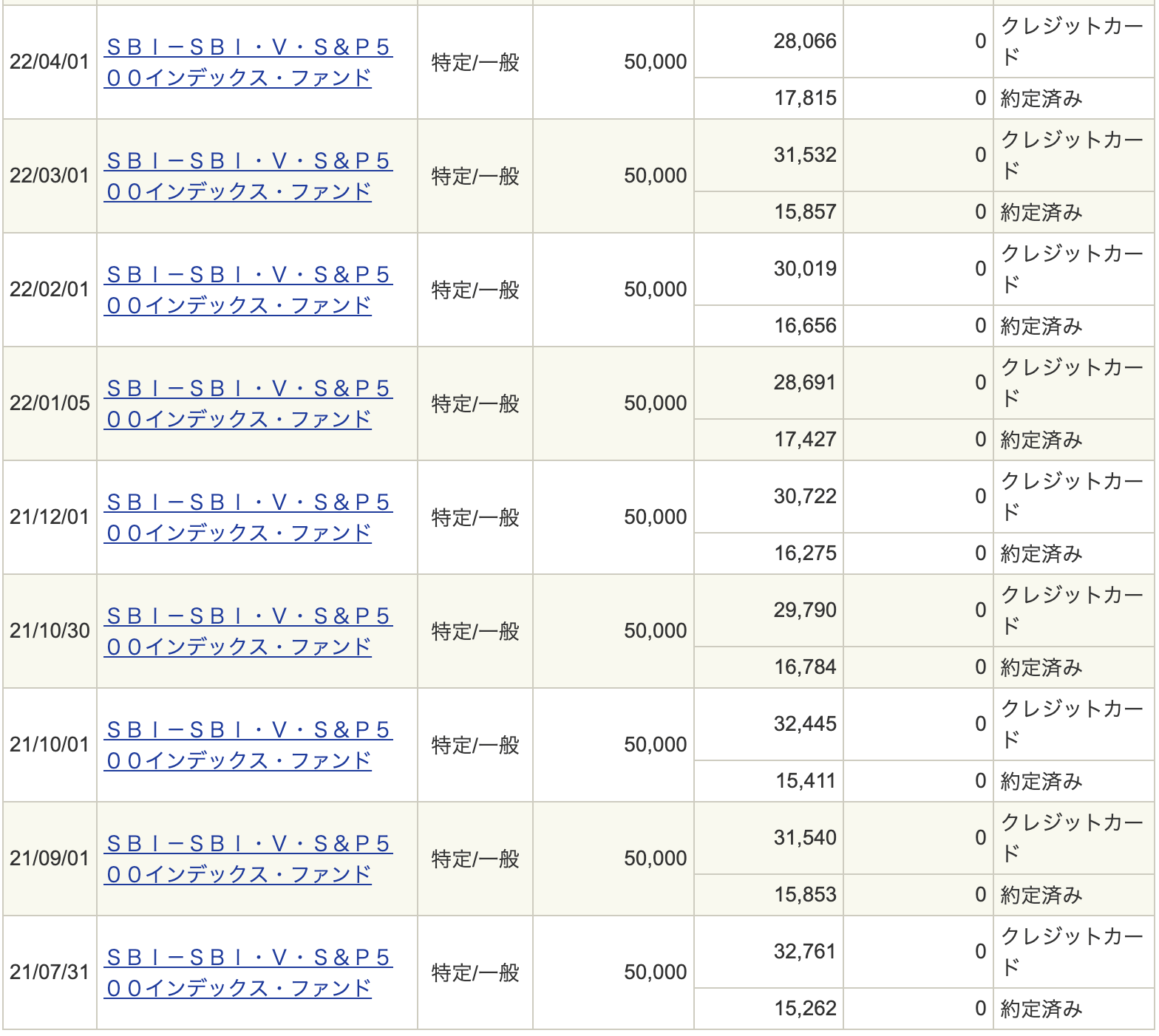

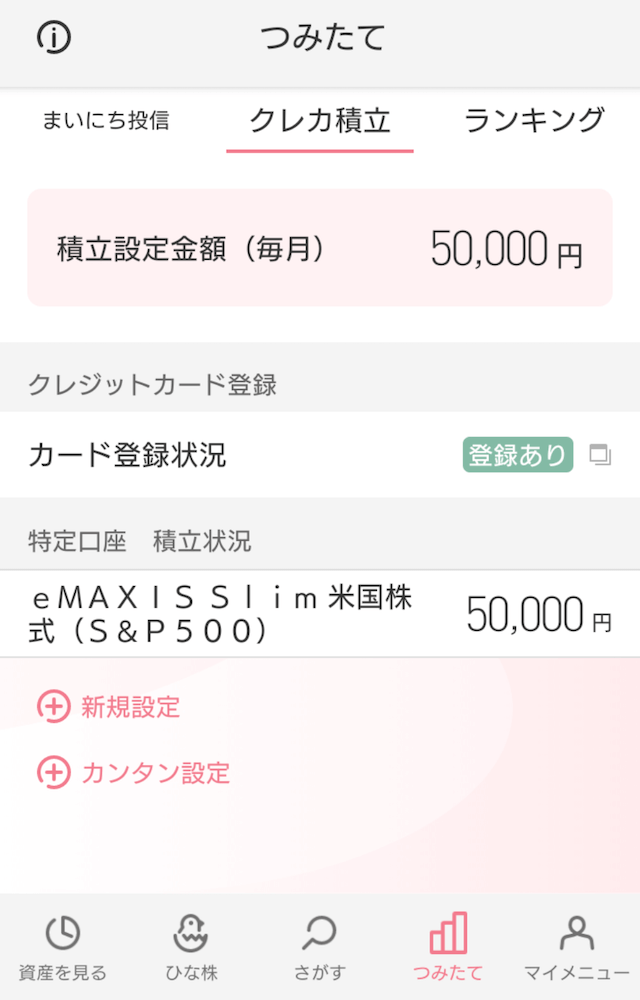

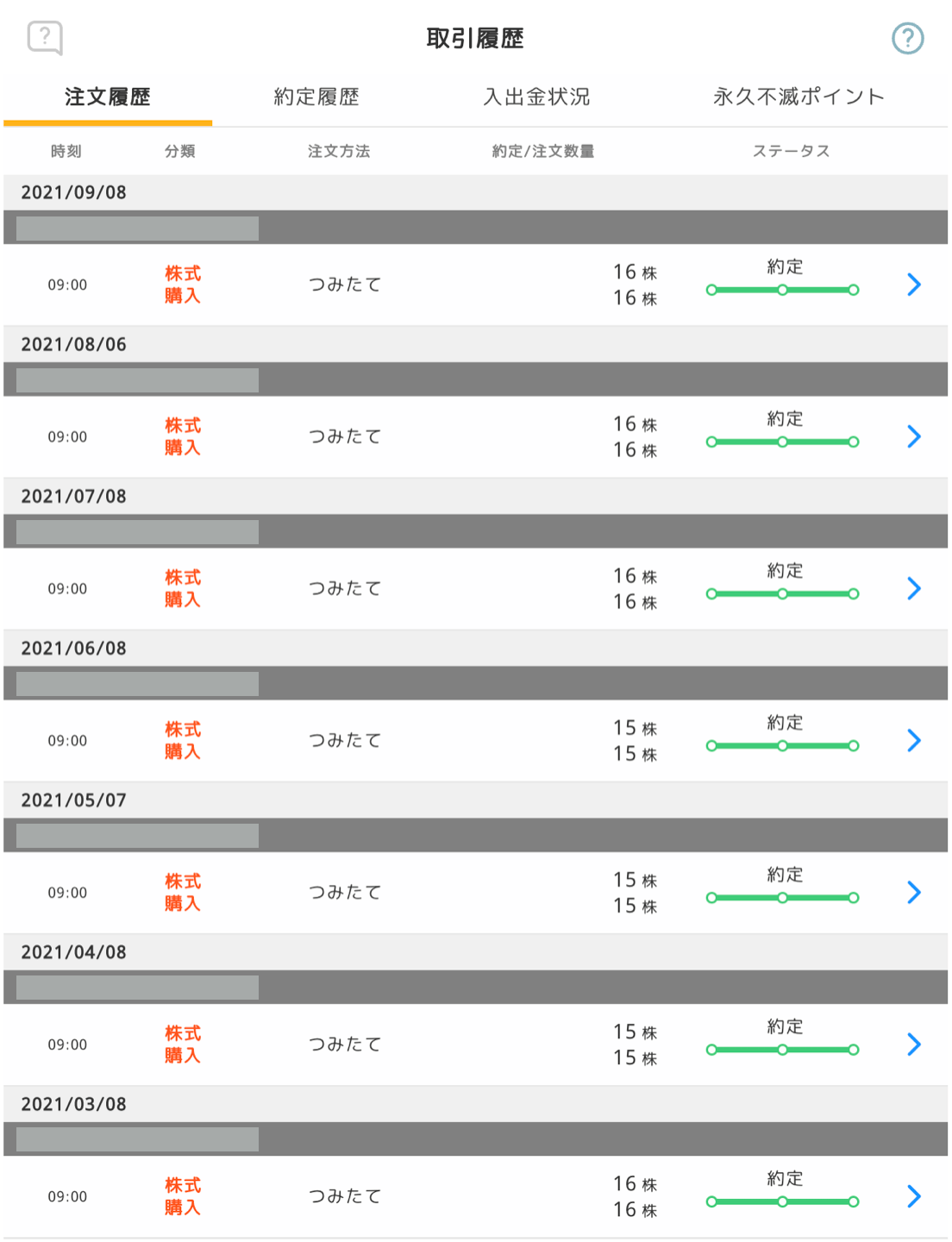

4. 筆者の保有カードと投資履歴を徹底暴露!【2023年1月末時点】

筆者が現在保有しているクレジットカードと、実際に投資した2023年1月末時点での履歴をご紹介します。

- 『マネックスカード』|2022年3月最初期〜。投資中

- 『三井住友カード(NL)』|2021年7月最初期〜2023年2月。投資中断。3月再開?

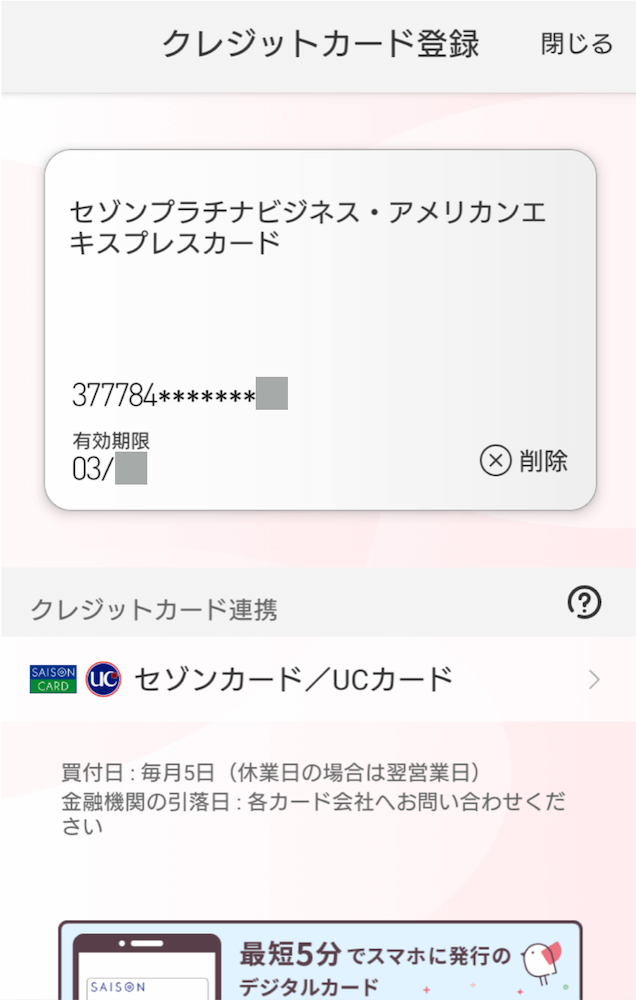

- 『セゾンプラチナ・ビジネス・アメリカン・エキスプレス®️

・カード』|2023年2月最初期〜。投資予定。3月中断予定。

それぞれ月5万円で、合計10万円をクレジットカードにて投資しています。

保有している三井住友カードはいずれも0.5%のため、2023年2月からは1%もらえる大和コネクト証券へ切り替えました。

2023年3月から三井住友カードでOliveが開始されるため、ゴールドを作成してSBI証券にて再開予定です。

『マネックスカード』

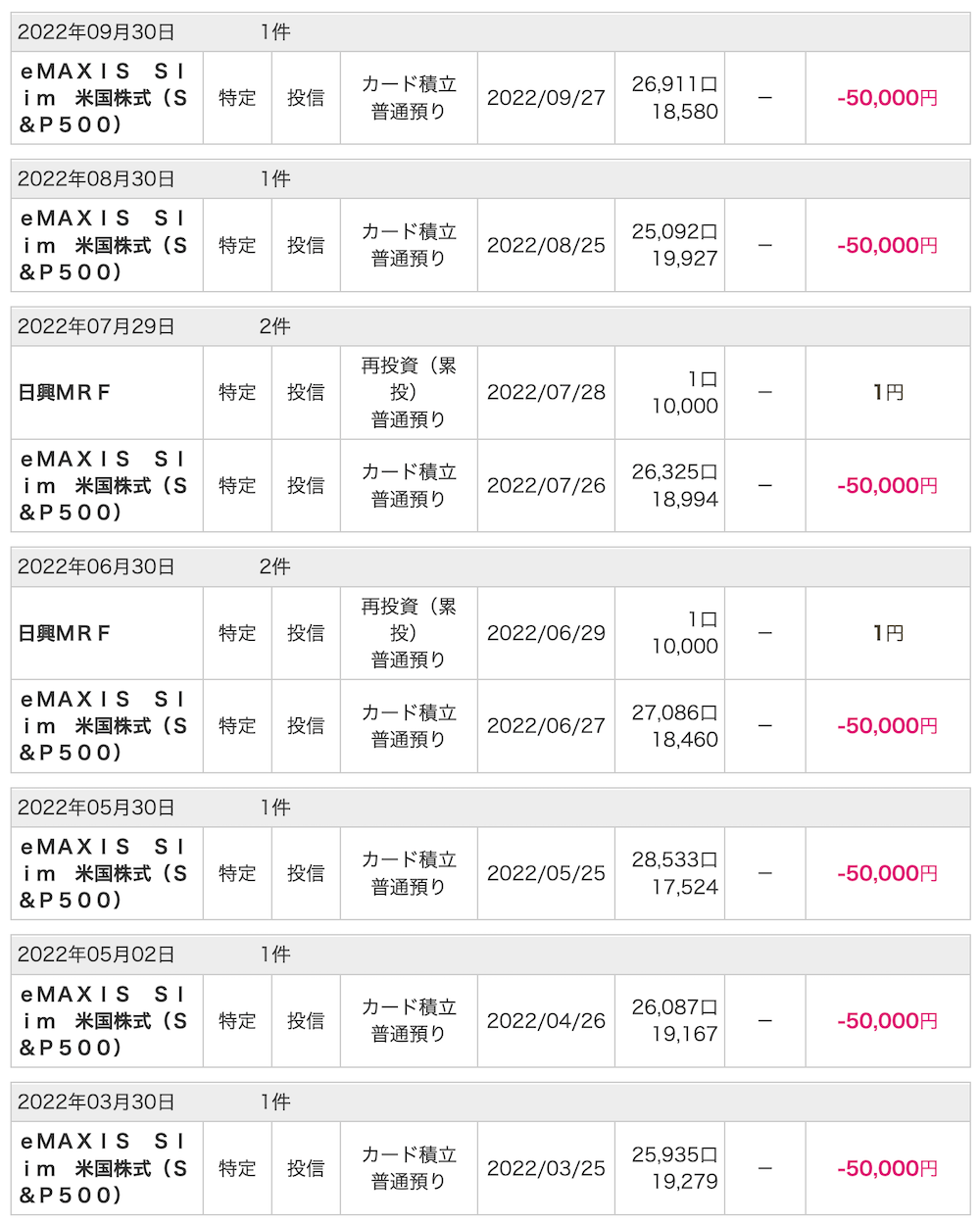

サービス開始時から5万円/月を設定して、ずっと積み立てを続けています。

カード利用で貯まったポイントは約1年で10,712でした※1P=1円相当

ほぼ積立ででしか利用していませんが、キャンペーンなどもあり予想以上にポイントを貯められています。

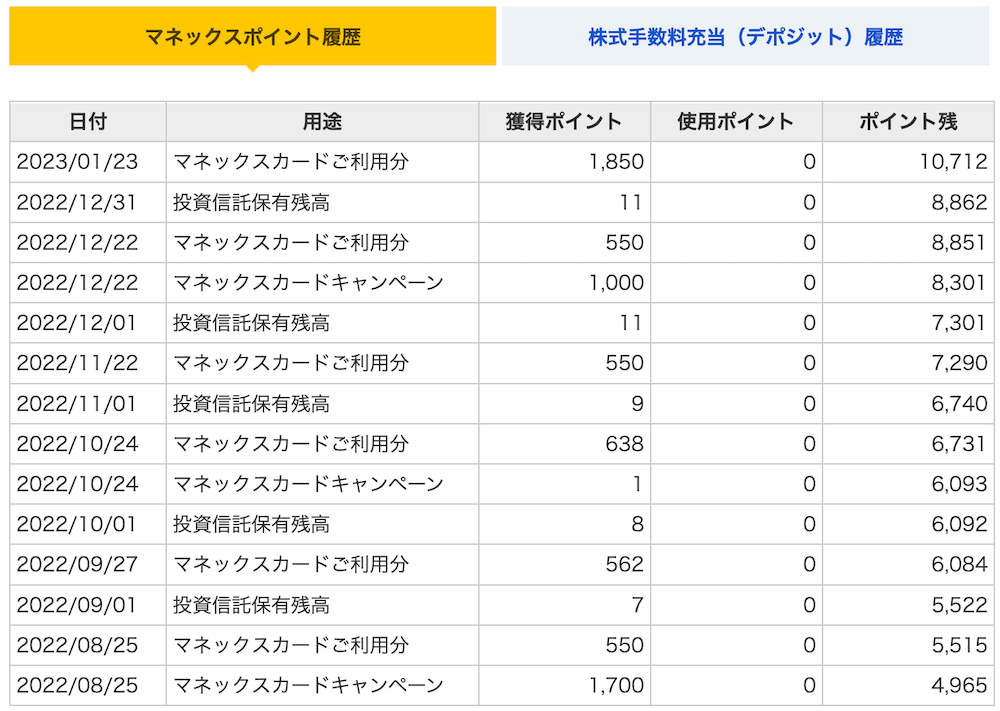

『三井住友カード(NL)』

サービス開始時から5万円/月を設定して、ずっと積み立てを続けていました。

0.5%のポイントしか貯まらないため、2023年2月から『セゾンプラチナビジネス』×大和コネクト証券へ切り替えのため中断します。

投資信託の保有数量が少し多いのは、クレカ積立の他に現金で少額積立している分も含むからです。

三井住友カードは複数枚所持していてポイントの加算状況が参考になりにくいため、ポイントの履歴などの紹介は控えます。

2023年3月以降は『Oliveフレキシブルペイ ゴールド』作成で戻る予定

2023年2月3日に三井住友フィナンシャルグループ、三井住友銀行、三井住友カードの3社での総合金融サービス「Olive(オリーブ)」の提供が3月より開始されることが発表されました。

クレジットカードでの投資信託の積立に関しては現在のサービスと違いはありませんが、対象のコンビニ・飲食店での利用で最大20%のVポイントが還元されます。

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※² ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

この他にもOliveのランクに応じて毎月下記の特典を1〜2個選択できます。

- 給与または年金の受取で毎月200P

- コンビニ ATM 利用手数料月1回無料(※対象はイーネットATM・ローソン銀行ATM・セブン銀行ATMです。)

- Vポイントアッププログラム+1%

- 月末残高1万円以上で毎月100P

※円預金・外貨預金の残高が10,000円以上の場合が対象です。

そのため、3月以降は『Oliveフレキシブルペイ ゴールド』を作成し、SBI証券での積立に戻る予定です。

『セゾンプラチナ・ビジネス・アメリカン・エキスプレス®️

2023年2月のサービス開始からこちらで5万円/月を設定して、積み立て予定です。

3月以降は三井住友カード系の『Oliveフレキシブルペイ ゴールド』を作成し、SBI証券での積立に戻る予定なので、最長でも2ヶ月間の積立で終わりそうです。

投資信託ではないけどセゾンポケットで株の積立経験もあり

冒頭に書いた投資信託積立経験の+αに当てはまるのがセゾンポケットでの株積立経験です。

約2年ほどしていました。

5. まとめ

2025年現在投資信託を積立購入できるクレジットカードと証券会社の全ての組み合わせをご紹介しました。

目的別におすすめできるクレカと証券会社の組み合わせは次の8つ(クレジットカードは7枚)です。

| クレジットカード名 | ポイント還元率/最大年間ポイント数 | 証券会社名 | おすすめする人 |

| 『dカード GOLD』 | 0.2%〜最大6% 36,900ポイント | マネックス証券(NTTドコモグループ) | 「eximo ポイ活」加入者でNISA口座をマネックスにできるdポイント経済圏の方 |

| 『Oliveフレキシブルペイ プラチナプリファード』 | 最大3.0% 36,000ポイント | SBI証券 | クレカ投信積立以外に年500万円以上のカード利用ができる方 |

| 『TOKYU CARD ClubQ JMB ゴールド』 | 0.25%〜3% 19,500ポイント | SBI証券 | 東急沿線に在住・通勤などしている東急関連サービスのヘビーユーザーな方 |

| クレジットカード名 | ポイント還元率/最大年間ポイント数 | 証券会社名 | おすすめする人 |

| 『TOKYU CARD ClubQ JMB』 | 0.25%〜3% 19,500ポイント | SBI証券 |

|

| 『楽天カード』 | 0.5%・0.75%・1%・2% 6,000ポイント | 楽天証券 |

|

| 『au PAYカード』 | 1% 6,000ポイント | auカブコム証券 |

|

| クレジットカード名 | 取扱投資信託数(2024年1月19日時点) | 証券会社名 | おすすめする人 |

| 『Oliveフレキシブルペイ(一般)』 | 2,577:積立

1,155:NISA成長投資枠

218:NISAつみたて投資枠 | SBI証券 | 最も多い投資信託から選びたい方 |

| 『楽天カード』 | 2,560:積立

1,114:NISA成長投資枠

213:NISAつみたて投資枠 | 楽天証券 | 積立できる投資信託の数を重視しつつ楽天ポイントを貯めたい方 |

※SBI証券はどれか1つのクレジットカードでしか組み合わせできません。三井住友カードと東急カード両方などは不可

組み合わせは8つですが、実質は下記の5つです。

- 三井住友カード×SBI証券:総合的に最もおすすめ

- マネックスカード×マネックス証券:年会費無料でポイント重視ならコレ一択!

- 楽天カード×楽天証券:楽天経済圏の方におすすめ

- au PAYカード×auカブコム証券:au経済圏(Pontaポイント)の方におすすめ

- 東急カード×SBI証券:東急経済圏の方におすすめ

マネックス証券やauカブコム証券も積立できる投資信託数は1,000種類を超えていて、業界最低水準の運用コストで有名なeMAXIS Slim(イーマクシス スリム)シリーズもほぼ扱っているため、困る事はないでしょう。

手持ちの資金・クレジットカードによっておすすめ以外に2章で紹介した証券会社の中から、あなたのライフスタイルに合ったところを追加しましょう。

この記事の内容が、クレジットカードを使った投資信託積立によるあなたの資産運用の一助となれば幸いです。