「審査が甘いカードローンってあるの?」「審査が緩いカードローンに挑戦したい」と、審査の甘いカードローンを探していませんか?

残念ながら、審査が甘いカードローンは存在しません。審査されるポイントを知り、通るための対策を取ることが、カードローンで借りる一番の近道です。

このページは、カードローン審査をした経験のある私が、カードローン審査に通るためのコツや、審査が不安な方におすすめのカードローンをまとめたものです。

このページを読めば、カードローン審査通過のためのポイントや、申し込むべきカードローンが分かるので、ぜひご覧ください。

1. 審査が甘いカードローンは本当に無い?

「審査が甘い」と宣伝し、カードローン利用者の集客をはかることは法律で禁じられています。

貸金業法の16条では「借入れが容易であることを過度に強調することにより、資金需要者等の借入意欲をそそるような表示又は説明」してはならないとあります。

そういうわけで、「審査の甘いカードローンは存在しない」と言われるわけです。

1-1. 「審査が甘い」と紹介されるカードローンには要注意!

「審査なし」「ブラックOK」など、審査が甘いと公式ページで紹介されている場合は、闇金の可能性があるので利用は控えましょう。

闇金を利用すると、詐欺にあったり、悪質な取り立てをされたりなど、大変なトラブルに巻き込まれる可能性があります。

大手カードローン会社はそのような心配はありませんが、名前の知らない会社が「審査が甘い」と紹介されている場合は要注意です。

「登録貸金業者情報検索入力ページ」で認可されている貸金業者か確認することができます。怪しいと思ったら、ここでチェックしてみましょう。

1-2. 「審査が甘い」と言われるカードローンが存在する理由

審査が甘いと言われるカードローンが存在するのは、利用者の口コミや評判で「通りやすい」など紹介される場合があるためです。

カードローン会社はそれぞれ独自の審査基準があり、「A社は落ちたけど、B社は通った」みたいなことが起きます。

下のような口コミはネットで散見されます。

大手消費者金融系カードローンの審査通過率は大体40%程度と公表されており、難易度は変わらないと言われますが、実際は申し込んでみないと分からないのです。

1-3. 審査に通るためにはどうするべき?

これを読んでいる方は、審査に不安な方や、すでに1回落ちてしまった方もいるでしょうが、やることは次の2つしかありません。

- 審査されるポイントを確認する

- 消費者金融系カードローンに申し込む

まずは、審査される点を確認し、自分は通りそうか確認しましょう。

そして、大丈夫そうなら、銀行よりも難易度が低いと言われる消費者金融系カードローンに挑戦してみるのがおすすめです。

消費者金融系カードローンは、大手から中小まで様々あるので、一度落ちた人も3章で紹介する会社を一度チェックすることをおすすめします。

2. カードローンで審査される2つのポイント

カードローン審査でチェックされるのは、主に次の2つです。

- 信用情報・・・クレジットカードやローンの利用情報など。

- 個人情報・・・姓名、年齢、住所、年収や勤務先など。

それぞれ紹介します。

カードローンの審査ポイント① 信用情報

信用情報とは信用情報機関が管理している情報のことです。

カードローン会社は、申込みを受け付けると、加盟している信用情報機関に問い合わせして、次のような情報を確認します。

| 種類 | 内容 |

| 個人を特定する情報 | ・氏名、生年月日、住所、運転免許証番号など |

| 契約に関わる情報 | ・金融会社名、契約日、金額、返済回数など |

| 返済状況の情報 | ・完済日、借入残高、金融事故情報など |

| 加盟会社の利用情報 | ・加盟会社名、日時、使用目的など |

| 本人申告情報 | ・申込商品や氏名、住所などの申込みの情報 |

ここで審査されるのは次のポイントです。

信用情報のチェックポイント

- 借入残高・・・借り入れ残高が年収の1/3を超えてないか

- 金融事故情報・・・61日以上の延滞、代位弁済、強制解約、債務整理等の有無

- 申込み情報・・・複数社に申し込みをしてないか

特に注意するべきなのが、借入残高と金融事故情報でここが駄目だと、どこも落ちてしまいます。

また、カードローン会社に何社も申し込んでいると、不審がられてしまい、審査に落とされてしまうケースがあります。

信用情報でひっかからないためのポイント

「俺、随分長い間延滞してたな〜」みたいに心配なことがある方は、信用情報機関に開示請求をしてみましょう。

信用情報機関は全国銀行個人信用情報センター、CIC、JICCの主に3つがあり、各サイトから500円~1000円で開示してもらえます。

もし、信用情報にキズがあるなら、情報が消える期間を明けてから申し込む必要があります。(下図参照)

| 信用機関名 | 全国銀行個人信用情報センター | CIC | 日本信用情報機構(JICC) |

| 申し込み | 6か月 | 6か月 | 6か月 |

| 借り入れ | 5年 | 5年 | 5年 |

| 延滞 | 5年 | 5年 | 1年 |

| 自己破産 | 5年 | 5年 | 5年 |

| 任意整理 | – | – | 5年 |

申込情報は半年残るので、2~3社に落ちたら半年明けてから挑戦してみましょう。

自己破産や延滞などをしてしまった場合は、5年間あけないと駄目なこともあるので、くれぐれもブラックにならないように注意してください。

カードローンの審査ポイント② 個人情報

個人情報はカードローンの申し込みに記載する情報のことで、主に次のことを入力することになります。

| 種類 | 内容 |

| 本人の情報 | ・本名、生年月日など |

| 住所の情報 | ・住所、住宅種類(賃貸or持ち家)、家賃など |

| 仕事の情報 | ・勤務先、勤続年数、年収など |

| 借入の情報 | ・他社からの借入合計額、借入希望額など |

カードローンを申し込む際は、免許証やパスポートなどの本人確認書類が必要になります。

また、借入額が50万円を超える場合は、源泉徴収票や給与明細などの収入証明書の提出が必要になります。

それと、勤務先には原則、在籍確認の電話がかかってきます。

在籍確認は会社名を名乗らず、「(個人名)です。◯◯さん、いらっしゃいますか?」とかかってくるだけで、会社バレする可能性は少ないです。イヤなら「プロミス」など書類確認だけで対応してくれる所を選びましょう。

個人情報でひっかからないためのポイント

個人情報の審査をクリアするためには、主に次の3つが必要です。

個人情報のチェックポイント

- 安定した収入・・・借入可能額は年収の1/3まで。年収0円は貸してもらえない。

- 定職・・・正社員が一番だが、アルバイトやパート、派遣OKも。無職は厳しい。

- 借入希望額・・・必要最小限に設定する。希望額が多いと審査は厳しくなる。

無職で収入0円なら、カードローン以外の方法を検討した方が良いです。

どうしても借りたいなら、就職して何ヶ月か働いてからにするのがおすすめです。

無職のお金の借り方について詳しく知りたい方は、こちらのページ「無職はカードローンはムリ?ニートでもお金を借りる方法まとめ」をご覧ください。

3. 審査に不安な方におすすめなカードローン3選+中小2選

カードローンの審査に不安な方は、消費者金融のカードローンがおすすめです。

消費者金融系カードローンは銀行のカードローンより金利が高いですが、無利息期間があるので短期間だけ借りたい方に向いています。

下にまとめたカードローン会社は新規契約率を発表しており、新規契約率が多い順に並べてみました。

| 名称 | 実質年率 | 融資スピード | 限度額 | 備考 |

| プロミス | 4.5%~17.8% (初回30日利息無料) | 最短3分(※) | 500万円 |

|

| アコム | 3.0%~18.0% (初回30日利息無料) | 最短20分(※) | 800万円 |

|

| アイフル | 3.0%~18.0% (初回30日利息無料) | 最短18分(※) | 500万円 |

|

※申し込みの状況や審査によっては希望にそえない場合があります。

各社の名前をクリックすると公式ページに行きます。詳細な貸付条件については公式ページをご覧ください。

新規契約率が高い=審査が通りやすいとは言い切れませんが、それでも、一つの指標にはなるので参考にしてください。

3-1. プロミス|消費者金融系で最もおすすめのカードローン会社

『プロミス』は、SMBCグループの株式会社SMBCコンシューマーファイナンスによって運営されるローンブランドです。

プロミスを1位にしたのは次の理由からです。

- 融資までのスピードが早い

- 多くの方が適用される「上限金利」が低い

- 初回利用から30日間利息ゼロ(メールアドレス登録とWeb明細利用登録が必要)

- 利用でポイントがたまり無利息期間等と交換可能

- Vポイント付与などのお得なサービスあり

ノンバンクのカードローンでは充実した条件になっているので、初めてカードローンを利用する方におすすめです。

| 運営会社 | SMBCコンシューマーファイナンス株式会社 | 実質年率 | 4.5%~17.8% |

| 在籍確認手段 | 原則、書類 | 土日可能か | ◯ |

| 審査スピード | 融資まで最短3分※※ | 家族に知られる可能性 | 低 (カードレス可) |

| 上限額 | 500万円 | 収入証明書 | 50万円以上 他社合計100万円以上 |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 申込対象者 | 18歳以上74歳以下 ※ (パート、アルバイト等で安定した収入があれば学生・主婦可) | ||

※年齢が19歳以下の場合は、収入証明書類の提出が必要です。 高校生(定時制高校生および高等専門学校生も含む)は申込できません。また、収入が年金のみの方は申し込みできません。※※申込み時間や審査により希望に添えない場合があります。

プロミスの評判が気になる方は300人分の口コミをまとめましたので「300の口コミ・評判でわかるキャッシング『プロミス』完全ガイド」を参考にしてみてください。

3-2. アコム|3秒の簡易審査が受けられる最大手のカードローン会社

『アコム』は、三菱UFJフィナンシャル・グループのローン会社です。

アコムはカードローン会社では最大手で、登録利用者数は150万人以上、延べ利用者数は1,000万人を超えています。

年齢、年収、借入状況の3点を入力するだけで、借りれるかどうか判定してくれる簡易審査があるので、気になる方は試してみましょう。

プロミスと同様、契約の翌日から30日の無利息期間があるので、短期的に使いたい方に向いています。

| 運営会社 | アコム株式会社(ACOM CO., LTD.) | 通常金利 | 3.0%~18.0% |

| 在籍確認手段 | 原則、電話連絡なし(書面や申告内容で確認) | 土日可能か | ◯ |

| 審査スピード | 最短20分で融資(※) | 家族に知られる可能性 | 低 (WEB完結可) |

| 上限額 | 800万円 | 収入証明書 | 50万円以上 他社合計100万円以上 |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 申込対象者 | 20歳以上 (収入あれば学生やフリーター可、専業主婦不可) | ||

※申込時間や審査で希望に添えない場合があります。

詳細な貸付条件については公式ページをご覧ください。アコムの口コミが気になる方は「300の口コミ・評判でわかるキャッシング『アコム』の真実」に300人分の口コミをまとめたので参考にしてみてください。

3-3. アイフル|独自の審査基準があるカードローン会社

『アイフル』は、1967年に創業された老舗のカードローン会社です。

Web完結で郵送物が一切なく借りられるだけでなく、在籍確認の電話が原則ないなど借りやすくなっています。

30日の無利息期間があるので、短期的に借りる場合は利息0円で済ますこともできます。

審査も迅速で、すぐにでも借りたいという方にもおすすめです。

| 運営会社 | アイフル株式会社 | 通常金利 | 3.0%~18.0% |

| 在籍確認手段 | 原則、電話確認なし | 土日可能か | ◯ |

| 審査スピード | 契約まで最短18分(※) | 家族に知られる可能性 | 低 (WEB完結可) |

| 上限額 | 800万円 | 収入証明書 | 50万円以上 他社合計100万円以上 |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 申込対象者 | 年齢20~69歳 (収入あれば学生やフリーター可、専業主婦不可) | ||

※申し込みの状況によっては希望にそえない場合があります。

アイフル公式ページ:

詳細な貸付条件については公式ページをご覧ください。アイフルの口コミや評判が気になる方は、「350の口コミ・評判でわかるキャッシング『アイフル』の真実」を参考にしてみてください。

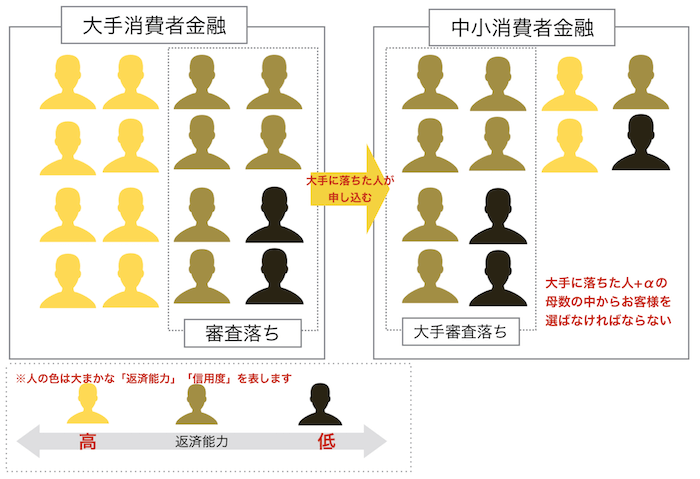

3-4. 大手に落ちてしまった場合はどうすればいい?

プロミスやアコム、アイフルなどの大手消費者金融の審査に落ちてしまい、それでもお金を借りたいなら、中小の消費者金融を選ぶ必要が出てきます。

中小の消費者金融は大手消費者金融からもれた人々が申し込む傾向があり、その中からお客様を選んでいます。

中小の消費者金融でも、審査は必ずあり、落ちる場合もあります。(ここで落ちるなら、あきらめて別の方法に行きましょう)

中小の消費者金融の中で筆者がおすすめしたいのは『フタバ』と『アロー』です。

フタバ|金利を重視したい方におすすめ!

『フタバ』は東京都千代田区に本社を置く老舗の消費者金融です。

10万円までの場合19.945%という高金利ですが、10万円以上になると17.950%になります。

中小の消費者金融でありながら、最高金利が安いことや、30日の無利息の期間があることなど、大手に引けを取らない待遇があります。

大手で駄目だった時に、最初に試してみたい会社の一つです。

| 運営会社 | フタバ株式会社 | 通常金利 | 14.959~19.945 |

| 在籍確認手段 | 原則あり | 土日可能か | ✕ |

| 審査スピード | 最短即日 | 家族に知られる可能性 | あり (電話と郵送あり) |

| 上限額 | 最初は10~50万円 200万円 | 収入証明書 | 申込の内容次第 |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 申込対象者 | 満20歳~満70歳 (収入あれば学生・フリーター可・専業主婦OK) | ||

フタバ公式ページ:

フタバの口コミや評判を知りたい方は、こちらのページ「100の口コミでわかる消費者金融『フタバ』の全て」をご覧ください。

アロー|まとめ借りに対応している消費者金融会社

『アロー』は、おまとめローンを実施している消費者金融会社です。

複数社から借り入れがありどうしようもなくなっている方にも、借金をまとめてもらい、毎月の負担を軽くする機会を提供してくれます。

年収の1/3 以上の借り入れがあって、総量規制に引っかかる状態の方でも申し込むことができるので、多くの方にチャンスがある消費者金融です。

| 運営会社 | 株式会社アロー | 通常金利 | 15.0~19.94 |

| 在籍確認手段 | 必要 | 土日可能か | ✕ |

| 審査スピード | 最短45分 | 家族に知られる可能性 | あり (電話と郵送あり) |

| 上限額 | 200万円 | 収入証明書 | 50万円以上 |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 申込対象者 | 20歳~65歳 (安定した収入があること) | ||

アロー公式ページ:

https://www.my-arrow.co.jp/index.html

フタバの口コミや評判を知りたい方は、こちらのページ「100の口コミでわかる消費者金融『アロー』の全知識」をご覧ください。

4. カードローン審査を通るためのコツまとめ

カードローン審査に通りそうな人でも、間違った申込方法をすると、落ちてしまうことがあります。

せっかくのチャンスを無駄にしないためにも以下の3点はしっかり意識しましょう。

4-1. 申し込みは低めの限度額で

消費者金融の中には、あなたが限度額を希望した上で申し込みをするものが多いです。

もし多額のお金がすぐに必要でないのであれば、最初は少額で申し込むことをおすすめします。

理由は以下の3点です。

- あなたの年収に対して借りすぎという印象を与えないから

- 計画的に借りる人であることをアピールできるから

- 総量規制に引っかかりにくくなるから

最初は低い限度額で申し込みをして、徐々に限度額を上げていくことが審査に通りやすくなるポイントです。

4-2. 申し込みは1社ずつ行う

申し込みをしすぎないことも審査に通るために必要です。1度に申し込みをしすぎると「いろんなところから借りて、自分のところの返済はきちんとしてくれるのか」と考えられてしまいます。

いわゆる「申し込みブラック」という状態です。つまり、きちんと審査に通るためには一度に複数の消費者金融に申し込みをするのではなく、1社1社審査を受けていくことが重要です。

申し込みの履歴が残るのが3~6ヶ月で、その履歴が残る期間内に複数社の申し込みを行うと通りにくくなります。

どれくらいの期間で何社までなら大丈夫なのかは会社によってバラバラですが、1社1社申し込みを行うことを意識してください。

4-3. 細かいミスに気をつける

消費者金融で審査に落ちる理由として、意外に多いのが記入ミスによるものです。

誤字や脱字などをすると、わざとでなくとも虚偽の申し込みを行ったと消費者金融会社から判断され、審査に落とされるケースがあります。

そのため、申し込み内容をしっかりと確認をして記入ミスをなくすことも審査に通りやすくなる重要なポイントの一つです。

また、計算ミスしたことにして他社からの借入額を少なめに書くなどの行為も信用情報で一発で発覚するため、正しい情報を正確に書きましょう。

5. カードローン審査に関するQ&A

カードローン審査についてよくある疑問をQ&A形式にしてまとめました。

- 収入をごまかして申告してはダメですか?

- 中小の消費者金融でも落ちたけど、どうすれば良いですか?

- 専業主婦はカードローンに通りませんか?

- 銀行のカードローンでおすすめはありますか?

- 銀行のカードローンは年収の1/3以上の融資を受けられるのではないですか?

それぞれ紹介します。

5-1. 収入をごまかして申告してはダメですか?

審査通るために、年収があると虚偽の申告をしたり、無職なのに安定した収入があると嘘をつくように進めているサイトもありますが、虚偽申告はいけません。

虚偽申告がバレた時点で即審査落ちになり、借りた後にバレた場合は一括請求されることがあります。

さらに、虚偽の申告をしてお金を借りることは詐欺に当たるため、法的措置を取られることがあります。

お金が無い以上のトラブルにならないようにしてください。

5-2. 中小の消費者金融でも落ちたけど、どうすれば良いですか?

ここで紹介したカードローン会社に落ちてしまった場合は、他の方法でお金を手に入れることがあります。

カードローン以外には具体的に次のような方法があります。

- クレジットカードのキャッシング

- 不用品を売却する

- 質屋に貴重品を入れる

- 家族や友人にお金を借りる

- 公的な貸し付け制度を検討する

- 有担保ローンを利用する

詳しく知りたい方は、こちらのページ「無職はカードローンはムリ?ニートでもお金を借りる方法まとめ」をご覧ください。

5-3. 専業主婦はカードローンに通りませんか?

配偶者に収入がある場合は、専業主婦でも借りられる場合があります。

プロミスやアイフル、アコムなど、ここで紹介した消費者金融系カードローンは無理ですが、『イオン銀行』など銀行のカードローンでは借りられることがあります。

詳しくは、こちらのページ「収入なしの専業主婦がカードローンを利用するための全ポイント」をご覧ください。

5-4. 銀行のカードローンでおすすめはありますか?

銀行のカードローンで私がおすすめするのは、『イオン銀行』です。

イオン銀行のカードローンは上限金利でも13.5%で、お得に借りられます。

金利にこだわりたい方は、ぜひチェックしてみてください。

5-5. 銀行のカードローンは年収の1/3以上の融資を受けられるのではないですか?

銀行のカードローンは、年収の1/3以上の貸し出しを規制する「総量規制」の対象になっていないので、確かに借りれる可能性はあります。

しかし、銀行でも貸し倒れは警戒しているので、借りられる可能性は高くありません。

もし、借り換えをしたい銀行があるなら、「◯◯銀行 カードローン 相談」などで検索し、申し込む前にまずは相談してみると良いでしょう。

6. さいごに

審査の甘いカードローンがあるかどうかについて紹介してきましたが、いかがでしたででしょうか?

カードローン会社は独自の審査基準があるので、通るかどうかは実際に申し込んでみないとわかりません。

一般的に、消費者金融のカードローンが通りやすいと言われているので、まずはこちらを申し込んでみることをおすすめします。

迷うなら、一番評判の良い「プロミス」がおすすめです。

このページが、読者の皆様のお金の借り入れにお役に立てることをお祈りします。