「auじぶん銀行でおまとめはできる?」「auじぶん銀行で借り換えするのはおすすめ?」と、auじぶん銀行でおまとめを考えていませんか?

auじぶん銀行のカードローンには「誰でもコース」と「借り換えコース」があり、借り換えコースを利用するとお手頃な金利でおまとめできます。

本ページでは、銀行でカードローン審査をしたことがある私が、auじぶん銀行でおまとめするメリットやデメリット、申し込む際の注意点や落ちた場合の対策についてまとめたものです。

- auじぶん銀行のおまとめローンはどんな人におすすめ?

- 口コミで分かるauじぶん銀行カードローンの特徴

- auじぶん銀行でまとめるまでの流れと注意点

- auじぶん銀行でおまとめ失敗した場合の4つの対策法

- auじぶん銀行以外でおすすめのおまとめローン4選

- auじぶん銀行のおまとめローンに関するQ&A

このページを読めば、auじぶん銀行でおまとめするべきか、また、実際に申し込む際にどうすれば良いのか分かるのでぜひご覧ください。

1. auじぶん銀行でおまとめローンはどんな人におすすめ?

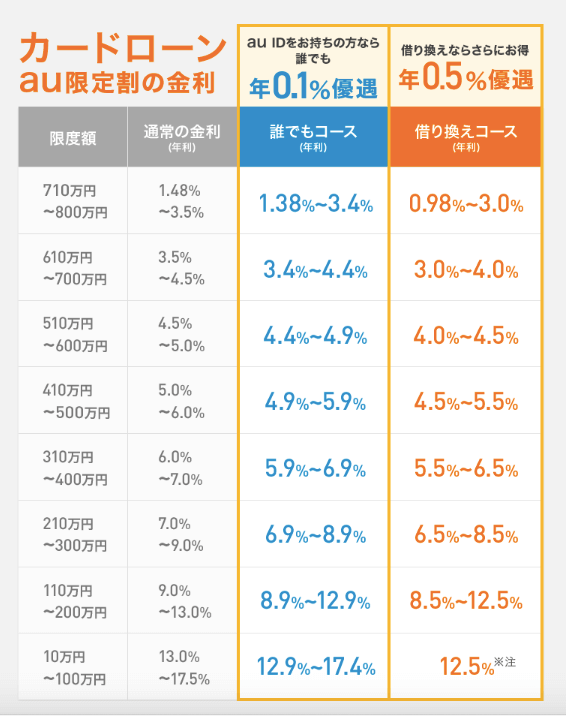

auじぶん銀行のカードローンには、金利が高めの「誰でもコース」と金利が低い「借り換えコース」があります。

auじぶん銀行のカードローンの評価をまとめたのが下の表です。

一言で評価すれば「おまとめにはとてもおすすめできる銀行」ということになります。

| 実質年率 | ★★★★☆ | [0.98%~12.5%]おまとめのローンの中では1~2%低い。 au IDがあると金利優遇 |

| 限度額 | ★★★★☆ | [800万円]銀行のカードローンの中では平均的。 銀行なので総量規制が無く、年収の1/3以上借りられる。 |

| スピード | ★★★★☆ | 審査結果は最短1時間。 |

| 審査 | ★★☆☆☆ | おまとめでの利用は通常より厳しめ。 |

| 総合評価 | ★★★★☆ | 金利が低くておまとめにとてもおすすめ! |

※★が多いほど、評価が高いということになります。

auじぶん銀行のおまとめローンがどんな人に向いていて、どんな人に向いていないか、詳しく紹介していきます。

1-1. auじぶん銀行でのおまとめにおすすめな人

auじぶん銀行でおまとめしても良いのは、次のような方です。

- お手頃な金利で借りたい人

- おまとめ後でも借り入れしたい人

おすすめな人① お手頃な金利で借りたい人

auじぶん銀行のカードローンの乗り換えコースは、おまとめローン系の中では十分お手頃な金利になっています。

下の表は、おまとめできる他の銀行のローンをまとめたものです。

銀行のおまとめローンでは13~14%が一般的ですが、auじぶん銀行の乗り換えコースは1~2%低くなっていることが分かります。

| 会社名・サービス名 | 金利 |

| auじぶん銀行乗り換えコース | 0.98%~12.5% |

| 東京スター銀行おまとめローン | 9.8~14.6% |

| 楽天銀行スーパーローン | 1.9%~14.5% |

| オリックス銀行VIPフリーローン | 3.0%~14.5% |

| イオン銀行フリーローン | 3.8%~13.5% |

| りそな銀行プレミアムフリーローン | 6.0%~14.0% |

| アイフル「おまとめMAX」 | 3.0%~17.5% |

| プロミスおまとめローン | 6.3%~17.8% |

| アロー「貸金業法に基づく借換ローン」 | 15.0%~19.94% |

おすすめな人② おまとめ後も借入れしたい人

auじぶん銀行のカードローンは、限度額内なら借り入れできるというメリットガあります。

たとえば、借入限度額が300万円で借入額が250万円の場合、50万円は追加で借入れができます。

他の銀行でフリーローンを利用する場合、一度借入れすると追加で借入れすることはできません。

auじぶん銀行でおまとめをすると、新たな借入れが必要になった場合にも備えることができます。

1-2. auじぶん銀行でのおまとめにおすすめでない人

auじぶん銀行のおまとめに向いていないのは、次のような方です。

- 年収が300万円未満の人

- 即日でおまとめしたい人

おすすめでない人① 年収が300万円未満の人

「借り換えコース」を選びたい方は、年収が300万円以上ないと金利が高くなってしまう可能性があるので注意が必要です。

auじぶん銀行カードローンの「借り換えコース」を利用するには、カードローンに申し込んで100万円以上の限度額になる必要があります。

限度額が100万円未満になると「誰でもコース」が適用され、金利が高くなってしまいます。

下の表は、誰でもコースと借り換えコースの金利をまとめたものです。

限度額が100万円未満になると、金利が高い誰でもコースが適用されます。

銀行で借りる場合、年収の1/3以上の借入れは可能ですが、それでも審査が通るのは難しいので、300万円未満の人は注意が必要です。

もし申しこんでみて、誰でもコースが適用されることになったら、金利が低い別の金融機関を検討すると良いでしょう。

おすすめでない人② 即日でおまとめしたい人

おまとめローンは借入額が大きいこともあり、審査が長くなる傾向があります。

auじぶん銀行は最短1時間で審査結果が出るということで審査は早いですが、銀行なので即日での借り入れは難しいです。

即日での借り入れをしたい場合は、以下のような消費者金融でする必要があります。

| 会社名 | 金利 | 限度額 |

| アイフル | 3.0%~17.5% | 800万円 |

| プロミス | 6.3%~17.8% | 300万円 |

※各社の名前をクリックすると公式ページに行きます。詳細な貸付条件については公式ページをご覧ください。

消費者金融は金利が高めに設定されている分、審査が柔軟と言われています。

auじぶん銀行カードローンに落ちた場合、金利を下げることができるなら、こちらでおまとめを検討しても良いでしょう。

1章まとめ

auじぶん銀行でのローンおまとめがおすすめな人・おすすめでない人は次の通りです。

| おすすめな人 | おすすめでない人 |

| ・お手頃な金利で借りたい人 ・おまとめ後も借り入れしたい人 | ・年収が300万円未満の人 ・即日借りたい人 |

紹介した通り、auじぶん銀行の金利は安いですが、申込の結果次第では高い金利が適用される場合があるので、その場合は別の金融機関を検討すると良いでしょう。

また、どうしても即日におまとめしたいなら、『アイフル』や『プロミス』などの消費者金融が最速なのでおすすめです。

次の章から『auじぶん銀行のカードローン』』でおまとめした人の口コミを紹介し、落ちないための申込み方などを解説していくので参考にしてください。

「auじぶん銀行以外でおまとめしたい」と思った方は、5章「auじぶん銀行以外でおすすめのおまとめローン4選」を参考にしてください。

2. 口コミで分かるauじぶん銀行カードローンの特徴

本ページをまとめるに当たって、私はauじぶん銀行カードローンユーザー100人にアンケートをとり、さらにSNSを参考に、その中で見えたauじぶん銀行のおまとめのメリットとデメリットを紹介します。

2-1. auじぶん銀行でおまとめする2つのメリット

実際のユーザーからの口コミから、auじぶん銀行をおまとめ先として選ぶメリットとして次の2つがありました。

- 金利が安い

- 借入れまでの時間が早い

メリット① 金利が安い

auじぶん銀行の借り換えコースになると12.5%になるので、お手頃な金利と言えます。

ただし、auユーザー限定なのでau IDは前もって作成しておきましょう。

メリット② 借入れまでの時間が早い

じぶん銀行カードローンはおまとめに力を入れている銀行のカードローンの中では随一のスピードを誇ります。

審査結果が1時間で、契約をすると当日中に借りることができます。

即日は厳しいかもしれませんが、早ければ翌営業日には借りることができます。

2-2. auじぶん銀行でおまとめする2つのデメリット

反対にユーザーからの口コミから、以下の面でauじぶん銀行をおまとめ先として選ぶデメリットとして次の2つがありました。

- auを使っていなければ割高な金利になる

- 返済期間が長くなる場合がある

デメリット① auを使っていなければ割高な金利になる

auじぶん銀行はauユーザー以外の方の金利はやや高めになっています。

参考までに、限度額別に以下のようにおまとめに力を入れる銀行の金利を比較してみました。

| 名前 | 90万円時の金利 | 100万円 | 200万円 | 300万円 |

| じぶん銀行カードローン※通常ユーザー | 13.0~17.5% | 13.0~17.5% | 9.0~13.0% | 7.0~9.0% |

| じぶん銀行カードローン※auユーザー・借り換えコース | 12.9~17.4% | 12.5% | 8.5~12.5% | 6.5~8.5% |

| オリックス銀行カードローン | 12.0~17.8% | 6.0~14.8% | 5.0~12.8% | 5.0~12.8% |

| イオン銀行「カードローンBIG」 | 13.8% | 8.8% | 8.8% | 7.8% |

| 楽天銀行カードローン | 14.5% | 9.6~14.5% | 6.9~14.5% | 4.9~12.5% |

以上のように、auユーザーでなければじぶん銀行の金利は他と比較すると高めの水準になってしますと言えます。

デメリット② 返済期間が長くる場合がある

じぶん銀行の特徴が「毎月の返済額が少ない」ことです。これをメリットと考える方は非常に多いのですが、デメリットにもなります。

じぶん銀行カードローンでは以下のように借入額に応じて返済額が変わります。

| 借入残高 | 毎回の返済額 | ||

| 利率~9%の方 | 利率13%以下の方 | 利率13%超の方 | |

| 10万円以下 | 1000円 | 1500円 | 2000円 |

| 10万円超~20万円以下 | 2000円 | 3000円 | 4000円 |

| 20万円超~30万円以下 | 3000円 | 4500円 | 6000円 |

| 30万円超 | 10万円ごとに+1000円 | 10万円ごとに+1500円 | 10万円ごとに+2000円 |

せっかくおまとめをしても最低返済額が低いからといって、そこに甘えてしまうと借金は減りません。

口コミの男性のように「結局払う利息が増えた」という結末になりかねません。

余裕がある時には多めに返済をすることを意識しなければこの特徴はデメリットにもなってしまいます。

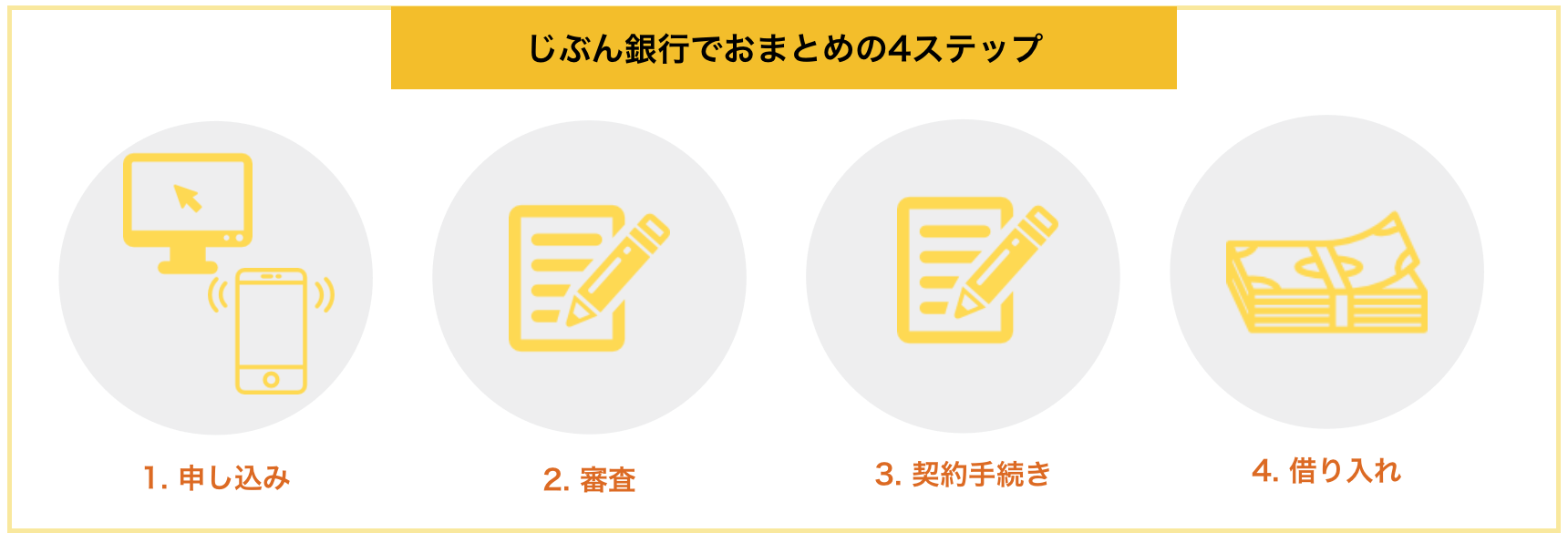

3. auじぶん銀行でまとめるまでの流れと注意点

『auじぶん銀行カードローン』でまとめたいと言う方のために、auじぶん銀行カードローンの申込みの流れを紹介します。

また、申し込む際に、審査落ちのリスクを減らすためのポイントを紹介します。

3-1. auじぶん銀行カードローンの借入れまでの流れ

auじぶん銀行カードローンでの申し込みからおまとめまでのステップは以下のようになっています。

ステップ1. 申し込み

パソコンやスマホから申し込みを行えます。

auユーザーの方は金利優待や、Pontaポイントプレゼントなどの特典を受けるためにも公式ページから申し込みましょう。

※おまとめの際は必ず利用目的を「借り換え」にしましょう。

ちなみに、ここで借入件数などをごまかしても後々バレる可能性が高いため、正直に、間違えずに入力しましょう。

ステップ2. 審査

審査を実施され、通らなければ次のステップに進めません。

審査結果はメールか電話で知らせてもらえます。

審査のときには在籍確認の電話があります。

在籍確認に注意!

申込者が仕事をしている方であれば、申し込み後に在籍確認の電話が職場に入ります。

職場への「在籍確認」の電話は、銀行名での電話になるため、ローンだとバレる可能性は低いです。

もし同僚に感づかれそうになったら「じぶん銀行の通帳を紛失した」などとごまかしましょう。

ステップ3. 契約手続き

契約に必要な書類を送った上で、Eメールや電話で契約内容を確認できれば契約手続きは終了です。

ちなみに必要な書類は「限度額」と「auじぶん銀行の口座の有無」で以下のように変わりますので事前に用意しておけば申し込みがスムーズです。

auじぶん銀行に口座がなければ、「本人確認書類」が必要で、場合によっては「収入を証明できる書類」も必要になってきます。

ちなみに、各書類は以下のものです。

| 収入を証明できる書類 | 以下のいずれかのコピー

個人事業主の方は上記に加え、「確定申告書控えのコピー」 |

| 本人確認書類 | 以下のいずれか1点のコピー

※日本国籍の方の場合。外国籍の方は「こちら」を参考にしてください。 |

特に即日借りたい方は契約の手続きを以下にスピーディに行うかが重要なので、審査中にお手元に上記書類を用意しておきましょう。

ステップ4. 借入

借入れには、ATMからのお借入れと、振込での借入れの2つの方法があります。

ATMでの借入れの場合、ローンカードが届いてから利用開始できるようになるので、1週間ほど必要になります。

利用できるATMは次の通りです。(利用料は無料)

- 三菱UFJ銀行ATM

- セブン銀行ATM

- ローソン銀行ATM

- EnetATM

- ゆうちょ銀行ATM

振り込みの場合、契約手続きが完了すれば、最短当日に口座に振込みしてもらえます。(※auじぶん銀行の口座が必要です)

急いでいる人は、振り込みしてもらうようにしましょう。

3-2. auじぶん銀行カードローンの審査を通過するための5つのポイント

auじぶん銀行のカードローンをクリアするためには、次のポイントをおさえれば審査落ちのリスクを減らせます。

- 借入れがあるなら減らす

- 正確な情報を記入する

- 申し込みは1社1社行うこと

- 申し込みは低めの希望限度額にする

- お借り入れ診断を利用する

それぞれ紹介します。

ポイント① 借入れがあるなら減らす

借入れがあるなら、できるだけ返済しておきましょう。

おまとめローンでも、4社以上の借り入れがあったり、年収の1/3以上の借り入れがあると審査は厳しいので、できるだけ返済をすすめておくことが大切です。

特に、借入先は3社程度に絞っておくことをおすすめします。

自分の属性(年収や雇用状況)や信用情報(借入れ履歴など)に自信が無いなら、消費者金融を検討しましょう。

ポイント② 正確な情報を記入する

審査に落ちる理由として、意外に多いのが記入ミスによるものです。

誤字や脱字などをすると、わざとでなくとも虚偽の申し込みを行ったと消費者金融会社から判断され、審査に落とされるケースがあります。

そのため、申し込み内容をしっかりと確認をして記入ミスをなくすことも審査に通りやすくなる重要なポイントの一つです。

計算ミスしたことにして他社からの借入額を少なめに書くなどの行為も信用情報で一発で発覚するため、正しい情報を正確に書きましょう。

ポイント③ 申し込みは1社1社行うこと

金利が低いカードローンを見つけると、同時に何社も申し込みたくなると思いますが、カードローンの申し込みは1社1社行っていきましょう。

全ての金融機関(消費者金融含む)でカードローンを申し込んだ記録は共有されています。

1度に申し込みをしすぎると「いろんなところから借りて、自分のところの返済はきちんとしてくれるのか」「あちこち申し込まないとお金を借りられない人なのか」と考えられてしまいます。

申し込みしすぎると「申し込みブラック」になり、落ちやすくなるので気をつけてください。

ポイント④ 申し込みは低めの希望限度額にする

カードローンの申し込みは、限度額を希望した上で申し込みをします。

希望限度額が大きいほど審査は難しくなるので、必要最小限の金額だけ申し込むようにしましょう。

理由は次の2つがあります。

- 年収に対して借りすぎという印象を与えないから

- 計画的に借りる人であることをアピールできるから

最初は低い限度額で申し込みをして、徐々に限度額を上げていくことが審査に通りやすくなるポイントです。

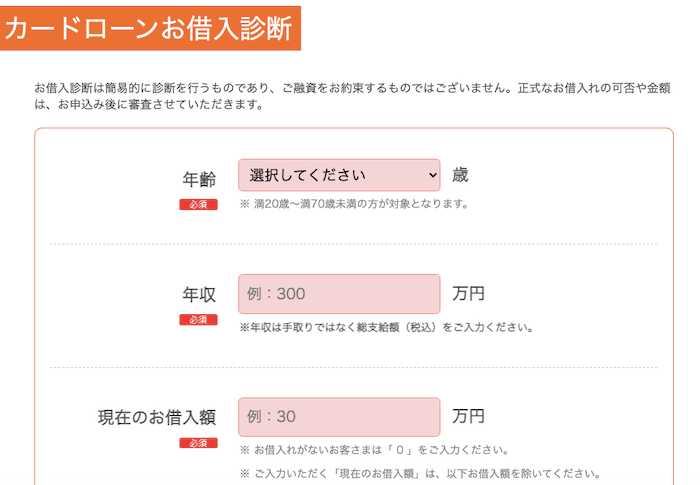

ポイント⑤ 簡単1秒診断を利用する

auじぶん銀行では、他のカードローンと同様に簡易診断が用意されているので、申し込み前に利用してみましょう。

※クイック診断でOKでも、確実に通るわけではありません。

これは目安にすぎませんが、もし、これでダメになるようでは審査は厳しいので申し込みは控えることをおすすめします。

4. auじぶん銀行でおまとめに失敗した場合の4つの対策法

auじぶん銀行のカードローンに落ちた場合は、次の4つの借入れ方法があります。

- 消費者金融に申し込む

- 他の銀行に申し込む

- 債務整理を検討する

- 半年後に再度申し込む

それぞれ紹介します。

落ちた場合の対処法① 消費者金融に申し込む

銀行に落ちた場合は、審査が柔軟な消費者金融に申し込むことになります。

『アイフル』などのように、消費者金融でもおまとめを受け付けている所があります。

銀行よりも金利は高いですが、おまとめ額次第では大分金利を低くすることもできます。

金利がどれくらい下がるかについては、一度相談することをおすすめします。

落ちた場合の対処法② 他の銀行に申し込む

auじぶん銀行に落ちたけど、消費者金融より銀行のカードローンを使いたいと思う方もいるはずです。

銀行はどこも審査通過率を発表していないので、どこの審査が易しいと断定することは難しいですが、どうしても銀行が良いなら「東京スター銀行」がおすすめです。

おまとめ専用のローンがあるので、相談しやすいためです。

落ちた場合の対処法③ 債務整理を検討する

「借金が多すぎておまとめが断られる」「そもそもおまとめできても返済が厳しそう」と思うなら、債務整理を検討しましょう。

債務整理はクレヒスに傷が付き、クレジットカードの新規作成や借入れが難しくなるデメリットがありますが、それでも、借金の減額・免除という大きなメリットがあります。

債務整理には、借金の支払いが免除される自己破産だけでなく、弁護士に減額を交渉してもらう任意整理、借金を減額してもらう個人再生など、いくつかあるので、自分に合ったものが選べるように、公共機関や法律事務所に相談してみましょう。

金融庁のHPに、債務整理の相談先が載っているので参考にしてください。

落ちた場合の対処法④ 時間を空けて再度申し込みをする

もし、「auじぶん銀行でどうしても借りたい!」と思うなら、最低半年は空けて申し込むようにしましょう。

半年空ければ申し込み履歴が削除され、再度申し込みができます。

その間に、借金があるなら減らし、できるだけ年収を上げるなど、自分の属性を磨くようにしましょう。

5. auじぶん銀行以外でおすすめのおまとめローン4選

「auじぶん銀行以外で借りたい」「auじぶん銀行でおまとめに失敗したから別で借りたい」という方のために、auじぶん銀行以外でおすすめのおまとめローンを紹介します。

ここでは、auじぶん銀行とメガバンクやネット系銀行と大手消費者金融のカードローンを下記の条件で比較しました。

| 発行元 | 会社・ローン名 | 金利 | 限度額 | スピード | 審査難易度 |

| 銀行 | auじぶん銀行おまとめローン | 0.98%~12.5% | 800万円 | ◯ | △ |

| 東京スター銀行おまとめローン | 9.8%~14.6% | 1,000万円 | △ | △ | |

| 楽天銀行スーパーローン | 1.9%~14.5% | 800万円 | ◯ | △ | |

| イオン銀行フリーローン | 3.8%~13.5% | 700万円 | △ | △ | |

| みずほ銀行カードローン | 2.0%~14.0% | 800万円 | ◯ | △ | |

| りそな銀行フリーローン | 6.0%~14.0% | 500万円 | ◯ | △ | |

| ソニー銀行カードローン | 2.5%~13.8% | 800万円 | ◯ | △ | |

| SBI新生銀行カードローン | 10.5%~18.0% | 400万円 | △ | △ | |

| 千葉銀行フリーローン | 1.7%~14.8% | 800万円 | △ | △ | |

| 横浜銀行フリーローン | 1.9%~14.6% | 1,000万円 | ◯ | △ | |

| 消費者金融 | アイフル | 3.0%~17.5% | 800万円 | ◎ | ◎ |

| プロミス | 6.3%~17.8% | 300万円 | ◎ | ◎ |

※各社の名前をクリックすると公式ページに行きます。詳細な貸付条件については公式ページをご覧ください。

この中でおまとめにおすすめのローンを4つ紹介します。

- イオン銀行フリーローン・・・金利がお手頃なフリーローン

- 東京スター銀行おまとめローン・・・専用のおまとめローンがある銀行

- アイフル・・・おまとめローンなら消費者金融で一番おすすめ

- プロミス・・・消費者金融で一番おすすめなカードローン会社

新規で申し込むならイオン銀行や東京スター銀行、審査に自信が無いならプロミスやアイフルをおすすめします。

5-1. イオン銀行フリーローン|金利がお手頃なカードローン

『イオン銀行フリーローン』は金利がお手頃なフリーローンで、おまとめに利用できます。

金利にこだわりたい方におすすめのフリーローンです。

銀行の審査は消費者金融と比べると難しいですが、イオン銀行は他行ほど審査を厳しくしていないと言われ、「穴場」と言われることがあります。

ただし、融資までの期間が若干長く、口座を持っている方は1~2週間、口座を持っていない人は2~3週間かかるので注意が必要です。

| 上限額 | 700万円 | 通常金利 | 3.8%~13.5% |

| 審査スピード | 融資まで1~3週間 | 土日可能か | ◯ 審査あり |

| 借入期間 | 8年 | 在籍確認手段 | 原則あり |

| 来店要否 | 不要 | 口座要否 | 必要 |

| 返済日 | 27日毎月 | ||

| 申込対象者 | 年齢20~60歳 原則、前年度税込年収が200万円以上の方 ※年金受給者、学生、無職(専業主婦(夫))の方は不可 | ||

イオン銀行カードローン公式ページ:

https://www.aeonbank.co.jp/loan/lp/netfree_loan6.html

最新の情報は公式ページをご覧ください。

5-2. 東京スター銀行おまとめローン|専用のおまとめローンがある銀行

『東京スター銀行』には、おまとめローン(スターワン乗り換えローン)という複数の借入れを一括するための専用ローンが用意されています。

おまとめの専用ローンが用意されている銀行は、少ないので頼りがいがあります。

税込年収が200万円以上の方で、正社員・契約社員・派遣社員なら申し込むことができます。

1,000万円の限度額なので、限度額が希望額を下回ることはないはずです。

| 上限額 | 1,000万円 | 通常金利 | 9.8%~14.6% |

| 審査スピード | 仮審査最短3日 | 土日可能か | ◯ 審査あり |

| 借入れ期間 | 10年 | 在籍確認 | 原則あり |

| 来店要否 | 不要 | 口座要否 | 必要 |

| 返済日 | 毎月10日 | ||

| 申込対象者 | 年齢20~65歳未満 安定した収入がある方(正社員・契約社員・派遣社員) | ||

東京スター銀行おまとめローン公式ページ:

https://www.tokyostarbank.co.jp/products/loan/unsecured_refinance/

最新情報はこちらをご覧ください。

5-3. アイフル|信頼性の高い老舗消費者金融

『アイフル』は、1967年に創業された老舗のカードローン会社です。

アイフルには、おまとめMAXとかりかえMAXという2つのおまとめ用の商品があり、借金をまとめたい方・借り換えたい方におすすめです。

| 商品名 | 実質年率 | 対象 |

| おまとめMAX | 3.0%~17.5% | アイフルと他社それぞれに債務がある方 |

| かりかえMAX | 3.0%~17.5% | 他社のみに債務がある方 |

このプランを使うことで利率の削減・返済の負担減が期待できます。

アイフルでは在籍確認を原則しない方針なので、会社への連絡を避けたい方にもおすすめです。

| 上限額 | 800万円 | 通常金利 | 3.0%~18.0% |

| 審査スピード | 契約まで最短18分(※) | 土日可能か | ◯ |

| 借入期間 | 最長10年 | 在籍確認手段 | 原則、電話連絡なし(書面や申告内容で確認) |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 返済日 | 毎月1回or35日ごと | ||

| 申込対象者 | 年齢20~69歳 (収入あれば学生やフリーター可、専業主婦不可) | ||

※申し込みの状況によっては希望にそえない場合があります。おまとめローンの利用では若干長くなることを想定しておきましょう。

アイフル公式ページ:

詳細な貸付条件については公式ページをご覧ください。アイフルの口コミや評判が気になる方は、「350の口コミ・評判でわかるキャッシング『アイフル』の真実」を参考にしてみてください。

5-4. プロミス|消費者金融で一番おすすめなカードローン

『プロミス』は、SMBCグループの株式会社SMBCコンシューマーファイナンスによって運営されるローンブランドです。

プロミスでは次のようなメリットがあります。

- 利用でポイントがたまり無利息期間等と交換可能

- Vポイント付与などのお得なサービスあり

プロミスは消費者金融で顧客満足度1位の評価を獲得しています。

ただ、おまとめローンではアイフルより金利が若干高く、おまとめローンでは300万円という若干低めの上限額になっています。

| 上限額 | 300万円 | 実質年率 | 6.3~17.8 |

| 審査スピード | 融資まで最短3分※※ | 土日可能か | ◯ |

| 借入期間 | 最長10年 | 在籍確認手段 | 原則、書類 |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 返済日 | 毎月1回or35日ごと | ||

| 申込対象者 | 満18~74歳 ※ (パート、アルバイト等で安定した収入があれば学生・主婦可) | ||

※年齢が19歳以下の場合は、収入証明書類の提出が必要です。 高校生(定時制高校生および高等専門学校生も含む)は申込できません。また、収入が年金のみの方は申し込みできません。

プロミス公式ページ:

プロミスの評判が気になる方は300人分の口コミをまとめましたので「300の口コミ・評判でわかるキャッシング『プロミス』完全ガイド」を参考にしてみてください。

6. auじぶん銀行のおまとめローンに関するQ&A

auじぶん銀行でのおまとめに関して、よくある疑問についてQ&A形式にしてまとめました。

- バイトや専業主婦はauじぶん銀行でおまとめできますか?

- auじぶん銀行カードローンを使う際は口座を作った方が良いですか?

- そもそもおまとめにはどんなメリットがありますか?

- おまとめはカードローンでもフリーローンのどちらが良いですか?

- ローン申し込みに失敗した原因は何でしょうか?

それぞれ紹介します。

6-1. バイトや専業主婦はauじぶん銀行でおまとめできますか?

auじぶん銀行のカードローンは、バイトやパート、専業主婦(夫)でも利用できますが、本人に安定的な収入が必要です。

収入が300万円未満だと、誰でもコースの金利が適用されてしまう可能性が高いので注意が必要です。

もし、専業主婦やバイトの方で、おまとめしたい場合は『イオン銀行カードローン』がおすすめです。

6-2. auじぶん銀行カードローンを使う際は口座を作った方が良いですか?

口座なしでも作れますが、口座があると次のようなメリットがあります。

- 申し込みや契約に本人確認書類が不要で入力がラク

- 土日祝日でも手数料無料で振込による借り入れができる

- 返済方法で口座からの引き落としを選べる

カードローンを申し込む時に口座があった方が申し込み時の手間が少なく、他行よりも早めに振込で借りられるなど便利です。(後から口座を作っても返済方法の変更ができます)

ATMでの返済が面倒だったり、返済忘れによる延滞金の支払いや信用情報に傷がつくリスクをできるだけ減らしたい人は口座もあった方が良いでしょう。

6-3. そもそもおまとめにはどんなメリットがありますか?

おまとめをすると以下のようなメリットやデメリットがあります。

| メリット | デメリット |

|

|

返済が月一度になり、利息も減るなど、多重債務者の方には相当なストレス削減になります。

借金が何箇所にもあるなら、はやめに検討することをおすすめします。

6-4. おまとめはカードローンとフリーローンのどちらが良いですか?

おまとめローンが無い銀行では、一般的にフリーローンが推奨されています。

ただし、銀行によってはフリーローンが無く、カードローンがおすすめされている場合があるので、銀行がおすすめする方に従いましょう。

ちなみに、フリーローンとカードローンには次のような違いがあります。

| 種類 | 借り方 | どんな人に向いている? |

| フリーローン | ・一括で借入れする。 | ・計画的に返済をしたい人 |

| カードローン | ・カードで必要なだけ借入れできる。 | ・おまとめした後も借入れしたい人 |

「もう借金はしない。コツコツ完済する!」と固い意志があるなら、フリーローンがおすすめです。

逆に、「また、借入れが必要になるかも」と、不安になるならカードローンがおすすめです。(ただし、借入れ希望額に届かない場合も多く、おまとめできない場合も多々あります)

6-5. ローン申し込みに失敗した原因は何でしょうか?

ローン申し込みに失敗する原因は様々です。下の表に主な原因と対策をまとめました。

| 原因 | 解説&対策 |

| ①収入に対して借入希望額が大きすぎる | ・年収の1/3以上あると厳しい ・借金をできるだけ減らすor債務整理を検討する |

| ②短い期間に何か所も借入の申込をしている | ・一度に何社も申し込むと怪しまれる ・6ヶ月で2社以内にする |

| ③数社からの多額の借入がある | ・4~5社以上の借り入れは厳しい ・できるなら3社におさえる |

| ④過去に支払いの遅れ(携帯電話・クレジットカードなど)がある | ・返済遅延などしていると新規借入が困難になる ・信用情報機関(CIC・JICC・KSC)に確認する |

| ⑤銀行からの連絡にすぐに返答しない・無視する | ・電話があったら無視しない。折り返す。 |

| ⑥申込情報が不正確だった | ・借金情報は信用情報機関で共有されているので嘘は発覚するので、本当の情報を正確に書く |

借入希望額が大きいということは、それだけ審査も厳しくなります。

もし、返済がどうしても厳しいなら、債務整理を視野に入れていきましょう。

7. さいごに

auじぶん銀行のカードローンのおまとめについて紹介してきましたが、参考になりましたか?

auじぶん銀行のカードローンには、おまとめができる借り換えコースがあり、12%台というお手頃な金利でおまとめができます。

ただし、100万円以上の限度額にならないと金利は高くなってしまうので注意が必要です。

もし、申し込んで借り換えコースがだめだった場合は、以下に挙げるような金融機関を選ぶことをおすすめします。

- イオン銀行フリーローン ★ お手頃な金利

- 東京スター銀行おまとめローン

- アイフル ★ 銀行の審査に落ちた方におすすめ

- プロミス

※各社の名前をクリックすると公式ページに行きます。詳細な貸付条件については公式ページをご覧ください。

このページが読者の皆様のおまとめローン選びにお役に立てることをお祈りします。

auじぶん銀行カードローン公式ページ

https://www.jibunbank.co.jp/products/loan/

カードローンの申し込みはこちらからできます。

最後に、auじぶん銀行カードローンの基本情報をまとめておきます。

auじぶん銀行カードローン詳細情報

| コース名 | 通常コース | カードローンau限定割 誰でもコース | カードローンau限定割 借り換えコース | ||||||||||||||||||||||||||||||||||||

| 申込できる人 | 以下の条件を満たすお客さま

※外国籍のお客さまは永住許可を受けている場合に対象となります。 | ||||||||||||||||||||||||||||||||||||||

− | 以下の条件をすべて満たすお客さま

| ||||||||||||||||||||||||||||||||||||||

| 派遣社員・年金のみの方・専業主婦・学生(満20歳以上で、アルバイト等の収入がある場合) | 主婦、収入が年金のみの方は対象外となります。 注)学生も実質対象外です。 | ||||||||||||||||||||||||||||||||||||||

| コース適用条件 | − | 判定日時点でじぶん銀行でau ID登録(状況)が有効となっていること | 以下の条件をすべて満たすこと

| ||||||||||||||||||||||||||||||||||||

| 申込方法 |

| ||||||||||||||||||||||||||||||||||||||

| 申込受付時間 | 24時間365日 | ||||||||||||||||||||||||||||||||||||||

| 必要書類・物品 | <口座がある方>

<口座がない方>

カンタン本人確認で、スマホでの自画像写真+運転免許証の撮影でもOK。 本人確認書類(外国籍のお客さま) 運転免許証、各種健康保険証等以外に以下のいずれか1点のコピー

| ||||||||||||||||||||||||||||||||||||||

| 利用限度額 | 10万円以上800万円以内(10万円単位) | 100万円以上800万円以内(10万円単位) | |||||||||||||||||||||||||||||||||||||

| 利率 |

※借り換えコースで限度額が100万円になった場合。 借入利率は変動金利です。金融情勢などによって予告なく変更する場合があります。 ※「借り換えコース」をお申込みで審査の結果、限度額が100万円未満となった場合、「誰でもコース」の金利が適用されます。 | ||||||||||||||||||||||||||||||||||||||

| 借入方法 |

三菱東京UFJ銀行 コンビニATM(セブン銀行・ローソン・イーネット) ゆうちょ銀行

本人名義の口座へ手数料無料で振込 | ||||||||||||||||||||||||||||||||||||||

| 取引期間 | 1年(原則として、審査のうえ自動更新します。) | ||||||||||||||||||||||||||||||||||||||

| 返済方法 | 約定返済(定例の返済)

随時返済(臨時の返済)

| ||||||||||||||||||||||||||||||||||||||

| 返済日 | 申込時に、以下の2つの返済サイクルから選択

土・日・祝休日などの場合は翌金融機関営業日。当該日がない月は、月末払いとなります。

初回の返済は、借入日の翌日より起算して35日目、2回目以降は直近返済日の翌日より35日目が返済期日となります。35日目が土・日・祝休日などの場合は、翌営業日となります。 | ||||||||||||||||||||||||||||||||||||||

| 返済金額 | 定例返済額(最小返済額以上)の任意の金額でご入金ください。

| ||||||||||||||||||||||||||||||||||||||

| 遅延損害金 | ご返済を延滞された場合は、借入金額に対し、年18%の割合(保証会社の保証料を含む年率)の遅延損害金がかかります。 | ||||||||||||||||||||||||||||||||||||||

| 利用明細 | ATM利用時に発行され、郵送はされない | ||||||||||||||||||||||||||||||||||||||