「おまとめローンで評判の良いものはどれ?」と、おまとめローンの評判を調べていませんか?

おまとめローンの評判を調べるのは良いですが、評判だけで適当に選んでしまうと後悔する恐れがあるので注意が必要です。

このページでは、カードローンの審査をした経験のある私が、100人の口コミ・評判をもとに、満足度の高いおまとめローンを紹介したものです。

- 100人の評判で分かったおまとめローンのメリット・デメリット

- 100人の評判が良かった本当におすすめなおまとめローン

- おまとめローンを利用する流れと審査点まとめ

- 審査に通る可能性を飛躍的に上げる4つのポイント

- おまとめローンで落ちた場合の3つの対策

- おまとめローンに関するQ&A

本ページを読めば、自分にとって選ぶべきおまとめローンが分かるのでぜひご覧ください。

1. 100人の評判でわかったおまとめローンのメリット・デメリット

当サイトでは、おまとめローンの経験者100人にアンケートをとり、「おまとめローンをすることの長所と短所」「各おまとめローンを使った感想」をまとめました。

そもそも、おまとめを使うべきか迷っている方も多いと思いますので、まずは実際におまとめをした人の評判をもとに、おまとめローンのメリット・デメリットを紹介します。

評判の良いおまとめローンを探している方は、次章「100人の評判が良かったおまとめローンランキングBest5」をご覧ください。

1-1. おまとめローンの3つのメリット

おまとめローンで好評だったのは次の3点でした。

- 毎月の返済が1回になるので管理が簡単!

- 毎月の返済の負担が減る

- 利率が低くなる可能性大!

それぞれ紹介します。

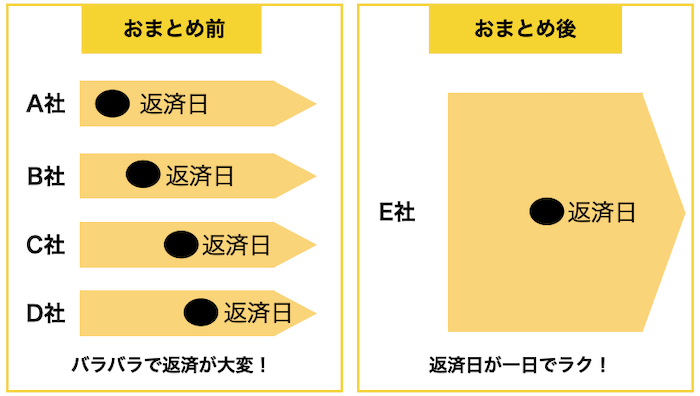

メリット① 毎月の返済が1回になるので管理が簡単!

おまとめローンに関する評判で一番多かったのが、返済日がバラバラになっていたのを1日に減らせて楽になったということです。

返済日が1日だけになるので、返済にかかるストレスを大きく減らすことができます。

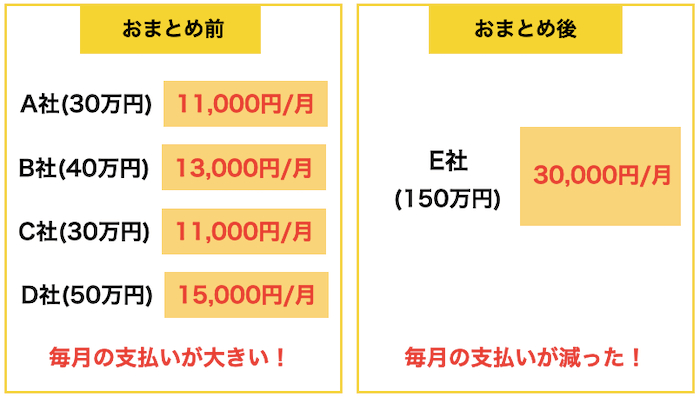

メリット② 毎月の返済の負担が減る

多くのケースで、おまとめローンをすると毎月の返済額を減らすことができます。

ちなみに、口コミを投稿してくださった男性は、以下のような状況だったとのことです。

毎月の返済で首が回らなくなっている方はぜひご活用するべきです。

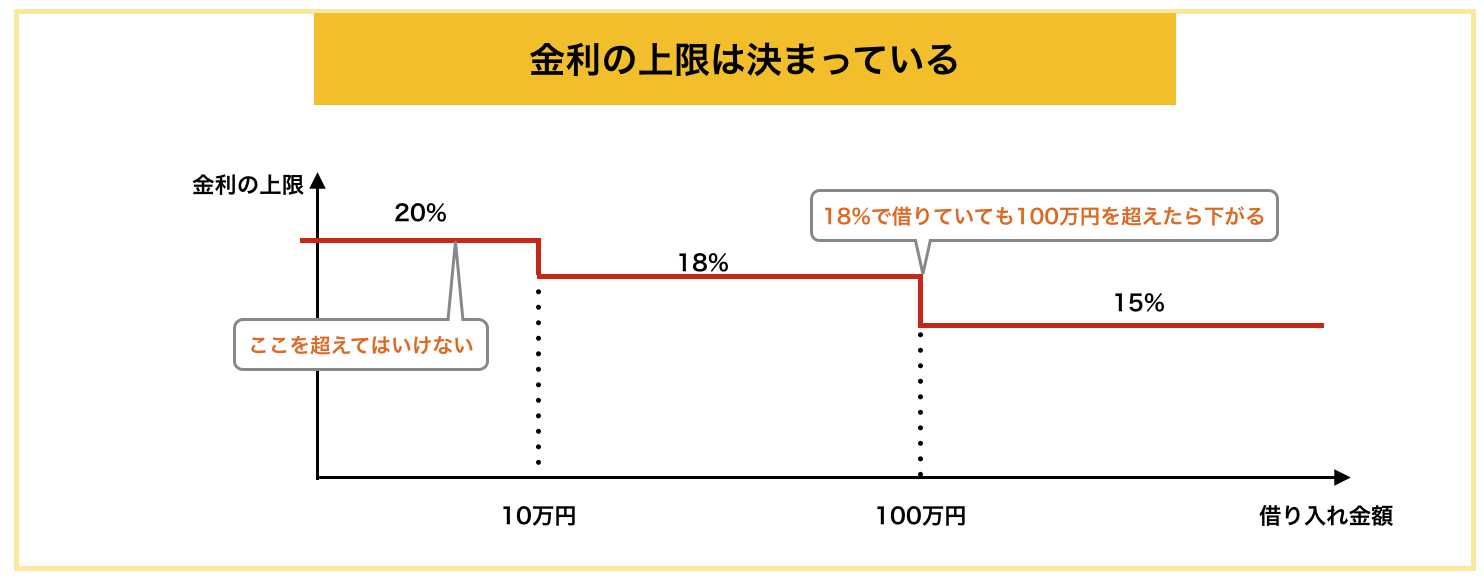

メリット④ 利率が低くなる可能性大!

一般的におまとめをすることで金利を大きく減らすことができます。金利が減るのには以下の2つの理由があるためです。

理由① 金利の上限が法律によって決まっているから

利息制限法により借入額ごとに、設定できる金利の上限が以下のように決まっています。

- 10万円未満の場合・・・20%

- 10万円~100万円未満の場合・・・・18%

- 100万円以上の場合・・・・・・・15%

例えば、4社から30万円ずつ借り入れをしている方が1社にまとめると最大でも金利は15%になるわけです。

理由② 多くの会社が借りれば借りるほど金利を下げるから

多くの銀行で、たくさん借りれば借りるほど金利を下げてもらえる傾向にあります。

例えば、イオン銀行のカードローンでは以下のように明確に借り入れ金額ごとに金利を定めています。

| ご利用限度額 | 実質年率 |

| 10万円~90万円 | 11.8~13.8% |

| 100万円~190万円 | 8.8~13.8% |

| 200万円~290万円 | 5.8~11.8% |

イオン銀行で30万円、他社から130万円借りていた場合、全てイオン銀行に切り替えると「11.8~13.8%」→「8.8~13.8%」に下げることができます。

大金を借りると金利が下がる傾向があるのはどこの金融機関でも同じなので、どれくらい下がるか気になる方は相談してみることをおすすめします。

1-2. おまとめローンの3つのデメリット

反対におまとめユーザーの方から、次のような短所(注意点)も挙げられました。

- 支払い総額が高くなる可能性がある

- 意外に審査が厳しい

- 詐欺にあったという声も!

それぞれ紹介します。

デメリット① 支払い総額が高くなる可能性がある

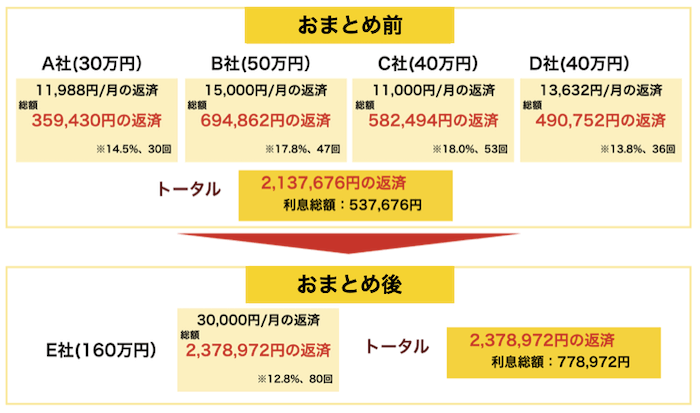

おまとめローンでは1回の返済額が低くなる分、結果として払う利息が上がってしまう可能性があります。

ちなみに、口コミの男性の状況を簡単に解説すると以下の通りです。

利率は13.8~18.0%から12.8%にガクッと落ちましたが、毎月の返済額が5万円から3万円になったことで返済時期が長くなり、結果として支払う返済額が20万円以上多くなってしまいました。

毎月の返済額を減らせたとしても、支払い総額が増えては意味がありませんから、繰り上げ返済して利息を減らせるようにすることをおすすめします。

デメリット② 意外に審査が厳しい

おまとめローンの審査は通常よりも厳しいと言われています。それは以下の2つの理由があるとされています。

理由① あちこちから借金している人だから

おまとめローンを使う人の大半が3社以上から借り入れをしている人です。

そして3社以上から借り入れをしていると、あまり返済計画を立てていなかったり、返済能力に疑問を持たれてしまう可能性が高いです。

おまとめローンが厳しいと言われているのは、「あちこちから借り入れをしている人が申し込む」ためです。

ちなみに、おまとめローンに限らず一般的に借り入れ件数が多いことはマイナスになります。

1社から100万円借りている人の方が4社から50万円借りている人より信用されると言われるくらいです。

理由② 借り入れ金額が大きくなりやすいから

おまとめローンの額は100万円を超えることも多々あります。

貸し手が「この人には10万円なら貸せるけど・・・」と思っても、おまとめだと金額が大きくなるため落ちる可能性が高いです。

金額が大きくなるにつれて審査が厳しくなるのは確かですから、審査に通らないなら金額をできるだけ減らしておくことが大切です。

デメリット③ 詐欺にあったという声も!

おまとめローンを探している方の弱みに付け込んで、悪質な詐欺を働く業者も存在します。

そういった業者に引っかかると保証金や入会金を請求され、送金した瞬間連絡がつかなくなる恐れがあります。

さらに悪質だと「信用をチェックするために他社から借りて証拠として送金してください」と、他社から借金までさせる業者も存在します。

そういった業者に引っかからないように以下のポイントを意識してください。

- 「金融庁への登録」があるか(登録貸金業者情報検索入力ページで検索が可能)

- 甘い言葉でアピールしていないか(無職OK、ブラック歓迎等)

- 日本貸金業協会が悪質業者としていないか(こちらから悪質業者の検索が可能)

昨今では悪質な業者は減りましたが、SNSを見ると怪しげな貸出をしているアカウントが見つかるので一応注意しておきましょう。

また、次章で紹介する社はそういった心配のない業者なのでご安心ください。

2. 100人の評判が良かった本当におすすめなおまとめローン

おまとめローンの利用者の100人の口コミを参考に、おすすめのおまとめローンをご紹介します。

おまとめができる金融会社は多いですが、次の3つの条件を満たす金融会社のおまとめローンを選出しました。

アンケート対象のおまとめローン

- おまとめローン専用の商品が用意されている

- 用意されていない場合、一般のローンでおまとめができるとアピールしている(当サイト調べ)

- 地方銀行のように地域が限定されていない

100人のユーザーの声を元に、以下の3つの軸でおまとめローンのユーザーの満足度をまとめ、総合評価でランキング付けしました。

- 条件:金利や限度額は良かったか(※1番重要なポイントなので2倍として採点)

- スピード:申し込み〜融資まではスムーズだったか

- 審査:審査に落ちたか、通ったか

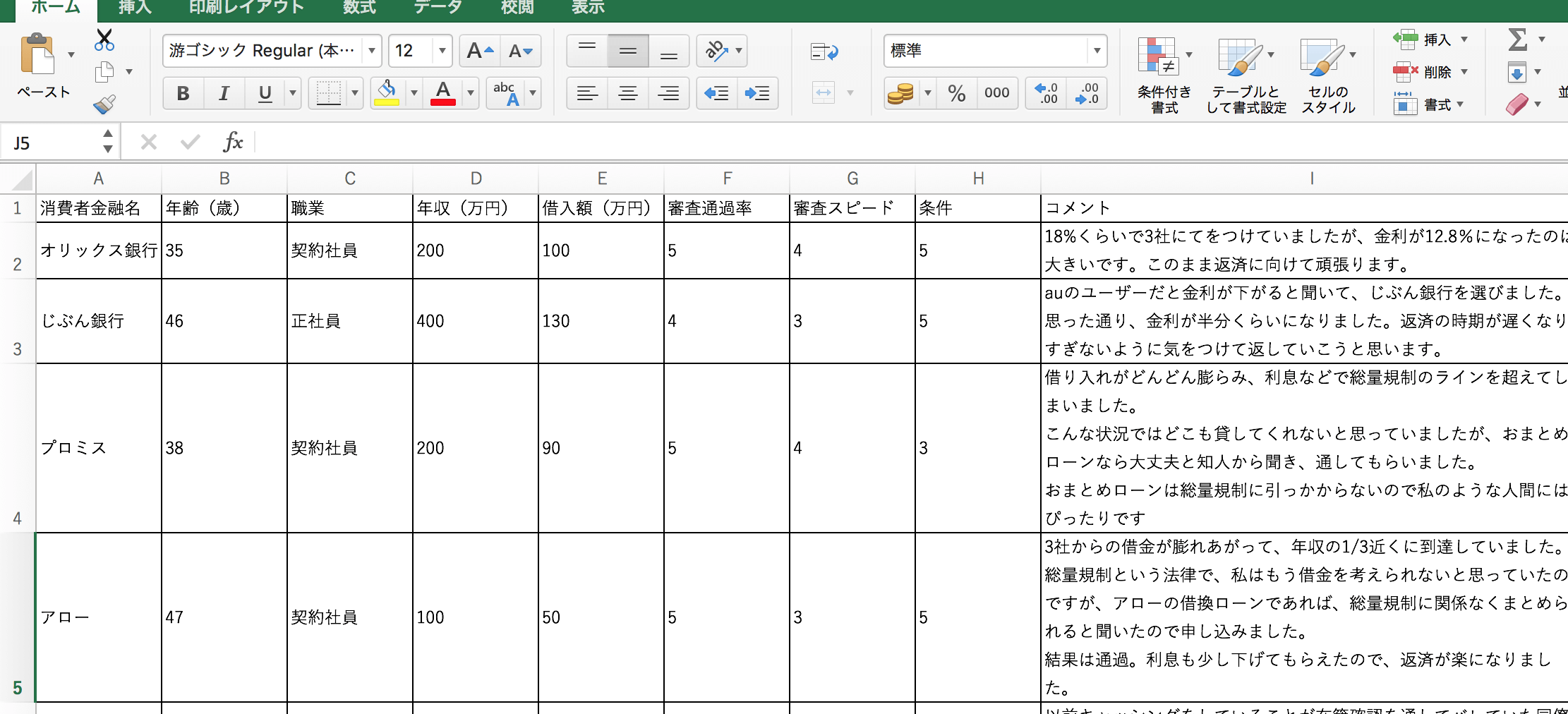

結果をまとめたのが下の表です。(左右にスクロールできます)

| サービス名 | 総合評価 | 金利 (実質年率) | 限度額(万円) | 条件 (口コミ) | スピード (口コミ) | 審査 (口コミ) |

| イオン銀行 カードローン | 4.15 ★★★★☆ | 3.8%~13.8% | 800 | 4.5 ★★★★☆ | 3.6 ★★★★☆ | 4.0 ★★★★☆ |

| auじぶん銀行 カードローン | 3.82 ★★★★☆ | 2.2~17.5% | 800 | 3.8 ★★★★☆ | 3.3 ★★★☆☆ | 3.4 ★★★☆☆ |

| 東京スター銀行 おまとめローン | 3.25 ★★★☆☆ | 9.8~14.6% | 1000 | 3.5 ★★★★☆ | 2.8 ★★★☆☆ | 3.2 ★★★☆☆ |

| アイフル おまとめMAX | 3.18 ★★★☆☆ | 3.0~17.5% | 800 | 2.1 ★★☆☆☆ | 4.1 ★★★★☆ | 4.4 ★★★★☆ |

| プロミス おまとめローン | 3.1 ★★★☆☆ | 6.3~17.8% | 300 | 2.1 ★★☆☆☆ | 4.0 ★★★★☆ | 4.2 ★★★★☆ |

| アロー 借換ローン | 3.0 ★★★☆☆ | 15.00~19.94% | 200 | 2.0 ★★☆☆☆ | 3.6 ★★★☆☆ | 4.4 ★★★★★ |

利用者の満足度が高かったおまとめローン上位4社をご紹介します。

1位. イオン銀行カードローン|金利がお手頃なカードローン

『イオン銀行カードローン』は金利がお手頃なカードローンで、おまとめに利用できます。

銀行の審査は消費者金融と比べると難しいですが、イオン銀行は他行ほど審査を厳しくしていないと言われ、口コミでは審査通過している人が銀行では一番多かったです。

イオン銀行はカードローンとフリーローンのどちらでもおまとめに対応しています。返済途中で借り入れはしないと決意が固い方は、フリーローン方を利用しても良いでしょう。

ただし、融資までの期間が若干長く、口座を持っている方は1~2週間、口座を持っていない人は2~3週間かかるので注意が必要です。

| 上限額 | 800万円 | 通常金利 | 3.8~13.5 |

| 審査スピード | 融資まで1~2週間 | 土日可能か | ◯ 審査あり |

| 借入期間 | 1年 | 在籍確認手段 | 原則あり |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 返済日 | 27日毎月 | ||

| 申込対象者 | 年齢20~60歳 原則、前年度税込年収が200万円以上の方 ※年金受給者、学生、無職(専業主婦(夫))の方は不可 | ||

イオン銀行カードローン公式ページ:

https://www.aeonbank.co.jp/loan/lp/card_loan3.html

イオン銀行のページは、こちらのページ「イオン銀行おまとめローンの全知識|まとめた人の口コミも紹介」をご覧ください。

2位. auじぶん銀行カードローン|auユーザーに特におすすめの銀行

『auじぶん銀行カードローン』には借り換えコースがあり、0.98~12.5%という低金利で借りることができるので、金利にこだわりたい方におすすめです。

auIDがある場合は金利が0.5%引かれるので、事前にauIDを作っておくことをおすすめします。

さらに、新規契約の場合はPontaポイントが最大31,000もらえるキャンペーンもやっています。

ただし、借り換えコースが適用されない場合は金利が1.38~17.48%になるので、その場合は別の金融機関を検討すると良いでしょう。

| 上限額 | 800万円 | 通常金利 | 1.48~17.5 |

| 審査スピード | 最短1時間 | 土日可能か | ◯ 審査あり |

| 借入れ期間 | 1年 | 収入証明書 | 50万円以上 |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 返済日 | 自由設定可 | ||

| 申込対象者 | 年齢20~70歳未満 安定収入がある方(パート・アルバイト・自営OK) | ||

auじぶん銀行カードローン公式ページ:

https://www.jibunbank.co.jp/products/loan/

auじぶん銀行でおまとめしたい場合は、こちらのページ「おまとめ希望者必見!auじぶん銀行借り換えコースの全知識」をご覧ください。

3位. 東京スター銀行おまとめローン|専用のおまとめローンがある銀行

『東京スター銀行』には、おまとめローン(スターワン乗り換えローン)という複数の借入れを一括するための専用ローンが用意されています。

おまとめの専用ローンが用意されている銀行は、少ないので頼りがいがあります。

税込年収が200万円以上の方で、正社員・契約社員・派遣社員なら申し込むことができます。

1,000万円の限度額なので、希望額がそれを上回ることは無いでしょうから、誰でも利用できます。

| 上限額 | 1,000万円 | 通常金利 | 9.8~14.6 |

| 審査スピード | 4~7日程度 | 土日可能か | ◯ 審査あり |

| 借入れ期間 | 10年 | 在籍確認 | 原則あり |

| 来店要否 | 不要 | 口座要否 | 必要 |

| 返済日 | 毎月10日 | ||

| 申込対象者 | 年齢20~65歳未満 安定した収入がある方(正社員・契約社員・派遣社員) | ||

東京スター銀行おまとめローン公式ページ:

https://www.tokyostarbank.co.jp/products/loan/unsecured_refinance/

東京スター銀行でおまとめしたい方は、こちらのページ「東京スター銀行おまとめローンの全知識|利用者の口コミも紹介!」をご覧ください。

4位. アイフル|信頼性の高い老舗の消費者金融

『アイフル』は、1967年に創業された老舗のカードローン会社で、おまとめローンでは一番のおすすめの消費者金融です。

アイフルには、おまとめMAXとかりかえMAXという2つのおまとめ用の商品があり、借金をまとめたい方・借り換えたい方におすすめです。

| 商品名 | 実質年率 | 対象 |

| おまとめMAX | 3.0~17.5% | アイフルと他社それぞれに債務がある方 |

| かりかえMAX | 3.0~17.5% | 他社のみに債務がある方 |

このプランを使うことで利率の削減・返済の負担減が期待できます。

アイフルでは在籍確認を原則しない方針なので、会社への連絡を避けたい方にもおすすめです。

| 上限額 | 800万円 | 通常金利 | 3.0~18.0% |

| 審査スピード | 契約まで最短18分(※) | 土日可能か | ◯ |

| 借入期間 | 最長10年 | 在籍確認手段 | 原則、電話連絡なし(書面や申告内容で確認) |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 返済日 | 毎月1回or35日ごと | ||

| 申込対象者 | 年齢20~69歳 (収入あれば学生やフリーター可、専業主婦不可) | ||

※申し込みの状況によっては希望にそえない場合があります。おまとめローンの利用では若干長くなることを想定しておきましょう。

アイフル公式ページ:

アイフルでおまとめしたい方は、こちらのページ「アイフルおまとめローン辛口レビュー|おまとめMAX かりかえMAXとは何?」をご覧ください。

3. おまとめローンを利用する流れと審査点まとめ

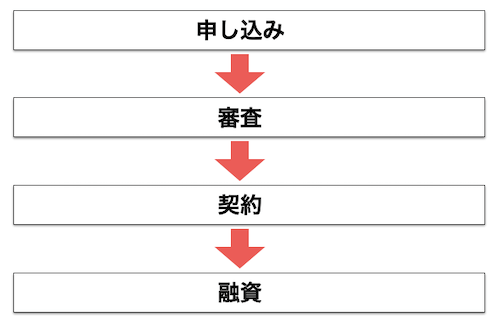

おまとめローンの申し込みから融資を受けるまでの流れと、審査でチェックされるポイントを紹介します。

3-1. おまとめローンを利用する流れ

おまとめローンを利用する流れは、普通のカードローンとほとんど同じです。

金融機関によって若干の差はありますが、基本的な流れは以下のとおりです。

通常のローンと違うのは融資のところで、貸してくれる会社が直接返済してくれる場合と、自分で融資を受けて返済に充てる場合もあります。

おまとめローンに必要な書類

通常のローンと同じように、おまとめローンの申し込みでも本人確認書類と収入証明書が必要になります。

本人確認書類の一例

- 住民票の写し(原本)

- 印鑑登録証明書(原本)

- 運転免許証(裏面に変更情報がある場合、表面及び裏面)の写し

- 健康保険証(お名前、生年月日、ご住所欄)の写し

- パスポート(日本国内で発行のもの。顔写真および所持人記入欄)の写し

- その他当行が指定する本人確認書類 ※本人確認書類が1点の場合、当該本人確

収入証明書の一例

- 源泉徴収票

- 課税証明書(所得証明書)

提出を求められる書類は金融機関によって異なります。

また、収入証明書は50万円以下の借り入れでは提出を求められないことがあります。

3-2. おまとめローンで審査される2つのポイント

審査でみられることも普通のカードローン審査と大きな違いはありません。

見られるポイントは、大きく分けて以下の2点です。

- 申込者の属性(年収や職業など)

- 現在や過去の債務(信用情報)

それぞれ紹介しきます。

申込者の属性

ローン審査では申込者の属性を数値化して信頼度が測られます。これは属性スコアリングと呼ばれます。

具体的に見られる項目は主に以下7つです。

それでは、それぞれを詳しく解説していきます。

① 年収

年収が高くなればなるほどスコアも高くなります。

特に年収に対して1/3を超える借り入れになると通過率がガクッと落ちる傾向にあります。

おまとめローンでは年収の1/3以上借りることもできますが、審査は難しいことには変わりありません。

② 勤務先・雇用形態

公務員でしたり、大手企業の社員はここのスコアが高くなります。

反対に、無職の方など安定した収入のない方は一発アウトになるケースが多いです。

おまとめローンは借入れ額が多いため、正社員ではないと断られることもあるので注意が必要です。

③ 勤続年数

現業をどれくらい続けているかも判断材料になります。

勤続年数が1年未満だとマイナスになるケースが多いです。

特におまとめローンで大きい額を取引されようとする方は3~4年あった方が審査に与える影響が減ります。

また、会社経営者の方、自営業の方は勤続年数で事業の安定性や信頼度を測られます。

④ 居住形態・居住年数

持ち家か賃貸かによってもポイントは変わり、持ち家の方がポイントは高いです。

なぜなら、持ち家という経済資産があるため、お金が返ってこないリスクが少なく、また夜逃げなどもできないからです。

また、公営住宅はマイナスになります。

⑤ 家族構成

申し込み者に何かあった時に返済できる家族がいるかも大きなポイントです。

一人暮らしですと評価が低く、反対に両親と同居していれば評価が高くなります。

⑥ 年齢

20代〜60代が最も評価が高くなります。

金銭感覚がしっかりしていることや、長期的な顧客になりやすいからだとされています。

また、ローンごとに申し込みができる年齢は限定されるため、事前によくチェックした上で申し込みを行いましょう。

⑦ 固定電話

今のご時世、携帯電話でも十分審査には通りますが、固定電話を持っているとスコア的に評価される可能性があります。

そのため、固定電話を持っているならきちんと固定電話の番号を書くことが大切です。

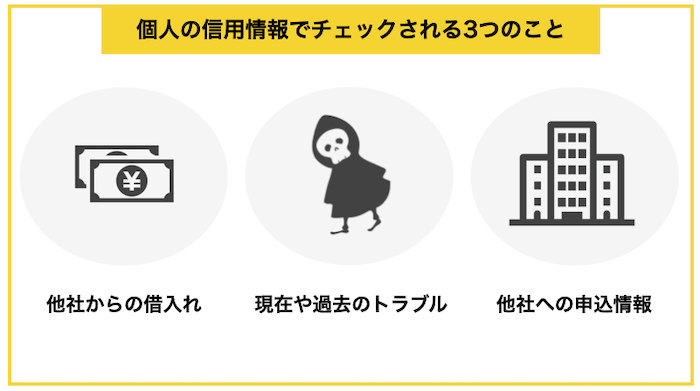

現在や過去の債務

いわゆる信用情報のチェックで、「個人信用情報機関」へ以下のようなあなたの信用情報を照会し主に以下のポイントをチェックされます。

それぞれ紹介します。

① 何社からいくら借り入れしているか

おまとめローンの場合は、特に注目されやすいポイントです。他社からの借り入れは信用情報で共有されるため、嘘をついても無駄です。

また、借り入れが4社からもしくは年収の1/2を超えると通過率が著しく落ちる傾向にあります。

逆に、多少借金していてもきちんと返済をしているとプラスになりやすいです。

② 現在や過去に延滞等のトラブルがなかったか

現在、他社の借り入れを延滞していたり、過去に債務整理や踏み倒しをしていると大きなマイナスになります。

そういったところがないか、きちんとチェックされます。

信用情報にキズがある場合は、情報が消えるまで以下の期間を空ける必要があります。

| 信用機関名 | 全国銀行個人信用情報センター(JBA) | CIC | 日本信用情報機構(JICC) |

| 利用金融機関 | 主に銀行 | クレジットカード系 | クレジットカード系 |

| 延滞 | 5年 | 5年 | 1年 |

| 自己破産 | 5年 | 5年 | 5年 |

| 任意整理 | – | – | 5年 |

上記の期間が終わり次第、ブラックになった経緯とは関連のなさそうな会社のローンに申込みましょう。

また、信用情報がどうなっているか調べたい人は、信用情報機関(CIC・JICC・KSC)に確認してみることをおすすめします。

③ 他社に同時に申し込んでいないか

実は、申し込んだタイミングで、その申し込み情報は各貸金会社などに共有されてしまいます。

申し込みの情報は半年間保存されますが、あまりに短期間のうちに複数社に申し込みを行なっていると「切羽詰まっているんだな」と審査に大きなマイナスになります。

一気に複数社に申込むようなことは控えしょう。

4. おまとめローンの審査に通るための4つのポイント

おまとめローンの審査をクリアするためには、次のポイントをおさえれば審査落ちのリスクを減らせます。

- 借入れがあるなら減らす

- 正確な情報を記入する

- おまとめに使うことを伝える

- 申し込みは1社1社行うこと

それぞれ紹介します。

ポイント① 借入れがあるなら減らす

借入れがあるなら、できるだけ返済しておきましょう。

おまとめローンでも、4社以上の借り入れがあったり、年収の1/3以上の借り入れがあると審査は厳しいので、できるだけ返済をすすめておくことが大切です。

特に、借入先は3社程度に絞っておくことをおすすめします。

自分の属性(年収や雇用状況)や信用情報(借入れ履歴など)に自信が無いなら、消費者金融を検討しましょう。

ポイント② 正確な情報を記入する

審査に落ちる理由として、意外に多いのが記入ミスによるものです。

誤字や脱字などをすると、わざとでなくとも虚偽の申し込みを行ったと消費者金融会社から判断され、審査に落とされるケースがあります。

そのため、申し込み内容をしっかりと確認をして記入ミスをなくすことも審査に通りやすくなる重要なポイントの一つです。

計算ミスしたことにして他社からの借入額を少なめに書くなどの行為も信用情報で一発で発覚するため、正しい情報を正確に書きましょう。

ポイント③ おまとめに使うことを伝える

多くの金融機関にはおまとめローン向けの商品がなく、一般のフリーローンやカードローンと同様の申し込みをする流れになります。

普通のローンだと「この人こんなにたくさんの会社から借金してるけど大丈夫か…?」と思われてしまいますが、おまとめローンであれば「まとめたいんだな」と事情を理解してもらえます。

ポイントはどこかのタイミングで「おまとめローンです」と伝えることで、以下のような手段が考えられます。

- 申し込み時に利用目的を選択できる場合「借り換え」などおまとめローンに当てはまるものを選ぶ

- 申し込み時にあなたに入る確認の電話で「おまとめです」と伝える

ちゃんとおまとめすることを伝えれば、それを前提で審査をしてくれます。

ポイント④ 申し込みは1社1社行うこと

金利が低いカードローンを見つけると、同時に何社も申し込みたくなると思いますが、カードローンの申し込みは1社1社行っていきましょう。

全ての金融機関(消費者金融含む)でカードローンを申し込んだ記録は共有されています。

1度に申し込みをしすぎると「いろんなところから借りて、自分のところの返済はきちんとしてくれるのか」「あちこち申し込まないとお金を借りられない人なのか」と考えられてしまいます。

申し込みしすぎると「申し込みブラック」になり、落ちやすくなるので気をつけてください。

5. おまとめローンに落ちた場合の3つの対策

おまとめに失敗した場合は、次の3つの借入れ方法があります。

- 消費者金融に申し込む

- 他の銀行に申し込む

- 債務整理を検討する

それぞれ紹介します。

落ちた場合の対処法① 消費者金融に申し込む

銀行に落ちた場合は、審査が柔軟な消費者金融に申し込むことになります。

アイフルなどのように、消費者金融でもおまとめを受け付けている所があります。

銀行よりも金利は高いですが、おまとめ額次第では大分金利を低くすることもできます。

金利がどれくらい下がるかについては、一度相談することをおすすめします。

落ちた場合の対処法② 他の銀行に申し込む

auじぶん銀行に落ちたけど、消費者金融より銀行のカードローンを使いたいと思う方もいるはずです。

銀行はどこも審査通過率を発表していないので、どこの審査が易しいと断定することは難しいですが、どうしても銀行が良いならネット銀行を利用しましょう。

おすすめは、審査が通りやすいと評判があった『イオン銀行カードローン』です。

希望額を借りれなくても、柔軟な審査が期待できます。

落ちた場合の対処法③ 債務整理を検討する

「借金が多すぎておまとめが断られる」「そもそもおまとめできても返済が厳しそう」と思うなら、債務整理を検討しましょう。

債務整理はクレヒスに傷が付き、クレジットカードの新規作成や借入れが難しくなるデメリットがありますが、それでも、借金の減額・免除という大きなメリットがあります。

債務整理には、借金の支払いが免除される自己破産だけでなく、弁護士に減額を交渉してもらう任意整理、借金を減額してもらう個人再生など、いくつかあるので、自分に合ったものが選べるように、公共機関や法律事務所に相談してみましょう。

金融庁のHPに、債務整理の相談先が載っているので参考にしてください。

6. おまとめローンに関するQ&A

おまとめローンについてよくある疑問をQ&A形式にしてまとめました。

- おまとめローンと借り換えローンの違いは何ですか?

- 消費者金融のおまとめローンはどうですか?

- おまとめローンに落ちたけど、理由は何でしょうか?

- 審査がゆるいのはどこですか?

- 地方銀行でおまとめするのはどうですか?

それぞれ紹介します。

6-1. おまとめローンと借り換えローンの違いは何ですか?

おまとめローンは、複数の会社からの借入れをまとめるために使うためのローンです。

一方、借り換えローンは、一社の借入れを別の会社に移すためのローンです。

ですが、「借り換えローン」という名前でおまとめに使えるローンもありますので、実際はあまり大きな違いはありません。

6-2. 消費者金融のおまとめローンはどうですか?

消費者金融は次の点であまりおすすめではありません。

- 金利が高め

- 限度額が低め

- 銀行の借り入れに使えない場合がある

金利が高く、限度額が低いのは一目で分かりますが、消費者金融では銀行の借入れのおまとめに使えない場合があります。

アイフルは大丈夫ですが、他の金融機関を利用する際は、自分のまとめたい借金がまとめられるか確認しておきましょう。

6-3. おまとめローンに落ちたけど、理由は何でしょうか?

ローン申し込みに失敗する原因は様々です。下の表に主な原因と対策をまとめました。

| 原因 | 解説&対策 |

| ①収入に対して借入希望額が大きすぎる | ・年収の1/3以上あると厳しい ・借金をできるだけ減らすor債務整理を検討する |

| ②短い期間に何か所も借入の申込をしている | ・一度に何社も申し込むと怪しまれる ・6ヶ月で2社以内にする |

| ③数社からの多額の借入がある | ・4~5社以上の借り入れは厳しい ・できるなら3社におさえる |

| ④過去に支払いの遅れ(携帯電話・クレジットカードなど)がある | ・返済遅延などしていると新規借入が困難になる ・信用情報機関(CIC・JICC・KSC)に確認する |

| ⑤銀行からの連絡にすぐに返答しない・無視する | ・電話があったら無視しない。折り返す。 |

| ⑥申込情報が不正確だった | ・借金情報は信用情報機関で共有されているので嘘は発覚するので、本当の情報を正確に書く |

借入希望額が大きいということは、それだけ審査も厳しくなります。

もし、返済がどうしても厳しいなら、債務整理を視野に入れていきましょう。

6-4. 審査がゆるいのはどこですか?

今回100人の調査をした中で、銀行のカードローンで審査が緩かったのは『イオン銀行カードローン』でした。

ただし、審査がゆるいと評判でも、どこも一定の審査はしているのは確かなので、属性が悪い人の借り入れはどこでも厳しいです。

おまとめローン審査では、少なくとも10人に6~7人は落ちます。

もし、銀行のローン審査がクリアできないなら消費者金融を検討すると良いでしょう。

6-5. 地方銀行でおまとめするのはどうですか?

地方銀行のカードローンなどでおまとめローンをすることも可能ですが、営業エリア外の人は利用できないことが多いので注意が必要です。

下の表は、地方銀行でおまとめできるところをまとめたものです。

| 地域 | 銀行・サービス | 実質年率 | 限度額(万円) | 備考 |

| 北海道 | 北洋銀行「北洋フリーローン」 | 3.8%~14.0% | 1000 | ・道内在住or勤務の方 ・最長15年 |

| 東北 | 北日本銀行「フリーローンASUMO」 | 4.0%~14.5% | 1000 | ・営業エリア内居住or勤務の方 ・給与振込などあれば金利優遇 |

| 仙台銀行「スーパーフリーローン」 | 3.5%~14.8% | 1000 | ・居住地指定なし ・20歳以上で安定収入がある人 | |

| 関東 | 足利銀行「あしぎんフリーローン」 | 4.5%~13.8% | 500 | ・栃木県近辺在住の方 ・300万円超は店頭契約 |

| 群馬銀行「おまとめ太郎」 | 4.6%~14.5% | 300 | ・居住地指定なし ・口座なしで申込可 | |

| 京葉銀行「フリーローンファスト」 | 3.9%~14.0% | 800 | ・千葉県近辺在住の方 ・Web契約で1.7~14.0% | |

| 常陽銀行「常陽フリーローン」 | 3.975%~11.95% | 500 | ・営業エリア内居住or勤務の方 ・Web契約で金利優遇 | |

| 千葉銀行「ちばぎんフリーローン」 | 1.7%~14.8% | 800 | ・営業エリア内(千葉県近辺)居住or勤務の方 | |

| 武蔵野銀行「むさしのフリーローンまるごとパック」 | 7.5%~14.5% | 200 | ・営業エリア及び東京都内に勤務先またはご自宅がある方 | |

| 横浜銀行「フリーローン」 | 1.9%~14.6% | 1000 | ・最短2日で借り入れ ・口座ある場合はWEB完結 | |

| りそな銀行「フリーローン」 | 1.7%~14.0% | 500 | ・居住地指定なし ・バイトやパートOK | |

| 中部 | 大垣共立銀行「マネーレスキュー」 | 4.0%~14.0% | 500 | ・営業エリア内(東京・大阪除く)に居住or勤務の方 |

| 静岡中央銀行「しずちゅうCSフリーローン」 | 4.0%~14.5% | 1000 | ・営業エリア内(静岡・東京・神奈川)に居住or勤務の方 | |

| 中京銀行「WEBフリーローン」 | 3.8%~9.8% | 500 | ・営業エリア内居住or勤務の方 ・住宅ローン利用で金利優遇 | |

| 富山第一銀行「ライフ・ナビ」 | 6.8%~13.8% | 500 | ・給与振込等で利用すると金利優遇 | |

| 長野銀行「プラチナリベロ」 | 3.5%~13.5% | 1000 | ・長野県に居住or勤務の方 ・バイトやパートOK | |

| 福邦銀行「まとめて一本」 | 3.8%~14.6% | 1000 | ・取扱店付近に居住または勤務している方のみ | |

| 八十二銀行「はちにのフリーローン」 | 3.6%~14.2% | 500 | ・窓口申込は最短1時間で仮審査の結果回答 | |

| 近畿 | 池田泉州銀行「フリーローン」 | 4.5%~14.5% | 500 | ・口座なしでOK ・最短3営業日で回答 |

| 関西みらい銀行「フリーローン」 | 6.0%~14.0% | 500 | ・居住地指定なし ・バイトやパートOK | |

| 京都銀行「京銀フリーローン」 | 3.675%~13.675% | 1000 | ・口座が無い場合、京都府・ 大阪府・滋賀県・兵庫県・奈良県にお住まいの方 | |

| 滋賀銀行『ジャストサポート』フリーローン | 5.475%~11.975% | 500 | ・居住地指定なし ・バイトやパートOK | |

| 但馬銀行「フリーローン」 | 3.9%~14.5% | 800 | ・営業エリア付近に居住していないと断られる可能性あり | |

| 三十三銀行「フリーローン」 | 9.8%~14.8% | 500 | ・営業エリア内居住or勤務の方 | |

| 南都銀行フリーローン | 3.775%~9.975% | 1000 | ・営業エリア内居住or勤務の方 ・借り換えは金利優遇あり | |

| 中国 | 紀陽銀行おまとめローン | 6.5%~14.0% | 500 | ・営業エリア内居住or勤務の方(東京除く) |

| トマト銀行「ひとまとめ」 | 4.8%~13.8% | 800 | ・営業エリア内居住or勤務の方(東京・大阪除く) | |

| 百十四銀行「114フリーローン」 | 5.3%~8.3% | 500 | ・営業エリア内居住or勤務の方 ・キャンペーン金利あり | |

| 九州・沖縄 | 福岡銀行「ナイスカバー」 | 5.9%~12.9% | 500 | ・Web契約で金利優遇 |

| 沖縄銀行「フリーローンチェキット」 | 4.25%~14.6% | 500 | ・沖縄県内在住の方 ・給与振込で使うと金利優遇 |

上記の表になくても、おまとめローンを実施している銀行は複数あるため、使っている銀行があればぜひ検索して確認いしてみてください。

7. さいごに

評判の良いおまとめローンについて紹介してきましたが、参考になりましたか?

おまとめローンは返済日を1日にまとめることができ、返済額もおさえられるという大きなメリットがありますが、返済期間が伸びると返済総額が大きくなる恐れがあるので注意してください。

最後に、実際のおまとめ利用者100人からアンケートを取った結果、評判の良かったおすすめのローンをまとめておきます。

※各社の名前をクリックすると公式ページに行きます。詳細な貸付条件については公式ページをご覧ください。

このページが、読者の皆様のおまとめローン選びにお役に立てることをお祈りします。