店員さんや女性に自信を持って見せられるステータスの高いゴールドカードについて知りたいと思っていませんか?

600枚以上あるゴールドカードの中でもステータスの高いものと低いものがあるため、「適当に選んで作ったら周りに気づいてもらえずにがっかりした…」ということも起こります。

このページでは、有名大手カード会社を3社勤務した元社員でありクレジットカードマニアの私が、ゴールドカードのステータスについて以下の流れでご紹介します。

ただ、ステータスについて解説をするだけでなく、見た人にステータスを高く見せられるゴールドカードやステータスの高いゴールドカードを作るためのコツも合わせてご紹介します。

このページを読んで頂くことで、ゴールドカードのステータスについてわかり、あなたが作りたいステータスのゴールドカードを持てる確率がグッと上がるでしょう。

1. ステータス重視ならゴールドカードを持つべき3つの理由

実は、世間で思われているステータスの高さに比べて、ゴールドカードは作りやすいためお得です。

どういうことかというと、本来ならば「一般カード<ゴールドカード<プラチナカード<ブラックカード」のようにカードの作りにくさとステータスの高さは比例します。

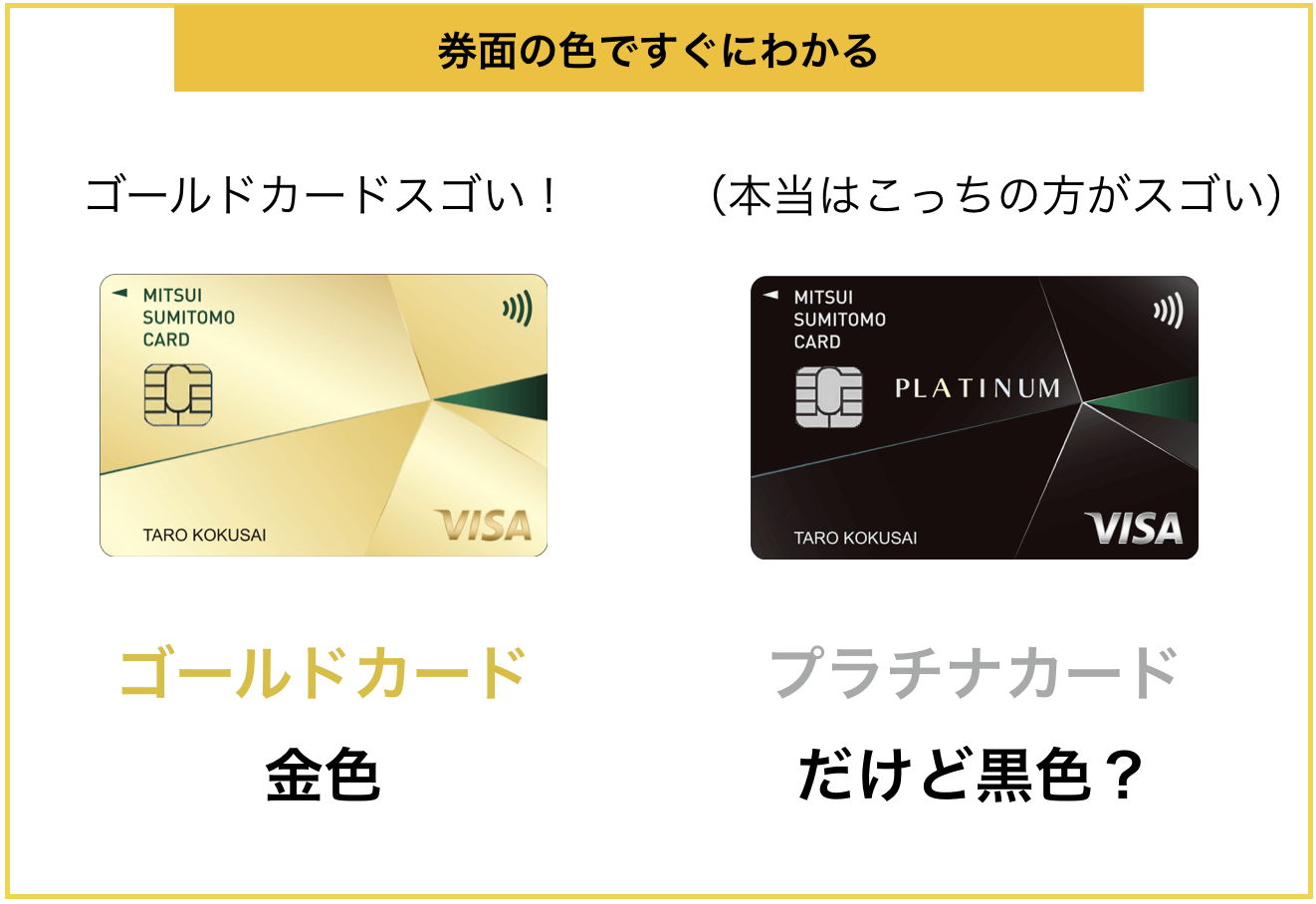

しかし、ゴールドカードは「誰が見てもわかりやすい券面の色」と「1993年にプラチナカードが出てくるまで最上位のカードだった印象」が残っています。

そして、今でもゴールドカードにステータスがあると思われているのは次の3つの理由があるからです。

- 金色のデザインが高そうに見える

- 金持ちの代名詞のイメージがある

- 一般カードに比べてサービスが明らかに良くなる

下記で詳しく説明します。

1-1. 金色のデザインが高そうに見える

一部のゴールドカードを除き、ゴールドカードの券面は金色をしているので誰が見てもゴールドカードだとはっきりとわかりやすいです。

しかし、ゴールドカードよりも格上のはずのプラチナカードは券面が黒色や銀色などバラバラで、一般カードでも使われている色なのですぐにわかりません。

1-2. 金持ちの代名詞のイメージがある

日本が好景気だったバブルの時代はゴールドカードが1番格上のクレジットカードだったため、お金持ちの人が使っていました。

特に『アメリカン・エキスプレス・ゴールド・プリファード・カード』はその特徴的なデザインと知名度から、現在でもお金持ちの人が持っていると思われやすいです。

1-3. 一般カードに比べてサービスが明らかに良くなる

ゴールドカードの場合、一般カードでは有料だったりおまけ程度だったサービスの内容が明らかに良くなります。

下の表で比較してみました。

| ゴールドカード | 一般カード | |

| サポートデスク | フリーダイヤルがほとんど | 有料ダイヤル |

| カードに付く保険 | 金額や条件が良い | なかったり金額が少ない |

| 空港ラウンジ | 国内・ハワイなどで無料 | 特典なし(有料で利用) |

| 国際ブランド特典 | 独自のゴールドカード特典を使える | 内容があまりお得ではない |

| 海外カード紛失・緊急発行 | 手数料無料 | 10,000円くらい手数料がかかる |

| ステータスによる優先 | カードによってあり | なし |

格安ゴールドカードなどを始めとする一部のゴールドカードには付いていない特典もあります。興味があるカードは必ず公式ホームページで最新情報を確認してください。

年会費がかかり、しかもその金額が多いとそれだけでゴールドカードを作るのをやめてしまいがちです。

しかし、一般カードにはないゴールドカードのステータスによって例えば下記のような優先を受けられます。

- 航空会社でビジネスカウンターを利用できるので長い列に並ばずスムーズに手続きができる

- 優先的に席やサービスの予約ができるので、予約が取れなくて困ることが少なくなる

- 海外で困った時や緊急時に受けられるサポートの内容が一般カードよりも増えるので安心できる

- 家族なども保険の対象になるので、毎回家族分の高い旅行保険代を払わなくて済む

そのため、多くのゴールドカードでは払った年会費以上の便利さを体験できることが多く、また優遇されているという満足感を得られます。

2. 相手に高いステータスを感じさせるゴールドカード2選

ここでは、1章でご説明した内容を元に相手にステータスが高いと感じさせるゴールドカード2枚をご紹介します。

相手にステータスを高く見せられるゴールドカード2選

ここでは、パッと見て相手にステータスが高そうに見えるゴールドカード2枚をご紹介します。

実際にはそんなにステータスが高くないゴールドカードも含まれますが、年会費1万円以上する似たゴールドカードがあるため、相手がステータスが高いと勘違いしやすいためです。

安い年会費で比較的簡単に作れるのもおすすめポイントです。

『TRUST CLUB エリートカード』

『TRUST CLUB エリートカード』は年会費3,300円(税込)の格安ゴールドカードです。

しかし、同じカード会社から発行されている年会費13,200円(税込)の普通のゴールドカードである『TRUST CLUB ゴールドカード』と金色の濃さと「GOLD」の字と「ELITE」の字が違うだけでパッと見では違いがわかりにくいです。

| 『TRUST CLUB エリートカード』 | 『TRUST CLUB ゴールドカード』 |

|  |

| 年会費:3,300円(税込) | 年会費:13,200円(税込) |

そのため、相手からはステータスの高い銀行系のゴールドカードを持っていて凄いと思われやすくなります。

また、以前は公式ホームページに入会目安として「年収200万円以上」と具体的な数字を出していました。

現在でも審査基準が大きく変わっているとは考えにくいため、年収200万円以上あればカードを作れる可能性がかなり高いと判断できます。

| 年会費(税込) | 3,300円 |

| 入会年齢 | 所定の基準を満たす方 |

| ポイント還元率 | 0.5〜0.8% |

『TRUST CLUB エリートカード』公式ページ:

https://www.sumitclub.jp/ja/cardlineup/sumit_elite.html

ゴールドカードにこだわりがなければ、名前と見かけがプラチナカードである『TRUST CLUB プラチナマスターカード』もおすすめです。

『UCカード ヤングゴールド』

『UCカード ヤングゴールド』は「UCカード」は1969年に当時の銀行(現:みずほ銀行を含む)がいくつか設立に関わっていて、共同体を意味する「ユニオン」のカードとして歴史のあるカードです。

しかし、同じカード会社から発行されている年会費11,000円(税込)の普通のゴールドカードである『UCカード ゴールド』と同じ券面です。

| 『UCカード ヤングゴールド』 | 『UCカード ゴールド』 |

|  |

| 年会費:3,300円(税込) | 年会費:11,000円(税込) |

そのため、相手からはステータスの高い銀行系のゴールドカードを持っていて凄いと思われやすくなります。

30歳を過ぎる有効期限まで持ち続けることができ、保険や空港ラウンジ、特典・優待サービスのバランスがヤングゴールドカードの中で最も良いです。

| 年会費(税込) | 3,300円 |

| 入会年齢 | 満20歳以上30歳未満 |

| ポイント還元率 | 0.5% |

『UCカード ヤングゴールド』公式ページ:

3. ステータスの高いゴールドカードを作るための6つのコツ

この章では、あなたの欲しいステータスの高いゴールドカードの入会条件を満たしていなくても、ゴールドカードを作りやすくするための6つのコツをご紹介します。

- 既に持っているクレジットカードのキャッシングの枠を減らしたり0にする

- 他社から借り入れをしているなら、件数と金額を減らす

- 6ヶ月以内に申し込むクレジットカードの枚数を2枚以下にする

- そのカード会社が出している一般カードを作り利用する

- 毎月カードを使い、きちんと返済をする

- 勤続年数を増やし、収入は副業などで増やす

下記で詳しくご説明していきます。

コツ1. 既に持っているクレジットカードのキャッシングの枠を減らしたり0にする

あなたがもし既に何枚かクレジットカードを持っているなら、自分のカードのキャッシング枠を確認してください。

そのキャッシング枠の合計があなたの年収の1/3に近かったり同じだった場合、カード会社に連絡をして枠を減額してもらうか、0にしてもらいましょう。

そうすることで、新しくゴールドカードを申し込む時の審査に有利になります。

法律の規制でカードのキャッシング枠が年収の1/3以下にするよう決まっているから

総量規制という法律で個人がお金を借りられる枠の基準が定められていて、その枠の中にクレジットカードのキャッシング枠も含まれるからです。

総量規制とは個人の借入総額が、原則、年収等の3分の1までに制限される仕組みを言います。

これは国が定めた決まりなので、カード会社にはどうすることもできません。

あなたがキャッシング枠を0することで、ゴールドカードの審査に通りやすくなります。

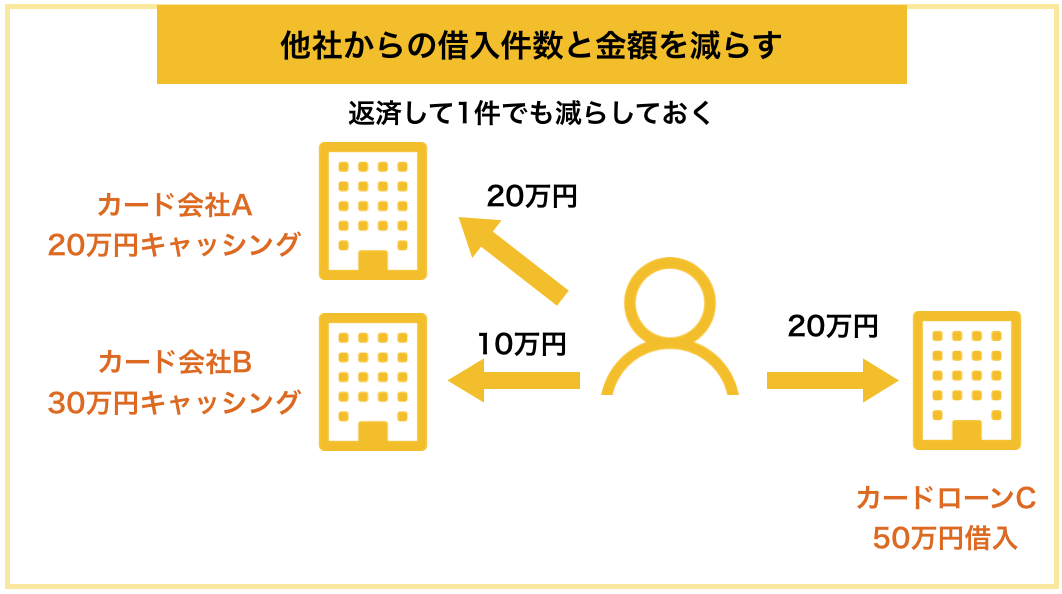

コツ2. 他社から借り入れをしているなら、件数と金額を減らす

住宅ローンやカーローンなどを除く、他社でカードローンやキャッシングでお金を借りているなら、できるだけ件数と金額を減らしましょう。

なぜなら、あちこちから多額の借り入れをしているとカードの発行会社は「この人はお金に困っている人なのかな」と判断して、審査が厳しくなるからです。

中には3件以上の借り入れがある場合、自動的に審査を通さないカード会社もあります。

可能な限り、借り入れの件数と金額を減らしてから申し込みをした方が審査に通りやすくなります。

コツ3. 6ヶ月以内に申し込むクレジットカードの枚数を2枚以下にする

信用機関にはクレジットカードを申し込んだ記録が6ヶ月間残るため、審査に通りやすくするためには申し込み枚数を2枚以下にしておきましょう。

一般的に6ヶ月以内に3枚以上のクレジットカードの発行申し込みをしていることを多重申し込みと言います。

口コミやネットの掲示板などで「半年で5〜6枚でも大丈夫」「毎月1枚作れる」など1年間に何枚も申し込みをしていてもカードを作れている人もいます。

しかし、個人の属性によってクレジットカードの作りやすさは違うので、当ページでは6ヶ月以内に2枚以下の申し込みをおすすめします。

なぜカード会社は多重申し込みを嫌がるのか

理由は2つあります。

- お金に困っていてたくさん借入をして逃げる可能性が高いと判断されるため

- 入会特典狙いでカードをあまり使わないで短期間で解約され損をする可能性が高いため

お金に困っていてたくさん借入をして逃げる可能性が高い

カード申し込み者にその意思が無くても、スコアリングという申込者の評価に用いるデータからそのような行動をする人の確率が高いと判断されます。

そのため、カード会社に疑われるような行動は避けた方がゴールドカードの審査に通る可能性は上がります。

実際、カード会社によっては入会時に多重申し込みはカードを作れないと明記し、審査を厳しくしています。

出典:セゾンカードインターナショナル申し込み画面

出典:セゾンカードインターナショナル申し込み画面

入会特典狙いでカードをあまり使わないで短期間で解約され損をする可能性が高い

ポイントサイトなどでカードを作ることでたくさんのポイントがもらえるのは、カード会社がポイントサイトに報酬として支払っている広告費の一部を会員に還元しているためです。

カード会社は利用者を増やすためにカードを発行していますが、そのために広告費やカードそのものの発行手数料(ICチップの単価だけで500円とも言われています)など少なくない経費をかけています。

そのため、ポイントや入会ボーナスだけ受け取って短期間で解約を繰り返しているとそのカード会社での評価は下がり社内ブラックになり、今後審査に通らなくなる可能性が高くなります。

信用情報機関にもカードを退会してから5年間はどのカード会社でどのくらいの期間利用していたのか記録が残るため、他のカード会社の審査にも通らなくなる可能性が高くなります。

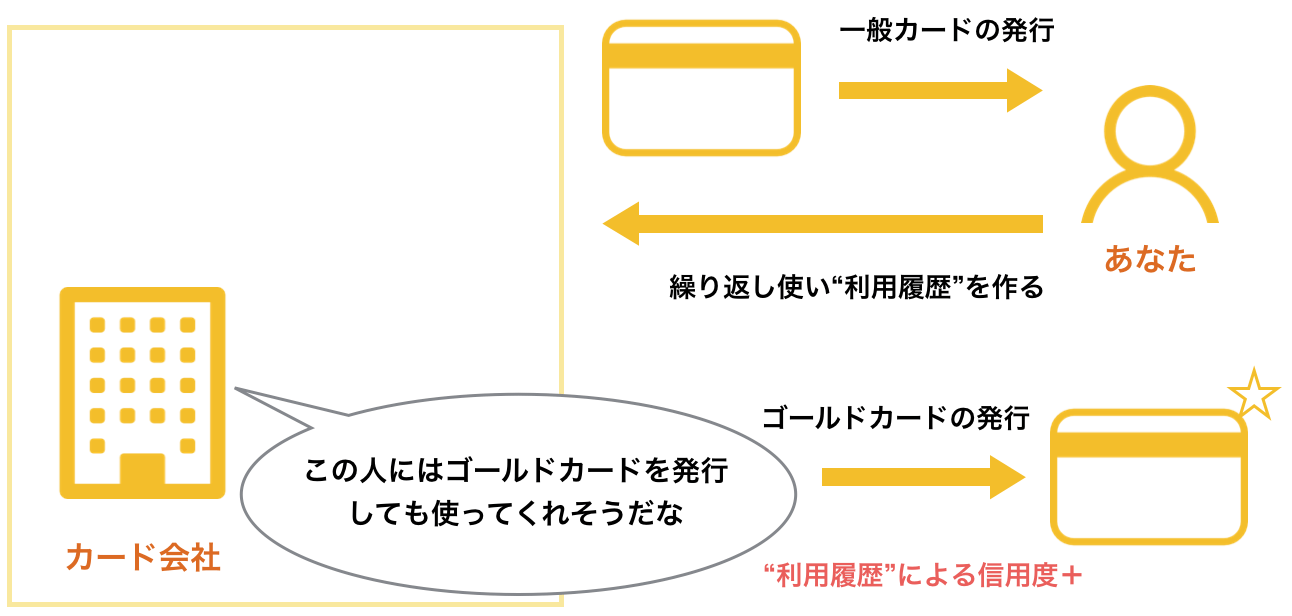

コツ4. そのカード会社が出している一般カードを作り利用する

いきなりゴールドカードを作るのではなく、まずそのカード会社が出している一般カードを作り、利用しましょう。

なぜなら、JCBや三井住友カードのように自社のカードでの利用履歴を重視する会社では、たとえ他社のプラチナカードを持っていてきちんと支払いをしていても、審査で落とすことがあるからです。

そのため、『JCB CARD W』や『三井住友カード』のような一般カードから始めて、利用した方がカード会社に「この人はきちんとウチの会社のカードを使ってくれる人だ」と判断されます。

その利用履歴(クレジットヒストリー)が+の評価となってゴールドカードへの招待が来たり、アップグレードを申請した時に審査に通りやすくなります。

コツ5. 毎月カードを使い、きちんと返済をする

既に他社でクレジットカードを使っていたり、欲しいゴールドカードを発行しているカード会社での一般カードを持っている場合、金額の多い少ないに限らず毎月そのカードを利用し、きちんと返済をしてください。

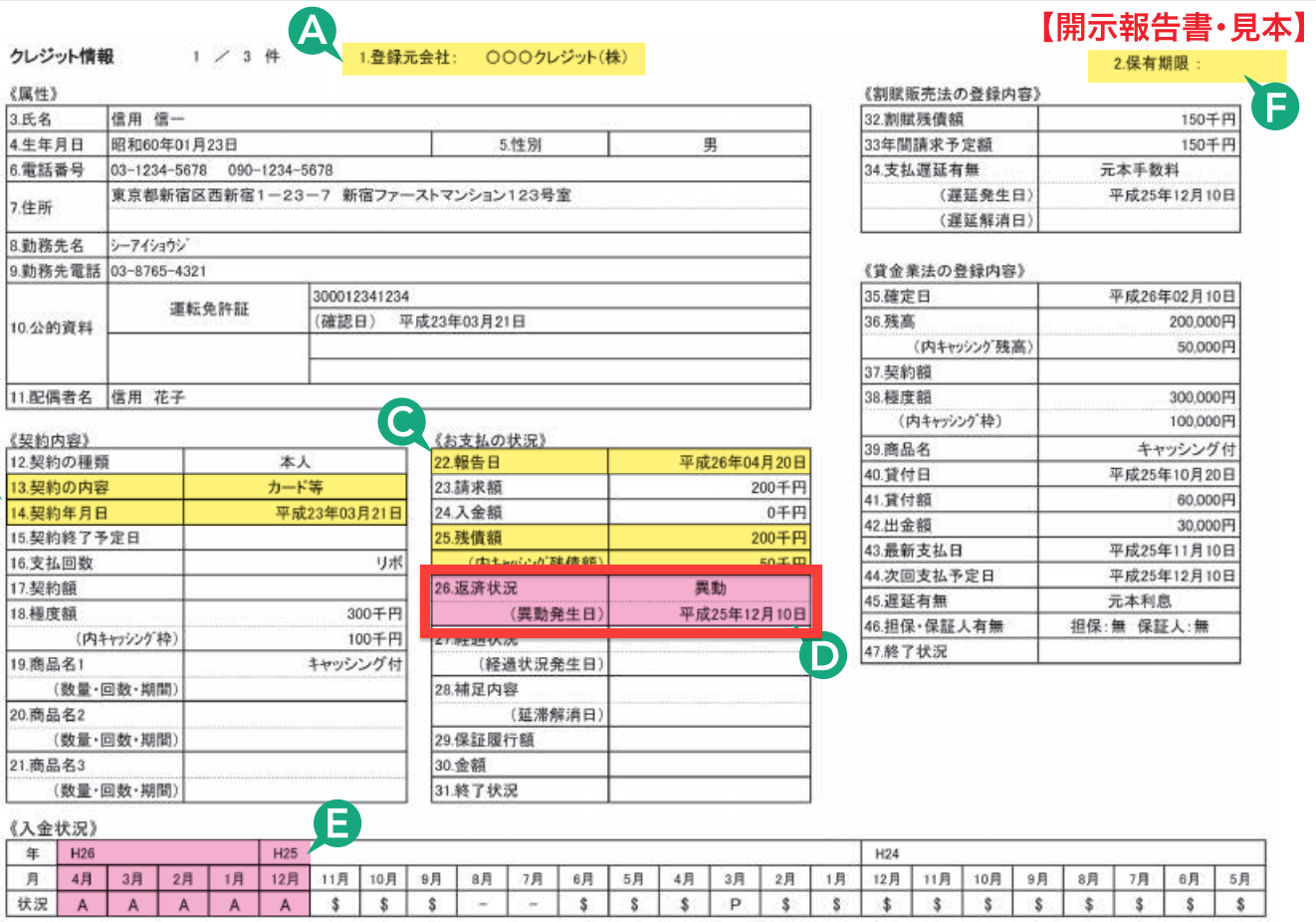

当たり前のように思えることかもしれませんが、カードを利用することで「信用情報開示報告書」にあなたの返済の記録が残ります。

出典:信用情報開示報告書の見方

図のEの部分に$マークが並んでいると、あなたがカード会社にきちんと返済をしている証拠となり、$マークばかりだと“優良な利用履歴(クレジットヒストリー)”があると判断され、審査に+の評価をされます。

この《入金状況》は過去24ヶ月にさかのぼって見ることができます。

そのため、過去に入金の遅れ(延滞)や支払いをしていないなどの問題があれば図のDの部分に「異動」の記録が残り、審査に通るのは非常に難しくなります。

異動や過去に自己破産などをしていると信用情報機関に5〜10年間記録が残ります。これがいわゆる“ブラックリストに載る”状態です。

カード会社個別には永久に情報が残るので「社内ブラック」になると、アメックスのような一部の会社を除きそのカード会社の審査に通ることはないでしょう。

コツ6. 勤続年数を増やし、収入は副業などで増やす

申込者の評価に用いるスコアリングの数値で、職種・勤務先規模・勤務形態は簡単に変えることができない要素です。

しかし、勤続年数はあなたがその勤務先で働き続けることでその数字をのばすことができます。

また、収入も給料は簡単に上がらず金額も自分で決めらませんが、副業などで増やすことはできます(公務員・公職の人は除く)

なお、会社員など勤めている人が勤務先に副業をしていることをバレたくないなら「副業がバレないように確定申告するための全知識」の記事の内容を参考にしてください。

副業は勤務先の規定で禁止にされていることも多いですが、副業の種類によっては大丈夫なこともあります。

FXでの投資もその1つです(興味のある人は「副業でFXしたい人必見!痛い目にあわず稼ぐための全知識」をご覧ください)

紹介した記事の中でも説明しているように、確定申告の手続きさえきちんとしていれば限りなくトラブルを0にすることができます。

もちろん副業は勤務先の利益を損なわない仕事内容を選び、勤務時間外に行ってください。

また、ゴールドカードを申し込む際の手続きで必要な書類の返送があれば、その中に源泉徴収票のコピーや確定申告の控えのコピーなどを入れて、収入がきちんとあることをアピールすると審査に通りやすくなります。

個人事業主や会社経営をしている人で審査に落ちた経験がある人は、出来るだけ長い年数の決算報告書・納税証明書などで安定した収益が長期的にあることを証明することで審査に通りやすくなります。

4. まとめ

相手に自信を持って見せられる、ステータスを感じさせるゴールドカードをご紹介しました。

ゴールドカードは作るための条件が易しくなっているのに、世間でのイメージはとても良いため簡単に相手の印象を良くすることができるので、非常にコストパフォーマンスの高い道具となります。

比較的簡単に作れるのに、見る人に高いステータスを感じさせる年会費の安いゴールドカードは以下の通りです。

あなたの目的に合う“見せられる”ステータスの高いゴールドカードが作れ、満足な生活ができることを祈ってます。

(※当サイトへの掲載情報は、できる限り正確であるように精査の上細心の注意を払って作成しておりますが、情報を利用・使用するなどの行為に対して生じたあらゆる損害等について一切補償は致しません。極力サービス内容が変わり次第更新をしますが突然変わりすぐに更新できない可能性もあるため、カードご入会の前には必ずご自身でカード発行元の公式サイトで最新の情報をご確認した後にお申し込み下さい)