「VISAとマスターカードどちらがおすすめなのか」と悩んでいませんか。

VISAとマスターカードはそれぞれ国際ブランドと呼ばれ、クレジットカードで買い物をする際に、カードでの支払いの決済を24時間世界中どこでも利用可能にするシステムを提供しています。

この記事では大手カード会社に3社勤務した私がその経験を生かして、VISAとマスターカードの詳細とおすすめクレジットカードについて以下の流れで紹介します。

この記事を読むことでVISAとマスターカードとは何なのかがわかり、あなたに合ったクレジットカードが必ず見つかります。

1. VISAとマスターカードの国際ブランド徹底比較

まず、VISAとマスターカードとは何なのかについて紹介します。VISAとマスターカードは世界で7つあるクレジットカードの国際ブランドのうちの1つです。

国際ブランドとはお店やオンラインショップで買い物をする際に、決済を24時間世界中どこでも利用可能にするシステムを提供している会社を指します。

この章では以下の流れで国際ブランドについて解説をし、VISAとマスターカードについて比較を行います。

- 使えるお店の数や機能性重視の方におすすめのマスターカード

- 使えるお店の数重視の方におすすめのVISA

- VISAとマスターカードの比較まとめ

どちらの方がおすすめかについてこの章で説明しますが、利用可能な店舗数はさほど変わらないので、迷った場合はApple Payを制限なく利用できるマスターカードの方がおすすめです。

| ロゴ | 会員数 | 加盟店舗数 | シェア率 | ポイント | 代表的なカード | |

| VISA |  | ◎ | 国内◎・国外◎ | 1位 | 世界各地で高確率で使用可能・大半のカード会社でApple Payの利用に制限あり | 『三井住友カード』 |

| マスターカード |  | ◎ | 国内◎・国外◎ | 2位 | 海外利用時の為替手数料が最安値になりやすい | 『UCカード(一般カード)』 |

また、VISA、マスターカードは決済機能の使いやすさにこだわっており、シェア率が高く世界中で利用可能なので、「決済カードブランド」と呼ばれることもあります。

VISA、マスターカードが付いたクレジットカードは世界中で利用可能ですが、JCBやアメックスと比較すると国際ブランド自体のサービスが劣るため、サービスを重視したクレジットカードが欲しいという方はJCBやアメックスのカードも作ることをおすすめします。

JCBとアメックスのが気になる方は「JCBとアメックスを徹底比較!あなたにベストな1枚が分かる」にそれぞれ国際ブランドの詳細とおすすめクレジットカードがあるので参考にしてください。

VISA、マスターカードなどの国際ブランドの加盟店舗数が多い理由としては、加盟店がクレジットカードを利用できるようにするためにはカード会社に以下のように支払う手数料があり、VISA、マスターカードの手数料は低額に設定されているからです。

- VISA・マスターカード:2~3%

- JCB:3~4%

- DinersClub: 4~5%

- AMERICAN EXPRESS: 5%以上

上記のようにVISA・マスターカードは手数料が安く、それ以外のブランドは手数料が高い傾向にあるので、VISA・マスターカードしか使えなかったり、他ブランドで支払いしようとするとお店側からVISA・マスターカードはないかと聞かれることもあります。

1-1. 使えるお店の数や機能性重視の方におすすめのマスターカード

マスターカードはVISAに負けないシェア率を誇り、VISAが使えるお店であれば大抵のお店で使用可能です。

また、そのほかにもマスターカードには様々な特典が付帯しています。

Apple Payへの対応

マスターカードブランドはApple Payを制限なく利用できます。

Apple Payとは交通系電子マネーや自分のクレジットカード情報をiPhoneに取り込み、交通機関の利用やお店やネットでの決済がキャッシュレスで簡単にできるサービスです。

出典:Apple

Apple Payに対応している主なマスターカードは以下の通りです。

世界中でキャッシング可能

VISAと同様に国内外問わず、下記のマークがあるATMではキャッシングすることもできるのでお金を自由に引き出せます。

また、海外でキャッシングをする場合のATMはMastercard NearbyTMというアプリから検索することができます。

1-2. 使えるお店の数重視の方におすすめのVISA

VISA、マスターカードは加盟店舗数が多く、どちらも世界中で利用可能な点については変わりありませんが、シェア率や会員数はVISAの方が多いです。

VISA、マスターカードはクレジットカードが利用可能なお店ならば、ほとんどのお店で使うことができるので不便なく使いたい方におすすめです。

世界中でキャッシング可能

加盟店舗数・国際決済業務・シェア率が世界No.1で、国内外問わずクレジットカードが使えるお店ならばほとんどのお店で使うことができます。

また、国内外問わず世界中で下記のマークがあるATMでキャッシングすることもできるので、お金を自由に引き出せます。

VISAのデメリット

VISAのデメリットはApple Payの機能を最大限利用できないということです。

VISAのクレジットカードでもQUICPay・iDでの買い物や、iOSの「Suica」アプリ内でのSuicaチャージは可能です。

しかし、下記の2つのデメリットがあるのでApple Payユーザーは不便です。

- WalletアプリからSuicaがチャージができない(1円単位の細かい金額をチャージできない)

- WebサイトでApple Payで支払いができない

下記のカード会社は2021年5月11日より、VisaブランドでもApple Payに対応したので、不便さは少なくなっています。

- アプラス

- SMBCファイナンスサービス

- NTTドコモ

- エムアイカード

- クレディセゾン

- ジャックス

- 三井住友カード

- 横浜銀行

- 楽天カード

- プロミスVisaカード

Apple Pay以外にはコストコなど一部の加盟店やサービスではVisaが使えなかったり、今後使えなく可能性があります。

英国のAmazonは加盟店手数料の高さを理由にVISAが使えなくなるとニュースになりました。

1-3. VISAとマスターカードの比較まとめ

冒頭でも述べた通り、利用可能な店舗数はさほど変わらないので、海外利用時の為替手数料が最安値になりやすいマスターカードの方がおすすめです。

そのため、まずはマスターカードブランドであなたの日常生活がより快適で割引や優待を受けられるクレジットカードを作って数ヶ月利用し、マスターカードで決済できないなど明らかに不便さを感じるようでしたらVISAを作りましょう。

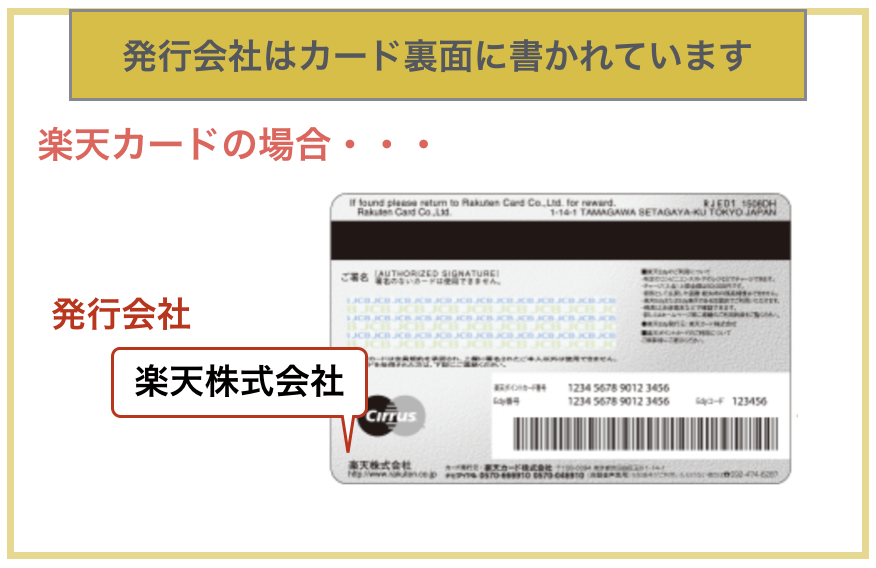

参考. 発行会社と国際ブランドの違い

上記でも説明した通り、各カード発行会社は国際ブランドと提携することで決済性を高めています。

特にVISAとマスターカードは自社でクレジットカードを発行していないので、各カード発行会社がVISAやマスターカードと提携してクレジットカードを発行しています。

発行会社

発行会社というのはそのクレジットカードを発行している会社のことです。例えば、「三井住友カード」や「三菱UFJニコス」がそれに該当します。

また、JCB、AMERICAN EXPRESS、DinersClubなどの国際ブランドは自社でも直接クレジットカードを発行しており、それらは「プロパーカード」と呼ばれています。

一般的にはカードの裏面に会社名の記載があります。

発行会社はサービス、サポート、利用者の管理など、クレジットカードに関する全ての業務を担当しています。

そのため、カードを紛失したり、限度額を上げたかったりなど何かトラブルや要望がある場合、サポートデスクの電話番号も会社名とともに裏面に記載されているのでそちらに問い合わせましょう。

2. VISAとマスターカードの完全年会費無料クレジットカードおすすめ5選

この章では全9,000枚のクレジットカードの中からVISAとマスターカードの完全に年会費無料でおすすめのカードを紹介します。

以下の3つのポイントに優れた10枚を厳選しました。

- ポイント還元率

- 海外旅行保険

- 審査難易度

| カード名 | ポイント還元率 | 海外旅行保険 | 審査難易度 | 国際ブランド |

| 『リクルートカード』 | ◎ | ○ | ○ | VISA/マスターカード |

| 『ローソンPontaプラス』 | ○ | × | ○ | マスターカード |

| 『Delight JACCS CARD』 | ○ | ◎ | ○ | マスターカード |

| 『PayPayカード』 | ○ | × | ◎ | VISA/マスターカード |

| 『エポスカード』 | △ | ○ | ○ | VISA |

| 『ライフカード』 | ○ | × | ○ | VISA/マスターカード |

| 『DCカード Jizile(ジザイル)』 | ◎ | × | ○ | マスターカード |

| 『三菱UFJカード VIASOカード』 | △ | ○ | △ | マスターカード |

| 『イオンカード』 | △〜○ | × | ○ | VISA/マスターカード |

| 『P-oneカード<Standard>』 | ○* | × | ○ | VISA/マスターカード |

| 『プロミスVisaカード』 | ○ | × | ○ | Visa |

*請求時に割引

上表の中で、この中で最もおすすめなのは全ての項目において優れている『リクルートカード』です。

2-1. 最もおすすめの年会費無料クレジットカード

『リクルートカード』はVISAとマスターカードのどちらでも作れます。

迷った場合はApple Payを制限なく利用できるマスターカードをおすすめします。

『リクルートカード』:VISA/マスターカード

『リクルートカード』は全ての年会費無料クレジットカードの中で1.2%という最高クラスのポイント還元率です。

さらに、下記のようなリクルートグループではより多くのポイントをもらえます。

- 4.2%:ポンパレモール

- 3.2%:じゃらんnet・Hot Pepper Beauty・ホットペッパーグルメ(ホットペッパーお食事券)

たまったポイントはリクルートグループのサービス利用時に1ポイント=1円から使うこともできますし、Pontaポイント・dポイントに交換でき、ローソンなどPonta・dポイント提携店舗での利用やJALマイルに交換できるため、使い勝手が良いです※2024年3月21日よりAmazon.co.jpで1ポイント1円で利用可能

おすすめの使い方はPontaポイントならau PAYマーケット限定ポイントに交換して「au PAY ふるさと納税」での支払いに使う、dポイントならSMBC日興証券の「日興フロッギー」で株・ETFなどに投資を行うのが高い価値で使える方法と言えます。

カードに付いている海外旅行保険は旅行代金の一部をクレジットカードで支払うことで、傷害・疾病治療費用が100万円と年会費無料カードの中ではトップクラスに良い条件なので海外でも役に立ちます。

『リクルートカード』公式ページ:

2-2. 年会費無料でポイント還元率の高いおすすめクレジットカード

上記の『リクルートカード』もポイント還元率が高いクレジットカードでしたが、次に紹介する『DCカード Jizile(ジザイル)』はさらにポイント還元率が高いカードです。

通常クレジットカードのポイント還元率は0.5%〜1%程度です。

例えば、年間100万円の買い物をした際に以下のようになります。

- 0.5%の還元率:5,000ポイント

- 1%の還元率:10,000ポイント

ポイントが高還元率であればあるほど、クレジットカードを使うお得感を実感できるはずです。

ただし、以下のカードはデメリットもあり、それが気にならない方には非常におすすめです。

- 『DCカード Jizile(ジザイル)』:リボ払い専用カードです。月5万円以下の利用や毎月繰上げ返済(全額支払い)の手間が苦にならない方ならおすすめです。

上記のデメリットが受け入れられない方や初心者でリボ払いが怖い方は『リクルートカード』がおすすめです。

『DCカード Jizile(ジザイル)』:マスターカードのみ

『DCカード Jizile(ジザイル)』は年会費無料クレジットカードの中で1.5%と最もポイント還元率が高いクレジットカードです。

さらに海外旅行保険も傷害や疾病の補償は物足りませんが自動付帯でついており、ショッピング保険も50万円まで補償してもらえます。

ただ、このカードはリボ払い専用カードなので、リボ手数料を払わずにお得に使いこなすためには毎月電話やネットで支払い金額の変更をしたり、月の支払い上限金額を5万円に変更して月5万円以内の利用にしなければならないなど面倒なので、原則『リクルートカード』を強くおすすめします。

『DCカード Jizile(ジザイル)』公式ページ:

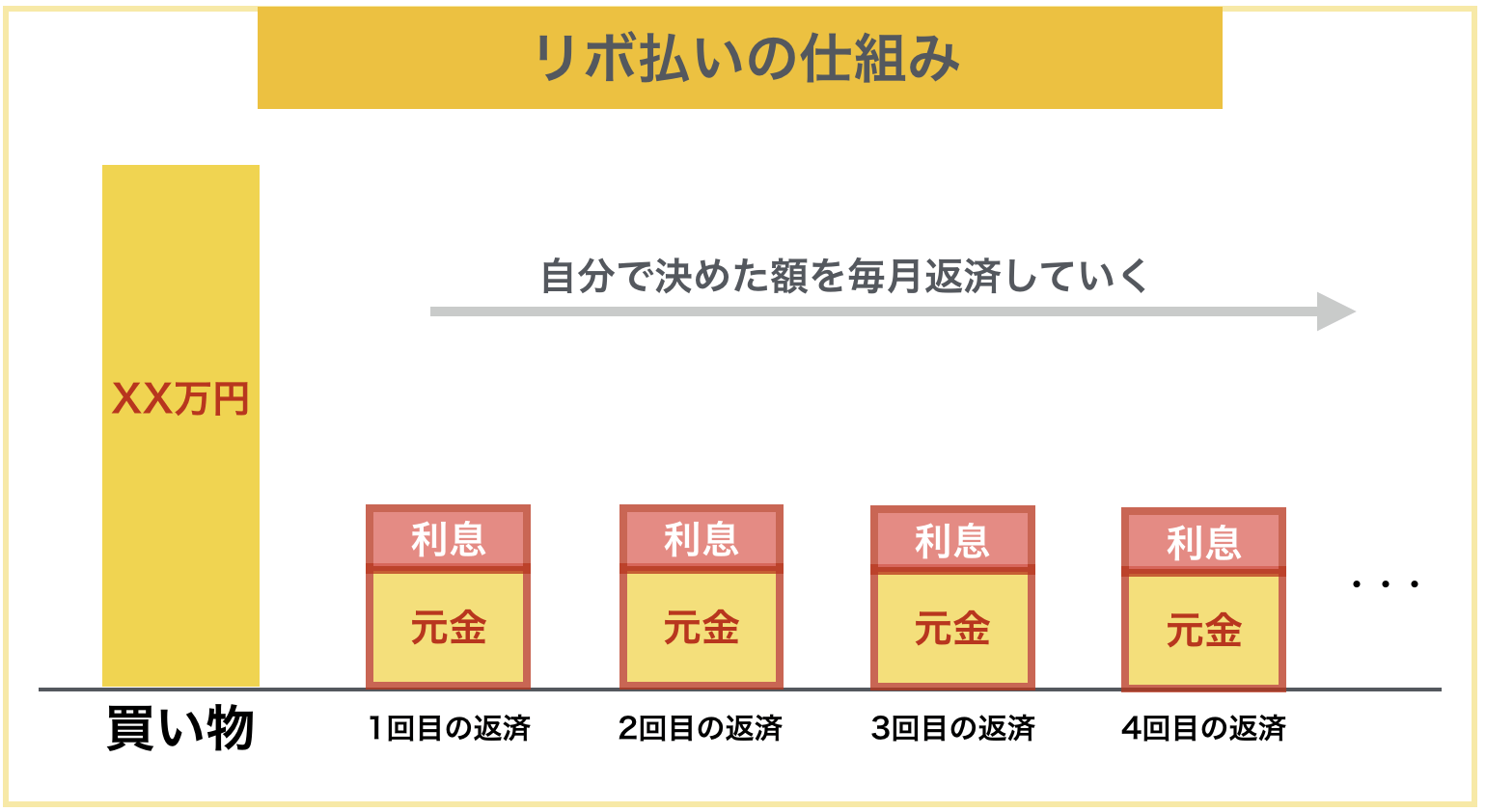

※リボ払いに注意

最近の高還元率クレジットカードの多くはリボ払い専用となっています。

リボ払いとは買い付けた商品の分割分を払うのではなく、毎月支払う金額を決めて支払う方法のことです。

例えば、1万円の買い物をしても10万円の買い物をしても、支払いの設定金額が5,000円であれば毎月の支払い金額は5,000円となります。

この時、返済してない分のお金は借金をしている状態なので、当然金利がかかります。そして、リボ払いはカード会社の設定上毎月の返済金額が低くなってしまう傾向にあります。

そのため、毎月の返済金額から利息分が引かれると元金として充当される額が少なくなってしまうのでなかなか返済が終わりません。

当ページでは、リボ払い専用カードはクレジットカードの仕組みや使いこなしを熟知した上級者以外には原則おすすめしません。

『プロミスVisaカード』:Visaのみ

『プロミスVisaカード』は年会費無料クレジットカードの中で最大7%とポイント還元率が高いクレジットカードです。

対象のコンビニ・飲食店等店舗でのご利用時に、プロミスVisaカードのカード現物タッチ決済で支払うと、1.5%ポイント還元。

スマホのVisaのタッチ決済で支払うと、7%ポイント還元されます。

※ 商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合がございます。

※ 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いいただく場合がございます。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ iD、カードの差し込み、磁気取引は対象外です。

※ 通常のポイント分を含んだ還元率です。

【参考情報】『P-oneカード<Standard>』ポイントの交換が面倒な人におすすめ

『P-oneカード<Standard>』はコンビニのファミリーマートでの利用がお得になる『ファミマTカード』やレンタルショップTSUTAYAの『Tカード プラス』を発行しているポケットカードから出ているクレジットカードです。

無条件で年会費がずっと無料で使えるだけでなく、他のクレジットカードと異なりカード請求時に自動で1%OFFとなる特長があります。

ポイントの有効期限や交換先を気にせずに、光熱費などの公共料金や税金・国民年金でも1%OFFになるので、クレジットカードのポイント交換などの仕組みが面倒な人におすすめです。

『P-oneカード<Standard>』公式ページ:

2-3. 年会費無料で海外旅行保険の充実したクレジットカード2選

通常、年会費無料の一般カードで良い条件の海外旅行保険が付帯しているクレジットカードは数えるほどしかありませんが、以下で紹介する『エポスカード』『Delight JACCS CARD』は数少ない条件の良いクレジットカードです。

クレジットカードの保険条件の紹介にはよく「最大5,000万円補償」と大きく表示・広告されていることが多いですが、この補償金額はほとんど使う機会のない事故による死亡や後遺障害についてです。

海外では病気や怪我で通院や入院をすると非常に高額の治療費がかかる可能性が高く利用する機会も多いため、海外旅行保険で最も重要な保険は傷害・疾病保険です。

そのため、海外旅行保険目的でクレジットカードを持つのであれば、傷害・疾病保険の補償金額が高いカードを選びましょう。

上記の注意事項から、VISAのみの発行ですが『エポスカード』が最も安心です。

『エポスカード』:VISAのみ

『エポスカード』は年会費無料クレジットカードの中で最高額の疾病治療費が付く最もおすすめする1枚です。

※2023年10月1日より適用条件が利用付帯へ変更されましたが、賠償責任が3,000万円に上がります。疾病治療保険額が最高なのも変わらないため、引き続きおすすめです。

補償内容は以下のようになっており、このカードでカード会社の指定する旅費を支払うだけで、海外旅行時に補償の対象となります。

| 利用条件 | 利用付帯 |

| 傷害死亡・後遺障害 | 最高3,000万円 |

| 傷害治療費用 (1事故の限度額) | 200万円 |

| 疾病治療費用 (1疾病の限度額) | 270万円 |

| 賠償責任 (1事故の限度額) | 3,000万円 |

| 携行品損害 (1旅行中かつ1年間の限度額) | 20万円 [自己負担:1事故3,000円] |

| 救援者費用 (1年間の限度額) | 100万円 |

病気時に利用できる「疾病治療」の補償金額が270万円と全ての年会費無料クレジットカードの中で最も高いです。

年会費が1万円前後かかることの多いゴールドカードに付く疾病治療の平均が300万円なので、破格の好条件と言える利用者の安全を考えた保険条件です。

また、万一、海外旅行中に不慮の怪我や事故、病気に遭った場合でも「エポスカード海外旅行保険事故受付センター」が電話で24時間いつでも日本語で対応してくれて、キャッシュレスで受診できるなどさまざまなサービスを手配してくれるので、とても安心です。

『エポスカード』公式ページ:

『Delight JACCS CARD』:マスターカードのみ

『Delight JACCS CARD』はジャックスが発行しているクレジットカードです。

※2023年10月1日より適用条件が利用付帯へ変更されましたが、航空便遅延費用付帯保険が2〜4万円付きます。1枚も航空便遅延費用付帯保険付きクレジットカードを持っていないのであれば、引き続きおすすめです。

年会費無料クレジットカードでありながら、航空便遅延費用付保険がある希少な1枚です。

| 利用条件 | 利用付帯 |

| 傷害死亡・後遺障害 | 最高2,000万円 |

| 傷害治療費用 (1事故の限度額) | 200万円 |

| 疾病治療費用 (1疾病の限度額) | 200万円 |

| 賠償責任 (1事故の限度額) | 2,000万円 |

| 携行品損害 (1旅行中かつ1年間の限度額) | 20万円 [自己負担:1事故3,000円] |

| 救援者費用 (1年間の限度額) | 200万円 |

| 航空便遅延費用 | 最高4万円 |

ジャックス トラベルデスクではエマージェンシーサービスにも対応しているので、安全を重視して利用したい人におすすめです。

『Delight JACCS CARD』公式ページ:

https://www.jaccs.co.jp/delight_lp1/

年会費無料で自動付帯条件にこだわるのであれば、『Excite MasterCard』がおすすめです。

参考情報

クレジットカードに付く海外旅行保険についてより詳しく知りたい方は「最高の海外旅行保険が付くゴールドカード4選」の記事も参照してください。

2-4. 年会費無料で審査が不安な方におすすめのクレジットカード

過去に返済を滞納してしまった方や他社の審査に落ちてしまい、クレジットカードの審査に不安な方におすすめのクレジットカードを紹介します。

『ライフカード』:VISA/マスターカード

『ライフカード』は消費者金融アイフルの子会社であるライフカード株式会社が発行しているクレジットカードです。

このカードはブラックリスト入りしている方でも作れたという口コミが多数あります。なぜなら、親会社であるアイフルの審査や使われたお金の回収方法をライフカードにも応用していると考えられるためです。

過去に支払いの遅れがあったりクレジットヒストリーが無くても、現在安定した収入があれば審査に通る可能性が他社のクレジットカードに比べて高いです。

『ライフカード』公式ページ:

※有料ですが、作りやすさを重視するのであればマスターカードブランドの『Nexus Card』だとかなりの確率で作れます。

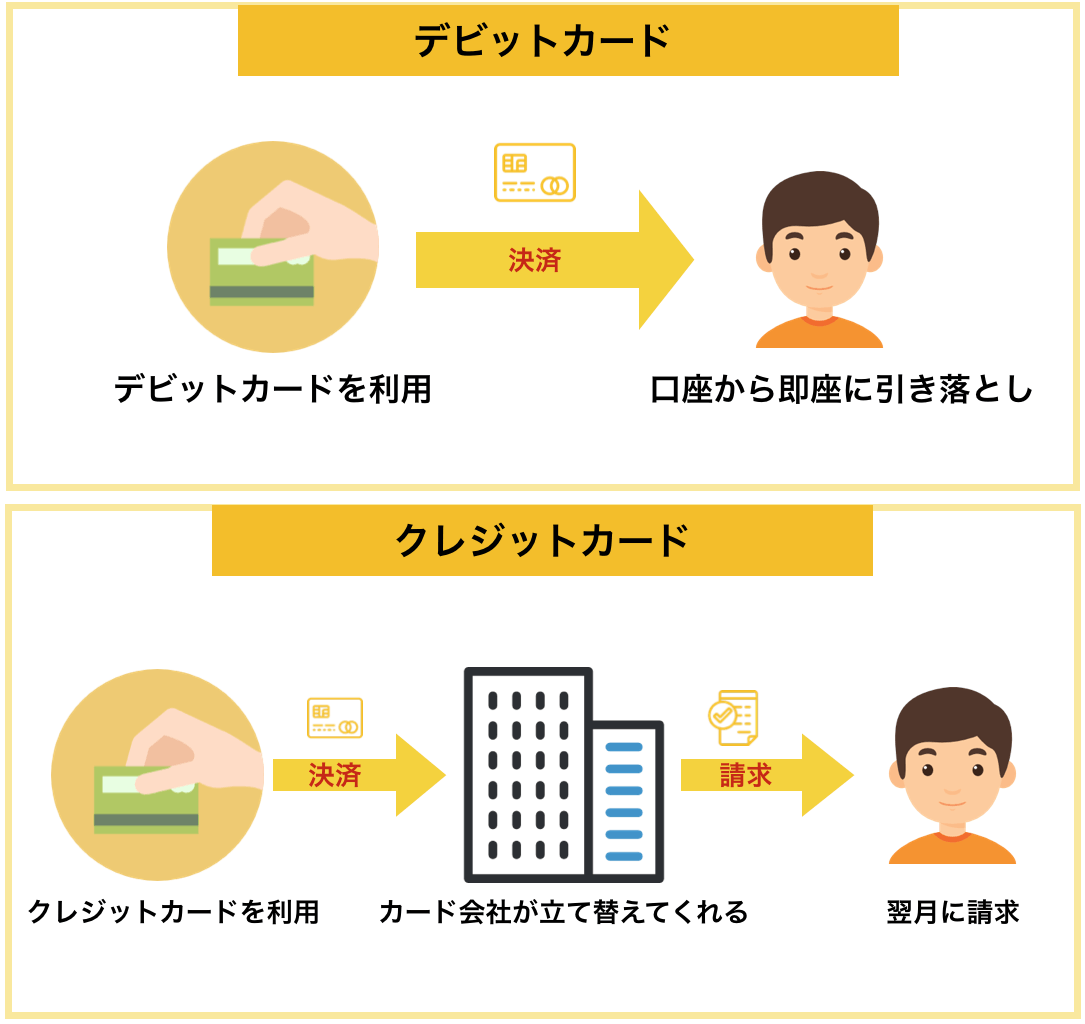

参考:デビットカード

デビットカードは原則審査なしで作ることができるので、年齢などの条件さえ問題なければ誰でも作ることができます。

デビットカードとはクレジットカードと同様にVISAなどの支払い機能を兼ね備えたカードで、ネット決済やお店での決済が可能です。

しかし、以下のようにクレジットカードは利用した際に翌月以降に請求がきますが、デビットカードはクレジットカードと違って利用すると即座に利用金額が銀行口座から引き落とされる即時決済です。

このように、デビットカードで利用するのは自分の口座の中のお金で、基本的にお金を借りるような状態になることがありません。

そのため、どうしてもクレジットカードが作れないという方にはデビットカードもおすすめです。

以下のカードは最もおすすめのVISAのデビットカードですが、もっと詳しくデビットカードについて知りたい方は「シーン別おすすめデビットカード13選」にておすすめのカードを紹介しているので参考にしてください。

『Sony Bank Wallet』:VISA

『Sony Bank WALLET(Visa)』はソニー銀行が発行する以下のような特長を持つカードで、全163枚のデビットカードの中で最もおすすめの1枚です。

- 年会費:永年無料

- 還元率:預金残高やソニー銀行との証券取引残高に応じて0.5〜2.0%がキャッシュバック

- 付帯保険:ネットバンク発行のカードでは珍しくショッピング保険、不正利用補償がしっかりと付帯

また、米ドルなど対象10通貨の外貨普通預金口座を開設していると、海外事務手数料無料でショッピングができます。

さらに10通貨の外貨預金は海外ATMで現地通貨として引き出すことも可能で、手数料も1.79%とデビットカードの中では最安級です。

そのため、全デビットカードの中で最もおすすめのカードとなっています。

『Sony Bank Wallet(Visa)』公式ページ:

3. VISAとマスターカードの条件別クレジットカードおすすめ3選

ここでは2章では紹介しきれなかった分も含めて、Visaとマスターカードの条件別におすすめできるクレジットカードをご紹介します。

前年1回以上カード利用することで年会費が無料になるなどほとんど負担なく持て、年会費が必要でもライフスタイルに合えば還元率が3%を超えるため簡単に元を取れます。

条件別におすすめのクレジットカードは下記の通りです。

- 対象コンビニや飲食店でVポイント還元率最大20%『Oliveフレキシブルペイ 一般』

- ガソリン代が月1万円未満・無料ロードサービス『ENEOSカード S』

- モバイルSuicaやJR東日本の電車・新幹線のヘビーユーザー『「ビュー・スイカ」 カード』

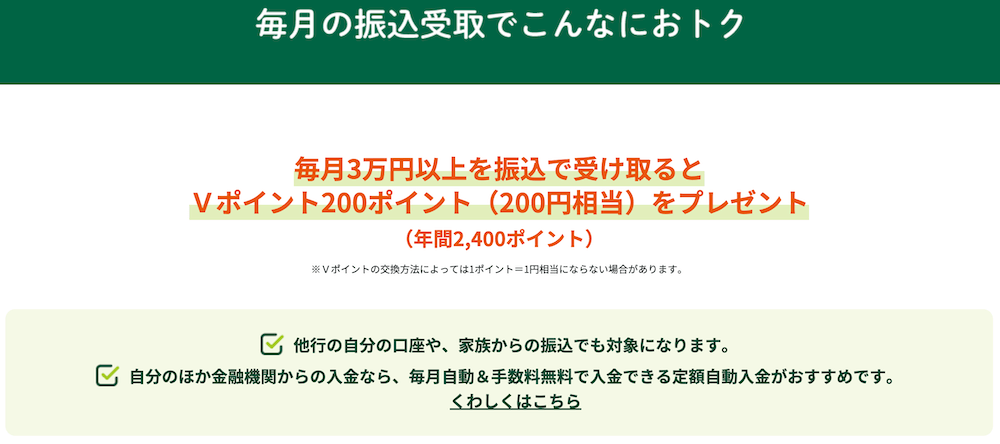

対象コンビニや飲食店でVポイント還元率最大20%『Oliveフレキシブルペイ 一般』:Visa

『Oliveフレキシブルペイ 一般』は三井住友銀行のOliveが発行する年会費永年無料のポイント還元率0.5%のクレジットカードを含む1枚で3つの支払いができるVポイントが貯まるカードです。

メリットは何と言っても全国のセブン-イレブン・ローソンなどの対象コンビニやマクドナルド・ガスト・すき家・ドトールコーヒーショップなど対象飲食店でタッチ決済をすると最大20%のポイント還元を得られる事です。

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※² ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

対象のコンビニ・飲食店をあまり利用しない人でも、「選べる特典」で給与・年金受取特典を選択し、毎月3万円以上を振込で受け取ると毎月200ポイントがもらえます。

ポイントはカード利用の支払いに1ポイント=1円としてキャッシュバック(充当)できたり、VポイントPayアプリを使ってVisaもしくはiDが使えるお店で1ポイント=1円で買い物に利用できるなど使い勝手も非常に良いです。

『Oliveフレキシブルペイ 一般』公式ページ:

ガソリン代が月1万円未満・無料ロードサービス『ENEOSカード S』:VISA

『ENEOSカード S』は前年にカードを1回以上利用すると年会費無料で使えて、ガソリン代が月に1万円未満の人におすすめのクレジットカードです。

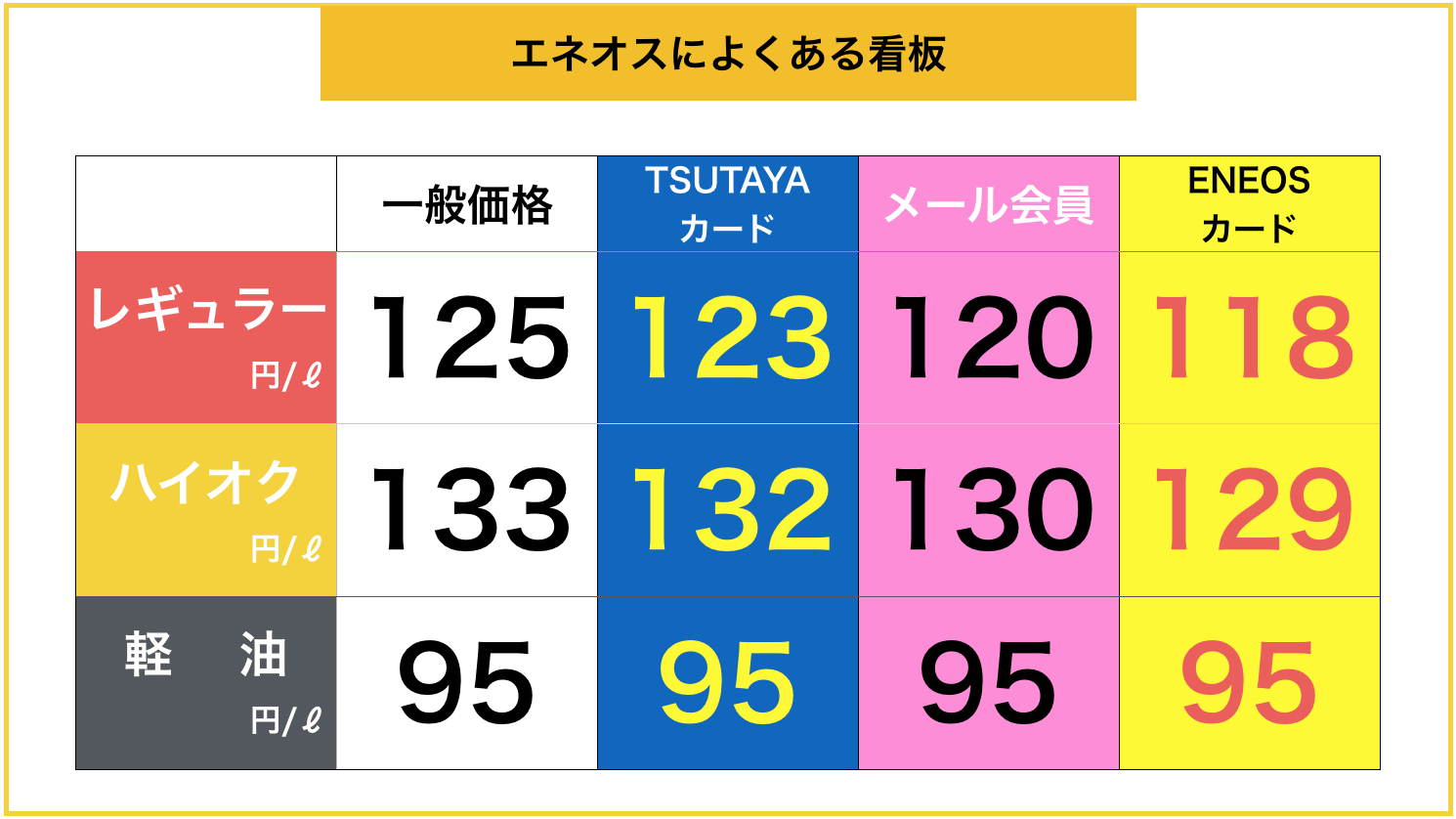

このように、ENEOS(エネオス)カード価格(2〜6円安い)で安く給油できます(下図はスタンドの価格表示例)

それだけでなく、ガソリン・軽油代が請求時にさらに2円/L引きされるため、ガソリン専用カードとして使っても十分お得になります。

| ガソリン・軽油価格(抜粋) | 『ENEOSカード S』価格 | 還元率 |

| 100円 | 98円 | 2% |

| 120円 | 118円 | 1.7% |

| 140円 | 138円 | 1.4% |

上記のように、ガソリン価格が低くなればなるほど還元率が上がります。

月のガソリン代が1万円未満の人でも、会員価格と請求時の2円引きでしっかりとガソリン代を安くすることができます。

『ENEOSカード S』公式ページ:

モバイルSuicaやJR東日本の電車・新幹線のヘビーユーザー『「ビュー・スイカ」 カード』:VISA/Mastercard

『「ビュー・スイカ」 カード』はJR東日本の子会社ビューカードが発行している鉄道をお得に利用できるクレジットカードです。

年会費524円(税込)必要ですが、最安級の年会費負担で定期券機能付きビューカードを使えます。

ビューカードはSuicaへのオートチャージができる唯一のカードで、以下のような切符や定期券の購入で最大5%のポイントが貯まります。

- えきねっとできっぷの予約決済時:5%

- モバイルSuicaでグリーン券を購入:5%

- モバイルSuicaでグリーン券を購入:5%

- モバイルSuicaのチャージ・オートチャージ:1.5%

『「ビュー・スイカ」 カード』公式ページ:

4. まとめ

国際ブランドVISAとマスターカードについての説明とおすすめクレジットカードをご紹介しました。

VISAとマスターカードは国際ブランドと呼ばれ、お店やオンラインショップで買い物をする際に、決済を24時間世界中どこでも利用可能にするシステムを提供しています。

どちらも利用可能な店舗数は多いため、Apple Payの機能を制限なく利用できるマスターカードの方がおすすめです。おすすめのVISAとマスターカードのクレジットカードは以下の通りです

年会費無料のおすすめクレジットカード

- 『リクルートカード』:VISA/マスターカード

- 『プロミスVisaカード』:Visa

ポイント還元率の高いおすすめクレジットカード

- 『DCカード Jizile(ジザイル)』(リボ払い専用カード):マスターカードのみ

*ポイント交換が面倒な方は『P-oneカード<Standard>』:VISA/マスターカード

海外旅行保険の充実したクレジットカード

- 『エポスカード』:VISAのみ

- 『Delight JACCS CARD』:マスターカードのみ

審査が不安な方におすすめクレジットカード

- 『ライフカード』:VISA

※有料ですが、作りやすさを重視するのであれば『Nexus Card』:マスターカードのみ

参考:デビットカード

デビットカードは原則審査なしで作ることができます。

そのため、年齢などの条件さえ問題なければ誰でも作ることができます。

どうしてもクレジットカードが作れないという方にはデビットカードもおすすめです。

条件別おすすめクレジットカード

上記で紹介しきれなかった分も含めて、Visaとマスターカードの条件別におすすめできるクレジットカードは下記の通りです。

- 対象コンビニや飲食店でVポイント還元率最大20%『Oliveフレキシブルペイ 一般』

- ガソリン代が月1万円未満・無料ロードサービス『ENEOSカード S』

- モバイルSuicaやJR東日本の電車・新幹線のヘビーユーザー『「ビュー・スイカ」 カード』

前年1回以上カード利用することで年会費が無料になるなどほとんど負担なく持て、年会費が必要でもライフスタイルに合えば還元率が3%を超えるため簡単に元を取れます。

あなたの利用状況に合ったVisaとマスターカードのクレジットカードが見つかり、今よりも便利で素敵な生活が過ごせることを祈っています。

(※当サイトへの掲載情報は、できる限り正確であるように精査の上細心の注意を払って作成しておりますが、情報を利用・使用するなどの行為に対して生じたあらゆる損害等について一切補償は致しません。極力サービス内容が変わり次第更新をしますが突然変わりすぐに更新できない可能性もあるため、カードご入会の前には必ずご自身でカード発行元の公式サイトで最新の情報をご確認した後にお申し込み下さい)