高還元率なクレジットカードを作りたいと考えていませんか。

ネット上には、「高還元」と言いつつも、実はそんなに還元率が良くなかったり、致命的な弱点があるカードが紹介されている記事が多いので注意が必要です。

そこで、この記事では大手カード会社に3社勤務した私がその経験を生かして、どこで使っても確実に高還元になるクレジットカードを以下の流れで紹介します。

他のサイトでは広告のために操作されたランキング表が多いですが、この記事では純粋に高還元率のクレジットカードのみを上位から紹介していきます。

また、このところ高還元カードの多くが改悪になったり、募集停止になっています。この記事では最新の高還元カード情報を紹介しています。

この記事を読むことで、最新の本当に高いポイント還元率のクレジットカードを知ることができ、誰よりもお得にクレジットカードを使いこなせるようになります。

1. 本当の高還元クレジットカードランキングTOP5+2

この章では以下の流れで高還元クレジットカードランキングTOP5+2を紹介します。

- 高還元クレジットカードランキング表

- おすすめの高還元カード

通常、多くの一般カードの還元率は0.5%〜1%程度ですが中にはそれ以上の高い還元率を持つクレジットカードが存在し、非常にお得です。

例えば、年間100万円の買い物をした際に以下のようになります。

- 0.5%の還元率:5,000ポイント

- 1%の還元率:10,000ポイント

- 1.5%の還元率:15,000ポイント

ポイントが高還元であればあるほど、カードを使うお得感を実感できるはずです。

1-1. 高還元クレジットカードランキング表

よくある高還元率クレジットカードのランキングの記事では高還元と言っておきながら広告などのために操作されたものがほとんどで、実際には特定の条件のみにしか高還元率にならないカードを紹介しています。

しかし、この比較表では客観的にクレジットカードの還元率を比較して高いものだけを紹介します。

ここ最近、高還元カードの改悪や募集停止が続き、どこで使っても還元率が1%を超えるカードは以下の5枚+2だけとなっています。

| カード名 | ポイント還元率 | ポイント有効期限 | 次年度以降年会費(税込) | 補足 |

| 『JCB CARD R』 | 2% | 24ヶ月 | 無料 | リボ手数料の支払いが発生しない場合、還元率1%(リボ払い専用) |

| 『DCカード Jizile(ジザイル)』 | 1.5% | 36ヶ月 | 無料 | リボ払い専用 |

| 『P-one Wiz』 | 1.3% | 12〜24ヶ月 | 無料 |

|

| 『リクルートカード』 ★ おすすめ! | 1.2% | 実質無期限 | 無料 | リクルートグループの支払いでは最大還元率4.2% |

| 『R-styleカード』 | 1.05% | 24ヶ月 | 1,375円:前年未使用時 |

|

| 『セゾンパール・アメリカン・エキスプレス®・カード』 | 0.5% | 無期限 | 1,100円:前年未使用時 |

|

| 『Tカード Prime』 | 1% | 実質無期限 | 1,375円:前年未使用時 |

|

以上が高還元クレジットカードランキングTOP5+2となっています。

高還元率順に選べましたが、全てのカードがたまたま初年度の年会費が無料のものだけとなっていました。

※以前、この記事でも紹介していた『REX CARD Lite』『漢方スタイルクラブカード』『エクストリームカード』『エブリプラス』『REX CARD』『千趣会ジャックスVisaカード』は募集停止となりました。

『Reader’s Card(リーダーズカード)』は2020年11月請求分より還元率が下がるため、削除しました。

『日本盲導犬協会カード』は最大還元率1.575%にできますが、次年度以降必ず年会費1,375円(税込)が必要となり、最大還元率にするためには前年300万円以上利用しなければならないなど条件が良いとは言いにくいため、この記事では除外しています。

カードの詳細な情報に関しては次章で紹介します。

年100万円以上カード払いする人は年会費無料のゴールドカードの利用を!

また、最近は年会費永年無料で持てるゴールドカードが増えており、年100万円のカード利用できる方は10,000ボーナスポイントがもらえる事が多いため、実質1.5%以上の高還元率で使えます。

そのため、年100万円以上カードを使う方は1枚は持っておきましょう。

面倒でなければ複数枚持って年100万円ずつをカード毎に高い還元率になる加盟店・サービスで使い分けることで、さらに還元率を高められます。

代表的な年会費永年無料で持てるゴールドカードとして、『Oliveフレキシブルペイ ゴールド』をご紹介します。

『Oliveフレキシブルペイ ゴールド』は三井住友銀行・三井住友カードが発行するクレジットカードを含む1枚で3つの支払いができるゴールドカードです。

前年100万円の利用で翌年以降年会費が永年無料となり、年間100万円以上の利用で継続特典として10,000ポイント付与されるため、還元率1.5%にできます(リボ手数料を1円程度に管理できるなら、「マイ・ペイすリボ」特典でさらに約+0.5%で最大2%相当還元率)

また、全国のセブン-イレブン・ローソンなどの対象コンビニやマクドナルド・ガスト・すき家・ドトールなど対象飲食店でタッチ決済をすると最大20%のポイント還元を得られるのが最大のメリットです。

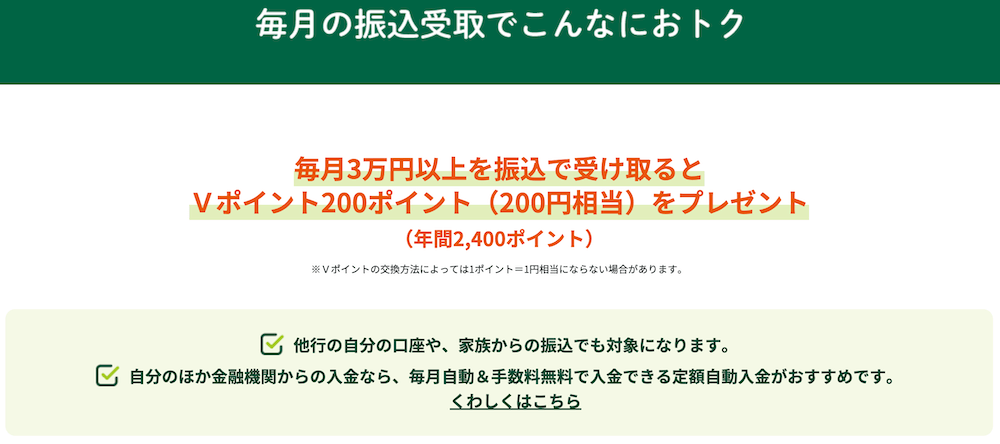

対象のコンビニ・飲食店をあまり利用しない人でも、「選べる特典」で給与・年金受取特典を選択し、毎月3万円以上を振込で受け取ると毎月200ポイントがもらえます。

ポイントはカード利用の支払いに1ポイント=1円としてキャッシュバック(充当)できたり、VポイントPayアプリを使ってVisaもしくはiDが使えるお店で1ポイント=1円で買い物に利用できるなど使い勝手も非常に良いです。

『Oliveフレキシブルペイ ゴールド』公式ページ:

※リボ払いに注意

ご覧のように高還元カードは多くのカードがリボ払い専用となっています。

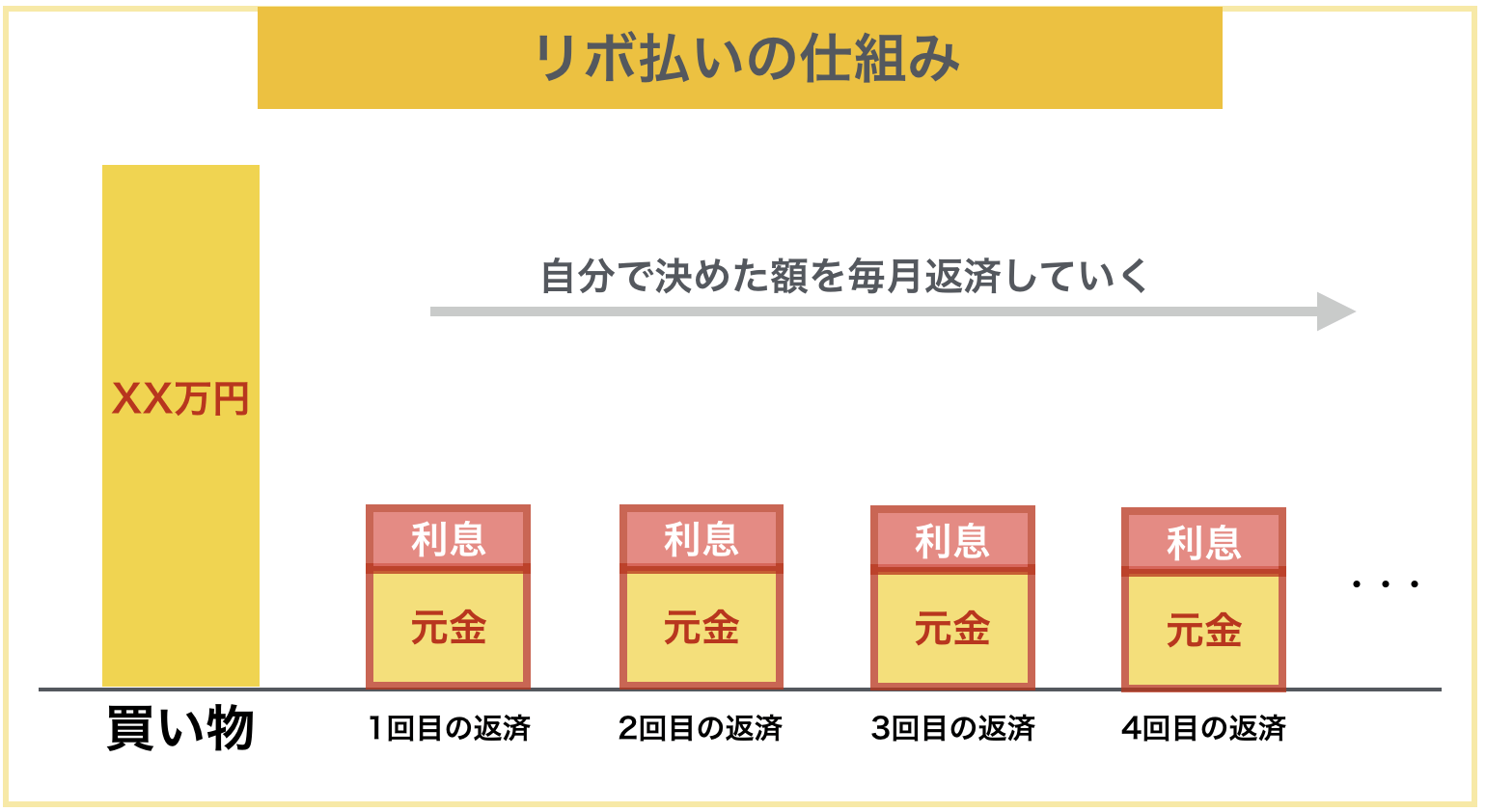

リボ払いとは買い付けた商品の分割分を払うのではなく、毎月支払う金額を決めて支払う方法のことです。

例えば、1万円の買い物をしても10万円の買い物をしても支払いの設定金額が5000円であれば毎月の支払い金額は5000円となります。

この時、返済してない分のお金は借金をしている状態なので、当然金利がかかります。そして、リボ払いはカード会社の設定上毎月の返済金額が低くなってしまう傾向にあります。

そのため、利用して返済すべき金額に利息分が加わると元金に充当される金額が少なくなってしまうのでなかなか返済が終わりません。

以上から、リボ払い専用カードはどんなに還元率が高くても利用には注意が必要です。

当ページではリボ払いは、仕組みや規約を熟知した上でお得に使いこなせる上級者以外には原則おすすめしません。

1-2. おすすめの高還元カード

先ほどのランキング表の中でおすすめのカードを選ぶとするならば、以下の2つの観点で選ぶことをおすすめします。

- リボ払い専用のカードではないこと

- 年会費無料であること

この2つの観点で先ほどのランキング表の中からカードを選ぶと『リクルートカード』が最もおすすめの高還元カードになります。

『リクルートカード』

| ポイント還元率 | じゃらんnet・Hot Pepper Beauty利用時 | ポンパレモール時 |

| 1.2% | 3.2% | 4.2% |

『リクルートカード』公式ページ:

高還元率クレジットカードで圧倒的におすすめなのはこのカードですが、他のカードの詳細も気になる方は次章にて解説させていただきます。

2. 高還元クレジットカードTOP5+2の解説

この章では、先ほどの高還元クレジットカードランキング表で紹介したクレジットカードの詳細について説明します。

- 『JCB CARD R』

- 『DCカード Jizile(ジザイル)』

- 『P-one Wiz』

- 『リクルートカード』

- 『R-styleカード』

参考情報として、次の2枚もご紹介します。

- 『セゾンパール・アメリカン・エキスプレス®・カード』:QUICPayでの支払い時ポイント還元率2%(年30万円に達する引落月まで)

- 『Tカード Prime』:日曜日限定でポイント還元率1.5%

2-1. 『JCB CARD R』

『JCB CARD R』は2018年9月3日から募集開始となった最大ポイント還元率が2%の年会費が無料なJCBプロパーカード(JCBが直接発行しているカード)です。

リボ払い専用カードで、リボ手数料の支払いがあると還元率が2%となります(あまり現実的ではありませんが、月1万円以下の利用で手数料の支払いがないと1%の還元率です)

繰り上げ返済の日付や方法を熟知して、リボ手数料を最小にできるカード上級者以外でなければお得に使いこなすのはかなり難しいカードです。

『JCB CARD R』公式ページ:

2-2. 『DCカード Jizile(ジザイル)』

『DCカード Jizile(ジザイル)』はポイント還元率1.5%、年会費無料のクレジットカードになります。

ただし、このカードはリボ払い専用カードなので、リボ手数料を払わずにお得に使いこなすためには毎月電話やネットで支払い金額の変更をしなければいけないなど手間や知識が必要です。

そのため、カードの仕組みをしっかりと理解して毎月手続きができるカード上級者以外でなければお得に使いこなすのはかなり難しいです。

『DCカード Jizile(ジザイル)』公式ページ:

2-3. 『P-one Wiz』

『P-one Wiz』はリボ払い専用カードでポイント還元率が最大0.3%の年会費無料カードですが、クレジットカード利用による金額は請求時に全て自動的に1%オフとなります。

電話代や光熱費等の公共料金なども自動的に1%オフとなり、カードの利用で1.3%という高い還元を受けられます。

リボ払いの金額はカード利用額の上限に設定できるので、リボ手数料を払わずに高還元のメリットを受けることができます。

『P-one Wiz』公式ページ:

2-4. 『リクルートカード』

『リクルートカード』はリボ払いではない全ての年会費無料カードの中で1.2%という最高クラスのポイント還元率です。

さらに、下記のようなリクルートグループではより多くのポイントをもらえます。

- 4.2%:ポンパレモール

- 3.2%:じゃらんnet・Hot Pepper Beauty・ホットペッパーグルメ(ホットペッパーお食事券)

たまったポイントはリクルートグループのサービス利用時に1ポイント=1円から使えます。

また、Pontaポイント・dポイントに交換でき、ローソンなどPonta・dポイント提携店舗での利用やJALマイルに交換できるため、使い勝手が良いです※2024年3月21日よりAmazon.co.jpで1ポイント1円で利用可能

おすすめの使い方はPontaポイントならau PAYマーケット限定ポイントに交換して「au PAY ふるさと納税」での支払いに使う、dポイントならSMBC日興証券の「日興フロッギー」で株・ETFなどに投資を行うのが高い価値で使える方法と言えます。

『リクルートカード』公式ページ:

2-5. 『R-styleカード』

『R-styleカード』はポイント還元率1%(Jデポへの交換で1.05%相当)、初年度年会費無料、次年度以降1,375円(税込)かかりますが、前年度1回以上の利用で無料になる実質年会費無料のカードです。

リボ払い専用カードですが、利用金額に応じてポイントアップ率が決まったり、12月はポイント5倍になったりと非常にお得なカードです。

ただし、必ずリボ手数料が発生する仕組みになっているので、リボ手数料を最小にできるカード上級者以外でなければもらえるポイントよりもお得になるのはかなり難しいカードです。

『R-styleカード』公式ページ:

【参考情報】『セゾンパール・アメリカン・エキスプレス®・カード』

『セゾンパール・アメリカン・エキスプレス®・カード』は初年度年会費が無料で、2年目以降も前年に1年以上のカード利用をしていれば無料になるので、実質年会費無料で使えるカードです。

特典内容がリニューアルされ、電子マネーの一つであるQUICPayでの支払いで永久不滅ポイント2%*(マイル還元率JAL1%以上、ANA1.2%以上)という高還元率カードになりました。

*年30万円に達する引落月までが対象

注意事項を確認する限り、特に利用金額の上限などはないため、QUICPayを利用できるお店でたくさん買い物をする方はこのカードを作って支払いを集中するとかなりお得です。

クレジットカードでの支払いほどの万能性はさすがにありませんが、QUICPayは全国205万ヵ所以上(2022年9月時点)の場所で利用でき、日常生活でよく使うコンビニ・ガソリンスタンド・スーパー・ドラッグストアなど多くの場所で使えるため、新しく作る価値は十分にあります。

『セゾンパール・アメリカン・エキスプレス®・カード』公式ページ:

『Tカード Prime』

『Tカード Prime』は初年度年会費が無料で、2年目以降も前年に1年以上のカード利用をしていれば無料になるので、実質年会費無料で使えるカードです。

通常利用時でも1%と高めの還元率ですが、日曜日での利用は還元率1.5%還元(200円につき3ポイント)と高還元率カードにできます。

さらに、貯めたVポイントはVポイントPayアプリを使ってVisaもしくはiDが使えるお店で1ポイント=1円で買い物に利用できるなど使い勝手も非常に良いです。

『Tカード Prime』公式ページ:

3. プロ厳選の高還元率になりやすいクレジットカード7選

この章では先ほどのランキングには惜しくも載りませんでしたが、クレジットカードを利用する方にとっては上記であげたカードよりもお得に使える可能性の高いカードを7枚紹介します。

年会費無料で、高還元率になりやすいおすすめのクレジットカードは下記の4枚です。

- 『Orico Card THE POINT』:ネットショッピング全般でお得

- 『楽天カード』(お得だけどリスクもあり):楽天でお得

- 『JCB CARD W』『JCB CARD W plus L』:スターバックスやセブンイレブン、Amazonなどでお得

また、年会費は高めですがゴールドカード以上の便利な機能が使えて高還元率になりやすいおすすめのクレジットカードは下記の3枚です。

- 『ダイナースクラブ プレミアムカード』:ポイント=マイル還元率2%にできる

- 『Oliveフレキシブルペイ プラチナプリファード』:ポイント還元率1%〜10%。クレカ投信積立で5%

- 『Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード』:ポイント還元率1%相当。6,500軒以上のホテルで+5%以上相当、最大マイル還元率1.5%

3-1. 年会費無料で高還元率になりやすいおすすめのカード4選

これから紹介するクレジットカードは、特定のネットショッピングでの利用では前章であげたカードよりも高い還元率でお得に使えることが多く、日常での利用でも1%と比較的高いポイント還元率です。

また、全てのクレジットカードが通常ではリボ払い以外の支払い方法となっているので、安心して使えます。

リボ払いキャンペーンに注意!

上記のクレジットカードでも入会時や入会後に「ボーナスポイントがもらえる」「キャンペーン応募の当選確率が上がる」などの言葉で、カード会社はリボ払いを勧めてきます。

しかし、そのカード会社のリボ払いの仕組みを詳しく知って毎月繰り上げ返済を行うなど、カード上級者でなければ支払うリボ手数料分損をすることが多いので注意してください。

『Orico Card THE POINT』

『Orico Card THE POINT』は年会費無料でポイント還元率が1%で入会後6ヶ月間はポイント加算率が2倍にアップし、ポイント還元率が2%となります。

さらにオリコモールを経由することでネットショッピングで非常にお得でAmazonや楽天、Yahoo!などの大手通販サイトでは1.5%のポイント還元率になるお得なカードです。

以上のような特典のあるカードなのでネットショッピングの多い方におすすめのカードです。

『Orico Card THE POINT』公式ページ:

『楽天カード』

『楽天カード』は年会費永年無料でポイント還元率1%のカードで、楽天市場では最大3%のポイント還元を受けられるカードです。

さらにマクドナルドやPRONTOなどの街中の加盟店で利用することで2%のポイントが還元されます。

また、通常ポイントは2018年9月12日(9月27日お支払い分)より1ポイント1円として月に最大50万ポイントまでカードの利用代金の支払いに利用できるようになったので、もっと使い勝手が良くなりました。

『楽天カード』公式ページ:

https://www.rakuten-card.co.jp/

【注意!】楽天のクレジットカードは普通に使っていても突然使えなくなったり、決済トラブルの告知や対応が遅く、サポートの評判も良くありません。

リスクを承知の上で申し込みや利用をしてください。クレジットカードを安心して利用したい方は別のカードをおすすめします。

『JCB CARD W』『JCB CARD W plus L』

『JCB CARD W』『JCB CARD W plus L』は39歳以下の人が作れるJCBが直接発行している年会費永年無料でポイント還元率1.0%〜10.5%のクレジットカードです。

また、JCBオリジナルシリーズ優待店に指定されている下記のような店舗では最高10.5%のポイントが還元されます。

- スターバックス(Starbucks eGift)の購入分:10.5%

- セブン-イレブン:2%

- Amazon:2%

以上のようにスターバックスやセブン-イレブン、Amazonでの買い物が多い方には特におすすめのクレジットカードです。

※『JCB CARD W plus L』は女性向けサービスが豊富なカードです。

『JCB CARD W』『JCB CARD W plus L』公式ページ:

https://www.jcb.co.jp/promotion/ordercard/w/

40歳以上の方は『JCBカード S』がおすすめです。

3-2. 特典も充実!高還元率になりやすいおすすめのステータスカード3選

こちらで紹介するカードは、年会費が最低11,000円(税込)以上のゴールドよりも上のグレードのクレジットカードです。

どこで使っても高い還元率のカードだけでなく、比較的多くの航空会社やホテルグループを利用した時に還元率が高くなるものを選びました。

カードを利用しての高還元だけでなく、カードの特典やサービスを上手に使いこなせれば年会費以上にメリットを受けやすいクレジットカードばかりです。

『ダイナースクラブ プレミアムカード』

『ダイナースクラブ プレミアムカード』はアメックス同様に2大ブラックカードのうちの1枚で、日本で最高峰のステータスカードです。

ダイナースクラブで特徴的なカードの利用可能枠に一律の制限がないことに加えて、カードの利用1件100円につき2ポイントたまり、1,000ポイントが1,000マイルに交換できるので、どこで使っても2%という高いマイル還元率にできます。

最近マイルへの交換制限が下記のように厳しくなりメリットが少なくなってきました。

- ANAマイルへの交換:年40,000マイルまで(2018年12月21日から)

- 大韓航空・ユナイテッド航空・デルタ航空へのマイル移行レート半減(2,000ポイント=1,000マイル)と交換年120,000マイルor140,000マイルまで(2020年2月1日から)

カードとしての機能もコンシェルジュサービスを始め下記のような豊富な保険が付くので、旅行時を中心に安心して生活を送れます。

- 外貨盗難保険:最高10万円

- キャンセルプロテクション:最高20万円

- ゴルファー保険:最高1億円

- 交通事故傷害保険/賠償責任保険付き:最高10万円/最高1億円

『ダイナースクラブ プレミアムカード』の取得方法

一般的に言われている『ダイナースクラブ プレミアムカード』の招待条件は以下のように言われています。

- 『ダイナースクラブカード』で年間100万円以上利用する

- カード会社や提携先(ANA、BMW)から優良な顧客と判断される

- 既に『ダイナースクラブ プレミアムカード』を持っている会員からの紹介

一昔前までは年収1,000万円以上の経営者、芸能人、政治家、医者、弁護士、有名企業の管理職など社会的地位がある方で『ダイナースクラブカード』の年間利用金額が多い方にしか招待が届きませんでした。

現在では招待を受けられる条件がかなり易しくなっており、『ダイナースクラブカード』で年間100万円以上利用するのが一般的に最も確実でしょう。

『ダイナースクラブカード』公式ページ:

『Oliveフレキシブルペイ プラチナプリファード』

『Oliveフレキシブルペイ プラチナプリファード』は三井住友銀行・三井住友カードが発行するクレジットカードを含む1枚で3つの支払いができるプラチナカードです。

通常ポイント還元率は1%ですが、以下のようなボーナスポイントをもらえる機会が多いため、結果としてポイントが笑えるほど多く貯めやすいです。

- 40,000ポイント:入会月の3ヵ月後末までに40万円以上の利用

- 給与・年金受取200Pなど2個選択:Oliveアカウントの選べる特典で毎月もらえる

- 5%(最高30,000ポイント/年):三井住友カードつみたて投資で5万円/月積立時

- +1~9%相当の還元率:プリファードストア(特約店)での利用

- 最大+40,000ポイント:毎年、前年100万円の利用ごとに10,000ポイントプレゼント(最大40,000ポイント)

- +2%相当の還元率:外貨ショッピング利用特典(海外での利用のみ対象)

Oliveアカウントの選べる特典は4つありますが、給与・年金受取200Pは自分宛の被振込が2ヵ月連続で1度に3万円以上あればOKなので、後は対象のコンビニ・飲食店での利用額が月に1万円を超えるかどうかで選ぶと最大限のポイントがもらえます。

特約店は高還元率な宿泊予約サイトの他に、百貨店やコンビニ、マクドナルドのようなファーストフード・スターバックスなどのカフェ、スーパーやドラッグストアが対象でボーナスポイントがもらえます。

このように、SBI証券での資産運用やLINE Payで税金などを支払ったりすると年会費分以上のポイントを得やすいため、大半の方におすすめです。

『Oliveフレキシブルペイ プラチナプリファード』公式ページ:

『Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード』

『Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード』は年会費49,500円(税込)とゴールドカードクラスでは高めですが、ポイントのたまりやすさや使い勝手が非常に良いカードです。

ポイントは下表のように貯めたり使うことができます。

・1%:通常利用

・約6%相当:Marriott Bonvoyロイヤルティプログラム参加ホテル利用時(エリート会員資格ボーナス分も含む)

・6,000ポイント〜:ホテルの宿泊

・最高マイル還元率1.5%:38社の提携航空会社マイレージに交換可能

・iTuneカードなどのギフト券に交換可能

など

2年目以降前年150万円以上のカード利用で交換レート1泊50,000ポイントまでの高級ホテルに宿泊できたり、『アメリカン・エキスプレス・ゴールド・プリファード・カード』とほぼ同じ特典やサービスを利用できるので、海外旅行時だけでなく日常生活でも便利でお得になりやすいです。

『Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード』公式ページ:

https://www.americanexpress.com/jp/credit-cards/marriott-bonvoy-premium/

4. まとめ

本当の高還元率クレジットカードランキングTOP5+2をご紹介しました。

この記事で紹介したカードは下表の通りです。

| カード名 | ポイント還元率 | ポイント有効期限 | 次年度以降年会費(税込) | 補足 |

| 『JCB CARD R』 | 2% | 24ヶ月 | 無料 | リボ手数料の支払いが発生しない場合、還元率1%(リボ払い専用) |

| 『DCカード Jizile(ジザイル)』 | 1.5% | 36ヶ月 | 無料 | リボ払い専用 |

| 『P-one Wiz』 | 1.3% | 12〜24ヶ月 | 無料 |

|

| 『リクルートカード』 ★ おすすめ! | 1.2% | 実質無期限 | 無料 | リクルートグループの支払いでは最大還元率4.2% |

| 『R-styleカード』 | 1.05% | 24ヶ月 | 1,375円:前年未使用時 |

|

| 『セゾンパール・アメリカン・エキスプレス®・カード』 | 0.5% | 無期限 | 1,100円:前年未使用時 |

|

| 『Tカード Prime』 | 1% | 実質無期限 | 1,375円:前年未使用時 |

|

2024年現在の高還元率クレジットカードの多くはリボ払い専用となっています。

カード上級者でなければもらえるポイント以上にリボ手数料を払うことになるので、高還元率のカードを選ぶ時は注意が必要です。

高還元率のクレジットカードでリボ払い専用でない安心して使えるおすすめのカードは『リクルートカード』(1.2%)です。

年100万円以上カードを使う方は『Oliveフレキシブルペイ ゴールド』などの年会費永年無料で持てるゴールドカードを複数枚持って使い分けると良いでしょう。

また、見た目の数字の高さだけにこだわらずに、下記の4枚のカードを使った方がよりお得になりやすいです。

- 『Orico Card THE POINT』:ネットショッピング全般でお得

- 『楽天カード』(お得だけどリスクもあり):楽天でお得

- 『JCB CARD W』『JCB CARD W plus L』:スターバックスやセブン-イレブン、Amazonなどでお得

高額な年会費を払ってもゴールドカード以上の便利な機能が使えて高還元率になりやすいカードを利用したい方は下記の3枚がおすすめです。

- 『ダイナースクラブ プレミアムカード』:ポイント=マイル還元率2%にできる

- 『Oliveフレキシブルペイ プラチナプリファード』:ポイント還元率1%〜10%。クレカ投信積立で5%

- 『Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード』:ポイント還元率1%相当。6,500軒以上のホテルで+5%以上相当

あなたが高還元率カードを使いこなし、もらったポイントで今よりも豊かな生活を送れることを祈っています。

(※当サイトへの掲載情報は、できる限り正確であるように精査の上細心の注意を払って作成しておりますが、情報を利用・使用するなどの行為に対して生じたあらゆる損害等について一切補償は致しません。極力サービス内容が変わり次第更新をしますが突然変わりすぐに更新できない可能性もあるため、カードご入会の前には必ずご自身でカード発行元の公式サイトで最新の情報をご確認した後にお申し込み下さい)