ゴールドカードを作りたいけれども、どのゴールドカードに人気があるのか気になっていませんか。

当ページでは以下の要素を「人気のあるゴールドカード」と判断しました。

- 企業IRや広報などで発行枚数が増えていると具体的な数字を公表している

- 利用者300人の口コミによる評判・評価

ただ、使っている人が多い=人気としてしまうと年会費の割に特典やサービスが悪かったり還元率も低いカードも含まれるため、使ってメリットの大きいゴールドカードに絞って以下の流れでご紹介していきます。

この記事を読んでいただければ、2025年現在人気のゴールドカードを知ることができ、あなたに合ったゴールドカードを選ぶ参考になるでしょう。

また、最後に主要なゴールドカードの一覧表も載せてあるので他のゴールドカードも気になった方は参考にしてください。

1. 2025年版人気ゴールドカードランキングTOP10

当サイトで、人気があるゴールドカードを紹介するにあたって、以下の5つの点を元にランキングを作成しました。

- 発行枚数のデータ(多いほど評価が高い)

- ステータス(業界や世間での評価、カードの一般的知名度など)

- 利用者の口コミによる評判・評価(使い勝手の良さ、サポートデスクの対応など)

- 特典の評判(付いている保険・旅行が便利になる・生活が便利になるなど)

- 還元率や割引の高さ(ポイントやマイル還元率の高さ、割引率や対象店舗数など)

2023年度の人気ランキングは下記のようになりました。

単純な人気だけで言うと『イオンゴールドカード』『イオンゴールドカードセレクト』も高い順位でしたが、ゴールドカードとしての機能に乏しく実際のメリットが少なく招待制ですぐに作れないため、この記事ではランキングの対象外としました。

また、楽天のクレジットカードは普通に使っていても突然使えなくなったり、決済トラブルの告知や対応が遅く、サポートの評判も良くなく決済の手段としては安心して利用できないことから、おすすめできないと判断して同様にランキングの対象外としました。

次の章で人気の高かったゴールドカードの詳細についてもう少し詳しくご紹介します。

2. 2025年版人気ゴールドカードランキングTOP10の解説

この章では、先ほどの人気のあるゴールドカードランキング表で紹介したカードの詳細について説明していきます。

1位:『アメリカン・エキスプレス・ゴールド・プリファード・カード』

『アメリカン・エキスプレス・ゴールド・プリファード・カード』は1980年に日本で最初に発行された元祖ゴールドカードなので圧倒的な知名度とステータスがあり、ゴールドカードで最も人気があります。

人気の理由はステータスだけでなく、ゴールドカードとしては下記のような最高クラスの特典やサービスが豊富に付くからです。

| 国内 | 海外 |

|

|

| |

サポートの質には定評があり、特に「オーバーシーズ・アシスト」という海外でも24時間日本語で相談できるサービスはトラブル時に安心できる対応と非常に評判が良いです。

普段使いでもボーナスポイントプログラムに登録するとAmazon・Yahoo!JAPAN・JALなど対象加盟店での利用で100円で3ポイントが付いたり、コンビニやガソリンスタンドでキャッシュバックなどのキャンペーンがたくさん行われているので、還元率も平均以上になりやすいです。

特徴的なデザインの券面で、人の目や場所を気にせずどこでも堂々と出せるのも人気の理由の1つでしょう。

『アメリカン・エキスプレス・ゴールド・プリファード・カード』公式ページ:

https://www.americanexpress.com/jp/credit-cards/gold-preferred-card/

『アメリカン・エキスプレス・ゴールド・プリファード・カード』について、より詳しいメリット(特典情報など)を知りたい人は「世界一わかりやすい『アメリカン・エキスプレス・ゴールド・プリファード・カード』解説」を参照してください。

2位:『JCBゴールド』

『JCBゴールド』は7つあるクレジットカードの国際ブランドでただ1つの日本ブランドであるJCBが直接発行している「ORIGINALシリーズ」というステータスの高いゴールドカードです。

JCBは国内で最も使われているクレジットカードで、『JCBゴールド』は保険の手厚さと下の図のような有名企業でボーナスポイントがもらえるなど使い勝手の良さで人気があります。

出典:JCB

また、GOLD Basic Serviceの特典でグルメ優待サービス(食事代20%割引)、JCBトラベルデスクの利用ではオフィシャルスポンサーであるディズニーリゾートのプランを申し込むとポイントが10倍になるなど男女問わず幅広い年齢層から支持を集めています。

ただし、全くの新規で申し込むと審査に通りにくい傾向があるので、先に『JCB CARD W』などランクの低いカードを作り利用してから、アップグレードや招待を待った方が良いでしょう。

あなたが20代であれば『JCB GOLD EXTAGE』という審査が厳しくないヤングゴールドカードがおすすめです。

『JCBゴールド』公式ページ:

https://www.jcb.co.jp/promotion/ordercard/gold/

『JCBゴールド』について、より詳しいメリット(特典詳細など)を知りたい人は「世界一わかりやすい『JCBゴールド』解説」を参照してください。

3位:『セゾンゴールド・アメリカン・エキスプレス・カード』

『セゾンゴールド・アメリカン・エキスプレス・カード』はセゾンカードとアメリカンエキスプレスの提携ゴールドカードです。

アメリカンエキスプレスを象徴する百人隊長が大きく表示されたすっきりした券面は女性からもとても好評で、デザインだけでなく特典も下記のように非常に多いゴールドカードです。

- 海外航空機遅延保険の補償金額の高さがクレジットカードの中で最高クラス

- 国際線利用時手荷物を帰国時に1個無料で配送してくれる

- 国内有名リゾートで宿泊料金が割引になる

- コナミスポーツクラブを法人価格で利用できる

- 一休プレミアサービスの「プラチナステージ」を一定期間体験できる

他にも特典がたくさんありゴールドカードとしての使い勝手の良さが抜群に良いので、男女問わずに人気を集める1枚です。

また、一部の企業や公的機関等の福利厚生では年1回の利用だけで年会費無料という条件がずっと続きますが、セゾンカードの長期ユーザーなどに同条件で招待されるようになった事も大きいです。

必要に応じて「SAISON MILE CLUB」へ加入してJALマイル還元率最高1.125%にできたり、プライオリティ・パスを有料で発行しても他のゴールドカードと変わらない負担でプラチナカード級のサービスを受けられます。

『セゾンゴールド・アメリカン・エキスプレス・カード』公式ページ:

https://www.saisoncard.co.jp/amex/gold/

『セゾンゴールド・アメリカン・エキスプレス・カード』について、より詳しいメリット(特典詳細など)を知りたい人は「世界一わかりやすい『セゾンゴールド・アメリカン・エキスプレス・カード』解説」を参照してください。

4位:『エポスゴールドカード』

『エポスゴールドカード』は『エポスカード』を利用していて、カード会社から招待状やWeb画面で招待の状態で作ると年会費永年無料で持てるゴールドカードです。

※家族を招待したり、既にゴールド以上のカードを持っている家族から招待を受けて申し込んで作成した場合も永年無料です(エポスファミリーゴールド)

エポスカード会員は「エポトクプラザ」で10,000店舗以上の飲食店・施設で優待の特典を受けられますが、さらにゴールドカード限定優待を受けられるのでそのお得さは無限大と言えます。

出典:エポスカード

エポスやエポスグループのお店が近くになくても、誰でも得ができる下記のような特典やサービスが豊富にあります。

- ポイント還元率1.5%の選べるポイントアップショップ|全国チェーンのコンビニやスーパー、公共料金などから3つ選べる

- 最大ポイント還元率14.5%の「たまるマーケット」|Amazonや楽天市場・Yahoo!ショッピングなどのネットショッピングでボーナスポイント

- 国内16空港・海外1空港のラウンジを無料で利用できる

- 海外で利用する機会の多い怪我や病気の補償が300万円と実用的な金額の海外旅行保険が自動で付く※10月1日より利用付帯

また、年100万円利用するとボーナスポイント10,000ポイントが付き、還元率を+1%できるのも人気の理由の1つです。

直接申し込むと初年度年会費5,000円(税込)必要で、審査がやや厳しく作りにくいなどデメリットが多いです。

先に『エポスカード』を作って招待(インビテーション)を受けてから『エポスゴールドカード』を申し込んだ方が年会費を全く負担することがなく、作りやすいのでおすすめです。

『エポスカード』公式ページ:こちらからゴールドを目指す方がおすすめ!

『エポスゴールドカード』について、より詳しいメリット(特典詳細など)を知りたい人は「世界一わかりやすい『エポスゴールドカード』解説」を参照してください。

5位:『ANA To Me CARD PASMO JCB GOLD(ソラチカゴールドカード)』

『ANA To Me CARD PASMO JCB GOLD(ソラチカゴールドカード)』はJCB・東京メトロと提携して発行されているANAのゴールドカードです。

「スマリボに基準日(判定日)に登録されていて、年に一回以上のカード利用」の条件を満たすと5,000円(税込)の年会費キャッシュバックを受けられるため、年会費を最安値でANAゴールドカードを持てます。

さらに、年間利用額や少額のリボ手数料を発生させることでもらえるボーナスポイントをマイルに交換することで最大1.56%※のマイル還元率にできるので、ランクの高いカードをコスパ良く使えると非常に人気の高いカードです。

※最大還元率はスマリボでOkiDokiポイント2倍をもらい、スターメンバーズでロイヤルαで25%のボーナスポイントをもらい、ボーナスポイントをメトポ→ANAマイルの順で交換した場合

『ANA To Me CARD PASMO JCB GOLD(ソラチカゴールドカード)』公式ページ:

https://www.jcb.co.jp/ordercard/teikei/ana_tome.html

年会費を安くする方法やマイル還元率を上げる方法などより詳しく知りたい方は「世界一わかりやすい『ANA To Me CARD PASMO JCB GOLD(ソラチカゴールドカード)』解説」を参照してください。

6位:『dカード GOLD』

『dカード GOLD』は2023年6月28日に会員数が1,000万を突破した日本で最も使われている人気の高いゴールドカードの1枚と言えます。

下記のポイントの対象となるドコモの利用金額が月10,000円を超える人はもらえる10%のポイントだけで年会費の元を取れてしまいます。

ドコモのケータイおよび「ドコモ光」の利用金額は、「基本使用料、通話・通信料、留守番電話サービスのような付加機能使用料、およびユニバーサルサービス料(1台あたり2〜3円請求される料金)の金額」

利用料金が10,000円に届かない人でもドコモのサービスを始めとした充実したゴールドカードの特典やサービスを利用できるのが魅力です。

- ケータイ・スマホ本体購入から3年間最大10万円分保証される

- 飛行機遅延保険が国内・海外に付く

- 前年の利用額によって年会費分以上の選べるクーポンがもらえる

『dカード GOLD』公式ページ:

https://dcard.docomo.ne.jp/std/campaigns/

『dカード GOLD』について、より詳しいメリット(特典詳細など)を知りたい人は「世界一わかりやすい『dカード GOLD』解説」を参照してください。

7位:『JALカード TOKYU POINT ClubQ CLUB-Aゴールド』

『JALカード TOKYU POINT ClubQ CLUB-Aゴールド』はJALカードで出しているゴールドカードの中で、最もマイルがたまりやすい1枚です。

なぜなら、下記のような利用でマイルやTOKYU POINTが貯まるからです(TOKYU POINTはマイルに交換できます)

- 通常利用で1%、JALカード特約店での利用で2%のマイルがたまる

- TOKYU POINT加盟店(東急百貨店など)では最大6.5%分のマイル(ポイント)がたまる

- WAON・PASMO2つの電子マネーチャージでマイルやポイントがたまる

また、TOKYU POINTモールを通してネットショッピングをするとJALマイルに交換できる東急ポイントも2重にたまるので、東急を利用しない人でもマイルがたまりやすくなります。

『JALカード TOKYU POINT ClubQ CLUB-Aゴールド』公式ページ:

『JALカード TOKYU POINT ClubQ CLUB-Aゴールド』について、より詳しいメリット(特典詳細など)を知りたい人は「世界一わかりやすい『JALカード TOKYU POINT ClubQ CLUB-Aゴールド』解説」を参照してください。

8位:『三井住友カード ゴールド(NL)』

『三井住友カード ゴールド(NL)』は2021年7月1日より募集開始したTVCM、雑誌・街中での広告など抜群の知名度がある「三井住友カード」が発行するゴールドカードで、年間100万円の利用で翌年以降の年会費永年無料で持てます[通常5,500円(税込)の年会費]

ステータスの高い銀行系ゴールドカードであり、その社会的信用の高さと安心感からとても人気があります。

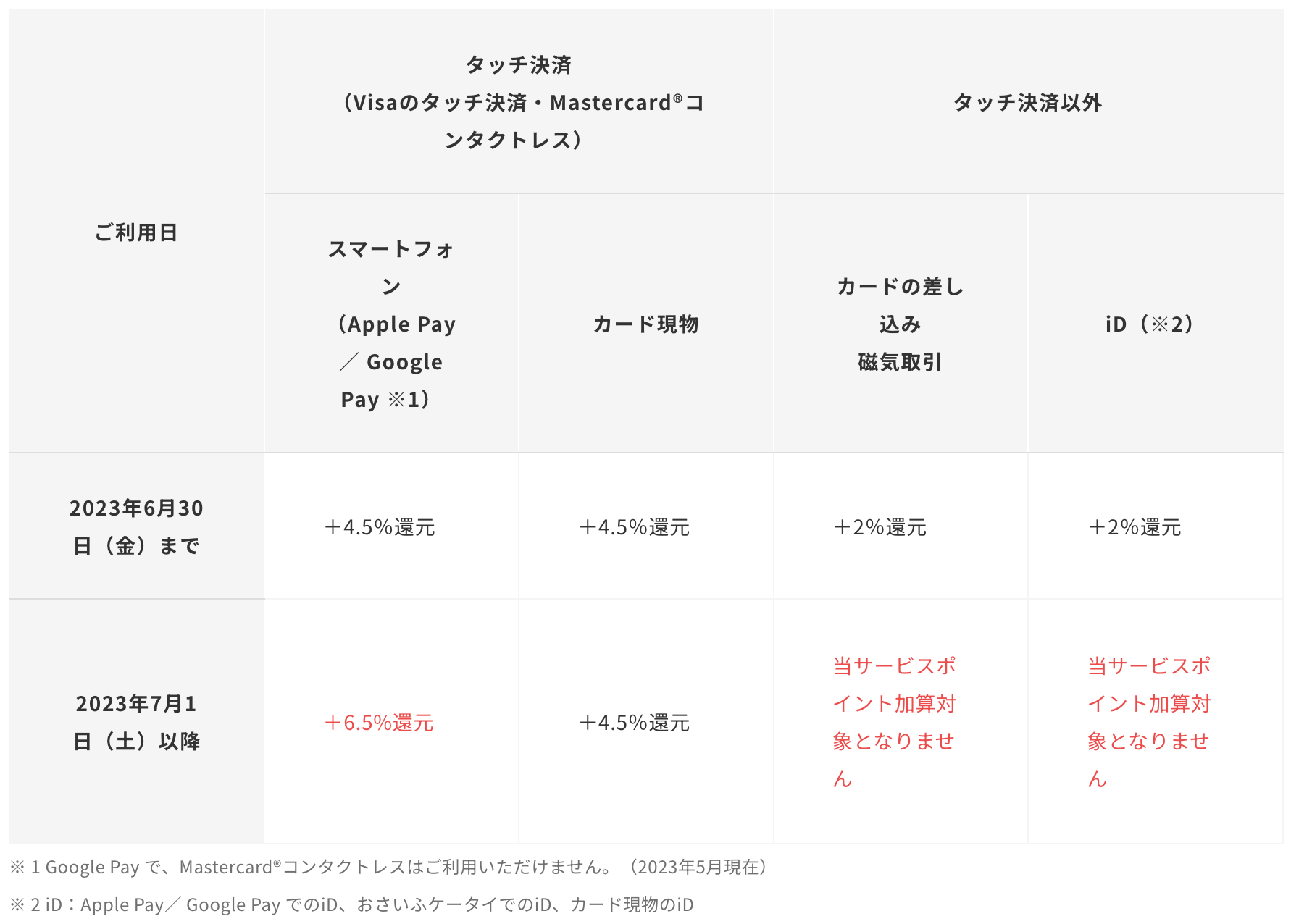

国内空港ラウンジが無料で使えたり旅行保険の金額や条件が良いだけでなく、対象店舗のコンビニ・飲食店でVisaのタッチ決済・Mastercardコンタクトレスで支払いをするとポイント最大5%(※1)還元されます。

引用:三井住友カード

さらに、2023年7月1日の利用分よりApple Pay/ Google Payでのタッチ決済(Visaのタッチ決済・Mastercardコンタクトレス)なら最大7%の還元となります。

引用:三井住友カード

これだけでなく、年間100万円の利用の条件を満たせば毎年10,000ポイントの還元が得られるのも人気のある理由です。

『三井住友カード ゴールド(NL)』公式ページ:

『Oliveフレキシブルペイ ゴールド』は制限があってもポイントなど還元重視の方におすすめ

2023年3月1日より『Oliveフレキシブルペイ ゴールド』が初年度年会費無料で発行されました。

公式ページで発表されている情報を元に下表で比較しましたが、『三井住友カード ゴールド(NL)』に比べてメリットが多くなります。

| 『Oliveゴールド』 | 『ゴールド(NL)』 | |

| 年会費(税込) | ■本会員 5,500円(税込) ※年間100万円以上の利用で翌年以降の年会費永年無料 ※デビットモード・クレジットモードでのご利用が対象です。 ※特典を受けるには一定の条件がございます。詳細は公式サイトをご確認ください。■家族会員 ・永年無料■ETCカード ・550円(税込) ※初年度無料 ※1年に1回以上ETC利用のご請求があれば次年度無料 | 5,500円 年間100万円の利用で翌年以降の年会費永年無料 |

| 国際ブランド | Visa Mastercard | VISA・Mastercard |

| 家族カード | あり | あり |

| 引き落とし口座 | 三井住友銀行のみ | 他の銀行も可能 |

| Vポイントアッププログラム(対象のコンビニ・飲食店での利用時) | 対象のコンビニ・飲食店でのご利用で、通常のポイント分を含んだ最大20%ポイント還元! ※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。 | ー ※いずれかのOliveカードを作成し、SMBC IDを紐づければ同じ還元率が適用 |

| Oliveアカウントの選べる特典 | 給与・年金受取200Pなど1〜2個選択(申込当月・翌月のみが適用) | ー |

| 支払い先による還元率の変動 | あり(デビットカードと処理され、下がる可能性も) | なし |

| 電子マネーiD支払い | デビットカードのみ ポイント優遇対象外 | クレジットカード ポイント優遇あり |

| 支払い日 | 26日のみ | 10日または26日 |

| 追加カードの発行 | 三井住友カードWAONなど一部不可 | 全て作成可 |

| ATMでの1円単位のリボ払い返済 | 不可 | 可能:三井住友銀行・三菱UFJ銀行※・りそな銀行※の有人店舗ATM ※店舗・機種によっては不可 |

支払い日や引き落とし口座などのこだわりがなければ、『Oliveフレキシブルペイ ゴールド』の方がより多くポイントがもらえるなどの優遇を得られます。

9位:『Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード』

『Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード』は年会費49,500円(税込)とゴールドカードでは高いですが、ポイントのたまりやすさや使い勝手の良さから非常に人気にあるカードです。

ポイントは下表のように貯めたり使うことができます。

| 貯める | 使う |

|

など多数 |

旅行でホテルや飛行機を利用する機会が多い方にとっては、ポイントの使い道がかなり幅広いだけでなく3ポイントが1円以上の価値になりやすいため、結果として高還元率となって得をしやすいです。

ホテルの宿泊だけでなく『アメリカン・エキスプレス・ゴールド・プリファード・カード』とほぼ同じ特典やサービスを利用できるので、海外旅行時だけでなく日常生活でも便利でお得になりやすいです。

『Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード』公式ページ:

https://www.americanexpress.com/jp/credit-cards/marriott-bonvoy-premium/

10位:『アメリカン・エキスプレス・グリーン・カード』

『アメリカン・エキスプレス・グリーン・カード』はアメックスが直接発行している一般カードですが、通常月会費が1,100円(税込)必要で、下記のような特典やサービスを利用できるためゴールドカードとみなされることが多いです。

- 年3万円までのスマートフォン保険

- 空港のカードラウンジを無料で使える|1人1,000円前後の利用料金が必要な国内28空港のカードラウンジを無料にできる

- 世界1,300か所以上の空港ラウンジ利用サービス年会費が無料|通常99米ドルが必要(2025年5月現在)

また、普段の生活でもコンビニやガソリンスタンドでキャッシュバックなどのキャンペーンがたくさん行われているので、上手に使いこなせれば月会費以上に得をしやすいカードです。

世界的なステータスカードで知名度があり券面デザインも優れているので、周りとの違いを支払い時にさりげなくアピールできるのも人気の理由の1つです。

『アメリカン・エキスプレス・グリーン・カード』公式ページ:

3. まとめ

人気のあるゴールドカードをランキング形式でご紹介しました。

CMや雑誌などでよく紹介されているなどの知名度による人気だけでなく、下記の点を元に判断した方がより実用的でメリットの多いゴールドカードを利用できるでしょう。

- 発行枚数のデータ(多いほど評価が高い)

- ステータス(業界や世間での評価、カードの一般的知名度など)

- 利用者の口コミによる評判・評価(使い勝手の良さ、サポートデスクの対応など)

- 特典の評判(付いている保険・旅行が便利になる・生活が便利になるなど)

- 還元率や割引の高さ(ポイントやマイル還元率の高さ、割引率や対象店舗数など)

2022年度の人気ランキングは下記のようになりました。

以上を参考にあなたのライフスタイルに合ったゴールドカードを選んでください。

あなたにとって最高のゴールドカードが作れることを祈ってます。

参考情報:主要ゴールドカード一覧表

TOP10のランキングからは外れてしまいましたが、利用者が多かったり評判が良いなど一定の人気がある主要なゴールドカードを一覧表にしました。

| カード名 | 年会費(税込) | ポイント還元率 | 申し込み条件(年齢) +安定継続した収入がある |

| 『イオンゴールドカード』(招待制) | 無料 | 0.5%〜1% | 18歳以上(高校生は除く) |

| 『JQ CARDエポスゴールド』 | 無料:初年度、前年1回利用 永年無料:条件達成時 5,000円:前年未使用 | 0.5%〜2.5% | 20歳以上(学生を除く) |

| 『エポスゴールドカード』 | 永年無料:条件達成時 5,000円:通常 | 0.5%〜2.5% | 18歳以上(学生を除く) |

| 『JQ CARDセゾンGOLD』 | 永年無料:条件達成時 11,000円 | 0.5%〜3.5% | 18歳以上 |

| 『Oliveフレキシブルペイ ゴールド』 | 無料:初年度 永年無料:条件達成時 5,500円(税込):通常 ※デビットモード・クレジットモードでのご利用が対象です。 | 0.5~20% | 日本国内在住で満18歳以上の個人 ※クレジットモードは満20歳以上が対象 |

| 『三井住友カード ゴールド(NL)』 | 永年無料:条件達成時 5,500円:通常 | 0.5~10% | 20歳以上 |

| 『SAISON GOLD Premium』 | 永久無料:条件達成時 11,000円:通常 | 0.5%〜5% | 18歳以上 |

| 『apollostation THE GOLD』 | 無料:条件達成時 11,000円 | 1~10% | 25歳以上 |

| 『OPクレジット ゴールド』 | 無料:条件達成時 11,000円 | 0.5%~10% | 20歳以上 |

| 『Orico Card THE POINT PREMIUM GOLD』 | 1,986円 | 1%~2% | 18歳以上 |

| 『楽天ゴールドカード』 | 2,200円 | 1%~3% | 20歳以上 |

| 『JCB GOLD EXTAGE』 | 無料:条件達成時 3,300円 | 0.75%~10.25%* | 20歳以上29歳以下 |

| 『TRUST CLUB エリートカード』 | 3,300円 | 0.5% | 所定の基準を満たす方 |

| 『TRUST CLUB プラチナマスターカード』 | |||

| 『UCカード ヤングゴールド』 | 0.5% | 20歳以上、30歳未満のお勤めの方 | |

| 『UCSゴールドカード』 | 0.5%~1.0% | 勤続5年以上、本人年収500万円以上で30歳以上の方 | |

| 『三井住友カード ゴールド』 | 4,400円:割引時 11,000円:通常 | 0.5%~8.5% | 30歳以上 |

| 『ジャックスカードゴールド』 | 5,500円 | 0.5%~1.5% | 20歳以上 |

| 『アプラスゴールドカード』 | 0.5%~1% | 20歳以上(学生を除く) | |

| 『MICARD GOLD』 | 1%~3% | 18歳以上 | |

| 『JCBゴールド』 | 6,000円:年会費優遇特典利用時 11,000円:通常 | 0.5%~10%* | 20歳以上 |

| 『TOKYU CARD ClubQ JMB ゴールド』 | 6,600円 | 1%~10% | 20歳以上 |

| 『ANA To Me CARD PASMO JCB GOLD(ソラチカゴールドカード)』 | 10,400円:年会費優遇特典利用時 15,400円:通常 | 1%~1.375%※ | 20歳以上 |

| 『ANA JCB ワイドゴールドカード』 | 1%〜1.375%※ | 20歳以上 | |

| 『ANA VISA/マスター ワイドゴールドカード』 | 11,550円:割引時 15,400円:通常 | 1% | 20歳以上 |

| 『セゾンゴールド・アメリカン・エキスプレス・カード』 | 11,000円 | 0.75%~5% | 18歳以上(高校生は除く) |

| 『タカシマヤカード≪ゴールド≫』 | 11,000円 | 1%~10% | 22歳以上 |

| 『ビューゴールドプラスカード』 | 11,000円 | 0.5%~8% | 20歳以上 |

| 『三井住友トラストVISAゴールドカード』 | 0.5%~0.8% | 30歳以上 | |

| 『みずほマイレージクラブカード ゴールド』 | 0.5% | 25歳以上で年収500万円以上かつみずほ銀行に普通預金口座をお持ちのの方 | |

| 『ライフカード ゴールド』 | 11,000円 | 0.5%~1.5% | 23歳以上 |

| 『楽天プレミアムカード』 | 1%~7% | 20歳以上 | |

| 『au PAY ゴールドカード』 | 1%~11% | ||

| 『dカード GOLD』 | 11,000円 | 1%~10% | 20歳以上(学生は除く) |

| 『MICARD+ GOLD』 | 1%~10% | 18歳以上(高校生は除く) | |

| 『大丸松坂屋ゴールドカード』 | 1%~10% | 25歳以上 | |

| 『三菱UFJカード ゴールドプレステージ』 | 11,000円 | 0.495%~ | 20歳以上(学生を除く) |

| 『TOYOTA TS CUBIC CARD ゴールド』 | 11,000円 | 1%~1.5% | 30歳以上 |

| 『UCカードゴールド』 | 0.5% | 25歳以上で年収500万円以上の方 | |

| 『JALカード JCB CLUB-Aゴールドカード』 | 12,600円:年会費優遇特典利用時 17,600円:通常 | 1%~2% | 20歳以上(学生を除く) |

| 『アメリカン・エキスプレス・グリーン・カード』 | 月会費1,100円 | 0.33%~1% | ー |

| 『デルタ スカイマイル アメリカン・エキスプレス・カード』 | 13,200円 | 1%〜9% | |

| 『ペルソナSTACIA アメリカン・エキスプレス・カード』 | 15,400円 | 1%〜11% | ー |

| 『JTB旅カードJCB/VISAゴールド』 | 16,500円 | 1〜1.5% | 20歳以上(JCBは学生不可) |

| 『JALカード TOKYU POINT ClubQ CLUB-Aゴールドカード』 | 17,600円 | 1%~ | 20歳以上、一定以上の勤続年数・営業歴と安定収入のある方 |

| 『JALカードVISA/Master CLUB-Aゴールドカード』 | 1%~2% | ||

| 『JALカード OPクレジット CLUB-Aゴールドカード』 | 1%~6% | 20歳以上(学生を除く) | |

| 『JALアメリカン・エキスプレス・カードCLUB-Aゴールドカード』 | 20,900円 | 1%~3% | 20歳以上(学生を除く) |

| 『JALカードSuica CLUB-Aゴールドカード』 | 1%~2% | 20歳以上 | |

| 『ダイナースクラブカード』 | 24,200円 | 0.4%〜1% | カード会社所定の基準を満たす方(年齢表記なし) |

| 『デルタ スカイマイル アメリカン・エキスプレス・ゴールド・カード』 | 28,600円 | 1%〜11% | ー |

| 『ANAダイナースカード』 | 29,700円 | 1% | カード会社所定の基準を満たす方(年齢表記なし) |

| 『JALダイナースカード CLUB-Aゴールドカード』 | 30,800円 | 1%~2% | |

| 『ANAアメリカン・エキスプレス・ゴールド・カード』 | 34,100円 | 1%〜3% | ー |

| 『アメリカン・エキスプレス・ゴールド・プリファード・カード』 | 39,600円 | 0.5%〜3% | |

| 『Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード』 | 49,500円 | 1%〜6% | |

| 『ヒルトン・オナーズ アメリカン・エキスプレス・プレミアム・カード』 | 66,000円 | 1.5%〜3.5% | ー |

*最大還元率はJCB PREMOに交換した場合

※スマリボでOkiDokiポイント2倍をもらい、スターメンバーズでロイヤルαで25%のボーナスポイントをもらった場合

(当サイトへの掲載情報は、できる限り正確であるように精査の上細心の注意を払って作成しておりますが、情報を利用・使用するなどの行為に対して生じたあらゆる損害等について一切補償は致しません。極力サービス内容が変わり次第更新をしますが突然変わりすぐに更新できない可能性もあるため、カードご入会の前には必ずご自身でカード発行元の公式サイトで最新の情報をご確認した後にお申し込み下さい)