クレジットカードは年齢が何歳なら作れるか気になっていませんか。

結論から言うと、クレジットカードは18歳以上(高校生は原則不可)になったら作れます。

しかし、あなたの状況次第では年齢が比較的若くても作りにくくなるので、何も知らずに申し込みを繰り返すと審査に通らなくなるので注意が必要です。

この記事では大手カード会社に3社勤務した私がその経験を生かして、年齢とクレジットカードの関係と年齢別におすすめのカードを以下の流れでご紹介します。

何枚かのクレジットカードは指定の年齢でなければ申し込むことができず、その年齢の人にメリットが大きい特典やサービスが付くので、おすすめのカードとしてご紹介します。

また、18歳未満やワケありでクレジットカードが持てない方には、クレジットカードの機能を利用できる方法もお教えします。

1. クレジットカードと年齢の関係性

クレジットカードは年齢が18歳以上(高校生は原則不可)になると作ることができます。

しかし、ゴールドカードなどランクの高いカードでは20歳〜30歳以上とカード会社の指定する年齢にならないと申し込みができないことがあります。

ちなみに上限はカード会社によって異なりますが、一般的に65歳〜70歳で新規の発行はされなくなることがほとんどです。

65歳以降の年齢になっても既に使っているカードは収入や住所など現在の情報を正確にカード会社に届け出ていて、支払いの遅れなどなく普通に利用していれば更新されて使い続けられることが多いです。

ただし、下記のような状況に当てはまると年齢が高くてもクレジットカードが作りにくくなると言われています。

- 年齢が30代以上で今まで全くクレジットカードやローンを利用していない

- 60歳を過ぎてから新しくクレジットカードの申し込みをする

年齢が30代以上で今まで全くクレジットカードやローンを利用していない

年齢が30代以上で今まで全くローンの利用がなく、初めてクレジットカードを作る方は「スーパーホワイト」と呼ばれる状態になっている可能性が高いです。

スーパーホワイトとは今までクレジットカードやローンを利用したことがなく、個人信用情報機関に何も情報が記録されていない状態の方のことを言います。この状況ではクレジットカードが作りにくいです。

作りにくい理由は、自己破産など金融事故を起こした方は信用情報を新しく記録できなくなるため数年分の記録が真っ白な状態になり、カード会社からは若い頃に支払い関係で問題を起こした方と同じ状態に見えてしまうからです。

しかし、以下のような支払いも信用機関の情報に載るためスーパーホワイトの方は少ないと言われています。

- スマホや携帯電話端末を分割払いでの購入

- 車のローンや住宅ローン

- 学習教材やエステの分割払い

特にこれまでローンなど借金をしたことがないという方も、ドコモなどのキャリアと言われる通信会社でiPhoneなどスマホの端末をプランに加入して分割で支払っていることが多いです。

実はこれも立派な「借金」の一種で支払いの履歴は専門の信用機関にきちんと記録されています。

ただ、スマホや携帯電話の本体を家電量販店のポイント目当てなどで一括払いで購入している方などは本当に信用機関に全く情報がない可能性があり、その場合はクレジットカードが作りにくい状態になっています。

参考情報

年齢が30代〜40代で初めてクレジットカードを作る方は、以下の記事で紹介しているカードがおすすめです。

60歳を過ぎてから新しくクレジットカードの申し込みをする

60歳を過ぎてから新しくクレジットカードの申し込みをする場合、これまでに比べて審査に通りにくく可能性が高いです。

なぜなら多くの方が定年退職をして、50代以下の時に比べて給与などの収入が下がり返済能力が下がったり、病気や死亡などのリスクが上がりカード会社が使われたお金を回収できなくなる可能性が高くなるからです。

ただ、数は少ないですがカード会社によっては年金受給者など年齢が高い方でも申し込みが可能なクレジットカードがあるので、2章でおすすめのカードをご紹介します。

2. 年齢別おすすめクレジットカード各3選

この章では、その年齢なら申し込みが可能で特典やサービスなど機能が優れているおすすめのクレジットカードを年齢別にそれぞれ3枚ずつご紹介します。

- 年齢が10代の方におすすめなクレジットカード3選

- 年齢が20代の方におすすめなクレジットカード3選

- 年齢が30代の方におすすめなクレジットカード3選

- 年齢が40代の方におすすめなクレジットカード3選

- 年齢が50代の方におすすめなクレジットカード3選

- 年齢が60代以降の方におすすめなクレジットカード3選

あなたの当てはまる年齢の場所をクリックすると、その年齢の方におすすめなクレジットカードをご紹介している場所に飛びます。

2-1. 年齢が10代の方におすすめなクレジットカード3選

年齢が10代の方は初めてクレジットカードを申し込む方が多いと思います。

ゴールドカードなどハイステータス以外のカードなら最初の1〜2枚は簡単に作れるでしょう。

ここでは、普段使うお店などでポイントがたくさんもらえたり割引が受けられるなど便利に使えて、初めてクレジットカードを使う人でも安心して使える会社が発行しているおすすめは以下の3枚です。

- 『Oliveフレキシブルペイ 一般』

- 『JCB CARD W』『JCB CARD W plus L』

- 『エポスカード』

『Oliveフレキシブルペイ 一般』

『Oliveフレキシブルペイ 一般』は三井住友銀行・三井住友カードが発行する年会費永年無料のポイント還元率0.5%のクレジットカードを含む1枚で3つの支払いができる緑色やパステルグリーンを選べるカードです。

メリットは何と言っても全国のセブン-イレブン・ローソンなどの対象コンビニやマクドナルド・ガスト・すき家・ドトールなど対象飲食店でタッチ決済をすると最大20%のポイント還元を得られる事です。

また、大学生の方が多いでしょうが、下記の支払いでは最大+9.5%という学生ポイントの優遇を受けられます。

サブスクはAmazonプライム、DAZN、Hulu、U-NEXT、LINE MUSICなどがあるため、若い方にはかなりのメリットです。

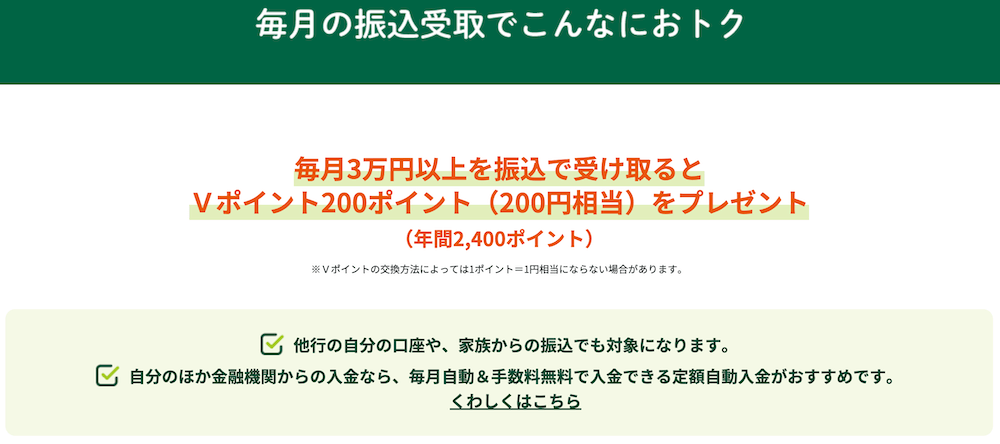

対象のコンビニ・飲食店をあまり利用しない人でも、「選べる特典」で給与・年金受取特典を選択し、毎月3万円以上を振込で受け取ると毎月200ポイントがもらえます。

ポイントはカード利用の支払いに1ポイント=1円としてキャッシュバック(充当)できたり、VポイントPayアプリを使ってVisaもしくはiDが使えるお店で1ポイント=1円で買い物に利用できるなど使い勝手も非常に良いです。

『Oliveフレキシブルペイ 一般』公式ページ:

『JCB CARD W』『JCB CARD W plus L』

『JCB CARD W』『JCB CARD W plus L』の最大のメリットは社会人になってから初めてカード申し込むと審査が厳しい傾向にあるJCBが直接発行しているカード(プロパーカードと言います)を比較的簡単に作れる事です。

『JCB CARD W』『JCB CARD W plus L』の最大のメリットは社会人になってから初めてカード申し込むと審査が厳しい傾向にあるJCBが直接発行しているカード(プロパーカードと言います)を比較的簡単に作れる事です。

年齢が39歳以下の人しか作れない年会費無料でポイント還元率1%のカードですが、JCBオリジナルシリーズ優待店に指定されている下記のような店舗では最高10.5%のポイントが還元されます。

※最大還元率は「JCBプレモカード OkiDokiチャージ(1ポイントあたり5円分)」に交換した場合

- スターバックス(Starbucks eGift)の購入分:10.5%

- セブン-イレブン:2%

- Amazon:2%

以上のようにスターバックスやセブン-イレブン、Amazonでの買い物が多い方には特におすすめのクレジットカードです。

※『JCB CARD W plus L』は女性向けサービスが豊富なカードです。

『JCB CARD W』『JCB CARD W plus L』公式ページ:

『エポスカード』

『エポスカード』は都市圏にあるファッションビルなどを経営しているマルイのグループ会社が発行している年齢が18歳以上の方が申し込めるポイント還元率0.5%で年会費無料のクレジットカードです。

マルイやモディを全く使わない人でも、次のような全国10,000店以上のお店やサービスで割引やポイント5倍などの特典を受けられます。

もちろんマルイ・モディでは年に4回10%割引(マルコとマルオの7日間)や通販で配送料の優待などが受けられます。

使い続けていると3つの利用先でポイント還元率を1.5%にできたり最高1万ボーナスポイントがもらえるなど非常にお得で便利な『エポスゴールドカード』を年会費永年無料で使える招待が届くのでほとんどの10代におすすめです。

『エポスカード』公式ページ:

参考情報

上記で紹介したクレジットカードにピンと来なかった方は、以下の記事を参照してください。

2-2. 年齢が20代の方におすすめなクレジットカード3選

年齢が20代になるとステータスの高いゴールドカードやプラチナカードなど一部のカードを除き、ほとんどのクレジットカードに申し込む事が可能となります。

また、将来の優良顧客となる可能性が高いので、自社のカードを長く使ってもらおうと年齢が20代の方向けに様々な優遇があるクレジットカードがいくつかあります。

「2-1. 年齢が10代の方におすすめなクレジットカード3選」で挙げたカードは年齢が20代の方でもメリットがありますが、ここではそれ以上におすすめなクレジットカード3枚を紹介します。

- 『Oliveフレキシブルペイ ゴールド』

- 『JCB CARD W』『JCB CARD W plus L』

- 『JAL CLUB EST』

『Oliveフレキシブルペイ ゴールド』

『Oliveフレキシブルペイ ゴールド』は三井住友銀行・三井住友カードが発行するクレジットカードを含む1枚で3つの支払いができるゴールドカードです。

下記のいずれかに当てはまる人におすすめのカードです。

- 対象のコンビニ・飲食店で最大20%のポイント還元を受けたい

- 学生ポイントで最大+9.5%のポイント還元を受けたい

- 「選べる特典」で毎月100ポイント(最高年12%相当)をもらいたい

- 支払い時に周りと差を付けたり、人前に堂々と出せるカードが欲しい

- 出張や旅行で国内空港ラウンジを無料で利用したい

- ゴールドカードは持ちたいけど年会費は抑えたい(前年100万円の利用で翌年以降永年無料)

- SBI証券で投資信託の積み立てをカード支払いにして1%のポイントを堅実に貯めたい

『三井住友カード ゴールド(NL)』では学生の申し込みができないため、『Oliveゴールド』の方が良いです。

対象のコンビニ・飲食店をあまり利用しない人でも、「選べる特典」で給与・年金受取特典を選択し、毎月3万円以上を振込で受け取ると毎月200ポイントがもらえます。

また、既に三井住友カードが発行しているクレジットカードの利用(AmazonやANAなど多くの提携カードも含みます)があれば審査に通りやすいです。

『Oliveフレキシブルペイ ゴールド』公式ページ:

『JCB CARD W』『JCB CARD W plus L』

『JCB CARD W』『JCB CARD W plus L』の最大のメリットは社会人になってから初めてカード申し込むと審査が厳しい傾向にあるJCBが直接発行しているカード(プロパーカードと言います)を比較的簡単に作れる事です。

『JCB CARD W』『JCB CARD W plus L』の最大のメリットは社会人になってから初めてカード申し込むと審査が厳しい傾向にあるJCBが直接発行しているカード(プロパーカードと言います)を比較的簡単に作れる事です。

年齢が39歳以下の人しか作れない年会費無料でポイント還元率1%のカードですが、JCBオリジナルシリーズ優待店に指定されている下記のような店舗では最高10.5%のポイントが還元されます。

※最大還元率は「JCBプレモカード OkiDokiチャージ(1ポイントあたり5円分)」に交換した場合

- スターバックス(Starbucks eGift)の購入分:10.5%

- セブン-イレブン:2%

- Amazon:2%

以上のようにスターバックスやセブン-イレブン、Amazonでの買い物が多い方には特におすすめのクレジットカードです。

※『JCB CARD W plus L』は女性向けサービスが豊富なカードです。

『JCB CARD W』『JCB CARD W plus L』公式ページ:

『JAL CLUB EST』

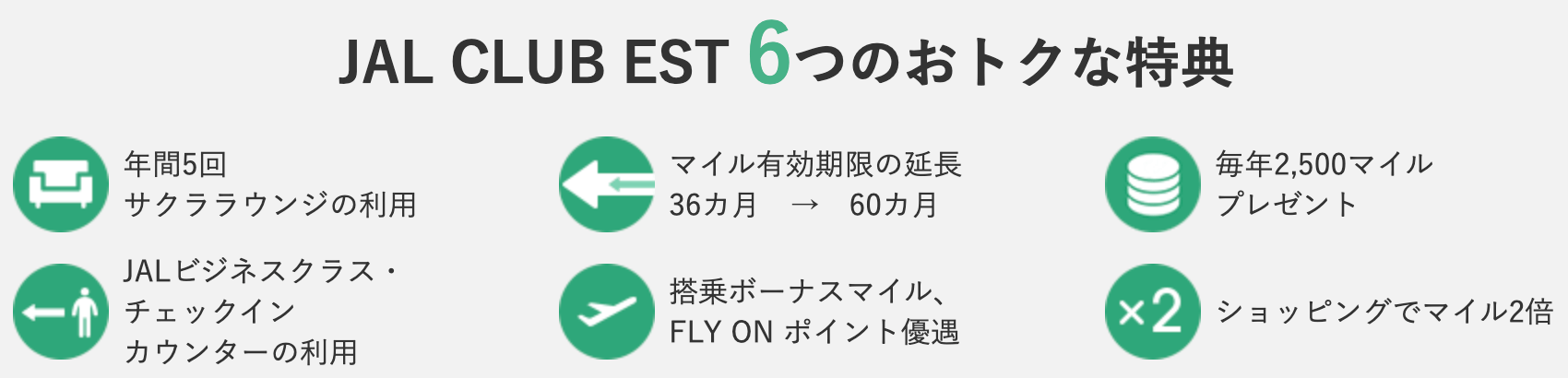

『JAL CLUB EST』は年齢が20歳以上30歳未満の方しか申し込みができないJALカードに追加で入会して使えるサービスで、JALカードの年会費の他にJAL CLUB EST年会費として5,500円(税込)かかり、マイル還元率1%です。

年会費は必要ですが、下図のように特典がてんこ盛りなので年1回以上JALの飛行機を乗る人は絶対に得をする素晴らしいクレジットカードです。

出典:JAL CLUB EST

また、上記のJCBカードほどではありませんが、社会人になってから新規で申し込む場合はゴールドカードなどランクが高いと審査に通りにくいので、年齢が若い内にJALカードを持って利用履歴を作っておくと、アップグレードがしやすくなるなどのメリットがあります。

路線がANAしかない、絶対にJALは使いたくないなどよほどの理由がない限りはメリットが大きすぎるので、20代で年に1回以上飛行機を利用する人は作って特典を体験しておくと良いでしょう。

『JAL CLUB EST』公式ページ:

ANAカードでは『ANA To Me CARD PASMO JCB(ソラチカカード)』がおすすめです。

参考情報

上記で紹介したクレジットカードにピンと来なかった方は、以下の記事を参照してください。

2-3. 年齢が30代の方におすすめなクレジットカード3選

年齢が30代になると、日本で発行されている全てのクレジットカードで申し込み対象となり、年齢で制限を受けることがありません。

職業や収入、ライフスタイルが人によって大きく異なりますが、人目を気にしたり特典やサービス内容を重視してゴールドカードなどを利用し始めてよい頃です。

おすすめのクレジットカードは以下の3枚です。

- 『アメリカン・エキスプレス・ゴールド・プリファード・カード』

- 『セゾンゴールド・アメリカン・エキスプレス・カード』

- 『JCB CARD W』『JCB CARD W plus L』

『アメリカン・エキスプレス・ゴールド・プリファード・カード』

『アメリカン・エキスプレス・ゴールド・プリファード・カード』は1980年に日本で最初に発行された元祖ゴールドカードなので、ホテルやデパート・高級なレストランなど人目が気になる場所でも堂々と出せるステータスの高さが未だにあります。

年会費は39,600円(税込)と高めでありますが、下記のような豊富な特典やサービスを利用できます。

- 高級レストランのコース料理が1名分無料

- 最高10万円補償の海外旅行やコンサートなどのキャンセル保険

- 同伴者1名も空港のカードラウンジを無料で使える

- 国際線利用時手荷物往復1個無料配送

- 世界1,400か所以上の空港ラウンジを年2回無料で使える

カードの利用でたまるポイントも有効期限が無期限で、有利なレートでマイルに交換できたり、Amazon・Yahoo!など対象加盟店で100円に3ポイントもらえます。

これ以外にも、普段の生活でもコンビニやガソリンスタンドでキャッシュバックなどのキャンペーンがたくさん行われているので、上手に使いこなせれば年会費以上に得をしやすいカードです。

仕事やプライベートでとても便利に使える特典・サービスが多く、世界的ステータスカードとしての知名度も高いので、多くの30代の方におすすめできる1枚です。

『アメリカン・エキスプレス・ゴールド・プリファード・カード』公式ページ:

https://www.americanexpress.com/jp/credit-cards/gold-preferred-card/

『セゾンゴールド・アメリカン・エキスプレス・カード』

『セゾンゴールド・アメリカン・エキスプレス・カード』はセゾンカードが発行する年齢が20歳以上の方(学生不可)なら作れるゴールドカードです。

ホテルや有名リゾートを割引価格で宿泊できる特典があったり、コナミスポーツクラブを法人価格で利用できるなど、一生使い続けられるほど特典やサービスに優れた1枚です。

また、海外旅行保険に関しては次のようにゴールドカードの中では総合的に最も優れた条件となっていて、家族がいる方はとても安心できる補償内容です。

- 傷害疾病治療が300万円

- 航空機遅延保険が最高10万円(ゴールドカード最高クラス)

- 家族特約者でも同じ補償金額(通常1/2〜2/3の金額に減らされる)

- 家族特約でもキャッシュレス診療を受けられる(ゴールドカードでは他に1枚しかない)

遅延保険では他のカード会社の保険ではカバーしきれないような長時間の遅延に対しても全額補償など、保険の良さやサポートの安心感で手放せないという話をよく聞き、評判も非常に良いです。

追加料金を支払うことで世界1,400か所以上の空港ラウンジを無料で使い放題にできる「プライオリティ・パス」のプレステージ会員を発行できたり、JALマイルを最高1.125%の還元率にできるなど飛行機の利用が多くなる30代におすすめできる機能が揃っています。

『セゾンゴールド・アメリカン・エキスプレス・カード』公式ページ:

『JCB CARD W』『JCB CARD W plusL』

『JCB CARD W』『JCB CARD W plus L』は年齢39歳以下の人が作れるJCBが直接発行している年会費永年無料でポイント還元率1.0%〜10.5%のクレジットカードです。

さらに、JCBオリジナルシリーズ優待店に指定されている下記のような店舗では最高10.5%のポイントが還元されます。

※最大還元率は「JCBプレモカード OkiDokiチャージ(1ポイントあたり5円分)」に交換した場合

- スターバックス(Starbucks eGift)の購入分:10.5%

- セブン-イレブン:2%

- Amazon:2%

また、JCBが直接発行しているカード(プロパーカード)は年々審査に通りにくくなるので、30代の内にこのカードを作って利用していると、後々下記のようなランクの高いカードを作りやすくなるというメリットもあります。

※『JCB CARD W plus L』は女性向けサービスが豊富なカードです。

『JCB CARD W』『JCB CARD W plus L』公式ページ:

参考情報

上記で紹介したクレジットカードにピンと来なかった方は、以下の記事を参照してください。

2-4. 年齢が40代の方におすすめなクレジットカード3選

年齢が40代の方は、既に長く使い続けているクレジットカードが1枚はあるでしょう。ライフスタイルに合わせてそのカード会社が出しているカードにダウングレードやアップグレードをすると良いでしょう。

特典やサービス内容があなたに合わないのに無理に高い年会費のカードを利用する必要はありませんが、場所によってはゴールド以上のカードが1枚あった方が恥ずかしい思いをせずに堂々と支払いができます。

新しく申し込むのであれば以下の3枚のクレジットカードがおすすめです。

- 『アメリカン・エキスプレス・ゴールド・プリファード・カード』

- 『Mastercard Titanium Card』

- 『JCBゴールド』

『アメリカン・エキスプレス・ゴールド・プリファード・カード』

『アメリカン・エキスプレス・ゴールド・プリファード・カード』は1980年に日本で最初に発行された元祖ゴールドカードなので、ホテルやデパート・高級なレストランなど人目が気になる場所でも堂々と出せるステータスの高さが未だにあります。

年会費は39,600円(税込)と高めでありますが、下記のような豊富な特典やサービスを利用できます。

- 高級レストランのコース料理が1名分無料

- 最高10万円補償の海外旅行やコンサートなどのキャンセル保険

- 同伴者1名も空港のカードラウンジを無料で使える

- 国際線利用時手荷物往復1個無料配送

- 世界1,400か所以上の空港ラウンジを年2回無料で使える

カードの利用でたまるポイントも有効期限が無期限で、有利なレートでマイルに交換できたり、Amazon・Yahoo!など対象加盟店で100円に3ポイントもらえます。

これ以外にも、普段の生活でもコンビニやガソリンスタンドでキャッシュバックなどのキャンペーンがたくさん行われているので、上手に使いこなせれば年会費以上に得をしやすいカードです。

仕事やプライベートでとても便利に使える特典・サービスが多く、世界的ステータスカードとしての知名度も高いので、40代の年齢の方なら持っておきたい1枚です。

『アメリカン・エキスプレス・ゴールド・プリファード・カード』公式ページ:

https://www.americanexpress.com/jp/credit-cards/gold-preferred-card/

『Mastercard Titanium Card』

『Mastercard Titanium Card』はMastercardの最上位クラスの「WORLD ELITE」が付くラグジュアリーカードという名称の富裕層向けクレジットカードで、招待なしで申し込むことができます。

同価格帯のプラチナカードと比べて、次のような特典がとても優れています。

- コンシェルジュサービス:メールでの回答が可能など非常に評判の良い対応

- 還元率1%:納税(手数料0.836%)でもポイントが同じ還元率で付く※など得をしやすい

- 事前入金サービス:事前に振込むことで最大9,999万円のカードショッピングが可能

※2024年4月6日以降はポイント進呈タイミングが変更され、条件を達成しないと半分しかもらえなくなります。

特にコンシェルジュサービスに関しては、業界でも質が高いと言われているアメックス・JCB・セゾンと比較しても最も良いと答える利用者が多いほど優れています。

電話で問い合わせ時にカード番号を確認されない・問い合わせ内容をメールで返信してくれるなどの使い勝手の良さを満たすのは、現在『Mastercard Titanium Card』などのラグジュアリーカードしかありません(※2022年1月以降より初回の問い合わせもメールで24時間365日受付してくれる予定です)

上級カードには『Mastercard Black Card』や『Mastercard Gold Card』がありますが、年会費が高いのでリーズナブルに最上級のコンシェルジュサービスを使いたい方におすすめです。

『Mastercard Titanium Card』公式ページ:

『JCBゴールド』

『JCBゴールド』は7つあるクレジットカードの国際ブランドでただ1つの日本ブランドであるJCBが直接発行(プロパーカードと言います)している「ORIGINALシリーズ」というステータスの高いゴールドカードです。

JCBは国内で最も使われているクレジットカードで、『JCBゴールド』は保険の手厚さと下の図のような有名企業でボーナスポイントがもらえるなど使い勝手の良さで人気があります。

出典:JCB

JCBのプロパーカードは全くの新規で申し込むと審査に通りにくい傾向がありますが、年齢が40代では新規の申し込みでも比較的合格率が高いので安心して申し込みができます。

『JCBゴールド』公式ページ:

参考情報

上記で紹介したクレジットカードにピンと来なかった方は、以下の記事を参照してください。

2-5. 年齢が50代の方におすすめなクレジットカード3選

年齢が50代の方は、これまでのカード利用履歴が良ければ招待条件の厳しいブラックカードなど一部のカードを除き、ほとんどの審査に通りやすい状態なのであなたのお好きなクレジットカードを選んでください。

ここでは50代になって初めてクレジットカードを持つ方向けに審査に通りやすくメリットの大きいおすすめのカードを3枚ご紹介します。

- 『イオンカード(G.Gマーク付/WAON一体型)』

- 『大人の休日倶楽部ミドルカード』

- 『Nexus Card』

『イオンカードセレクト(G.Gマーク付)』

『イオンカードセレクト(G.Gマーク付)』はイオンのグループ会社が発行する申し込み条件が年齢55歳以上の方向けのクレジットカードです。

通常の『イオンカード』の特典に加えて、このカードが持てる年齢55歳以上の会員さま限定で毎月15日「G.G感謝デー」で5%OFFの対象となります。

セレクト限定で、イオン銀行の普通預金金利が最大年0.1%にしやすいやATM手数料無料になるなどよりお得な特典が付きますが、支払い口座がイオン銀行に限定されるので好きな銀行口座で引き落としをしたい方は『イオンカード(G.Gマーク付/WAON一体型)』をおすすめします。

『イオンカードセレクト(G.Gマーク付)』公式ページ:

『大人の休日倶楽部ミドルカード』

『大人の休日倶楽部ミドルカード』はJR東日本のグループ会社であるビューカードが発行している年齢が満50歳以上の方向けのクレジットカードです。

性別によって申し込める年齢が次のように異なります。

- 男性:満50歳~64歳

- 女性:満50歳~59歳(2024年4月1日入会申込分より満50歳~64歳)

年齢が高くなるとだんだん新しくクレジットカードが作りにくくなりますが、このカードは申し込み条件を高い年齢の方に指定しているので逆に作れる可能性が高いでしょう。

JR東日本線・JR北海道線のきっぷが何回でも5%割引になったり、Suicaのチャージで1.5%のポイントが還元されるなど普段使いでもメリットの大きいカードです。

『大人の休日倶楽部ミドルカード』公式ページ:

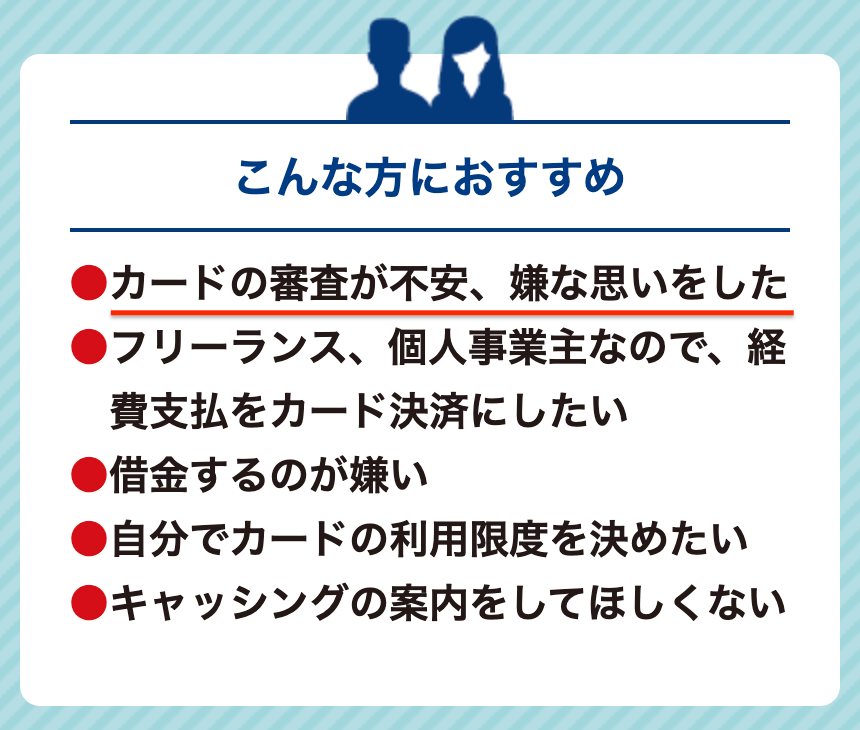

『Nexus Card』

『Nexus Card』は事前にデポジット(保証金)を預けるという珍しいタイプのクレジットカードです。

デポジット(保証金)=限度額となるため、年齢が50代でクレジットカードを使ったことがない方でも作れる可能性が高く、公式ページにも以下のように書かれてあります。

出典:Nexus Card

審査に不安のある方におすすめとカード会社の公式ページで書かれてあるのはこの『Nexus Card』くらいしかありません。

ブラックではないが、他社のカードに申し込みをして断られ続けた方でも、まずはこのカードの利用を毎月続ける事で専門の信用機関(CICなど)にクレジットヒストリーが作れて、他のカードの審査に通りやすくなります。

カードとしても普通のMastercardと同じように使えて、ポイントが貯まったりボーナス・分割・リボ払いにも対応しているなど便利な1枚です。

『Nexus Card』公式ページ:

参考情報

収入や社会的属性に自信があり、より高いランクのクレジットカードを利用したいと考えている方は、以下の記事を参照してください。

2-6. 年齢が60代以降の方におすすめなクレジットカード3選

年齢が60代以降の方は、定年退職をして主な収入が年金だけになることも珍しくありません。

属性の変更と共に利用可能額が減額されたり更新されなくこともあるので、手持ちのクレジットカードを整理しすぎると使えるカードがなくなる可能性があるので注意が必要です。

ここでは60代以降でも申し込みができて審査に通ったという口コミがあった以下のクレジットカードを3枚ご紹介します。

- 『セゾンカードインターナショナル』

- 『大人の休日倶楽部ジパングカード』

- 『Nexus Card』

『セゾンカードインターナショナル』

『セゾンカードインターナショナル』はセゾンカードが発行している年会費永年無料のクレジットカードです。

下図のように公式ページのよくあるご質問のページで年金受給者でもカードの申し込みができると書かれてあり、60代でも審査に通ったという口コミがいくつかあるので年齢が高くても比較的作りやすいカードと言えます。

セゾンカード優待ショップ対象のお店やホテルなどで割引などの優待が受けられるので普段使いでもお得になりやすいです。

ポイントに有効期限のない永久不滅ポイントが貯まるので、自分のペースでゆっくり貯めて好きな時に交換できたり、海外での利用分は2倍になるなどのメリットもあります。

『セゾンカードインターナショナル』公式ページ:

『大人の休日倶楽部ジパングカード』

『大人の休日倶楽部ジパングカード』はJR東日本のグループ会社であるビューカードが発行している年齢が満60歳以上の方向けのクレジットカードです。

性別によって申し込める年齢が次のように異なります(満60歳〜満64歳の男性は『大人の休日倶楽部ミドルカード』を申し込んでください)

- 男性:満65歳以上

- 女性:満60歳以上(2024年4月1日入会申込分より65歳以上)

年齢が高くなるとだんだん新しくクレジットカードが作りにくくなりますが、このカードは申し込み条件を高い年齢の方に指定しているので逆に作れる可能性が高いでしょう。

JR東日本線・JR北海道線のきっぷが何回でも30%割引になったり、Suicaのチャージで1.5%のポイントが還元されるなど普段使いでもメリットの大きいカードです。

『大人の休日倶楽部ジパングカード』公式ページ:

https://www.jreast.co.jp/card/first/otokyu.html

ネット申し込みはできないので、申込書を上記ページから請求するかJR東日本の駅で手に入れる必要があります。

『Nexus Card』

『Nexus Card』は事前にデポジット(保証金)を預けるという珍しいタイプのクレジットカードです。

デポジット(保証金)=限度額となるため、年齢が60代でクレジットカードを使ったことがない方でも作れる可能性が高く、公式ページにも以下のように書かれてあります。

出典:Nexus Card

審査に不安のある方におすすめとカード会社の公式ページで書かれてあるのはこの『Nexus Card』くらいしかありません。

ブラックではないが、他社のカードに申し込みをして断られ続けた方でも、まずはこのカードの利用を毎月続ける事で専門の信用機関(CICなど)にクレジットヒストリーが作れて、他のカードの審査に通りやすくなります。

カードとしても普通のMastercardと同じように使えて、ポイントが貯まったりボーナス・分割・リボ払いにも対応しているなど便利な1枚です。

『Nexus Card』公式ページ:

3. どうしてもクレジットカードが持てなかった際の3つの方法

上記の方法を試してもクレジットカードを作ることができなかった場合、残る方法は以下の3つです。

- 家族のクレジットカードの家族カードを発行する

- プリペイドカードを利用する

- デビットカードを申し込む

3-1. 家族カードを発行する

あなたの家族が持っているクレジットカードの「家族カード」を発行することで、ほぼ間違いなくあなた名義のクレジットカードを作ることができます。

ただ、家族カードだと支払いが親カードを持つあなたの家族がすることになるので、カードの利用状況が全て家族に筒抜けになってしまいます。

しかし、発行スピードも早く、ほぼ確実にカードを作ることができるのでどうしてもクレジットカードが必要な方におすすめです。

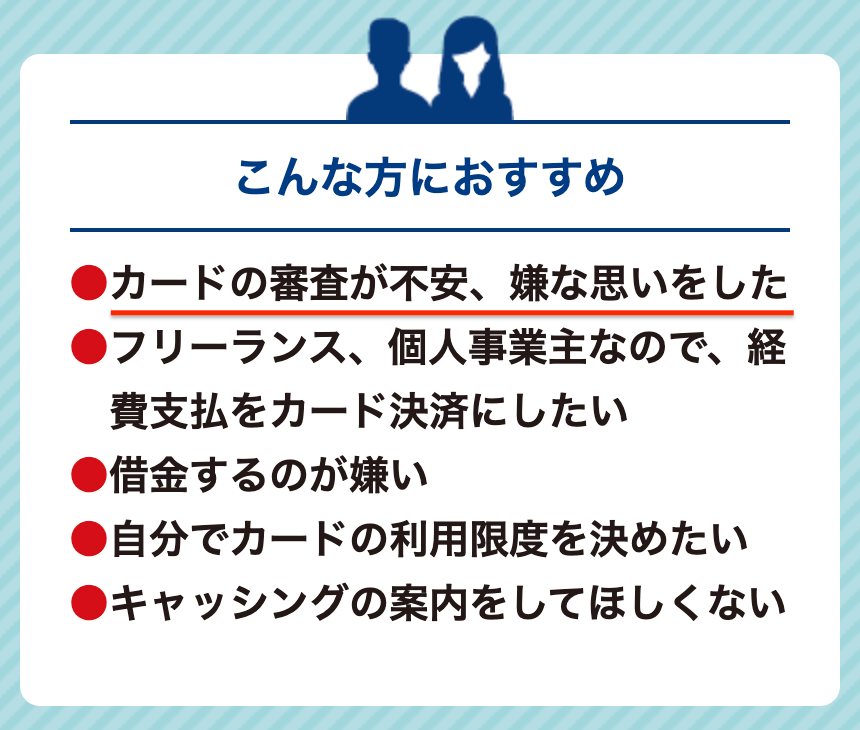

3-2. プリペイドカードを利用する

Mastercard・JCB・VISAなどの決済機能を使いたいだけなら、「プリペイドカード」を利用するのも1つの手段です。

次に紹介するデビットカードに比べて利用できない加盟店が多いというデメリットはありますが、カードによっては最短即日入手できるという大きなメリットがあります。

クレジットカード同様、プリペイドカードも未成年が作成する時は親権者の同意が必要ですが、「dカードプリペイド」であれば12歳以上の方(中学生以上)でdアカウントを持っていれば、簡単に作れます。

「dカード プリペイド」公式ページ:

その他のプリペイドカードについて詳しく知りたい方は「高校生がクレジットカードの機能を使うための2つの方法」の5-2を参照してください。

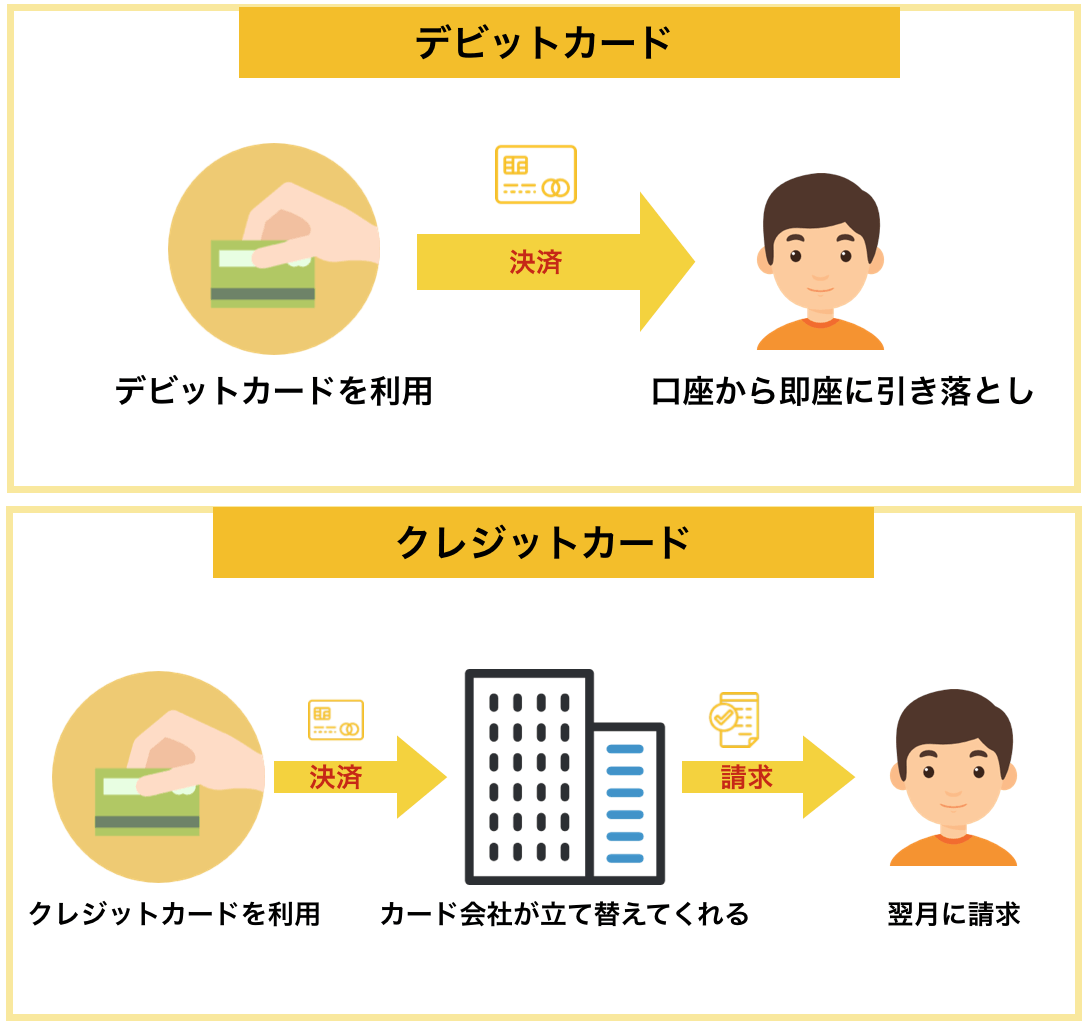

3-3. デビットカードを申し込む

クレジットカードが作れないという方で、年齢が15歳以上ならデビットカードがおすすめです。

先ほど紹介したプリペイドカードに比べて多くの加盟店やサービスが対象となっており、大きな金額の利用をしたい方に向いています。

デビットカードとは

デビットカードとはクレジットカードと同様にVISA、JCBなどの支払い機能を兼ね備えた銀行口座とつながっているカードで、一括払いを選択すればVISA、JCBに加盟しているお店やサービスで決済が可能です。

ガソリンスタンドや高速道路料金など一部の加盟店では利用できないので、事前に使えるかどうか確認をしましょう。

また、クレジットカードのように事後決済ではなく、利用するとその場で預金口座から引き落とされる即時決済なので審査なしでも作れるカードが多いです。

限度額もカードによっては1日500万円まで利用できるなど大きな金額の決済にも利用しやすいです。

デビットカードのメリット

デビットカードのメリットは次の通りです。

- 現金を引き出したり持ち歩く必要がなくなる

- 利用でポイントやマイルなどの還元を受けられる

- 作れる対象が多い(15歳以上で原則審査不要)

- 海外ATMで現地通貨引き出しできる

銀行口座に紐づいていて、預金額=利用額となるのでリスクをコントロールしやすいです。

また、仕組み上借金をしないので、原則審査不要で15歳以上の高校生から使えて、高齢になってもずっと使い続けられるのが大きなメリットです(クレジットカードは審査で作れなかったり、利用状況によっては更新されないことがあります)

おすすめのデビットカード

『Sony Bank WALLET(Visa)』はソニー銀行が発行する以下のような特長を持つカードで、全163枚のデビットカードの中で最もおすすめの1枚です。

- 年会費:永年無料

- 還元率:預金残高やソニー銀行との証券取引残高に応じて0.5〜2.0%がキャッシュバック

- 付帯保険:ネットバンク発行のカードでは珍しくショッピング保険、不正利用補償がしっかりと付帯

『Sony Bank Wallet(Visa)』公式ページ:

その他のデビットカードについて詳しく知りたい方は「全163枚のデビットカードを徹底比較!おすすめの1枚が必ずわかる」の記事を参照してください。

4. クレジットカードを作りにくい方が審査に通りやすくなる7つのポイント

この章では、クレジットカードの審査に自信のない方が通りやすくするための7つのポイントをご紹介します。

- 一度に複数枚のクレジットカードには申し込まない

- キャッシング枠は極力申し込まない

- 固定電話の情報も記入する

- ショッピング枠は30万円以下で申し込む(希望を出せる場合)

- 申込書記入時の誤字や空欄をできるだけ避ける

- 年収や他社からの借り入れ額での虚偽報告をしない

- 他社での借り入れをなくす

固定電話以外は申し込む方が注意をしたり対応できることなので、確実に実践しましょう。

4-1. 一度に複数枚のクレジットカードには申し込まない

クレジットカードは審査まで時間がかかるので何社か申し込んで審査が早く終わったクレジットカードを作ろうと考える方は多いです。

しかし、これはクレジットカードを作るときに絶対にやってはいけないことなのです。

なぜかというと、一度に複数のクレジットカードを申し込むとその情報は信用情報機関に登録され、クレジットカード会社はそれを元に審査をします。この時、クレジットカード会社は以下のように考えます。

- 入会キャンペーンのポイント目的の申込者かもしれない

- お金に困っている人かもしれない

以上の理由から一度に複数枚のクレジットカードを申し込むことは新しくクレジットカードを作るのに不利になってしまいます。

また、同様の理由でクレジットカードの審査に落ちてすぐの申し込みも審査に通りにくくなりやすいので気をつけましょう。

ネット上では様々な情報がありますが、当サイトとしては6ヶ月以内に2枚以下の申し込みをおすすめします。

4-2. キャッシング枠は極力申し込まない

クレジットカードでお金を借りられる「キャッシング」の機能はもしもの時のために便利なので申し込みたいという方が多いかもしれません。

しかし、できる限りキャッシングの申し込みは避けましょう。基本的にキャッシングを申し込むことでクレジットカードの審査は通りにくくなります。カード会社からお金を借りる予定がない場合は原則としてキャッシング枠は0にして申し込みましょう。

キャッシング枠を不必要に多くして申し込むと、カードの発行会社は「この人はお金に困っている人なのかな」と判断され、審査に落ちてしまう恐れがあります。

4-3. 固定電話の情報も記入する

最近では携帯電話を主に使ってる方が多いため、クレジットカードの申し込み時にも携帯電話の番号を書く方が多いです。しかし、クレジットカードの審査では固定電話を持っていた方が有利です。

クレジットカード会社から見た場合、携帯電話よりも固定電話の方が信頼できるからです。

クレジットカードの審査のためにわざわざ固定電話を契約する必要はありませんが、固定電話があるならばその情報も記入して申し込んだ方が審査に通りやすくなります。

4-4. ショッピング枠は30万円以下で申し込む(希望を出せる場合)

申込時にショッピング枠(利用限度額)の希望を出せる場合は、30万円以下で申し込みましょう。

あまりに大きすぎる限度額を申請してクレジットカード会社に資金繰りに困ってる可能性があるなどと疑われないようにショッピング枠は30万円以下で申し込みましょう。

4-5. 申込書記入時の誤字や空欄をできるだけ避ける

実は申込書(ネット入会だと申込画面)の不備や未記入が審査に引っかかる一番多い原因といわれています。

どうしても記入できない項目は仕方がありませんが、多過ぎるとカード会社はあなたと安心して契約できないと判断し、審査に落ちやすくなります。

また、同じ理由で字が汚すぎるのも審査に落ちる原因とされています。

4-6. 年収や他社からの借り入れ額での虚偽報告をしない

年収や他社からの借り入れ額でバレないと思って嘘の記入をしてしまうことは絶対にやってはいけないことです。

それらの嘘はバレてしまう可能性が高いです。年収に関しては年間の収入証明書を求められる場合もありますし、他社からの借り入れ額はクレジットカード会社が信用機関に問い合わせれば一発でわかってしまいます。

そしてこれらの虚偽報告が発覚してしまうとそのカードの審査に落ちるだけでなく、ブラックリストに載ってしまい、今後の審査にも響く可能性があるので虚偽報告だけは絶対にやめましょう。

4-7. 他社での借り入れをなくす

現在、他社での借り入れや、返済しきっていないカードローンがある場合、クレジットカードの審査に通る可能性が低くなります。

なぜなら、クレジットカード会社は借入額が支払い能力以上になっている方には原則カードを発行しないからです。そのため、他社で借り入れがある方は他社での借り入れを返済したり、できるだけ金額を減らしてから申し込むようにしましょう。

また、遅滞でなく滞納(返済期限が過ぎている返済)がある方はほぼカードの審査に通る可能性がなくなるので、滞納をしないようにしましょう。

5. まとめ

年齢とクレジットカードの関係と年齢別にそれぞれおすすめのカードを3枚ずつご紹介しました。

クレジットカードは18歳以上(高校生は原則不可)になったら作れますが、カードの種類やあなたの状況によっては年齢が原因で申し込めないこともあるので注意が必要です。

年齢別におすすめのクレジットカードは次の通りです。

年齢が10代の方

年齢が20代の方

年齢が30代の方

年齢が40代の方

年齢が50代で初めて作る方

年齢が60代以降で初めて作る方

年齢が18歳以下の高校生だったり訳があってクレジットカードが作れない方は家族カードやMastercard・JCB・VISAなどの付いたプリペイドカード、『Sony Bank Wallet(Visa)』のようなデビットカードを利用しましょう。

あなたの年齢に合ったクレジットカードを利用することで、今よりも快適で便利な生活が送れるようになることを願っています。

(※当サイトへの掲載情報は、できる限り正確であるように精査の上細心の注意を払って作成しておりますが、情報を利用・使用するなどの行為に対して生じたあらゆる損害等について一切補償は致しません。極力サービス内容が変わり次第更新をしますが突然変わりすぐに更新できない可能性もあるため、カードご入会の前には必ずご自身でカード発行元の公式サイトで最新の情報をご確認した後にお申し込み下さい)