クレジットカードのデメリットが気になって使えなかったり、作れなかったりしていませんか。

結論から言うと、年会費無料のクレジットカードならばデメリットはないので安心して使用、または作って大丈夫です。しかし、デメリットはないといってもクレジットカードには知らないと確実に損をしてしまうような落とし穴が存在するので注意しましょう。

そこで、この記事では大手カード会社に3社勤務した私がその経験を生かして、クレジットカードのデメリットや落とし穴に関して以下の流れで紹介していきたいと思います。

クレジットカードは持つことで様々なメリットをあなたにもたらしてくれる便利なものです。しかし、場合によってはリスクもあるので注意が必要です。

この記事を読んで、クレジットカードのデメリットや落とし穴について知ることでクレジットカードを安全かつお得に利用することができます。

1. クレジットカードの唯一のデメリット

クレジットカードの唯一のデメリットは年会費がかかってしまうことです。

しかし、クレジットカードには年会費無料のカードが何枚もあり、基本的に年会費無料のカードを使っている限り、持っているだけで損をするようなことはないのでデメリットと言えるような点はありません。

むしろ、以下のようなメリットがあるためお得と言える点の方が多いです。

- クレジットカードの利用でポイントが貯まる

- 持ち合わせがなくても買い物ができる。

- 分割払いができる。

そして、唯一のデメリットとして考えられる年会費に関しても年会費が完全にかからないものを選んでいれば、問題ありません。

おすすめの年会費無料カード

年会費無料のクレジットカードについては「年会費無料のクレジットカードおすすめ10選」にておすすめのカードを紹介しています。

上記の記事で無料のカードを比較して紹介しているのですが、ポイント還元率が高く、海外旅行保険が充実しているなどバランスが良く最もおすすめなのは『リクルートカード』です。

『リクルートカード』

『リクルートカード』は全ての年会費無料クレジットカードの中で1.2%という最高クラスのポイント還元率です。

さらに、下記のようなリクルートグループではより多くのポイントをもらえます。

- 4.2%:ポンパレモール

- 3.2%:じゃらんnet・Hot Pepper Beauty・ホットペッパーグルメ(ホットペッパーお食事券)

たまったポイントはリクルートグループのサービス利用時に1ポイント=1円から使うこともできますし、Pontaポイント・dポイントに交換でき、ローソンなどPonta・dポイント提携店舗での利用やJALマイルに交換できるため、使い勝手が良いです※2024年3月21日よりAmazon.co.jpで1ポイント1円で利用可能

おすすめの使い方はPontaポイントなら「auカブコム証券」に口座を作って投資信託の購入、dポイントならSMBC日興証券の「日興フロッギー」で株・ETFなどに投資を行うのが高い価値で使える方法と言えます。

カードに付いている海外旅行保険は旅行代金の一部をクレジットカードで支払うことで、傷害・疾病治療費用が100万円と年会費無料カードの中ではトップクラスに良い条件なので海外でも役に立ちます。

『リクルートカード』公式ページ:

しかし、クレジットカードには使い方に気をつけなければ予期せぬトラブルや、想定外の出費、社会的信用を失ってしまうような落とし穴が7つ存在します。

次章ではこの落とし穴について解説していきます。

2. クレジットカードに潜む7つの落とし穴

前章にてクレジットカードは「年会費無料のカードを使っている限り、持っているだけで損をするようなことはないのでデメリットと言えるような点はありません」と述べましたが、利用の仕方によっては予期せぬ事態に陥りかねません。

しかし、この章で紹介する以下の7つの落とし穴に気をつけることで、そのような事態になることを防ぐことができます。

- カードの紛失・盗難による不正利用を防ぐための注意点

- リボ払いや分割払い時の注意点

- ポイントを貯める時の注意点

- 公共料金をカード払いにする際の注意点

- 使いすぎる注意点

- 解約時の注意点

- 海外旅行保険の注意点

この章を読むことで、クレジットカードを利用する上で想定されるリスクを知ることができ、安全かつお得にカードを利用できるようになります。

2-1. カードの紛失・盗難による不正利用を防ぐための注意点

カードの紛失・盗難による不正利用に関しては盗難保険が不正利用からあなたを守ってくれます。

しかし、いくら盗難保険があるからといっても、あなたに落ち度がある場合は保険が適用されません。

万が一の際に盗難保険を利用できるように以下のことに気をつけましょう。

- カードの裏面へのサイン

- 家族や友人にカードを貸さない

- 暗証番号を第三者に教えない

- 利用明細をこまめにチェック

カードの裏面へのサイン

カード会社との規約で、そもそもカードの裏面にあなたの名前のサインがないと不正利用されても保険が適用されません。

また、他人に不正利用されてもサインで決済する場合に、店員が筆跡であなた以外の人間が利用していると気づく可能性があります。

家族や友人にカードを貸さない

基本的にクレジットカードはあなたとカード会社との契約なので、たとえ家族や友人であっても他人が利用した分は補償してくれません。

暗証番号を第三者に教えない

教えるだけでなく、他の人が推測できないような番号にしましょう。

暗証番号を入力されて不正利用された際は保険の対象にはならずに全額自身の負担となります。

利用明細をこまめにチェック

クレジットカードの利用明細をこまめにチェックすることで不正利用に気づくことができます。利用明細のチェックをしない方は意外に多いのですが、これは非常に危険です。

なぜなら、先ほど紹介したクレジットカードの盗難保険には申請期限があるからです。

ある時、たまたま利用明細を見て一年前の不正利用を発見したとしても、クレジットカードの不正利用への申し立てはすぐにというのが基本なのでカード会社も受け付けてくれないでしょう。

カード会社のアプリで利用明細を簡単に確認

最近は各カード会社で利用明細を簡単に確認できるアプリが出ています。

同じカード会社のカードを複数枚持っていても、IDなどを登録しておくことでささっと切り替えができて、それぞれの明細を確認できます。

一部のキャンペーンやインビテーションはアプリからでなければ申込や表示されない事もあるため、インストールして持っているカードを設定しておきましょう。

2-2. リボ払いや分割払い時の注意点

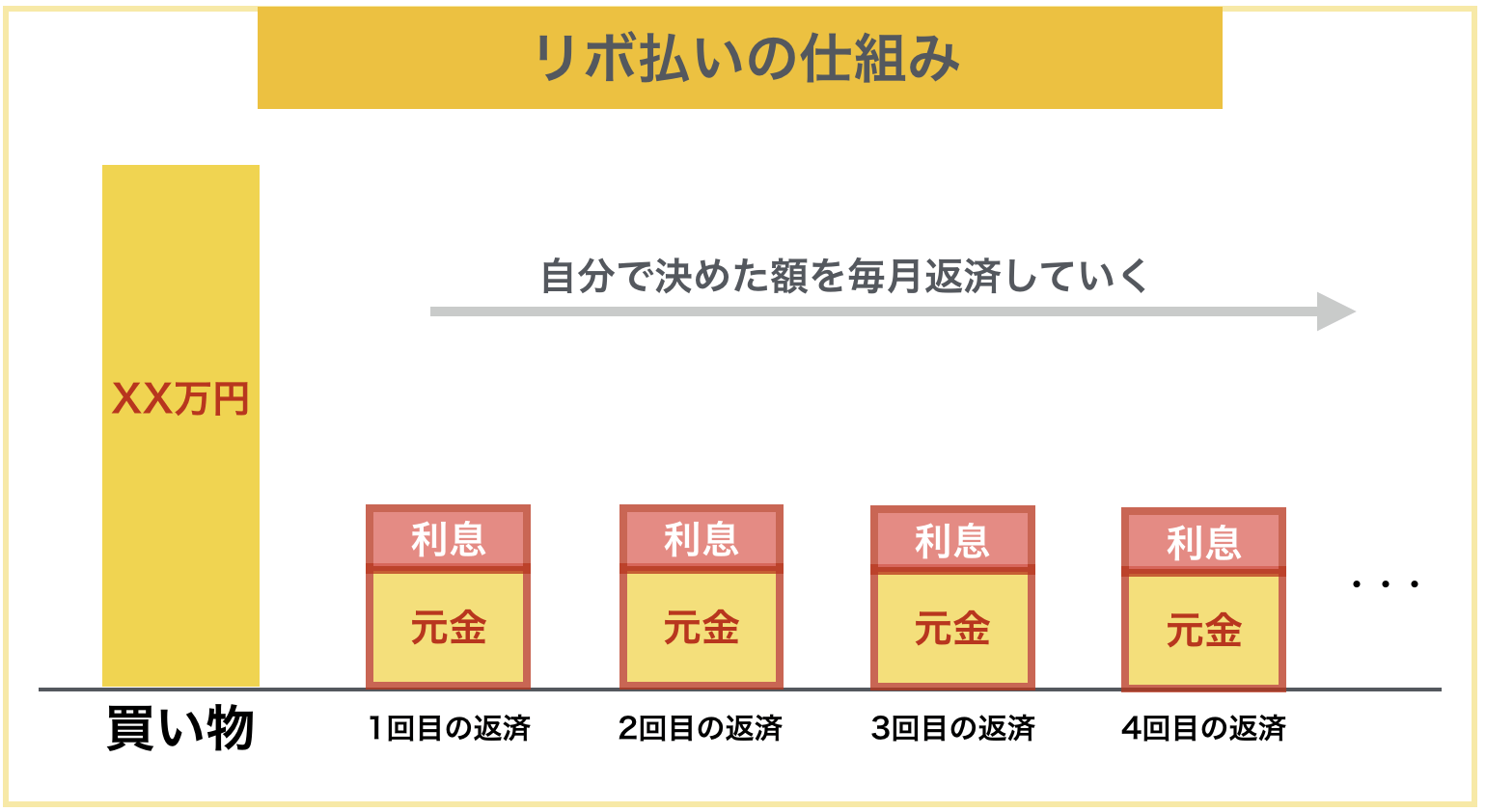

リボ払いで想定外の出費を強いられる可能性があります。リボ払いとは利用した金額を、毎月自分で決めた金額を支払う方法のことです。

例えば、1万円の買い物をしても10万円の買い物をしても支払いの設定金額が5,000円であれば、毎月の支払い金額は5,000円となります。

この時、返済してない分のお金は借金をしている状態なので、当然金利がかかります。そして、リボ払いは毎月の返済金額が低くなってしまう傾向にあります。

そのため、毎月の返済金額から利息分が引かれると元金として充当される額が少なくなってしまうのでなかなか返済がおわりません。

また、カードの中には以下のようにリボ払いでしか支払いができないものもあるので注意しましょう。

※当ページではリボ払いのカードは、仕組みや規約を熟知した上でお得に使いこなせる上級者以外には原則おすすめしません。

2-3. ポイントを貯める時の注意点

クレジットカードは利用するとポイントなどが還元されるため、それを目的にクレジットカードを利用している方もいるかもしれませんが、中にはせっかく貯めても有効期限が短いポイントもあります。

例えば、よく紹介されている『Orico Card THE POINT』ですが、ポイントの有効期限がわずか1年しかないので、それなりにまとまった金額を使う人でなければ何にも交換できず失効してしまいます。

つまり、カードで支払う金額が少ない方にとっては全くお得にはならないので、以下のような1ポイントからすぐに使えるようなポイントが貯まるカードをお勧めします。

2-4. 公共料金をカード払いにする際の注意点

一部の公共料金では、口座振替だと毎月55円(税込)の割引がありますが、クレジットカード払いにしてしまうとその割引が適用されないです。

そのため、金額によっては口座振替よりもクレジットカード払いの方が少し損することもあります。

しかし、クレジットカードで公共料金を支払うと次のようなメリットがあります。

- クレジットヒストリー(支払履歴)を作りやすい

- ボーナス還元率やポイントをもらうための条件を達成しやすくなる

- ゴールド以上の上級カードの招待(インビテーション )が来やすくなる

わずかな差の割引を気にするよりもカードでの支払いをした方が、得をしやすいでしょう。

光熱費などの公共料金をクレジットカードでお得に払う方法についてより詳しく知りたい方は「光熱費をクレジットカードで世界一お得に払う方法まとめ」の記事も参照してください。

2-5. 使いすぎる注意点

クレジットカードを持っていると使いすぎてしまう恐れがあります。

実際にお店がクレジットカードを導入している理由の一つにクレジット払いの場合、顧客の利用金額が現金払いに比べて上がる傾向があることも挙げられます(参考文献)

リボ払いや分割払いなどでついつい使いすぎてしまって返済できなくなるとブラックリストに載ってしまい、新しくカードの発行やローンを組むことができなくなる可能性が高くなります。

2-6. 解約時の注意点

クレジットカードを解約する際、気をつけるべき事項があります。

- クレジットカードに入会直後の解約には注意

- 公共料金の引き落としを利用している場合は注意

- 未払いの残高は一括請求されるので注意

- 貯まったポイントは無効になる事がほとんどなので注意

- 家族カードやETCカードの利用もできなくなるので注意

- 払った年会費は原則返ってこないので注意

クレジットカードに入会直後の解約には注意

クレジットカードの入会特典が魅力的で、入会をしてすぐに解約するのはクレジットカード会社に与える印象が悪く、その会社のカードを今後作れなくなる可能性があります。クレジットカード会社もカード作成にはコストがかかっているからです。

ちなみに、「初年度年会費が無料期間中に解約するのも悪い印象を与えてしまうのでは」と心配するかもしれませんが、毎月それなりの金額を利用しているならそれほど問題はありません。

ただ、先ほども書いたとおり、クレジットカードを作ったならば、使わなかったとしても1年間は保有するようにしましょう。

クレジットカードの利用状況は専門の信用機関で情報を取り扱っているため、全てのカード会社が確認できます。

解約しても5年間は記録が残るため、他のカードを今後も申し込むのであれば毎月1回以上の利用で支払いをきちんとした$マークが24個並ベてから解約した方が審査に通りやすくなります。

公共料金の引き落としを利用している場合は注意

解約予定のクレジットカードで以下のような支払いをしている場合、支払い方法を別のカードや口座振替などに変更をしておく必要があります。

クレジットカードを解約したという情報は支払い先には行きません。

そのため、支払い方法の変更を行わないままクレジットカードを解約すると、支払いを遅延してしまうことに繋がりかねません。

特に携帯電話の支払いを遅延するとブラックリストに載ってしまい、あなたの信用情報に大きな傷をつけるので気をつけましょう。

未払いの残高は一括請求されるので注意

クレジットカードを解約をする時にまだ済んでいない支払いがあった場合、一括で返済を求められる場合があります。

以下の支払い残高があるならば、事前にカード会社に確認してから解約しましょう。

- リボ払い

- キャッシング(借入)

- 分割払い

- ボーナス払い

手元にお金がない場合はクレジットカードの解約をしなければ、一括返済を求められることもないので、年会費がかかっても解約を先延ばしにすれば大丈夫です。

返済資金が貯まってからクレジットカードを解約しましょう。

貯まったポイントは無効になる事がほとんどなので注意

クレジットカードの貯まったポイントは解約をすると無効になる事がほとんどです。ポイントがある程度貯まってるならばポイントをできるだけ使ってから解約することをおすすめします。

また、入会特典のポイントをもらう前に解約をしてしまうとそのポイントは当然もらえません。

(一部、『リクルートカード』や『楽天カード』のようにカードでなく、その会社のIDやアカウントにポイントが貯まるタイプは解約してもポイントがなくなることはありません。また、カード会社によっては再入会した時に以前のポイントが残っている事も稀にあります。)

カードに紐づくポイントサービスも事前に移動しておく

三井住友カードやセゾンカードなど、一部のカード会社ではポイントが共通して貯められます。

しかし、「永久不滅ポイント運用サービス」などでは複数枚のカードをNetアンサーに登録していても、サービスを申し込んでいるカードでログインしてからポイントを運用したり、取り出せます。

そのため、解約前に運用しているポイントを取り出しておかないと、他にセゾンカードを持っていても運用しているポイントが引き出せなくなる可能性が高いため、必ずカードに紐づくポイントサービスを確認しましょう。

家族カードやETCカードの利用もできなくなるので注意

家族カードやETCカードはクレジットカードのサービスです。そのため、クレジットカードを解約すればそのサービスだったETCカードや家族カードも利用出来なくなります。

また、おサイフケータイで電子マネーを使っている方もiDやQUICPayなど、クレジットカードに連動するポストペイタイプの電子マネーもカードを解約すると使えなくなるので気をつけてください。

プラチナカードなどに付随するプライオリティ・パスなども自動解約となり、カード解約後に使えても正規の利用料金が請求されます。

払った年会費は原則返ってこないので注意

クレジットカードの年会費は一度払ったら基本的に返金は期待できません。

年会費を払った翌日にカードを解約しても、次の有効期限ギリギリに解約をしても変わりはありません。

ただし、解約までの利用金額が多かったり利用年数が長い、同じカード会社の別のカードへダウングレードやアップグレードをする場合など状況によっては返金されることもあります。

2-7. 海外旅行保険の注意点

クレジットカードの中には以下のような海外旅行保険がついてくるものもあります。

| 傷害による死亡・後遺障害 | 旅行中のケガで死亡してしまったり後遺障害となってしまった場合の補償額 |

| 傷害による治療費用 | 旅行中に負ったケガの治療費用の補償額 |

| 疾病による治療費用 | 旅行中にかかった病気の治療費用の補償額 |

| 携行品損害 | 旅行中に持ち物が盗まれる・壊れる・火災などの偶然な事故で損害を受けるなどした場合の補償額 |

| 賠償責任 | 旅行中に偶然な事故で他人にケガをさせてしまったり、他人のものを壊したりして、賠償しなければならなくなった場合への補償額 |

| 救援者費用 | 旅行先で入院し、家族が現地にかけつけることになった際の渡航費用への補償額 |

ゴールドカード以上のカードであればほとんどのカードに上記の保険が全て付帯しています。

しかし、一般カードに付帯している保険は死亡や後遺障害への補償のみで疾病・傷害への補償がないことが多く、付いていてもほとんどのカードで補償が低いです。

海外での治療費は高額

疾病・傷害への補償があるからといっても安心できません。

なぜなら、海外で治療を受けると非常に高額の治療費を請求されます。

以下に海外で盲腸になった際の治療費の一例を載せておきます。

| 都市 | 総費用(円) | 入院日数 |

| ロサンゼルス | 1,624,400円~2,165,800円 | 2日 |

| ロンドン | 1,302,800~1,737,100 円 | 2〜3日 |

| シンガポール | 154,800~773,800円 | 1~2日 |

| バンコク | 511,000~円 | 2~3日 |

| 上海 | 112,500円 | 7日 |

このように非常に高い治療費を請求されますが、例えば『DCカード Jizile(ジザイル)』などは疾病・傷害への補償が30万円しかついておらず、海外での医療費を全て払うのは不可能なことが多いです。

クレジットカードの海外旅行保険だけを当てにするつもりならば、旅行前にカードの保険条件を確認して、必要に応じて保険会社の掛け捨て保険にも加入しておきましょう。

クレジットカードに付く海外旅行保険についてより詳しく知りたい方は「最高の海外旅行保険が付くゴールドカード4選」の記事も参照してください。

年会費無料のカードでも複数枚持つことでプラチナカード級の補償金額にできます。

3. まとめ

クレジットカードのデメリットとクレジットカードに潜む7つの落とし穴についてご紹介しました。年会費無料のクレジットカードならばデメリットはないので安心して使用、または作って大丈夫です

年会費無料のクレジットカードについては「年会費無料のクレジットカードおすすめ10選」にておすすめのカードを紹介しています。

ポイント還元率が高く、海外旅行保険の条件が良いなどバランスが良く最もおすすめなのは『リクルートカード』です。

『リクルートカード』公式ページ:

クレジットカードは持つことで様々なメリットをあなたにもたらしてくれます。

ですが、デメリットや注意点を知らなければ予期せぬトラブルや、想定外の出費、社会的信用を失ってしまう可能性もあります。

以下の利用する上での7つの落とし穴には気をつけましょう。

- カードの紛失・盗難による不正利用を防ぐための注意点

- リボ払いや分割払い時の注意点

- ポイントを貯める時の注意点

- 公共料金をカード払いにする際の注意点

- 使いすぎる注意点

- 解約時の注意点

- 海外旅行保険の注意点

あなたがクレジットカードのデメリットを把握した上で、上手にそれらを回避して安全かつお得に使いこなすことを願っています。