クレジットカードの会社選びで迷っていませんか。

クレジットカードは発行している会社によってもそれぞれ特色があります。そのため、持つカードを発行会社で決めるというのは有効な手段ですが、クレジットカード会社は日本だけで100社以上あるので自力で全て調べて比較するのは困難です。

そこでこの記事では大手カード会社に3社勤務した経験のある私が、クレジットカードの発行会社について以下の流れで紹介をします。

この記事を読むことでクレジットカードの仕組みから、どのようなクレジットカード会社を選べば良いのかまで全てがわかります。

1. クレジットカードの発行会社の仕組み

現在、クレジットカードは9,000枚近く発行されており、その特色も様々です。

しかし、クレジットカードの特色を決定づけている大きな要因の1つはそのカードの発行会社と言えます。

この章では、クレジットカードの発行会社の仕組みについて紹介します。

1-1. 発行会社と国際ブランドの違い

クレジットカードの発行会社の仕組みについて解説する前に、クレジットカードの発行会社と国際ブランドの違いについて解説します。

なぜなら、発行会社と国際ブランドは提携関係にあるものの全くの別物なのですが、それを知らない方も多いからです。

発行会社

発行会社というのはそのクレジットカードを発行している会社のことです。

例えば、「JCB」や「三菱UFJニコス」がそれに該当します。

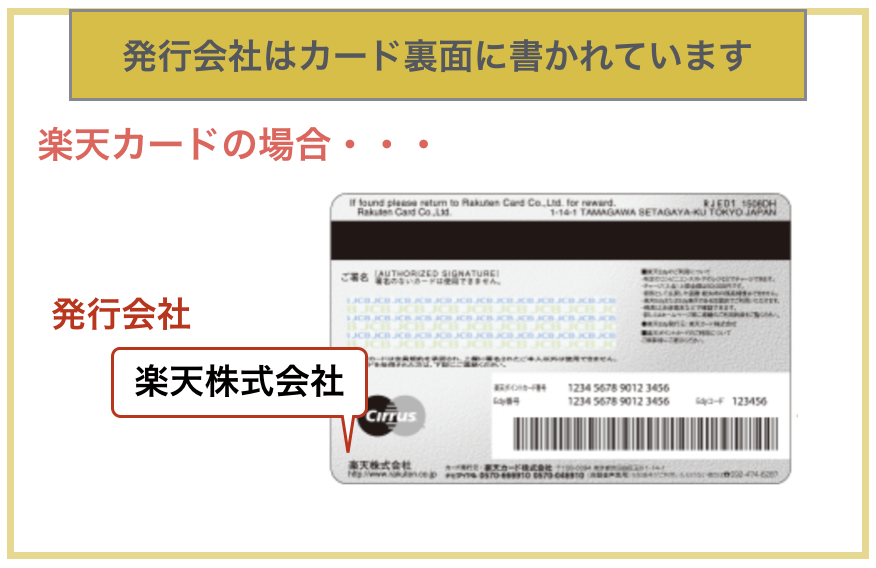

一般的にはカードの裏面に会社名の記載があります。

発行会社はサービス、サポート、利用者の管理など、クレジットカードに関する全ての業務を担当しています。

そのため、カードを紛失したり、限度額を上げたかったりなど、何かトラブルや要望がある場合、サポートデスクの電話番号も会社名とともに裏面に記載されているのでそちらに問い合わせましょう。

国際ブランド

国際ブランドは世界中でのお店での決済を可能にする機構のことです。

以下の代表的な国際ブランドを7大国際ブランドと言います。

どんなに大手のクレジットカード会社でも自身で、利用者が不自由なく利用できるくらいの加盟店を開拓することは実質不可能です。

そのため、国際ブランドと提携することで決済性を高めています。

一般的に、ほとんどのクレジットカードの表面には下図のようにいずれかの国際ブランドのロゴマークが付いています。

よくお店の入り口やレジの前でこういったロゴを見かけますが、クレジットカードに付いている国際ブランドと同じであれば、そのカードは利用できます。

1-2. 国際ブランドによる違い

上記で説明したように、クレジットカードの発行会社だけではクレジットカードは利用ができず、国際ブランドと提携することで決済が可能になります。

提携する国際ブランドによって以下のような違いがあります。

| ロゴ | 会員数 | 加盟店舗数 | シェア率 | ポイント | |

| Mastercard |  | ◎ | 国内◎

国外◎ | 2位 | 海外利用時の為替手数料が最安値になりやすい |

| VISA |  | ◎ | 国内◎

国外◎ | 1位 | 世界各地で高確率で使用可能・大半のカード会社でApple Payの利用に制限あり |

| JCB |  | ○ | 国内◎

国外△ | 5位 | 国内加盟店数トップクラス |

| AMERICAN EXPRESS |  | ○ | 国内◎

国外○ | 4位 | ステータスの高い国際ブランド |

| DinersClub |  | 不明 | 国内◎

国外○ | 6位 | 「食」関連のサービス充実 |

| 銀聯(UnionPay) |  | ◎ | 国内△

国外○ | 3位 | 中国でのシェアNo.1 |

| DISCOVER |  | △ | 国内◎

国外○ | 7位 | アメリカ中心のブランドで、日本国内では作れない |

以上のように国際ブランドが違うと、主に利用可能地域が変わります。

基本的に日本国内のみの利用ならばJCBのカードが最も利用しやすく、海外(ネットショッピング含む)でも利用する場合はVISAかMastercardがおすすめです。

しかし、その他のクレジットカードの特色を決める大きな要因は、やはり発行会社になります。次章以降はクレジットカードの発行会社の違いについて説明します。

2. おすすめのクレジットカード発行会社10選

上述の通り、クレジットカードの特色を決めるのはカードの発行会社です。

この章ではクレジットカード会社について以下の流れで紹介します。

- 大手会社と準大手会社の違い

- おすすめ大手カード発行会社

- おすすめ準大手カード発行会社

この章を読むことでどの会社で発行しているクレジットカードが主に自分に合っているのかがわかります。

2-1. 大手会社と準大手会社の違い

クレジットカード会社は日本だけでも100社以上の会社が存在します。

まずは大手カード会社と準大手カード会社の違いについて説明します。

| 比較事項 | 大手カード会社 | 準大手カード会社 |

| セキュリティ面 | ◎ | ○ |

| 電話サポート | ◎ | △〜◎ |

| オンライン明細 | ◎ | ○ |

| 万が一の時の対応 | ◎ | △〜◎ |

| 年会費 | △〜◯ | △〜◎ |

| ポイント還元率 | △〜◯ | △〜◎ |

上記のように大手カード会社も準大手カード会社も一長一短と言えます。

セキュリティや緊急時の対応などは大手カード会社の方だと安心感がありますが、普段の利用では準大手カード会社の方が満足感が得られます。

2-2. おすすめ大手カード発行会社5選

ここではおすすめの大手発行会社について紹介します。

大手というだけあって、CMなどで聞いたことのある会社も多いかと思います。

- ジェーシービー(JCB)

- 三井住友カード

- 三菱UFJニコス

- クレディセゾン

- 楽天カード

上記のカード会社は、いずれも日本を代表する大手カード発行会社です。

アメックスことアメリカン・エキスプレスは業界を代表するカード会社です。ただし、日本での取扱高や会員数などの実績を公表していないため、他社と正確な比較ができないのでこの記事では紹介をしていません。

また、大手カード会社の中からクレジットカードを選ぶ際に迷った場合は世界中で使える『三井住友カード(NL)』がおすすめです。

以下にそれぞれの詳細をご紹介します。

株式会社ジェーシービー(JCB)

株式会社ジェーシービー(JCB)は、日本唯一の国際ブランドとして世界的に知名度のあるJCBの管理や発行を行っている大手クレジットカード会社です。

JCBのカードは日本国内での加盟店は最も多く非常に使いやすいですが、海外ではアジア圏内や日本人観光客が多い地域、北米以外の地域では加盟店が少なく利用が難しいです。

また、JCBはディズニーリゾートとの提携に力を入れており、他のカード発行会社から発行されているクレジットカードにはないディズニー関連の特典やキャンペーンがあります。

代表カード:『JCBカード S』

『JCBカード S』は日本で唯一の国際ブランドJCBが自社で発行するクレジットカードです。JCBは知名度が非常に高く日本で最もカード会員数が多いです。

年会費永年無料ですが、国内外20万ヵ所以上の施設やサービスが最大80%引きとなるJCBカード S 優待 クラブオフや年間最高30,000円(1事故につき自己負担額10,000円)のJCBスマートフォン保険など特典が充実しています。

カードの利用額に応じて。ディズニーリゾートの貸し切りイベントの参加や無料パスポートが抽選で当たるキャンペーンなどがよく開催されています。

『JCBカード S』公式ページ:

三井住友カード

三井住友VISAカードはテレビのCMなどでもおなじみのカードなので知ってる方も多いはずです。

三井住友カードの特徴としては日本におけるVISAカードの代名詞的な存在で、自社だけでなく様々な企業と提携して非常に多くのカードを発行しています。そのため、海外に行く方に特におすすめです。

また、銀行系のカードになるので一種のステータスとしてみることもできます。

代表カード:『三井住友カード(NL)』

『三井住友カード(NL)』はCMでおなじみの三井住友カードが発行するクレジットカードです。知名度も高く非常に人気です。

※ポイント還元率を重視するなら『Oliveフレキシブルペイ (一般)』がおすすめ

このカードは2021年2月1日より発行を開始し、Visaのタッチ決済に対応・ナンバーレスカードで安心してキャッシュレス決済を行える年会費無料のクレジットカードです。

基本的なスペックは『三井住友カード』と同じですが、下記の点が優れています。

- 年会費永年無料

- 最短5分発行(対象者など条件あり)

- 最大7%ポイント還元:タッチ決済で対象のコンビニ・飲食店にて支払い時

- 券面にカード番号が書かれていない

コロナ禍で不衛生な現金に代わって安全なキャッシュレス支払いを、より簡単にできるタッチ決済をカードに番号が書かれていないナンバーレスなカードで行えるという時代のニーズを全て満たす最新の1枚です。

『三井住友カード(NL)』公式ページ:

三菱UFJニコス

三菱UFJニコスが管理や発行を行っているクレジットカードは、ニコスカード、DCカード、三菱UFJカードといった有名なカードばかりです。

このように、多くの方が利用しているクレジットカードを複数発行している会社なので、初めてカードを作る際などでも安心して作れます。

代表カード:『三菱UFJカード VIASOカード』

『三菱UFJカード VIASOカード』は三菱UFJニコスが発行するカードで年会費無料の一般カードです。

このクレジットカードは以下の特定加盟店での利用料金は、ポイントが通常の2倍たまります。

- ETC

- 携帯電話・PHSの利用料金(docomo・au・SoftBank・Y!mobile)

- インターネットプロバイダーの利用料金

さらにインターネット上の不正利用に対して補償してくれる保険も付帯していて、安心してネットショッピングが楽しめます。

『三菱UFJカード VIASOカード』公式ページ:

クレディセゾン

株式会社クレディセゾンはセゾンカードやUCカードなどを管理、発行している会社です。ポイントの名称が永久不滅ポイントと個性的で、名前のとおり有効期限がありません。

また、申込から発行までのスピードも早いことが多く、いくつかのクレジットカードは最短即日で受け取ることもできます。

ただし、ネットから申し込んでセゾンカウンターにて即日で受け取る場合はICチップなしカードの発行となるので注意してください(IC付カードが必要な場合は郵送となります)

![]()

出典:セゾンカード

代表カード:『セゾンカードインターナショナル』

『セゾンカードインターナショナル』は基本的なポイント還元率が0.5%で年会費無料のクレジットカードです。

セゾンカード優待ショップ対象のお店やホテルなどで割引などの優待が受けられるので、普段使いでもお得になりやすいです。

ポイントに有効期限のない永久不滅ポイントが貯まるので、自分のペースでゆっくり貯めて好きな時に交換できたり、海外での利用分は2倍になるなどのメリットもあります。

『セゾンカードインターナショナル』公式ページ:

楽天カード

ECサイトで大手の楽天のグループ会社である楽天カード株式会社が発行する『楽天カード』は2,500万枚以上発行されており、新興のカード会社ながら現在では大手カード発行会社の一角となりました。

『楽天カード』という名の通り、楽天市場でお得に使えるクレジットカードを発行しています。

代表カード:『楽天カード』

『楽天カード』は年会費無料カードの中でも良い条件の海外旅行保険が付いている貴重なクレジットカードです。

海外旅行保険の内容は以下のようになっています。

| 利用条件 | 利用付帯 | 海外旅行代金の一部を支払うことで補償が受けられます。 |

| 死亡・後遺障害 | 2,000万円 | |

| 傷害治療 | 200万円 | |

| 疾病治療 | 200万円 | |

| 携行品損害 | 20万円 | ※免責(1事故)3,000円 |

| 賠償責任 | 2,000万円 | |

| 救援者費用 | 200万円 | 1年間の限度額 |

また、このカードには楽天が発行しているからこそ楽天グループ会社でお得に使えるサービスが豊富にあります。

例えば、どこで使ってもポイント還元率1%で楽天市場ではよりお得に最大3%のポイント還元を受けることができ、マクドナルドやPRONTOなどの街中の加盟店で利用することで2%のポイントが還元されるので非常にお得です。

『楽天カード』公式ページ:

2-3. おすすめ準大手カード発行会社5選

ここではおすすめの準大手カード発行会社について紹介します。

主にサービスの良さを兼ね備えたカード発行会社が多いです。

- イオンクレジットサービス

- トヨタファイナンス

- オリエントコーポレーション(オリコ)

- ビューカード

- エポスカード

準大手カード発行会社の中でどのカードを選ぶべきか迷った際は全国10,000店舗以上で優待を受けられて、条件の良い海外旅行保険が付き年会費も無料な『エポスカード』が最もおすすめです。

以下にそれぞれのカードの詳細をご紹介します。

イオンクレジットサービス

スーパーの大手イオンもグループ会社でカードを発行していますが、こちらも非常に多くの方が利用しているカードになります。

イオンでお得に利用できるカードを発行しており、主婦層の方に非常に人気です。

代表カード:『イオンカード』

『イオンカード』は年会費無料、ポイント還元率は0.5%のクレジットカードです。主に『イオンカード』と『イオンカードセレクト』から選択できます。

このカードにはイオンのグループ会社が発行しているからこそ付帯できる以下のような特典があるため、イオングループで普段から買い物をする専業主婦の方にとっては非常にお得です。

- イオンでの利用でポイント還元率が毎日2倍の1%。10日はどこでも2倍の1%。

- 20日・30日(55歳以上は15日も)はイオン系列の店舗で会計から5%OFF。

『イオンカード』公式ホームページ:

トヨタファイナンス

トヨタファイナンスは、日本が世界に誇る豊田自動車のグループ企業の1つで、クレジットカードだけでなく車のローンやリースなど金融サービス全般を取り扱っている会社です。

トヨタ自動車の購入やディーラー車検などでお得になるだけでなく、ガソリンを割引価格で入れられるなど自動車に関する支払いで優遇を受けられ、企業としての信頼度の高さは説明するまでもありません。

代表カード:『ENEOSカード』

意外に思われるかもしれませんが、『ENEOSカード』はトヨタファイナンスが出している代表的なクレジットカードの1つです。

カードの右上にTS3のマークが付いていますが、ティーエスキュービックというトヨタファイナンスが発行するクレジットカードの事です。

カードの種類によって、ENEOSでのガソリンの値引額やポイント還元率が異なるため、1円でも安く給油したいドライバーには必携に近い1枚です。

『ENEOSカード』公式ページ:

オリエントコーポレーション

オリエントコーポレーションと書いたらわからない方もいるかもしれませんが、発行しているカードがオリコカードと言えばわかる方も多いのではないでしょうか。

この会社はみずほフィナンシャルグループが筆頭株主となっているので安心面も充実しており、さらにポイント面や電子マネーで特徴のあるカードを多く発行しているのでお得さを追求したい方にもおすすめです。

代表カード:『Orico Card THE POINT』

『Orico Card THE POINT』は年会費永年無料でポイント還元率が1%で入会後6ヶ月間はポイント加算率が2倍にアップし、ポイント還元率が2%たまります。

さらにオリコモールを経由することでネットショッピングで非常にお得でAmazonや楽天、Yahoo!などの大手通販サイトでは2%以上のポイント還元率になるお得なクレジットカードです。

以上のような特典のあるため、ネットショッピングの多い方におすすめのクレジットカードです。

『Orico Card THE POINT』公式ページ:

ビューカード

ビューカードという名前は関東以外に住んでいる方にはあまり馴染みがないでしょうが、JR東日本の子会社が発行している鉄道をお得に利用できるクレジットカードの名称です。

今では全国で利用可能になった交通系電子マネーSuicaをお得に利用できるクレジットカードで、オートチャージ機能はビューカード発行のクレジットカードでなければできないので、定期を始め電車・新幹線利用が多い方にもおすすめです。

代表カード:『JRE CARD』

『JRE CARD』は初年度年会費無料、2年目以降も524円(税込)と最も安い年会費負担で定期券機能が付いているビューカードです。

アトレやアトレヴィ・ペリエといった「JRE CARD優待店」の駅ビルを使う人はポイント還元率3.5%となり、Suicaへのチャージや定期券を購入時はポイント還元率が1.5%になります。

たまるポイントはJR東日本グループの新しいポイントであるJRE POINTで、有効期限が実質無期限で1ポイントからSuicaに交換ができるようになったなど、非常に使い勝手が良くなっているのも便利でおすすめできる理由の一つです。

『JRE CARD』公式ページ:

エポスカード

首都圏を中心にファッションビルなどの商業施設を経営している丸井グループの子会社の一つで、マルイでお得に利用できるクレジットカードを中心に地方のショッピングモールなどと提携してカードを発行しています。

会社の理念として「信用はお客さまに与えるものでなく、共につくるもの」という与信哲学があり、他社と違った与信ノウハウを利用して審査しているため断られる確率が業界平均の1/3と非常に低く作りやすいクレジットカードです。

代表カード:『エポスカード』

『エポスカード』は年会費無料カードの中で、マルイでの買い物がお得になるだけでなく、良い条件の海外保険が付帯している数少ないクレジットカードです。

※2023年10月1日より適用条件が利用付帯へ変更されましたが、賠償責任が3,000万円に上がります。疾病治療保険額が最高なのも変わらないため、引き続きおすすめです。

海外旅行保険の内容は以下の通りです。

| 利用条件 | 利用付帯 | カード会社が指定する旅行代金の支払いで補償がつきます。 |

| 死亡・後遺障害 | 最高3,000万円 | |

| 傷害治療 | 200万円 | |

| 疾病治療 | 270万円 | |

| 携行品損害 | 20万円 | ※免責(1事故)3,000円 |

| 賠償責任 | 3,000万円 | |

| 救援者費用 | 100万円 | 1年間の限度額 |

また保険の他にもエポスカードならではのお得な優待が豊富にあります。

- 年に4回、マルイで10%の優待期間があります。

- ハウステンボスなど全国33提携商業施設(2021年3月時点)で割引やポイントアップなどの優待を受けられる

- 最短即日での発行が可能(先にネットで申し込んで審査に通ってから受け取りに行った方が無駄足しなくて済みます)

- ファミレス・カラオケ・映画など全国10,000店舗以上で割引やポイント優遇などの特典を受けられます

『エポスカード』公式ページ:

3. まとめ

現在、クレジットカードは9,000枚近く発行されており、その特色も様々です。

しかし、そのカードの特色を主に決定づけているのはそのカードの発行会社といっても過言ではありません。

大手カード会社と準大手カード会社の違いについては以下の通りです。

| 比較事項 | 大手カード会社 | 準大手カード会社 |

| セキュリティ面 | ◎ | ○ |

| 電話サポート | ◎ | △〜◎ |

| オンライン明細 | ◎ | ○ |

| 万が一の時の対応 | ◎ | △〜◎ |

| 年会費 | △〜◯ | △〜◎ |

| ポイント還元率 | △〜◯ | △〜◎ |

上記のように大手カード会社も準大手カード会社も一長一短と言えます。

セキュリティや緊急時の対応などは大手カード会社の方だと安心感がありますが、普段の利用では準大手カード会社の方が満足感を得られやすいです。

おすすめ大手カード発行会社

- ジェーシービー…代表カード:『JCBカード S』

- 三井住友カード…代表カード:『三井住友カード(NL)』※ポイント還元率を重視するなら『Oliveフレキシブルペイ(一般)』がおすすめ

- 三菱UFJニコス…代表カード:『三菱UFJカード VIASOカード』

- クレディセゾン…代表カード:『セゾンカードインターナショナル』

- 楽天カード…代表カード:『楽天カード』

おすすめ準大手カード発行会社

- イオンクレジットサービス…代表カード:『イオンカード』

- トヨタファイナンス…代表カード:『ENEOSカード』

- オリエントコーポレーション…代表カード:『Orico Card THE POINT』

- ビューカード…代表カード:『JRE CARD』

- エポスカード…代表カード:『エポスカード』

あなたが優先する項目に合わせてカード発行会社の規模なども考えて、良いカードを選べることを祈っています。