マスターカードとは何なのか知りたいけど、いまさら人に聞くとバカにされそうで……と困っていませんか。

マスターカードとはクレジットカードの国際ブランドの1つで、クレジットカードで買い物をする際に、カードでの支払いの決済を24時間世界中どこでも利用可能にするシステムを提供している会社の名前でもあります。

この記事では大手カード会社に3社勤務した私がその経験を生かして、マスターカードの詳細とそのおすすめカードについて以下の流れで紹介をしていきます。

この記事を読むことであなたにおすすめのマスターカードとはなんなのかがわかり、あなたに合ったクレジットカードが必ず見つかります。

1. 世界中で利用可能なマスターカードの国際ブランド

まず、マスターカードとは何なのかについて紹介します。

マスターカードとは世界で7つあるクレジットカードの国際ブランドのうちの1つです。

国際ブランドとはお店やオンラインショップで買い物をする際に、カードでの支払いの決済を24時間世界中どこでも利用可能にするシステムを提供している会社を指します。

1-1. 国際ブランドマスターカードについて

国際ブランドは世界中でのお店での決済を可能にする機構のことです。

以下の代表的な国際ブランドを7大国際ブランドと言います。

どんなに大手のクレジットカード会社でも自身で、利用者が不自由なく利用できるくらいの加盟店を開拓することは実質不可能です。

そのため、国際ブランドと提携することで決済性を高めています。

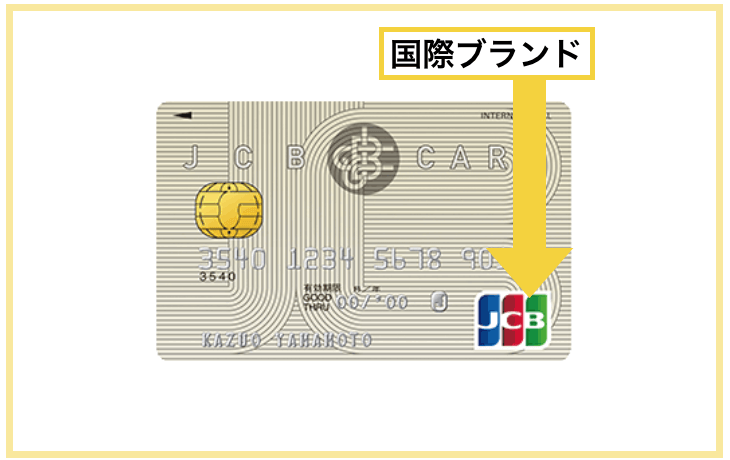

一般的に、ほとんどのクレジットカードの表面には下図のようにいずれかの国際ブランドのロゴマークが付いています。

よくお店の入り口やレジの前でこういったロゴを見かけますが、クレジットカードに付いている国際ブランドと同じであれば、そのカードは利用できます。

各ブランドの規模が一目で分かる徹底比較表は次の通りです。

| ロゴ | 会員数 | 加盟店舗数 | シェア率 | ポイント | |

| Mastercard |  | ◎ | 国内◎

国外◎ | 2位 | 海外利用時の為替手数料が最安値になりやすい |

| VISA |  | ◎ | 国内◎

国外◎ | 1位 | 世界各地で高確率で使用可能・大半のカード会社でApple Payの利用に制限あり |

| JCB |  | ○ | 国内◎

国外△ | 5位 | 国内加盟店数トップクラス |

| AMERICAN EXPRESS |  | ○ | 国内◎

国外○ | 4位 | ステータスの高い国際ブランド |

| DinersClub |  | 不明 | 国内◎

国外○ | 6位 | 「食」関連のサービス充実 |

| 銀聯(UnionPay) |  | ◎ | 国内△

国外○ | 3位 | 中国でのシェアNo.1 |

| DISCOVER |  | △ | 国内◎

国外○ | 7位 | アメリカ中心のブランドで、日本国内では作れない |

また、上表の違い以外にも以下のように分けることもできます。

- 「決済カードブランド」:決済機能の使いやすさにこだわっており、シェア率が高く世界中で利用可能なVISA、マスターカードが当てはまる。

- 「T&E(Travel & Entertainment)カードブランド」:旅行先での保険やサービスデスクといった会員向けサポートを重視しており、JCB、AMERICAN EXPRESS、DinersClubが当てはまる。

1-2. カード会社と国際ブランドの違い

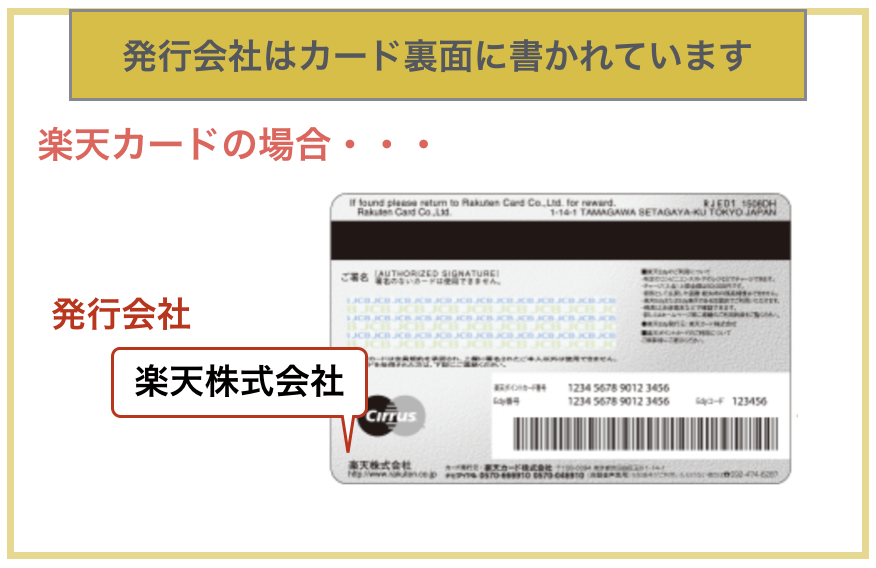

上記でも説明した通り、各カード会社は国際ブランドと提携することで決済性を高めています。

特にマスターカードは自社でカードを発行していないので、各カード会社がマスターカードと提携してマスターカード付きクレジットカードを発行しています。

カード会社

カード会社はそのクレジットカードを発行している会社のことです。例えば「JCB」や「三菱UFJニコス」がそれに該当します。

また、JCB、AMERICAN EXPRESS、DinersClubなどの国際ブランドは自社でもカードを発行しており、そのようなカードを「プロパーカード」と呼びます。

一般的にはカードの裏面に会社名の記載があります。

発行会社はサービス・サポート・利用者の管理など、クレジットカードに関する全ての業務を担当しています。

そのため、カードを紛失したり限度額を上げたかったりなど何かトラブルや要望がある場合、サポートデスクの電話番号も会社名とともに裏面に記載されているのでそちらに問い合わせましょう。

1-3. マスターカードのメリット

マスターカードはVISAに負けないシェア率を誇り、VISAが使えるお店であれば大抵のお店で使用可能です。

また、そのほかにもマスターカードには様々な特典が付帯しています。

Apple Payへの対応

マスターカードブランドはApple Payを制限なく使えます。

Apple Payとは交通系電子マネーや自分のクレジットカード情報をiPhoneに取り込み、交通機関の利用やお店やネットでの決済がキャッシュレスで簡単にできるサービスです。

出典:Apple

Apple Payに対応している主なマスターカードは以下の通りです。

- 『三菱UFJカード』

- 『dカード』

- 『Tカード Prime』

世界中でキャッシング可能

VISAと同様に国内外問わず、下記のマークがあるATMではキャッシングすることもできるのでお金を自由に引き出せます。

また、海外でキャッシングをする場合のATMはMastercard NearbyTMというアプリから検索することができます。

1-4. マスターカードの独自ランクと特典

マスターカードには世間一般で良く知られているクレジットカードのランクの他に、マスターカード独自のランクが5種類存在します。

この独自のランクによって、マスターカードが提供している特典を利用できます。

ランクの分類は下表の通りです。

| 一般的なカードランク | マスターカードランク | 代表的なカード |

| 一般カード(シルバー・クラシックなどと呼ばれることも) | スタンダード | 『UCカード(一般カード)』など |

| ゴールドカード | ゴールド | 『三菱UFJカード ゴールドプレステージ』など |

| プラチナ | 『TRUST CLUB プラチナマスターカード』 | |

| プラチナカード | 『Orico Card THE PLATINUM』 | |

| ワールド | 『Porsche Card』 | |

| ワールドエリート | 『Mastercard Titanium Card』『Mastercard Black Card』 | |

| ブラックカード | 『TRUST CLUB ワールドエリートカード』 | |

| 『Mastercard Gold Card』 | ||

| 『Mastercard Black Diamond』 |

※『TRUST CLUB ワールドカード』はワールドランクでありながらゴールドカードという例外的な位置付けです。

マスターカードランクによって独自の特典を利用できますが、ワールド以上になると非常に多くなるので、簡単にご紹介します。

スタンダード

一般カード相当なのでそれほどお得な特典はなく、期間限定で国内外のホテルに割引価格で宿泊できるなどのキャンペーンを利用できたり、プライスレス・シティ(Priceless Cities)を利用できる程度です。

ゴールド

スタンダードに加えて、Taste of Premiumという高級レストランでの優待や、出張や旅行に利用できるサービスなど、充実したサービスを使えます。

ただ、ぞれぞれのゴールドカードによってサービスの内容が若干変わるので、詳細は自分のカード番号を入力して確かめてみるしかありません。

プラチナ

チタンに加えて、充実した数々のオファーへのアクセスが可能になるなど、より良い特典を利用できます。

ワールド

チタンに加えて、グルーバル・コンシェルジェで世界中どこにいても相談ができたり、ハーツレンタカーをお得な条件で借りられたり、TPC施設でVIP待遇でプライベートなゴルフ体験ができたりします。

ワールドエリート

ワールドに加えて、何かのサービスを利用した時により快適なサービスを受けられます。

例えば 「空港送迎サービス」を利用すると、車種がアップグレードされたりします。

2. 年会費無料のマスターカードおすすめ10選

年会費無料のカードを利用している限り、クレジットカードを作っても損をすることがないのでおすすめです。

この章では全マスターカードのカードの中から年会費無料で、以下の3つのポイントに優れた10枚をおすすめとして厳選しました。

- ポイント還元率

- 海外旅行保険

- 審査難易度

| カード名 | ポイント還元率 | 海外旅行保険 | 審査難易度 |

| 『イオンカード』 | △ | × | ○ |

| 『ライフカード』 | ○ | × | ◎ |

| 『dカード』 | ○〜◎ | × | ○ |

| 『ローソンPontaプラス』 | ○〜◎ | × | ○ |

| 『ACマスターカード』 | × | × | ◎ |

| 『リクルートカード』 | ◎ | ○ | ○ |

| 『Orico Card THE POINT』 | ○ | × | ○ |

| 『SAISON CARD Digital』 | △ | × | ○ |

| 『Delight JACCS CARD』 | ○ | ◎ | ○ |

| 『P-oneカード<Standard>』 | ○* | × | ○ |

*請求時に割引

上表から、各項目で特に優れているおすすめのマスターカードを紹介します。

2-1. ポイント還元率の高いおすすめマスターカード

クレジットカードには「還元」という仕組みがあり、使った金額に対してそのカードの還元率に応じてポイントや割引などの還元を受けることができます。

通常、多くの一般カードの還元率はカード利用金額の0.5%〜 1.0%程度です。しかし、中にはそれ以上の高い還元率を持つクレジットカードが存在します。

例えば、年間100万円の買い物をした際に以下のようになります。

- 0.5%の還元率:5,000ポイント=5,000円分

- 1%の還元率:10,000ポイント=10,000円分

- 1.5%の還元率:15,000ポイント=15,000円分

年間カードを100万円利用する方にとって還元率が1%違うと1万円分も還元されるポイントが変わります。

高還元であれば、現金支払いに比べてクレジットカードを使うお得さを実感できるはずです。

ポイント還元率の高いマスターカードをご紹介します。

『リクルートカード』

『リクルートカード』は全ての年会費無料カードの中で1.2%という最高クラスのポイント還元率です。

さらに、下記のようなリクルートグループではより多くのポイントをもらえます。

- 4.2%:ポンパレモール

- 3.2%:じゃらんnet・Hot Pepper Beauty・ホットペッパーグルメ(ホットペッパーお食事券)

たまったポイントはリクルートグループのサービス利用時に1ポイント=1円から使うこともできますし、Pontaポイント・dポイントに交換でき、ローソンなどPonta・dポイント提携店舗での利用やJALマイルに交換できるため、使い勝手が良いです※2024年3月21日よりAmazon.co.jpで1ポイント1円で利用可能

おすすめの使い方はPontaポイントならau PAYマーケット限定ポイントに交換して「au PAY ふるさと納税」での支払いに使う、dポイントならSMBC日興証券の「日興フロッギー」で株・ETFなどに投資を行うのが高い価値で使える方法と言えます。

カードに付いている海外旅行保険は旅行代金の一部をクレジットカードで支払うことで、傷害・疾病治療費用が100万円と年会費無料カードの中ではトップクラスに良い条件なので海外でも役に立ちます。

『リクルートカード』公式ページ:

【参考情報】『P-oneカード<Standard>』ポイントの交換が面倒な人におすすめ

『P-oneカード<Standard>』はコンビニのファミリーマートでの利用がお得になる『ファミマTカード』やレンタルショップTSUTAYAの『Tカード プラス』を発行しているポケットカードから出ているクレジットカードです。

無条件で年会費がずっと無料で使えるだけでなく、他のクレジットカードと異なりカード請求時に自動で1%OFFとなる特長があります。

ポイントの有効期限や交換先を気にせずに、光熱費などの公共料金や税金・国民年金でも1%OFFになるので、クレジットカードのポイント交換などの仕組みが面倒な人におすすめです。

『P-oneカード<Standard>』公式ページ:

2-2. 海外旅行保険の充実したマスターカード

通常、年会費無料の一般カードで良い条件の海外旅行保険が付帯しているクレジットカードは数えるほどしかありませんが、以下紹介する『Delight JACCS CARD』はその中でも最も条件の良いカードです。

クレジットカードの保険条件の紹介にはよく「最大5,000万円補償」と大きく表示・広告されていることが多いですが、この補償金額はほとんど使う機会のない事故による死亡や後遺障害についてです。

海外では病気や怪我で通院や入院をすると非常に高額の治療費がかかる可能性が高く利用する機会も多いため、海外旅行保険で最も重要な保険は傷害・疾病保険です。

そのため、海外旅行保険目的でクレジットカードを持つのであれば、傷害・疾病保険の補償金額が高いカードを選びましょう。

『Delight JACCS CARD』

『Delight JACCS CARD』はジャックスが発行しているクレジットカードです。

年会費無料クレジットカードでありながら、持っているだけで保険が適用され傷害疾病治療費などの金額が高いのでおすすめの1枚です。

| 利用条件 | 自動付帯 |

| 傷害死亡・後遺障害 | 最高2,000万円 |

| 傷害治療費用 (1事故の限度額) | 200万円 |

| 疾病治療費用 (1疾病の限度額) | 200万円 |

| 賠償責任 (1事故の限度額) | 2,000万円 |

| 携行品損害 (1旅行中かつ1年間の限度額) | 20万円 [自己負担:1事故3,000円] |

| 救援者費用 (1年間の限度額) | 200万円 |

ジャックス トラベルデスクではエマージェンシーサービスにも対応しているので、安全を重視して利用したい人におすすめです。

『Delight JACCS CARD』公式ページ:

参考情報

クレジットカードに付く海外旅行保険についてより詳しく知りたい方は「最高の海外旅行保険が付くゴールドカード4選」の記事も参照してください。

2-3. 審査が不安な方におすすめのマスターカード

以下では過去に返済を滞納してしまった方や他社の審査に落ちてしまい、クレジットカードの審査に不安な方におすすめのカードを紹介します。

『ライフカード』

『ライフカード』は発行会社のライフカードの親会社が消費者金融のアイフルとなっています。

そのため、自己破産後に最初に作れたという口コミがいくつもあり、審査に通りやすいクレジットカードと言われています。

また、このカードは基本的なポイント還元率が0.5%ですが、誕生日月のポイントが3倍になるなど普通に利用してもお得なカードです。

『ライフカード』公式ページ:

『ACマスターカード』

『ACマスターカード』はアコムが発行する日本で数少ない消費者金融系のクレジットカードです。

3秒診断で審査に通るかどうかの簡単な診断ができるので、こちらの『ACマスターカード3秒診断』をしてみましょう。

全国629か所「2024年4月28日時点」という幅広い地域で最短20分という業界最速でクレジットカードを発行できることが他社カードにはない特長です。

『ACマスターカード』公式ページ:

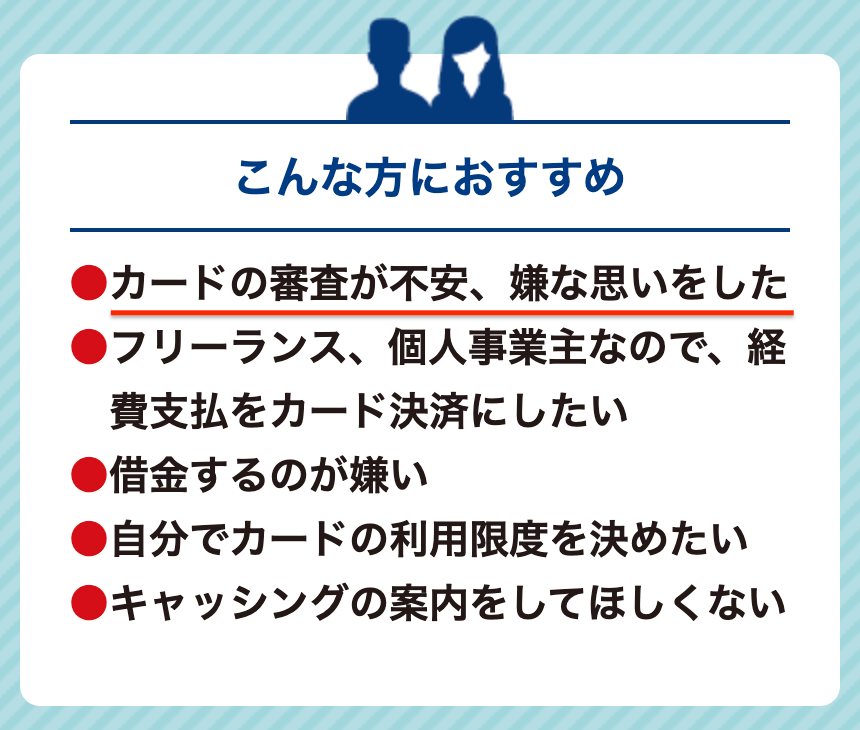

【参考情報】『Nexus Card』

『Nexus Card』は事前にデポジット(保証金)を預けるという珍しいタイプのクレジットカードです。

デポジット(保証金)=限度額となるため、いわゆるブラックリストに載っている方でも作れる可能性が高く、公式ページにも以下のように書かれてあります。

出典:Nexus Card

審査に不安のある方におすすめとカード会社の公式ページで書かれてあるのはこの『Nexus Card』くらいしかありません。

ブラックではないが、他社のカードに申し込みをして断られ続けた方でも、まずはこのカードの利用を毎月続ける事で専門の信用機関(CICなど)にクレジットヒストリーが作れて、他のカードの審査に通りやすくなります。

カードとしても普通のMastercardと同じように使えて、ポイントが貯まったりボーナス・分割・リボ払いにも対応しているなど便利な1枚です。

『Nexus Card』公式ページ:

2-4. ショッピングでおすすめのマスターカード

ある特定の店舗やネットを利用するときに、通常よりもたくさんポイントの還元や割引などを受けられるクレジットカードがあります。

ここではショッピングで特におすすめのカードを2枚ご紹介します。

『Orico Card THE POINT』:ネットショッピングでおすすめ

『Orico Card THE POINT』は年会費永年無料でポイント還元率が1.0%で入会後6ヶ月間はポイント加算率が2倍にアップし、ポイント還元率が2.0%たまります。

さらにオリコモールを経由することでネットショッピングで非常にお得でAmazonや楽天、Yahoo!などの大手通販サイトでは2%以上のポイント還元率になるお得なカードです。

以上のような特典のあるカードなのでネットショッピングの多い方におすすめのカードです。

『Orico Card THE POINT』公式ページ:

『イオンカード』:イオンでおすすめ

『イオンカード』は年会費無料、ポイント還元率は0.5%のカードです。『イオンカード』と『イオンカードセレクト』からカードを選択することができます。

以下のような特典があるため、イオンで普段から買い物をする専業主婦の方にとっては非常にお得です。

- イオンでの利用でポイント還元率が毎日2倍の1.0%。10日はどこでも2倍の1.0%。

- 20日・30日(55歳以上は15日も)はイオン系列の店舗で会計から5%OFF。

十分お得に利用できますが、イオン銀行の口座を引き落とし口座にできるのであれば『イオンカードセレクト』の方が以下のような嬉しい特典があるので、よりお得です。

- イオン銀行の普通預金金利が0.02%から最高0.15%に上げやすくなる

- 各種公共料金をお支払いで1件につき毎月5WAONポイント

『イオンカード』公式ホームページ:

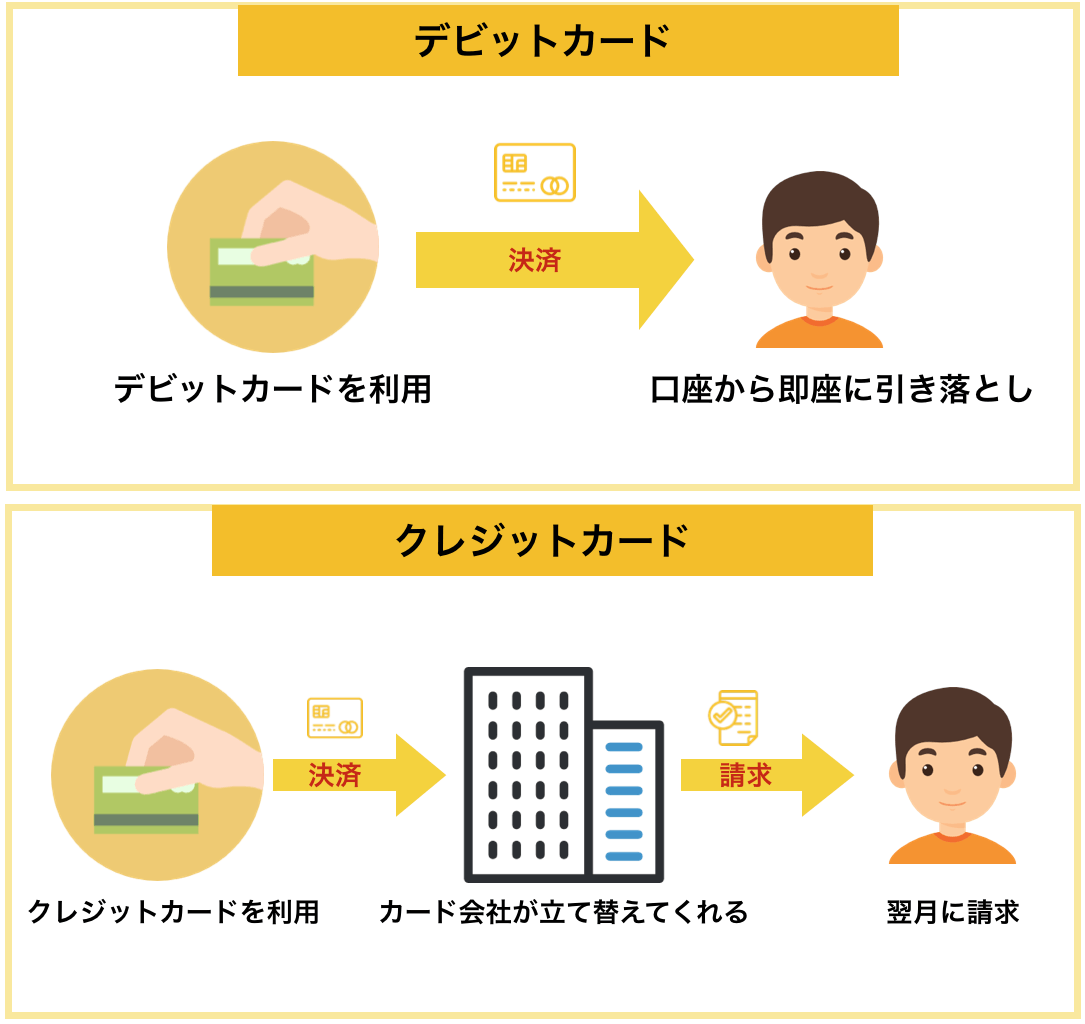

参考:デビットカード

デビットカードは原則審査なしで作ることができるので、年齢などの条件さえ問題なければ誰でも作ることができます。

デビットカードとはクレジットカードと同様にVISAなどの支払い機能を兼ね備えたカードで、ネット決済やお店での決済が可能です。

しかし、以下のようにクレジットカードは利用した際に翌月以降に請求がきますが、デビットカードはクレジットカードと違って利用すると即座に利用金額が銀行口座から引き落とされる即時決済です。

上記のように、デビットカードで利用するのは自分の口座の中のお金で、基本的にお金を借りるような状態になることがありません。

そのため、どうしてもクレジットカードが作れないという方にはデビットカードもおすすめです。

以下のカードは最もおすすめのMastercardのデビットカードですが、もっと詳しくデビットカードについて知りたい方は「シーン別おすすめデビットカード13選」にておすすめのカードを紹介しているので参考にしてください。

『デビットカード(Mastercard)』

『デビットカード(Mastercard)』は2019年4月1日より発行開始された日本初のMastercardブランドのデビットカードです。

基本のポイント還元率が0.8%と高い事に加えて、現金やJALマイルに交換することができるため多くの人にとって使い勝手が良いです。

また、米ドルの支払いが可能(外貨普通預金の米ドルが利用できる)ため、海外でカードを利用する方にとっては使い方次第で為替手数料を安く抑えることができるのもメリットです。

『デビットカード(Mastercard)』公式ページ:

https://www.netbk.co.jp/contents/lineup/debitcard/mastercard/

3. 年会費有料のマスターカードおすすめ4選

ここでは年会費有料のマスターカードでおすすめを4枚ご紹介します。

クレジットカードに年会費を払うのを嫌がる方は多いですが、そのカードの還元率や特典・サービスなどがあなたのライフスタイルに合っていれば年会費無料よりも遥かに多いメリットを受けられます。

1年に数分の手間をかけるだけで、年会費の2倍近い価値分のマイルをもらえるカードもあるため、情報だけでもチェックしましょう。

- 『JALカード TOKYU POINT ClubQ』

- 『ANA TOKYU POINT ClubQ PASMO マスターカード』

- 『TRUST CLUB プラチナマスターカード』

- 『Orico Card THE PLATINUM』

『JALカード TOKYU POINT ClubQ』

『JALカード TOKYU POINT ClubQ』は東急グループや東急沿線を含む私鉄でPASMOを利用している人はもちろん、JALマイルを高還元率で貯めたい全ての方におすすめできるカードです。

JALマイルを貯めやすい理由は下記の通りです。

- WAONの利用で最大還元率1.5%:「JMB WAONカード」へのチャージでマイルが0.5〜1%貯まり、WAONの利用で0.5%マイルが貯まる

- PASMOへオートチャージができ、チャージでもTOKYU POINTがたまる

- ネットショッピングでTOKYU POINTがたまる

- 東急グループの利用でマイルの他にTOKYU POINTも同時にたまる

- 「電車とバスで貯まるTOKYU POINT」の登録で東急線PASMOの定期券購入+0.5%など

TOKYU POINT加盟店(東急ストア、ハンズなど)で利用すると、TOKYU POINTとJALマイルが同時に貯まり、TOKYU POINTは2,000ポイント=1,000マイルでJALマイレージに交換できるので、東急グループの利用が多い人は6.5%まで還元率を上げられます。

東急グループを全く利用しない人でも、WAONやPASMOなどの電子マネーがお得に使えてネットショッピングの利用でボーナスマイルがもらえるので、マイルの貯めやすさ(還元率の高さ)を重視する全ての人におすすめです。

3種類のグレードがありますが、次に挙げるような目安や目的によって選ぶと良いでしょう。

- 普通カード:少ない年会費負担でJALカードのメリットを試したい

- CLUB-Aカード:年1回以上飛行機に乗る、JGCを安い年会費で持ちたい

- CLUB-Aゴールドカード:メインカードとしてマイルをガンガン貯めたい、年数回以上飛行機に乗る

『JALカード TOKYU POINT ClubQ』公式ページ:

20代の方は『JAL CLUB EST』がおすすめです。

『ANA TOKYU POINT ClubQ PASMO マスターカード』

『ANA TOKYU POINT ClubQ PASMO マスターカード』は東急グループや東急沿線を含む私鉄でPASMOを利用している人はもちろん、ANAマイルを高還元率で貯めたい全ての方におすすめできるカードです。

ANAマイルを貯めやすい理由は下記の通りです。

- 年会費最安826円(税込)の負担で毎年1,000マイルもらえる

- PASMOへオートチャージができ、Vポイントがたまる

- ネットショッピングでTOKYU POINTがたまる

- 東急グループの利用でVポイントの他にTOKYU POINTも同時にたまる

- 1,000TOKYU POINTを750マイルという高い交換率で換えられる

東急線を利用する方は「電車とバスで貯まるTOKYU POINT」に登録をすると、PASMOの利用で下記のTOKYU POINTが付いたりサービスを利用できます。

- +0.5%:東急線PASMOの定期券購入

- 10or20のるる:東急線で下車するたびに「のるる」が貯まるサービス

東急沿線以外の方でもSBI証券でクレジットカードで投資信託が買える投信積立サービス「三井住友カード つみたて投資」の支払い元にして、ライフソリューションサービス利用が多い方のステイタス獲得条件などのために決済額を増やせるメリットがあります。

『ANA TOKYU POINT ClubQ PASMO マスターカード』公式ページ:

https://www.smbc-card.com/nyukai/affiliate/anatopclubq/index.jsp

『TRUST CLUB プラチナマスターカード』

『TRUST CLUB プラチナマスターカード』は年会費3,300円(税込)で国内空港45ヵ所のラウンジを無料で使うことができ、ポイントに有効期限がないのがメリットです。

富裕層に利用者が多い『ダイナースクラブカード』を発行しているカード会社が発行しており、国内外約250店の有名レストランで2名以上の利用で1名分のコース料金が無料になる「ダイニング by 招待日和」など一部プラチナカード級のサービスも使えるため、破格のコスパの良さを誇ります。

公式ホームページに以前は入会目安として「22歳以上 年収200万円以上」と具体的な数字を出していたため、カードを作れるかどうか自分で判断しやすいです。

『TRUST CLUB プラチナマスターカード』公式ページ:

『Orico Card THE PLATINUM』

『Orico Card THE PLATINUM』は年会費が税込で20,370円とプラチナカードで最安級でコスパの高いカードです。

通常のポイント還元率は1%と平均的ですが、以下の5つのポイント加算特典があるため、高還元率となりやすいです。

- iD、QUICPayの利用で:0.5%特別加算

- オリコモールの利用で:1.0%特別加算

- 誕生月の利用で:1.0%特別加算

- 海外での利用で:0.5%特別加算

- ショッピングリボ払いの利用で:0.5%特別加算

さらに、下記のようなMastercardブランドのプラチナサービスを利用できるのが大きなメリットです。

- 国際線手荷物宅配が2個まで無料

- TASTE OF PREMIUMダイニング BY 招待日和:全国約200店の有名レストランで1名分の料理が無料

航空機遅延保険が3〜10万円とプラチナカードの中でも高めですが、ラウンジキーという世界でも使える空港ラウンジサービスは無料で使える利用回数が年6回しかないので注意が必要です(ただし、カードを見せるだけで良く家族カードでも使えるのはメリットです)

『Orico Card THE PLATINUM』公式ページ:

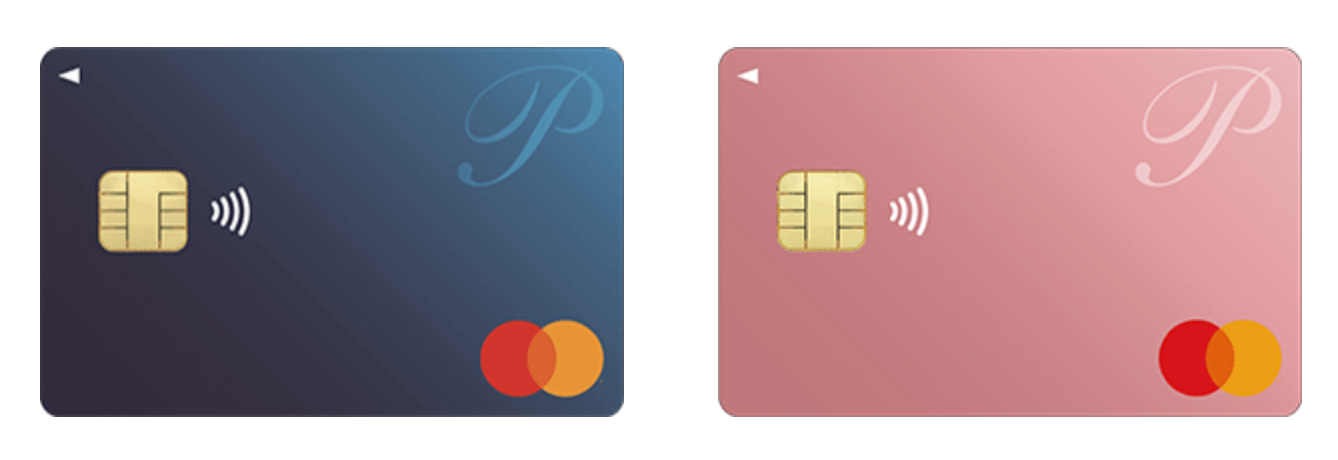

4. ステータスの高いマスターカードおすすめ2選

この章ではマスターカードでステータスの高いおすすめカードを2枚紹介します。

どちらのカードも年会費や一般的なクレジットカードのランクに比べてマスターカードのランクが高いので、海外利用が多い方にはより大きなメリットを感じやすいです。

『TRUST CLUB ワールドカード』

『TRUST CLUB ワールドカード』は『ダイナースカード』を発行している三井住友トラストクラブで出しているゴールドカードです。

マスターカードの2番目に高い「ワールド」ランクが付くカードなので、例えば「ワールド」ランク特典に含まれている「Taste of Premiumダイニング by 招待日和」をわずか13,200円(税込)の年会費で利用できます。

出典:Mastercard

全国約200店の有名レストランを2名以上で所定のコースを予約した場合に、1名分が無料となるので、2回も利用したらあっという間に年会費を超えるお得さを体験できます。

その他に海外旅行特典も充実していて、国際線利用時に手荷物2個まで自宅と空港間の往復を無料で運んでくれます。

世界約1,400か所の空港ラウンジを利用できる「プライオリティ・パス」を年会費無料で使えるようになりました。

『TRUST CLUB ワールドカード』公式ページ:

『Mastercard Black Card』

『Mastercard Black Card』はMastercardの最上位クラスの「WORLD ELITE」が付く富裕層向けクレジットカードで、招待なしで申し込むことができます。

日本では「株式会社アプラス」が発行しており、他には以下のようなカードもあります。

- 『Mastercard Titanium Card』:年会費55,000円(税込)

- 『Mastercard Gold Card』:年会費220,000円(税込)

ラグジュアリーカードには全3種類あり、このカードは年会費が110,000円(税込)でミドルクラスですが他のプラチナカードや上位のラグジュアリーカードに引けを取らないほどのサービスが受けられるコスパの良いカードです。

特にコンシェルジュサービスは全クレジットカードの中でも最高と評価する口コミが良いほど優れていて、問い合わせに対する回答をメールで受けられます。

『Mastercard Black Card』公式ページ:

5. まとめ

マスターカードとは何なのかについての説明と、おすすめのクレジットカードをご紹介しました。

この記事でご紹介したおすすめのマスターカードは以下の通りです。

年会費無料のマスターカード

ポイント還元率が高い

- 『リクルートカード』

*ポイント交換が面倒な方は『P-oneカード<Standard>』

好条件な海外旅行保険が付く

審査が不安な方

※有料ですが、作りやすさを重視するのであれば『Nexus Card』

ショッピングが高還元率

参考:デビットカード

デビットカードは原則審査なしで作ることができるので、年齢などの条件さえ問題なければ誰でも作ることができます。

そのため、どうしてもクレジットカードが作れないという方には『デビットカード(Mastercard)』などのデビットカードもおすすめです。

年会費有料のマスターカード

JALマイルを高還元率で貯めたい

※20代の方は『JAL CLUB EST』

ANAマイルを高還元率で貯めたい

低い年会費でプラチナカード級のサービスを受けたい

コスパ重視で高還元率や質の高いトラベル・グルメなど特典を利用したい

ステータスの高いマスターカード

- 『TRUST CLUB ワールドカード』(ワールド:2番目に高い)

- 『Mastercard Black Card』(ワールドエリート:最も高い)

マスターカードという国際ブランドの特徴をよく理解した上で、あなたのライフスタイルに合った年会費やランクのクレジットカードが見つかることを祈っています。