『JCBカード S』を申し込むべきか迷っていませんか?

9千枚のクレジットカードと比較した結果、下記のいずれかに当てはまる人におすすめです。

- 年会費無料でJCBが直接発行するクレジットカードを持ちたい

- 将来ゴールドカード以上の上級カードが欲しい

- JCBの上級カードの特典でしか手に入れられないスポンサーラウンジを利用したい

『JCBカード S』は、JCBが直接発行するクレジットカード(プロパーカードと言います)で初めて無条件で年会費永年無料で持てるようになり、不定期に開催される「JCBポイントアップ祭」では全国チェーンのコンビニやスーパーで高還元率になりやすいなど利便性が上がりました。

ただし、「Oki Dokiポイントはお得に使える交換先が限られる」ため契約前に本当に選ぶべきか考えましょう。

このページでは、大手カード会社に3社勤務した経験を活かして『JCBカード S』について以下の流れで全てご紹介します。

メリットにピンとこなかった場合のためのおすすめカードもご紹介しています。

全て読んでいただければ、契約後に後悔することなく、あなたが本当に選ぶべきクレジットカードかどうかがわかるでしょう。

1. JCBカード S総評

| 総合評価 |

| A(一部の人に強くおすすめ) |

| 歴史ある唯一の国産ブランドが直接発行している一般カードで、上級カード(ゴールドカード〜ブラックカード)を持ちたい人の最初の一歩となるカードです。 全国チェーンの提携店でポイントも比較的に多くたまる1枚です。 |

まず、この章では『JCBカード S』の簡単な紹介をしていきます。

1-1. JCBカード Sの目玉

『JCBカード S』は年会費永年無料で持てて上級カードへの招待が受けられる可能性があり、有名企業の提携店でポイントが多くもらえます。

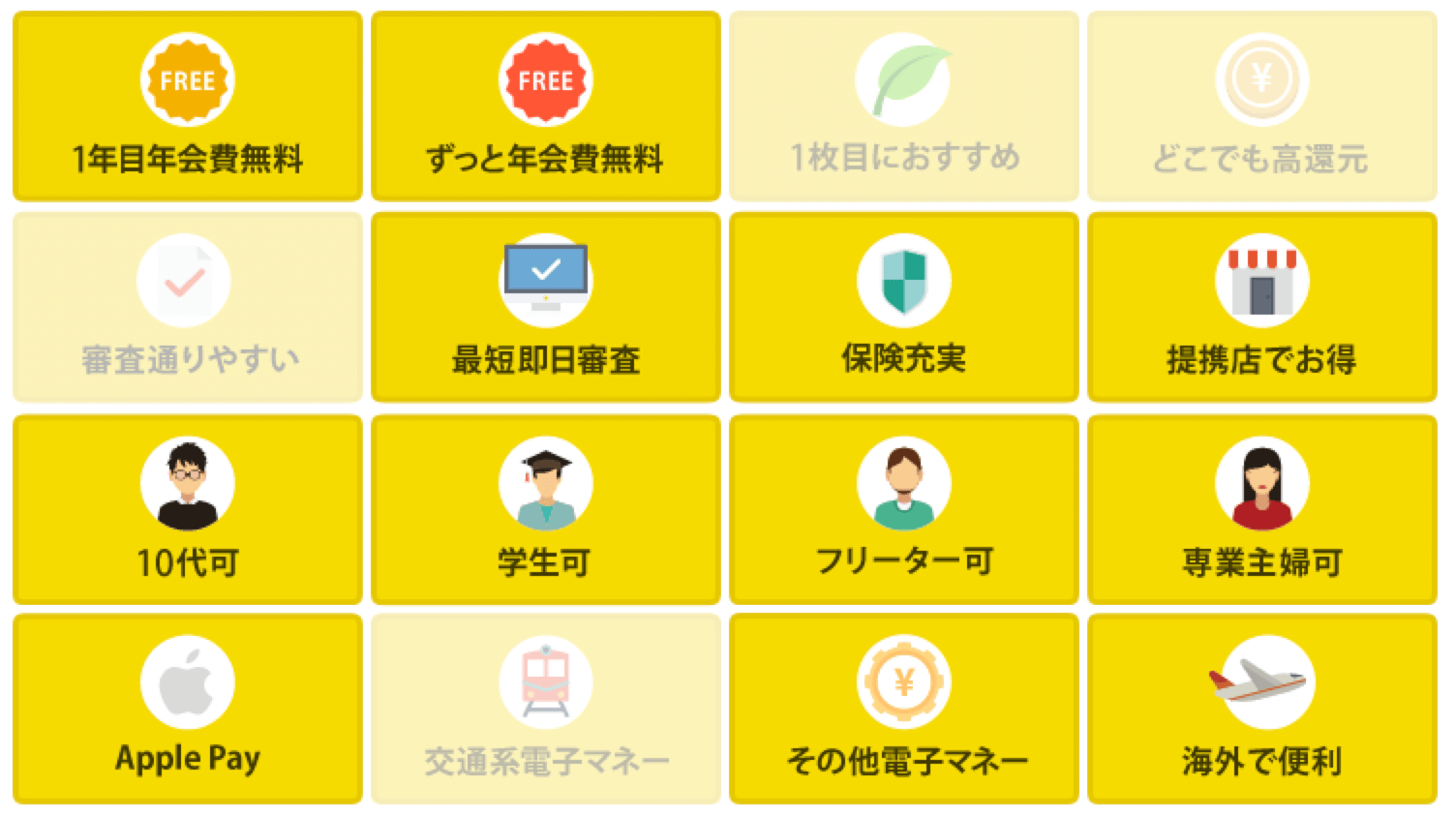

1-2. JCBカード Sの評価

1-3. こんな人におすすめ

『JCBカード S』は下記のいずれかに当てはまる人以外おすすめではありません。

- 年会費無料でJCBが直接発行するクレジットカードを持ちたい

- 将来ゴールドカード以上の上級カードが欲しい

- JCBの上級カードの特典でしか手に入れられないスポンサーラウンジを利用したい

年会費無料でJCBが直接発行するクレジットカードを持ちたい

JCBカードが直接発行しているクレジットカード(プロパーカードと言います)で、18歳以上なら年齢制限なく申し込める一般カードとして初の無条件で年会費永年無料なので、年会費無料でクレジットカードを使いたい人におすすめです。

将来ゴールドカード以上の上級カードが欲しい

『JCB ザ・クラス(ブラックカード)』『JCBゴールド』のような上級カードのインビテーション(招待)を受けられる数少ないカードなので、今後ステータスの高いカードが欲しい人におすすめです。

JCBの上級カードの特典でしか手に入れられないスポンサーラウンジを利用したい

いつかJCBの上級カードの特典でしか手に入れられないスポンサーラウンジを利用したい人におすすめです。

『JCBカード S』公式ページ:

1-4. 『JCB一般カード』との比較

2024年1月31日まで発行されていた一般クラスの『JCB一般カード』と比較しました。

『JCB一般カード』との違いは下表の通りです。

| 『JCBカード S』 | 『JCB一般カード』 | |

| 年会費(税込) | 永年無料(家族カードも) | 1,375円(条件を満たすと無料) |

| JCBカード S 優待 クラブオフ | ◯ | ー |

| バイオマスデザイン | ◯ | ー |

| 国内旅行保険 | なし | 最高3,000万円 |

| 海外旅行保険(利用付帯) | 最高2,000万円 | 最高3,000万円 |

なんと言っても年会費永年無料である事が最も優れています。

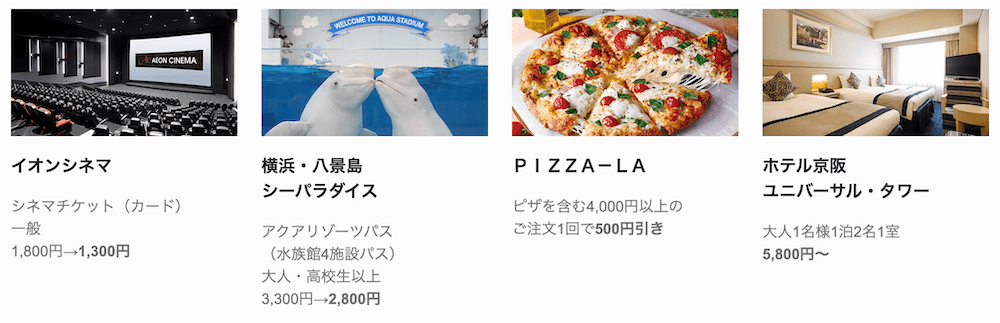

「JCBカード S 優待 クラブオフ」も国内外20万ヵ所以上の割引優待が受けられ、下図のようなグルメ、レジャー、エンタメなどさまざまな割引・サービスを、会員向けサイトからいつでも利用できます。

引用:JCBカード S

※掲載されている優待内容については、予告なく

旅行保険は「MyJチェック」に登録した上で、対象となる交通費や旅費を支払わなければ適用されない利用付帯条件であり、表示されている最高金額は死亡時や重大な後遺症を受けた場合で、気にしなくて良いでしょう。

どうしても旅行保険の条件が気になる方は年会費無料のゴールドカードや旅行保険の内容が優れたクレジットカードを別に持ったり、旅行時に必要な保険をかけた方が安心できます。

参考:『JCB CARD W/JCB CARD W plusL』とどちらを持つべきか

18歳以上39歳以下までの方限定で申し込みができる『JCB CARD W/JCB CARD W plusL』が発行されていますが、「JCBオリジナルシリーズ」である『JCBカード S』はどちらか1枚しか持てません。

『JCB CARD W/JCB CARD W plusL』との違いは下表の通りです。

| 『JCBカード S』 | 『JCB CARD W/JCB CARD W plusL』 | |

| 申し込み対象 | 18歳以上 | 18歳以上39歳以下 |

| 基本還元率 | 0.5~10.0% ※還元率は交換商品により異なります。 | 1.0%~10.5% ※還元率は交換商品により異なります。 |

| JCB STAR MEMBERS(スターメンバーズ) | ◯(1.1倍〜1.5倍) | ー |

| JCB ORIGINAL SERIESパートナー Amazon.co.jp | 3倍 | 4倍 |

| JCBカード S 優待 クラブオフ | ◯ | ー |

| バイオマスデザイン | ◯ | ー |

| JCBスマートフォン保険 下記①~②の条件を満たしている場合、補償が適用されます。 | ◯ | ー |

| 女性向け優待・特典 | ー | ◯:JCBカード W Plus Lのみ |

比較した結果、下記の基準が選ぶ目安となります。

- 『JCBカード S』:JCBポイントアップ祭で対象となるコンビニやスーパーなどでの利用金額が月5万円近く使う。年100万円近くカード支払いがある

- 『JCB CARD W/JCB CARD W plusL』:月数万円の利用金額。女性はW plusLが優待・特典あり

申し込み年齢が限られているという点で『JCB CARD W/JCB CARD W plusL』にはレア度が高く、日常利用で還元率が高いです。さらにW plusLは女性向けの優待・特典が豊富にあります。

一方で、『JCBカード S』はJCBポイントアップ祭のキャンペーン倍率が高く、JCBポイントアップ祭が不定期開催でボーナスポイントの上限がありますが、カード利用金額が多い人はポイントを多く貯められます。

『JCBカード S』公式ページ:

2. 口コミでわかるJCBカード Sの2つのメリット

ここでは、実際に使っている人の口コミを交えて『JCBカード S』のメリットをよりわかりやすくご説明していきます。

※口コミは『JCB一般カード』を利用していた内容です。

- ブラックカードへのランクアップも夢じゃない

- 現金など他の支払い方法よりもお得・安全に支払いができる

2-1. ブラックカードへのランクアップも夢じゃない

『JCBカード S』を使い続けていると普通のサラリーマンでは簡単に作ることができないJCBのブラックカードと言われている『JCB ザ・クラス』へのランクアップが高確率で狙えます。

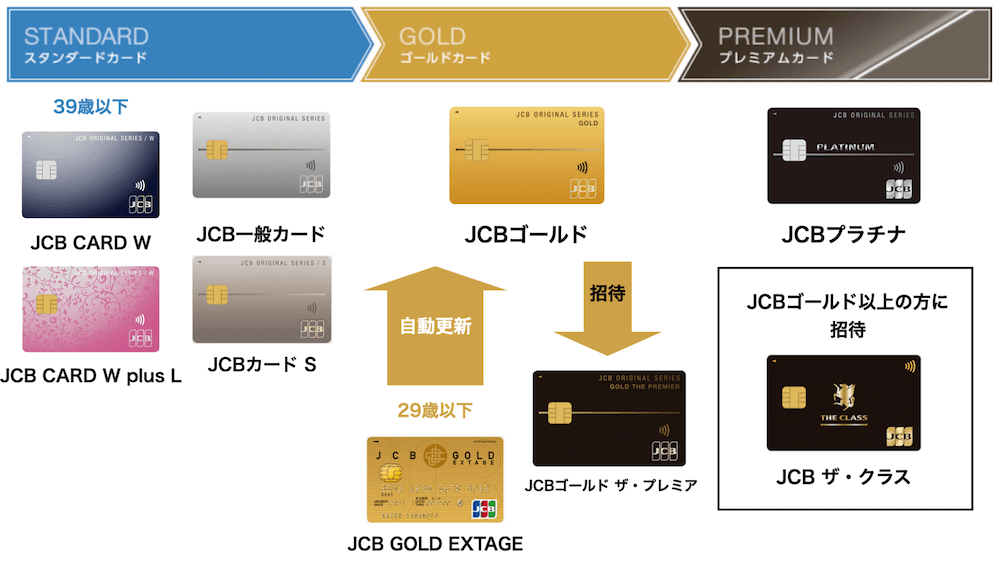

カードのランクアップは次のように行われます。

『JCBゴールド』までは普通の人でも申し込みで作ることができますが、『JCBゴールド ザ・プレミア』からは招待基準を満たさないと作ることができません。

2017年10月24日追記:『JCBプラチナ』は申し込み可能なプレミアムカードです。

『JCBカード S』から『JCBゴールド』への切り替えは継続的な年100万円以上のカード利用が見込める事が目安の1つとなります。

審査が難しくなったり、年会費が高くなったりしますがその分ステータスも高くなり、受けられる優待やサービスの内容も良くなります。

招待が届いた人・自分で申し込み書を取り寄せて作れた人の条件の一部は下記の通りです。

| 条件 | 『JCB ザ・クラス』 | 他社ブラックカード |

| カードの年間利用額 | 100万円以上(300〜400万円だと短い年数でも招待が来る)で支払いに遅延なし | 300万円以上 ※AMEX センチュリオンは1億円前後 |

| カードの累計利用額 | 1,000万円〜1,500万円(2年連続500万円前後の利用で招待報告あり) | 1,000万円〜 ※AMEX センチュリオンは1億円以上 |

| 年収 | 500万以上(利用額や年数を重視しているので、2,000万でも否決報告あり) | 500万円以上 ※AMEX センチュリオンは数千万円以上 |

| 利用年数 | 1〜30年(年100万円でも長く使っていると年収が500万円未満でも招待が来る) | 数年 |

| 社会的地位 | 公務員やサラリーマンでも取得可能 | 経営者・役員・医師など勤務先や役職も重視される |

他のブラックカードの招待条件に比べるとかなり易しいことがわかります。

『JCB ザ・クラス』の招待(インビテーション)条件について詳しく知りたい方は「JCB THE CLASS(ザ・クラス)インビテーション2020年情報|インタビューと口コミからわかる! 」の記事を参照してください。

カード会員限定のスポンサーラウンジサービスを利用できる

『JCB ザ・クラス』はコンシェルジュサービスを始めとする様々なサービスを受けられますが、オフィシャルスポンサーである有名テーマパークでカード会員限定のスポンサーラウンジが利用できます。

スポンサーラウンジ(JCBラウンジ)は年1回利用することができ、アトラクションへの優先搭乗(待ち時間ほぼ0分)ができることが最大のメリットです。

2-2. 現金など他の支払い方法よりもお得・安全に支払いができる

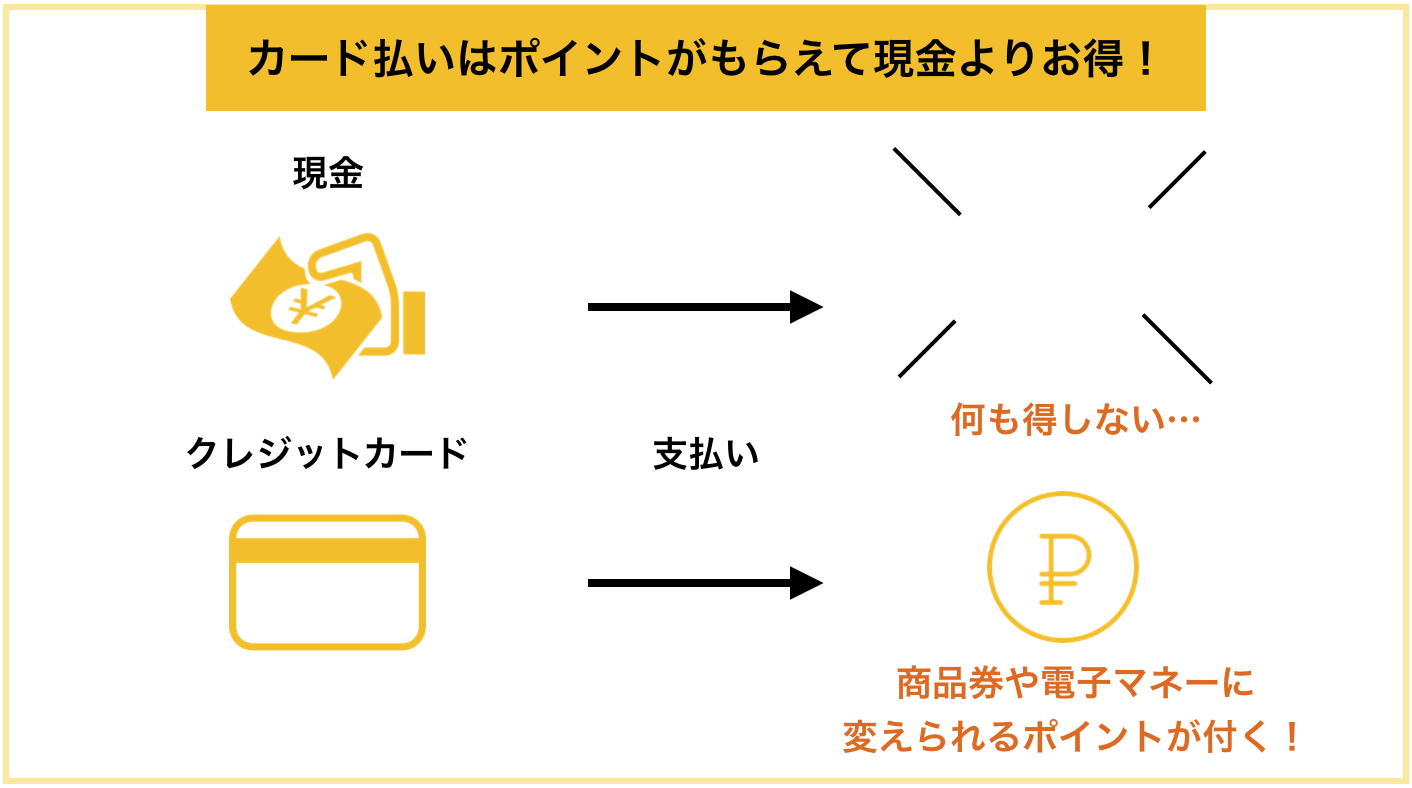

『JCBカード S』で支払いをすると、現金で支払う時と違ってカードのポイントがもらえます。

カードの利用金額の合計1,000円(税込)ごとに1ポイント(=最大5円相当)

現金で払っても何のお得もありませんが、クレジットカードならカードのポイント分商品券や電子マネーなどに交換できるのでお得です。

ポイントを効率よくたくさん貯める方法

ポイントはJCBが行なっているJCB ORIGINAL SERIESパートナーを通して買い物をするだけで、スターバックスやセブン-イレブン、昭和シェル石油などで通常よりもさらにお得にたまります。

出典:JCB

また、ネットショッピングで有名なAmazonや楽天、百貨店など約400店がOki Doki ランドを通して買い物をするだけで、最大20倍のポイントがもらえます。

出典:Oki Doki ランド

不定期開催のJCBポイントアップ祭では対象ショップの利用でポイント最大+10倍

JCB ORIGINAL SERIESパートナーで不定期に開催されているJCBポイントアップ祭では、事前にポイントアップ登録のうえ、『JCBカード S』で支払うとポイントが最大+10倍たまります。

ポイントアップ対象ショップは、コンビニやドラックストア、スーパーや飲食店チェーンなど全国に幅広くあるお店で、例えばコンビニでは下記の倍率になります。

- 13倍:セブンイレブン・ポプラグループ

- 11倍:ローソン・ミニストップ・デイリーヤマザキ・セイコーマート

nanacoカードに付くQUICPayならセブン-イレブンで還元率2〜2.25%

nanacoカードでQUICPay機能が利用できるように手続きを済ませましょう。

なぜなら、セブン-イレブンでの支払いの時にQUICPayを使うと以下2つのポイントが貯まりお得だからです。

- nanacoカードのポイント=0.5%(200円ごとに1ポイント)

- 『JCBカード S』のポイント=1.5%〜1.75%

出典:JCB

あなたが持っているnanacoカードの裏面にQUICPayマークが付いていれば、専用Webサイトなどから申し込み手続きを行うことで、QUICPay機能が利用可能となります。

出典:セディナ

カードの不正利用は怖くない!

「お得で便利に使えるクレジットカードだけど、番号を盗まれたり不正に利用されて変な請求がくるのが怖い…」とクレジットカードを使ったことがなければ不安を感じるでしょう。

しかし、『JCBカード S』には2つの保険があるので安心です。

どちらも特別なケースを除き、紛失・盗難・不正利用された届け出日の60日前からカード会社がその損害を補償してくれるので安心して使えます。

JCBスマートフォン保険で日常生活でのスマホの利用も安心!:2022年10月1日追記

2022年10月1日よりディスプレイ破損(画面割れ)に特化した「JCBスマートフォン保険」が開始されました。

下記の条件を満たしていると、カード会員の方の端末(1台)に限り、年間最大3万円※までを補償してくれます。

※自己負担額1万円の適用があります。

- 購入後24ヵ月以内のスマートフォンであること

- カード本会員のスマートフォンであること

- 対象スマートフォンの通信料支払いにJCBカードを指定

- 対象スマートフォンの通信料を直近3ヵ月以上連続で支払う

下記①~②の条件を満たしている場合、補償が適用されます。

①補償対象スマートフォンの通信料の支払いに、JCB カード Sを指定

②事故発生の時点で、補償対象スマートフォンの通信料を直近3ヵ月以上連続で支払う

※購入後24ヵ月以内のスマートフォンが補償対象となります

3. JCBカード Sの3つの注意点

ここでは『JCBカード S』を使う時の3つの注意点をご紹介します。

- 基本ポイント還元率が高くない

- 使えるお店がやや少ない

- 一般カードの中では審査がやや難しい

3-1. 基本ポイント還元率が高くない

『JCBカード S』は基本のポイント還元率が0.5~10.0%相当と高くありません。

※還元率は交換商品により異なります。

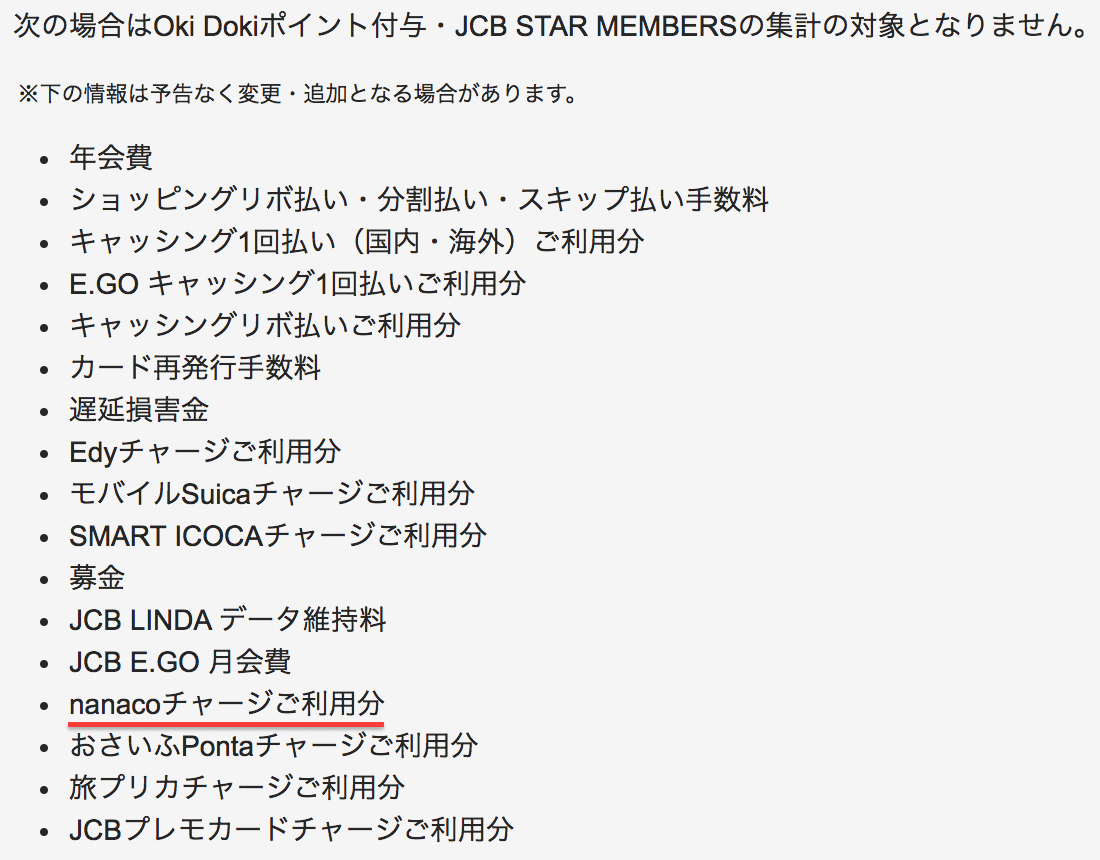

ちなみに、nanacoにチャージをしてもポイントが付かないと公式サイトのよくあるご質問に明記されています。

更には、公式サイトのOki Dokiポイントが付かない対象の中にも書かれてあります。

出典:JCB

Apple Pay/Google Payにも対応していますが、電子マネーの利用でポイントが付くのはQUICPayだけです(Suicaにはチャージができてもポイントは付きません)

2023年12月現在、5円相当の価値になるのは次のような交換先です。

- JCBプレモバリュー

- ビックポイント/ビックネットポイント

- ベルメゾン・ポイント

- ジョーシンポイント

- セシールスマイルポイント

その他にOki Dokiポイント即時交換サービスの百貨店・商業施設・宿泊施設・スーパーでも1P=5円相当の商品券に交換できるため、対象施設で買い物をする時に交換すると良いでしょう。

JAL・ANA・デルタ航空スカイマイルのマイルにも0.3%(500ポイント→1,500マイル)の還元率で交換できるため、1マイルを2円以上の価値で利用できる方はマイル交換しても良いでしょう。

Oki Dokiポイント即時交換サービスなどポイントについて詳しく知りたい方は、文末のポイント情報を確認してください。

年会費無料で還元率の高いおすすめクレジットカード2選

カードの利用でたくさんポイントが欲しい人は下記の2枚のクレジットカードがおすすめです。

| カード名 | ポイント還元率 |

| 『リクルートカード』 | 1.2% |

| 『Olive 一般』 | 0.5%〜20% |

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※² ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

3-2. 使えるお店がやや少ない

- 日本の国際ブランドであるため日本人がよく行く国(ハワイ・東南アジア)以外ではあまり馴染みがない

- 日本国内でも加盟店手数料というお店がJCBに払う手数料の金額がVISAやMastercardよりも高いためお店が扱っていないことが稀にある

海外に年1回以上行く、海外のネットショッピングを利用するなどの予定がある人は世界中どこでも使えるVISAかMastercardを付けられる『三井住友カード(NL)』のようなカードを使った方が良いでしょう。

3-3. 一般カードの中では審査がやや難しい

『JCBカード S』はJCBが直接発行しているクレジットカード(プロパーカード)です。

そのためJCBマークがついている提携カードと呼ばれる他の企業と一緒に出しているカードに比べて審査がやや難しくなります。

通常以下2つの条件を満たしていれば申し込むことができます。

- 18歳以上で本人または配偶者に安定継続収入のある方

- 高校生を除く18歳以上で学生の方

しかし、過去にJCBを含む他のカードで支払いの遅れなどがあると審査に通らないことが多々あります。

なぜなら、JCBは自社での利用履歴を重視するので、どちらかのカードを作り半年〜1年ほど使い支払いの遅れなどなければ、『JCBカード S』など審査がやや難しい他のJCBのプロパーカードが作りやすくなります。

『JCBカード S』公式ページ:

4. 雑誌や他のサイトでは教えてくれない申し込みの際の4つの注意点

クレジットカードについての特集をしている雑誌や他のサイトでは『JCBカード S』の紹介やおすすめしかしていないことが多いです。

しかし、『JCBカード S』の申し込みにはいくつかの注意点があり、以下の4つを確認せずにカードの申し込みをすると、カードが発行されなかったり発行した後に後悔することがあるので確認してから申し込みましょう。

- 6ヶ月以内の申し込み枚数

- キャッシング枠

- 追加カードの発行

- 審査・カード発送にかかる時間

4-1. 6ヶ月以内に申し込むクレジットカードの枚数を2枚以下にする

信用機関にはクレジットカードを申し込んだ記録が6ヶ月間残るため、審査に通りやすくするためには6ヶ月以内に申し込むカードの枚数を2枚以下にしておきましょう。

一般的に6ヶ月以内に3枚以上のクレジットカードの発行申し込みをしていることを多重申し込みと言います。

口コミやネットの掲示板などで「半年で5〜6枚でも大丈夫」「毎月1枚作れる」など1年間に何枚も申し込みをしていてもカードを作れている人もいます。

しかし、個人の属性(年収や職業など)によってクレジットカードの作りやすさは違うので、当ページでは6ヶ月以内に2枚以下の申し込みをおすすめします。

なぜカード会社は多重申し込みを嫌がるのか

理由は2つあります。

- お金に困っていてたくさん借入をして逃げる可能性が高いと判断されるため

- 入会特典狙いでカードをあまり使わないで短期間で解約され損をする可能性が高いため

お金に困っていてたくさん借入をして逃げる可能性が高い

あなたにその意思が無くても、カード会社が持っているデータからそのような行動をする人の確率が高いと判断されます。

そのため、カード会社に疑われるような行動は避けた方が『JCBカード S』の審査に通る可能性は上がります。

入会特典狙いでカードをあまり使わないで短期間で解約され損をする可能性が高い

ポイントサイトなどでカードを作ることでたくさんのポイントがもらえるのは、カード会社がポイントサイトに報酬として支払っている広告費の一部を会員に還元しているためです。

カード会社は利用者を増やすためにカードを発行していますが、そのために広告費やカードそのものの発行手数料(ICチップの単価だけで500円とも言われています)など少なくない経費をかけています。

そのため、ポイントや入会ボーナスだけ受け取って短期間で解約を繰り返しているとそのカード会社での評価は下がり社内ブラックになり、今後審査に通らなくなる可能性が高くなります。

信用情報機関にもカードを退会してから5年間はどのカード会社でどのくらいの期間利用していたのか記録が残るため、他のカード会社の審査にも通らなくなる可能性が高くなります。

4-2. 追加カードは使う予定があるものだけ発行する

使わないならETCカードなど下記の追加カードは発行する必要はありません。

| カード名 | 何に使うか |

| ETCカード | 国内の有料・高速道路を料金所で現金の支払いをせずに通過できるカード |

JR東海プラスEXサービス | 東海道新幹線(東京~新大阪間)の切符をネットで予約できたり切符なしで乗れるサービス |

QUICPay | JCBとイオンクレジットサービスが開発した後払い方式の電子マネーの1つ |

「便利そうだからなんとなく…」という理由で使わないカードを発行すると、年会費がかかって損をすることがあります。

必要になった時に後から追加カードを申し込むことはできますので、申し込み時点で必要なカードだけ発行するようにしましょう。

4-3. 審査・カード発送にかかる時間

モバイル即時入会サービスで申し込んだ場合、最短5分で審査が完了し、MyJCBアプリでカード番号の確認が可能となっており、申し込みから1週間程でカードが発送されるなど審査も到着するのも早いクレジットカードです。

カードのお申し込みから最短5分程度(※1)で審査が完了し、すぐにMyJCBアプリでカード番号等の確認ができます。

カードを受け取る前に、ネットショッピングや店頭で利用できます。(※2)

(※1)モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

(※2 )モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

しかし次の場合、カードの審査や発送は下記の条件で最長2週間以上かかることもあるので、必要なら早めに申し込みましょう。

- 未成年・学生

- オンラインで口座設定をしていない

- JCBを含む過去のクレジットカードの利用履歴に問題がある

- 申し込み時の入力情報に間違いがある

- 申し込む人の状況によって異なる(初めてなのかそうでないのか。年収や職業など)

- 申し込む時期(3月など多くの人がクレジットカードを作る時期は忙しくなり遅くなります)

審査通過のメールが届いた後に申し込み画面が変わらなかったり連絡がこなくても焦らずに待ちましょう

「審査に通ったというメールが届いた後に何の連絡もなくクレジットカードも届かないんですけど本当に作れたんでしょうか」

連絡が来ないと誰でも不安になりますよね。

ですが、心配せずに落ち着いてクレジットカードが届くのを待ちましょう。

時期によってカード会社も忙しくなることがあったり、クレジットカードを発行したり使えるようにするための手続きに時間がかかることがあります。

ちなみに、カードの申し込みは早めにしておいた方が、下記のようなことに余裕を持って対応できるのでおすすめです。

- 申し込みをしても審査で落とされてしまった時、すぐに別のクレジットカードに申し込める(6ヶ月以内に2枚の申し込み枚数にしましょう)

- 急な海外出張や旅行に行くことになった

- 金額の大きな買い物や結婚式など大きな出費の予定がある

最近はあまりない在籍確認

社会人の方は、勤めている所にあなたが本当に働いているのか確認のための電話(在籍確認)をされることがあります。

しかし、最近はコンピューターによる審査が発達したりカード会社の人件費などから電話なしでクレジットカードが発行されることが多くなっています。

職場への電話がなくてもメールや手紙で発行の通知が来ているなら、カードが発行されますので、安心してください。

5. さいごに

『JCBカード S』に関して、総評、口コミによるメリット、注意点を解説しました。

『JCBカード S』は、下記のいずれかに当てはまる人におすすめです。

- 年会費無料でJCBが直接発行するクレジットカードを持ちたい

- 将来ゴールドカード以上の上級カードが欲しい

- JCBの上級カードの特典でしか手に入れられないスポンサーラウンジを利用したい

JCBを長く使い続ける予定で、年会費無料カードでJCBポイントアップ祭を活用して、対象ショップの利用でポイントをたくさん貯めたい人に最適な1枚です。

また、ゴールドカード以上の上級カードを狙うための利用実績を作りたい人か、『JCB ザ・クラス』を持っていると利用できる特典を使ってみたい人向けのクレジットカードです。

『JCBカード S』を利用することであなたの生活がより豊かで便利になることを祈っています。

『JCBカード S』公式ページ:

カード詳細情報

この章では、現在できる限り情報を収集した上で、『JCBカード S』についての詳細情報を表にまとめました。

上記でご紹介した他にカードについて細かい情報を知りたい人だけお読みください。

また、参考情報としてJCBカードのグレード別情報簡単比較表や、JCBオリジナルシリーズカード(JCBが直接発行しているカード)を一覧表にしています。

基本情報

| 年会費 | 本会員 | 永年無料 | |

| 家族会員 | 永年無料 | ||

| 国際ブランド | JCB | ||

| 申し込み対象 | 本会員 | 18歳以上で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上で学生の方。 一部、お申し込みになれない学校があります。 | |

| 家族会員 | 生計を同一にする配偶者・親・子供(高校生を除く18歳以上)の方 本会員が学生の場合は、お申し込みになれません。 | ||

| 締め日・支払日 | JCBのホームページを確認してください | ||

| ショッピング | 利用可能枠 | JCBカードの審査基準により決定 | |

| 支払い方法 | JCBのホームページを確認してください | ||

| キャッシング | 利用可能枠 | JCBカードの審査基準により決定 | |

| 支払い方法 | JCBのホームページを確認してください | ||

ポイント情報

| ポイント名 | Oki Dokiポイント | |||

| 基本ポイント付与 | 1000円(税込)→1P(1P=5円相当) | |||

| 基本還元率 | 0.5~10.0% ※還元率は交換商品により異なります。 | |||

| 有効期限 | 獲得月から2年間(24ヵ月)有効 | |||

| JCB STAR MEMBERS(スターメンバーズ) | 集計期間中のご利用合計金額(税込) | メンバーランク | Oki Dokiボーナスポイント付与優遇率 | |

| 100万円以上の方 | スターαPLUS | 50%UP | ||

| 50万円以上の方 | スターβPLUS | 20%UP | ||

| 30万円以上の方 | スターePLUS | 10%UP | ||

| JCB ORIGINAL SERIESパートナー | 「JCB ORIGINAL SERIESパートナー」サイトに掲載のあるお店で利用すると、Oki Dokiポイントが最大20倍たまる! | |||

| オンラインモール | Oki Doki ランド | 約400の対象ショップでOki Dokiポイントが最大20倍たまる! | ||

| 交換先 | 1P以上1P単位、1P→3円:キャッシュバック 200P以上1P単位、1P→3円分:Edy、楽天ポイント 200P以上1P単位、1P→4P:dポイント、Pontaポイント、スターバックス カード、WAONポイント 200P以上2P単位、1P→4.5P:nanaco 200P以上1P単位、1P→5P:ビックポイント/ビックネットポイント、ベルメゾン・ポイント、ジョーシンポイント、セシールスマイルポイント 200P以上1P単位、1P→5円分:JCBプレモバリュー 500P以上1P単位、1P→3マイル:JAL、ANA、デルタスカイ 500P以上1P単位、1P→3コイン:ANASKYコイン 600P:nanacoカード(2,000ポイント付) 650P:スターバックス カード(2,000円分)・ドトールバリューカード(2,000円分)・MOS CARD(2,000円分)・ジェフグルメカード(2,000円分)・コメカ(コメダ珈琲店プリペイドカード)(2,000円分)・マックカード(2,000円分) 670P:JCBプレモカード カラフル グリッド 3,000円分・JCBプレモカード カラフル(ブラック) グリッド 3,000円分 850P:ハーゲンダッツ アイスクリームミニカップギフト券(4枚) 950P:ユニクロギフトカード(3,000円分) 1,100P:JCBギフトカード 5,000円分(1,000円券×5枚) 1,200P:nanacoカード(5,100ポイント付)・JCBギフトカード 5,000円分(1,000円券×5枚) 1,400P:スターバックスカード(5,000円分)・ドトールバリューカード(5,000円分) 1,500P:美容室TAYAソーシャルギフトカード 2,100P:JCBギフトカード 10,000円分(1,000円券×10枚) 2,300P:nanacoカード(10,000ポイント付) 2,600P:スターバックスカード(10,000円分) 3,100P:JCBギフトカード 15,000円分(1,000円券×15枚) 4,100P:JCBギフトカード 20,000円分(1,000円券×20枚) 4,500P:nanacoカード(20,000ポイント付) 5,100P:JCBギフトカード 25,000円分(1,000円券×25枚) 6,100P:JCBギフトカード 30,000円分(1,000円券×30枚) 7,100P:JCBギフトカード 35,000円分(1,000円券×35枚) 8,100P:JCBギフトカード 40,000円分(1,000円券×40枚) 8,900P:nanacoカード(40,000ポイント付) 9,100P:JCBギフトカード 45,000円分(1,000円券×45枚) 10,100P:JCBギフトカード 50,000円分(1,000円券×50枚) 【有名テーマパーク】のオフィシャルスポンサーならではのうれしい特典 | |||

| Oki Dokiポイント即時交換サービス | 百貨店・商業施設 アミュプラザおおいた 250P→アミュプラザおおいたショッピングチケット500円分×2枚、300P→JCBギフトカード1,000円分 アミュプラザ鹿児島 250P→アミュプラザ鹿児島ショッピングチケット500円分×2枚、300P→JCBギフトカード1,000円分 アミュプラザくまもと 250P→アミュプラザくまもとショッピングチケット500円分×2枚、300P→JCBギフトカード1,000円分 アミュプラザ小倉 250P→アミュプラザ小倉ショッピングチケット500円分×2枚、300P→JCBギフトカード1,000円分 アミュプラザ長崎 250P→アミュプラザ長崎お買い物券500円分2枚、300P→JCBギフトカード1,000円分 アミュプラザ博多 250P→アミュプラザ博多お買い物券500円分2枚、300P→JCBギフトカード1,000円分 アミュプラザみやざき 250P→アミュプラザみやざきショッピングチケット500円分×2枚、300P→JCBギフトカード1,000円分

伊予鉄髙島屋 250P→いよてつ髙島屋商品券1,000円分

うすい百貨店 250P→うすい専用お買物券1,000円分

岐阜髙島屋 250P→髙島屋ギフトカード1,000円分

コスモ21 200P→コスモ21お買い物券500円分2枚

天満屋 200P→天満屋商品券1,000円分

トキハ 200P→トキハ商品券1,000円分

博多大丸 250P→大丸商品券1,000円分

阪急阪神百貨店 250P→阪急百貨店商品券・阪神百貨店商品券1,000円分

万代シティ・ビルボードプレイス 200P→ビルボードプレイス全店共通お買物券1,000円分

福田屋百貨店 200P→福田屋百貨店商品券1,000円分

松坂屋名古屋店 250P→松坂屋商品券1,000円分

山形屋 200P→山形屋商品券1,000円分

宿泊施設 SHIROYAMA HOTEL kagoshima 200P→SHIROYAMA HOTEL kagoshima商品券1,000円分

スーパー 山形屋ストア 200P→山形屋商品券1,000円分

| |||

追加カード(電子マネー)情報

| カード名 | 年会費・発行手数料 | ポイント付与 | 備考 |

| ETCカード | 無料 | 1,000円(税込)利用で1ポイント | ー |

| QUICPay | 無料 | 1,000円(税込)利用で1ポイント | クレカ一体型やモバイル、専用カードを選択できます モバイルはおサイフケータイ対応機種が必要 |

| Apple Pay | 無料 | QUICPay:1,000円(税込)利用で1ポイント | Suicaチャージできるが、Oki Dokiポイントは付かない |

| Google Pay | 無料 | QUICPay:1,000円(税込)利用で1ポイント | Suicaチャージできるが、Oki Dokiポイントは付かない |

| プラスEXカード【エクスプレス予約サービス(プラスEX会員)】 | 年:1,100円(税込) | 1,000円(税込)利用で1ポイント | ー |

保険情報

| 海外旅行保険(利用付帯) | 補償条件 | MyJチェック登録した当該JCB カード S会員が被保険者となります JCBカードで事前に、「搭乗する公共乗用具」または「参加する募集型企画旅行」の料金をお支払いいただいた場合、海外旅行傷害保険が適用されます。 ①「搭乗する公共交通乗用具」または②「参加する募集型企画旅行」の料金。募集型企画旅行は、日本出国前にJCB カード Sをご利用いただいた場合に限ります。

責任期間: (保険の対象となる旅行期間) 「適用条件」に合致する海外旅行について、海外旅行の目的をもって日本国内の住居を出発されてから住居に帰着されるまでの間で、かつ、日本を出国した前日の午前0時から日本に入国した翌日の午後12時までが責任期間となります。ただし、その料金のお支払いにJCBカード Sをご利用いただいた時以降に限ります。また、1回の海外旅行ごとの責任期間は、それぞれ次の期間をもって限度とします。 ①日本出国前に公共交通乗用具または募集型企画旅行の料金のお支払いにJCB カード Sをご利用いただいた場合は日本出国時から3か月後の午後12時までの旅行期間。 ②①に該当しない場合で、日本出国後に公共交通乗用具の料金のお支払いにJCB カード Sをご利用いただいたときは、その利用時から補償開始となり、補償終了の限度は上記と同じ出国時から3か月後の午後12時までの旅行期間。 | |||

| 傷害死亡・傷害後遺傷害 | 最高2,000万円 | ||||

| 傷害・疾病治療 | 1回の事故・病気につき100万円限度 | ||||

| 賠償責任 | 1回の事故につき2,000万円限度 | ||||

| 携行品損害 | 1旅行中20万円限度(保険期間中100万円限度) 旅行期間中に携行する身の回りの品(被保険者の所有するもの)が盗まれたり、事故により壊れたりしたとき 自己負担:1事故につき3,000円、※携行品1つあたり10万円限度 | ||||

| 救援者費用 | 100万円限度 | ||||

| 国内旅行保険 | ー | ||||

| ショッピングガード保険 | 補償内容 | 補償期間内にJCB会員がJCBカードを利用して購入した物品(補償の対象とならない物品については公式ページをご確認ください)で購入日(配送等による場合には物品の到着日)から90日以内に偶然な事故によって損害を被った場合 | |||

| 年間補償限度額 | 100万円限度(海外) | ||||

| 自己負担額 | (1回の事故につき)10,000円 | ||||

| カード盗難保険 | カードが不正利用された場合も、特別なケース以外は届出日の60日前からその損害を補償 | ||||

| インターネットショッピング保険 | JCBでe安心 | インターネットショッピングでご利用になった覚えのない請求があっても、状況調査のうえ適用条件に基づき、請求を取り消します | |||

| JCBスマートフォン保険 | 購入後24ヵ月以内のスマートフォンで下記適用条件を全て満たすとカード会員の方の端末(1台)に限り、ディスプレイ破損を年間最大3万円までを補償※自己負担額1事故につき1万円の適用があります。

下記①~②の条件を満たしている場合、補償が適用されます。 ①補償対象スマートフォンの通信料の支払いに、JCB カード Sを指定 ②事故発生の時点で、補償対象スマートフォンの通信料を直近3ヵ月以上連続で支払う ※購入後24ヵ月以内のスマートフォンが補償対象となります | ||||

サービス・特典情報

| ポイント名 | ・JCBトッピング保険 日常生活でのトラブルなど、複数のプランから選べるJCBおすすめの保険 カード付帯保険を活用しつつ、必要な補償のみ上乗せが可能 ・J-Basketメンバーサービス 年会費3,575円(税込) 「旅」をはじめとする選りすぐりでおトクな特典満載の登録制サービス。新規で登録すると、JCBトラベルで利用できる旅行代金5,000円分のクーポンをプレゼント。Oki Dokiポイント2倍など ・たびらば 世界各地にある約2,000店のJCBカード優待店で優待や割引を受けられる 定価(エリア別定額料金×渡航日数)より、20%引きと受渡/返却手数料無料の優待を受けられる 出発前に日本で予約可能な海外の代表的なレンタカー会社の料金5〜20%の割引を受けられる 海外渡航前に、海外のJCB加盟店のレストラン・エステ・オプショナルツアーなどをお電話で予約手配できるサービス。予約手配料・通話料は無料。 インターネットで海外旅行の土産を購入できる ANA DUTY FREE SHOP(成田国際空港内)で優待クーポン券を提示のうえ、JCBカードを利用すると、免税価格からさらに5%引きの優待 海外に出かける際、手荷物の空港宅配サービスを通常料金より15%引きの優待 世界27ヵ所に設置された海外サービス窓口。JCB加盟店のご予約や観光に関するお問い合わせをJCBプラザ・スタッフが日本語で対応。 海外でJCBカードの紛失・盗難にあったとき、諸手続きのほか、お客様の状況に応じて海外専用緊急再発行カード手配など、日本語でサポート。 ケガや病気の際の病院案内のほか、クレジットカード・パスポートの紛失・盗難など、海外での不慮の事故やトラブルに日本語・英語でサポートしてくれる(24時間・年中無休) カード会員だけのインターネットチケット購入サービス | |||

JCBカードグレード別情報簡単比較表

JCBが直接発行している主要なクレジットカードを、グレード別に情報を簡単に比較できるよう表にまとめました。

カード名 | 『JCBカード S』 | 『JCBゴールド』 | 『JCBゴールド ザ・プレミア』(招待制) | 『JCBプラチナ』 | |

| 申し込み対象 | 本会員 | 18歳以上で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上で学生の方。 | 20歳以上で、ご本人に安定継続収入のある方。 | JCBゴールドのショッピングご利用合計金額(集計期間:12月16日~翌年12月15日)が2年連続で100万円(税込)以上の方 会員専用WEBサービス「MyJCB(マイジェーシービー)」に受信可能なEメールアドレスを登録していること(毎年1月末日まで) | 20歳以上で、ご本人に安定継続収入のある方。 |

| 家族会員 | 生計を同一にする配偶者・親・子供(高校生を除く18歳以上)の方。 | ||||

| 基本ポイント還元率 | 0.5%(1,000円で1ポイント、1ポイント=5円相当) | ||||

| ポイント有効期限 | 2年間 | 3年間 | 5年間 | ||

| JCB STAR MEMBERS(スターメンバーズ)ボーナス | 最大50%UP | 最大60%UP | 最大70%UP 最大100%UP※2024年2月〜 | ||

| ブランド | JCB | ||||

| 年会費(税込) | 本会員 初年度 | 永年無料 | 11,000円(税込) ※オンラインで入会申し込みの場合は初年度年会費無料。(本会員の方が対象です。資料請求でお申し込みの方、もしくはお切り替えの方は対象となりません。) | 11,000円 | 27,500円 |

| 2年目以降 | 永年無料 | 11,000円(税込) ※オンラインで入会申し込みの場合は初年度年会費無料。(本会員の方が対象です。資料請求でお申し込みの方、もしくはお切り替えの方は対象となりません。) | 16,500円 11,000円(前年100万円以上の利用) | 27,500円 | |

| 家族会員 初年度 | 永年無料 | 1名無料 2人目より1名様につき1,100円 | 1名無料 2人目より1名様につき3,300円 | ||

| 2年目以降 | 永年無料 | 1名無料 2人目より1名様につき1,100円 | 1名無料 2人目より1名様につき3,300円 | ||

| ショッピング | 利用可能枠 | – | |||

| 電子マネー ○ポイントも付く △チャージのみ | Edy | △ | |||

| nanaco | △ | ||||

| モバイルSuica | △ | ||||

| QUICPay | ◯ | ||||

| SMART ICOCA | △ | ||||

| 国内旅行保険 | 適用条件 | ー | 利用付帯 | ||

| 傷害死亡・傷害後遺傷害 | ー | 最高5,000万円 | 最高1億円 | ||

| 傷害入院 | ー | 日額 5,000円 | |||

| 傷害手術 | ー | 入院日額×倍率(10倍、20倍または40倍) | |||

| 傷害通院 | ー | 日額 2,000円 | |||

| 家族特約対象 | ー | ||||

| 海外旅行保険 | 適用条件 | 利用付帯+MyJチェック登録 | 利用付帯 | 利用付帯 | |

| 傷害死亡・傷害後遺傷害 | 最高2,000万円 | 最高1億円 家族 最高1,000万円 | 最高1億円 家族 最高1,000万円 | ||

| 傷害・疾病治療 | 100万円限度 | 300万円限度 家族 200万円限度 | 1,000万円限度 家族 200万円限度 | ||

| 賠償責任 | 2,000万円限度 | 1億円限度 家族 2,000万円限度 | 1億円限度 家族 2,000万円限度 | ||

| 携行品損害 | 1旅行中20万円限度(保険期間中100万円限度)(免責3,000円) | 1旅行につき50万円限度(保険期間中100万円限度)(免責3,000円) 家族 同上 | 1旅行につき100万円限度(保険期間中100万円限度)(免責3,000円)家族 50万円限度 | ||

| 救援者費用 | 100万円限度 | 400万円限度 家族 200万円限度 | 1,000万円限度 家族 200万円限度 | ||

| 家族特約対象 | ー | 本会員と生計を共にするご家族で、19歳未満のお子様 | |||

| 国内・海外航空機遅延保険 | ー | ○(利用付帯) | |||

| ショッピング保険 | 補償限度額 | 100万円限度(海外) | 年間500万円限度 | ||

| 自己負担額 | 1事故あたり自己負担額10,000円 | (1回の事故につき)3,000円 | |||

| 空港ラウンジ | 国内 | ー | 旭川空港 新千歳空港 函館空港 青森空港 秋田空港 仙台空港 新潟空港 羽田空港 成田国際空港 富山空港 小松空港 中部国際空港 富士山静岡空港 伊丹空港 神戸空港 関西国際空港 岡山空港 米子空港 広島空港 山口宇部空港 出雲縁結び空港 松山空港 徳島空港 高松空港 高知空港 北九州空港 福岡空港 佐賀空港 長崎空港 熊本空港 宮崎空港 大分空港 鹿児島空港 那覇空港 | ||

| 海外 | ー | [ハワイ] ダニエル・K・イノウエ空港 | 1,400か所以上(プライオリティ・パス利用) | ||

| ダイニング30 | ー | ○ | |||

| プラチナ・コンシェルジュデスク | ー | ○ | |||

| JCB Lounge 京都 | ー | ○ | |||

| JCBプレミアムステイプラン | ー | ○ | |||

| グルメベネフィット | ー | ー | ○ | ||

※『JCBゴールド ザ・プレミア』『JCBプラチナ』は一部口コミ情報を元に作成。

JCBオリジナルシリーズカード一覧表

JCBが直接発行しているクレジットカード(JCBオリジナルシリーズ)を一覧表にしました。

| カード名 | 年会費(税込) | ポイント還元率 | 申し込み条件(年齢) |

| 『JCB CARD R』 | 無料 | 2% | 18歳以上(高校生は除く) |

| 『JCB CARD W』 | 永年無料 | 1.0%〜10.5%※ | 18歳以上39歳以下(高校生は除く) |

| 『JCB CARD W plusL』 | |||

| 『JCBカード S』 | 永年無料 | 0.5%〜10.0%※ | 18歳以上(高校生は除く) |

| 『JCB GOLD EXTAGE』 | 初年度無料 2年目以降3,300円 | 0.75%〜10.25%※ (Myチェック等の事前登録が必要など条件あり) | 20歳以上(学生除く)29歳以下 |

| 『JCBゴールド』 | 初年度無料 2年目以降11,000円 | 0.5%〜10.0%※ | 20歳以上(学生除く) |

| 『JCBゴールド/プラスANAマイレージクラブ』【新規発行終了】 | 330円(初年度) 2年目以降 11,000円+サービス付帯年会費330円 | 0.5% | |

| 『JCBゴールド ザ・プレミア』(招待制) | 11,000円(初年度、前年100万円以上利用) 16,500円(前年100万円未満利用) | 0.5% | 20歳以上(学生除く) で『JCBゴールド』を2年連続100万円以上利用など招待条件を満たした場合 |

| 『JCBプラチナ』 | 27,500円 | 0.5%〜10.0%※ | 20歳以上 |

| 『JCB ザ・クラス』(招待制) | 55,000円* | 0.5%※ | JCB OS(オリジナルシリーズ)ゴールドカード会員(一部の提携)の中から独自審査の上、選ばれた方* |

※還元率は交換商品により異なります。

*口コミ情報を元に作成。

(※当サイトへの掲載情報は、できる限り正確であるように精査の上細心の注意を払って作成しておりますが、情報を利用・使用するなどの行為に対して生じたあらゆる損害等について一切補償は致しません。極力サービス内容が変わり次第更新をしますが突然変わりすぐに更新できない可能性もあるため、カードご入会の前には必ずご自身でカード発行元の公式サイトで最新の情報をご確認した後にお申し込み下さい)