クレジットカードを人気だけで選ぼうとしていませんか。

確かに人気で多くの方が使っているクレジットカードは安心感がありますが、人気だけでカードを選んでいては本当にお得なクレジットカードを見つけることはできません。

そこでこの記事では大手カード会社3社で勤務した経験のある私が人気だけでクレジットカードを選んではいけない理由と本当にお得なクレジットカードについて以下の流れで紹介していきます。

この記事を読むことで、クレジットカードの選び方から本当にお得なクレジットカードまで全てがわかります。

ただし、ステータス重視でカード選びをしたい方は人気のゴールドカードを使うことをおすすめします。

そのような方は『人気ゴールドカードTOP10を比較!』にて人気のステータスカードについて紹介しているので参考にしてください。

このページでは一般カードと呼ばれる年会費のあまりかからないクレジットカードを紹介していきます。

1. 人気だけでクレジットカードを選んではいけない理由

この章ではなぜ人気だけで申し込むクレジットカードを選んではいけないのかを説明していきます。

人気なクレジットカードは基本的にTVのCMなどでも宣伝されていることが多く、宣伝費にたくさんの費用をかけていることから大手のカード会社であることが多いです。

この章では以下の流れで人気だけでクレジットカード選びをしてはいけない理由を紹介していきます。

- マイナーなカードの方がお得

- 2025年人気クレジットカードTOP3

1-1. マイナーなカードの方がお得

まずは人気カードとマイナーカードの違いについて説明します。

実は準大手カード会社などから発行されているマイナーカードの方がお得なことが多いです。

| 比較事項 | 大手カード会社(人気カード) | 準大手カード会社(マイナーカード) |

| セキュリティ面 | ◎ | ○ |

| 電話サポート | ◎ | △〜◎ |

| オンライン明細 | ◎ | ○ |

| 万が一の時の対応 | ◎ | △〜◎ |

| 年会費 | △〜◯ | △〜◎ |

| ポイント還元率 | △〜◯ | △〜◎ |

上記のように大手カード会社も準大手カード会社も一長一短と言えます。

大手カード会社の方だと安心感がありますが、普段の利用では準大手カード会社の方が年会費やポイント還元率がお得であることが多いため満足感が得られます。

ゴールドカード以上のハイステータスカードでなければ、電話サポートを使う機会はあまりないと思います。そのため、普段の利用でお得に使えるクレジットカードを使うほうが圧倒的におすすめです。

1-2. 2025年人気クレジットカードTOP3

参考までに実際に2025年現在、人気のクレジットカード上位3枚紹介します。

やはり、大手のカード会社が発行しているクレジットカードが中心で、種類によっては特典内容などに若干の物足りなさを感じることもあります。

1位:『Oliveフレキシブルペイ(一般)』

『Oliveフレキシブルペイ (一般)』は株式会社 三井住友銀行が発行する年会費永年無料(一般ランクのみが無料)のポイント還元率0.5%のクレジットカードを含む1枚で3つの支払いができるVポイントが貯まるカードです。

メリットは何と言っても全国のセブン‐イレブン・ローソンなどの対象コンビニやマクドナルド・ガスト・すき家・ドトールコーヒーショップなど対象飲食店でタッチ決済をすると最大20%のポイント還元を得られる事です。

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※² ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

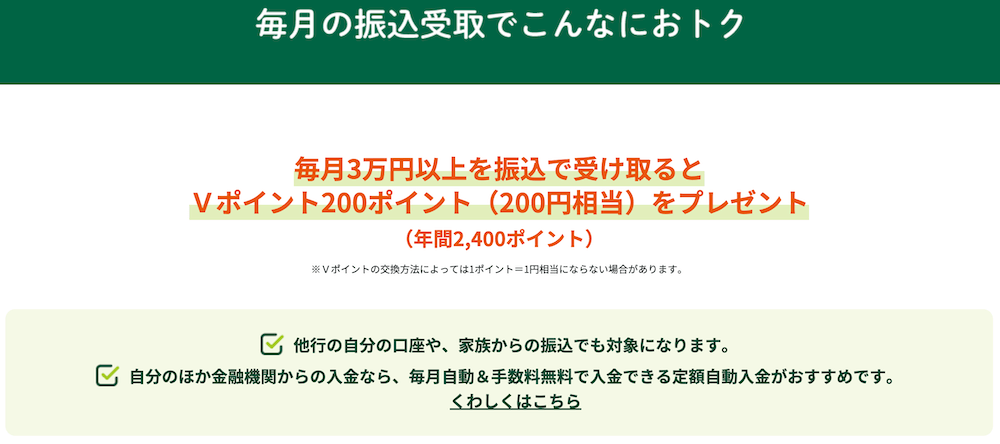

対象のコンビニ・飲食店をあまり利用しない人でも、「選べる特典」で給与・年金受取特典を選択し、毎月3万円以上を振込で受け取ると毎月200ポイントがもらえます。

ポイントはカード利用の支払いに1ポイント=1円としてキャッシュバック(充当)できたり、VポイントPayアプリを使ってVisaもしくはiDが使えるお店で1ポイント=1円で買い物に利用できるなど使い勝手も非常に良いです。

『Oliveフレキシブルペイ (一般)』公式ページ:

2位:『JCBカード S』

『JCBカード S』は日本で唯一の国際ブランドJCBが自社で発行するクレジットカードです。そのため、知名度も非常に高く日本で最も会員数が多いです。

年会費永年無料ですが、国内外20万ヵ所以上の施設やサービスが最大80%引きとなるJCBカード S 優待 クラブオフや年間最高30,000円(1事故につき自己負担額10,000円)のJCBスマートフォン保険など特典が充実しています。

カードの利用額に応じて。ディズニーリゾートの貸し切りイベントの参加や無料パスポートが抽選で当たるキャンペーンなどがよく開催されています。

『JCBカード S』公式ページ:

3位:『楽天カード』

『楽天カード』は年会費永年無料で基本ポイント還元率1%のクレジットカードです。

また、楽天市場では最大3%のポイント還元を受けられるので非常にお得に見えますが、もらったポイントは楽天グループでしか使えず、基本ポイント還元以外の期間限定ポイントは数週間で失効してしまいます。

また、楽天に新入社員として入社すると楽天カードの作成ノルマが与えられるなど、人気の裏には様々な事情があるカードでもあります。

『楽天カード』公式ページ:

2. 本当にお得なクレジットカード

この章では発行会社は大手でなく、発行枚数も多くはないけれども、プロの私が現在発行されている約9,000枚のクレジットカード中から厳選したカードを人気クレジットカードと比較して紹介します。

2-1. お得なクレジットカードの3つの選定基準

また、厳選する際に重視した項目は以下の3点です。

- ポイント還元率

- 年会費

- 好条件の海外旅行保険

ポイント還元率

ポイント還元率でクレジットカードを選ぶ理由は最も使う機会が多くなるので、ポイント還元率が高い方がよりお得に使えるからです。

例えば、年間100万円の買い物をした際に以下のようになります。

- 0.5%の還元率:5,000ポイント

- 1%の還元率:10,000ポイント

- 1.5%の還元率:15,000ポイント

年間カードを100万円利用する方にとって還元率が1%違うと1万ポイントも還元される数値が変わることがお分かりいただけるかと思います。

このように、基本的にはポイントなどが高還元率であればあるほど、クレジットカードを使って得られる利益を実感できるはずです。

年会費

年会費を選定基準に入れた理由は、いくら高還元でポイントがもらえても高額なクレジットカード年会費が引かれてしまってはお得さがなくなってしまうからです。

例えば、年会費1,000円のポイント還元率1%のカードの場合、この年会費は10万円分のカード利用分に相当します。

好条件の海外旅行保険

海外旅行保険が付帯しているクレジットカードがあります。

海外に行く際に海外旅行保険に入っていなければ非常に危険です。

なぜなら、1〜2日の入院でも簡単に100万円以上の医療費を請求されて日本の治療では考えられないような治療費がかかってしまうことがあるからです。

そのため、海外旅行保険に加入しておくことで以下のような補償をしてくれます。

| 傷害死亡・後遺障害 | 事故による死亡や後遺障害について補償 |

| 傷害治療費用 | 旅行中のケガや病気の治療代を補償 |

| 疾病治療費用 | 旅行中のケガや病気の治療代を補償 |

| 賠償責任(免責なし) | 相手にケガを負わせたり万一死亡させてしまった 時の賠償責任額を補償 |

| 救援者費用 | デジカメなど携行品の盗難や破損を補償 |

| 携行品損害(免責3,000円) | 旅行先に家族が渡航する旅費や捜索費を補償 |

上表の項目の中で年会費無料のカードでは傷害・疾病治療費が付いていないことが多いのですが、実際に旅行をした際に最も利用頻度が高い保険は傷害・疾病保険です。

そのため、海外旅行保険目的でクレジットカードを持つのであれば、高額な傷害・疾病保険が付いているカードを選びましょう。

また、クレジットカードの保険の補償を受けるためには以下のような違いがあります。

- 利用付帯:旅費や飛行機代などをそのクレジットカードで支払うことで補償が受けられる

- 自動付帯:そのクレジットカードを持っているだけで補償が受けられる

このように何もしなくても良い「自動付帯」のクレジットカードの方が圧倒的にお得です。

2-2. 人気カードとお得カードの比較

9,000枚の中から厳選したクレジットカードは『リクルートカード』です。

まずはこのカードと先ほどの人気カード3枚を比較します。

| カード名 | 年会費 | ポイント還元率 | ポイント有効期限 | 海外旅行保険 | ||

| 最高額 | 傷害・疾病保険 | 付帯条件 | ||||

| 『リクルートカード』 | 永年無料 | 1.2% | 実質無期限 | 2,000万円 | 100万円 | 利用 |

| 『Oliveフレキシブルペイ (一般)』 | 永年無料 | 0.5% | 実質無期限 | 2,000万円 | 50万円 | 利用 |

| 『JCBカード S』 | 永年無料 | 0.5% | 24ヶ月 | 2,000万円 | 100万円 | 利用 |

| 『楽天カード』 | 永年無料 | 1% | 実質無期限 | 2,000万円 | 200万円 | 利用 |

上記のように、人気のクレジットカードはお得さという観点で見たときに、全てが有利な条件ではないことがわかります。

2-3. お得なクレジットカード詳細

お得なクレジットカードの紹介をします。

『リクルートカード』

『リクルートカード』はリボ払い専用カードを除く年会費無料カードの中で2番目にポイント還元率が高いクレジットカードでポイント還元率は1.2%です。

貯まるポイントが簡単にPontaポイント・dポイントへ交換でき、ローソンなどPonta・dポイント提携店舗での利用やJALマイルに交換できるので、使い勝手が良いです※2024年3月21日よりAmazon.co.jpで1ポイント1円で利用可能

また、海外旅行保険も利用付帯ですが以下のような好条件です。

| 死亡・後遺障害 | 2,000万円 | |

| 傷害治療 | 100万円 | |

| 疾病治療 | 100万円 | |

| 携行品損害 | 20万円 | ※免責(1事故)3,000円 |

| 賠償責任 | 2,000万円 | |

| 救援者費用 | 100万円 | 1年間の限度額 |

さらにVISAやMastercardブランドならnanacoやEdyなどの電子マネーにチャージした際もポイントが貯まる万能なクレジットカードと言えます(※電子マネーチャージでもらえるポイントは月3万円まで)

『リクルートカード』公式ページ:

3. まとめ

人気だけでクレジットカード選びをしてはいけない理由をご紹介しました。

基本的に人気のクレジットカードは大手カード会社の発行しているカードであることが多く、大手カード会社の方だと安心感がありますが、普段の利用では準大手カード会社の方が満足感が得られます。

2023年現在、人気のカード上位3枚とプロの私が現在発行されている約9,000枚の中から厳選したクレジットカードから以下の選定基準を元に選んだクレジットカードを比較しました。

- ポイント還元率

- 年会費

- 好条件の海外旅行保険

約9,000枚の中から厳選したクレジットカードは『リクルートカード』です。

| カード名 | 年会費 | ポイント還元率 | 有効期限 | 海外旅行保険 | ||

| 最高額 | 傷害・疾病保険 | 付帯条件 | ||||

| 『リクルートカード』 | 永年無料 | 1.2% | 実質無期限 | 2,000万円 | 100万円 | 利用 |

| 『Oliveフレキシブルペイ (一般)』 | 永年無料 (一般ランクのみが無料) | 0.5% | 実質無期限 | 2,000万円 | 50万円 | 利用 |

| 『JCBカード S』 | 永年無料 | 0.5% | 24ヶ月 | 2,000万円 | 100万円 | 利用 |

| 『楽天カード』 | 永年無料 | 1% | 実質無期限 | 2,000万円 | 200万円 | 利用 |

上記のように、人気のクレジットカードはお得さという観点で見たときに全てが有利な条件ではないので、マイナーでありながら機能が優れたクレジットカードも選択肢に入れるようにしましょう。

あなたが本当に自分にあったクレジットカードを作れることを祈っています。