初めてクレジットカードを作りたいけれども、どのカードを選べばいいかわからなくて困っていたり、クレジットカードについて全く知らなくて不安を感じていませんか。

クレジットカード選びを間違えるとそんなにメリットを感じられませんし、使い方を間違えればあなたの人生を狂わせる恐れがあるため注意が必要です。

この記事では、大手カード会社3社で勤務した経験のある私がクレジットカードで絶対に失敗しない注意事項と、1枚目に選んで絶対に得するクレジットカードを以下の流れで紹介します。

- クレジットカードを持つことの4つのメリット

- 初めての方におすすめのクレジットカード5選

- 初めてクレジットカードを申し込む前に知っておきたい3つのこと

- 初めてクレジットカードが届いたら必ずすべき2つのこと

- 初めてクレジットカードを使う際に押さえておくべき2つのポイント

- 初めてクレジットカードを持つにあたっての6つの注意事項

- 知ってるとトクするクレジットカードの使い方

本ページを読んでいただければ、あなたに合ったクレジットカードの選び方、クレジットカードを持つことのメリット、クレジットカードで失敗しない方法を理解していただけます。

1. クレジットカードを持つことの4つのメリット

クレジットカードを持つことであなたの生活は劇的に便利になります。

むしろ、クレジットカードを一度使い始めれば、クレジットカードを持っていないことに「不便さ」さえ感じると思います

この章ではクレジットカードを持つことの4つのメリットについて紹介します。

1-1. カードを利用するとポイントとして還元される

クレジットカードには「ポイント還元」というシステムを持つカードが多いです。

それはポイント還元とは利用した分の金額のうち、数%がポイントとして返ってくるシステムです。

最近のクレジットカードのポイントは0.5%〜1%であることが多いです。

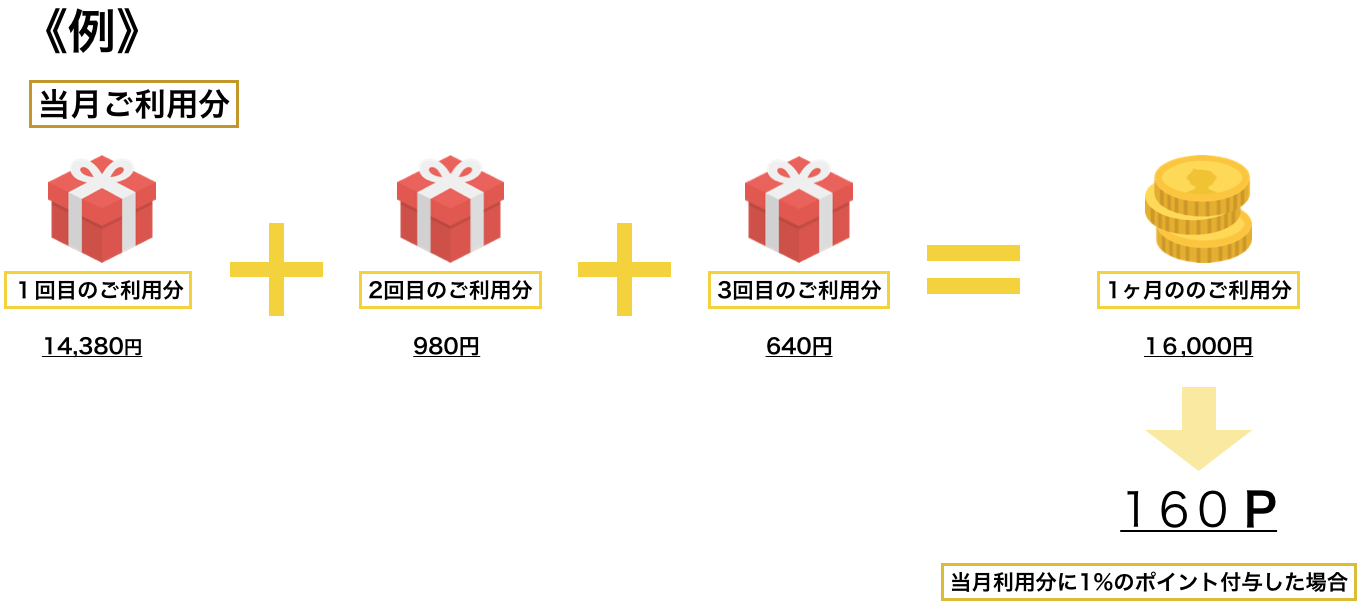

上記は1%のカードを使うケースで、16,000円使ったことに対して、160円分のポイントを得られるという仕組みです。

通常、たまったポイントは商品と交換したり、Amazonギフト券などの金券と交換することができます。

ポイント還元率1%のカードで携帯電話の利用料金や家賃、電気代、ガス代などをカードで支払っていれば年間100万円近くをカード利用することになり、約1万円分のポイントがもらえます。

1-2. ネット上で便利

今では多くの方がスマホを持っており、ネット環境がない方は少ないと思います。クレジットカードを使わなければ決済できなかったり、ネットで買い物をする際にクレジットカードで支払った方がお得なことがあります。

例えば、Amazon.comで買い物をした場合、代引きにすると手数料がかかり、コンビニ決済にするとコンビニまで行くのに手間がかかりますが、クレジットカードで決済するとその場ですぐに30秒ほどで買い物が完了します、

そのため、ネット上で決済を簡単に済ませることができるクレジットカードはネットショッピングでは必要不可欠です。

1-3. 現金不要で支払いが可能

クレジットカードを持っていると以下のような非接触決済が可能になります。

- タッチ決済(コンタクトレス決済)

- Apple Pay

- Google Pay

また、「PayPay」や「d払い」などのQRコード決済は特定のクレジットカードを利用することでよりお得に使えるため、間接的に現金を使う機会を減らせます

最近は新型コロナウイルスの感染拡大に伴い、不衛生な現金の受け渡しに不安を感じる方も多いです。

さらに、銀行のATM手数料はどんどん条件を悪化しているため、なるべく現金を持たないで支払いを安全に簡単に済ませられることはお金や時間の節約にもつながります。

1-4. クレジットヒストリーを作れる

クレジットカードなど会社や業者からお金を借りると、専門の信用機関に返済をきちんと行なっているかどうかの記録が残り、信用履歴(クレジットヒストリー)が作られます。

例え1回払いしか使っていなくても、短期間とは言えカード会社からお金を借りていることには変わらないからです。

また、携帯電話やスマートフォンの本体代金を分割で支払いをしている場合も、返済がきちんと行われているか記録されます。

若い時からカードを使い始めて返済に遅れずに利用し続けていると、優良なクレジットヒストリーができてランクの高いクレジットカードを作りやすくなったり、ローンの審査に通りやすくなったりします。

逆に決められた期日での返済を守れないことが多かったり返済そのものをしなかったりすると、いわゆるブラックリスト入りをして数年間新しいカードをほぼ作れなくなったりローンを組めなくなるので気をつけましょう。

2. 初めての方におすすめのクレジットカード5選

この章では初めてカードを申し込む方におすすめなクレジットカードを以下の4つの軸に従って紹介します。

| 年会費が無料かどうか | 無料のものからお金がかかるものがあります。 |

| 還元率が常時1%以上かどうか | 基本的な還元率が1%以上ならば高還元と言えます。 |

| タッチ決済・QRコード決済などがよりお得に使えるかどうか | 安全に支払いが可能なタッチ決済(コンタクトレス決済)やApple Pay・Google Payに対応しているかどうかや、「PayPay」など特定QRコード決済を有利な条件で使えることも大事です |

| 普段から利用するお店の特典や割引サービスを受けられるかどうか | 特定のお店で使うことで特典やサービスを受けられるものがあります。 |

クレジットカードは持つ人の状況やニーズがそれぞれ異なります。

この章では初めてカードを持つ方に5枚おすすめを紹介します。

- 『Olive 一般』

- 『PayPayカード』

- 『JCB CARD W』『JCB CARD W plus L』

- 『エポスカード』

- 『リクルートカード』

2-1. 『Olive 一般』:対象のコンビニ・飲食店でポイント還元率最大20%の超高還元を受けたいたい方におすすめ

『Olive 一般』は年会費永年無料で、対象のコンビニ・飲食店でポイント還元率最大20%となるカードです。

※一般ランクのみが無料

| 年会費が完全に無料かどうか | ◎ | ずっと持ち続けても年会費が発生することはありません。 |

| 還元率が常時1%以上かどうか | △ | 利用代金に対して0.5%のポイントが付与されます。 少額でもリボ手数料を発生させることで+0.5%のポイントとなり、実質1%も可能 |

| タッチ決済・QRコード決済を複数使えたりポイント優遇などがあるかどうか | ◎ | Visaのタッチ決済:カード本体、Apple Pay、Google Pay iD:Apple Pay、Google Pay QRコード決済:LINE Pay |

| 普段から利用するお店の特典や割引サービスを受けられるかどうか | ◎ | 対象のコンビニ・飲食店でポイント還元率最大20%のポイントがたまります。 |

『Olive 一般』のメリットは何と言っても全国のセブン‐イレブン・ローソンなどの対象コンビニやマクドナルド・ガスト・すき家・ドトールコーヒーショップなど対象飲食店でタッチ決済をすると最大20%のポイント還元を得られる事です。

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※² ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

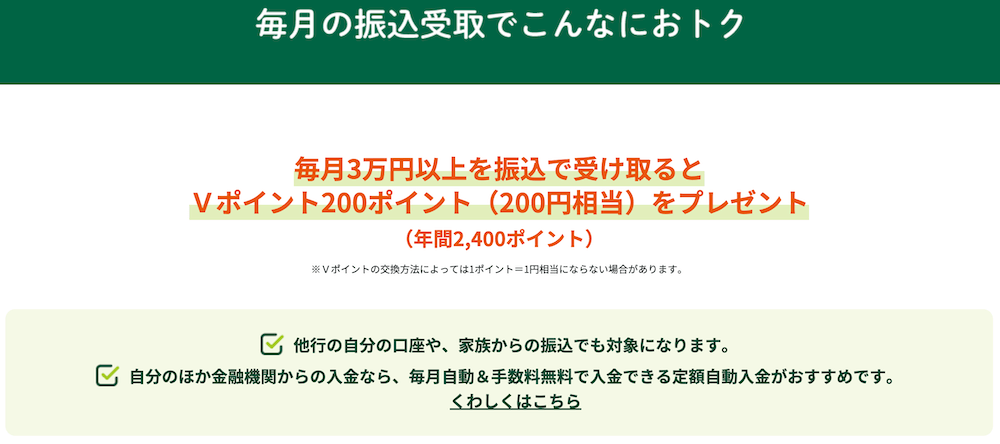

対象のコンビニ・飲食店をあまり利用しない人でも、「選べる特典」で給与・年金受取特典を選択し、毎月3万円以上を振込で受け取ると毎月200ポイントがもらえます。

ポイントはカード利用の支払いに1ポイント=1円としてキャッシュバック(充当)できたり、「Vポイント」アプリを使ってVisaもしくはiDが使えるお店で1ポイント=1円で買い物に利用できるなど使い勝手も非常に良いです。

『Olive 一般』公式ページ:

2-2. 『PayPayカード』:店舗・ユーザー数最大のQRコード決済PayPayをお得に使いたい方におすすめ

『PayPayカード』はQRコード決済で最大のシェアを誇るPayPayを最も有利な条件で使えるクレジットカードで、PayPayのヘビーユーザーは必携の1枚です。

| 年会費が無料かどうか | ◎ | 永年無料です。 |

| 還元率が常時1%以上かどうか | ◎ | どこで使っても利用代金に対して1%のポイントが付与されます(7月1日以降、利用金額200円につき1%) |

| タッチ決済・QRコード決済を複数使えたりポイント優遇などがあるかどうか | ◯ | タッチ決済:カード本体(VISA、Mastercard、JCB) QUICPay:Apple Pay Google Pay:VisaまたはMastercardのタッチ決済 QRコード決済:PayPay |

| 普段から利用するお店の特典や割引サービスを受けられるかどうか | ◎ | Yahoo!ショッピングなら最高5%たまり、全国のPayPay加盟店で行われるキャンペーンの対象となります。 |

2024年8月7日よりVisa・Mastercard・JCBの3つのブランドを申し込めるようになりました。用途に応じて利用できて、それぞれのカードの支払い口座を分けることも可能です。

自治体などと組んで行われるキャンペーンなどでも、PayPayクレジットは対象になるため、お店や品物を選ばず広く特典を受けやすく、Yahoo!ショッピングなどのネットショッピングでもボーナスをたくさん得やすいです。

また、2025年1月以降は、『PayPayカード』(ゴールド含む)以外でのクレジットカードを利用した決済ができなくなるため、カード利用でPayPayポイントを貯めたい方は是非所持すべき1枚です。

『PayPayカード』公式ページ:

2-3. 『JCB CARD W』『JCB CARD W plus L』:JCBが直接発行している高還元率のカードが欲しい方におすすめ

『JCB CARD W』『JCB CARD W plus L』は39歳以下の人が作れるJCBが直接発行しているカード(プロパーカードと言います)で、年会費無料でポイント還元率1%です。

| 年会費が完全に無料かどうか | ◎ | ずっと持ち続けても年会費が発生することはありません。 |

| 還元率が常時1%以上かどうか | ◎ | どこで使っても利用代金に対して1%のポイントが付与されます。 |

| タッチ決済・QRコード決済を複数使えたりポイント優遇などがあるかどうか | ○ | JCBのタッチ決済:カード本体、Apple Pay QUICPay:Apple Pay、Google Pay QRコード決済:なし |

| 普段から利用するお店の特典や割引サービスを受けられるかどうか | ◎ | スターバックス、セブン‐イレブン、Amazon、小田急百貨店、ビックカメラなどでお得です。 |

『JCB CARD W』『JCB CARD W plus L』の最大のメリットは新規カード申し込みだと審査が厳しい傾向にあるJCBのプロパーカードを比較的簡単に作れる事です。

また、JCBオリジナルシリーズ優待店に指定されている下記のような店舗では最高10.5%のポイントが還元されます。

- スターバックス(Starbucks eGift)の購入分:10.5%

- セブン‐イレブン:2%

- Amazon:2%

以上のようにスターバックスやセブン‐イレブン、Amazonでの買い物が多い方には特におすすめのクレジットカードです。

※『JCB CARD W plus L』は女性向けサービスが豊富なカードです。

『JCB CARD W』『JCB CARD W plus L』公式ページ:

2-4. 『エポスカード』:マルイでのショッピングが多い方におすすめ、街中での便利な優待が網羅

| 年会費が完全に無料かどうか | ◎ | ずっと持ち続けても年会費が発生することはありません。 |

| 還元率が常時1%以上かどうか | △ | どこで使っても利用代金に対して0.5%のポイントが付与されます。 |

| タッチ決済・QRコード決済を複数使えたりポイント優遇などがあるかどうか | ○ | VISAのタッチ決済:カード本体、Apple Pay QUICPay:Apple Pay QRコード決済:EPOS PAY |

| 普段から利用するお店の特典や割引サービスを受けられるかどうか | ◎ | カラオケや映画館、サロン、遊園地、居酒屋など全国10,000以上の店舗で優待が受けられます。 |

『エポスカード』は年会費無料のカードです。

ポイント還元率は0.5%ですが、タッチ決済・QRコード決済を複数使えるため、安全に支払いができます。

また以下のような、非常に便利な優待が豊富にあります。

- 年に4回、マルイで10%の優待期間があります

- ハウステンボスなど全国33提携商業施設(2021年3月時点)で割引やポイントアップなどの優待を受けられる

- AshやEARTHなどの有名サロンでの利用で会計が10%OFFになります。

- 全国の映画館で映画料金が500円お得になります。

『エポスカード』公式ページ:

2-5. 『リクルートカード』: 飲み会の幹事などをする方におすすめ、1.2%のポイント高還元

| 年会費が完全に無料かどうか | ◎ | ずっと持ち続けても年会費が発生することはありません。 |

| 還元率が常時1%以上かどうか | ◎ | どこで使っても利用代金に対して1.2%のポイントが付与されます。 |

| タッチ決済・QRコード決済を複数使えたりポイント優遇などがあるかどうか | ○ | タッチ決済:なし QUICPay:Apple Pay、Google Pay(JCBのみ) QRコード決済:なし |

| 普段から利用するお店の特典や割引サービスを受けられるかどうか | ◎ | ホットペッパーグルメ、ホットペッパービューティ、じゃらん、ポンパレモールでお得です。 |

『リクルートカード』は初心者だけでなく、すべての方におすすめできるカードです。特に飲み会の幹事などをする方におすすめです。

さらに、どこで利用してもポイント還元率が1.2%で貯まるポイントは簡単にPontaポイント・dポイントに交換でき、ローソンなどPonta・dポイント提携店舗での利用やJALマイルに交換できるため、使い勝手が良いです※2024年3月21日よりAmazon.co.jpで1ポイント1円で利用可能

また、次のようなリクルートのサービスでは最大4.2%のポイントを得られます。

- ホットペッパービューティ(美容室・エステサロンなど):3.2%

- じゃらん(旅行):3.2%

- ポンパレモール(ネットショッピング):4.2%

あなたが飲み会の幹事などを引き受けることが多いならば、『リクルートカード』でホットペッパーグルメの利用は非常にお得です。

あらかじめ「ホットペッパーお食事券」を買っておけばポイント還元率が3.2%にできるからです。

さらに、あなたが飲み会の幹事などをするならば『リクルートカード』のネット予約・来店で予約人数×50ポイントが貯まるサービスは非常にお得です。

例えば、会社や大学のサークルの飲み会の際に20人で予約すれば、1,000ポイントが一気にたまります。

『リクルートカード』公式ページ:

3. 初めてクレジットカードを申し込む前に知っておきたい3つのこと

この章では、どのクレジットカードを申し込むか決めたあなたが、クレジットカードを申し込む前に知っておきたいことを3つ説明します。

この章を読んでいただければ、クレジットカードを申し込む際に困ることはないでしょう。

3-1. クレジットカードを申し込む前に用意するもの

クレジットカードの申し込みには、以下の3つのものを用意しておきましょう。

- 自分名義の銀行口座、または信用金庫などの金融機関口座

- 銀行印

- 身分証明書(運転免許証やマイナンバーカードなど)

自分名義の銀行口座、ゆうちょ口座、銀行印はカードの利用代金を毎月自動引き落としにするために必要です。

身分証明書は、コピーを取って入会申込書と一緒に郵送したり、インターネットでの申し込み時には写真を撮ってメールで送信したり、データの形でアップロードします。

3-2. どの国際ブランドを選んだらいいのか

カードにはVISA、Mastercard、 JCBなどの国際ブランドというものがあります。

クレジットカードを使うためにはお店側がこれらの国際ブランドと加盟店契約や決済代行業者などを利用をしている必要があります。

つまり、提携しているお店が多いカードほどカードを利用するのに困らないと言えます。

特にVISAとMastercardが多いので、迷った場合はどちらかを選びましょう。

VISA

契約しているお店数が最も多いです。

クレジットカードが使えるならば、世界中ほぼどこでも使えると言えます。

Apple Payを制限なく利用したい方にはあまりおすすめできませんが、そうでない方はVISAのカードを作ることをおすすめします。

Mastercard

VISAに次いで契約店舗数が多いのがMastercardです。

VISAが使えてMastercardが使えないということはほとんどありません。

さらにApple Payを制限なく利用できるので、Apple Payも利用したい方はMastercardを作ることをおすすめします。

JCB

JCBは日本国内で最も契約店舗数が多いです。

しかし、海外ではアジア圏内以外では契約店舗数が少ないので不便さを感じるかもしれません。

日本国内での利用が中心な方におすすめです。

AMEX(アメックス)はJCB加盟店ならほぼ使える!

AMERICAN EXPRESS(アメリカン・エキスプレス、アメックス)は日本と一部の国ではJCBと加盟店の提携をしているので、JCB加盟店なら利用できることが多いです。

高級なお店やホテル・サービスだけでなく、コンビニ・スーパーなど日常生活でも使えるところが多いのであまり気にしなくて良いでしょう(VISAかMastercardのカードは別に1枚持っておくことをおすすめします)

3-3. クレジットカードはどれくらいで届くのか

クレジットカードは申し込んで 1週間〜4週間で届きます。

『エポスカード』など百貨店系のカードはネットや店舗で申し込んで、審査が通っていれば必要書類を持って店舗で即日発行できる場合もあります。

ただ、店舗で発行するクレジットカードの場合、ネットで申し込んだ方がキャンペーンなどがお得な場合があるので注意が必要です。

4. 初めてクレジットカードが届いたら必ずすべき2つのこと

カードが届いたら以下の2つのことを必ずするようにしましょう。

- サインを書く

- 使えるお店を知る

サインを書くことでクレジットカードを落とした際に悪用されるリスクを減らせます。

この章ではそれぞれのポイントを紹介していきます。

4-1. サインを書く

カードが手元に届いたら、まずは裏面へのサインを行いましょう。

一般的に漢字のサインが好ましいとされていますが自筆のサインであれば、英語でもなんでも構いません。

出典:JCB

後ほど詳しく説明しますが、自筆のサインがなければカードを紛失した時に悪用されるリスクが高くなります。

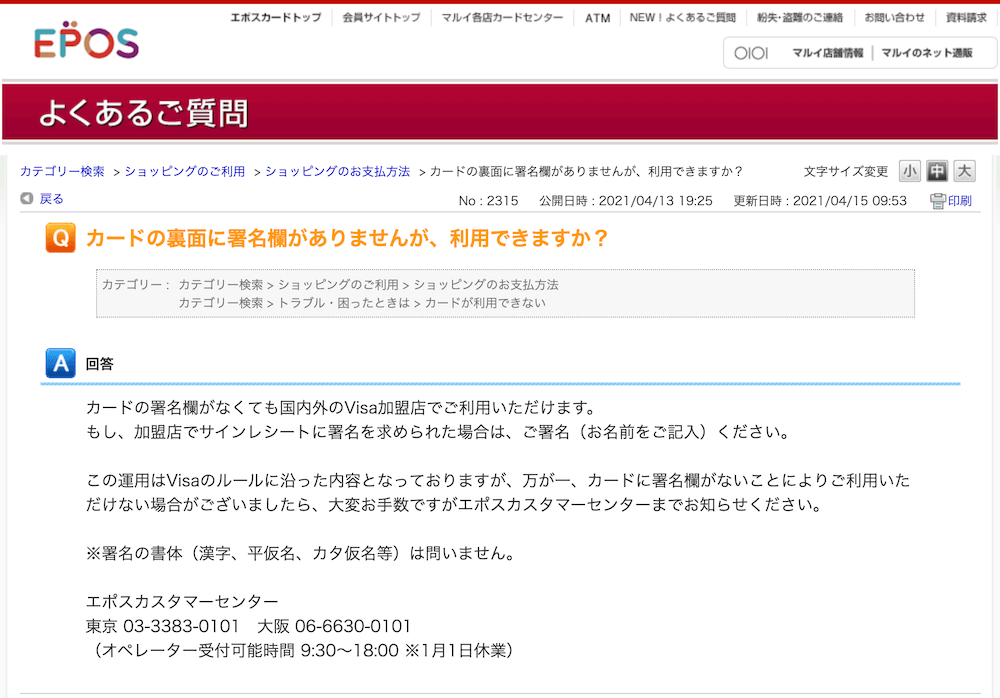

『エポスカード』は署名欄がないけどそのまま使える:2021年11月9日追記

2021年4月15日より『エポスカード』が新デザインに変わりましたが、このカードは裏面に署名欄がありません。

カードの署名欄がなくても国内外のVISA加盟店で利用できるとVISAのルールに沿った運用であることが公式ページでも明記されています。

出典:エポスカード

お店でサインを求められた時は自身の名前などを書けば良いですが、カード本体に署名されていないことで利用を拒否された場合は、エポスカスタマーセンターに問い合わせるか他の署名欄のあるカードで支払いをしましょう。

また、『SAISON CARD Digital』は2021年10月19日以降に発行するカードで裏面の署名欄を廃止することを告知しています。

出典:SAISON CARD

出典:SAISON CARD

『セゾンパール・アメリカン・エキスプレス®・カード digital』は2021年12月に廃止が予定されています。

いずれもサインがなくてもカードの利用や補償などに違いがないと明記されていますが、お店で求められた時は自身の名前などを書きましょう。

4-2. 使えるお店を確認しておく

クレジットカード払いはどのお店でも対応しているわけではありません。クレジットカードを使う前にお店の人に確認するか、ネットで確認しましょう。

今では多くのお店でクレジットカードを使うことができます。

以下に使えるお店の一例を載せておきますが、いわゆるチェーン店なら使えないところはほとんどないくらい普及しています。

- セブン‐イレブン

- ローソン

- ファミリーマート

- スターバックスコーヒー

- ユニクロ

- ガスト

- ロイヤルホスト

- デニーズ

- ガスト

5. 初めてクレジットカードを使う際に押さえておくべき2つのポイント

実際にカードを使うにあたって押さえておくべきポイントは以下の2つです。

- 決済方法

- 支払い方法

これらをしっかり理解しておけば会計や返済の際に困ることはありません。

この章でそれぞれのポイントを紹介していきます。

5-1. 決済方法

クレジットでの決済を完了させるには、以下の4種類があります。

- サイン記入

- 暗証番号入力

- タッチ(コンタクトレス)決済

- QRコード決済

最近はApple Pay/Google PayなどおサイフケータイやNFCを利用したタッチ(コンタクトレス)決済・支払い方法だけでなく、クレジットカードを紐づけたQRコード決済のようなキャッシュレス決済がコロナ禍で不衛生な現金に代わって爆発的に増えています。

サイン記入よりも暗証番号入力が増えてきていますが、どちらの使い方も覚えておくと便利です。

サイン記入による決済

サイン記入の仕方は、カードの裏面に記入した自筆のサインを店員さんに指定された場所へとサインすれば完了です。

上図のような「クレジット売上票」を渡されるので、赤枠で囲っている部分に2-1で説明したカード裏面に記入したサインを書きます(新しい『エポスカード』『SAISON CARD Digital』などには署名欄がありませんが、自分の名前を記載してください)

ほとんどの場合が紙面への記入ですが、たまにiPadのような電子端末への記入もあります。

この際、裏面のサインが漢字なのに英語で記入するなどはしないように注意が必要です。

暗証番号による決済

暗証番号決済では店員さんが暗証番号入力用の端末を渡してくれるので、カード申し込み時に設定した4桁の暗証番号を押して、確定ボタンを押してください。

パスワードを忘れた場合はカード会社に問い合わせて確認するか、店員さんに暗証番号ではなくサインによる決済にしてくださいと言えば、サイン記入による決済をすることもできます。

タッチ(コンタクトレス)決済

スマートフォンや携帯端末などにおサイフケータイ機能やNFCが搭載されていたり、カード本体にWi-Fiマークが右向きになったようなデザインのマークが付いていれば、対応しているお店でタッチするだけで決済ができます。

お店や支払いする電子マネーの規格によって異なりますが、数千円〜3万円以下の比較的少額の決済ならサインなどがなくても簡単に決済できます。

QRコード決済

「PayPayアプリ」や「d払い」などQRコード決済で、支払い方法にクレジットカードを指定できる場合は、間接的にクレジットカードでの支払いができます。

おサイフケータイ機能やNFCが搭載されていない端末などでも、ネットに繋がって公式アプリからQRコードを表示できれば支払いができるため、サインや暗証番号の入力が面倒な少額な決済に向いています。

クレジットカードに関する最新の情報について知りたい方は「2022年版クレジットカードの最新情報|タッチ決済・QRコード決済もお得に使える!」を参照してください。

5-2. 支払い方法

クレジットカードの支払い方法はいくつかあります。クレジットカードで決済しようとすると大抵の場合、「何回払いにしますか?」と聞かれると思います。

この時、カードの使い方にあまり自信がないのであれば、「一回払い(一括払い)」と答えるのが無難です。一回払いであれば金利手数料がかからないからです。

クレジットカードの使い方に慣れてきたら、その時の状況にあった決済方法を選択してもいいかもしれません。一応、下記にクレジットカードの決済方法をまとめておくので参考にしてみてください。

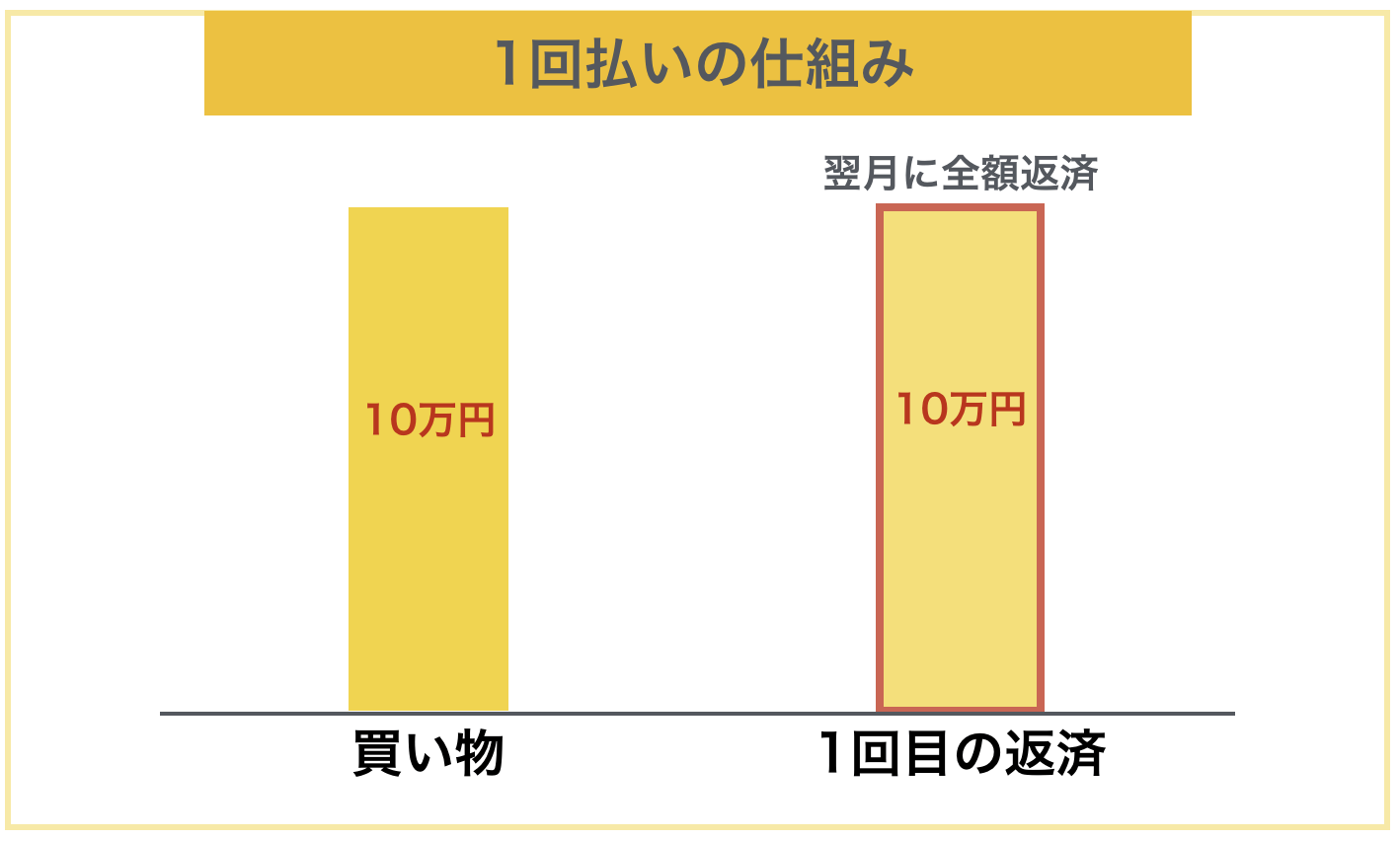

一回払い(一括払い)

今月した買い物の支払いを翌月(一部のカードは翌々月)の指定日に返済してしまう方法です。

非常に簡単な決済方法なのでほとんどの方がこの支払い方法を使います。また、金利手数料はかかりません。

また、大手コンビニ店などではこの支払い方法しか対応してないために何も聞かれず、自動的にこの支払い方法になっています。

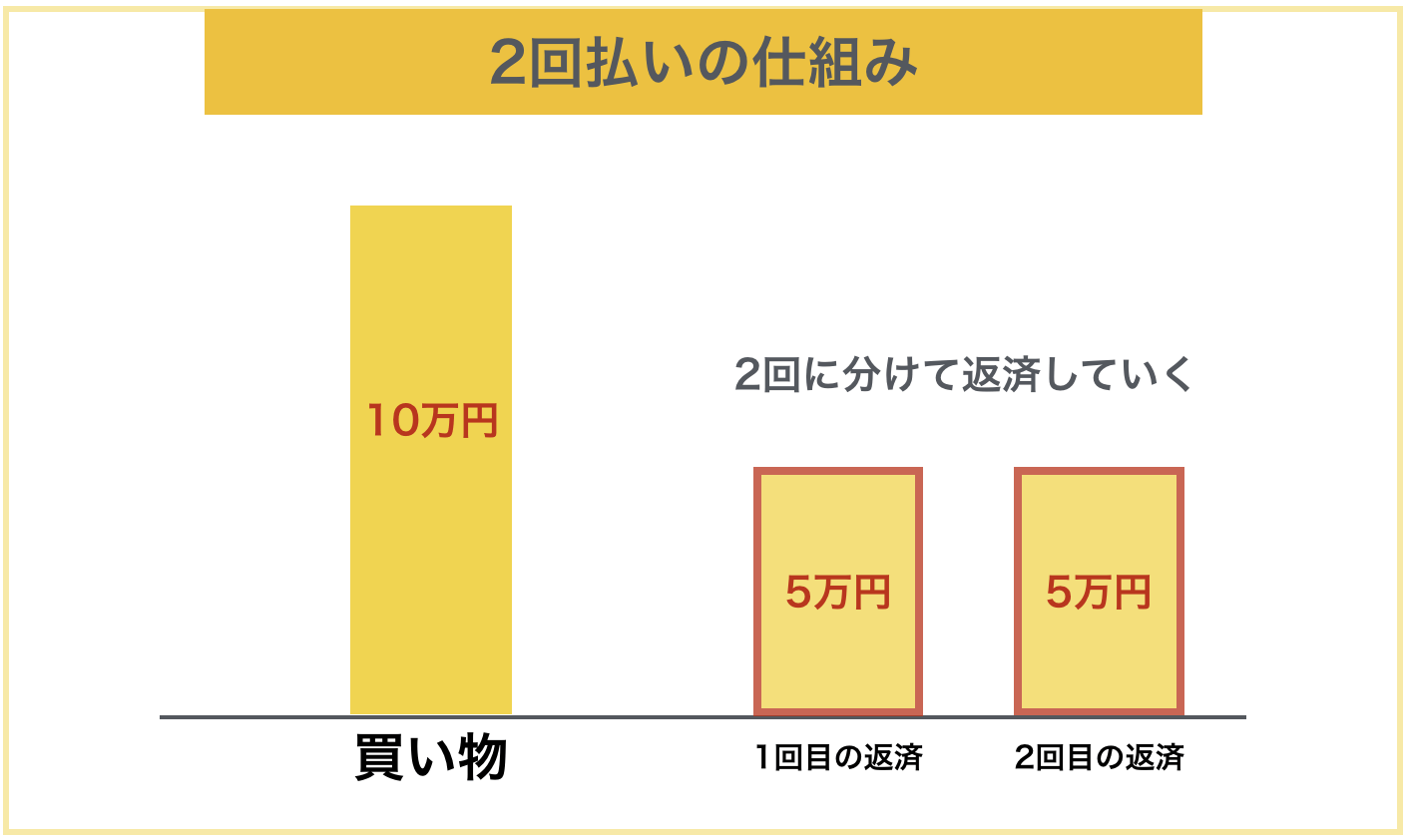

二回払い

実はクレジットカードの返済方法は2回まで金利手数料がかからないのです。

今月した買い物を翌月、翌々月の指定日に分けて返済する方法です。また、金利手数料はかかりません。

ただ、この支払い方法はすべてのお店で対応しているわけではないので注意が必要です。

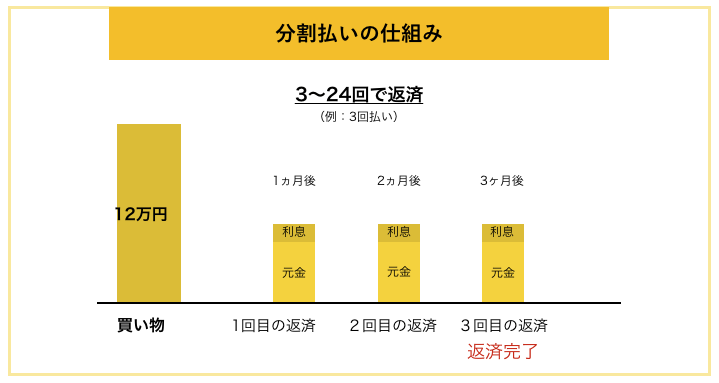

分割払い

一般的に3回から24回までの支払い方法を分割払いと言います。

3回以上の支払い方法には金利手数料がかかってきます。

そのため、実際の購入金額よりも支払額は増えることになります。分割の回数はカードによって異なりますが、一般的には3回、6回、10回、12回、24回です。

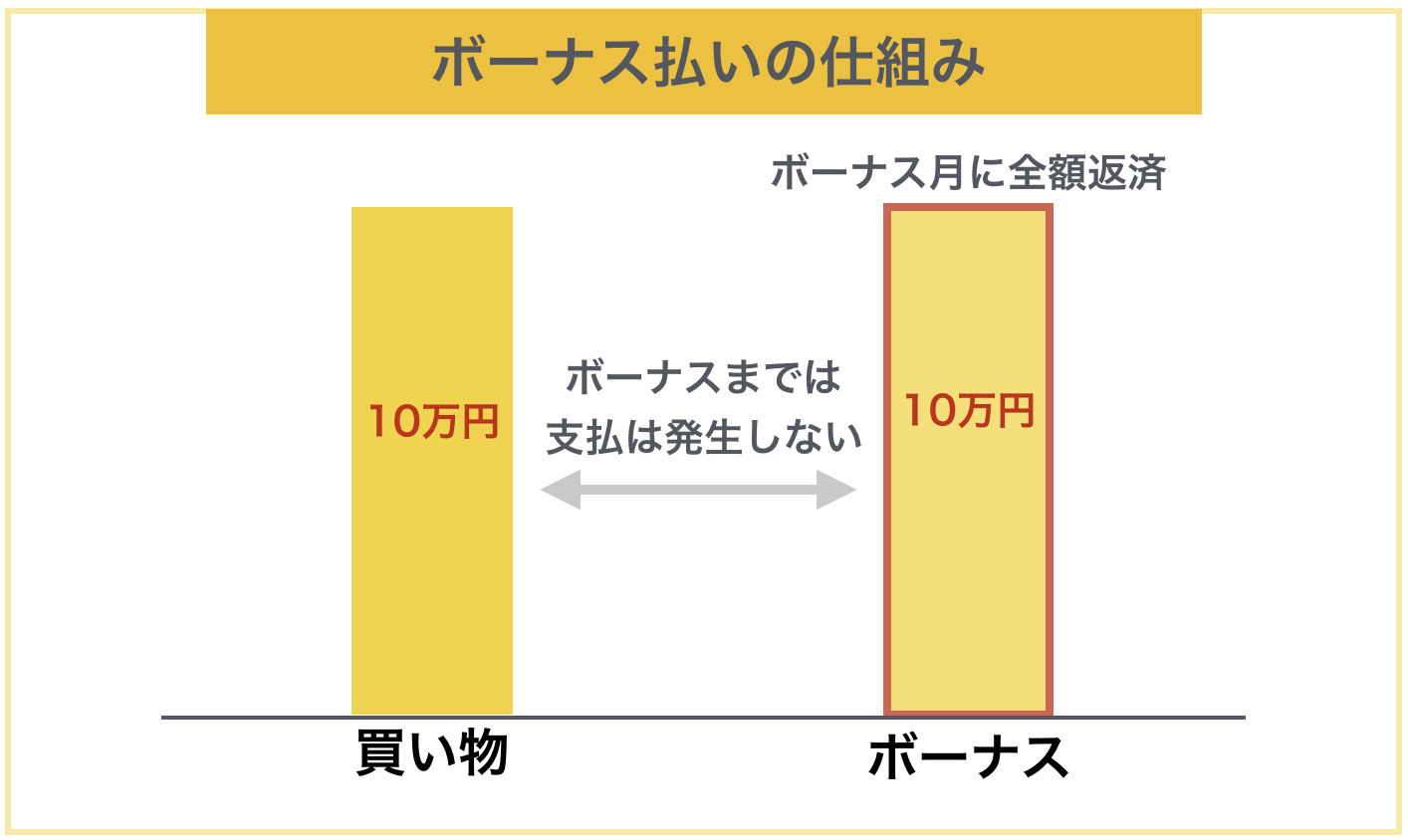

ボーナス払い

ボーナス払いとは、今月した買い物の支払いを夏・冬のボーナスに合わせて行える決済方法です。

しかも金利手数料はかかりません。支払いをかなり先延ばしにできるので利用者にとっては非常に便利な支払い方法です。

しかし、お店側からしてみれば売り上げの回収がそれだけ遅れてしまうのでボーナス払いは受け付けていないお店も多いです。

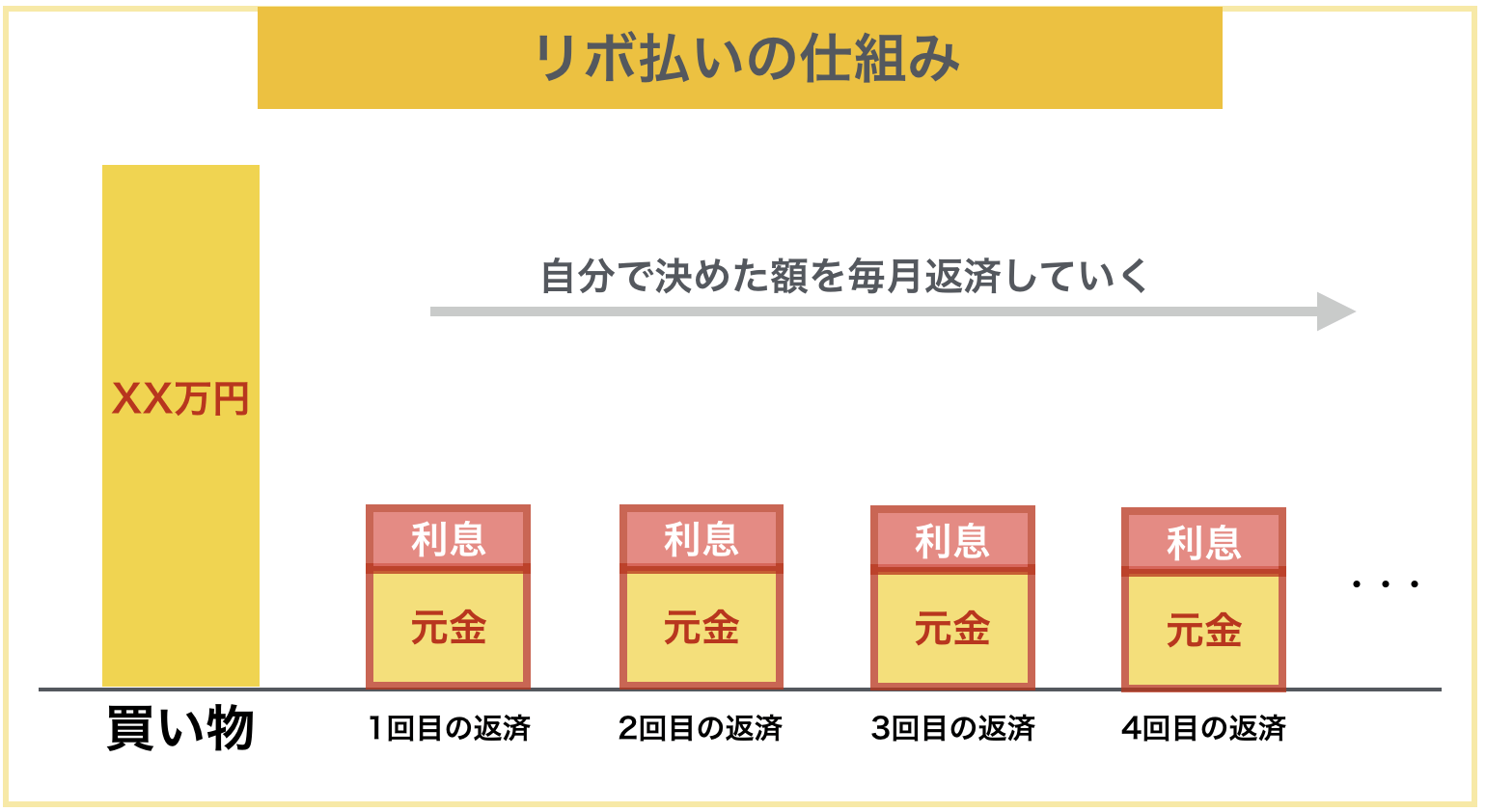

リボ払い

この支払い方法は買い付けた商品の分割分を払うのではなく、毎月支払う金額を決めて支払う方法のことです。

例えば、1万円の買い物をしても10万円の買い物をしても支払いの設定金額が5,000円であれば毎月の支払い金額は5,000円でいいのです。

一見、便利そうに思える支払い方法ですが、多額の利息(金利手数料)をカード会社に払うことになり大きな損をするので、当ページでは原則おすすめしません。

6. 初めてクレジットカードを持つにあたっての6つの注意事項

クレジットカードを持つにあたって主に注意すべき点は以下の6つです。

- カード裏面へのサインを忘れないこと

- 家族や友人にカードを貸さないこと

- 暗証番号を第三者に教えないこと

- 利用明細をこまめにチェックすること

- 支払い忘れをしないこと

- リボ払いの使用に気をつけること

この章を読むことで万が一の際に悪用されるリスクをかなり減らすことができます。

この章でそれぞれの注意点を紹介していきます。

6-1. カード裏面へのサインを忘れないこと

カードが届いたら裏面にサインをしましょうと先ほど述べましたが、これは悪用を防ぐためです。

先ほどクレジットカードの決済方法でサイン決済という方法を紹介しました。この決済方法は裏面へのサインを元に決済を行います。

そのため、裏面にサインがないとカードを紛失した際に拾った人が裏面に適当にサインをして自由に使うことができます。

裏面にサインがあれば決済時に店員さんが筆跡などで判断できることもありますし、盗難保険が適用されやすくなり不正利用からあなたを守ってくれます。

6-2. 家族や友人にカードを貸さないこと

あなたが忙しい時、「このカードで支払いしといて」と言って、自分以外の誰かにカードを貸して支払いをお願いすることがあるかもしれません。

実はこれ絶対にやってはいけません。もし、自分以外の利用でカードが悪用されてしまったり、紛失してしまった場合、それによって生じた損害をカード会社は補償してくれません。

クレジットカードはあくまであなたとカード会社との契約だからです。

6-3. 暗証番号を第三者に教えないこと

クレジットカードの暗証番号は第三者に知られないようにしてください。

カードを紛失した際に不正利用されるリスクがあるからです。

先ほどサイン決済に関しては盗難保険があると書きましたが、暗証番号を第三者に知られてしまって不正利用された際はその対象にはならずに全額自身の負担となるのでくれぐれもカードの暗証番号は第三者に教えないでください。

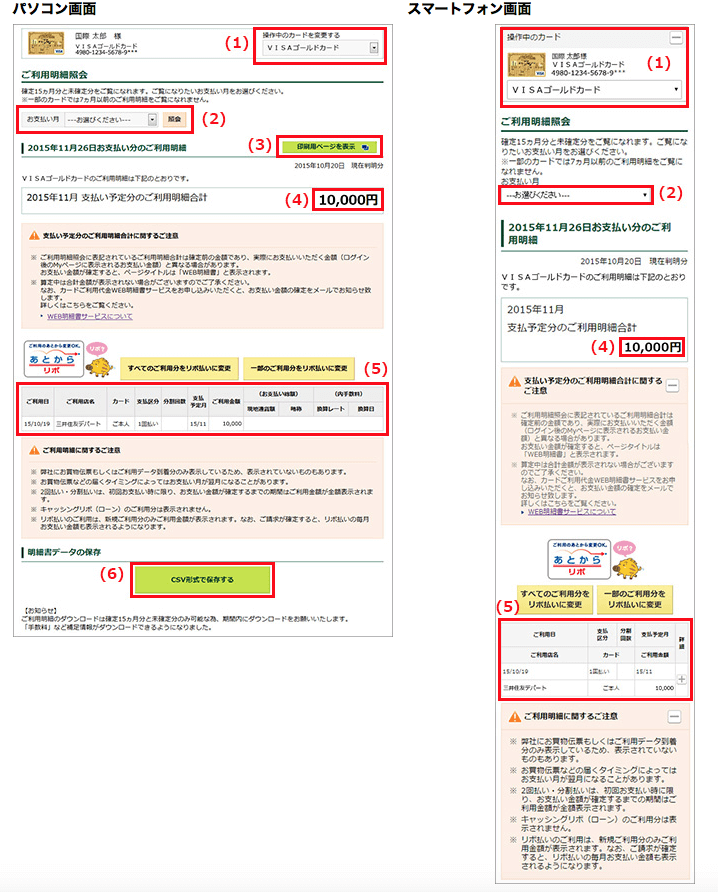

6-4. 利用明細をこまめにチェック

クレジットカードの利用明細をこまめにチェックすることで不正利用に気づくことができます。実は利用明細のチェックをしない方は非常に多いのですが、これは非常に危険です。

なぜなら、先ほど紹介したクレジットカードの盗難保険には申請期限があるからです。

ある時、たまたま利用明細を見て一年前の不正利用を発見したとしても、クレジットカードの不正利用への申し立てはすぐにというのが基本なのでカード会社も受け付けてくれないでしょう。

最近はカード会社で明細を簡単に確認できるアプリを出しているため、自分の持っているカードを登録して最低でも月に1回は見ましょう。

出典:三井住友カード株式会社

6-5. 支払い忘れをしないこと

クレジットカードの支払いをついつい忘れてしまう方は意外と多いです。しかし、これが何度もあると将来大変なことになります。

クレジットカードはあなたの信用を基に使えるカードです。支払いの遅れを繰り返していると、その情報は専門の信用機関に記録され、カード会社や金融機関でのあなたの信用力はどんどん下がります。

そのため、ブラックリスト入りなどしてしまうと、新たにクレジットカードが作れなくなったり、車のローンや家のローンが組めなくなるという可能性が非常に高くなります。

そういった情報は数年間は消えません。だから、カードの支払いだけは絶対に遅らせてはいけません。

6-6. リボ払いの使用に気をつけること

先ほどリボ払いの利用はおすすめしませんと述べました。

リボ払いは多くの場合、返済金額を少なめに設定してしまう傾向があります。

こうした状況に陥った方をよく見聞きします。

毎月きちんと返済しているにもかかわらず、返済金額に利息分が加わり、元金として充当される額が少なくなってしまい、なかなか返済がおわりません。

場合によっては元の金額の2倍以上の支払いをすることになるので、原則リボ払いは絶対に避けてください。

7. 知ってるとトクするクレジットカードの使い方

クレジットカードはポイントやマイルなどが還元されることが多く、カードを使えば使うほどポイントなどが貯まります。

カードのポイントに関しては以下の3つのトクがあります。

- 提携先での使用でポイントが貯まる

- 貯まったポイントは使える

- ポイントの使い方は様々

7-1. 提携先での使用でポイントが貯まる

カードのポイント還元とは、お買い物金額に応じてポイントが貯まるシステムです。

このポイントですが指定の提携先で利用すると、還元率を上げることができます。

例えば、『JCB CARD W』などのJCBで直接発行しているカードはセブン‐イレブン・スターバックス・Amazon.co.jp・昭和シェル石油など非常に多くの提携先を持ちます。(提携先が多すぎるのでここで紹介したのはあくまで一例です。)

これらの提携先ではポイントが2倍〜10倍などの特典を得られます。

7-2. 貯まったポイントは使える

貯まったポイントがVポイントやdポイントなどの共通ポイントの場合、提携店で直接使えます。

多くの場合、提携店で1ポイント1円として使うことができます。

使い方は簡単です。提携店で会計の際にポイントカードを掲示して、「ポイントで支払います」と言えばポイントを使えます。

7-3. ポイントの使い方は様々

ポイントの使い方は様々です。例えば、ポイントをマイルに交換したりAmazonギフトカードなどの商品券に交換できたりします。

今では多くのカードにポイントや特典が付与されます。中には「えっ?こんな提携先や特典があるの?!」と思うクレジットカードもあります。

人気なのは飛行機のマイルやdポイントやPontaなどの共通ポイントへの交換ですが、特定の交換先だとポイントの価値が上がることもあるため、カード会社公式ページでポイントの交換先を確認しておきましょう。

8. まとめ

初めてクレジットカードを持つ方におすすめのクレジットカードと、申し込む前に知っておきたいことをご紹介しました。

クレジットカードは持っていた方が断然お得です。そして、クレジットカードによってメリットが異なるので、あなたのライフスタイルに合ったものを選ぶことが重要です。

今回紹介したクレジットカードは以下の通りです。

初めてカードを作る方でも、ライフスタイルに合ったクレジットカードを選んで利用することで、あなたの生活が今よりももっと便利でお得になることを願っています。

(※当サイトへの掲載情報は、できる限り正確であるように精査の上細心の注意を払って作成しておりますが、情報を利用・使用するなどの行為に対して生じたあらゆる損害等について一切補償は致しません。極力サービス内容が変わり次第更新をしますが突然変わりすぐに更新できない可能性もあるため、カードご入会の前には必ずご自身でカード発行元の公式サイトで最新の情報をご確認した後にお申し込み下さい)