「自分の持ってるクレジットカードの限度額は適切なのか」「今自分の持ってるクレジットカードの限度額を上げたい」と考えていませんか。

クレジットカードの限度額は持っているカードの種類や保有者によって変わります。また、今持ってるクレジットカードの限度額に不満がある場合はそれを引き上げたり、引き下げたりすることもできます。

この記事では大手カード会社に3社勤務した私がその経験を生かして、クレジットカードの限度額について以下の流れで紹介していきます。

この記事を読むことでクレジットカードの限度額についてとその変更方法がきちんと分かり、限度額が足りずに困っている方におすすめのカードを3枚紹介します。

1. クレジットカードの適切な限度額について

クレジットカードの限度額とは、そのクレジットカードを利用できる上限の金額のことを言います。

例えば、利用限度額が50万円のカードの場合、合計50万円までしかそのカードを使って買い物をすることができないということになります。

ここで注意しなければいけないのはクレジットカードの限度額というのは毎月利用できる金額ではなく、あくまでそのカードで使える全ての金額を指します。

そのため、分割払いなどをして、返済していない金額があればその分は利用することができません。

あなたの持っているクレジットカードの限度額は以下の2つが非常に強く関係しています。

- クレジットカードの種類

- 保有者の年収

この章ではクレジットカードの限度額を決める上記の条件について説明していきます。

1-1. クレジットカードの種類と限度額の関係

クレジットカードの限度額は基本的にカードの種類によって、クレジットカードを作った初期の限度額や限度額の上限が変わります。

例えば一般カードからゴールドカード、プラチナカード、ブラックカードなどカードのランク(グレード)が上がるにつれて、利用限度額が引き上げられていきます。

ここからは、クレジットカードの種類と利用限度額について紹介していきます。

クレジットカードの種類と初期限度額

クレジットカードを作った初期の限度額は人によって変わりますが、一般的に以下のようにカードの種類ごとによって以下のように定められています。

| クレジットカードの種類 | 利用限度額(初期設定) |

| 年会費無料カード | 5~300万円 |

| 年会費有料一般カード | 5~300万円 |

| 低年会費ゴールドカード | 10~300万円 |

| ゴールドカード | 30~300万円 |

| プラチナカード | 50~500万円 |

| ブラックカード | ※個人の信用力による |

クレジットカードの限度額の上限

クレジットカードの限度額はそのカード会社で新規の申し込みの場合、最初から大きな金額が設定されることはあまりありません。

なぜならば、カード会社も最初の頃は利用者がきちんと利用したお金を返済してくれる人なのかどうかわからないからです。

しかし、返済に遅れることなく継続的に利用し続けることでカードの限度額は上がりやすくなります。

カード会社によって自動的に上げてくれるところと、利用者が希望を出して審査に通らないと上げてくれないところがあります

ただ、その場合でも以下のようにカードによって異なるものの、限度額の上限はあります。

- 一般カード:300万円が限度額の上限になることが多いです。それ以上の増額は難しいです。

- ゴールドカード:一般的に300万円までが多いです(セゾン系・アメックス系・デパートの外商カードでは1,000万円前後という口コミがあります)

- プラチナカード:基本的には500万円が上限のカードが多いですが、ダイナース、ラグジュアリーカードなどのステータスカードの場合、事前入金サービスなどを利用すると実質無制限で使えます。

以上がクレジットカードごとの限度額の初期設定額や上限額です。

しかし、クレジットカードの限度額はその人の属性(年収・勤続年数・勤務先など)やこれまでのクレジットヒストリー(利用履歴)よって大きく変わるので、同じクレジットカードでも人によってカードの限度額は違います。

1-2. カード保有者の年収と適切な限度額

この記事を読んでいる方は自身のカードの適切な限度額が知りたいという方や、限度額を上げたいと考えている方が多いと思います。

限度額の見直し方については次章で紹介しますが、非常に簡単です。

クレジットカードの限度額についてはクレジットカード会社が様々な尺度から判断し算出してますが、おおよその目安はあなたの年収でも測ることができます。

年収から見た限度額

年収から見た限度額は以下の通りです。

- 年収100万円台:5〜9万円(30万円までは簡易審査で発行される可能性があります)

- 年収200万円台:5〜99万円

- 年収300万円台:10〜189万円

- 年収500万円台:10〜369万円

- 年収1,000万円台:10〜819万円

クレジットカードの限度額は年収以外にも様々なことを考慮されていますが、上記の数値を見て現在の限度額から大きく外れているようならば限度額の見直しをするのも良いと思います。

1-3. 限度額を決めるその他の要因

上記のように、クレジットカードは「クレジットカードの種類」「保有者の年収」の2つで主に決まります。

しかし、それ以外にも以下のような要因も関わっています。

- 口座の預貯金額

- 勤め先の勤続年数、役職等

- その他の金融機関からの借入れ状況

- 住まいが持ち家か賃貸か

- 住居年数

- 配偶者や家族など生計をともにする人数

上記のように様々な要因でクレジットカードの限度額は決まっています。

カードの限度額の見直し方は次章にて紹介していきます。

2. クレジットカードの限度額の変更方法

クレジットカードの限度額は引き上げることも引き下げることもできます。

この章ではその詳細について紹介していきます。

2-1. クレジットカードの限度額を引き上げるために知っておきたい4つのポイント

まずはクレジットカードの限度額の引き上げる際に知っておきたい4つのポイントについて紹介します。

- クレジットカードの限度額の引き上げ方

- 利用限度額の引き上げの審査

- 2種類の限度額引き上げ

- 限度額の引き上げに関する注意事項

限度額を上げたいと思っている方はこの章を読んで限度額を上げられるようになりましょう。

ポイント1. クレジットカードの限度額の引き上げ方

クレジットカードの利用限度額引き上げの方法は非常に簡単です。

カードの裏面に記載されている電話番号に連絡し、電話オペレーターに利用限度額の引き上げしたいことを伝えるだけです(一部のカード会社ではネット上でも手続きができます)

電話の際に以下のような質問が来ることが多いので、予め答えを考えておきましょう。

- どのくらいの金額を引き上げたいのか?

- 限度額を増やしたい理由はなにか?

質問の答えによっては限度額が上がらない可能性が高くなるので、「メインカードとして買い物や旅行などでもっと使える額を増やしたい」などのように答えると良いでしょう。

ポイント2. 利用限度額の引き上げの審査

利用限度額の引き上げをするには、クレジットカード会社の審査に通る必要があります。

利用限度額が上がるということは、より多くのお金を一時的に貸す権利を利用者に与える事になるので、カード会社も慎重に判断します。

そのため、クレジットカードを作ってから半年経っていない方や普段から返済が遅れている方、年収面から見てすでに限度額の上限に達している方は審査に通らない可能性が高いです。

ポイント3. 2種類あるクレジットカードの限度額の引き上げ

利用限度額の引き上げには、以下の2つがあります。

- 一時的な引き上げ

- 限度額自体の引き上げ

それぞれ以下のようになっています。

一時的な引き上げ

結婚式、海外旅行、高額な買い物がしたい場合など限度額を一時的に上げてもらうこともできます。

この場合、審査はそこまで厳しくないです。

普段からきちんとしたカードの利用を行っていれば、カード会社も柔軟に対処してくれる場合が多いので気軽に電話してみましょう。

限度額自体の引き上げ

毎月のように限度額が足りなくなる方は限度額自体の引き上げをするのも良いかもしれません。

ただ、この場合時間はそこまでかからない(一般的に3日〜1週間程度)もののしっかりとした審査が行われるので、限度額の引き上げを考えている方は普段からきちんと返済をし、できるだけ多くカードを利用しておきましょう。

ポイント4. 限度額の引き上げに関する注意事項

限度額の引き上げができなかった場合、以下の可能性が考えられます。

- カードを作ってから半年未満

- 普段のカードの利用実績が悪い

- 年収などから判断した限度額がすでに上限

- 既にそのクレジットカード自体の上限限度額に達している

上記の理由のうち、最初の2つはより長く利用したり、ある程度の金額を使ってきちんと返済をする事で今後引き上げできる可能性を高くできます。

年収などから判断した限度額がすでに上限の場合、他にもカードを持っていればそちらのカードの上限額を減らすか、年収を副業などで上げるしかありません。

買い物に使う利用限度額(ショッピング枠)は融資限度額(キャッシング枠)ほど厳密に法律が適用されず、複数枚のカードの限度額の合計が年収の2〜3倍という人も珍しくありません。

ただし、あまりにも年収が低い(200万円以下)とそもそもの返済能力が低いので限度額が低くなりがちです。

また、そのクレジットカード自体の限度額が上限に達しているけどさらに限度額が欲しいという方は、あればゴールドカードなど上級カードへアップグレードするか、別のカードを作る必要があります。

限度額の大きなカードを作りたいという方は「3. 限度額が足りない方におすすめのカード3選」にて限度額の高いおすすめカードを紹介しているので参考にしてください。

2-2. クレジットカードの限度額を引き下げたい

上記のようにクレジットカードの限度額を上げるためには審査が必要ですが、カードの限度額を下げたい場合には審査は必要ありません。

限度額が高いとカードを使いすぎてしまったり、不正利用された時の被害が大きくなる可能性があるので、そうしたリスクを減らしたいという方は、カードの裏面にあるカスタマーセンターに電話することで簡単に減額してもらうことができます。

ただし、一度減額してしまうと再度増額することは難しくなってしまうので注意しましょう。

3. 限度額が足りない方におすすめのカード3選

この章では限度額がどうしても足りないという方におすすめのカードを紹介していきます。

- 『セゾンパール・アメリカン・エキスプレス®・カード』:セゾン系は限度額が高いです(最大300万円)

- 『Orico Card THE POINT』:最大限度額300万円の一般カードです

- 『ANA To Me CARD PASMO JCB(ソラチカカード)』:最初から300万円の限度額がもらえたという口コミが多いです※契約内容や利用状況により異なる

上記の3枚は最初から高い限度額で発行するカード会社の代表的なカードや、限度額が高いという口コミの多かったカードです。

『セゾンパール・アメリカン・エキスプレス®・カード』

『セゾンパール・アメリカン・エキスプレス®・カード』は高めの限度額を設定してくれる事で有名なセゾンカードが発行している実質年会費無料で使える一般カードです。

この『セゾンパール・アメリカン・エキスプレス®・カード』以外でも、セゾンカードが発行しているカードは限度額が上がりやすいので、手持ちにないか確認してあったらカード会社に問い合わせて見ましょう。

あなたの持っているカードがどこの会社で発行されているかわからない人はセゾンカード公式ページや裏面を確認してください。公式ページに載っていたりカード裏面に「株式会社クレディセゾン」と書かれていればセゾンカードが発行しているカードです。

セゾンカードは『MUJIカード』や『三井ショッピングパークカード《セゾン》』など多くの会社と提携しているので意識せずに使っている事が多く、利用実績があればかなり簡単に限度額を上げてもらいやすいです。

全くセゾンカードを使った事がない人やあまり年収の高くない人でも、最初からいきなり300万円の限度額をもらってビックリしたという口コミをよく見かけるので、限度額が欲しい人には最適の1枚です。

『セゾンパール・アメリカン・エキスプレス®・カード』公式ページ:

参考情報:セゾンカードの利用歴がある、属性に自信のある方はこちらがおすすめ

年会費11,000円(税込)かかってしまいますが、セゾンカードの利用歴があったり、年収や社会的信用度の高い職業に就いているなど属性に自信のある方は『セゾンゴールド・アメリカン・エキスプレス・カード』がおすすめです。

ゴールドカードですが、最高1,000万円の限度額という口コミもあったり、プラチナカード級の500万円前後の限度額の人も珍しくないカードです。

とにかくたくさんの限度額が欲しい方は、こちらのカードを申し込んでみましょう。

『セゾンゴールド・アメリカン・エキスプレス・カード』公式ページ:

『Orico Card THE POINT』

『Orico Card THE POINT』はカードの紹介ページで、一般カードにもかかわらず限度額が最大300万円と書かれてあるカードです。

年会費永年無料でポイント還元率が1.0%で入会後6ヶ月間はポイント加算率が2倍にアップし、ポイント還元率が2.0%たまります。

さらにオリコモールを経由することでネットショッピングで非常にお得でAmazonや楽天、Yahoo!などの大手通販サイトでは2%以上のポイント還元率になるお得なカードです。

『Orico Card THE POINT』公式ページ:

『ANA To Me CARD PASMO JCB(ソラチカカード)』

『ANA To Me CARD PASMO JCB(ソラチカカード)』はANAとJCB、東京メトロが提携して発行しているクレジットカードで、作っていきなり300万円の限度額をもらえたという口コミ※がいくつかある一般カードです。※契約内容や利用状況により異なる

JCBが発行に直接関わっている『JCBカード S』などの利用実績があれば最初からかなり高い限度額が設定されやすいです。

JCBが発行に直接関わっているカードを全く使った事が無くても、『ソラチカカード』のような提携カードの場合は審査時に提携先の基準も含まれるため、限度額が高めになる傾向があるので申し込んでみましょう。

『ANA To Me CARD PASMO JCB(ソラチカカード)』公式ページ:

4. 限度額が上がった後に注意しなければならない唯一のこと

ここまで紹介してきたように、限度額はカード会社に限度額の引き上げ申請をするか、新しいカードを作ることで増やすことができますが、利用した金額を返済するにはより一層注意する必要があります。

限度額が上がるということはカードを利用できる金額も増えるということで、利用すると当然返済する金額も増えます。

今後も限度額を上げていきたい場合、遅れることなく毎月返済をする必要があります。もし、利用しすぎてしまって返済に困ってしまった場合は以下のような方法もあります。

- 分割払いを利用する

- リボ払いを利用する

使う時に1回払い(一括払い)を選んでも、あとから分割払いやリボ払いに変更できるクレジットカードが多いです。

ただ、上記の2つの方法を利用しても実際に返済する額が減るわけではないのであまりおすすめはしませんが、返済を遅らせてしまって自身の信用履歴(クレジットヒストリー)に傷をつけるよりは良いと言えます。

以下ではそれぞれの詳細を紹介していきます。

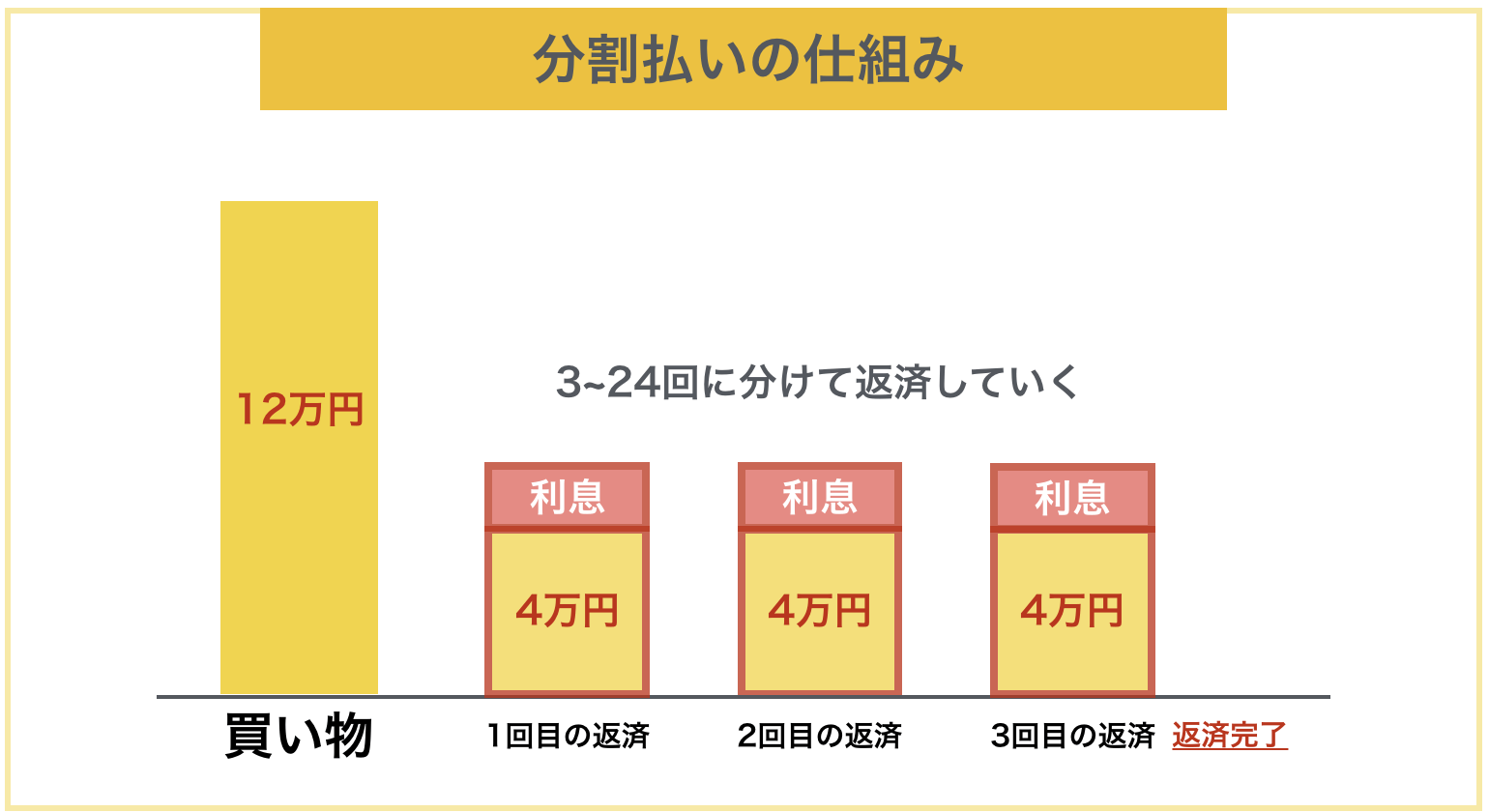

方法1. 分割払いを利用する

基本的に多くの方は支払いを返済を翌月にまとめて行う一括払いと呼ばれる方法で行っていると思います。

しかし、会計時に「分割払い」を選ぶことで一般的に3回から24回まで支払いを分割することができます。

ただし、3回以上の支払い方法には金利手数料がかかってきます。そのため、実際の購入金額よりも支払額は増えることになります。分割の回数はカードによって異なりますが、一般的には3回、6回、10回、12回、24回です。

また、先ほども紹介した通り、クレジットカードの限度額というのは毎月利用できる金額ではなく、あくまでそのカード自体の限度額を指します。

そのため、分割払いなどをして、返済していない金額があればその分は利用することができないので注意しましょう。

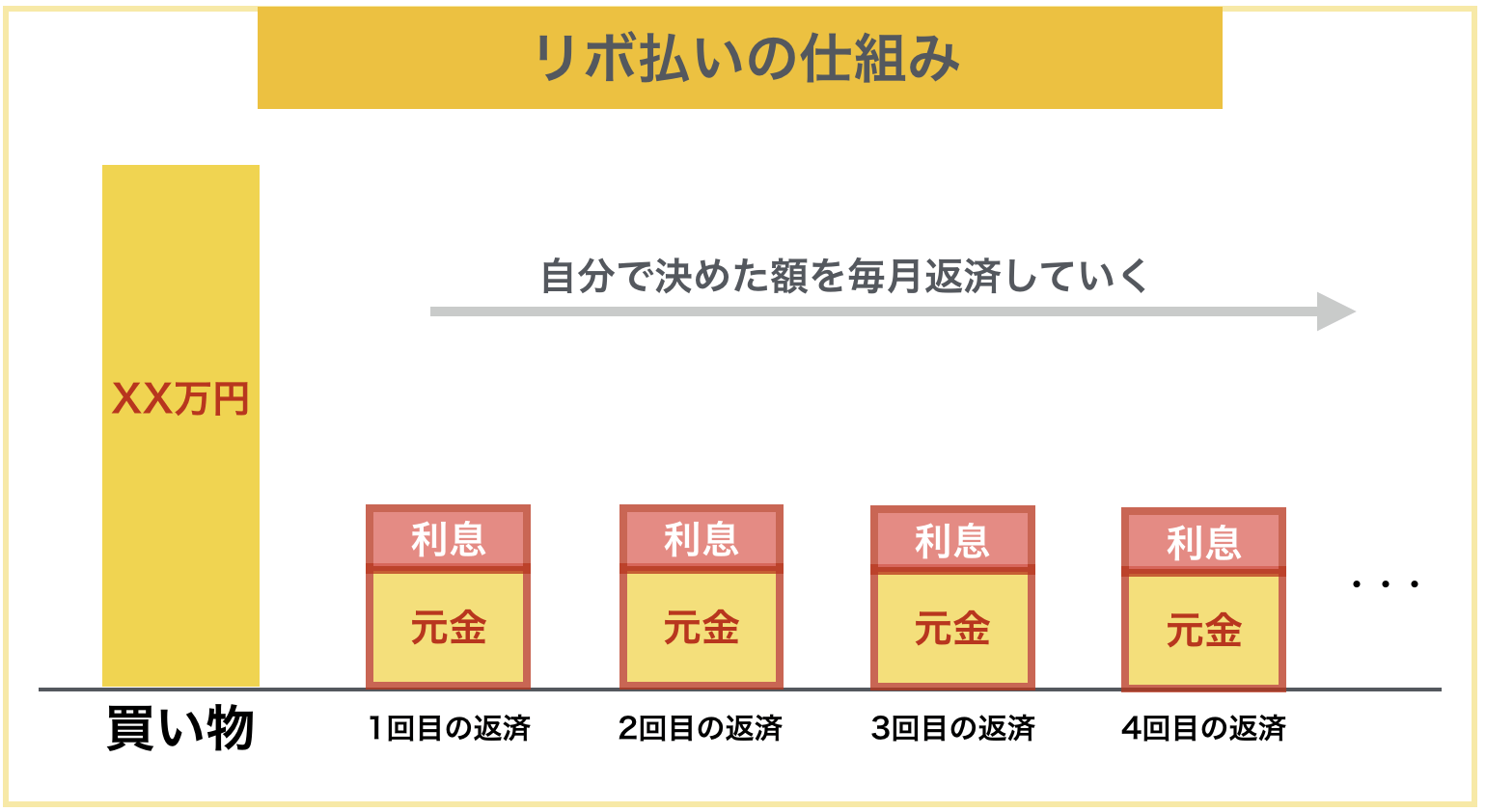

方法2. リボ払いを利用する

この支払い方法は買い付けた商品の分割分を払うのではなく、毎月支払う金額を決めて支払う方法のことです。例えば、1万円の買い物をしても10万円の買い物をしても支払いの設定金額が5,000円であれば毎月の支払い金額は5,000円でいいのです。金利手数料はかかります。

リボ払いも毎月の返済額を減らすことができますが、ショッピング枠は元金返済分しか戻らないので注意が必要です。

また、リボ払いでは高い金利手数料が毎月の支払いから引かれているので、低い設定金額にしているとなかなか返済が終わらず、ショッピンング枠が完全に戻るのもかなり先になります。

リボ払いや分割払いは使いすぎて返済ができなくなるということも多々あるため、ご利用は計画的に行いましょう。

参考. キャッシング枠を利用する

クレジットカードにはショッピング枠の他にキャッシング枠というものがついています(アメックスやビューカードなど一部のカード会社発行のクレジットカードにはありません)

キャッシング枠とは、クレジットカードでお金を借りることが出来る限度額のことです。簡単に言ってしまうと借金なので、その場しのぎにしかなりませんが、自身の利用実績に傷をつけるよりは良いでしょう。

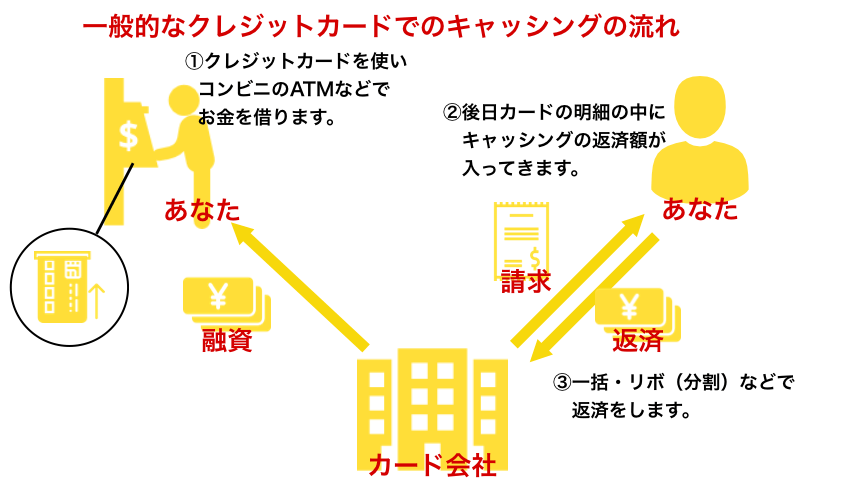

クレジットカードを使った簡単な「借金」

クレジットカードのキャッシングは、以下のようにクレジットカード会社から一時的にお金を借りて、後日ショッピングの支払いなどと同時に返済することが一般的です。

また、一括での返済の他に月に数千円〜数万円を返済し、残りは翌月以降返済するというリボ払いを選ぶことができるので、あなたのお財布状況に合わせてお金を借りることができます。

しかし、キャッシングはいわば「借金」なので利子がつき、リボ払い(分割)などで返すまでに時間がかかるとそれだけ利子の額も多くなります。

クレジットカードのキャッシングへの申し込み方

クレジットカードのキャッシングへの申し込み方は大きく分けて2つあります。

①クレジットカード申し込み時に設定できる

クレジットカードを申し込む際、多くのクレジットカードで「キャッシング枠をつけますか?」という問いがあります。

クレジットカード会社はキャッシングをしてもらうと利息で儲かるため、中にはポイントをつけるなどして、キャッシング枠を付けるように強く推してくる会社もあります。

50万円以下なら希望する金額のキャッシング枠を選択できる事が多く、選んだ額をきちんと返せるのかという審査が行われた上で、キャッシングのできるクレジットカードがあなたに届きます。

②後から追加で実装する

キャッシング機能を付けずにクレジットカードを作った方も、後から追加でキャッシング枠を付けられます。

Webや電話などで受け付けていますので、もしキャッシングを後から付けたい方はあなたが利用しているクレジットカード会社に確認してみましょう。

反対にカード会社から「キャッシングどうですか?」という案内が届く場合もあります。この場合に関しては、利用状況等からきちんと返済できる方のみに送っているので、審査はほぼ通ります。

クレジットカードでキャッシングをする時の3つの注意事項

クレジットカードでキャッシングをする際には以下の3つのポイントに注意していただければと思います。

これらを守らないと、最悪使っているクレジットカードが失効してしまうため注意してください。

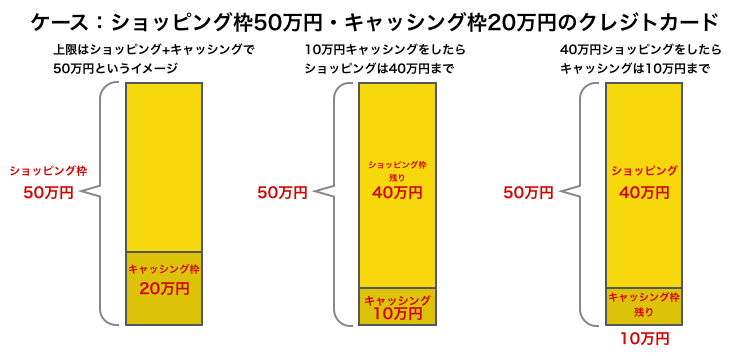

注意事項1. 限度額に注意

多くのクレジットカードでキャッシングをする限度額が削られることも注意すべき点です。

例えば、あなたが「ショッピング50万円、キャッシング20万円」でクレジットカードの限度額を設定しているとします。その中で、キャッシングを10万円してしまうと限度額から10万円減り、利用可能額が40万円になってしまいます。

以下の図にわかりやすくまとめました。

多くのクレジットカードで「ショッピング枠」と「キャッシング枠」が別々に定められていますが、実際はショッピング枠内でキャッシングもショッピングもする必要があります。

事前に理解しておかないと、いざクレジットカードを使いたい時に使えないというような事態になってしまいます。

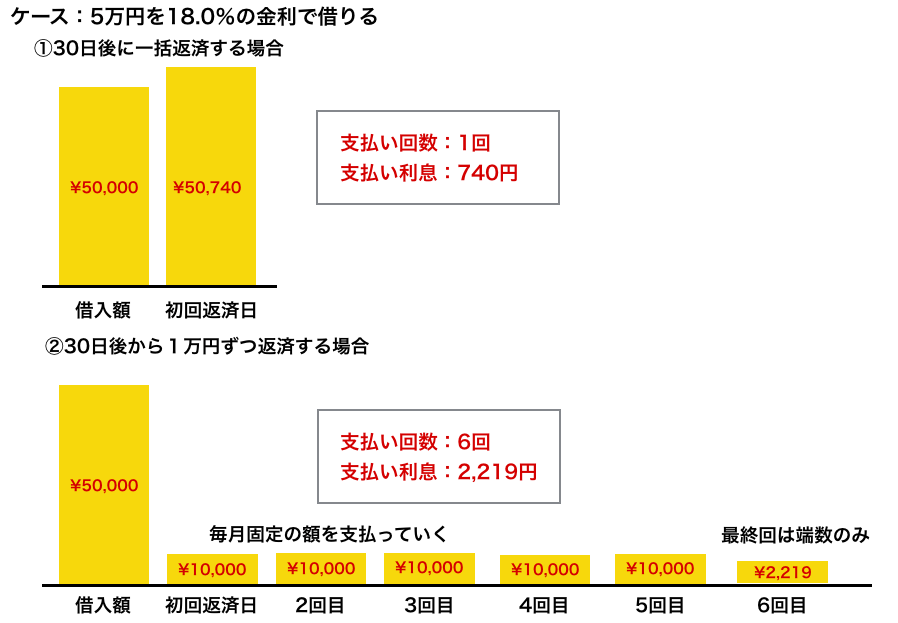

注意事項2. リボ払いに注意

キャッシングでリボ払いをすると、借金が雪だるま式に増えていきます。

先ほどの例では以下のように3倍もの金利を支払うことになります。

クレジットカードのキャッシングでは、リボ払いを容易に選択できますが、返済する余裕があるのであればリボ払いを使わずに一括で返済することを心がけましょう。

また、ATMなどで随時返済もできるため、まとまったお金が入った時はその時に返済することをおすすめします。なるべく早く返したほうが利子は少ないためです。

クレジットカードの分割・リボ・キャッシングなどの金利はかなり高い(年15〜18%がほとんど)ので原則おすすめしません。

どうしても困っている方は「低金利のカードローン」やあなたが給与振込等で利用している銀行・信用金庫など金融機関のローンの方が金利を低くしやすいため、そちらを利用した方が良いでしょう。

注意事項3. 総量規制に注意

貸金業法という法律があり、総量規制という仕組みでキャッシングなどであなたの年収の1/3を超える額の借金はできないことになっています。

総量規制とは個人の借入総額が、原則、年収等の3分の1までに制限される仕組みを言います。

これは、消費者金融などで多重債務者が増えた社会問題を解消するために制定されました。

クレジットカードのキャッシングはこの総量規制が適用されるため、1/3以上の借金ができないこと、またクレジットカードで多額のキャッシングをすると他社からは借りられなくなることに注意してください。

5. まとめ

クレジットカードの限度額についてご紹介しました。

クレジットカードは原則下表のようにカードの種類(グレード)によって限度額の上限が定められています。

| クレジットカードの種類 | 利用限度額(初期設定) |

| 年会費無料カード | 5~300万円 |

| 年会費有料一般カード | 5~300万円 |

| 低年会費ゴールドカード | 10~300万円 |

| ゴールドカード | 30~300万円 |

| プラチナカード | 50~500万円 |

| ブラックカード | ※個人の信用力による |

また、利用者の年収などによってもカードの利用限度額は異なります。

- 年収100万円台:5〜9万円(30万円までは簡易審査で発行される可能性があります)

- 年収200万円台:5〜99万円

- 年収300万円台:10〜189万円

- 年収500万円台:10〜369万円

- 年収1,000万円台:10〜819万円

クレジットカードの限度額の引き上げには「一時的な引き上げ」と「限度額自体の引き上げ」の2通りがあります。

いずれも審査があり、以下のいずれかに当てはまる方は限度額の引き上げができない可能性が高いです。

- カードをつくってから半年未満

- 普段のカードの利用実績が悪い

- 年収などから判断した限度額がすでに上限

- 既にそのクレジットカード自体の上限限度額に達している

上記の中で既にそのクレジットカード自体の上限限度額に達しているという方は新しいカードを作るしか限度額を増やす方法がありません。

高い限度額が必要な方は、以下のカードがおすすめなので参考にしてください。

- 『セゾンパール・アメリカン・エキスプレス®・カード』:セゾン系は限度額が高いです(最大300万円)

- 『Orico Card THE POINT』:最大限度額300万円の一般カードです

- 『ANA To Me CARD PASMO JCB(ソラチカカード)』:最初から300万円の限度額がもらえたという口コミが多いです※契約内容や利用状況により異なる

この記事の内容が、あなたの生活に合った限度額でクレジットカードを利用できるようになる一助となれば幸いです。