『ミライノ カード Travelers Gold』を申し込むべきか迷っていませんか?

申し込みを考えている理由は特に下記の2つに当てはまる方が多いのではないでしょうか。

- 住信SBIネット銀⾏をお得に使えるゴールドカードを探している

- 海外での利用が便利になるゴールドカードが欲しい

上記のような方でも、実は使うべきでない人もいるので、契約前にしっかりとカードの機能や条件を比較してから申し込まないと後悔するので注意しましょう。

このページでは、大手カード会社に3社勤務した経験を活かして『ミライノ カード Travelers Gold』について以下の流れで全てご紹介します。

状況によって『ミライノ カード Travelers Gold』よりももっと便利でお得に使えるカードもご紹介しています。

全て読んでいただければ、契約後に後悔することなく、あなたが本当に選ぶべきクレジットカードかどうかがわかるでしょう。

1. ミライノ カード Travelers Goldはこんな人におすすめ!

『ミライノ カード Travelers Gold』はライフカードと住信SBIネット銀⾏が提携して発行しているゴールドカードで、年会費は税込11,000円です。

大手カード会社に3社勤務し、9千枚のカードを見てきた私の評価は以下のようになります。

以上のように、クレジットカードに求めるものによっておすすめできる人、できない人が分かれているカードです。

そこで『ミライノ カード Travelers Gold』に興味を持っている方向けに、下記の2つの目的別のおすすめ度を示しました。

| あなたの目的 | おすすめ度 |

| ①住信SBIネット銀⾏をお得に使えるゴールドカードを探している | △銀行をお得に利用したいだけなら他のカードがおすすめ! |

| ②海外での利用が便利になるゴールドカードが欲しい | ◯海外へ行く回数によっては他にもっと便利になるカードがある |

あなたに当てはまる目的をクリックすると、その内容をすぐに見れます。

1-1. 住信SBIネット銀⾏をお得に使えるゴールドカードを探している

『ミライノ カード Travelers Gold』は持つだけで住信SBIネット銀⾏のランクを2ランクアップできるゴールドカードです。

しかし、この特典は年会費の安いJCBブランドで発行している『ミライノ カード GOLD』【新規募集終了】ならすぐに対象となり、銀行でのお得さは同じなのでこちらを選んだ方が良いでしょう。

JCBブランドの『ミライノ カード GOLD』【新規募集終了】と使える機能や特典を比較してみました。

| カード名 | 『ミライノ カード Travelers Gold』 | 『ミライノ カード GOLD』【新規募集終了】 |

| 申し込み対象 | 18歳以上(高校生を除く)学生可能※ | 20歳以上(学生不可) |

| 年会費(税込) | 11,000円 | 3,300円(条件を満たすと無料にできる) |

| 家族会員 | 3名まで無料 | 作れない |

| ポイント還元率 | 1.2% | 1% |

| ブランド | Mastercard | JCB |

| 決済口座 | 住信SBIネット銀⾏のみ | 住信SBIネット銀⾏以外も可 |

| スマートプログラム 2ランクアップ | ◯ | ◯ |

| 住信SBIネット銀行カードローンの金利引き下げ | ー | ◯(-0.1%) |

| プレミアムサービス対象 | ー | ◯(ポイント還元率+0.4%など) |

| スマートポイントボーナス | ー | 100ポイント(条件を満たせば) |

| 海外受託手荷物遅延保険金 | 10万円 | ー |

| 国内空港ラウンジ無料利用 | 27空港 | 34空港(2019年7月11日より) |

| 海外空港ラウンジ無料利用 | 1,000か所以上(年6回) | 1空港(ハワイ) |

| Apple Pay電子マネー | iD | QUICPay |

※安定した収入があること、住信SBIネット銀行口座を持っている必要があります

上記のように、住信SBIネット銀⾏以外の利用でお得に使える特典が多く、特に海外旅行時や海外での利用が便利になります。

2018年11月1日追記:

国内での利用もポイント還元率が1.2%に上がりました。

上記の特典を利用する人には良いでしょうが、そうでなければ次のようなメリットがある『ミライノ カード GOLD』【新規募集終了】の方が銀行をお得に使えます。

- 年会費0円〜3,000円で持てる

- 住信SBIネット銀行カードローンの金利が年0.1%引き下げとなる

- プレミアムサービスで還元率などを上げられる

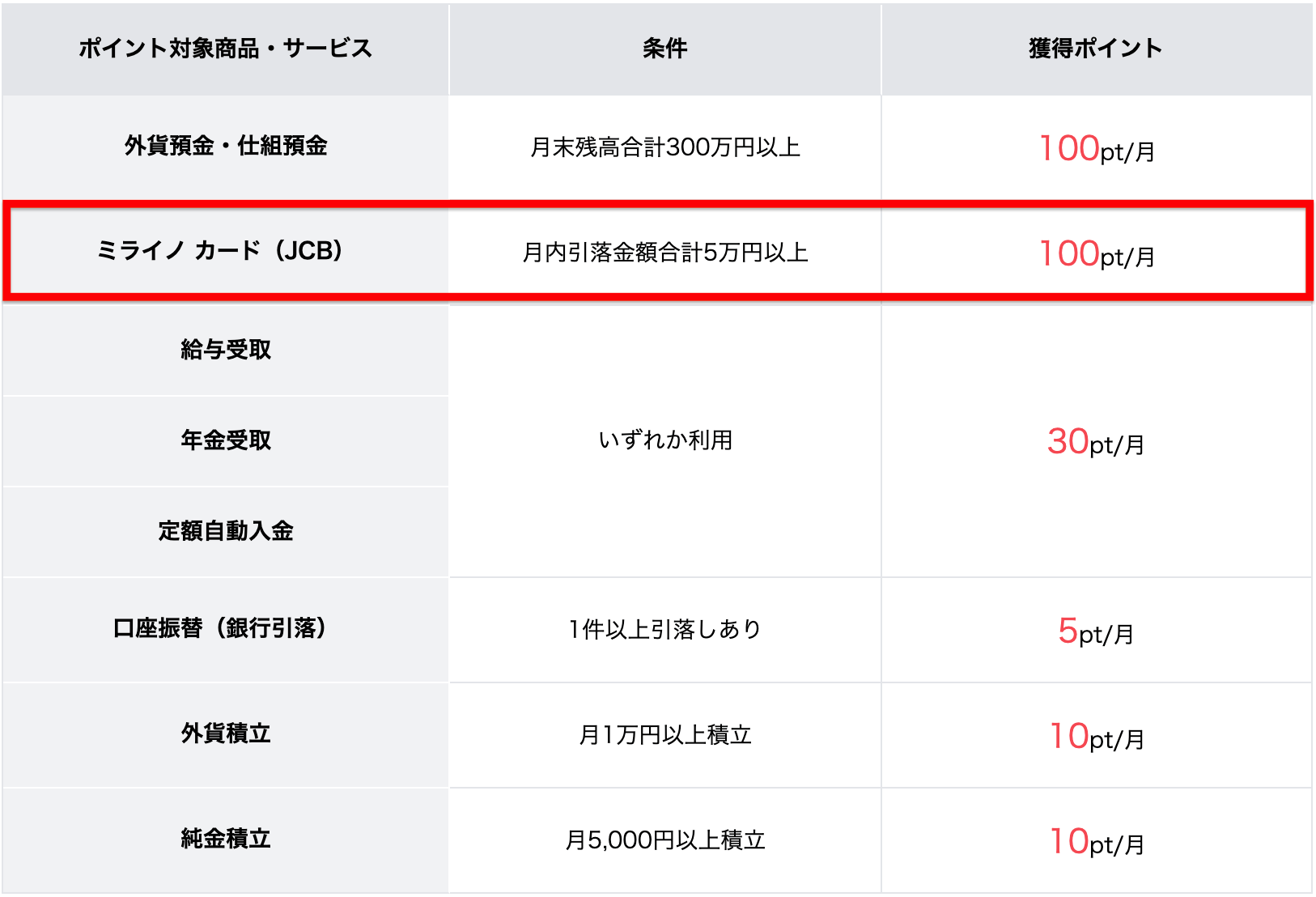

- 月内引落金額合計5万円以上あると100ボーナスポイントを受け取れる

- 国内主要34空港ラウンジを全て利用できる

1-2. 海外での利用が便利になるゴールドカードが欲しい

『ミライノ カード Travelers Gold』は下記のように海外での利用が便利なゴールドカードです。

- ポイント還元率1.2%

- 手荷物遅延保険10万円やケガ・病気の保険が500万円などゴールドカード最高クラスの旅行保険

- 世界1,000か所以上の空港ラウンジを年6回無料で利用できる

ただ、海外へ行く回数によっては、他にもっと安全・便利に使えるカードがあります。

下表で海外での利用が便利になるカードと比較をしてみました。

| カード名 | 年会費(税込) | 海外ポイント還元率 | 海外旅行保険 | 海外空港ラウンジ | サポートや特典の豊富さ |

| 11,000円 | 1.2% | ◎ | 1,000か所以上

年6回無料 | △ |

| 11,000円

初年度無料 | 1% | ◎ | 1か所 | ◯ |

| 月会費1,100円 | 0.3〜1% | ◯ | 1か所 | ◯ |

| 39,600円 | 0.3〜1% | ◎ | 1,400か所以上

年2回無料

1か所(同伴者1名無料) | ◎ |

年会費を抑えつつ、家族もキャッシュレス診療を受けられるなどゴールドカードで最も総合的な保険の条件の良さを求めて、ホテルの割引なども受けたいなら『セゾンゴールド・アメリカン・エキスプレス・カード』が良いです。

AMEXは保険・ラウンジ・特典など幅広い範囲で便利に使えるのが特徴で、特にサポートは海外へ行く機会の多い人は手放せないほど安心できると評判が良いです。あなたの状況に合わせて次のどちらかを選びましょう。

- AMEXのサービスを手頃な年会費で利用したい:『アメリカン・エキスプレス・グリーン・カード』

- 緊急時に受診の手配までしてくれたり、キャンセル保険も付く最高クラスのサービスを利用したい:『アメリカン・エキスプレス・ゴールド・プリファード・カード』

1章まとめ

ここまでをまとめると、『ミライノ カード Travelers Gold』はどこで使っても1.2%のポイント還元率となり、住信SBIネット銀⾏のランクを2ランクアップできて、ATM手数料や他行振込手数料を無料にできる回数を増やせるので、住信SBIネット銀⾏を使った取引が多い人はお得になります。

住信SBIネット銀⾏をお得に利用したいだけでなく、下記のいずれかに当てはまる人は『ミライノ カード Travelers Gold』が間違いなくおすすめです。

- 高いポイント還元率のゴールドカードを利用したい

- 海外でカードを利用する機会が多い

- 家族と一緒や本人が海外旅行へ行く回数が多く安全・安心な旅行をしたい(保険重視)

- 世界1,000か所以上の空港ラウンジを年6回以上利用する

- 国内27の空港ラウンジを年10回以上利用する

『ミライノ カード Travelers Gold』公式ページ:

https://www.netbk.co.jp/contents/mirainocard/master/card/gold.html

2章以降は、『ミライノ カード Travelers Gold』についてより詳しくメリットや注意点などを説明するので、読みたい方だけ読んでください。

2. ミライノ カード Travelers Goldの4つのメリット

『ミライノ カード Travelers Gold』は下記の4つのメリットがあります。

- 住信SBIネット銀行で手数料の優遇を受けられる

- カードに付いている旅行保険の条件がゴールドカード最高クラス

- 海外旅行が快適にできるサービスが充実している

- 電子マネーのチャージや利用でポイントがたまりやすい

2-1. 住信SBIネット銀行で手数料の優遇を受けられる

住信SBIネット銀行と提携して発行しているクレジットカードであるため、住信SBIネット銀行でATM手数料や他行への振込手数料の無料回数を増やせる優遇を受けられる特典が付きます。

具体的には『ミライノ カード Travelers Gold』の支払い口座に住信SBIネット銀行を指定すると、スマートプログラムでランクが2ランクアップされます。

優遇内容について詳しく説明していきます。

スマートプログラムでランクが2ランクアップ

住信SBIネット銀行には「スマートプログラム」と呼ばれるランク制度によりさまざまな優遇が受けられるプログラムが存在します。

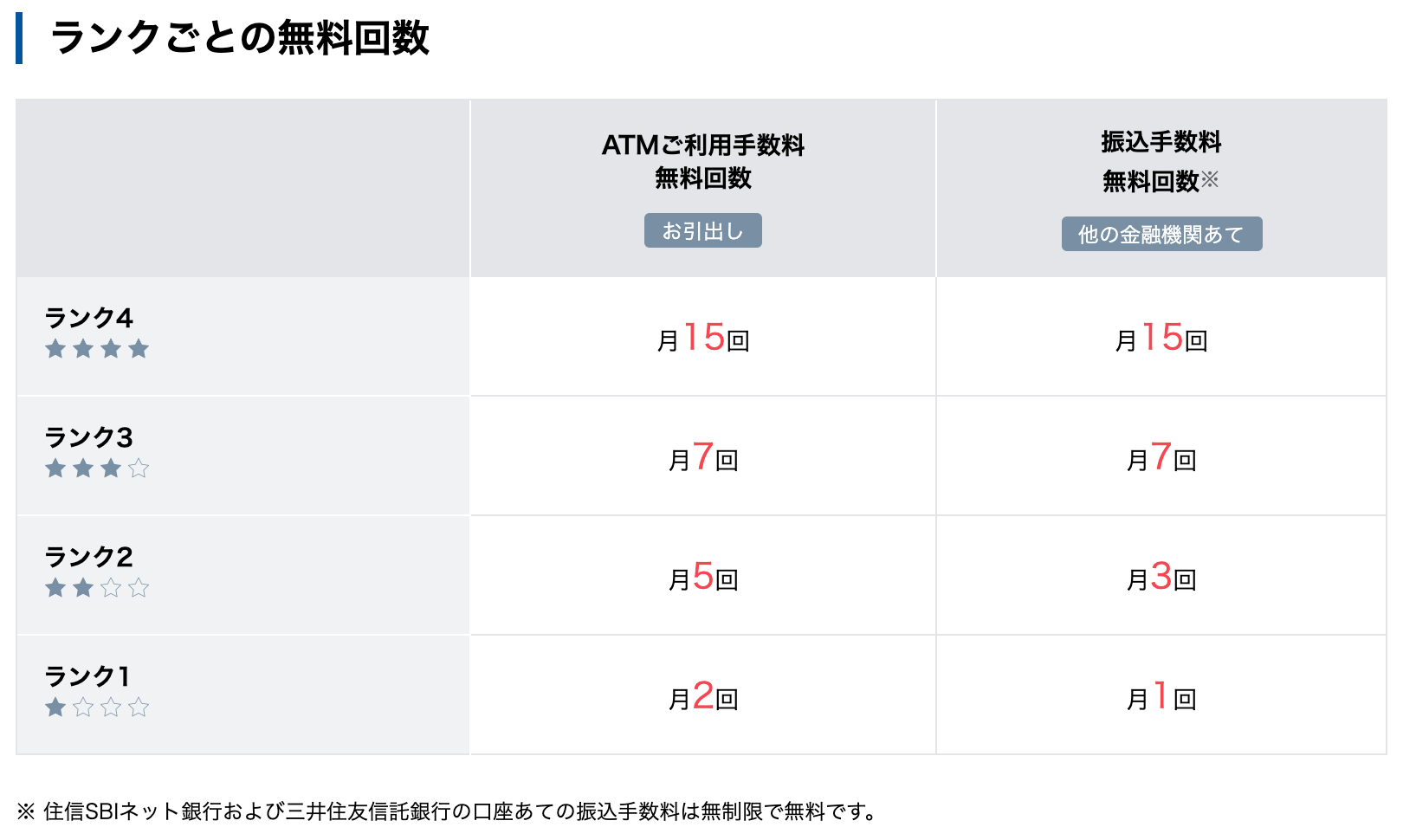

ランクごとの優待内容は下図です。

出典:住信SBIネット銀行

ランクが上がると、ATM利用手数料や他行への振込手数料の無料回数が増えるなどの特典があります。

ランクは住信SBIネット銀行が決める条件をいくつか満たさないと上がりませんが、『ミライノ カード Travelers Gold』を持ち引落口座に指定すると2ランクランクアップします。

ランク4にするためには、他に外貨預金に南アフリカランドを1通貨(約8円)預けて、SBIハイブリット預金を利用し月末残高があれば簡単に達成できます。

2-2. カードに付いている旅行保険の条件がゴールドカード最高クラス

項目によってはプラチナカード級の補償金額が付き、家族特約の条件が良いなどゴールドカード最高クラスの旅行保険が付きます。

旅行保険の詳細

同価格帯での年会費のゴールドカードでは家族特約の対象者が多く、非常に良い旅行保険の条件になっています。

| 補償内容 | 保険金額(本人) | 保険金額(家族) | |

| 国内旅行 | 死亡・後遺障害保険金 | 5,000万円 | 1,000万円 |

| 入院保険金(日額) | 4,000円 | 2,000円 | |

| 通院保険金(日額) | 4,000円 | 2,000円 | |

| 海外旅行 | 死亡・後遺障害保険金 | 5,000万円 | 1,000万円 |

| 傷害・疾病治療保険金 | 500万円 | 250万円 | |

| 賠償責任保険金 | 5,000万円 | 2,500万円 | |

| 携行品損害保険金 /1旅行・1年間 (免責3,000円) | 50万円 | 25万円 | |

| 救援者費用保険金/保険期間中 | 300万円 | 150万円 | |

| 受託手荷物遅延保険金 | 10万円 | 10万円 |

家族の対象は本人会員の配偶者および、本人会員またはその配偶者と生計を共にする同居の親族または別居の未婚のお子様です。

受託手荷物遅延保険金の10万円は全クレジットカード中最高の金額で、飛行機遅延が起こりやすい海外でのストレスを大きく減らしてくれるでしょう。

また、通院保険金の4,000円は全クレジットカード中最高クラスの金額で、これより高いのは上級カードの『ミライノ カード PLATINUM』の5,000円くらいしかありません。

傷害・疾病治療保険金の500万円もプラチナカード級の保険金額なので、他の保険に比べて利用する機会が多く怪我や病気時に払う治療費が高額になる海外ではかなりの安心材料となるでしょう。

2-3. 海外旅行が快適にできるサービスが充実している

『ミライノ カード Travelers Gold』は下記の2つの便利なサービスがあるので、海外への出張や旅行回数が多い人は快適に利用できます。

- 世界1,000か所以上の空港ラウンジを年6回無料で利用できる

- ポイント還元率が1.2%

世界1,000か所以上の空港ラウンジを年6回無料で利用できる

『ミライノ カード Travelers Gold』は世界1,000か所以上の空港ラウンジを年6回無料で利用できる「プライオリティ・パス」サービスが付いています。

7回目以降や同伴者の利用料金が35米ドルになっているので、このラウンジサービスを年6回利用すると約30,000円相当が無料となり、年会費以上にお得になります。

国内は『ミライノ カード Travelers Gold』と当日の航空券を提示すると27空港のラウンジを無料で利用することができます。

旭川空港・富士山静岡空港・神戸空港・出雲縁結び空港・佐賀空港・大分空港が含まれていないので、これらの空港を利用する人は注意してください。

日本国内でもそこそこお得に使える!

日本国内では下記の7空港20ラウンジ、レストランなどのサービスを利用できます。

| 空港名 | ラウンジ名 | レストランなどのサービス名 |

| 成田国際空港 | 【第1ターミナル】(ANA・デルタ航空など)

【第2ターミナル】(JAL・アメリカン航空など)

| 【第1ターミナル】

【第2ターミナル】

【第3ターミナル】

|

| 東京国際空港(羽田空港) | 【第1ターミナル】(JAL・JTA・SKY・SFJなど)

【第2ターミナル】(ANA・ANA ADO・SNAなど)

【第3ターミナル】国際線(ANAなど)

| 【第1ターミナル】

【第3ターミナル】

|

| 中部国際空港 |

| FLIGHT OF DREAMS

ターミナル1

|

| 大阪国際空港(伊丹空港) | ー | 中央ブロック

|

| 関西国際空港 |

| エアロプラザ

ターミナル1

|

| 福岡国際空港 |

| ー |

| 鹿児島空港 | ー | 【国内線ターミナル】

|

※ゴールド以上の多くのクレジットカードで無料利用可

2023年から利用できる数が増加傾向にあり、ビジネスクラス以上の利用者か、航空会社の上級会員しか使えないラウンジが多いため、食事の内容や居心地は充実しています。

国際線利用時に使えるラウンジがメインですが、国内線利用時でも使えるラウンジがあったり、食事やリラクゼーションなどのサービスを指定金額分無料にできるため、人によってはこれらの利用で年会費以上得します。

ポイント還元率が1.2%

海外での利用分はポイント還元率が1.2%と国内の利用に比べて倍になります。

2018年11月1日追記:

国内での利用もポイント還元率が1.2%に上がりました。

『ミライノ カード GOLD』【新規募集終了】では最大1%の還元率なので、海外でカードを利用する機会が多い人はこちらの方がお得に使えるでしょう。

2-4. 電子マネーのチャージや利用でポイントがたまりやすい

『ミライノ カード Travelers Gold』はiDやApple Payの利用でポイントがたまります。

iDは「ライフカードiD」というサービス名で、おサイフケータイ機能が付いたスマートフォンや携帯が必要で、利用額の1.2%のポイントがたまります。

また、モバイルSuicaやSMART ICOCAへのチャージでもポイントがたまるようです(ライフカードサポート回答より)

| 『ミライノ カード Travelers Gold』 | 『ミライノ カード GOLD』【新規募集終了】 | |

| Edy | △ | △ |

| nanaco | △ | △ |

| モバイルSuica | ◯ | △ |

| QUICPay | ー | ◯(Apple Pay) |

| iD | ◯ | ー |

| SMART ICOCA | ◯ | △ |

- ◯ポイントも付く

- △チャージのみ

- ー未対応

『ミライノ カード GOLD』【新規募集終了】ではApple PayのQUICPay利用時にしかポイントがたまらないので、電子マネーの利用が多い人はお得に使えるでしょう。

Apple Payにも対応

『ミライノ カード Travelers Gold』はApple Payにも対応しています。

登録される電子マネーの種類はiDで、利用額の1.2%のポイントがたまるだけでなく、Suicaへのチャージ分もポイントがたまるようです(ライフカードサポート回答より)

他のカードではApple PayのSuicaへのチャージをしてもポイントがもらえない事が多いので、お得です。

『ミライノ カード Travelers Gold』で電子マネーを含む便利な追加カードについて詳しく知りたい方は追加カード(電子マネー)情報を参照してください。

3. ミライノ カード Travelers Goldの4つの注意点

この章では『ミライノ カード Travelers Gold』の注意点を4つ挙げていきます。

- 海外での利用回数が少ないと年会費の元を取りにくい

- JCBに比べて住信SBIネット銀行で優遇が受けられない

- 他のゴールドカードに比べて特典が少ない

- ショッピング保険の条件が良くない

3-1. 海外での利用回数が少ないと年会費の元を取りにくい

2章のメリットで挙げたように、『ミライノ カード Travelers Gold』はポイント還元率や保険の条件、世界の空港ラウンジの無料利用など海外に行ってカードを利用する人のメリットが大きいゴールドカードです。

そのため、年に2回未満などあまり海外に行かない人はサービスを活用できず年会費の元が取りにくくなるので注意が必要です。

『ミライノ カード GOLD』【新規募集終了】なら条件を満たすと年会費無料にできたり、国内の利用でもポイント還元率1%で使えて、住信SBIネット銀⾏で2ランクアップの優遇も受けられてお得です。

3-2. JCBに比べて住信SBIネット銀行で優遇を受けられない

『ミライノ カード Travelers Gold』は現時点でJCBブランドの『ミライノ カード GOLD』【新規募集終了】に比べて次のように住信SBIネット銀⾏で優遇が受けられません。

| 『ミライノ カード Travelers Gold』 | 『ミライノ カード GOLD』【新規募集終了】 | |

| 住信SBIネット銀行カードローン金利引下げ | ー | -0.1% |

| プレミアムサービスの対象 | ー | ◯ |

| スマプロポイントボーナス | ー | 100ポイント※ |

※月内引落金額が合計5万円以上

住信SBIネット銀⾏関連のサービスで優遇を受けたい人は『ミライノ カード GOLD』【新規募集終了】を選んだ方が良いでしょう。

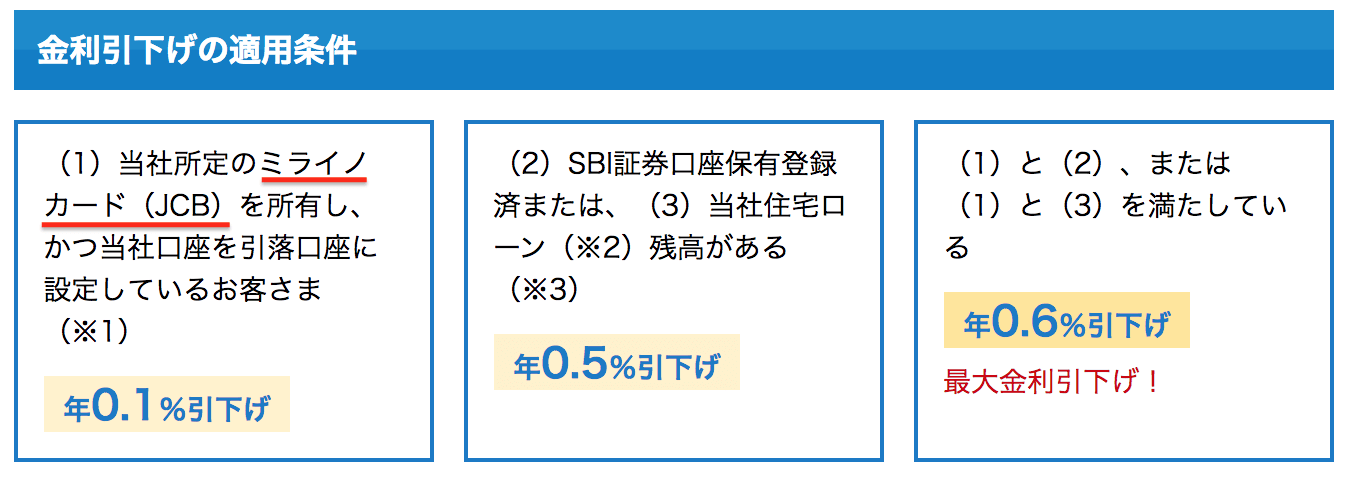

住信SBIネット銀行カードローンの金利引下げの対象とならない

住信SBIネット銀⾏が行なっているカードローンサービスである「住信SBIネット銀行カードローン」は金利年1.59%〜14.79%の金利で借りることができます。

『ミライノ カード GOLD』【新規募集終了】の引落口座を住信SBIネット銀行に設定すると、カードローン金利が年0.1%引下げになりますが、『ミライノ カード Travelers Gold』は引き下げの対象になりません。

出典:住信SBIネット銀行

プレミアムサービスで受けられる優遇が限られる

月額550円(税込)のプレミアムサービスで『ミライノ カード Travelers Gold』が受けられる優遇が限られています。

プレミアムサービスには下記4つの特典があります。

- 日経DeepOceanによる金融・経済分野の情報提供

- Visaデビットカードのポイント還元率+0.4%

- 『ミライノ カード(JCB)』実質還元率 +0.4%

- ロボアドバイザー手数料20%相当スマプロポイント還元

JCBブランドでは還元率アップの優遇を受けられるので、カード利用に限っても月135,000円以上利用するなら月額以上のポイントがもらえるJCBの方が有利です。

スマプロポイントボーナスはJCBのみ

スマートプログラムが改定され、スマプロポイントがもらえる対象商品の1つに「ミライノ カード(JCB)の月内引落金額合計5万円以上」が追加されました。

出典:住信SBIネット銀行

クレジットカードの利用で住信SBIネット銀行関連で得をしたい場合は『ミライノ カード(JCB)』を選んだ方が良いでしょう。

3-3. 他のゴールドカードに比べて特典が少ない

『ミライノ カード Travelers Gold』は他社のゴールドカードに比べて特典が少ないです。

ゴールドカードに付く下記のような標準的な優待・サービスは付きます。

- 高額な旅行・買物保険

- 国内外で空港ラウンジの無料利用

ですが、それ以外の特典は住信SBIネット銀⾏でスマプロランクが2ランクアップするのと、Mastercardが行なっている期間限定の特典だけです。

スマプロランクを上げる事だけが目的なら年会費が安い『ミライノ カード GOLD』【新規募集終了】を持ち、下記のようなカードを選ぶとゴールドカードならではの豊富な特典やサービスを使えてあなたの生活を便利で快適にしてくれるでしょう。

- 買い物・旅行など数多くの特典がある:『アメリカン・エキスプレス・グリーン・カード』

- 最高レベルのサポートや航空機遅延保険など海外で快適に使える数多くの特典がある:『アメリカン・エキスプレス・ゴールド・プリファード・カード』

- 10,000店舗以上で優待を受けられる:『エポスゴールドカード』

3-4. ショッピング保険の条件が良くない

カードで支払いをした時に付くショッピング保険が下記のようにほとんど実用的ではありません。

- 海外で購入した商品のみ

- 50万円/年の補償金額

- 自己負担額が10,000円

そのため、国内で高額商品を購入する場合は良い条件のショッピング保険が付く『イオンカードセレクト』(180日/自己負担なし)などで支払いをした方が良いでしょう。

参考情報:ショッピング保険を含む普段の生活全ての保険代わりに使えるカードもおすすめ

ショッピング保険を中心に、普段の生活全ての保険代わりに『アメリカン・エキスプレス・グリーン・カード』などアメックスのカードを持つのもおすすめです。

ショッピング保険に関してはたくさんあるオプションに加入する事で、通常よりも補償期間を長くしたり保険の対象となる商品を多くできます。

ここでは私が特におすすめする2つのオプションを簡単にご紹介します。

- 「ショッピング・プロテクション・ワイド」|購入日から365日まで補償

- 「家電総合補償制度」|パソコンやテレビなど年20〜50万円まで補償

それぞれ追加の保険料が必要になりますが、高額な商品を複数購入するなどあなたの状況によっては、家電量販店などの保険よりもお得になることがあるので必要に応じて使い分けると良いでしょう。

ショッピング保険以外にも、病気・ケガや自動車保険、ゴルフ保険など多数の生活の不安をカバーしてくれる幅広い保険があるので、一度確認してみましょう。

4. まとめ

『ミライノ カード Travelers Gold』に関しておすすめできる人や状況、メリット・注意点を解説しました。

『ミライノ カード Travelers Gold』は、以下のようなメリットがあるとても便利なクレジットカードです。

- 住信SBIネット銀行で手数料の優遇を受けられる

- カードに付いている旅行保険の条件がゴールドカード最高クラス

- 海外旅行が快適にできるサービスが充実している

- 電子マネーのチャージや利用でポイントがたまりやすい

住信SBIネット銀⾏をお得に使えるようになるだけでなく、保険や空港ラウンジなど海外での利用が便利になるゴールドカードです。

『ミライノ カード Travelers Gold』を利用することであなたの生活がより豊かで便利になることを祈っています。

『ミライノ カード Travelers Gold』公式ページ:

https://www.netbk.co.jp/contents/mirainocard/master/card/gold.html

カード詳細情報

この章では、『ミライノ カード Travelers Gold』についての詳細情報を表にまとめました。

上記でご紹介した他にカードについて細かい情報を知りたい人だけお読みください。

また、参考情報としてミライノ カード(Mastercard)のグレード別やミライノ カードのゴールドカードの情報簡単比較表、年会費1.1万円以下の主要ゴールドカードを一覧表にしています。

基本情報

| 年会費(税込) | 本会員 | 11,000円 | |||

| 家族会員 | 無料 | ||||

| 国際ブランド | Mastercard | ||||

| 申し込み対象 | 本会員 | 高校生を除く18歳以上、収入のあるかた ※大学・短期大学・専門学校生可 住信SBIネット銀行口座を持っている | |||

| 家族会員 | 高校生を除く18歳以上のご家族の方(3枚まで発行可能) | ||||

| 締め日・支払日 | 5日締め当月27日払い(土・日・祝日の場合は翌営業日) | ||||

| ショッピング | 利用可能枠 | 30~200万円 | |||

| 支払い方法 | 1回払、2回払、ボーナス払、リボ払、分割払 | ||||

| キャッシング | 利用可能枠 | ライフカードの審査基準により決定 | |||

| 支払い方法 | 国内:翌月一括払い、リボ払い 海外:1回払い | ||||

ポイント情報

| ポイント名 | スマプロポイント | |||

| 基本ポイント付与 | 利用金額に対して1.2% | |||

| 有効期限 | ポイント付与月の翌々年度3月末(最長3年間) | |||

| 交換先 | 500P以上100P単位、1P→1円:現金 | |||

追加カード(電子マネー)情報

| カード名 | 年会費・発行手数料 | ポイント付与 | 備考 |

| ETCカード | 無料 | 利用金額の1.2% | ー |

| Apple Pay | 無料 | iD:利用金額の1.2% | Suicaチャージでき、ポイントも付く※サポート回答 |

| ライフカードiD | 無料 | 利用金額の1.2% | おサイフケータイ機能付きスマホ・携帯が必要 |

| プラスEXカード【エクスプレス予約サービス(プラスEX会員)】 | ー | ー | ー |

| プライオリティ・パス | 無料 | ー | 年6回まで無料。7回目以降は35$ |

保険情報

| 海外旅行保険(自動付帯) | 補償条件 | カードご加入日(カード発行日)の翌日の午前0時以降に日本を出発される旅行が保険の対象。 1回の旅行あたりの補償期間は最長3か月となります。 |

| 傷害死亡・傷害後遺傷害 | 5,000万円 | |

| 傷害・疾病治療 | 500万円 | |

| 賠償責任 | 5,000万円 | |

| 携行品損害 | 50万円(免責3,000円) | |

| 救援者費用 | 300万円 | |

| 家族特約 | 傷害死亡:最高1,000万円、治療:250万円、疾病:250万円、賠償:2,500万円、携行品:25万円、救援者:150万円 | |

| 対象者 | 本人会員の配偶者および、本人会員またはその配偶者と生計を共にする同居の親族または別居の未婚のお子さま | |

| 国内旅行保険(自動付帯) | 補償条件 | 国内旅行中の下記に該当する死亡・後遺障害、および入院・手術・通院の際に補償いたします。

|

| 傷害死亡・傷害後遺傷害 | 5,000万円 | |

| 傷害入院 | 日額 4,000円 | |

| 傷害手術 | 最高 4万円 | |

| 傷害通院 | 日額 4,000円 | |

| 家族特約 | 傷害死亡:最高1,000万円、入院:2,000円、手術:4万円、通院:2,000円 | |

| 対象者 | 本人会員の配偶者および、本人会員またはその配偶者と生計を共にする同居の親族または別居の未婚のお子さま | |

| ショッピングガード保険 | 補償内容 | ミライノ カード Travelers Gold を利用して海外で購入された商品の破損・盗難等の偶然な事故による損害を補償いたします。 |

| 年間補償限度額 | 50万円 | |

| 自己負担額 | (1回の事故につき)10,000円 | |

| カード盗難保険 | カードが紛失・盗難に遭われ不正利用された場合、お届けいただいた日の60日前にさかのぼり、それ以降に不正使用された損害をライフカードが原則負担いたします。 | |

| 海外受託手荷物遅延保険金 | 10万円 |

空港ラウンジ

| 国内空港ラウンジ | 27空港37ラウンジ | [北海道・東北] 新千歳空港 函館空港 青森空港 秋田空港 仙台空港 [関東] 羽田空港 成田国際空港 [中部・北陸] 新潟空港 富山空港 小松空港 中部国際空港 [近畿] 伊丹空港 関西国際空港 [中国・四国] 岡山空港 米子空港 広島空港 山口宇部空港 松山空港 徳島空港 高松空港 [九州・沖縄] 福岡空港 北九州空港 長崎空港 宮崎空港 熊本空港 鹿児島空港 那覇空港 | |||

| 海外空港ラウンジ | 世界1,000か所以上(プライオリティ・パス)年6回まで無料。7回目以降は35$ | ||||

サービス・特典情報

| 特典内容 | 住信SBIネット銀行:スマートプログラムのランクが2ランクアップ

Mastercardのプライスレス優待を利用できる | |||

ミライノ カード(Mastercard)グレード別情報簡単比較表

ミライノ カード(Mastercard)について、グレード別に情報を簡単に比較できるよう表にまとめました。

カード名 | 『ミライノ カード(Mastercard)』 | 『ミライノ カード Travelers Gold』 | |

| 申し込み対象 | 本会員 | 18歳以上(高校生不可) 住信SBIネット銀行口座を持っている | 高校生を除く18歳以上、収入のあるかた 住信SBIネット銀行口座を持っている |

| 家族会員 | 高校生を除く18歳以上のご家族の方(3枚まで発行可能) | ||

| 還元率 | 国内:0.6% 海外:1.2% | 1.2% | |

| 年会費(税込) | 本会員 | 無料:初年度、前年10万円以上の利用 990円:前年10万円未満の利用 | 11,000円 |

| 家族会員 | 無料 | ||

| ショッピング | 利用可能枠 | 30~100万円 | 30~200万円 |

| 国内旅行保険 | 補償条件 | 利用付帯 | 自動付帯 |

| 傷害死亡・傷害後遺傷害 | 2,000万円 家族 1,000万円 | 5,000万円 家族 1,000万円 | |

| 傷害入院 | 日額 3,000円 家族 日額 1,500円 | 日額 4,000円 家族 日額 2,000円 | |

| 傷害手術 | 最高 3万円 家族 最高 3万円 | 最高 4万円 家族 最高 4万円 | |

| 傷害通院 | 日額 2,000円 家族 日額 1,000円 | 日額 4,000円 家族 日額 2,000円 | |

| 家族特約対象 | 本人会員の配偶者および、本人会員またはその配偶者と生計を共にする同居の親族または別居の未婚のお子様 | ||

| 海外旅行保険 | 補償条件 | 利用付帯 | 自動付帯 |

| 傷害死亡・傷害後遺傷害 | 2,000万円 家族 1,000万円 | 5,000万円 家族 1,000万円 | |

| 傷害・疾病治療 | 200万円 家族 100万円 | 500万円 家族 250万円 | |

| 賠償責任 | 1,000万円 家族 500万円 | 5,000万円 家族 2,500万円 | |

| 携行品損害(免責3,000円) | ー | 50万円 家族 25万円 | |

| 救援者費用 | 100万円 家族 50万円 | 300万円 家族 150万円 | |

| 家族特約対象 | 本人会員の配偶者および、本人会員またはその配偶者と生計を共にする同居の親族または別居の未婚のお子様 | ||

| 海外受託手荷物遅延保険金 | ー | 10万円 家族 10万円 | |

| ショッピングガード保険 | 年間補償限度額 | 50万円まで(海外のみ) | |

| 自己負担額 | 1回の事故につき10,000円 | ||

| 空港ラウンジ | 国内 | ー | 新千歳空港 函館空港 青森空港 秋田空港 仙台空港 新潟空港 羽田空港 成田国際空港 富山空港 小松空港 中部国際空港 伊丹空港 関西国際空港 岡山空港 米子空港 広島空港 山口宇部空港 松山空港 徳島空港 高松空港 福岡空港 北九州空港 長崎空港 宮崎空港 熊本空港 鹿児島空港 那覇空港 |

| 海外 | ー | 世界1,000か所以上(プライオリティ・パス)年6回まで無料 | |

| スマートプログラム ランクアップ | ー | 2ランクアップ | |

ミライノ カードゴールドカード情報簡単比較表

『ミライノ カード』のゴールドカードについて、各ブランド毎に情報を簡単に比較できるよう表にまとめました。

カード名 | 『ミライノ カード GOLD』【新規募集終了】 | 『ミライノ カード Travelers Gold』 | |

| 申し込み対象 | 本会員 | 20歳以上で本人または配偶者に安定継続収入のあるかた(学生不可) 住信SBIネット銀行口座を持っている | 高校生を除く18歳以上、収入のあるかた ※大学・短期大学・専門学校生可 住信SBIネット銀行口座を持っている |

| 家族会員 | なし | 高校生を除く18歳以上のご家族の方(3枚まで発行可能) | |

| 還元率 | 0.5%〜1% | 1.2% | |

| ブランド | JCB | Mastercard | |

| 年会費(税込) | 本会員 | 3,300円 無料:前年100万円以上の利用、スマリボ登録して1回以上利用 | 11,000円 |

| 家族会員 | ー | 無料 | |

| ショッピング | 利用可能枠 | 70~300万円 | 30~200万円 |

| 決済口座 | 住信SBIネット銀⾏以外も可 | 住信SBIネット銀⾏のみ | |

| 電子マネー ○ポイントも付く △チャージのみ ーチャージ未対応 ※推定 | Edy | △ | △※ |

| nanaco | △ | △※ | |

| モバイルSuica | △ | ◯※ | |

| QUICPay | ○(Apple Pay) | ー※ | |

| iD | ー※ | ◯ | |

| SMART ICOCA | △ | ◯※ | |

| 国内旅行保険 (自動付帯) | 傷害死亡・傷害後遺傷害 | 5,000万円 家族 1,000万円 | |

| 傷害入院 | 日額 4,000円 家族 日額 2,000円 | ||

| 傷害手術 | ー | 最高 4万円 家族 最高 4万円 | |

| 傷害通院 | 日額 4,000円 家族 日額 2,000円 | ||

| 家族特約対象 | ①カード本会員の配偶者 ②カード本会員またはカード本会員の配偶者と生計を共にする同居の親族 ③カード本会員またはカード本会員の配偶者と生計を共にする別居の未婚の子 | 本人会員の配偶者および、本人会員またはその配偶者と生計を共にする同居の親族または別居の未婚のお子様 | |

| 海外旅行保険 (自動付帯) | 傷害死亡・傷害後遺傷害 | 5,000万円 家族 1,000万円 | |

| 傷害・疾病治療 | 500万円 家族 250万円 | ||

| 賠償責任 | 5,000万円 家族 2,500万円 | ||

| 携行品損害(免責3,000円) | 50万円 家族 25万円 | ||

| 救援者費用 | 300万円 家族 150万円 | ||

| 家族特約対象 | ①カード本会員の配偶者 ②カード本会員またはカード本会員の配偶者と生計を共にする同居の親族 ③カード本会員またはカード本会員の配偶者と生計を共にする別居の未婚の子 | 本人会員の配偶者および、本人会員またはその配偶者と生計を共にする同居の親族または別居の未婚のお子様 | |

| 海外受託手荷物遅延保険金 | ー | 10万円 家族 10万円 | |

| ショッピングガード保険 | 年間補償限度額 | 50万円(海外)/100万円(国内※スマリボ設定時) | 50万円(海外) |

| 自己負担額 | 1事故あたり10,000円(海外)/3,000円(国内) | 1回の事故につき10,000円(海外) | |

| 空港ラウンジ | 国内 | 旭川空港 新千歳空港 函館空港 青森空港 秋田空港 仙台空港 羽田空港 成田国際空港 新潟空港 富山空港 小松空港 中部国際空港 富士山静岡空港 伊丹空港 神戸空港 関西国際空港 岡山空港 米子空港 広島空港 山口宇部空港 出雲縁結び空港 松山空港 徳島空港 高松空港 高知空港 北九州空港 福岡空港 佐賀空港 長崎空港 熊本空港 宮崎空港 大分空港 鹿児島空港 那覇空港 | 新千歳空港 函館空港 青森空港 秋田空港 仙台空港 新潟空港 羽田空港 成田国際空港 富山空港 小松空港 中部国際空港 伊丹空港 関西国際空港 岡山空港 米子空港 広島空港 山口宇部空港 松山空港 徳島空港 高松空港 福岡空港 北九州空港 長崎空港 熊本空港 宮崎空港 鹿児島空港 那覇空港 |

| 海外 | ハワイ | 世界1,000か所以上(プライオリティ・パス)年6回まで無料 | |

| スマートプログラム 2ランクアップ | ◯ | ◯ | |

| 住信SBIネット銀行カードローンの金利引下げ | ◯ | ー | |

| プレミアムサービス対象 | ◯ | ー | |

| スマプロポイントボーナス | ◯ | ー | |

年会費1.1万円以下の主要ゴールドカード一覧表

格安ゴールドカードやヤングゴールドカードを含む、年会費1.1万円以下で持てる主要なゴールドカードを一覧表にしました。

| カード名 | 年会費(税込) | ポイント還元率 | 申し込み条件(年齢) +安定継続した収入がある |

| 『イオンゴールドカード』 | 無料:招待制 | 0.5%〜1% | 18歳以上(高校生は除く) |

| 『セブンカード・プラス(ゴールド)』 | 無料:招待制 | 0.5%〜1.5% | 18歳以上(高校生は除く) |

| 『JQ CARDエポスゴールド』 | 無料:初年度、前年1回利用 永年無料:条件達成時 5,000円:前年未使用 | 0.5%〜2.5% | 20歳以上(学生を除く) |

| 『エポスゴールドカード』 | 永年無料:条件達成時 5,000円:通常 | 0.5%〜2.5% | 18歳以上(学生を除く) |

| 『JQ CARDセゾンGOLD』 | 永年無料:条件達成時 11,000円 | 0.5%〜3.5% | 18歳以上 |

| 『Oliveフレキシブルペイ ゴールド』 | 永年無料:条件達成時 5,500円:通常 ※年間100万円以上の利用で翌年以降の年会費永年無料 | 0.5%〜20% ※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。 | 日本国内在住で満18歳以上の個人のお客さま※クレジットモードは満20歳以上が対象 |

| 『三井住友カード ゴールド(NL)』 | 永年無料:条件達成時 5,500円:通常 ※年間100万円以上の利用で翌年以降の年会費永年無料 | 0.5%〜10% | 20歳以上 |

| 『SAISON GOLD Premium』 | 永久無料:条件達成時 11,000円:通常 | 0.5%〜5% | 18歳以上 |

| 『りそなゴールド《セゾン》』 | 無料:条件達成時 11,000円:通常 | 0.5% | 20歳以上 |

| 『OPクレジット ゴールド』 | 無料:条件達成時 11,000円:通常 | 0.5%~10% | 20歳以上 |

| 『apollostation THE GOLD』 | 無料:条件達成時 11,000円 | 1% | 25歳以上で安定収入のある方 |

| 『セゾンローズゴールド・アメリカン・エキスプレス・カード』 | 無料:初年度、前年1回利用 11,000円:前年未使用 | 0.75%~1.0% | 18歳以上 |

| 『Orico Card THE POINT PREMIUM GOLD』 | 1,986円 | 1%~2% | 18歳以上 |

| 『Premium Gold』 | 0.5%~1.1% | ||

| 『京急プレミア ポイント ゴールド HANEDA AIRPORT PLUS』 | 2,095円 | 0.5%~6% | 18歳以上(高校生は除く) |

| 『楽天ゴールドカード』 | 2,200円 | 1%~3% | 20歳以上 |

| 『JCB GOLD EXTAGE』 | 無料:条件達成時 3,300円 | 0.5%~1.5% | 20歳以上29歳以下 |

| 『i Gold』 | 3,300円 | 0.5%~1.1% | 18歳以上 |

| 『P-oneカード<G>』 | 0.3%+1%OFF | 18歳以上(高校生を除く) | |

| 『TRUST CLUB エリートカード』 | 0.5% | 所定の基準を満たす方 | |

| 『TRUST CLUB プラチナマスターカード』 | |||

| 『UCカード ヤングゴールド』 | 0.5% | 20歳以上、30歳未満のお勤めの方 | |

| 『UCSゴールドカード』 | 0.5%~1.0% | 勤続5年以上、本人年収500万円以上で30歳以上の方 | |

| 『三井住友カード ゴールド』 | 4,400円:割引時 11,000円:通常 | 0.5%~8.5% | 30歳以上 |

| 『ジャックスカードゴールド』 | 5,500円 | 0.5%~1.5% | 20歳以上 |

| 『アプラスゴールドカード』 | 0.5%~1% | 20歳以上(学生を除く) | |

| 『エムアイカード ゴールド』 | 1%~3% | 18歳以上 | |

| 『TOKYU CARD ClubQ JMB ゴールド』 | 6,600円 | 1%~10% | 20歳以上 |

| 『JCBゴールド』 | 11,000円 | 0.5%~2.5% | 20歳以上 |

| 『ゴールドカードセゾン』 | 11,000円 | 0.5%~1.0% | 学生・未成年を除く連絡が可能な方 |

| 『セゾンゴールド・アメリカン・エキスプレス・カード』 | 0.75%~1.0% | 18歳以上(高校生は除く) | |

| 『セントレアゴールドカード』 | 0.5%~8.0% | 20歳以上(学生を除く) | |

| 『タカシマヤカード≪ゴールド≫』 | 1%~10% | 22歳以上(学生を除く) | |

| 『ビューゴールドプラスカード』 | 11,000円 | 0.5%~1.03% | 20歳以上 |

| 『三井住友トラストVISAゴールドカード』 | 0.5%~0.8% | 30歳以上 | |

| 『みずほマイレージクラブカード ゴールド』 | 0.5% | 25歳以上で年収500万円以上かつみずほ銀行に普通預金口座をお持ちのの方 | |

| 『三菱地所グループCARDゴールド』 | 11,000円 | 1%~3% | 25歳以上 |

| 『ヤマダLABI ゴールドカード』 | 1%~1.5% | 18歳以上(高校生は除く) | |

| 『ミライノ カード Travelers Gold』 | 0.6%~1.2% | 18歳以上(高校生は除く)学生可能 | |

| 『ライフカード ゴールド』 | 0.5%~1.5% | 23歳以上 | |

| 『楽天プレミアムカード』 | 11,000円 | 1%~7% | 20歳以上 |

| 『au PAY ゴールドカード』 | 1%~1.5% | ||

| 『DCゴールドカード』 | 0.29%~0.5% | 30才以上で、一定以上の安定した収入があり、勤続年数または営業年数(自営の場合)が5年以上の方 | |

| 『dカード GOLD』 | 1%~10% | 20歳以上(学生は除く) | |

| 『Orico Card THE GOLD PRIME』 | 11,000円 | 1%~1.5% | 18歳以上 |

| 『JAゴールドカード クレジットカード単機能型』 | 0.29%~1.65% | 25歳以上 | |

| 『MICARD+ GOLD』 | 1%~10% | 18歳以上(高校生は除く) | |

| 『三菱UFJカード ゴールドプレステージ』 | 0.5%~15% *グローバルポイントの金額相当表記は、1ポイント5円相当の商品に交換の場合となります。交換商品により、換算額が異なります。 ※最大15%ポイント還元には上限など各種条件がございます。 | 20歳以上でご本人に安定した収入のある方(学生を除く) | |

| 『P-oneカード<Premium Gold>』 | 0.3%~0.9%+1%OFF | 18歳以上(高校生は除く) | |

| 『TOYOTA TS CUBIC CARD ゴールド』 | 1%~1.5% | 30歳以上 | |

| 『Tokyo Metro To Me CARD ゴールド』 | 11,000円 | 0.6%~+メトポ(乗車回数による) | 25歳以上 |

| 『Tokyo Metro To Me CARD PASMO ゴールド』 | |||

| 『Tokyo Metro To Me CARD UCゴールドカード』 | 0.5%~+メトポ(乗車回数による) | 25歳以上で年収500万円以上の方 | |

| 『UCカードゴールド』 | 0.5% | UC:20歳以上で安定収入のある方 セゾン:25歳以上で年収500万円以上の方 | |

| 『大丸松坂屋ゴールドカード』 | 1%~6.3% | 25歳以上 |

※カードの利用ポイントの他に東京メトロの乗車時などでたまるメトロポイントの量によって還元率が上がる

(※当サイトへの掲載情報は、できる限り正確であるように精査の上細心の注意を払って作成しておりますが、情報を利用・使用するなどの行為に対して生じたあらゆる損害等について一切補償は致しません。極力サービス内容が変わり次第更新をしますが突然変わりすぐに更新できない可能性もあるため、カードご入会の前には必ずご自身でカード発行元の公式サイトで最新の情報をご確認した後にお申し込み下さい)