「気がついたらクレジットカードの枚数が増えていたけど、複数枚持っても大丈夫かな」と不安を感じていませんか。

結論から申しますと、あなたのライフスタイルに合っていて上手に使い分けができているのであれば、枚数の多さは気にする必要はありません。ただし、さらに新しくカードを作る時に審査に通りにくくなったり車や住宅など他のローンが希望額で借りにくくなることもあるので注意が必要です。

そこで、この記事では大手カード会社3社で勤務した経験のある私がクレジットカードを持つ枚数について以下の流れで紹介していきます。

本ページを読んでいただければ、あなたにとって適切なクレジットカードの枚数がわかります。

1. クレジットカードの枚数はそんなに気にしなくて良い根拠とデータ

冒頭で述べた通り、あなたがきちんと使い分けや使いこなしができているのであればクレジットカードの枚数を気にする必要はありません。

むしろ複数枚持っていた方が、次のようなメリットがあります。

- 決済できるお店やサービスが増える

- クレジットカードで支払いができる利用可能枠が大きくなる

- 特定のお店やサービスでポイント数倍や割引などの特典を受けられる

- 磁気不良やICチップの破損などのトラブル時でもすぐに違うカードで支払いができる

- 病気や怪我などの海外旅行保険の補償金額を合算して大きな金額にできる

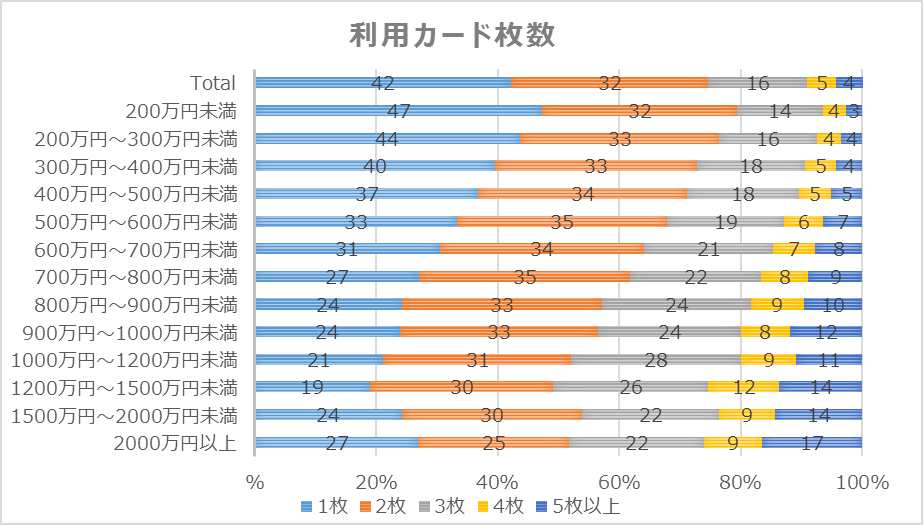

実際、年収が高い人ほどクレジットカードの利用枚数が多いというアンケート結果があります。

グラフから分かるように、年収が多いと5枚以上のクレジットカードを利用している人の割合が高くなっています。

これは持っているクレジットカードの強みやメリットを十分に理解して、生活を快適で便利になるように上手に使い分けている人が多いことを示しています。

例えば、年会費無料のクレジットカードを5枚持つことで、年会費16.5万円(税込)の『アメリカン・エキスプレス・プラチナ・カード』とほぼ同じ補償金額の海外旅行保険を付けることができます。

| 年会費無料カード5枚 | 『アメリカン・エキスプレス・プラチナ・カード』 | |

| カード年会費(税込) | 無料 | 165,000円 |

| 疾病治療 | 1,070万円 | 1,000万円 |

| 傷害治療 | 1,000万円 | 1,000万円 |

| 救援者費用 | 900万円 | 1,000万円 |

| 携行品損害 | 100万円 | 100万円 |

| 賠償責任 | 1億円 | 5,000万円 |

※保険条件の良い年会費無料カード5枚について詳細を知りたい方は、「最高の海外旅行保険が付くゴールドカード4選」の3章を参照してください。

何枚持っているかは大きな問題ではなく、あなたが現在持っているクレジットカードを本当に使いこなせているかどうかが重要です。

枚数を減らしたり整理をした方が良い4つの状況

このようにクレジットカードの枚数そのものを気にする必要はありませんが、下記の4つの状況に当てはまるならデメリットが大きいので持っている枚数を減らしたり、整理をした方が良いです。

- 全く活用できていないのに年会費有料のクレジットカードを持っている

- キャッシング枠の付いたクレジットカードが複数枚ある

- 自分で管理・把握できないほどクレジットカードの枚数が多い

- ポイントやマイルなどを有効期限切れで失っている

特にキャッシング枠に関しては、法律で原則年収の1/3までしか付けられないことになっているので、キャッシング枠付きのクレジットカードの枚数が多いと新しいクレジットカードの審査に通りにくくなることもあります(2章でもう少し詳しくご説明します)

キャッシングを全く利用していなくても、枠があるとその分借金ができると見なされるので車や住宅ローンの審査の時に希望金額を借りられなかったり、審査に通らない可能性が高くなります。

メインで使っているカードや、返済方法や利率が低いなど条件の良い2〜3枚のカードにあなたが必要と思う金額を残して、残りのカードは全てキャッシング枠を0まで下げた方が良いです。

2. さらにクレジットカードの枚数を増やす際の2つの注意点

クレジットカードの枚数は特に気にすることはないと言いましたが、既に複数枚のクレジットカードを持っているのにさらに新しくクレジットカードを申し込む際に2つの注意すべきことがあります。

- 一度に複数のカードを申込まない

- キャッシング枠は申込まない

これらを守らなければ、新しく申し込むクレジットカードが作れない可能性が高くなります。

2-1. 一度に複数のカードを申込まない

審査まで時間かかるから同時に何社か申し込んで、審査が早く終わったクレジットカードを使おうとする方がいます。

しかし、これはクレジットカードを作るときに絶対にやってはいけないことなのです。

なぜかというと、一度に複数のクレジットカードを申し込むとその情報は信用情報機関に登録され、クレジットカード会社はそれを元に審査をします。この時、クレジットカード会社は以下のように考えます。

- 入会キャンペーンのポイント目的の申込者かもしれない

- お金に困っていて一時しのぎのためにクレジットカードを必要としている人かもしれない

入会キャンペーンのポイントは、クレジットカード会社が新規入会者を増やすための広告費の1種ですが、ポイント目的でカードを作ってポイントを受け取り、すぐに退会されればクレジットカード会社は損をします。

また、お金に困っている方にクレジットカードを発行しても、きちんと返済がされないリスクがあります。

以上の理由から、一度に複数枚のクレジットカードを申し込むとクレジットカードの審査に通りにくくなるので避けた方が良いです。

ネットでは色々な情報がありますが、当ページでは6か月以内に2件以下の申し込みをおすすめしています。

2-2. 原則キャッシング枠は申込まない

基本的にキャッシングを申し込むことでクレジットカードの審査は通りにくくなります。カード会社からお金を借りる予定がない場合は原則としてキャッシング枠は0にして申し込みましょう。

なぜなら、総量規制という法律で個人がお金を借りられる枠の基準が定められていて、その枠の中にクレジットカードのキャッシング枠も含まれるからです。

総量規制とは個人の借入総額が、原則、年収等の3分の1までに制限される仕組みを言います。

キャッシングも申し込むとその審査も加わるので、ショッピング目的だけのカードに比べて審査が厳しくなります。

また、既にあるキャッシングの枠が年収の1/3前後だと、新たに枠を付けられないことが原因で審査に落ちる可能性が上がります。

キャッシングは、本当に利用する予定のある2〜3枚に必要な金額分だけ申し込むようにしましょう。

3. まとめ

クレジットカードの枚数についてご説明しました。

あなたがきちんと使い分けや使いこなしができているのであれば、特にクレジットカードの枚数を気にする必要はありません。

むしろ複数枚を持った方がよりお得で快適な生活を送れるようになるので、今のあなたのライフスタイルに合ったクレジットカードを選び直すきっかけにしてくださいね。