クレジットカードのランクについて詳しく知りたいと思っていませんか。

昔と違ってカードの色とランクが一致しない事が多いので、知らないと他人の社会的信用の高さを見誤ったり、あなたの生活に合わないカードを使い続けて不便な状態が続くなどのデメリットがあります。

この記事では大手カード会社に3社勤務した私がその経験を生かして、クレジットカードのランクついて13段階に分けて一覧表にまとめ、ランクごとに解説と代表カードの紹介をします。

- SSSランク(世界最高峰のブラックカード)

- SSランク (最上級のブラックカード)

- Sランク(経営者や医者などの高所得な方でないと難しい)

- AAAランク(サラリーマンの最高峰レベルのカード)

- AAランク(作るのが難しい)

- Aランク(ランクの高さの割に作りやすいカード)

- BBBランク(作るのはやや難しい)

- BBランク (作るのはそこまで難しくない)

- Bランク(安定した継続収入があれば作れる)

- Cランク(きちんとした収入があれば作れる)

- Dランク(過去に返済の遅滞などをしていなければ作れる)

- Eランク(非常に作りやすい)

- ※特殊(他のカードと審査基準が異なる)

この記事を読むことで、主要なクレジットカードのランクが一目でわかり、あなたに合ったランクのクレジットカードが必ず見つかります。

さらに、ランクが高い割に入手難易度の低いクレジットカードも分かります。

一目でわかるクレジットカードランク一覧表

この章では一目でわかるクレジットカードのランクの一覧表を載せます。

基本的にクレジットカードのランクは以下の通りです。

「ブラックカード」>「プラチナカード」>「準プラチナカード」>「ゴールドカード」>「ヤングゴールド」>「一般カード」

一般的にカードのランク、ステータス、入手の難易度、年会費は比例します。

以下がクレジットカードのランク一覧表になります。

| カードのランク | カードの種類 | 代表カード | 年会費(税込) | 入手難易度 |

| SSS | ブラックカード | 『ダイナースクラブ ロイヤルプレミアムカード』 | 550,000円 | 超難 |

| 『Mastercard Black Diamond』 | 660,000円 | |||

| SS | 『セゾンダイヤモンド・アメリカン・エキスプレス・カード』 | 242,000円 | 難 | |

| 『Mastercard Gold Card』 | 220,000円 | |||

| 『ダイナースクラブ プレミアムカード』 | 143,000円 | |||

| S | 『JCB ザ・クラス』 | 55,000円 | ||

| プラチナカード ※大丸松坂屋はゴールドカード | 『Mastercard Black Card』 | 110,000円 | 難 | |

| AAA | 27,500円〜 | |||

| AA | 準プラチナカード | 『ダイナースクラブカード』 | 24,200円〜 | 難 |

| 格安プラチナカード | 20,000円〜 | やや難 | ||

| A | 上級ゴールドカード | 『JCBゴールド ザ・プレミア』 | 11,000円〜16,500円 | やや難 |

| BBB | ゴールドカード | 11,000円 | やや難 | |

| BB | ヤングゴールド | 『JCB GOLD EXTAGE』 | 3,300円〜 | 少し難 |

| 格安ゴールドカード | 2,095円〜 | 普 | ||

| B | 一般カード(国際ブランド系) |

| 無料 | 普 |

| C | 一般カード(銀行系) | 無料 | 普 | |

| D | 一般カード(信販系) | 無料〜1,100円ほど | 易 | |

| E | 一般カード(流通系) | 無料〜3,300円ほど | 易 | |

| ※特殊 | 一般カード | 『Nexus Card』 | 1,375円※別途発行費用550円も必要 | 超易 |

ステータス重視の方はAランク以上のクレジットカードを選びましょう。

とにかくクレジットカードを作りたい方はDランク以下のカードを選びましょう。

SSSランク. 世界最高峰のブラックカード

SSSランクには『ダイナースクラブ ロイヤルプレミアムカード』『Mastercard Black Diamond』が当てはまります。

代表ブラックカード:『Mastercard Black Diamond』

『Mastercard Black Diamond』は2021年11月17日から情報公開(募集開始?)された最も新しいブラックカードで、券面には天然ダイヤモンドが埋め込まれています。

Mastercardの最上位ランク「World Elite(ワールド エリート)」が付き、入会金110万円(税込)、年会費66万円(税込)と日本で発行されているクレジットカードの中で最も高額です。

完全招待制(インビテーション制)でその招待条件は不明ですが、同じラグジュアリーカードが発行している以下のカードを保持の上、それなりの決済頻度・金額が必要と推測します。

あるいは、上記のラグジュアリーカードはSBI新生銀行がオフィシャルパートナーを務めていて提携関係にあるため、SBI新生銀行で大きな金額の取引があると招待が届く可能性もあります。

SSランク. 最上級のブラックカード

SSランクのカードもブラックカードで一般人には作ることすら難しく、ランクもかなり高いクレジットカードになっています。

このランクのカードには『Mastercard Gold Card』『三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード<プレミア>』などのカードが当てはまります。

代表ブラックカード:『Mastercard Gold Card』

『Mastercard Gold Card』は2016年11月から募集開始したブラックカードの1つです。

年会費は220,000円(税込)でMastercardの最上位ランク「World Elite(ワールド エリート)」が付き、表面に24金がコーティングされ、裏面にカーボン素材が使われている金属製のカードで24時間年中無休で国内・海外で利用できるグローバルコンシェルジュなどが利用できます。

以前の入会方法は原則インビテーション(招待)のみでしたが、2021年11月17日以降公式ページより直接申し込みができるようになっています。

『Mastercard Gold Card』公式ページ:

『Mastercard Titanium Card』や『Mastercard Black Card』をたくさん利用して招待を待ったり、SBISBI新生銀行で大きな金額の取引をして案内を待つのもありです。

Sランク. 経営者や医者などの高所得な方でないと難しい

Sランクのクレジットカードは非常にランクの高いカードとして有名です。年収が高めの経営者や医者、上場企業の役職者の方以外は作るのが困難です。

このランクのカードには『JCB ザ・クラス』『Mastercard Black Card』などのクレジットカードが当てはまります。

代表プラチナカード:『JCB ザ・クラス』

『JCB ザ・クラス』はJCBブランド最高峰のブラックカードです。入会するには招待が必要となっており、選ばれた方のみ所有する事ができるクレジットカードです。

年会費は5.5万円(税込)なので他社のブラックカードに比べて安いのですが、サービス内容は以下のようになっており申し分ないです。

- 24時間対応のコンシェルジュサービス

- 年1回、ディズニーチケットなどの2万円相当以上の商品が貰えるメンバーズ・セレクション

- 国内・海外旅行傷害保険最高1億円

- 東京ディズニリゾートのアトラクションが事前に予約することで待ち時間無しで乗れるVIP待遇

2019年3月6日追記:

2019年をもってディズニーランドの会員制レストラン「クラブ33」に入れる特典は終了しました(※口コミ情報に基づく)

このように普段はなかなか味わえないようなサービスがついています。

そのため、招待条件がJCBのプロパーカード(直接発行しているカード)で累計1,500万円以上の利用実績が必要と言われるなど困難ですが、それに見合ったサービスとなっています。

AAAランク. サラリーマンの最高峰レベルのカード

AAAランクのクレジットカードは、一般的なサラリーマンでもカードを使い続けることで作ることが可能です。

Sランク以上は経営者などハイステータスの方以外は作りにくいので、普通のサラリーマンの方が目指せる最高ランクはここが一つの目安です。

このランクのカードには『Oliveフレキシブルペイ プラチナプリファード』『JCBプラチナ』などのクレジットカードが当てはまります。

代表プラチナカード:『Oliveフレキシブルペイ プラチナプリファード』

『Oliveフレキシブルペイ プラチナプリファード』は三井住友銀行のOliveが発行するクレジットカードを含む1枚で3つの支払いができるプラチナカードです。

通常ポイント還元率は1%ですが、以下のようなボーナスポイントをもらえる機会が多いため、結果としてポイントが笑えるほど多く貯めやすいです。

- 40,000ポイント:入会月の3ヵ月後末までに40万円以上の利用

- 給与・年金受取200Pなど2個選択:Oliveアカウントの選べる特典で毎月もらえる

- 最高5%(最高30,000ポイント/年):三井住友カードつみたて投資で10万円/月積立時

- +1~9%相当の還元率:プリファードストア(特約店)での利用

- 最大+40,000ポイント:毎年、前年100万円の利用ごとに10,000ポイントプレゼント(最大40,000ポイント)

- +2%相当の還元率:外貨ショッピング利用特典(海外での利用のみ対象)

Oliveアカウントの選べる特典は4つありますが、給与・年金受取200Pは自分宛の被振込が2ヵ月連続で1度に3万円以上あればOKなので、後は対象のコンビニ・飲食店での利用額が月に1万円を超えるかどうかで選ぶと最大限のポイントがもらえます。

特約店は高還元率な宿泊予約サイトの他に、百貨店やコンビニ、マクドナルドのようなファーストフード・スターバックスなどのカフェ、スーパーやドラッグストアが対象でボーナスポイントがもらえます。

このように、SBI証券での資産運用やLINE Payで税金などを支払ったりすると年会費分以上のポイントを得やすいため、大半の方におすすめです。

『Oliveフレキシブルペイ プラチナプリファード』公式ページ:

代表プラチナカード:『JCBプラチナ』

『JCBプラチナ』は最もおすすめなプラチナカードで国内発行で最高峰の招待なしで申し込める年会費27,500円(税込)のプラチナカードです。

コンシェルジュサービス、プライオリティ・パス、一部高級レストラン2名以上予約時1名分無料など多くのサービスが付帯しています。

2017年10月に発行された比較的新しいカードですが年会費・サービスともに非常に魅力的な一枚です。

『JCBプラチナ』公式ページ:

AAランク. 作るのが難しい

AAランクのクレジットカードは作るのが難しい傾向にあります。年収が500万円以上は必要な事が多いです。

このランクに位置するカードは準プラチナカード以上のランクのクレジットカードで、『ダイナースクラブカード』『三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード』があります。

代表準プラチナカード:『ダイナースクラブカード』

『ダイナースクラブカード』は上級ゴールドカードや準プラチナカードと見なされることが多い富裕層に利用している人が多いクレジットカードです(ここでは準プラチナカード扱いとします)

以前に比べて審査基準が下がっていますが、それでも原則年齢27歳以上で年収500万円以上でなければ審査に通る確率が低く、やや作りにくいカードです。

ただ、食に関する特典が非常に豪華であり、圧倒的なステータスを持つ『ダイナースクラブ プレミアムカード』を持ちたい方は是非持っておきたい一枚です。

『ダイナースクラブカード』公式ページ:

代表格安プラチナカード:『三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード』

『三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード』はプラチナカードの中でかなりお得なカードと言えます。申し込みは20歳以上でご本人に安定した収入のある方(学生を除く)になり限度額も50〜500万円利用可能です。

年会費が22,000円(税込)であるにもかかわらず、レストラン、空港、ホテルの利用がお得になるプラチナカード特典がほぼ利用可能です。また、旅行保険に航空便遅延保険が国際線と国内線の両方で付帯しています。

カードの審査はクレジットヒストリーにもよりますが、年収500万円以上ある事が望ましいです。

『三菱UFGカード・プラチナ・アメリカン・エキスプレス・カード』公式ページ:

Aランク.ランクの高さの割に作りやすいカード

Aランクのクレジットカードはランクが高い割に一般会社員でも所有できたり、上級ゴールドカードなのに作りやすかったりとお得なカードが多いです。

上級ゴールドカードだけれども比較的作りやすい『JCBゴールド ザ・プレミア』が特におすすめです。

代表上級ゴールドカード:『JCBゴールド ザ・プレミア』

『JCBゴールド ザ・プレミア』は『JCBゴールド ザ・プレミア』のサービス年会費が5,500円(税込)と『JCBゴールド』のカード年会費が11,000円(税込)がかかります。

世界約130の国や地域、約500の都市で1,400か所以上の空港ラウンジを無料で利用できるプライオリティ・パスを利用できたり、レストランやホテルで特別な割引が受けられるなどプラチナカードに近いサービスが受けられます。

『JCBゴールド ザ・プレミア』の招待を受けるためには『JCBゴールド』を作って、2年連続で年間100万円以上カードを利用しましょう。2025年の招待(2025年2月下旬~3月上旬頃予定)からは1年間で200万円(税込)以上利用も招待条件に加わります。

『JCBゴールド』公式ページ:

BBBランク. 作るのはやや難しい

BBBランクのクレジットカードは作るのがやや難しいですが、正社員で安定した継続収入があれば作れる人が多いです。

このランクのカードには『Oliveフレキシブルペイ ゴールド』『JCBゴールド』などの代表的なゴールドカード位置します。

代表ゴールドカード:『Oliveフレキシブルペイ ゴールド』

『Oliveフレキシブルペイ ゴールド』は三井住友銀行が発行するクレジットカードを含む1枚で3つの支払いができるゴールドカードです。

現在は『三井住友カード ゴールド(NL)』と比べてもポイントが最大20%多くもらえるなど下表のようにメリットが多いです。

| 『Oliveゴールド』 | 『ゴールド(NL)』 | |

| 年会費(税込) | 5,500円 年間100万円の利用で翌年以降の年会費永年無料 ※デビットモード・クレジットモードでのご利用が対象です。 | 5,500円 年間100万円の利用で翌年以降の年会費永年無料 ※デビットモード・クレジットモードでのご利用が対象です。 |

| Vポイントアッププログラム(対象のコンビニ・飲食店での利用時) | 最大20%のVポイント ※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。 | ー ※いずれかのOliveカードを作成し、SMBC IDを紐づければ同じ還元率が適用 |

| Oliveアカウントの選べる特典 | 給与・年金受取200Pなど1個選択 ※入会月の当月と翌月に限り2個選択可能 | ー |

| 国際ブランド | Visa | Visa・Mastercard |

| 家族カード | あり | あり |

| 引き落とし口座 | 三井住友銀行のみ | 他の銀行も可能 |

| 支払い先による還元率の変動 | あり(デビットカードと処理され、下がる可能性も) | なし |

| 電子マネーiD支払い | デビットカードのみ ポイント優遇対象外 | クレジットカード ポイント優遇あり |

| 支払い日 | 26日のみ | 10日または26日 |

| 追加カードの発行 | 三井住友カードWAONなど一部不可 | 全て作成可 |

支払い日や引き落とし口座などのこだわりがなければ、『Oliveフレキシブルペイ ゴールド』の方がより多くポイントがもらえるなどの優遇を得られます。

年会費無料にする条件が比較的優しいため、クレカ投信積立以外のカード利用額が年500万円未満の方は、『Oliveフレキシブルペイ プラチナプリファード』よりもコスパ良く保有できて多くの方におすすめです。

『Oliveフレキシブルペイ ゴールド』公式ページ:

代表ゴールドカード:『JCBゴールド』

『JCBゴールド』はステータスが高く、誰に見られても恥ずかしくないゴールドカードです。また、ワンランク上の『JCBゴールド ザ・プレミア』やそのさらに上の『JCB ザ・クラス』を目指すこともできます。

初年度の年会費は無料で、翌年以降は11,000円(税込)かかります(スマリボで5,000円(税込)キャッシュバック可能)。主な特典としては国内の主要空港内に加え、ハワイの空港ラウンジを無料で利用できます。

また、ショッピング保険も年間最高500万円までの補償、海外旅行保険も最大1億円付帯し、国内・海外航空機遅延保険も付くなど保険が非常に手厚い1枚です。

『JCBゴールド』公式ページ:

BBランク. 作るのはそこまで難しくない

BBランクには作るのはそこまで難しくないものの、ステータスはしっかりしたクレジットカードが当てはまります。

このランクのカードには20代向けのゴールドカード、『JCB GOLD EXTAGE』や、年会費の安いゴールドカードである『Orico Card THE POINT PREMIUM GOLD』などが当てはまります。

カードの性能はゴールドカードとほぼ変わらないので20代の方でゴールドカードに興味がある方におすすめです。

代表ヤングゴールドカード:『JCB GOLD EXTAGE』

『JCB GOLD EXTAGE』は5つあるクレジットカードの国際ブランドでただ1つ日本ブランドが直接発行しているヤングゴールドカードです。

新社会人に対しては比較的審査が易しく、優待や特典はポイントボーナスに特化しているため、比較的ポイントがたまりやすいヤングゴールドカードです。

ただ、5年間しか持てず初回更新時に審査のうえ自動的に『JCBゴールド』へ切り替えとなってしまうことや、途中で解約をすると2,200円(税込)の手数料が発生するので注意が必要です。

『JCB GOLD EXTAGE』公式ページ:

代表格安ゴールドカード:『Orico Card THE POINT PREMIUM GOLD』

『Orico Card THE POINT PREMIUM GOLD』はオリコカードから出されている年会費が税込で2,000円を切る格安ゴールドカードです。

以前、元TOKIOの長瀬智也さんがTVCMで紹介していたのを見て知った人も多いこのカードは、ゴールドカードでありながら券面が黒色と非常に珍しいです。

格安ゴールドカードながらポイント還元率を重視していて通常の利用で1%と高いですが、さらに下記の4つの特典があるので還元率が高くなりやすいです。

- 入会後6カ月間はポイント還元率が2%にアップ

- オリコモールの利用で1%のポイント加算

- 電子マネー「iD」「QUICPay」の利用で0.5%のポイント加算

- ショッピングリボ払いの利用でポイント0.5%加算

電子マネーとネットショッピングの利用が多い人は、常時1.5%以上の還元率になりポイントが非常にたまりやすい1枚です。

『Orico Card THE POINT PREMIUM GOLD』公式ページ:

Bランク. 安定した継続収入があれば作れる

Bランクには一般カード(国際ブランド系)が当てはまり、代表的なクレジットカードは『JCB CARD W』『JCB CARD W plusL』『JCBカード S』『プロミスVisaカード』などです。

国際ブランドが発行するプロパーカード(自社で発行するカード)なので一般カードの中でも若干、敷居が高くなります。

しかし、安定した継続収入があれば断られることがあまりありません。

代表一般カード:『JCB CARD W』『JCB CARD W plusL』

『JCB CARD W』『JCB CARD W plusL』は新規カード申し込みだと審査が厳しい傾向にあるJCBのプロパーカードを比較的簡単に作れる事がメリットです。

また、JCBオリジナルシリーズ優待店に指定されている下記のような店舗では最高10.5%のポイントが還元されます。

- スターバックス(Starbucks eGift)の購入分:10.5%

- セブン-イレブン:2%

- Amazon:2%

以上のようにスターバックスやセブン-イレブン、Amazonでの買い物が多い方には特におすすめのクレジットカードです。

※『JCB CARD W plus L』は女性向けサービスが豊富なカードです。

『JCB CARD W』『JCB CARD W plus L』公式ページ:

https://www.jcb.co.jp/promotion/ordercard/w/

40歳以上の方は『JCBカード S』がおすすめです。

『プロミスVisaカード』

対象のコンビニ・飲食店等店舗でのご利用時に、プロミスVisaカードのカード現物タッチ決済で支払うと、1.5%ポイント還元。

スマホのVisaのタッチ決済で支払うと、7%ポイント還元されます。

※ 商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合がございます。

※ 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いいただく場合がございます。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ iD、カードの差し込み、磁気取引は対象外です。

※ 通常のポイント分を含んだ還元率です。

『プロミスVisaカード』公式ページ:

https://cyber.promise.co.jp/BPA01X/BPA01X37?t=100000021&k=3020004247&LP=G&Teikeisakikoumoku1=c_g_td_00263&argument=yj0F7cLs&dmai=a677f5f1068d97&utm_source=google&utm_medium=cpc&utm_campaign=gs&gad_source=1&gad_campaignid=1693357894&gbraid=0AAAAADtNwGkmmVV7B-aZUhOC9GjEy0MGl&gclid=CjwKCAjw3f_BBhAPEiwAaA3K5Kl_Ga_hqc0KJbHZw6_NYjAmyYF3gE874KK32TFNQZJGMd9KThuIDRoCLYMQAvD_BwE

Cランク. きちんとした収入があれば作れる

Cランクには一般カード(銀行系)が当てはまります。銀行や銀行のグループ会社が発行するクレジットカードで、一般カードの中では若干敷居が高くなります。

しかし、安定的な収入があり、過去に返済の遅滞などを起こしていなければ作るのに問題はないです。

代表的なカードとしては『Oliveフレキシブルペイ (一般)』『三菱UFJカード』『みずほマイレージクラブカード/THE POINT』などが当てはまります。

代表一般カード:『Oliveフレキシブルペイ (一般)』

『Oliveフレキシブルペイ (一般)』は三井住友銀行のOliveが発行する年会費永年無料のポイント還元率0.5%のクレジットカードを含む1枚で3つの支払いができるカードです。

『三井住友カード(NL)』と比べても下表のようにメリットが多いです。

| 『Olive 一般』 | 『三井住友カード(NL)』 | |

| Vポイントアッププログラム(対象のコンビニ・飲食店での利用時) | 最大20%のVポイント ※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。 | ー ※いずれかのOliveカードを作成し、SMBC IDを紐づければ同じ還元率が適用 |

| Oliveアカウントの選べる特典 | 給与・年金受取200Pなど1個選択 ※入会月の当月と翌月に限り2個選択可能 | ー |

| 国際ブランド | Visa | VISA・Mastercard |

| 引き落とし口座 | 三井住友銀行のみ | 他の銀行も可能 |

| 支払い先による還元率の変動 | あり(デビットカードと処理され、下がる可能性も) | なし |

| 電子マネーiD支払い | デビットカードのみ ポイント優遇対象外 | クレジットカード ポイント優遇あり |

| 支払い日 | 26日のみ | 10日または26日 |

| 追加カードの発行 | 三井住友カードWAONなど一部不可 | 全て作成可 |

支払い日や引き落とし口座などのこだわりがなければ、『Oliveフレキシブルペイ(一般)』の方がより多くポイントがもらえるなどの優遇を得られます。

また、三井住友銀行本支店ATM、三菱UFJ銀行の店舗外ATMでの時間外手数料が無料だったり、SMBCダイレクトでの他行あて振込手数料が月3回まで無料など生活口座としての使い勝手も優れています。

『Oliveフレキシブルペイ (一般)』公式ページ:

Dランク. 過去に返済の延滞などをしていなければ作れる

Dランクには一般カード(信販系)が当てはまります。

基本的に信販会社は顧客にお金を貸すことで利益を得ています。そのため、基本的には返済能力があり、クレジットカードを使ってくれそうな方にはカードを発行したいと考えています。

そのため、過去に返済の延滞などがなければ審査に落ちる可能性は低いです。

信販系カードには『PayPayカード』『Orico Card THE POINT』『ライフカード』などが挙げられます。

代表一般カード:『PayPayカード』

『PayPayカード』はQRコード決済で最大のシェアを誇るPayPayを最も有利な条件で使えるクレジットカードで、PayPayのヘビーユーザーは必携の1枚です。

2024年8月7日よりVisa・Mastercard・JCBの3つのブランドを申し込めるようになりました。用途に応じて利用できて、それぞれのカードの支払い口座を分けることも可能です。

自治体などと組んで行われるキャンペーンなどでも、PayPayクレジットは対象になるため、お店や品物を選ばず広く特典を受けやすく、Yahoo!ショッピングなどのネットショッピングでもポイントをたくさん得やすいです。

『PayPayカード』公式ページ:

Eランク. 非常に作りやすい

Eランクには一般カード(流通系)が当てはまります。

基本的にこれらのクレジットカードは自社グループ会社でカードを発行し、自社でカードを利用してもらい、カード利用やリボ金利などの手数料で稼ぎたいと考えています。

そのため、フリーターの方や専業主婦など幅広い層の方でも作りやすいです。

代表的なカードには『エポスカード』『イオンカードセレクト』が当てはまります。

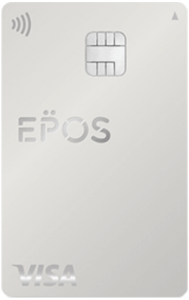

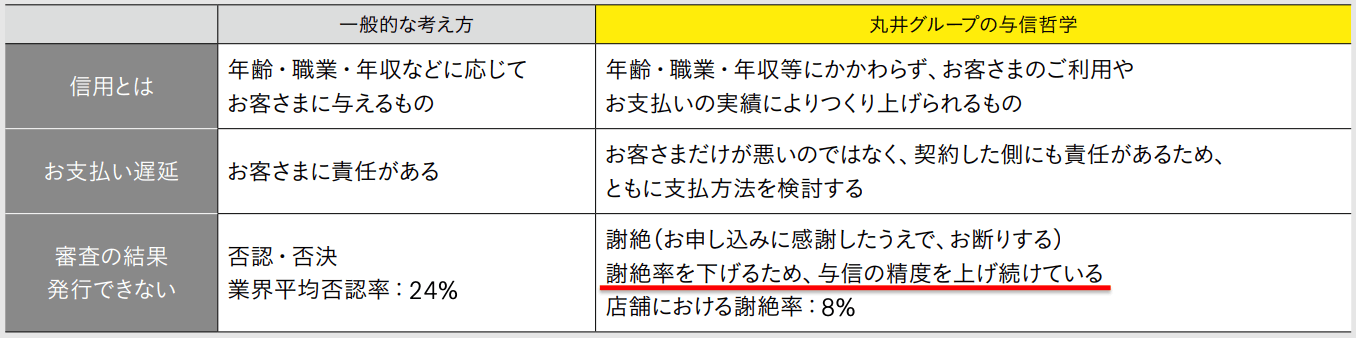

代表一般カード:『エポスカード』

『エポスカード』はファッションビルなどの商業施設を展開する丸井のグループ会社であるカード会社が発行する年会費無料のクレジットカードです。

日本で初めて「クレジット」という名称を使用した「クレジット・カード」を発行しているカード業界の老舗で、他社と違った与信ノウハウを利用して審査しているため断られる確率がわずか8%と非常に低いです(他社平均は24%)

会社の理念として「信用はお客さまと共につくるもの」という与信哲学があるため、30代以下の会員が50%を超えていたり、カード会員の70%以上が女性であるなどより多くの人に利用してもらいたいという意志がある事がわかります。

カードの機能としても非常に優れていて、以下のようにマルイでもお得ですが、マルイ以外でもお得な特典があります。

- 年に4回、マルイで10%の優待期間があります。

- 海外旅行保険で疾病治療保険が年会費無料カード最高額の270万円など実用的な内容

- 最短即日での発行が可能(先にネットで申し込んで審査に通ってから受け取りに行った方が無駄足しなくて済みます)

- ファミレス・カラオケ・映画など全国10,000店舗以上で割引やポイント優遇などの特典を受けられます

『エポスカード』公式ページ:

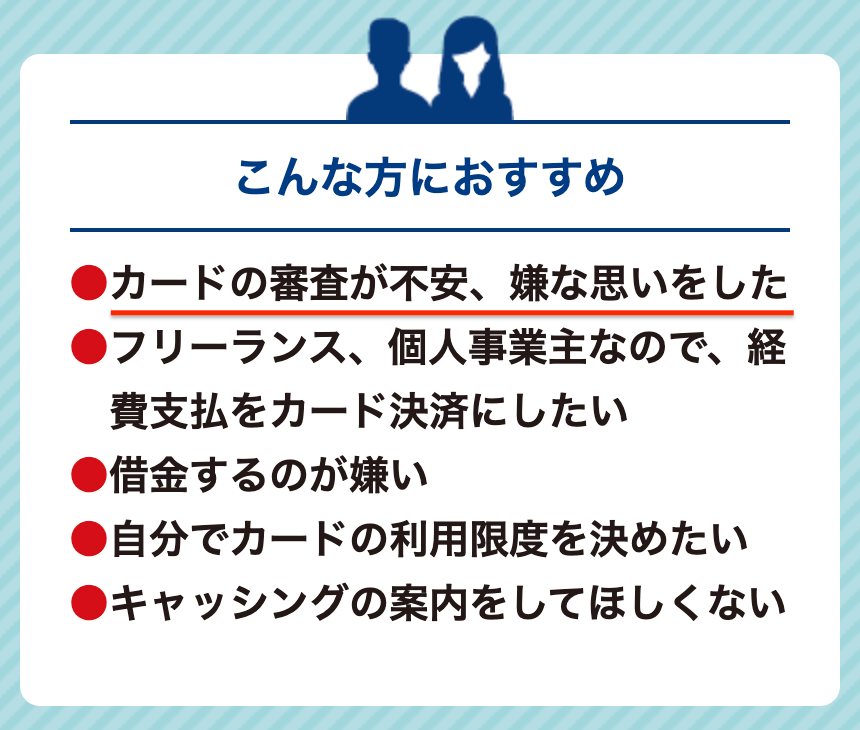

特殊. 他のカードと審査基準が異なる

一般的なランク付けができない特殊には一般カードの『Nexus Card』が当てはまります。

なぜならこのクレジットカードは事前にデポジット(保証金)を預けるため、これまで紹介してきたカードの審査難易度という概念が当てはまらないからです。

そのため、他のカードと違う基準でクレジットカードを作りたいと考えている方におすすめです。

代表カード:『Nexus Card』

『Nexus Card』は事前にデポジット(保証金)を預けるという珍しいタイプのクレジットカードです。

デポジット(保証金)=限度額となるため、いわゆるブラックリストに載っている方でも作れる可能性が高く、公式ページにも以下のように書かれてあります。

出典:Nexus Card

審査に不安のある方におすすめとカード会社の公式ページで書かれてあるのはこの『Nexus Card』くらいしかありません。

ブラックではないが、他社のカードに申し込みをして断られ続けた方でも、まずはこのカードの利用を毎月続ける事で専門の信用機関(CICなど)にクレジットヒストリーが作れて、他のカードの審査に通りやすくなります。

カードとしても普通のMastercardと同じように使えて、ポイントが貯まったりボーナス・分割・リボ払いにも対応しているなど便利な1枚です。

『Nexus Card』公式ページ:

まとめ

クレジットカードのランク一覧表とその解説をしました。

クレジットカードのランクの一覧表は以下のようになっていて、一般的にカードの入手難易度とステータスは比例します。

あなたのステータスと欲しいランクを考えながらクレジットカードを選ぶことがおすすめです。

| カードのランク | カードの種類 | 代表カード | 年会費(税込) | 入手難易度 |

| SSS | ブラックカード | 『ダイナースクラブ ロイヤルプレミアムカード』 | 550,000円 | 超難 |

| 『Mastercard Black Diamond』 | 660,000円 | |||

| SS | 『セゾンダイヤモンド・アメリカン・エキスプレス・カード』 | 242,000円 | 難 | |

| 『Mastercard Gold Card』 | 220,000円 | |||

| 『ダイナースクラブ プレミアムカード』 | 143,000円 | |||

| S | 『JCB ザ・クラス』 | 55,000円 | ||

| プラチナカード ※大丸松坂屋はゴールドカード | 『Mastercard Black Card』 | 110,000円 | 難 | |

| AAA | 27,500円〜 | |||

| AA | 準プラチナカード | 『ダイナースクラブカード』 | 24,200円〜 | 難 |

| 格安プラチナカード | 20,000円〜 | やや難 | ||

| A | 上級ゴールドカード | 『JCBゴールド ザ・プレミア』 | 11,000円〜16,500円 | やや難 |

| BBB | ゴールドカード | 11,000円 | やや難 | |

| BB | ヤングゴールド | 『JCB GOLD EXTAGE』 | 3,300円〜 | 少し難 |

| 格安ゴールドカード | 2,095円〜 | 普 | ||

| B | 一般カード(国際ブランド系) |

| 無料 | 普 |

| C | 一般カード(銀行系) | 無料 | 普 | |

| D | 一般カード(信販系) | 無料〜1,100円ほど | 易 | |

| E | 一般カード(流通系) | 無料〜3,300円ほど | 易 | |

| ※特殊 | 一般カード | 『Nexus Card』 | 1,375円※別途発行費用550円も必要 | 超易 |

あなたに合ったランクのクレジットカードを選んで作る事で、今よりも便利で快適な生活が送れるようになることを願っています。

(※当サイトへの掲載情報は、できる限り正確であるように精査の上細心の注意を払って作成しておりますが、情報を利用・使用するなどの行為に対して生じたあらゆる損害等について一切補償は致しません。極力サービス内容が変わり次第更新をしますが突然変わりすぐに更新できない可能性もあるため、カードご入会の前には必ずご自身でカード発行元の公式サイトで最新の情報をご確認した後にお申し込み下さい)