「JCBでおすすめのクレジットカードが知りたい!」と考えていませんか。

JCBは日本唯一の国際ブランドとして、世界的に知名度のあるJCBの管理や発行を行っている大手クレジットカード会社です。その中で、JCBが付いているクレジットカードは非常に多く、どのカードを選べば良いかわかりにくいです。

そこで、この記事では大手カード会社に3社勤務した私がその経験を生かして、おすすめの「JCBのクレジットカード」を以下の流れで紹介します。

この記事を読むことで、あなたにおすすめのJCBのクレジットカードが必ず見つかります。

0. JCBのクレジットカードについて

JCBは日本唯一の国際ブランドです。

JCBのクレジットカードには大きく分けて以下の2種類があります。

- プロパーカード:JCBが直接発行しているクレジットカード

- 提携カード:JCBと提携し、JCBのライセンスを借りて発行しているクレジットカード

特徴はそれぞれ以下の通りです。

年会費無料のカードを探すならば、JCBの提携カードから探すことをおすすめします。

JCBのプロパーカード

JCBのプロパーカードはJCBオリジナルシリーズと呼ばれ、様々な特典が付帯します。

JCBカードSは0.5~10.0%、JCB CARD WとJCB CARD W plus Lは1.0%~10.5%のポイント還元率(※還元率は交換商品により異なります。)

- セブン-イレブン:ポイント3倍

- スターバックス(Starbucks eGift)の購入分:ポイント20倍

- Amazon.co.jp:ポイント3倍以上

- 昭和シェル石油:ポイント2倍

※セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

※スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

※Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

JCBのプロパーカードで完全年会費無料のクレジットカードは次の5枚です。

| カード名 | 申し込み資格 | 特徴 |

| 『JCB CARD W』 | 18歳以上39歳以下 | 基本ポイント還元率1.0%~10.5% ※還元率は交換商品により異なります。 |

| 『JCB CARD W plusL』 | 18歳以上39歳以下 | 基本ポイント還元率1.0%~10.5% ※還元率は交換商品により異なります。 |

| 『JCBカード S』 | 18歳以上 | クラブオフやスマートフォン保険が付く |

| 『JCB LINDA』 | 18歳以上 | 女性向けサービスが豊富 |

| 『JCB CARD R』 | 18歳以上 | 最高ポイント還元率2%。リボ払い専用カード |

最もスタンダードな『JCBカード S』は無条件で年会費永年無料なので、大手発行の安心感とJCBオリジナルシリーズの特典が欲しい方におすすめです。

しかし、審査は他の提携カードと比較すると若干難しくなっています。

プロパーカードが欲しい方は次章の「おすすめのJCBプロパーカード7選」を参考にしてください。

JCBの提携カード

JCBからJCBのライセンスを借りて、各発行会社が発行しているクレジットカードです。

そのため、年会費・特典・審査基準も発行会社によって違いますが、年会費無料のクレジットカードも非常に多いです。

年会費無料のJCBカードを探すならば、提携カードから探すことをおすすめします。

提携カードが欲しい方は2章以降の下記部分を見ながら目的に合わせて選んでいきましょう。

1. おすすめのJCBプロパーカード7選

JCBのクレジットカードを紹介する際に欠かせないのが、JCBのプロパーカードです。

- 還元率1%以上『JCB CARD W』『JCB CARD W plusL』

- 年会費永年無料の一般カード『JCBカード S』

- 女性向け『JCB LINDA』

- 20代向けゴールドカード『JCB GOLD EXTAGE』

- ステータスカード『JCBゴールド』

- 招待不要のプラチナカード『JCBプラチナ』

この章を読むことで、JCBのプロパーカードを検討している方はどのカードを選ぶべきかがわかります。

還元率1%以上『JCB CARD W』『JCB CARD W plusL』

『JCB CARD W』『JCB CARD W plusL』は39歳以下の人が作れるJCBが直接発行している年会費永年無料でポイント還元率1.0%〜10.5%のクレジットカードです。

※還元率は交換商品により異なります。

また、JCBオリジナルシリーズ優待店に指定されている下記のような店舗では最高10.5%のポイントが還元されます。

- スターバックス(Starbucks eGift)の購入分:10.5%

- セブン-イレブン:2%

- Amazon:2%

以上のようにスターバックスやセブン-イレブン、Amazonでの買い物が多い方には特におすすめのクレジットカードです。

※『JCB CARD W plus L』は女性向けサービスが豊富なカードです。

『JCB CARD W』『JCB CARD W plus L』公式ページ:

年会費永年無料の一般カード『JCBカード S』

『JCBカード S』は日本で唯一の国際ブランドJCBが自社で発行するクレジットカードです。JCBは知名度が非常に高く日本で最もカード会員数が多いです。

年会費永年無料でポイント還元率は0.5~10.0%ですが、JCBオリジナルシリーズのクレジットカードなので以下の店舗でポイントがお得になります。

※還元率は交換商品により異なります。

- セブン-イレブン:ポイント3倍

- スターバックス(Starbucks eGift)の購入分:ポイント20倍

- Amazon.co.jp:ポイント3倍以上

- 昭和シェル石油:ポイント2倍

さらに、不定期で開催される「JCBポイントアップ祭」では、コンビニ・スーパーなど対象店での利用で最大+10倍のポイントがもらえるため、高還元率になりやすいです。

「JCBカード S 優待 クラブオフ」も国内外20万ヵ所以上の割引優待*が受けられたり、JCBスマートフォン保険(利用付帯)※が付きます。

※自己負担額1万円の適用があります。

*掲載されている優待内容については、予告なく

下記①~②の条件を満たしている場合、補償が適用されます。

①補償対象スマートフォンの通信料の支払いに、JCB カード Sを指定

②事故発生の時点で、補償対象スマートフォンの通信料を直近3ヵ月以上連続で支払う

※購入後24ヵ月以内のスマートフォンが補償対象となります(補償内容:破損(スマホ画面割れ破損))

大手発行の安心感を重視して、JCBを長く使い続けたい方におすすめです。

『JCBカード S』公式ページ:

女性向け『JCB LINDA』

『JCB LINDA』は3種類ある可愛いデザインのクレジットカードを選べます。年会費は無料で基本的なポイント還元率は0.5%です。

このカードはデザインの可愛さだけでなく、貯まったポイントはドライヤーなどの女性にとって嬉しい商品と交換可能です。

その他にも様々な参加企業から提供される特典や商品が当たるキャンペーンを毎月開催しています。

出典:JCB

また、他のJCBカード同様海外旅行保険やショッピング保険も付帯します。

さらに『JCB LINDA』や『JCB CARD W plus L』の保有者限定で入会できる、選べる女性保険「お守リンダ」は女性特定がん限定手術保険など女性にとって非常に嬉しい内容となっています。

『JCB LINDA』公式ページ:

20代向けゴールドカード『JCB GOLD EXTAGE』

『JCB GOLD EXTAGE』は20代向けのゴールドカードです。20歳以上29歳以下の方が作ることができ、『JCB GOLD EXTAGE』の初回更新時(5年後)、審査のうえ自動的に『JCBゴールド』へ切り替えとなります。

初年度年会費は無料で、JCB公式ページに記載されている年会費優遇特典を利用すれば翌年以降も無料にできます(通常税込3,300円)。主な特典としては国内の主要空港内に加え、ハワイにあるダニエル・K・イノウエ国際空港内の空港ラウンジが年中無休・無料で利用することができます。

また、ショッピング保険も最高200万円(海外国内)まで補償してもらえるなど保険内容も申し分なく、将来『JCBゴールド』を持ちたいと考えている方におすすめのカードです。

『JCB GOLD EXTAGE』公式ページ:

ステータスカード『JCBゴールド』

『JCBゴールド』はステータスが高く、誰に見られても恥ずかしくないゴールドカードです。

初年度年会費は無料ですが、翌年以降は11,000円(税込)かかります。

※オンラインで入会申し込みの場合は初年度年会費無料。(本会員の方が対象です。資料請求でお申し込みの方、もしくはお切り替えの方は対象となりません。)

主な特典として下記のように国内外を問わず、グルメや健康など幅広いです。

- 通話料無料のゴールド会員専用デスク

- 名門コースでゴルフ

- 国内の主要空港ラウンジを無料で利用

ワンランク上の『JCBゴールド ザ・プレミア』やそのさらに上の『JCB ザ・クラス』を目指す人には必携の1枚です。

『JCBゴールド』公式ページ:

招待不要のプラチナカード:『JCBプラチナ』

『JCBプラチナ』はJCBが直接発行している招待なしで申し込めるプラチナカードで、年会費も27,500円(税込)とこのクラスのカードを持ちたい方に自信を持っておすすめできるカードです。

特典やサービスは下記の通りで、グルメやプライオリティ・パスは1〜2回の利用で簡単に年会費以上のベネフィットを得られます。

- 業界でも最高クラスの評判を誇る非常に質の高いコンシェルジュサービス

- 一部高級レストラン2名以上予約時1名分無料:グルメベネフィット

- 国内の人気ホテル・旅館におトクに宿泊:JCBプレミアムステイプラン

- プライオリティ・パス:世界1,400か所以上の空港ラウンジを無料で利用できる(通常年会費469USD)

- 有名テーマパークのオフィシャルスポンサーならではのうれしい特典

旅行保険(利用付帯)の手厚さにも定評があり、海外だけでなく国内旅行でも航空機遅延保険が付く(利用付帯)などJCBプロパーカードの安心を実感しやすい一枚です。

『JCBプラチナ』公式ページ:

参考:招待制のJCBカード

以下のカードは自分から申し込むことができませんが、JCBのカードの中でも非常にステータスの高いクレジットカードです。

まず、『JCBゴールド ザ・プレミア』の招待を得るためには『JCBゴールド』を返済の遅滞などなく利用し続ける必要があります。

準プラチナカード:『JCBゴールド ザ・プレミア』

『JCBゴールド ザ・プレミア』は『JCBゴールド ザ・プレミア』のサービス年会費が5,500円(税込)と『JCBゴールド』のカード年会費が11,000円(税込)がかかります。

ただし、次の条件を満たすことで6,000円(税込)まで年会費を減らせます。

- JCBゴールド ザ・プレミアのサービス年会費5,500円(税込)無料:前年100万円(税込)以上のショッピング利用

- カード年会費5,000円キャッシュバック:JCB公式ページに記載されている年会費優遇特典を利用

世界約130の国や地域、約500の都市で1,400か所以上の空港ラウンジを無料で利用できるプライオリティ・パスを利用できたりと、その他のプラチナカードにも見劣りしないサービスが受けられるので準プラチナカードとも言われています。

『JCBゴールド ザ・プレミア』の招待を受けるためには『JCBゴールド』を入手し、2年連続で年間100万円以上カードを利用しましょう。

『JCBゴールド』公式ページ:

ステータス最高峰:『JCB ザ・クラス』

『JCB ザ・クラス』はJCBブランド最高峰のブラックカードです。入会するには招待が必要となっており、選ばれた方のみ所有する事ができるクレジットカードです。

ステータスは十分高いのですが、年会費も55,000円(税込)で他のブラックカードに比べて安いです。

ただ、このカードは他のブラックカードよりも優れている点として以下の点が挙げられます。

- コンシェルジュサービスの対応がいい

手荷物無料宅配サービスが付きませんが、基本的にはサービス、ステータスともに申し分ないです。

招待を受けるためには『JCBゴールド』または『JCBプラチナ』を持って年100万円以上、累計で1,000万円〜1,500万円を利用しましょう。

※他のページには直接JCBに連絡をして申し込みをして作れた(通称:突撃)という古い情報が載っていますが、2019年以降突撃での申し込みは原則できなくなっています(2020年以降は信金など金融機関経由の紹介や医師向け優待ページからの申し込みが復活しているようです)

『JCBゴールド』公式ページ:

https://www.jcb.co.jp/promotion/ordercard/gold/

『JCBプラチナ』公式ページ:

2. 年会費無料のJCB提携カードおすすめ3選

この章では、年会費無料のJCB提携カードの中からでおすすめを紹介します。

以下の3つのポイントに優れたJCBのカードを10枚厳選しました。

- ポイント還元率

- 海外旅行保険

- 審査難易度

| カード名 | ポイント還元率 | 海外旅行保険 | 審査難易度 |

| 『リクルートカード』 | ◎ | ○ | ○ |

| 『P-one Wiz』 | ◎ | × | ○ |

| 『ノジマ・ジャックス・JCBカード』 | △ | ◎ | ○ |

| 『P-oneカード<Standard>』 | ○* | × | ○ |

| 『ライフカード』 | △ | × | ◎ |

| 『マジカルクラブカードJCB』 | △ | × | ◎ |

| 『Likeme by saison card Digital』 | ○ | ○ | ○ |

| 『PayPayカード』 | ○ | × | ◎ |

| 『イオンカード』 | △ | × | ◎ |

| 『セゾンカードインターナショナル』 | △ | × | ○ |

*請求時に割引

上表から、さらに各項目ごとにおすすめのJCB提携カードを紹介します。

2-1. ポイント還元率の高いおすすめ年会費無料JCB提携カード

ポイント還元率が1.2%もあり、海外旅行保険も付帯していて全てにおいて非の打ち所のない最もおすすめなJCB提携カードです。

『リクルートカード』

『リクルートカード』は全ての年会費無料カードの中で1.2%という最高クラスのポイント還元率です。

さらに、下記のようなリクルートグループではより多くのポイントをもらえます。

- 4.2%:ポンパレモール

- 3.2%:じゃらんnet・Hot Pepper Beauty・ホットペッパーグルメ(ホットペッパーお食事券)

たまったポイントはリクルートグループのサービス利用時に1ポイント=1円から使うこともできますし、Pontaポイント・dポイントに交換でき、ローソンなどPonta・dポイント提携店舗での利用やJALマイルに交換できるため、使い勝手が良いです※2024年3月21日よりAmazon.co.jpで1ポイント1円で利用可能

おすすめの使い方はPontaポイントならau PAYマーケット限定ポイントに交換して「au PAY ふるさと納税」での支払いに使う、dポイントならSMBC日興証券の「日興フロッギー」で株・ETFなどに投資を行うのが高い価値で使える方法と言えます。

カードに付いている海外旅行保険は旅行代金の一部をクレジットカードで支払うことで、傷害・疾病治療費用が100万円と年会費無料カードの中ではトップクラスに良い条件なので海外でも役に立ちます。

『リクルートカード』公式ページ:

【参考情報】『P-oneカード<Standard>』ポイントの交換が面倒な人におすすめ

『P-oneカード<Standard>』はコンビニのファミリーマートでの利用がお得になる『ファミマTカード』やレンタルショップTSUTAYAの『Tカード プラス』を発行しているポケットカードから出ているクレジットカードです。

無条件で年会費がずっと無料で使えるだけでなく、他のクレジットカードと異なりカード請求時に自動で1%OFFとなる特長があります。

ポイントの有効期限や交換先を気にせずに、光熱費などの公共料金や税金・国民年金でも1%OFFになるので、クレジットカードのポイント交換などの仕組みが面倒な人におすすめです。

『P-oneカード<Standard>』公式ページ:

2-2. 好条件な海外旅行保険が付くおすすめ年会費無料JCB提携カード

通常、年会費無料の一般カードで良い条件の海外旅行保険が付帯しているクレジットカードは数えるほどしかありませんが、『ノジマ・ジャックス・JCBカード』はその中でも最も条件の良いJCB提携カードです。

注意事項

クレジットカードの保険条件の紹介にはよく「最大5,000万円補償」などと記載されていることが多いですが、この補償内容というのはあくまで事故による死亡や後遺障害についての補償であることが多いです。

さらに、傷害・疾病治療費は保険の対象外になっていることが多いのですが、海外旅行では非常に高額の治療費がかかるので、実際に旅行をした際に最も重要な保険は傷害・疾病保険です。

そのため、海外旅行保険目的でクレジットカードを持つのであれば、きちんと傷害・疾病保険の付帯したカードを選びましょう。

『ノジマ・ジャックス・JCBカード』

『ノジマ・ジャックス・JCBカード』はデジタル家電専門店のノジマとジャックスが提携して出している年会費無料のクレジットカードです。

海外旅行保険の内容は以下のようになっています。

| 付帯条件 | 自動付帯 |

| 傷害死亡・後遺障害 | 最高2,000万円 |

| 傷害治療費用 (1事故の限度額) | 200万円 |

| 疾病治療費用 (1疾病の限度額) | 200万円 |

| 賠償責任 (1事故の限度額) | 2,000万円 |

| 携行品損害[自己負担:1事故3,000円] (1旅行中かつ1年間の限度額) | 20万円 |

| 救援者費用 (1年間の限度額) | 200万円 |

また、このカードで支払いをすると、通常は現金などの支払いに比べて2%低くなってしまうポイント還元率が現金と同じポイントたまるだけでなく、カード会社のポイントも200円につき1ポイント付くのでノジマでお得に買い物ができます。

さらに、旅行やグルメ、癒しなど、さまざまなメニューがおトクに受けられる会員限定の優待サービス「J’sコンシェル」が全国23万以上で利用できます。

『ノジマ・ジャックス・JCBカード』公式ページ:

2-3. 審査が不安な方におすすめの年会費無料JCB提携カード

過去に返済を滞納してしまった方や他社の審査に落ちてしまい、クレジットカードの審査に不安な方におすすめです。

『ライフカード』

『ライフカード』は発行会社のライフカードの親会社が消費者金融のアイフルとなっています。

そのため、審査基準もどちらかというと消費者金融寄りで審査に自信のない方でも作れたという口コミがいくつかあるカードです。

また、このカードは基本的なポイント還元率が0.5%ですが、誕生日月のポイントが3倍になるなど普通に利用してもお得なカードです。

『ライフカード』公式ページ:

https://lifecard-promotion-dg.com/

※有料ですが、作りやすさを重視するのであればマスターカードブランドの『Nexus Card』だとかなりの確率で作れます。

参考:デビットカード

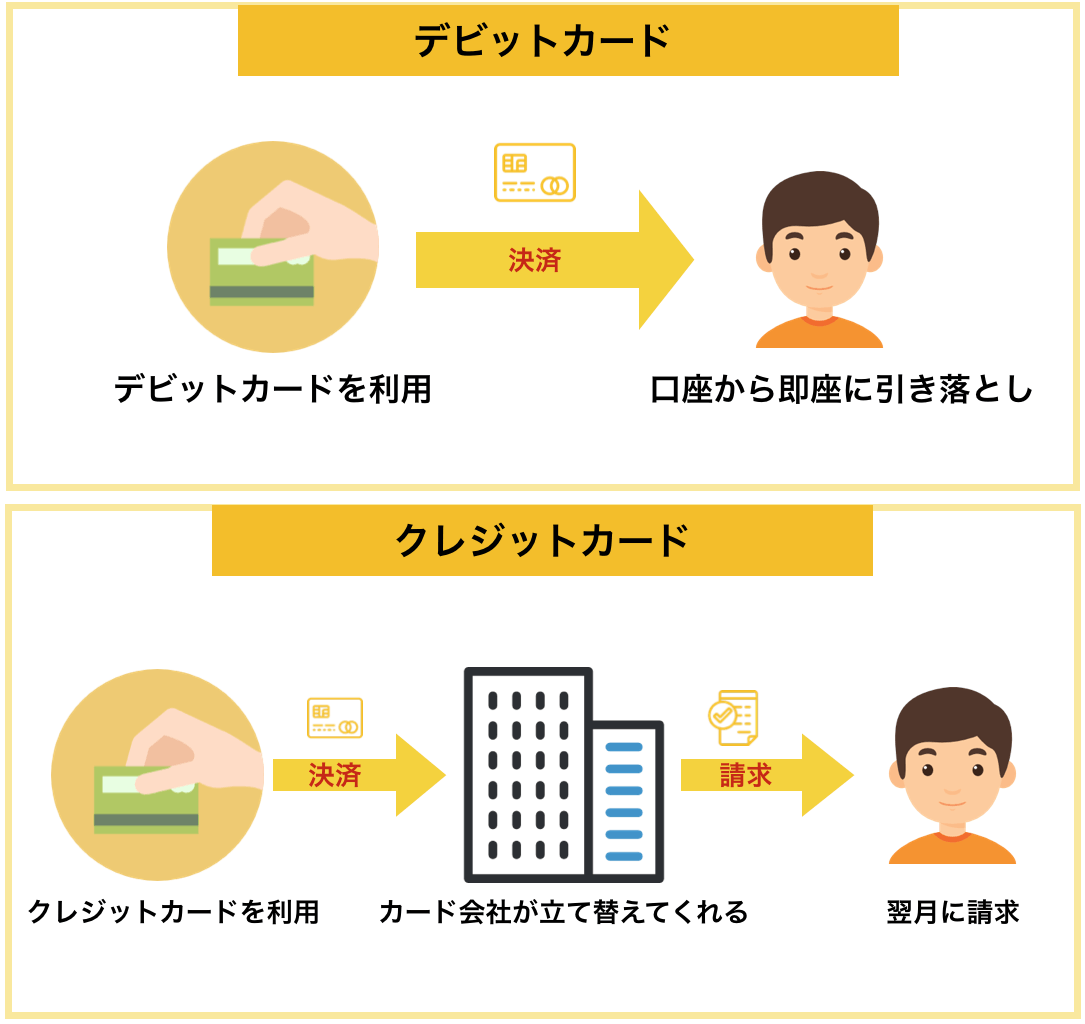

デビットカードは原則審査なしで作ることができるので、年齢などの条件さえ問題なければ誰でも作ることができます。

デビットカードとはクレジットカードと同様にVISAなどの支払い機能を兼ね備えたカードで、ネット決済やお店での決済が可能です。

しかし、以下のようにクレジットカードは利用した際に翌月以降に請求がきますが、デビットカードはクレジットカードと違って利用すると即座に利用金額が銀行口座から引き落とされる即時決済です。

上記のように、デビットカードで利用するのは自分の口座の中のお金で、基本的にお金を借りるような状態になることがありません。

そのため、どうしてもクレジットカードが作れないという方にはデビットカードもおすすめです。

以下のカードは最も還元率の高いJCBのデビットカードですが、もっと詳しくデビットカードについて知りたい方は「シーン別おすすめデビットカード13選」にておすすめのカードを紹介しているので参考にしてください。

『イオン銀行キャッシュ+デビット』(JCB)

『イオン銀行キャッシュ+デビット』(JCB)は通常の還元率は0.5%ですが、全国にあるイオングループでの買い物では1%と高めの還元率となる年会費無料のデビットカードです。

全国の主要都市に店舗が1つ以上ある事に加えて、ATMも提携を含めて5.5万台以上で入出金手数料無料で利用できるのは大きなメリットです。

- イオン銀行ATM:全国6,000台以上(イオンモール・イオン・ミニストップなど)

- みずほ銀行ATM:全国約1,800台(平日日中は無料)

- ゆうちょ銀行ATM:全国約31,000台(平日日中は無料)

- 三菱UFJ銀行ATM:全国約8,000台以上(平日日中は無料)

※各ATM台数は2024年1月調査時点の数字

その他の提携金融機関やコンビニATMなどでも条件を満たすと最大月5回まで無料で利用できます。

イオン銀行との取引によるスコアの数字でステージが上がりますが、メインで使わなくても他行ATM2回/月、他行振込1回/月を無料にできるシルバーにしやすいです。

また、VISAなどに比べると若干数は少ないですが、海外のJCB、CirrusマークのあるATM・CD機で現地通貨を1.6%+220円(税込)の低い手数料で引き出す事もできます。

『イオン銀行キャッシュ+デビット』(JCB)公式ページ:

3. 年会費有料のJCB提携カードおすすめ3選

この章では、年会費有料のJCB提携カードの中からでおすすめを紹介します。

クレジットカードに年会費を払うのを嫌がる方は多いですが、そのカードの還元率や特典・サービスなどがあなたのライフスタイルに合っていれば年会費無料よりも遥かに多いメリットを受けられます。

1年に数分の手間をかけるだけで、年会費の2倍近い価値分のマイルをもらえるカードもあるため、情報だけでもチェックしましょう。

- 『JALカードSuica』

- 『ANA To Me CARD PASMO JCB(ソラチカカード)』

- 『ビューゴールドプラスカード』

『JALカードSuica』

『JALカードSuica』はJR東日本グループを利用している人はもちろん、Suicaの利用でJALマイルを高還元率で貯めたい全ての方におすすめできるカードです。

JALマイルを貯めやすい理由は下記の通りです。

- Suicaへオートチャージができ、チャージでもJRE POINTがたまる

- ネットショッピングでJRE POINTがたまる

- モバイルSuicaやえきねっとなど対象サービスの利用で3〜8%JRE POINTがたまる

JRE POINTは1,500ポイント=500マイル(ショッピングマイル・プレミアム入会時は1,000マイル)でJALマイレージに交換できるので、えきねっとなど対象サービスの利用が多い人は6%前後のマイル還元率にできます。

3種類のグレードがありますが、次に挙げるような目安や目的によって選ぶと良いでしょう。

- 普通カード:少ない年会費負担でJALカードのメリットを試したい

- CLUB-Aカード:年1回以上飛行機に乗る、JGCを安い年会費で持ちたい

- CLUB-Aゴールドカード:メインカードとしてマイルをガンガン貯めたい、年数回以上飛行機に乗る

『JALカードSuica』公式ページ:

20代の方は『JAL CLUB EST』がおすすめです。

『ANA To Me CARD PASMO JCB(ソラチカカード)』

『ANA To Me CARD PASMO JCB(ソラチカカード)』は東京メトロを含む地下鉄などでPASMOを利用している人はもちろん、ANAマイルを高還元率で貯めたい全ての方におすすめできるカードです。

ANAマイルを貯めやすい理由は下記の通りです。

- 年会費最安825円(税込)の負担で毎年1,000マイルもらえる

- PASMOへオートチャージができ、J-POINTがたまる

- 東京メトロ線の乗車やTo Me CARD会員限定ポイントサービス加盟店の利用でメトポがたまる

- 100メトポを90マイルという高い交換率で換えられる

メトポに登録をすると、PASMOの利用で下記のメトポが貯まります。

- 乗車ポイント(東京メトロ線含む):平日5ポイント、土休日15ポイント

- 電子マネーポイント(To Me CARD会員限定ポイントサービス加盟店):自販機100円につき1ポイント、店舗200円につき1ポイント※税込

メトポはJ-POINTからも交換できるので、0.3%とマイル還元率が低いJ-POINTをメトポに交換してからマイルにすることでマイル還元率0.45%に上げることができます。

東京メトロを利用しない方でもANAマイルをメトポに一度交換して、再びANAマイルに交換することで有効期限を延長する「メトロ返し」が使えるメリットがあります。

『ANA To Me CARD PASMO JCB(ソラチカカード)』公式ページ:

『ビューゴールドプラスカード』

『ビューゴールドプラスカード』はJR東日本グループや東京駅周辺施設を利用している人はもちろん、Suicaの利用でJRE POINTを高還元率で貯めたい全ての方におすすめできるカードです。

JRE POINTを貯めやすい理由は下記の通りです。

- Suicaへオートチャージができ、チャージでもJRE POINTがたまる

- ネットショッピングでJRE POINTがたまる

- モバイルSuicaやえきねっとなど対象サービスの利用で6〜10%JRE POINTがたまる

特典内容がリニューアルされ、Suicaのチャージや定期券・切符の購入などを含めた全ての利用額が年100万円以上だとボーナスポイントがもらえます。

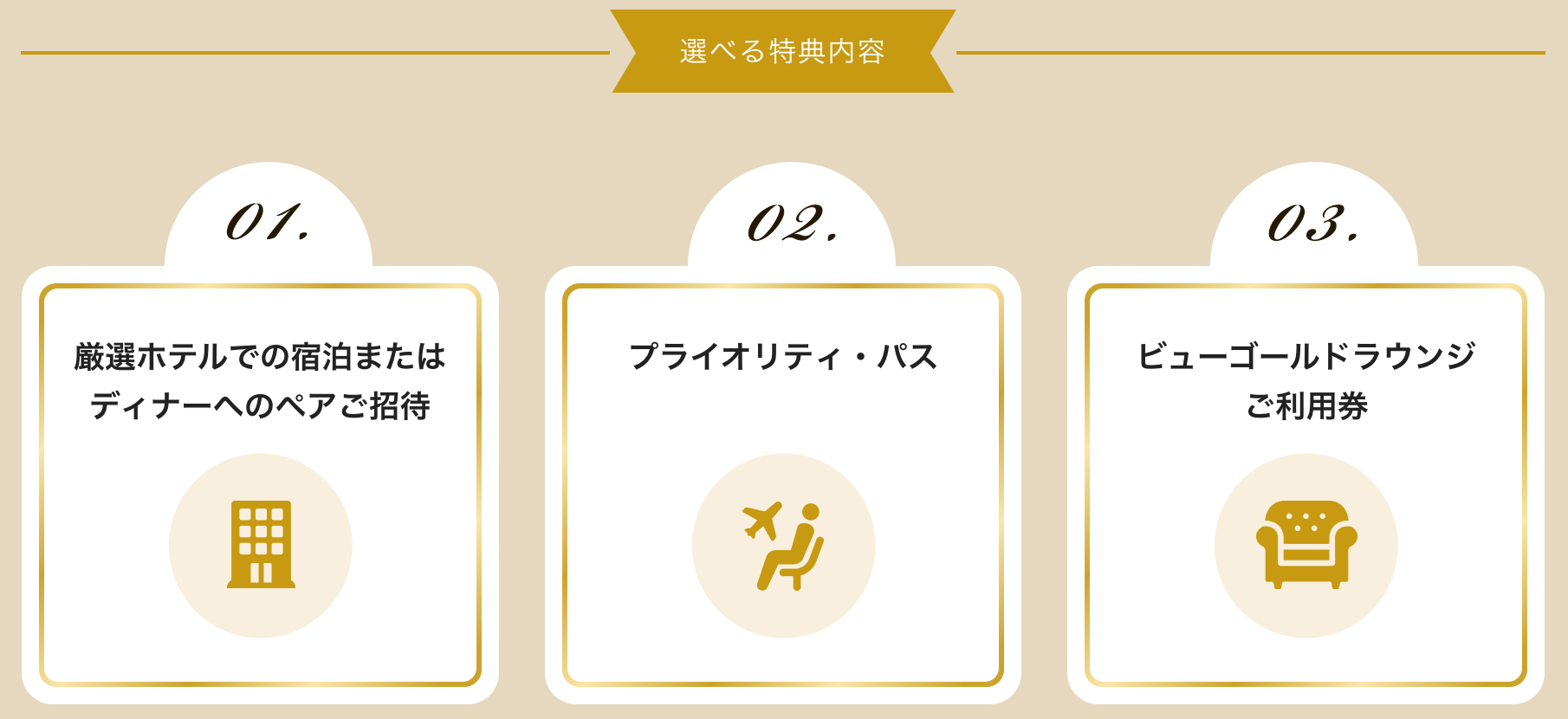

さらに、4月~翌年3月に発行する利用代金明細書の利用額の累計400万円(税込)以上の方は、次の特典から1つ選べるようになります。

出典:ビューカード

JRE POINTは1,500ポイント=500マイル(ショッピングマイル・プレミアム入会時は1,000マイル)でJALマイレージに交換できるので、えきねっとなど対象サービスの利用が多い人は6%前後のマイル還元率にできます。

駅改札口の内側にいる間に起こった事故に対する保険も自動で付くため、通勤や出張、旅行で鉄道を利用する機会の多い方には安心して移動ができます。

『ビューゴールドプラスカード』公式ページ:

4. 国内加盟店数トップクラスの国際ブランドJCB

最後にそもそもJCBはどういった国際ブランドなのかを紹介します。

国際ブランドとはJCBのような、カードでの支払いの決済を24時間世界中どこでも利用可能にするシステムを提供している会社を指します。

一般的に以下のようなロゴがカードの右下にあります。これらを7大国際ブランドと言います。

各ブランドの規模が一目で分かる徹底比較表は以下の通りです。

| ロゴ | 会員数 | 加盟店舗数 | ポイント | 代表的なカード | |

| JCB |  | ○ | 国内◎

国外△ | 国内加盟店数トップクラス | 『JCBカード S』 |

| VISA |  | ◎ | 国内◎

国外◎ | 世界各地で高確率で使用可能・大半のカード会社でApple Payの利用に制限あり | 『三井住友カード』 |

| Mastercard |  | ◎ | 国内◎

国外◎ | 海外利用時の為替手数料が最安値になりやすい | 『UCカード(一般カード)』 |

| AMERICAN EXPRESS |  | ○ | 国内◎

国外○ | ステータスの高い国際ブランド | 『アメリカン・エキスプレス・グリーン・カード』 |

| DinersClub |  | 不明 | 国内◎

国外○ | 「食」関連のサービス充実 | 『ダイナースクラブカード』 |

| 銀聯(UnionPay) |  | ◎ | 国内△

国外○ | 中国でのシェアNo.1 | 単独での発行は不可 |

| DISCOVER |  | △ | 国内◎

国外○ | アメリカ中心のブランドで、日本国内では作れない | 日本で発行できるカードなし |

上記のように、JCBのカードは国内で利用できる加盟店数がトップクラスに多いため、日本での利用が中心な方におすすめです。

JCBのメリット

JCBの国内加盟店数はトップクラスなので、国内で利用できるお店が多いです。

また、JCBはApple Payを制限なく使えます。

※QUICPay・ApplePay・GooglePay

Apple Payとは交通系電子マネーや自分のクレジットカード情報をiPhoneに取り込み、交通機関の利用やお店やネットでの決済がキャッシュレスで簡単にできるサービスです。

出典:Apple

JCBのデメリット

JCBは世界的な知名度はまだまだ低くいですが、ここ数年でアジアをはじめ米国でも利用できるお店が増えてきました。

理由としてはAMERICAN EXPRESS、Diners Club、銀聯、Discoverとの業務提携が大きいです。この提携によって双方のカードリーダーでどちらのクレジットカードも読み取れるようになりました。

また、海外でのキャッシングに関しても、Mastercard同様にCirrusのマークがあるところではキャッシングを行えます。

さらに最近では「たびらば」で、JCB会員だけのサービスを紹介したり、会員限定のチケット先行販売や割引チケットがあったり、JCB保険サービスが付帯しているなど不便さは少なくなってきています。

5. まとめ

おすすめのJCBカードについて、プロパーカードと提携カード、国際ブランドとしてのJCBとは何かのかを交えてご紹介しました。

記事でご紹介したおすすめのJCBカードは以下の通りです。

JCBプロパーカードおすすめ7選

- 還元率1%以上『JCB CARD W』『JCB CARD W plusL』

- 年会費永年無料の一般カード『JCBカード S』

- 女性向け『JCB LINDA』

- 20代向けゴールドカード『JCB GOLD EXTAGE』

- ステータスカード『JCBゴールド』

- 招待不要のプラチナカード『JCBプラチナ』

年会費無料のJCB提携カードおすすめ3選

ポイント還元率が高い

- 『リクルートカード』

*ポイント交換が面倒な方は『P-oneカード<Standard>』

好条件な海外旅行保険が付く

審査が不安な方

- 『ライフカード』

参考:デビットカード

デビットカードは原則審査なしで作ることができるので、年齢などの条件さえ問題なければ誰でも作ることができます。

そのため、どうしてもクレジットカードが作れないという方にはデビットカードもおすすめです。

- 『イオン銀行キャッシュ+デビット』(JCB)

年会費有料のJCB提携カードおすすめ3選

JALマイルを高還元率で貯めたい

※20代の方は『JAL CLUB EST』

ANAマイルを高還元率で貯めたい

Suicaを高還元率で使いたい

この記事を参考にして、あなたに合ったおすすめのJCBカードが見つかることを祈っています。

参考情報:JCBオリジナルシリーズカード一覧表

JCBが直接発行しているクレジットカード(JCBオリジナルシリーズ)を一覧表にしました。

| カード名 | 年会費(税込) | ポイント還元率 | 申し込み条件(年齢) |

| 『JCB CARD R』 | 無料 | 2% | 18歳以上(高校生は除く) |

| 『JCB CARD W』 | 永年無料 | 1.0%〜10.5%※ | 18歳以上39歳以下(高校生は除く) |

| 『JCB CARD W plusL』 | |||

| 『JCBカード S』 | 永年無料 | 0.5%〜10.0%※ | 18歳以上(高校生は除く) |

| 『JCB GOLD EXTAGE』 | 初年度無料 2年目以降3,300円 | 0.75%〜10.25%※(Myチェック等の事前登録が必要など条件あり) | 20歳以上(学生除く)29歳以下 |

| 『JCBゴールド』 | 初年度無料 2年目以降11,000円 | 0.5%〜10.0%※ | 20歳以上(学生除く) |

| 『JCBゴールド/プラスANAマイレージクラブ』【新規発行終了】 | 330円(初年度) 2年目以降 11,000円+サービス付帯年会費330円 | 0.5% | |

| 『JCBゴールド ザ・プレミア』(招待制) | 11,000円(初年度、前年100万円以上利用) 16,500円(前年100万円未満利用) | 0.5% | 20歳以上(学生除く) で『JCBゴールド』を2年連続100万円以上利用など招待条件を満たした場合 |

| 『JCBプラチナ』 | 27,500円 | 0.5%〜10.0%※ | 20歳以上(学生を除く) |

| 『JCB ザ・クラス』(招待制) | 55,000円※ | 0.5%※ | JCB OS(オリジナルシリーズ)ゴールドカード会員(一部の提携)の中から独自審査の上、選ばれた方※ |

※還元率は交換商品により異なります。

*口コミ情報を元に作成。

(※当サイトへの掲載情報は、できる限り正確であるように精査の上細心の注意を払って作成しておりますが、情報を利用・使用するなどの行為に対して生じたあらゆる損害等について一切補償は致しません。極力サービス内容が変わり次第更新をしますが突然変わりすぐに更新できない可能性もあるため、カードご入会の前には必ずご自身でカード発行元の公式サイトで最新の情報をご確認した後にお申し込み下さい)