『JCBゴールド』を申し込むべきか迷っていませんか?

申し込みを考えている理由は特に下記の4つに当てはまる方が多いのではないでしょうか。

- インビテーションが来たりアップグレードができるけど迷っている

- ゴールドカードの特典・サービスを利用したい

- ステータスの高いゴールドカードが欲しい

- 『JCB ザ・クラス』などJCBの上級カードをのちのち取得したい

上記のような方でも、実は使うべきでない人もいるので、契約前にしっかりとカードの機能や条件を比較してから申し込まないと後悔するので注意しましょう。

このページでは、大手カード会社に3社勤務した経験を活かして『JCBゴールド』について以下の流れで全てご紹介します。

状況によって『JCBゴールド』よりももっと便利でお得に使えるカードもご紹介しています。

全て読んでいただければ、契約後に後悔することなく、あなたが本当に選ぶべきクレジットカードかどうかがわかるでしょう。

2025年6月30日までマリーナベイ・サンズのサンズ・ライフスタイルのランクが3か月間無料でアップグレードされて利用できます。

1. JCBゴールドはこんな人におすすめ!

『JCBゴールド』はJCBが直接発行しているゴールドカードで、年会費は税込11,000円です。

大手カード会社に3社勤務し、9千枚のカードを見てきた私の評価は以下のようになります。

以上のように、クレジットカードに求めるものによっておすすめできる人、できない人が分かれているカードです。

そこで『JCBゴールド』に興味を持っている方向けに、下記の4つの目的別のおすすめ度を示しました。

| あなたの目的 | おすすめ度 |

| ①インビテーションが来たりアップグレードができるけど迷っている | ◯海外に行ったり飛行機に乗る機会が多い、長く信頼できるゴールドカードを使いたいならおすすめ! |

| ②ゴールドカードの特典・サービスを利用したい | ◯海外に行ったり外食、有名テーマパークを利用する機会が多いならおすすめ! |

| ③ステータスの高いゴールドカードが欲しい | ◎35年以上ゴールドカードサービスを行っており、歴史・知名度・信用度が業界でも抜群なのでおすすめ! |

| ④『JCB ザ・クラス』などJCBの上級カードをのちのち取得したい | ◎招待を受けるために必要なカードの1つなので全ての人におすすめ! |

あなたに当てはまる目的をクリックすると、その内容をすぐに見れます。

1-1. インビテーションが来たりアップグレードができるけど迷っている

あなたが下記のいずれかに当てはまる場合、または特典やサービスなどのメリットにピンと来たら『JCBゴールド』に変更した方が良いでしょう。

- 人目や場所を気にしないで使えるステータスの高いゴールドカードが欲しい

- 長く安心して使い続けたい

- 旅行や出張に行く機会が多く、飛行機を年10回以上使う

- JCBの上級カード(『JCB ザ・クラス』など)をのちのち取得したい

他社のゴールドカードと異なり、『JCBゴールド』はJCBが直接発行しているため発行中止やサービスの改悪の可能性がほとんどなく、安定して空港ラウンジ無料利用や手厚い保険、外食の割引サービスなどを利用できます。

『JCBカード S』などの一般カードを使っていると、インビテーションやアップグレードの案内が来ることもあるでしょう。

ですが、『JCBゴールド』の年会費は2年目以降11,000円(税込)するので、あなたのライフスタイルと使えるサービスが年会費と釣りあっていないと感じたら、そのまま今使っている一般カードを使い続けた方が良いでしょう。

1-2. ゴールドカードの特典・サービスを利用したい

『JCBゴールド』は一般カードには付いていない下記の5つの特典・サービスが利用できます。

| ゴールドカード | 一般カード | |

| サポートデスク | フリーダイヤル | 有料ダイヤル |

| カードに付く保険 | 金額や条件が良い | なかったり金額が少ない |

| 空港ラウンジ | 国内/ハワイ無料 | 特典なし(有料で利用) |

| ポイント有効期限 | 3年間 | 2年間 |

| JCBトラベルの特典 | ポイント5倍、手荷物無料特典 | なし |

しかしながら、他のゴールドカードに比べるとやや物足りないので、たくさん特典やサービスを使いたい人は下記のようなカードを選ぶと良いでしょう。

- 買い物・旅行など数多くの特典がある:『アメリカン・エキスプレス・ゴールド・プリファード・カード』

- スポーツクラブ・旅行など数多くの特典がある:『セゾンゴールド・アメリカン・エキスプレス・カード』

- 10,000店舗以上で優待を受けられる:『エポスゴールドカード』

1-3. ステータスの高いゴールドカードが欲しい

『JCBゴールド』は国際ブランドの1つであるJCBが直接発行しているゴールドカードなので知名度が高いです。

また、会社としても日本のクレジットカード最大手で50年以上の歴史があり現在の三菱UFJ銀行などが設立に関わっていて社会的信用も抜群にあります。

JCBだけでなくAMEX、Dinersのような国際ブランドが直接発行しているクレジットカードを「プロパーカード」と言います。

提携カードに比べてプロパーカードは審査が難しい分、ステータスが高いと見なされています。

JCBが発行に関わっている3つのゴールドカードを比べてみました。

| カード名 | 年会費(税込) | ステータス | 開始時期 |

『JCBゴールド』 | 11,000円

オンライン入会申込の場合初年度無料 | ◎ | 1982年 |

| 17,600円 | ◯ | 1999年2月 |

| 15,400円 | ◯ | 1988年 |

ゴールドカードのサービスが1982年に開始し35年以上続いているという歴史は確かなステータスと言えます。

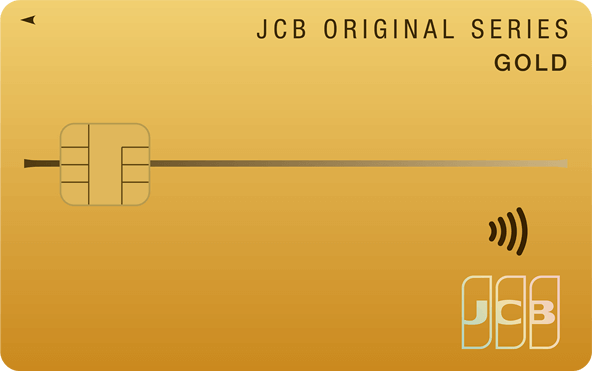

趣のある和風な券面は百貨店や高級ブランドショップ・ホテルで出しても恥ずかしい思いをすることがなく、他人の目を気にせず使えます。

日本国内で加盟店数が1番多いため国内ではどこでも使える便利さがあり、使い続けていると上級カードへの招待を受けることができるので、おすすめです。

1-4. 『JCB ザ・クラス』などJCBの上級カードをのちのち取得したい

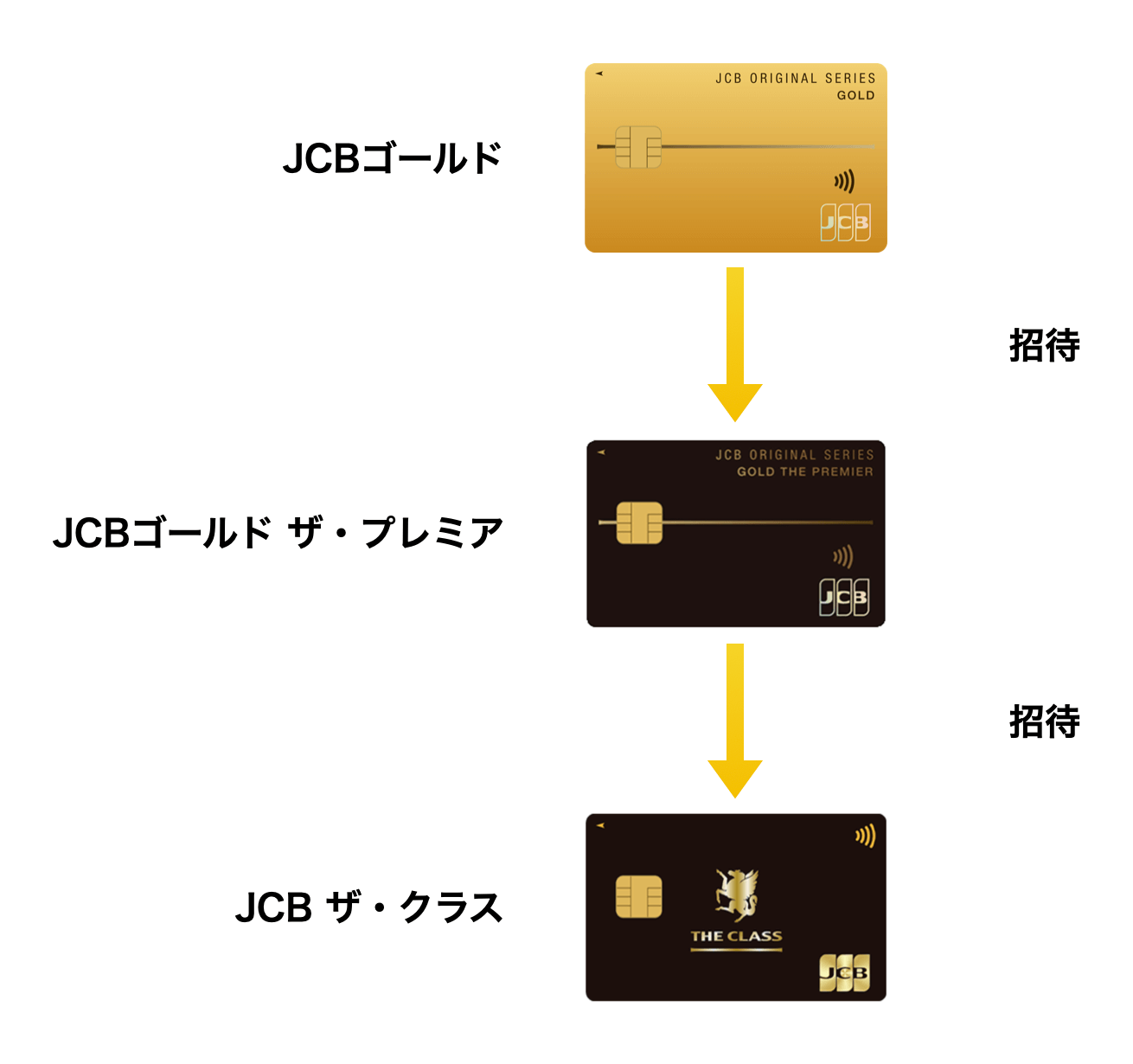

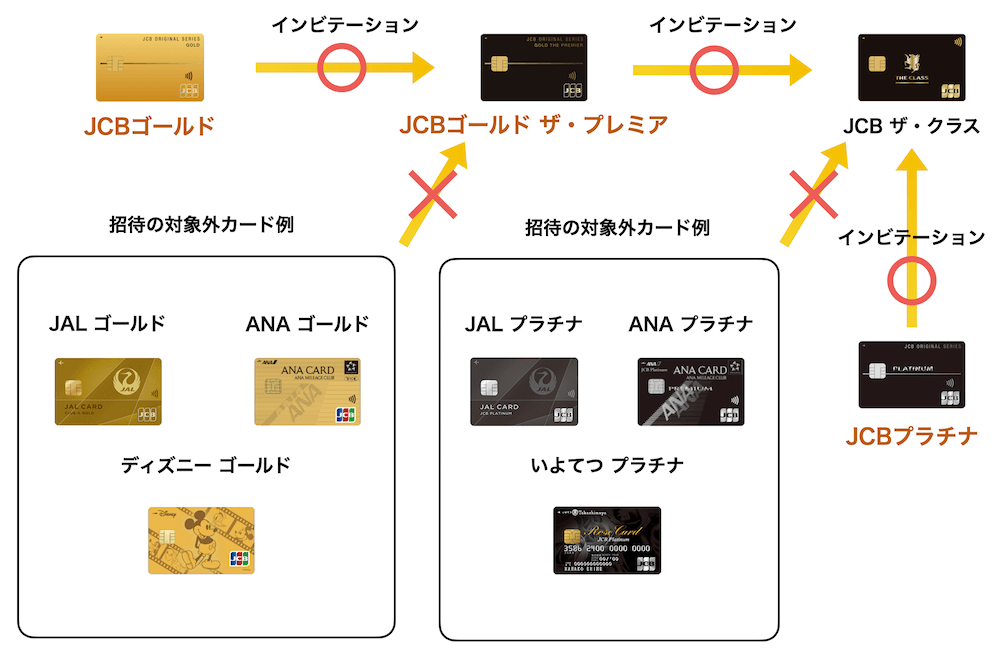

『JCBゴールド』は1-3で説明したようにプロパーゴールドカードであるため、使い続けているとさらに上級カードへの招待が届くことがあります。

順番としては、『JCBゴールド ザ・プレミア』→『JCB ザ・クラス』でステップアップします。

『JCBプラチナ』との特典がほぼ変わらないのに年会費は倍になるため、あなたのライフスタイルや希望に応じて選んでください。

1章まとめ

ここまでをまとめると、『JCBゴールド』はゴールドカードの中でも長い歴史があって、安定したサービスを受けられてステータスが高く、保険の条件がとても良いです。

そのため、下記のいずれかに当てはまる人は間違いなくおすすめです。

- 人目や場所を気にしないで使えるステータスの高いゴールドカードが欲しい

- 長く安心して使い続けたい

- 旅行や出張に行く機会が多く、飛行機を年10回以上使う

- JCBの上級カード(『JCB ザ・クラス』など)をのちのち取得したい

『JCBゴールド』公式ページ:

2章以降は、『JCBゴールド』についてより詳しくメリットや注意点などを説明するので、読みたい方だけ読んでください。

2. JCBゴールドの3つのメリット

『JCBゴールド』は下記の3つのメリットがあります。

- 世間での知名度や信用度(ステータス)が高い

- 『JCB ザ・クラス』などJCBの上級カードの招待を受けられる

- 海外旅行が快適にできるサービスが充実している

2-1. 世間での知名度や信用度(ステータス)が高い

『JCBゴールド』は現在7つと言われているクレジットカードの国際ブランドの1つであるJCBが直接発行しているゴールドカードです。

国際ブランドの中で、唯一日本でできたブランドであるJCBが1982年から直接発行しているゴールドカードで現在までサービスが続いているため、社会的知名度や信用度が抜群にあります。

12年ぶりにデザインが一新され、ほぼ単色のカラーに漢数字の「一」をモチーフとしたシンプルなデザインの券面で表面にカード番号などの情報がないため、安心して使えます。

また、JCBは有名テーマパークのオフィシャルスポンサーであり、人気キャラクターのデザインもあります。

男女問わず人気があるので、気になる方は公式ページでデザインを確認してください。

2-2. 『JCB ザ・クラス』などJCBの上級カードの招待を受けられる

『JCBゴールド』は使い続けていると、カード会員限定の有名テーマパークのサービスを利用できることで有名な『JCB ザ・クラス』などのJCBのプロパー上級カードの招待を受けられます。

しかし、プロパーの上級カードは『JCBゴールド』など限られたカードを使っていないと招待を受けることができません。

下図で、招待の対象カード・対象外カードを示しました。

これまでは『JCBゴールド』→『JCBゴールド ザ・プレミア』→『JCB ザ・クラス』しか取得方法がありませんでしたが、2017年10月から募集が開始になった『JCBプラチナ』からも取得できます。

ただし、いきなり『JCBプラチナ』を作れる人は限られるので、『JCBゴールド』から利用実績を重ねて招待を待った方が良いでしょう。

下記で、JCBのプロパー上級カードについて簡単にご紹介します。

JCBゴールド ザ・プレミア

『JCBゴールド』を2年連続で100万円以上の利用すると、まず『JCBゴールド ザ・プレミア』のインビテーションが来ます。

『JCBゴールド』のサービスに加えて下記のようなメリットが追加されます。

またOki Dokiポイントの有効期限が5年に延長され、「JCB STAR MEMBERS(スターメンバーズ)」の優遇率が最大70%※になります。

※2024年2月から最大2倍へUP!

年会費が5,500円(税込)必要ですが、前年のショッピングご利用金額合計が100万円(税込)以上の方は免除されます。発行される条件が2年連続100万円以上の利用になるので、初年度は無料です。

準プラチナカード級のサービスを破格の年会費で受けられるので、非常にお得です。実質年会費1.1万円(税込)でプライオリティ・パスを持てるのは他には『楽天プレミアムカード』しかありません。

JCBプラチナ|2017年10月24日募集開始

新たに『JCBプラチナ』という申し込みが可能なハイステータスカードができました。

すでにご紹介した『JCBゴールド』や『JCBゴールド ザ・プレミア』のメリットや特典に加えて、下記のようなプラチナカードならではの高級で便利なサービスを利用することができます。

年会費も27,500円(税込)とJCB提携カードのプラチナカードに比べて低めであることも特徴です。

JCB ザ・クラス

『JCBゴールド ザ・プレミア』や『JCBプラチナ』での利用履歴(クレジットヒストリー)を積み重ねると『JCB ザ・クラス』のインビテーションが来ます。

年会費が55,000円(税込)ですがブラックカードとして認知されていることが多いです。

クレジットカードで最高ランクのカードのことです。

一番有名なのは世界初のブラックカードである『アメリカン・エキスプレス・センチュリオン・カード』です。

全て招待制(インビテーション)であり、そのカード会社での利用実績や本人属性(年収・持ち家の有無・社会的地位etc)を厳しく精査され、選ばれた一部の人にしか発行されない稀少性の高いクレジットカードです。

カード会員限定の有名テーマパークサービスを利用できる

『JCB ザ・クラス』はコンシェルジュサービスを始めとする様々なサービスを受けられますが、オフィシャルスポンサーである有名テーマパークでカード会員限定のスポンサーラウンジ利用できます。

有名テーマパークのスポンサーラウンジ(JCBラウンジ)は年1回利用することができ、アトラクションへの優先搭乗(待ち時間ほぼ0分)ができることが最大のメリットです。

2019年3月6日追記

2019年をもって「クラブ33」予約プランの特典が終了しました(※口コミ情報に基づく)

2-3. 海外旅行が快適にできるサービスが充実している

『JCBゴールド』は標準的なゴールドカードのサービスが利用できるので、海外への出張や旅行回数が多い人は下記の3つの便利なサービスを利用できます。

- 空港ラウンジの無料利用

- 保険の補償金額や条件がゴールドカード最高クラス

- JCBトラベルの利用でポイント5倍&手荷物無料宅配

空港ラウンジの無料利用

『JCBゴールド』は国内34空港/海外1空港のラウンジを無料で利用することができます。

国際線の場合は搭乗ゲートまで余裕を持って移動していなければならないため、手続きが終わると飛行機に搭乗するまでの時間長く待っていなければなりませんが、ラウンジを利用することで待ち時間を有効に活用できます。

出典:羽田空港

電源・Wi-Fi・ドリンク・軽食を無料で利用できるだけなく、アルコールなどの一部の飲み物やシャワー・マッサージチェアなどを有料で利用できるところもあります。

ラウンジの利用料金は1,000円前後ですが、『JCBゴールド』と当日の搭乗券を提示することで無料で利用できます。

年11回以上ラウンジを利用する人は、それだけで年会費の元が取れる計算になります。

『JCBゴールド』で使える詳しい空港名を知りたい方は空港ラウンジを参照してください。

ラウンジ・キー(LoungeKey)サービスが利用できるように!:2020年2月5日追記

2020年2月になってから、『JCBゴールド』などで世界1,100か所以上の空港ラウンジを利用できるラウンジ・キー(LoungeKey)サービスが利用できるようになりました。

ただ、1回につき35米ドルの利用料金が必要となるため、元々有料で使う場合と比較してもそんなにメリットはないでしょう。

『JCBゴールド ザ・プレミア』以上の上級カードを持っている方は、「プライオリティ・パス」の方が無料で発行・利用できるのでお得です。

保険の補償金額や条件がゴールドカード最高クラス

ゴールドカードなので、一般カードに付く保険に比べて条件が良くなります。

そして、ゴールドカードの中でも『JCBゴールド』は特に保険が非常に手厚く、補償金額や条件が最高クラスに良いです。

年会費1.1万円(税込)のゴールドカードの海外旅行保険の条件を下表で比較してみました。

| カード名 | 『JCBゴールド』 | 『セゾンゴールド・アメリカン・エキスプレス・カード』 | 『楽天プレミアムカード』 | 『みずほマイレージクラブカード ゴールド』 |

| 補償条件 | 利用付帯 | 利用付帯 | 自動付帯(一部利用付帯) | 自動付帯 |

| 傷害死亡・傷害後遺傷害 | 最高1億円 | 5,000万円 | 合計:5,000万円 自動付帯:4,000万円 利用付帯:1,000万円 | 5,000万円 |

| 傷害・疾病治療 | 300万円限度 | 300万円 | 300万円 | 200万円 |

| 賠償責任 | 1億円限度 | 5,000万円 | 3,000万円 | 2,000万円 |

| 携行品損害 (免責3,000円) | 1旅行中50万円限度 | 1旅行中30万円 | 合計:最高50万円 自動付帯:30万円 利用付帯:20万円 | 1旅行中50万円 |

| 救援者費用 | 400万円限度 | 200万円 | 200万円 | 200万円 |

| 航空機遅延保険 | 2〜4万円限度 | 3〜10万円 | ー | ー |

- 自動付帯:カードを持っているだけで適用

- 利用付帯:カードで旅費の支払いが必要

上記のように、他のゴールドカードに比べて条件や補償金額が良く、特に航空機遅延保険は付いているゴールドカードの数が少ないので、海外へ出張や旅行によく行く方は遅れや荷物の紛失などのストレスを軽減できます。

また海外では日本と医療の制度が違うため、ちょっとした怪我や病気で病院を受診すると数万円、入院や手術を受けると数百万円もかかってしまうことが珍しくありません。

ゴールドカードは持っているだけで保険が付くので、多額の医療費などを払う危険性を減らすことができて安心です。

国内でも航空機遅延保険が付く

多くのプラチナカードには付きますが、ゴールドカードとしては数枚しかない国内航空機遅延保険が『JCBゴールド』には付きます。

国内の飛行機利用でもLCC(格安航空会社)の場合、会社によっては25%近く遅延しており、JALなど大手の航空会社に比べて約3倍遅れや欠航のリスクがあるのでよくLCCを利用する人にはメリットとなります(出典:国土交通省)

『JCBゴールド』に付く保険の詳しい内容を知りたい方は保険情報を参照してください。

また、ゴールドカードに付く海外旅行保険についてさらに詳しい情報を知りたい人は「最高の海外旅行保険が付くゴールドカード4選」も参考になります。

JCBトラベルの利用でポイント5倍&手荷物無料宅配

JCB会員専用の旅行会社であるJCBトラベルで、対象の海外・国内パッケージツアーを『JCBゴールド』で旅行代金を支払うと、Oki Dokiポイントが5倍たまります。

また、対象の海外パッケージツアーを申し込み、『JCBゴールド』で旅行代金を支払うと、手荷物無料宅配券(往復分)がプレゼントされます。

住んでいる地域と利用される空港によって料金が変わりますが、およそ5,000円前後する手荷物往復宅配料金が無料になります。

ポイントも5倍もらえるので、年に2回以上海外旅行をする人はJCBトラベルを利用するとお得になるでしょう。

【期間限定】マリーナベイ・サンズのサンズ・ライフスタイルのランクが3か月間無料でアップグレードされて利用可能!

2025年6月30日までマリーナベイ・サンズのサンズ・ライフスタイルカウンターで『JCBゴールド』を提示すると、サンズ・ライフスタイルのランクが3か月間無料でプレステージ会員資格にアップグレードされて利用できます。

本特典を利用するには、18歳以上で、パスポートまたは政府発行の有効な写真付き身分証明書を持っていることが必要です。

プレステージ会員の特典例は下記の通りです。

- バンヤンツリー・スパの各種マッサージ&スパパッケージの10%割引

- アートサイエンス・ミュージアムのチケット1枚購入で1枚サービス

- スカイパーク展望台、サンパンライド、デジタルライトキャンバスの

無料チケット(月2枚まで)

会員1名につき一回限り有効で、本特典とは異なるプロモーション(SFC・dポイントなど)を利用になった会員は、別のオファーは利用できません。

3. JCBゴールドの4つの注意点

この章では『JCBゴールド』の注意点を4つ挙げていきます。

- 基本還元率が低い

- 海外で使える場所が限られる

- 新規での申し込みは審査に通りにくい

- QUICPayの利用でしかポイントが貯まらないなど電子マネーとの相性が良くない

3-1. 基本還元率が低い

基本還元率が0.5%と高くありません。

ポイント還元率を重視するのなら、下記の2枚のゴールドカードがおすすめです。

| カード名 | ポイント還元率 | 年会費(税込) | 特徴 |

| 『Oliveフレキシブルペイ ゴールド』 | 0.5〜20% | 5,500円

永年無料:年間100万円以上の利用で翌年以降 ※デビットモード・クレジットモードでのご利用が対象です。 | 対象のコンビニ・飲食店での利用時は最大20%還元率 ※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。 |

| 『dカード GOLD(ゴールド)』 | 1%〜10% | 11,000円 | ドコモ対象料金のポイントが10%貯まる。ケータイ補償が3年間10万円付く |

下記の手段や方法を使うことでどうにかポイントを多くもらえますが、当てはまらなかったり使いこなせない場合はポイントを貯めにくいカードです。

それぞれの項目について、もう少し詳しくご紹介します。

OkiDokiランド

OkiDokiランドとはJCBが運営するポイント優待サイトです。

引用:OkiDokiランド

『JCBゴールド』のような「Oki Dokiポイントプログラム」対象のJCBカードを持っている人が、OkiDokiランドを通じて買い物をするとクレジットカードのポイントが2〜20倍貯まります。

次のような有名なお店も含まれますが、ボーナスポイントが少ないのでよくネットショッピングをする人は『Orico Card THE POINT PREMIUM GOLD』のような他のゴールドカードを使った方がポイントを貯めやすいです。

| 『JCBゴールド』 | 『Orico Card THE POINT PREMIUM GOLD』 | |

| Amazon | 1.5% | 2.5% |

| Yahoo!ショッピング | 1% | 2.5% |

| 楽天市場 | 1〜10% | 1〜17% |

| ユニクロ | 1% | 2.5% |

| ハンズ | 1% | 3% |

JCB ORIGINAL SERIES

JCB ORIGINAL SERIESは『JCBゴールド』のようなJCB ORIGINALシリーズ対象カードを持っている人専用のおトクな情報を紹介するページです。

引用:JCB ORIGINAL SERIES

スターバックス(Starbucks eGift)の購入分などポイントが20倍以上もらえるパートナーもありますが、Amazonや昭和シェルのような使う人が多いサービスではそんなにポイントが多くありません。

パートナーの数は多いですが、より多くポイントがもらえたり割引されるカードがあるので、場合によってはよく利用するサービスが発行している専門カードを利用した方が良いです。

JCBスターメンバーズ

『JCBゴールド』は前年度(前々年12月~前年12月)のカード利用合計金額によって、メンバーランクが設定されます。

そのメンバーランクに応じて、ポイントが最大60%アップされます。

| 前年度(前々年12月~前年12月) 集計期間中のご利用合計金額(税込) | メンバーランク名称 | Oki Dokiボーナスアップ(+還元率) |

| 300万円以上 | ロイヤルαPLUS | ランク適用中のポイントが100%UP(+0.5%) |

| 100万円以上 | スターαPLUS | 50%UP(+0.25%) |

| 50万円以上 | スターβPLUS | 20%UP(+0.1%) |

| 30万円以上 | スターePLUS | 10%UP(+0.05%) |

ただし、300万円以上使っても最高0.8%にしかなりません。

2024年2月からは最高1%になるため、高額利用者には還元率が上がります。

海外利用でポイント2倍

「MyJチェック」の登録をして、JCB海外加盟店でカードを利用すると自動的にポイント2倍となります。

ただ次の節で詳しくお話しますが、海外でJCBは東南アジアや日本人がよく行く有名観光地以外ではそもそも使えない事が多いです。

海外利用でポイントを重視するなら、『エムアイカード ゴールド』が海外利用ポイント還元率1.5%だけでなく、利用者が限られる羽田空港のラウンジを利用できるなど海外利用で便利なサービスが多いのでおすすめです。

3-2. 海外で使える場所が限られる

2章のメリットでご紹介したように海外の旅行保険の内容はとても良いのですが、国際ブランドがJCBであるためアジア圏以外での国では使える場所が限定されてしまいます。

ただ、近年では下記2つの国際ブランドと提携しているため、海外でも利用できる場所が増えてきています。

| ブランド名 | ロゴ | 利用できる場所 |

| DISCOVER |  | アメリカの730万店以上のお店 |

| AmericanExpress |  | オーストラリア・ニュージーランド・メキシコ・カナダ・インドで左のロゴがあるお店 (※一部JCBカードが利用できない店舗もあります) |

その他に、ブラジル(Cieloと提携)やアルゼンチン(First dataと提携)でも利用可能です。

しかし、現地の言葉や英語でJCBと提携しているからカードが使えることを説明しなくてはならない場合があり、店や店員によっては断られるケースも考えられます。

そのため、海外ではVISA・Mastercard、AMEXブランドである下記の3つの方がスムーズにカードを使うことができます。

- 同じような信頼性の高さと安い年会費で使える:『三井住友カード ゴールド』

- 最高レベルのサポートや航空機遅延保険など海外で快適に使える数多くの特典がある:『アメリカン・エキスプレス・ゴールド・プリファード・カード』

- 条件の良い海外旅行保険や空港ラウンジを無料で使える:『エポスゴールドカード』

3-3. 新規での申し込みは審査に通りにくい

『JCBゴールド』はゴールドカードの中でもステータスが高い分、他社に比べて新規での申し込みは審査に通りにくい傾向にあります。

JCBは多くの提携カードがあるので、下記の手段ですでに利用していないかどうか確認してみましょう。

カードの発行会社の確認は裏面でわかる

自分の使っているカードがJCBが直接または提携して発行しているかどうかを確認したい場合、カードの裏面を見ると分かります。

JCBが発行に関わっている提携カードの利用実績があると作りやすい

『JAL JCBカード』や『ANA JCBカード』のようなJCBが発行に関わっている提携カードの利用実績があると作りやすくなります。

なぜなら、あなたがカードを作ってもたくさん使ってくれるのか、きちんと支払いをしてくれるのかすでに使っているカードからあなたの信用度がわかるからです。

インビテーション(招待状)が届いているならほぼ作れる!

さらに、すでに『JCBカード S』のような直接発行しているカード(JCBオリジナルシリーズ)を利用していて『JCBゴールド』へのインビテーション(招待状)が届いていたり、MyJCBで勧誘画面が出ていればほぼ間違いなく作れます。

また、『JCB GOLD EXTAGE』のように初回更新時(5年後)、審査のうえ自動的に『JCBゴールド』となるカードもあります。

年齢や年収・勤め先といった“属性”に自信がないけど『JCBゴールド』が欲しい方は、先に上記のような『JCBカード S』などを作ってたくさんカードを利用して招待を待ったほうが作りやすいでしょう。

3-4. QUICPayの利用でしかポイントが貯まらないなど電子マネーとの相性が良くない

電子マネーのチャージや利用にはEdy・nanaco・QUICPay・モバイルSuica・SMARTICOCAと幅広く対応していますが、ポイントが付くのはQUICPayを利用した時だけです。

Apple Pay/Google Payに対応

『JCBゴールド』はApple Pay/Google Payに対応しています。

出典:JCBゴールド

そのため、電子マネーへのチャージでポイントを稼ぎたい人は年会費が無料の下記のカードを別に1枚持つことをおすすめします。

| カード名 | Edy | nanaco | モバイルSuica |

| 『エポスカード』 | 0.5〜1% | – | 0.5〜1% |

| 『リクルートカード』※ | 1.2%(Master/VISAのみ) | 1.2% | 1.2% |

※全電子マネー総額3万円/月までしかポイントの対象になりません。

4. まとめ

『JCBゴールド』に関しておすすめできる人や状況、メリット・注意点を解説してきました。

『JCBゴールド』は、以下のようなメリットがあるとても便利なクレジットカードです。

- 世間での知名度や信用度(ステータス)が高い

- 『JCB ザ・クラス』などJCBの上級カードの招待を受けられる

- 海外旅行が快適にできるサービスが充実している

特に、35年以上続いているという歴史と国際ブランドが直接発行しているという信頼感は確かな信用に繋がり、どこで出しても恥ずかしくないステータスがあります。

『JCBゴールド』を利用することであなたの生活がより豊かで便利になることを祈っています。

『JCBゴールド』公式ページ:

カード詳細情報

この章では、『JCBゴールド』についての詳細情報を表にまとめました。

上記でご紹介した他にカードについて細かい情報を知りたい人だけお読みください。

また、参考情報としてJCBカードのグレード別情報簡単比較表や、JCBオリジナルシリーズカード(JCBが直接発行しているカード)を一覧表にしています。

基本情報

| 年会費(税込) | 本会員 | 初年度 | 無料 |

| 次年度以降 | 11,000円 | ||

| 家族会員 | 初年度 | 1名様無料、2人目より1名様につき1,100円 | |

| 次年度以降 | |||

| 国際ブランド | JCB | ||

| 申し込み対象 | 本会員 | 20歳以上でご本人に安定継続収入のある方。 ※学生の方はお申し込みになれません。 ※ゴールドカード独自の審査基準により発行します。 | |

| 家族会員 | 生計を同一にする配偶者・親・子供(高校生を除く18歳以上)の方 | ||

| 締め日・支払日 | JCBのホームページを確認してください | ||

| ショッピング | 利用可能枠 | JCBカードの審査基準により決定 | |

| 支払い方法 | JCBのホームページを確認してください | ||

| キャッシング | 利用可能枠 | JCBカードの審査基準により決定 | |

| 支払い方法 | JCBのホームページを確認してください | ||

ポイント情報

| ポイント名 | Oki Dokiポイント | |||

| 基本ポイント付与 | 1000円(税込)→1P(1P=5円相当) | |||

| 基本還元率 | 0.5%:ポイント | |||

| 有効期限 | 獲得月から3年間(36ヵ月)有効 | |||

| JCB STAR MEMBERS(スターメンバーズ) | 集計期間中のご利用合計金額(税込) | メンバーランク | Oki Dokiボーナスポイント付与優遇率 | |

| 300万円以上の方 | ロイヤルαPLUS | 100%UP | ||

| 100万円以上の方 | スターαPLUS | 50%UP | ||

| 50万円以上の方 | スターβPLUS | 20%UP | ||

| 30万円以上の方 | スターePLUS | 10%UP | ||

| JCB ORIGINAL SERIESパートナー | 「JCB ORIGINAL SERIESパートナー」サイトに掲載のあるお店で利用すると、Oki Dokiポイントが最大20倍たまる! | |||

| オンラインモール | Oki Doki ランド | 約400の対象ショップでOki Dokiポイントが最大20倍たまる! | ||

| 交換先 | 1P以上1P単位、1P→3円:キャッシュバック 200P以上1P単位、1P→3円分:Edy、楽天ポイント 200P以上1P単位、1P→4P:dポイント、Pontaポイント、スターバックス カード、WAONポイント 200P以上2P単位、1P→4.5P:nanaco 200P以上1P単位、1P→5P:ビックポイント/ビックネットポイント、ベルメゾン・ポイント、ジョーシンポイント、セシールスマイルポイント 200P以上1P単位、1P→5円分:JCBプレモバリュー 500P以上1P単位、1P→3マイル:JAL、デルタスカイ 500P以上1P単位、1P→3コイン:ANASKYコイン 600P:nanacoカード(2,000ポイント付) 650P:スターバックス カード(2,000円分)・ドトールバリューカード(2,000円分)・MOS CARD(2,000円分)・ジェフグルメカード(2,000円分)・コメカ(コメダ珈琲店プリペイドカード)(2,000円分)・マックカード(2,000円分) 670P:JCBプレモカード カラフル グリッド 3,000円分・JCBプレモカード カラフル(ブラック) グリッド 3,000円分 850P:ハーゲンダッツ アイスクリームミニカップギフト券(4枚) 950P:ユニクロギフトカード(3,000円分) 1,100P:JCBギフトカード 5,000円分(1,000円券×5枚) 1,200P:nanacoカード(5,100ポイント付)・JCBギフトカード 5,000円分(1,000円券×5枚) 1,400P:スターバックスカード(5,000円分)・ドトールバリューカード(5,000円分) 1,500P:美容室TAYAソーシャルギフトカード 2,100P:JCBギフトカード 10,000円分(1,000円券×10枚) 2,300P:nanacoカード(10,000ポイント付) 2,600P:スターバックスカード(10,000円分) 3,100P:JCBギフトカード 15,000円分(1,000円券×15枚) 4,100P:JCBギフトカード 20,000円分(1,000円券×20枚) 4,500P:nanacoカード(20,000ポイント付) 5,100P:JCBギフトカード 25,000円分(1,000円券×25枚) 6,100P:JCBギフトカード 30,000円分(1,000円券×30枚) 7,100P:JCBギフトカード 35,000円分(1,000円券×35枚) 8,100P:JCBギフトカード 40,000円分(1,000円券×40枚) 8,900P:nanacoカード(40,000ポイント付) 9,100P:JCBギフトカード 45,000円分(1,000円券×45枚) 10,100P:JCBギフトカード 50,000円分(1,000円券×50枚) 期間限定交換商品、家電製品、グルメ、エンターテインメント、レストラン、ポイントチャリティー、JCBトラベル(旅行代金ポイント充当プラン) | |||

| Oki Dokiポイント即時交換サービス | 百貨店・商業施設 アミュプラザおおいた 250P→アミュプラザおおいたショッピングチケット500円分×2枚、300P→JCBギフトカード1,000円分 アミュプラザ鹿児島 250P→アミュプラザ鹿児島ショッピングチケット500円分×2枚、300P→JCBギフトカード1,000円分 アミュプラザくまもと 250P→アミュプラザくまもとショッピングチケット500円分×2枚、300P→JCBギフトカード1,000円分 アミュプラザ小倉 250P→アミュプラザ小倉ショッピングチケット500円分×2枚、300P→JCBギフトカード1,000円分 アミュプラザ長崎 250P→アミュプラザ長崎お買い物券500円分2枚、300P→JCBギフトカード1,000円分 アミュプラザ博多 250P→アミュプラザ博多お買い物券500円分2枚、300P→JCBギフトカード1,000円分 アミュプラザみやざき 250P→アミュプラザみやざきショッピングチケット500円分×2枚、300P→JCBギフトカード1,000円分

伊予鉄髙島屋 250P→いよてつ髙島屋商品券1,000円分

うすい百貨店 250P→うすい専用お買物券1,000円分

岐阜髙島屋 250P→髙島屋ギフトカード1,000円分

コスモ21 200P→コスモ21お買い物券500円分2枚

天満屋 200P→天満屋商品券1,000円分

トキハ 200P→トキハ商品券1,000円分

博多大丸 250P→大丸商品券1,000円分

阪急阪神百貨店 250P→阪急百貨店商品券・阪神百貨店商品券1,000円分

万代シティ・ビルボードプレイス 200P→ビルボードプレイス全店共通お買物券1,000円分

福田屋百貨店 200P→福田屋百貨店商品券1,000円分

松坂屋名古屋店 250P→松坂屋商品券1,000円分

山形屋 200P→山形屋商品券1,000円分

宿泊施設 SHIROYAMA HOTEL kagoshima 200P→SHIROYAMA HOTEL kagoshima商品券1,000円分

スーパー 山形屋ストア 200P→山形屋商品券1,000円分

| |||

追加カード(電子マネー)情報

| カード名 | 年会費・発行手数料 | ポイント付与 | 備考 |

| ETCカード | 無料 | 1,000円(税込)利用で1ポイント | ー |

| QUICPay | 無料 | 1,000円(税込)利用で1ポイント | クレカ一体型やモバイル、専用カードを選択できます モバイルはおサイフケータイ対応機種が必要 |

| Apple Pay | 無料 | QUICPay:1,000円(税込)利用で1ポイント | Suicaチャージできるが、Oki Dokiポイントは付かない |

| Google Pay | 無料 | QUICPay:1,000円(税込)利用で1ポイント | Suicaチャージできるが、Oki Dokiポイントは付かない |

| プラスEXカード【エクスプレス予約サービス(プラスEX会員)】 | 年:1,100円(税込) | 1,000円(税込)利用で1ポイント | ー |

| プライオリティ・パス | ー | ー | ー |

保険情報

| 海外旅行保険(利用付帯) | 補償条件 | 下のいずれかを満たした場合、満たした時点以降の旅行期間が補償対象になります。 ※旅行期間とは、海外旅行を目的に日本国内のご住居を出発されたときからご住居にお戻りになるまでの間で、かつ、日本を出国する前日の午前0時から日本に入国した翌日の午後12時(24時)までの間を「旅行期間」とし、日本を出国した日から90日後の午後12時(24時)までを限度とします。

※1 日本国内においては、航空法、鉄道事業法、海上運送法、道路運送法などに基づき、それぞれの事業を行う機関によって運行される航空機、電車、船舶、バス、タクシーなどを、海外においては、これに準じる乗用具をいいます。(当該旅行のために乗用するものに限ります) ※2 あらかじめ旅行の日程・交通手段・宿泊施設・旅行代金が旅行会社により決められており、参加者を募集する形態の旅行(旅行業法第12条の3の規定に基づく標準旅行業約款募集型企画旅行契約の部第2条第1項に規定するもの)をいい、会社の慰安旅行や業務出張などあらかじめ参加者が決定している旅行は募集型企画旅行とはなりません。 ※3 当該カードにて支払いいただく金額に定めはありません。全額または一部のお支払いでも適用されます。 適用条件の具体例はJCB公式ページをご確認ください。 補償対象期間 カード利用条件を満たしたタイミングによって、補償対象となる期間が異なります。 <日本出国前にカードで支払った場合> | |||

| 傷害死亡・傷害後遺傷害 | 最高1億円 | ||||

| 傷害・疾病治療 | 300万円限度 | ||||

| 賠償責任 | 1億円限度 | ||||

| 携行品損害 | 1旅行中50万円限度(保険期間中100万円) 旅行期間中に携行する身の回りの品(被保険者の所有するもの)が盗まれたり、事故により壊れたりしたとき 自己負担:1事故につき3,000円、※携行品1つあたり10万円限度 | ||||

| 救援者費用 | 400万円限度 | ||||

| 家族特約 | 傷害死亡:最高1,000万円、治療:200万円限度、疾病:200万円限度、賠償:2,000万円限度、携行品:50万円限度(100万円限度)、救援者:200万円限度 | ||||

| 対象者 | 生計を共にするご家族で、カードをお持ちでない19歳未満のお子様 | ||||

| 国内旅行保険(利用付帯) | 補償条件 | 被保険者が公共交通乗用具に乗客として搭乗中の急激かつ偶然な外来の事故によるケガが原因 被保険者が宿泊施設に宿泊中に火災・破裂・爆発によって被ったケガが原因 被保険者が宿泊を伴う募集型企画旅行参加中の急激かつ偶然な外来の事故によるケガが原因 | |||

| 傷害死亡・傷害後遺傷害 | 最高5,000万円 | ||||

| 傷害入院 | 日額 5,000円 | ||||

| 傷害手術 | 最高 20万円 | ||||

| 傷害通院 | 日額 2,000円 | ||||

| 家族特約 | ー | ||||

| 国内・海外航空機遅延保険(利用付帯) | 乗継遅延費用 (食事代・客室料) | 2万円限度(遅延した航空便の実際の到着時刻から4時間以内に代替便を利用できなかった場合) | |||

| 出航遅延費用等保険金 (食事代) | 2万円限度(出航予定時刻から4時間以内に代替便を利用できなかった場合) | ||||

| 寄託手荷物遅延費用保険金 (衣料購入費等) | 2万円限度(到着後6時間以内に手荷物が届かなかった場合で、到着後48時間以内に購入した場合) | ||||

| 寄託手荷物紛失費用保険金 (衣料購入費等) | 4万円限度(到着後48時間以内に手荷物が届かなかった場合を紛失とみなし、到着後96時間以内に購入した場合) | ||||

| ショッピング補償(動産総合保険) | 補償内容 | 補償期間内にJCB会員がJCBカードを利用して購入した物品(補償の対象とならない物品については下記をご確認ください)で購入日(配送等による場合には物品の到着日)から90日以内に偶然な事故によって損害を被った場合 | |||

| 年間補償限度額 | 500万円限度(海外国内) | ||||

| 自己負担額 | (1回の事故につき)3,000円 | ||||

| カード盗難保険 | カードが不正利用された場合も、特別なケース以外は届出日の60日前からその損害を補償 | ||||

| インターネットショッピング保険 | JCBでe安心 | インターネットショッピングでご利用になった覚えのない請求があっても、状況調査のうえ適用条件に基づき、請求を取り消します | |||

| JCBスマートフォン保険 | 購入後24ヵ月以内のスマートフォンで下記適用条件を全て満たすとカード会員の方の端末(1台)に限り、年間最大5万円までを補償※自己負担額1万円の適用があります。

| ||||

空港ラウンジ

| 国内空港ラウンジ | 34空港49ラウンジ | [北海道]旭川空港 新千歳空港 函館空港 [東北]青森空港 秋田空港 仙台空港 [中部・北陸]新潟空港 富山空港 小松空港 中部国際空港 富士山静岡空港 [関東]羽田空港 成田国際空港 [近畿]伊丹空港 関西国際空港 神戸空港 [中国]岡山空港 広島空港 米子空港 山口宇部空港 出雲縁結び空港 [四国] 徳島空港 高松空港 松山空港 高知空港 [九州] 北九州空港 福岡空港 佐賀空港 長崎空港 熊本空港 宮崎空港 大分空港 鹿児島空港 [沖縄] 那覇空港 | |||

| 海外空港ラウンジ | [ハワイ] ダニエル・K・イノウエ空港 | ||||

| ラウンジ・キー | 世界の空港ラウンジ | 32USドル/回(※カードの提示が必要) | |||

サービス・特典情報

| 特典内容 | GOLD Basic Service ・ベーシック 会員専用デスク:カードに関する全般的な問い合わせなどをJCBゴールド会員の方専用の通話料無料のゴールドデスクで受けてくれる 会員情報誌「JCB THE PREMIUM」:本物を知る大人にふさわしい、上質感の演出をコンセプトとし、JCBプレミアムカード会員の皆様に「本誌」と「別冊」の2冊を毎月届けてくれる

・トラベル JCBトラベル Oki Dokiトクトクサービス:JCBトラベルデスクにて対象の海外・国内パッケージツアーをお申し込みのうえ、JCBゴールドで旅行代金を支払うと、Oki Dokiポイントが5倍たまる 国内宿泊オンライン予約:JTB(Oki Dokiポイント5倍)およびるるぶトラベル(1予約につきるるぶトラベルポイント100ポイント)が提供する宿泊プランから検索・予約ができるサービス 手荷物無料宅配券(片道)サービス:JCBトラベルデスクに対象の海外パッケージツアーを申し込み、JCBゴールドで旅行代金を支払うと、手荷物無料宅配券(往復分)をプレゼントされる(1組につき) 海外ホテルオンライン予約:(アップルワールド:Oki Dokiポイント12倍)は、株式会社アップルワールドが提供する海外旅行商品を検索・予約ができるサービス。(JHC:Oki Dokiポイント12倍)は、ジェイエッチシー株式会社が提供する海外旅行商品を検索・予約ができるサービス ハーツレンタカーサービス:世界有数のネットワークを誇る「ハーツレンタカー」をおトクに利用できる割引サービス

・エンターテイメント JCBゴールド ゴルフサービス

JCBゴールド チケットサービス:演劇、コンサート、歌舞伎などの良席保証・先行販売・特典付チケットを毎月JCBプレミアムカード会員に案内してくれる

・ライフ 健康サービス

JCB暮らしのお金相談ダイヤル:暮らしにまつわる税務・年金・資産運用についての相談を、電話で受けてくれる。相談料は無料です。 ゴールドフラワーサービス:通常価格より5%引きで指定先に花を届けてくれる

・JCB GOLD Service Club Off:全国20万ヵ所以上の施設で利用できる優待サービスです。映画館やスポーツクラブなど身近な場所での優待が利用できる

・JCBオリジナルカレンダープレゼント 毎年1部無料でプレゼントされる(年末の応募期間に申し込みが必要) | |||

JCBカードグレード別情報簡単比較表

JCBが直接発行している主要なクレジットカードを、グレード別に情報を簡単に比較できるよう表にまとめました。

カード名 | 『JCBカード S』 | 『JCBゴールド』 | 『JCBゴールド ザ・プレミア』(招待制) | 『JCBプラチナ』 | |

| 申し込み対象 | 本会員 | 18歳以上で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上で学生の方。 | 20歳以上で、ご本人に安定継続収入のある方。 | JCBゴールドのショッピングご利用合計金額(集計期間:12月16日~翌年12月15日)が2年連続で100万円(税込)以上の方 会員専用WEBサービス「MyJCB(マイジェーシービー)」に受信可能なEメールアドレスを登録していること(毎年1月末日まで) | 20歳以上(学生を除く)で、ご本人に安定継続収入のある方。 |

| 家族会員 | 生計を同一にする配偶者・親・子供(高校生を除く18歳以上)の方。 | ||||

| 基本ポイント還元率 | 0.5%(1,000円で1ポイント、1ポイント=5円相当) | ||||

| ポイント有効期限 | 2年間 | 3年間 | 5年間 | ||

| JCB STAR MEMBERS(スターメンバーズ)ボーナス | 最大50%UP | 最大60%UP | 最大100%UP | ||

| ブランド | JCB | ||||

| 年会費(税込) | 本会員 初年度 | 永年無料 | 無料 | 11,000円 | 27,500円 |

| 2年目以降 | 永年無料 | 11,000円 | 16,500円 11,000円(前年100万円以上の利用) | 27,500円 | |

| 家族会員 初年度 | 永年無料 | 1名無料 2人目より1名様につき1,100円 | 1名無料 2人目より1名様につき3,300円 | ||

| 2年目以降 | 永年無料 | 1名無料 2人目より1名様につき1,100円 | 1名無料 2人目より1名様につき3,300円 | ||

| ショッピング | 利用可能枠 | 審査により決定 | |||

| 電子マネー ○ポイントも付く △チャージのみ | Edy | △ | |||

| nanaco | △ | ||||

| モバイルSuica | △ | ||||

| QUICPay | ◯ | ||||

| SMART ICOCA | △ | ||||

| 国内旅行保険 | 適用条件 | ー | 利用付帯 | ||

| 傷害死亡・傷害後遺傷害 | ー | 最高5,000万円 | 最高1億円 | ||

| 傷害入院 | ー | 日額 5,000円 | |||

| 傷害手術 | ー | 手術の種類に応じて5万円・10万円・20万円 | |||

| 傷害通院 | ー | 日額 2,000円 | |||

| 家族特約対象 | ー | ||||

| 海外旅行保険 | 適用条件 | 利用付帯+MyJチェック登録 | 利用付帯 | 利用付帯 | |

| 傷害死亡・傷害後遺傷害 | 最高2,000万円 | 最高1億円 家族 最高1,000万円 | 最高1億円 家族 最高1,000万円 | ||

| 傷害・疾病治療 | 100万円限度 | 300万円限度 家族 200万円限度 | 1,000万円限度 家族 200万円限度 | ||

| 賠償責任 | 2,000万円限度 | 1億円限度 家族 2,000万円限度 | 1億円限度 家族 2,000万円限度 | ||

| 携行品損害 | 1旅行中20万円限度(保険期間中100万円限度)(免責3,000円) | 1旅行につき50万円限度(保険期間中100万円限度)(免責3,000円) 家族 同上 | 1旅行につき100万円限度(保険期間中100万円限度)(免責3,000円)家族 50万円限度 | ||

| 救援者費用 | 100万円限度 | 400万円限度 家族 200万円限度 | 1,000万円限度 家族 200万円限度 | ||

| 家族特約対象 | ー | 本会員と生計を共にするご家族で、19歳未満のお子様 | |||

| 国内・海外航空機遅延保険 | ー | ○(利用付帯) | |||

| ショッピング保険 | 補償限度額 | 100万円限度(海外) | 年間500万円限度(海外国内) | ||

| 自己負担額 | 1事故あたり自己負担額10,000円 | (1回の事故につき)3,000円 | |||

| 空港ラウンジ | 国内 | ー | 旭川空港 新千歳空港 函館空港 青森空港 秋田空港 仙台空港 新潟空港 羽田空港 成田国際空港 富山空港 小松空港 中部国際空港 富士山静岡空港 伊丹空港 神戸空港 関西国際空港 岡山空港 米子空港 広島空港 山口宇部空港 出雲縁結び空港 松山空港 徳島空港 高松空港 高知空港 北九州空港 福岡空港 佐賀空港 長崎空港 熊本空港 宮崎空港 大分空港 鹿児島空港 那覇空港 | ||

| 海外 | ー | [ハワイ] ダニエル・K・イノウエ空港 | 1,400か所以上(プライオリティ・パス利用) | ||

| ダイニング30 | ー | ○ | |||

| プラチナ・コンシェルジュデスク | ー | ○ | |||

| JCB Lounge 京都 | ー | ○ | |||

| JCBプレミアムステイプラン | ー | ○ | |||

| グルメベネフィット | ー | ー | ○ | ||

※『JCBゴールド ザ・プレミア』『JCBプラチナ』は一部口コミ情報を元に作成。

JCBオリジナルシリーズカード一覧表

JCBが直接発行しているクレジットカード(JCBオリジナルシリーズ)を一覧表にしました。

| カード名 | 年会費(税込) | ポイント還元率 | 申し込み条件(年齢) |

| 『JCB CARD R』 | 無料 | 2% | 18歳以上(高校生は除く) |

| 『JCB CARD W』 | 永年無料 | 1.0%〜10.5%※ | 18歳以上39歳以下(高校生は除く) |

| 『JCB CARD W plusL』 | |||

| 『JCBカード S』 | 永年無料 | 0.5%〜10.0%※ | 18歳以上(高校生は除く) |

| 『JCB GOLD EXTAGE』 | 初年度無料 2年目以降3,300円 | 0.75%〜10.25%※(Myチェック等の事前登録が必要など条件あり) | 20歳以上(学生除く)29歳以下 |

| 『JCBゴールド』 | 初年度無料 2年目以降11,000円 | 0.5%〜10.0%※ | 20歳以上(学生除く) |

| 『JCBゴールド/プラスANAマイレージクラブ』【新規発行終了】 | 330円(初年度) 2年目以降 11,000円+サービス付帯年会費330円 | 0.5% | |

| 『JCBゴールド ザ・プレミア』(招待制) | 11,000円(初年度、前年100万円以上利用) 16,500円(前年100万円未満利用) | 0.5% | 20歳以上(学生除く) で『JCBゴールド』を2年連続100万円以上利用など招待条件を満たした場合 |

| 『JCBプラチナ』 | 27,500円 | 0.5%〜10.0%※ | 20歳以上(学生を除く) |

| 『JCB ザ・クラス』(招待制) | 55,000円※ | 0.5%※ | JCB OS(オリジナルシリーズ)ゴールドカード会員(一部の提携)の中から独自審査の上、選ばれた方※ |

※還元率は交換商品により異なります。

*口コミ情報を元に作成。

(※当サイトへの掲載情報は、できる限り正確であるように精査の上細心の注意を払って作成しておりますが、情報を利用・使用するなどの行為に対して生じたあらゆる損害等について一切補償は致しません。極力サービス内容が変わり次第更新をしますが突然変わりすぐに更新できない可能性もあるため、カードご入会の前には必ずご自身でカード発行元の公式サイトで最新の情報をご確認した後にお申し込み下さい)