「学生だけど、お金を借りたい」「そもそも学生はお金を借りられるの?」など、学生でお金を借りようとしていませんか?

学生もお金を借りることができますが、自分に合った方法で借りないと後悔する恐れがあるので注意が必要です。

このページでは、金融機関に勤め、さまざまなお金の相談に乗ってきた私が、学生がお金を借りる時のポイントを以下の流れで紹介していきます。

- 学生がお金を借りる7つの方法

- 奨学金の借り方と借りる際の3つの注意点

- 学生におすすめの消費者金融系カードローン2選

- 学生におすすめの銀行カードローン2選

- おすすめの学生ローン2選

- クレジットカードで借りても良い3つのケース

- 就職が内定した場合におすすめのローン

- 郵便局の定期預金がある学生が使えるローン

- 学生がお金を借りる際によくあるQ&A

このページを読めば、学生がお金を借りるための現実的な方法と自分に合った借り方が分かるのでぜひご覧ください。

1. 学生がお金を借りる7つの方法

学生がお金を借りるためには、主に7つの方法があります。

金利や借入れ可能額の目安、それに、即日融資できるか、親にバレずに借りることができるかをまとめたのが下の表です。

| 方法 | 金利 (%) | 限度額 (万円) | 当日融資 | バレない |

| 奨学金 | 0~3 | 800 | ✕ | ✕ |

| 消費者金融系カードローン | 17~18 | 800 | ◯ | ◯ |

| 銀行カードローン | 12~15 | 1000 | ✕ | ✕ |

| 学生ローン | 15~18 | 50 | △ | △ |

| クレジットカード | 15~18 | 50 | ◯ | △ |

| 就職内定者ローン | 2.5~8.0 | 100 | ✕ | ✕ |

| 郵便局の担保自動貸付 | 0.26~0.51 | 預金の90% | ◯ | ◯ |

※金利や限度額は、金融機関によって変わるので目安として考えてください。

選び方について、よくある疑問にお答えします。

疑問① どれを選べば良いか分からないですが、どうすれば良いですか?

下の表は、どんな人におすすめかをまとめたものです。

学費や、学生時代の生活費を長期的に借りたいのであれば、奨学金一択です。

| 方法 | どんな人におすすめ? |

| 奨学金 | ・学費を借りたい人 ・一人暮らし等で生活費が足りなくなる人 |

| 消費者金融系カードローン | ・即日で借りたい人 ・短期間だけ借りたい人 ・親にバレずに借りたい人 |

| 銀行カードローン | ・お手頃な金利で借りたい人 ・奨学金が使えないけど長期で借りたい人 |

| 学生ローン | ・18~19歳で借りたい人 |

| クレジットカード | ・クレジットカードのキャッシング枠がある人 ・未成年の場合、キャッシング枠の設定には親の同意が必要 |

| 就職内定者ローン | ・就職が決まった人 |

| 郵便局の担保自動貸付 | ・ゆうちょに定期預金がある人 |

「一時的に借りたい」というのであれば、即日借りることができ、無利息でも借りられる消費者金融系カードローンがおすすめです。

消費者金融がイマイチだと思うなら、他の方法を検討してみてください。

疑問② 20歳未満だけど、借りることができますか?

18歳〜19歳の学生であれば、消費者金融や学生ローンを利用することができます。

しかし、18歳未満の場合には、次のような方法に限られます。

- アルバイト先から前借りする

- 親族や友人から借りる

ただし、前借りは、出産、疾病、災害等の非常の場合に限られます。

そういうわけで、18歳未満なら知人から借りるというのが現実的な選択肢と言えるでしょう。

2. 奨学金の借り方と借りる際の3つの注意点

「学費を借りたい」「学生生活のお金を借りたい」と思う方は、まずは奨学金を検討しましょう。

奨学金は金利が圧倒的に低く、就職してからの返済になるので、安心して学生生活を送ることができます。

2-1. 学生がよく利用している3つの奨学金

多くの学生が使っている奨学金は以下の通りです。誰でも受けられるものではないので難易度も示しておきました。

| 奨学金名 | 概要 | 難易度 |

| 日本学生支援機構奨学金 | 最も有名な奨学金。無利息~3%でお金を借りて卒業後に返していく。 | ◯ |

| 学校独自の奨学金 | 大学や専門学校が独自に実施している奨学金。成績などを厳しく見られるため難易度は高め。 | △ |

| 地方自治体などが実施する奨学金 | 市町村やその教育委員会が地元の方・地元の学校に通う方を対象に行っている。基準は厳しめ。 | △ |

「日本学生支援機構奨学金」は大学生の2.6人に1人が使っているとされる日本で一番有名な奨学金です。

まずはこちらを検討し、無理そうな場合は他の奨学金を探すと良いでしょう。

「学校独自の奨学金」や「地方自治体などが実施する奨学金」が気になる方は、『学校名+奨学金』『住んでいる市町村名+奨学金』などで検索してみましょう。

日本学生支援機構の2つの奨学金

「日本学生支援機構奨学金」には以下のように主に2つの種類が存在します。

| 種別 | 概要 | 金額 | 年利 |

| 第一種 | 優秀な成績の方が無利息で借りられる(高校時代・もしくは大学の成績が見られます) | 3~6.4万円/月 | 無利息 |

| 第二種 | 比較的緩やかな基準で借りられる | 3~12万円/月 | 3% |

第一種が無利息なのでこちらに申し込み、落ちた場合は第二種にすると良いでしょう。

2-2. 奨学金の申し込み方

奨学金は大学や専門学校進学前に申し込むこともできますし、入学後に申し込むこともできます。

高校3年生のうちから申請をして大学や短大に入学してから毎月借りることを「予約採用」、入学後に申請する方法を「在学採用」と言われます。

| 申請先 | 概要 | |

| 予約採用 | 高校 | 高校や浪人(2浪まで)の際に事前に申請しておく |

| 在学採用 | 大学や専門学校 | 大学や専門学校になってから申請する |

申し込み方は、必要書類やマイナンバーを送るだけですが、書類が結構多いので厄介です。

- 提出書類一覧表

- 給付奨学金確認書、申込資格に関する証明書類

- 申込資格に関する証明書類

- 確認書に親権者が署名できない場合の追加書

- 申込資格に関する証明書類

- 社会的養護に関する証明書類

- 収入に関する証明書類(貸与奨学金希望者)

- 特別控除に関する証明書類(貸与奨学金希望者)

上記は、日本学生支援機構奨学金を申し込む際の書類です。

詳細は、公式ページをご覧ください。

申し込み関係書類は学校にあるはずなので、分からないなら職員の方に尋ねると良いでしょう。

2-3. 奨学金を利用する際の3つの注意点

奨学金を借りたいという方は、次の点を知っておきましょう。

- 誰でも借りられるわけではない

- 借りるまでに時間がかかる

- 親には内緒にできない

それぞれ紹介します。

注意点① 誰でも借りられるわけではない

基本的に、一番多くの方が借りやすい「第二種」と呼ばれる制度でも、以下の条件を満たさないとお金を借りる・給付を受けることができません。

- 出身学校又は大学や専門学校などにおける学業成績が平均水準以上

- 家計を支えている人の収入が一定未満(※)

※収入の目安は「通っている学校」や「自宅から通っているか」「何人世帯か」によって変わります。あくまでも目安ですが、3人世帯で、私立大学に自宅から通っている方が奨学金を受け取るための収入の目安は651万円以内であることが求められます。

以上のように、すべての方が借りられるわけではありませんし、無利息の「第一種」になるとさらに審査も難しくなります。

そのため、奨学金で借りるためのハードルは全体的に高めと考えておきましょう。

注意点② 借りるまでに時間がかかる

奨学金はすぐに借りられるわけではなく、申し込みから借入れまでに長大な時間がかかります。

すでに卒業してしまった方が受け取るためには、大学や専門学校を通して「在学採用」に申し込みをすることになります。

在学採用の場合、学校によって異なりますが、基本的に年1回春に募集が行われるだけなので、次の募集を待たなければなりません。

そして、春に申し込んでも7月くらいまでかかることもあるので、借りられるまでにはかなりの時間がかかるので注意してください。

注意点③ 親には内緒にできない

お金を借りたい学生の中には「親には内緒にしたい」という方も多いかと思います。

しかし、以下のポイントから親に内緒で奨学金を借りることはほぼ不可能です。

- 保証人を立てることが必要だから

- 親の収入を証明する書類が必要だから

以上のようなポイントから親に内緒で借りられるものではありません。

奨学金まとめ

奨学金は非常に金利が低く、毎月定期的にお金が振り込まれます。そのため、非常に便利な仕組みですが、基本的には学費や生活費のためのお金です。

そのため、遊ぶお金のために奨学金を借りることはおすすめしません。

その上で、以下のポイントをすべて満たす方は、積極的にトライしてみましょう。

- 学校の中での成績が平均以上

- お金を借りるまでに時間がかかってもいい

- 親にお金を借りることを知られてもいい

奨学金に興味がある方は、在学中の学校の奨学金窓口に問い合わせを行いましょう。

参考:日本学生支援機構 公式ページ

3. 学生におすすめの消費者金融系カードローン2選

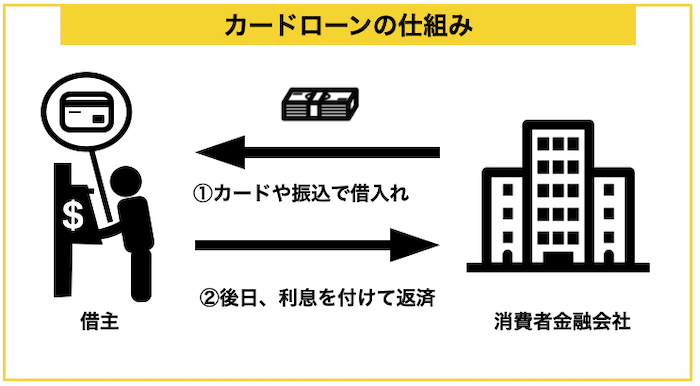

カードローンは、以下のように契約時に発行されたカードなどでお金を借り、分割で返していくというサービスです。

アコムやアイフル、プロミスなど、テレビCMでよく流れているので、知っている人は多いでしょう。

消費者金融は親バレせずに即日借りることができ、短期間なら無利息で借りることができるので、次のような方におすすめです。

- 短期間だけ借りたい

- 即日に借りたい

- 親にバレずに借りたい

基本的に、分割で返済して行く形になりますが、学生の時に借りても社会人になってからも返し続けて返済する形でも大丈夫です。

3-1. 学生で消費者金融系カードローンを借りるための2つの条件

カードローンは、学生であっても以下の2つの条件を満たしていれば申し込むことができます。

- アルバイトなどで収入があること

- 20歳以上であること

そのため、多くの学生が申し込みは可能で、就活などへの影響も基本的にありません。

そのため20歳を超えた学生がお金を借りる最も手軽な方法がカードローンです。

こんな方は要注意!

20歳未満の方や、アルバイトをしていない方だけでなく以下のような方もなかなか審査に通らないので注意が必要です。

バイトを始めたばかりの方

バイトを始めたばかりだとカードローンにはなかなか通りにくい傾向にあります。

バイトは始めたばかりのタイミングが一番やめやすい時期で、カード会社からしたら安定して返済してもらいにくいと見られるためです。

何かを延滞している方

クレジットカードや携帯電話の分割代など、人からお金を借りている状態のものをきちんと支払っていなかったり、延滞しがちだと審査での印象が悪くなります。

ただし、上記のような方も可能性はゼロではないため、まずはカードローンに申し込み、カードローンがダメだったら他の方法を選びましょう。

3-2. 学生におすすめの消費者金融2選

消費者金融のカードローンを選ぶ際は、次の点をチェックして選びましょう。

- 親バレせずに借りられる

- 無利息期間がある(短期なら利息0円で借りられる)

- すぐに借りられる

以上をクリアしているおすすめのカードローンを2社紹介します。

アコム|審査に不安がある人におすすめの消費者金融会社

『アコム』は、三菱UFJフィナンシャル・グループのローン会社で、登録利用者数は150万人以上、延べ利用者数は1,000万人を超えている最大手です。

審査通過率が平均して40%以上あり、プロミスと並んで利用しやすいと言えます。安定した収入があるなら申し込んでも良いでしょう。

カードレスでも利用できるので、親にバレずに利用することができます。

年齢、年収、借入状況の3点を入力するだけで、借りれるかどうか判定してくれる簡易審査があるので、気になる方は試してみましょう。

| 運営会社 | アコム株式会社(ACOM CO., LTD.) | 通常金利 | 3.0%~18.0% |

| 在籍確認手段 | 原則、電話連絡なし(書面や申告内容で確認) | 土日可能か | ◯ |

| 審査スピード | 最短20分で融資(※) | 家族に知られる可能性 | 低 (WEB完結可) |

| 上限額 | 800万円 | 収入証明書 | 50万円以上 他社合計100万円以上 |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 申込対象者 | 20歳以上 (安定した収入あれば学生やフリーター可、専業主婦不可) | ||

※申し込み状況によっては時間がかかる場合があります。

アコム公式ページ:

アコムの口コミが気になる方は「300の口コミ・評判でわかるキャッシング『アコム』の真実」に300人分の口コミをまとめたので参考にしてみてください。

プロミス|バイト先にバレたくないなら最もおすすめ!

『プロミス』は、SMBCグループの株式会社SMBCコンシューマーファイナンスによって運営されるローンブランドです。

プロミスをおすすめなのは次のような理由からです。

- ノンバンクカードローンの顧客満足度第一位

- 多くの方が適用される「上限金利」が低い

- 初回利用から30日間利息ゼロ(メールアドレス登録とWeb明細利用登録が必要)

- 利用でポイントがたまり無利息期間等と交換可能

- Vポイント付与などのお得なサービスあり

- 在籍確認の電話なしに借りることができる

ちなみに、学生からは以下のような口コミがありました。

| 運営会社 | SMBCコンシューマーファイナンス株式会社 | 実質年率 | 4.5%~17.8% |

| 在籍確認手段 | 原則、書類 | 土日可能か | ◯ |

| 審査スピード | 最短3分で融資 | 家族に知られる可能性 | 低 (来店でのカード受取推奨) |

| 上限額 | 500万円 | 収入証明書 | 50万円以上 他社合計100万円以上 |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 申込対象者 | 満18~74歳 ※ (収入あれば学生・専業主婦・フリーター可) | ||

※年齢が19歳以下の場合は、収入証明書類の提出が必要です。 高校生(定時制高校生および高等専門学校生も含む)は申込できません。

プロミス公式ページ:

プロミスの評判が気になる方は300人分の口コミをまとめましたので「300の口コミ・評判でわかるキャッシング『プロミス』完全ガイド」を参考にしてみてください。

4. 学生におすすめの銀行カードローン2選

銀行のカードローンは、次のような学生におすすめです。

- 長期的に借りたい

- 家に連絡が行っても問題ない

- 当日に借りれなくても大丈夫

以上の条件に当てはまるなら、銀行のカードローンを利用しても良いでしょう。

4-1. 学生で銀行カードローンを借りるための2つの条件

カードローンは、学生であっても以下の2つの条件を満たしていれば申し込むことができます。

- アルバイトなどで収入があること

- 20歳以上であること

消費者金融と条件は同じですが、条件が良いので銀行の方が審査が厳しいと言われています。

こんな方は要注意!

20歳未満の方や、アルバイトをしていない方だけでなく以下のような方もなかなか審査に通らないので注意が必要です。

バイトを始めたばかりの方

バイトを始めたばかりだとカードローンにはなかなか通りにくい傾向にあります。

バイトは始めたばかりのタイミングが一番やめやすい時期で、銀行からしたら安定して返済してもらいにくいと見られるためです。

何かを延滞している方

クレジットカードや携帯電話の分割代など、人からお金を借りている状態のものをきちんと支払っていなかったり、延滞しがちだと審査での印象が悪くなります。

銀行のカードローンは金利が低い分、審査が厳しいので、落ちた場合は消費者金融に選びましょう。

4-2. おすすめの銀行カードローン2選

銀行のカードローンで最もおすすめなのは、ポイントプレゼントをしている『SBI新生銀行カードローン』です。

金利だけにこだわって選びたいなら、『ソニー銀行カードローン』をおすすめします。

SBI新生銀行カードローン|キャンペーンが充実しているカードローン

『SBI新生銀行カードローン』は、以下のようにVポイントがもらえるお得なキャンペーンを実施しています。

- 初めての利用者はVポイント1000

- 収入証明書の提出&10万円以上の借入でVポイント1000

SBI新生銀行の口座を持っているなら、パワーダイレクト(インターネットバンキング)で、深夜の借入や返済ができます。

また、セブンイレブンやローソンなど提携コンビニATMでは借入・返済手数料が0円でできるなど、口座を持っていない方でも使いやすくなっています。

| 上限額 | 500万円 | 通常金利 | 4.5%~14.8% |

| 毎月返済額 | 2000円〜 | 土日可能か | ◯ 審査あり |

| 在籍確認手段 | 原則あり(電話相談で回避できる場合あり) | 家族に知られる可能性 | あり (新生ダイレクト利用者は無し) |

| 審査スピード | 口座あれば最短即日 なければ最短翌日 | 収入証明書 | 50万円以上 |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 返済日 | 自由 | ||

| 申込対象者 | 年齢20~70歳 (本人・配偶者に安定した収入必要) | ||

SBI新生銀行カードローン公式ページ:

https://www.sbishinseibank.co.jp/retail/card_loan/splus/

最新の情報は公式ページをご覧ください。

ソニー銀行カードローン|口座開設の前に初回振込みをしてくれるカードローン

『ソニー銀行カードローン』は上限金利が低く、金利にこだわりたい方におすすめのカードです。

ソニー銀行の口座開設は必要ですが、初回振込みは指定口座に振り込んでくれるサービスをしているので、急いでいる方にも向いています。

月々2,000円からの返済で、毎月の返済日は2、7、12、17、22、27日のうちから選択できます。

普段からソニー銀行を利用している方は、利用を検討しても良いでしょう。

| 上限額 | 800万円 | 通常金利 | 2.5%~13.8% |

| 毎月返済額 | 2000円〜 | 土日可能か | ◯ |

| 在籍確認手段 | 原則あり | 家族に知られる可能性 | あり (銀行名で郵送あり) |

| 審査スピード | 最短翌日 | 収入証明書 | 50万円以上 |

| 来店要否 | 不要 | 口座要否 | 必要 |

| 返済日 | 2、7、12、17、22、27日から選択 | ||

| 申込対象者 | 年齢20~65歳 (安定した収入が必要) | ||

ソニー銀行カードローン公式ページ:

https://moneykit.net/visitor/loan/

ソニー銀行について詳しく知りたい方は、こちらのページ「ソニー銀行カードローン辛口レビュー|口コミでわかる全注意点」をご覧ください。

5. おすすめの学生ローン2選

学生ローンはその名の通り、学生がお金を借りるための学生専用のローンです。

学生ローンもカードローンと同様、学生のうちに借りたとしても、社会人になってゆっくり返済していけば大丈夫な借り入れの方法です。

こちらも就活などへの影響はほとんどないので安心して使うことができます。

5-1. カードローンと学生ローンはどう違うの?

カードローンと学生ローンを比較したのが下の表です。

| カードローン | 学生ローン | |

| 金利目安 | 13~18% | 15~18% |

| 限度額 | 800万円 | 100万円 |

| 年齢 | 18~22 | 20~ |

| 無利息期間 | あり | なし |

基本的に、カードローンの方が条件が良いので、まずはカードローンがおすすめです。

学生ローンは、カードローンを利用できない18歳、19歳の方に向いていると言えます。

5-2. おすすめの学生ローン2選

学生ローンを選ぶ際は、次のポイントをチェックして選びましょう。

- 18歳以上が使えるか

- 自分が住んでいる所は利用できるか

- 金利は高すぎないか

- スピーディに借りられるか

- プライバシーに配慮して借りられるか

以上の条件をもとに、おすすめの学生ローンを2つご紹介します。

他の学生ローンも知りたいという方は、こちらのページ「学生ローン総まとめ|大学生や専門学生に本当におすすめの借入先」をご覧ください。

カレッヂ

「カレッヂ」は誕生から40年経つ老舗の学生ローンです。

金利は17.0%と大手のカードローン並に低金利で借りることが可能です。

平日14:20までに書類の送付などの手続きが完了すれば、最短即日での融資も可能です。また、郵送の場合も個人名での郵便になるため、家族にバレずに借りることができます。

また、高卒以上であれば未成年の方でも10万円までは借りることができます。

カレッヂの基本データ

| 金利 | 17.0% |

| 貸金使途 | 原則自由 |

| 貸付対象者 | 4年生の大学生・大学院生・短大生・専門学校生・予備校生の方で、学生証の他、運転免許証・保険証等、身分証のご提示が可能な方 |

| 限度額 | 50万円(未成年の方は10万円) |

カレッヂ公式ページ

カレッヂについて詳しく知りたい方は、こちらのページ「学生ローンのカレッヂを辛口レビュー|口コミで分かる全注意点」をご覧ください。

イー・キャンパス

「イー・キャンパス」は、学生の方で学生証を提示できる方は年利14.5~16.5%と低金利で借りられる学生ローンです。

さらに学費や海外渡航費であれば15.5%とさらに低い金利で借りることができ、また、最大80万円と学生ローンにしては大きな額を借りられるのが特長です。

新規の方は30日の無利息があるので、学生ローンの中では最もお得になっています。

ネットからの申し込みで最短即日で融資をしてもらえるので急いでいる方にも安心です。

イー・キャンパスの基本データ

| 金利 | 14.5~16.5% |

| 貸金使途 | 原則自由 |

| 貸付対象者 | 安定した収入のある18歳~30歳の学生 |

| 限度額 | 80万円 |

イー・キャンパス公式ページ

イーキャンパスについて詳しく知りたい方は、こちらのページ「学生ローンのイーキャンパスを辛口レビュー|口コミは大丈夫?」をご覧ください。

6. クレジットカードで借りても良い3つのパターン

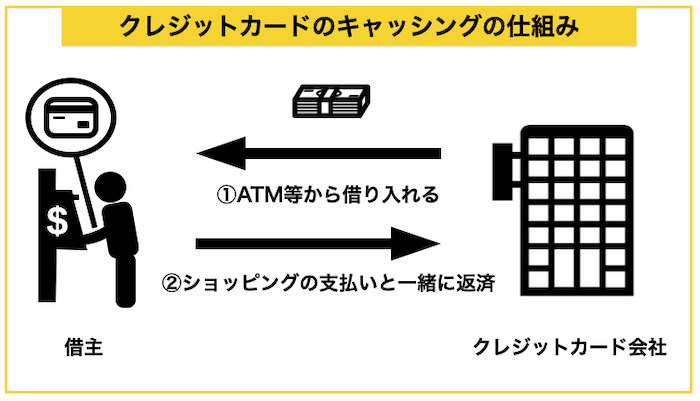

クレジットカードのキャッシングは、カードローンと似た以下のような仕組みでお金を借りる方法です。

クレジットカードに「キャッシング枠」と呼ばれる現金を借りるための枠がある方は、ATM等で簡単にお金を借りられます。

クレジットカードを作った後でも、キャッシング枠を付けることは可能です。(申し込みはクレジットカード各社のHPからできます)

しかし、金利が高めなので、カードローンの方が利息を押さえて借りられます。

そのため私は以下のいずれかに当てはまるような一部の方以外にはクレジットカードのキャッシングをおすすめしません。

6-1. 未成年の方

18~19歳の未成年の学生はカードローンなどになかなか申し込むことができません。

そのため、すでに持っているクレジットカードにキャッシング枠がついているのであればそれを使って借りてしまうことが確実です。

先ほどの「カレッヂ」などは18~19歳の未成年の学生でも申し込みができますが、クレジットカードも選択肢の一つとして検討してもいいでしょう。

6-2. バイトをしていない学生

学生の場合、バイトをしていないとカードローンに申し込んでもなかなか審査に通ることができません。

カードローンの場合、返済能力を示さないといけないので、バイトなどで収入があることが必須条件です。

そこで、バイトをしていない学生ですでにキャッシング機能付きのクレジットカードを持っているのであればキャッシングをしても良いでしょう。

ただし、返済するために、バイトを始めるなど計画的に利用しましょうね。

6-3. とにかく急いでいる学生

一刻を争うような事態の時は、すでに持っているクレジットカードでキャッシングしてしまうことが最もスムーズな方法です。

ただし、先ほどの『プロミス』などでは、最短1時間あれば申し込みから借り入れできるので、少し待てるのであればカードローンを利用しましょう。

それも待てないなら、クレジットカードでサクッと借りてしまいましょう。

7. 就職が内定した場合におすすめのローン

「内定出たけど、正社員として働く前にお金を使いたい」という方におすすめなのが就職内定者向けローンです。

ただし、就職内定ローンがある金融機関は限られており、住んでいる場所によっては使うことはできません。

7-1. 就職内定者向けローンがある金融機関まとめ

就職内定向けローンがある主な金融機関の情報をまとめてみました。

| サービス名 | 金利 (%) | 限度額 (万円) | 主な条件 |

| 東海ろうきん「みらいず」 | 4.7 | 100 | ・愛知、岐阜、三重県居住者限定 |

| 静岡ろうきん「就職内定者ローン」 | 5.0 | 100 | ・静岡県内に居住or内定 |

| 長野ろうきん「就職内定者ローン」 | 3.0 | 100 | ・長野県内に居住or内定 |

| 新潟ろうきん「就職内定者ローン」 | 4.2 | 1000 | ・新潟県内に居住or内定 ・100万円まで保証人不要 |

※借入れ条件の詳細は公式ページでご確認ください。

この他にも車の購入という用途限定で、内定者が借りられるローンもあります。

全国的に利用できる内定者ローンはありませんが、上記のローンが利用できない方は一応「◯◯県 内定者ローン」というように検索して探してみると良いでしょう。

7-2. 就職内定者向けローンがない場合はどうすれば良い?

就職内定者向けローンがない場合は、普通のカードローンを使うしかありません。

仕事をしていないなら、カードローンは難しいので、バイトでもしたほうが良いです。

どうしても借りたいなら、親族から「就職後に給料で返す」とした方が良いと思います。

8. 郵便局の定期預金がある学生が使えるローン

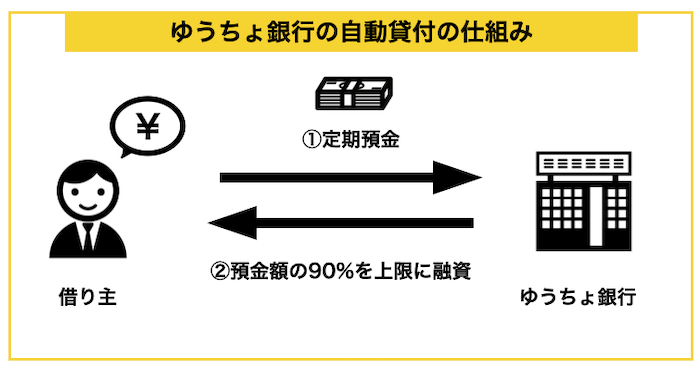

ゆうちょ銀行には定期預金を担保に借りられる「自動貸付」という仕組みがあります。

担保で借りるため審査不要で、学生でも借りることができます。

預金額の90%ですが、最大限度額は300万円になっています。

8-1. ゆうちょの自動貸付の条件

金利は次の通りです。

- 担保定額貯金を担保とする場合・・・返済時の約定金利(%)+0.25%

- 担保定期貯金を担保とする場合・・・預入時の約定金利(%)+0.5%

返済時の約定金利は現在0.01%なので0.26%、0.51%になります。

これだけ安く借りられるのは、無利子で借りられる奨学金しかありません。

8-2. 自動貸付の利用法

通常貯金の残高を超える払戻し請求をした時に、その不足分が自動的に貸し付けられます。

申し込みは窓口で行われますが、次のものが必要です。

- 総合口座通帳

- お届け印

- 本人確認書類

ゆうちょの総合口座が必要になります。

9. 学生がお金を借りる際によくあるQ&A

学生がお金を借りる上でよくある疑問をQ&A形式にしてまとめました。

それぞれ紹介します。

9-1. カードローンでバイト先に確認の電話はありますか?

銀行のカードローンは基本的にバイト先に在籍確認の電話はありますが、消費者金融系カードローンでは給与明細などの書類を提出すればOKな場合があります。

「プロミス」や「アコム」は、書類提出で対応してもらうこともできます。

バイト先にバレたくない場合は、そちらを利用すると良いでしょう。

9-2. 学生ローン等でも在籍確認はありますか?

基本的に在籍確認がある学生ローンがある場合がほとんどですが、在籍確認なしで書類確認でOKにしているところもあります。

たとえば、「カレッヂ」などは書類確認でOKになっています。

在籍確認を回避したいなら、公式ページに「在籍確認は書類で対応している」など記載している所を選ぶようにしましょう。

9-3. SNSで借りるのは大丈夫ですか?

SNSでは、「お金貸します」という怪しいアカウントがおおいですが、借りるのは絶対に止しましょう。

借りる時に、身分証明書を送らされることになりますが、どのように使われるか分かったものではありません。

反社組織が関わっている恐れもありますので、素性の怪しい所から借りるのは絶対に止めましょう。

9-4. クレジットカードの現金化は大丈夫ですか?

ショッピング枠の現金化とは、ネットで商品をクレジットカードで購入し、売却するという形で購入額の70~90%以上を現金で振り込んでもらえるサービスです。

多くのカード会社で禁止されているので、私はおすすめしません。

カード会社に見つかった場合、利用停止になったり、振り込まれるはずのお金が振り込まれないなどの被害があるため、急いでいるときに甘い言葉をかけられても使わないことを意識しましょう。

9-5. 知人から借りるのはどうでしょうか?

友人などからお金を借りることを検討している方もいるかと思いますが、私は他に手段がない方以外はおすすめしません。

友人から借りて返せなくなった場合、困った時ににお金を貸してくれるような人との信頼関係を崩すことになります。

以上のことから、知り合いから借りるのは誰も貸してくれない時の最後の手段と考えましょう。

ただし、親や家族が貸してくれるのであれば、カードローンなどよりも安心なので状況よっては相談してみるのも一つの手です。

10. さいごに

学生がお金を借りるための方法を紹介してきましたが、参考になりましたか?

学生がお金を借りる方法は意外に多いですが、自分に合った方法を選ばないと後悔する恐れがあるので注意してください。

最後に学生が借りるおすすめの方法をまとめておきます。

- 奨学金・・・・・・『日本学生支援機構奨学金』

- カードローン・・・『プロミス』『アコム』

- 学生ローン・・・・『カレッヂ』『イー・キャンパス』

- クレジットカードのキャッシング

このページを参考に、学生の皆さまが安全にお得にお金を借りられることを祈っています。

お金の法則では、アフィリエイトプログラムを利用し、アコム社などから委託を受け広告収益を得て運営しております。