「ソニー銀行のカードローンってどうなの?」「ソニー銀行のカードローンはおすすめ?」と、ソニー銀行のカードローンについて気になっていませんか?

『ソニー銀行のカードローン』は、銀行のカードローンの中では金利が低いので、金利にこだわりたい人におすすめです。

このページでは、銀行や消費者金融でカードローンの審査をしてきた私が、ソニー銀行のカードローンの特徴や、他のカードローンを比較しておすすめかどうか紹介します。

- ソニー銀行カードローンはどんな人におすすめ?

- 口コミで分かるソニー銀行カードローンの特徴

- ソニー銀行カードローンを利用する際の流れと注意点

- ソニー銀行カードローンに落ちた場合の3つの対策法

- ソニー銀行カードローン以外でおすすめのカードローン4選

- ソニー銀行カードローンに関するQ&A

このページを読めば、ソニー銀行のカードローンが自分に向いているか分かり、どうやって申し込めば良いか分かるので、ぜひご覧ください。

1. ソニー銀行カードローンはどんな人におすすめ?

『ソニー銀行のカードローン』は、ソニーファイナンシャルグループ傘下のネット銀行で、お手頃な金利のカードローンを提供しています。

最初に、ソニー銀行カードローンの基本情報をご紹介しておきます。

| 上限額 | 800万円 | 通常金利 | 2.5%~13.8% |

| 毎月返済額 | 2000円〜 | 土日可能か | ✕ 審査なし |

| 在籍確認手段 | 原則あり | 家族に知られる可能性 | あり (銀行名で郵送あり) |

| 審査スピード | 最短翌日 | 収入証明書 | 50万円以上 |

| 来店要否 | 不要 | 口座要否 | 必要 |

| 返済日 | 2、7、12、17、22、27日から選択 | ||

| 申込対象者 | 年齢20~65歳 (安定した収入が必要) | ||

この「ソニープレミアムカードローン」がどんな方におすすめか紹介します。

1-1. ソニー銀行カードローンがおすすめな人

ソニー銀行カードローンは次の条件に当てはまる方におすすめです。

- 金利にこだわって選びたい人

- カード審査に自信がある人(勤続年数が長い・借金が無い等)

それぞれ紹介します。

おすすめな人① 金利にこだわって選びたい人

ソニー銀行カードローンは、銀行カードローンの中では最も金利が低いカードローンの一つです。

下の表は都市銀行と主なネット銀行との金利を比較したものです。

一番高い金利を比較するとイオン銀行が同じで、さらに下の金利はりそな銀行だけということが分かります。

| 会社 | 実質年率 | 特徴 |

| りそな銀行 | 3.5%~13.5% | 住宅ローン利用・給与口座指定で0.5%引き |

| ソニー銀行 | 2.5%~13.8% | – |

| イオン銀行 | 3.8%~13.8% | – |

| みずほ銀行 | 2.0%~14.0% | メガバンクでは最安金利 |

| 楽天銀行 | 1.9%~14.5% | – |

| 三井住友銀行 | 1.5%~14.5% | – |

| 三菱UFJ銀行 | 年1.4%~年14.6% | – |

| 住信SBI銀行 | 1.59~14.79 | |

| SBI新生銀行 | 4.5%~14.8% | – |

| プロミス | 4.5%~17.8% | ・無利息期間最大30日 |

| PayPay銀行 | 1.59%~18.0% | ・無利息期間最大30日 |

| アイフル | 3.0%~18.0% | ・無利息期間最大30日 |

| SMBCモビット | 3.0%~18.0% | – |

| アコム | 3.0%~18.0% | ・無利息期間最大30日 |

| レイクALSA | 4.5%~18.0% | ・無利息期間最大60日 |

※各社の名前をクリックすると公式ページに行きます。詳細な貸付条件については公式ページをご覧ください。

無利息期間とは金利がつかない期間のことです。無利息期間内に返せるなら利息0円なので、金利は関係ありません。

金利の比較で大切なのは、一番高い金利(上限金利)を比較することで、最初に利用する時は上限金利が適用されることが多いからです。

金利だけで選ぶなら「りそな銀行」でも良いですが、りそなカードローンは融資まで2~3週間かかります。

一方、ソニーは最短翌日で振り込んでもらえるので急いでいる方におすすめです。

おすすめな人② 審査に通る自信がある人

ソニー銀行に限らず、銀行カードローンは金利がお手頃な分、借り手を選ぶ傾向があり、審査が厳しいと言われています。

そのため、次のような方は、審査落ちする可能性が高いのでおすすめしません。

- 安定的な収入が無い人

- 勤続年数が浅い人(1年未満)

- 他社からの借入れがある人

- クレジットカードの支払で延滞履歴がある人

以上の項目に当てはまらない方、例えば、正社員で借金が無い人なら問題ないはずです。

ソニー銀行は、広告を出して積極的にお客さんを募集しているので、挑戦する価値はありますが、低収入で借金があるなら、消費者金融系カードローンがおすすめです。

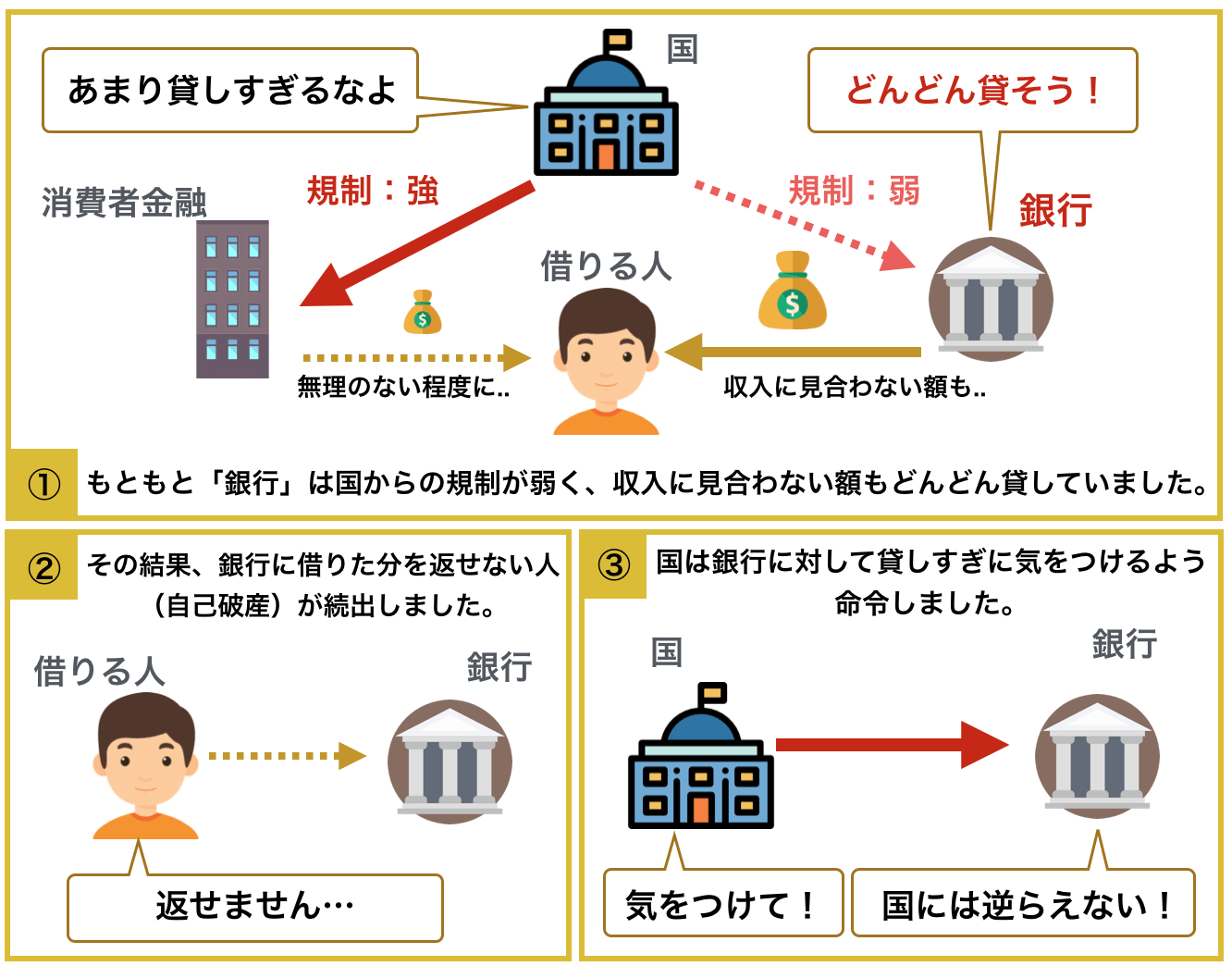

どうして銀行のカードローンは厳しいの?

銀行は2017年までは低い金利でどんどん貸し出していたのですが、返済できないで破産(債務整理)する人が続出し、国が厳しく審査するようになったのです。

テレビCMや広告では借りやすいような印象がありますが、2017年5月以降は銀行や保証会社が自主規制を行い始め、審査が非常に厳しくなり、通りにくくなりました。

1-2. ソニー銀行カードローンがおすすめでない人

ソニー銀行カードローンがおすすめでない人は次のような人です。

- 1ヶ月以内の短期借入れをしたい人

- 即日借入れをしたい人

それぞれ紹介します。

おすすめでない人① 1ヶ月以内の短期借入れをしたい人

ソニーは金利がお手頃ですが、利息がつかない無利息期間というものはありません。

「次の給料日まで10万円だけ借りたい」というような短期借入れを希望するなら、「プロミス」など、無利息期間がある金融機関がおすすめです。

逆に、1ヶ月以上借入れしたいなら金利にこだわった方が良いので、ソニー銀行のカードローンはおすすめです。

おすすめでない人② 当日の借り入れをしたい人

ソニー銀行は最短翌日の融資で、銀行カードローンでは最速ですが、即日での借り入れはできません。

銀行カードローンは審査が早くても最短翌日です。

当日借りたい人は、消費者金融で最速で借りられる「プロミス」がおすすめです。

1章まとめ

『ソニー銀行カードローン』が、おすすめな人・おすすめでない人をまとめたのが下の表です。

| おすすめな人 | おすすめでない人 |

| ・金利にこだわりたい人 ・審査に自信がある人 | ・1ヶ月以内の短期借入れをしたい人 ・当日の借り入れをしたい人 |

低めの金利のカードローンを利用したい方はソニー銀行がおすすめです。特に、正社員で借金がないような方は、最初に申し込むべきカードローンと言えるでしょう。

一方で、1ヶ月以内の短期的な借入れや即日の借入れをしたい方は、消費者金融系カードローンをチェックすると良いでしょう。

次の章では、口コミを参照しつつ、ソニー銀行カードローンを詳しく紹介していきます。

ソニー銀行じゃないカードローンの方が良いと思った方は、5章「ソニー銀行カードローン以外でおすすめのカードローン4選」をご覧ください。

2. 口コミで分かるソニー銀行カードローンの特徴

『ソニー銀行カードローン』の特徴について、他の大きな銀行と条件を比較したり、実際の利用者の口コミも合わせて紹介していきます。

下の表は、金利、借入れ限度額、使いやすさ、審査難易度についてまとめたものです。

| 項目 | 評価 | 備考 |

| 金利 | ★★★★☆ | [2.5%~13.8%]銀行カードローンでは低めの金利設定 |

| 限度額 | ★★★★☆ | [800万円]銀行の中では普通 |

| 便利さ | ★★★☆☆ | 長所・・・ATM手数料が無料、返済日を選択可 |

| 審査難易度 | ★★☆☆☆ | 銀行は厳しめなので、自信のある人向き |

※★の数が多い=条件が良いです。

それぞれの項目について、順番に下記で詳しく説明します。

2-1. 金利

カードローン金利は借入限度額ごとによって異なります。下の表は利用限度額ごとの実質年率についてまとめたものです。

100万円以内ではりそな銀行が一番低い金利ですが、100万円を超えると一番低い金利になることが分かります。

| 会社名 | ~100万円 | 100超~200万円 | 200超~300万円 |

| ソニー銀行 | 12.8~13.8% | 8.0~9.0% | 6.0~8.0% |

| りそな銀行 | 13.5% | 10.0% | 7.0% |

| イオン銀行 | 11.8〜13.8% | 8.8〜13.8% | 5.80~11.80% |

| みずほ銀行 | 13.5~14.0% | 11.5~12.0% | 8.5~9.0% |

| 楽天銀行 | 14.5% | 9.6%~14.5% | 6.9%~14.5% |

| 三井住友銀行 (年率) | 12.0%~14.5% | 10.0%~12.0% | 8.0%~10.0% |

| 横浜銀行 | 14.6% | 11.8% | 8.8% |

| 三菱UFJ銀行 | 13.6%~14.6% | 10.6%~13.6% | 7.6%~10.6% |

| SBI新生銀行 | 14.8% | 12.0% | 9.0% |

| 千葉銀行 | 14.8% | 10.0%~12.0% | 10.0%~12.0% |

| プロミス | ~17.8% | ~15.0% | ~15.0% |

| アイフル | ~18.0% | ~15.0% | ~15.0% |

※各社の名前をクリックすると公式ページに行きます。詳細な貸付条件については公式ページをご覧ください。

12.8%~13.8%というように金利に幅がある場合、初めて利用する際は一番高い金利(上限金利)が適用されるケースが多いので、上限金利に注目しましょう。

ソニー銀行の金利に関する口コミ

実際に借りた人からも銀行の中でも金利が低いことに対して、好意的な口コミや評判を見かけます。

ネット銀行だからなのか、夜に申し込んだのにその日の内に仮審査の通過、翌日午前中に本審査に通ったと借入までのスピードがかなり早かったです。

金利も8%と他に比べてもダントツで低く、繰り上げ分の返済もコンビニATMで気軽にできて楽でした。

できるだけソニー銀行に借入をまとめて、他は完済する予定です(金利13〜14%近くて高いので)

上記のように、ソニー銀行のカードローンは金利が低く返済の負担が比較的少ないことがメリットになっています。

2-2. 限度額

ソニー銀行カードローンは契約極度額(借りられる金額)が最高1000万円までで、10万円単位で希望を出せます。

下の表での比較でわかる通り、銀行の中では最高に近い金額であるため、返済能力が高くて大きな金額を借りたい人には良いカードローンです。

| 会社名 | 限度額 |

| ソニー銀行 | 10万円〜800万円 |

| りそな銀行 | 10万円〜800万円 |

| イオン銀行 | 10万円〜800万円 |

| みずほ銀行 | 10万円〜800万円 |

| 楽天銀行 | 〜800万円 |

| 三井住友銀行 | 10万円〜800万円 |

| 横浜銀行 | 10〜1000万円 |

| 三菱UFJ銀行 | 10万円〜800万円 |

| SBI新生銀行 | 1万円〜500万円 |

| 千葉銀行 | 10万円〜800万円 |

| プロミス | 〜500万円 |

| アイフル | 〜800万円 |

※各社の名前をクリックすると公式ページに行きます。詳細な貸付条件については公式ページをご覧ください。

ただし、限度額800万円借りられる人はほとんどいないので、限度額の大小はあまり気にする必要はありません。

貸し出せる金額は、年収の1/3が目安になりますが、それを考慮すると年収2400万円必要になります。

限度額はどうやって決まる?

限度額は、申し込みの時に希望額を伝え、銀行側が支払い能力を考慮して決定します。

初めて借りる人の多くは、50万円以下の限度額になることが多いです。

なぜなら、貸す側は信用がはっきりしない人に対して、50万円超を貸すことに対して慎重になっているからです。

長く使って信用を積み重ねることで限度額を増やすことができるので、最初は大きな限度額を期待しないようにしましょう。

2-3. 便利さ

カードローンを利用する際は、金利以外にも申し込みしやすいか、返済しやすいかなど、利便性をチェックすることも大切です。

次の4つのポイントをチェックして、使いやすさをまとめたのが下の表です。

- 口座がなくても作れるか

- 土日祝日でも申請可能か

- 借入・返済時の提携ATM手数料

- 返済日を選択・指定できるか

これらの観点を見てみると、ソニーは口座が必要で土日は対応していないというデメリットはありますが、ATMは基本手数料無料で、返済日も選択できるというメリットがあることが分かります。

| 会社名 | 口座不要 | 土日祝日申請可能か | 提携ATM手数料 | 返済日 |

| ソニー銀行 | ✕ 必要 | ✕ | ◯ 無料 | ◯ 選択可 |

| りそな銀行 | ✕ 必要 | ◯ | ✕ 必要 | ✕ 指定不可 |

| イオン銀行 | ◯ | ◯ | ◯ 無料 | ✕ 指定不可 |

| みずほ銀行 | ✕ 必要 | ✕ 対応なし | △ コンビニ提携ATMは手数料必要 | ◯ 選択可 |

| 楽天銀行 | ◯ | ◯ | ✕ 必要 | ◯ 選択可 |

| 三井住友銀行 | ◯ | ◯ | ◯ 無料(※) | ◯ 選択可 |

| 横浜銀行 | ✕ 必要 | ◯ | ◯ 無料 | ✕ 指定不可 |

| 三菱UFJ銀行 | ◯ | ◯ | ◯ 無料 | ◎ 指定可 |

| SBI新生銀行 | ◯ | ✕ 対応なし | ◯ 無料 | ◯ 選択可 |

| 千葉銀行 | ✕ 必要 | ◯ | △ 返済は無料 | ✕ 指定不可 |

| プロミス | ◯ | ◯ | △ コンビニ提携ATMは手数料必要 | ◯ 選択可 |

| アイフル | ◯ | ◯ | △ コンビニ提携ATMは手数料必要 | △ 銀行によって振替日異なる |

※全国の三井住友銀行ATM、および提携コンビ二ATMは手数料無料

※各社の名前をクリックすると公式ページに行きます。詳細な貸付条件については公式ページをご覧ください。

実際にカードローンを利用する際は、自分が利用したい返済方法が無料かどうかをチェックしておくと良いでしょう。

ソニー銀行のサービスのメリット・デメリット比較

ソニー銀行カードローンのサービス面の長所・短所をまとめたのが下の表です。

| メリット | デメリット |

| ・ATM手数料が無料 ・最短翌日で融資まで早い ・口座振替日は選択できる | ・口座を作る必要あり(最短翌営業日) ・土日対応していない |

ソニーは銀行カードローンの中では審査が早く、融資までのスピードが早いです。

口座を作るのに7~10日ほどかかりますが、急いでいる方は指定口座に振込してもらえます。

ATMだけでなく、ウェブからも手数料無料で返済できるので、使い勝手は優れているといえるでしょう。

2-4. 審査難易度

ソニー銀行はじめ、銀行カードローンは審査通過率を発表していませんが、金利が低いなどの利点があるので、審査が厳しいと言われています。

審査の難易度は正確にはわかりませんが、実際に申込をした人の審査結果の口コミから推測することは可能です。

口コミでわかるのは『ソニー銀行カードローン』の審査はかなり厳しいということです。

ソニー銀行の審査に関する口コミ

有名なサイトでは作れた人の口コミしか載せていないことが多いですが、当サイトで100人にアンケートを取った結果、7割近くの人が審査に落ちて作れていません。

下記で、落ちた方の口コミをいくつかご紹介します。

ソニー銀行は審査合格率は分かりません。

しかし、銀行よりも柔軟な審査が期待できる消費者金融でも5割以上が落ちていることを考慮すると、それ以上は落ちているはずです。

つまり、10人に6~7人は落ちるので、審査に自信の無い方は消費者金融を合わせて検討することをおすすめします。

3. ソニー銀行カードローンを実際に利用する際の流れ

『ソニー銀行カードローン』を申し込みたいと言う方のために、カードローンの申し込みの流れを紹介します。

また、申し込む際に、審査落ちのリスクを減らすためのポイントを紹介します。

3-1. ソニー銀行カードローンの借入れまでの流れ

ソニー銀行でお金を借りるには、以下の5つのステップを踏むことになります。

- 申し込み

- 仮審査結果

- 必要書類の送付

- 本審査結果

- 契約手続き完了

それぞれ具体的に解説していきます。

あなたは申し込み対象者?

ソニー銀行カードローンを作るには、下記の申込条件を満たしている必要があります。

- 当社に円普通預金口座をお持ちのかた(同時申し込み可能)

- お申し込み時のご年齢が満20歳以上65歳未満のかた

- 原則、安定した収入があるかた

- 日本国籍のかた、もしくは、外国籍のかたで永住権をお持ちであるかた

- 保証会社(アコム株式会社)の保証を受けられるかた

安定した収入がない方は利用できないので注意してください。

STEP① 申し込み

ソニー銀行のカードローン申し込みは、Web限定です。

口座が必要なので、口座が無い人は公式ページから口座開設の同時申し込みをする必要があります。

すでに口座を持っている人は、ログインしてから申し込めばOKです。

STEP② 仮審査結果

メールにて仮審査結果の連絡が来るので、メールのURLから本審査手続きを進めます。

仮審査は最短60分ですが、時間帯や申し込み状況によっては、翌営業日以降の連絡になることがあります。

口座がない方で、急いで借り入れたい方は、「初回振込サービス」を申し込みましょう。

キャッシュカードが来る前に自分の口座に振り込んでもらえます。

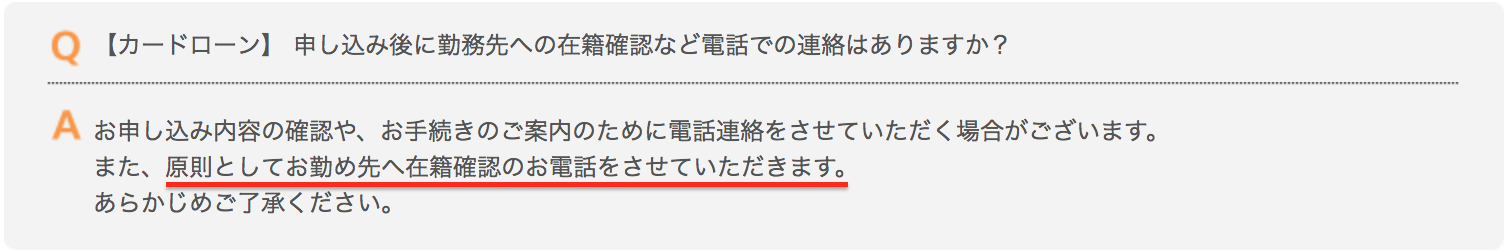

在籍確認の電話が勤務先に来る

審査のタイミングで申込者への確認の電話と、職場への「在籍確認」の電話がそれぞれ入るので注意してください。

職場への在籍確認の電話は、原則担当者からの個人名でかかってきます(サポートに問い合わせて確認しています)

カードローンの話はされないため、カードローンの在籍確認だと知られないように配慮されています。

STEP③ 必要書類の送付

必要書類のコピーをメール、またはFAXで送付します。

本人確認書類(全ての方)

- 各種健康保険証・・・裏表ともコピー。記号・番号・枝番・保険者番号・QRコードはマスキングして提出。

外国籍の方は、在留カードや在留カードが必要です。

年収確認資料(50万円以上借り入れたい方)

- 源泉徴収票

- 住民税課税決定通知書

- 課税証明書

- 確定申告書

- 納税証明書(その1・その2)

直近のものが必要です。

マイナンバーの記載がある場合は、該当箇所を塗りつぶしてください。

初回振込サービスの利用の方

- 振込ご指定口座の普通預金通帳、または、キャッシュカード券面

- 運転免許証、または、個人番号カード(マイナンバーカード)

STEP④ 本審査結果

書類を提出すれば、本審査が開始されます。

メールにて本審査結果が来ます。メールのURLから契約手続きを進めてください。

- 本審査結果は、仮審査結果と異なる結果になる場合があります。

- ソニー銀行に必要書類到着後、翌営業日以降の回答となります。

STEP⑤ カード発行&利用開始

パソコン、スマートフォンのサービスサイトから借り入れ、返済いただけるほか、提携ATMでのカードローンでの取り引きが可能になります。

契約手続き完了後、簡易書留でカードローン専用カードを届けられます。

現在所有しているキャッシュカードの種類によっては、キャッシュカードが同封されて届けられます。

ソニー銀行カードローンの返済方法

- 毎月の自動引落し(2、7、12、17、22、27日から選択、最低2,000円〜)

- 繰り上げ返済(ATM・インターネット)

利用できるATMは次の通りです。

- セブン銀行

- イオン銀行

- E-net

- ローソン銀行ATM

- ゆうちょ銀行

- 三菱UFJ銀行

- 三井住友銀行

3-2. ソニー銀行カードローンの審査を通過するための4つのポイント

ソニー銀行のカードローンをクリアするためには、次のポイントをおさえれば審査落ちのリスクを減らせます。

- 正確な情報を記入する

- 申し込みは1社1社行うこと

- 申し込みは低めの希望限度額にする

- 借入れがあるなら減らす

それぞれ紹介します。

ポイント① 正確な情報を記入する

審査に落ちる理由として、意外に多いのが記入ミスによるものです。

誤字や脱字などをすると、わざとでなくとも虚偽の申し込みを行ったと消費者金融会社から判断され、審査に落とされるケースがあります。

そのため、申し込み内容をしっかりと確認をして記入ミスをなくすことも審査に通りやすくなる重要なポイントの一つです。

計算ミスしたことにして他社からの借入額を少なめに書くなどの行為も信用情報で一発で発覚するため、正しい情報を正確に書きましょう。

ポイント② 申し込みは1社1社行うこと

金利が低いカードローンを見つけると、同時に何社も申し込みたくなると思いますが、カードローンの申し込みは1社1社行っていきましょう。

全ての金融機関(消費者金融含む)でカードローンを申し込んだ記録は共有されています。

1度に申し込みをしすぎると「いろんなところから借りて、自分のところの返済はきちんとしてくれるのか」「あちこち申し込まないとお金を借りられない人なのか」と考えられてしまいます。

申し込みしすぎると「申し込みブラック」になり、落ちやすくなるので気をつけてください。

ポイント③ 申し込みは低めの希望限度額にする

カードローンの申し込みは、限度額を希望した上で申し込みをします。

もし多額のお金がすぐに必要でないのであれば、最初は少額で申し込むことをおすすめします。

- 年収に対して借りすぎという印象を与えないから

- 計画的に借りる人であることをアピールできるから

最初は低い限度額で申し込みをして、徐々に限度額を上げていくことが審査に通りやすくなるポイントです。

ポイント④ 借入れがあるなら減らす

借入れがあるなら、できるだけ返済しておきましょう。

年収の1/3以上借入れていたり、3社以上の借入れがあるような方は、銀行のカードローンは厳しいです。

自分の属性(年収や雇用状況)や信用情報(借入れ履歴など)に自信が無いなら、消費者金融をおすすめします。

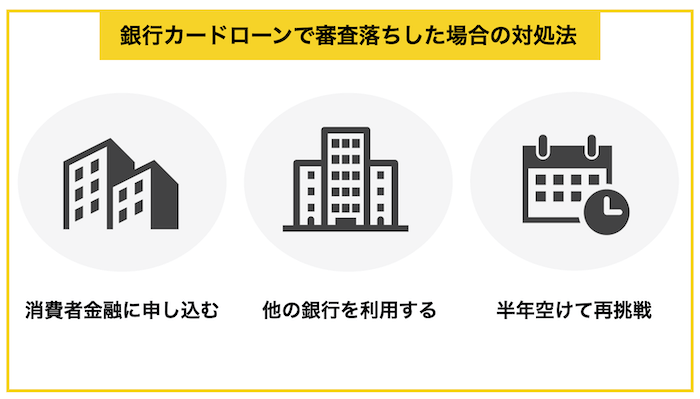

4. ソニー銀行カードローンに落ちた場合の3つの対策法

ソニー銀行のカードローンに落ちた場合は、次の3つの借入れ方法があります。

それぞれ紹介します。

落ちた場合の対処法① 消費者金融に申し込む

一番おすすめの対処法は、審査が柔軟な消費者金融に申し込むことです。

消費者金融は金利が高いですが、30日の無利息期間があるので、短期間の借入れなら銀行よりもお得に借りられます。

また、「銀行じゃないと不安!」と思う方もいらっしゃると思いますが、『プロミス』はSMBCグループのサービスですので、信頼性が高い消費者金融と言えます。

落ちた場合の対処法② 他の銀行のカードローンに申し込む

ソニー銀行に落ちたけど、消費者金融より銀行のカードローンを使いたいと思う方もいるはずです。

銀行はどこも審査通過率を発表していないので、どこの審査が易しいと断定することは難しいですが、どうしても銀行が良いなら他のネット系銀行を利用しましょう。

『auじぶん銀行』などのネット銀行はポイント付与などのキャンペーンを展開するなど、お客さんを大々的に募集しており、審査が柔軟であることが期待できます。

ただソニーもネット銀行なので、auじぶん銀行も落ちる可能性は十分あるので、落ちたら諦めて消費者金融にしましょう。

落ちた場合の対処法③ 時間を空けて再度申し込みをする

もし、「普段から使っているソニー銀行でどうしても借りたい!」と思うなら、最低半年は空けて申し込むようにしましょう。

半年空ければ申し込み履歴が削除され、再度申し込みができます。

その間に、借金があるなら減らし、できるだけ年収を上げるなど、自分の属性を磨くようにしましょう。

5. ソニー銀行カードローン以外でおすすめのカードローン4選

ここでは、ソニー銀行カードローン以外のカードローンを使いたい方、また、ソニー銀行に落ちた方向けに、おすすめのカードローンを紹介します。

銀行やクレジットカードを発行している信販会社のカードローン、それに、消費者金融について、金利や無利息期間などを比較して表をまとめました。

| カードローン名 | 実質年率(%) | 無利息期間 | 特徴 |

| ソニー銀行カードローン | 2.5~13.8 | – | – |

| スルガ銀行カードローン | 3.9~14.9 | – | – |

| 三菱UFJ銀行バンクイック | 1.4~14.6 | – | – |

| イオン銀行カードローン | 3.8~13.8 | – | – |

| みずほ銀行カードローン | 2.0~14.0 | – | – |

| 三井住友銀行カードローン | 1.5~14.5 | – | – |

| りそな銀行カードローン | 3.5~13.5 | – | ・りそなクラブポイント付与 |

| 千葉銀行カードローン | 1.4~14.8 | – | – |

| SBI新生銀行カードローン | 4.5~14.8 | – | – |

| JCBカードローンFAITH | 1.30~12.50 | 2.5ヶ月※ | ・5万円のキャッシング1回払いなら金利5.00% |

| セゾン MONEY CARD | 6.47~15.0 | – | ・金利がお得なゴールドあり |

| プロミス (SMBCグループ) | 4.5~17.8 | 30日 | ・最短3分(審査で希望に添えない場合もあります) |

| アイフル | 3.0~18.0 | 30日 | ・最短18分(申し込み状況によっては希望にそえない場合あり) |

| アコム (三菱UFJフィナンシャル・グループ) | 3.0~18.0 | 30日 | ・最短20分(申込時間や審査で希望に添えない場合があります) |

| SMBCモビット (SMBCグループ) | 3.0~18.0 | – | ・最短15分 |

※2024年10月1日(火)~2025年3月31日(月)に入会した方が対象

各社の名前をクリックすると公式ページに行きます。詳細な貸付条件については公式ページをご覧ください。この中でおすすめのカードローンを4つ紹介します。

- JCB カードローン「FAITH」・・・金利がお手頃なカードローン

- セゾン 「MONEY CARD」・・・最大2ヶ月の利息がキャッシュバックされるカードローン

- プロミス・・・消費者金融で一番おすすめなカードローン

- アイフル・・・信頼性の高い老舗消費者金融

それぞれ紹介します。

5-1. JCB カードローン「FAITH」|最もおすすめのカードローン

『JCB カードローン「FAITH」』は上限金利が12.50%で、最もお得に借りられるカードローンの一つです。

最大2.5ヶ月分の利息キャッシュバックキャンペーンをやっており、利息をおさえて借りることができます。(2024年10月1日(火)~2025年3月31日(月)に入会した方が対象)

アルバイトや学生の方は利用できないものの、企業で社員として働いている方であれば申し込みが可能です。

クレジットカードの審査のノウハウを生かして、きちんと審査をしてくれるので、銀行のカードローンがダメだった方にもチャンスはあります。

| 運営会社 | 株式会社ジェーシービー | 通常金利 | 1.30%~12.50% |

| 在籍確認手段 | 原則、電話連絡なし | 土日可能か | ◯ |

| 審査スピード | 最短即日融資(※) | 家族に知られる可能性 | 有 (カードは郵送) |

| 上限額 | 最大900万円 | 収入証明書 | 必須 |

| 申込対象者 | 年齢20~69歳 (学生・専業主婦・フリーター不可) | ||

※キャッシング振り込みサービスを利用すれば、カード到着前に借り入れが可能です。平日AM9:00~PM2:30の間なら最短数十秒で借入できます。

JCBカードローンFAITHについて詳しく知りたい方は、こちらの記事「JCBカードローンFAITHを辛口評価|口コミで分かる注意点まとめ」をご覧ください。

5-2. セゾン 「MONEY CARD」|最大2ヶ月の利息がキャッシュバックされるカードローン

『マネーカード』はクレディセゾンが発行しているカードローンで、新規契約による利用で最大2ヶ月の利息がキャッシュバックされるお得なサービスを行っています。

マネーカードには2つのプランがあり、通常のマネーカードは金利が15.0%、マネーカードゴールドは6.47~8.47%という大変お手頃な金利で借りることができます。

ゴールドは年収400万円以上が条件になっているので、年収が400万円以上なら特におすすめです。

事業用資金としても利用できるので、ビジネスに使いたい方にも向いています。

| 運営会社 | 株式会社クレディセゾン | 通常金利 | 6.47%~15.0% |

| 在籍確認手段 | 原則あり | 土日可能か | △ 申し込みは可能 |

| 審査スピード | 最短即日(※) | 家族に知られる可能性 | 低 (カードレス可) |

| 上限額 | 300万円 | 収入証明書 | 50万円以上 or 他社合計100万円以上 |

| 申込対象者 | 20歳から75歳までの安定した収入のある方 (※学生・専業主婦の方は申し込み不可) | ||

※書類の提出などで時間を要する場合があります。

SAISONカード「MONEY CARD」公式ページ:

https://loan.saisoncard.co.jp/

セゾンカードのカードローンについて詳しく知りたい方は、こちらのページ「セゾンのカードローン「マネーカード」を辛口レビュー|口コミでわかる全注意点」をご覧ください。

5-3. プロミス|消費者金融で一番おすすめなカードローン

『プロミス』は、SMBCグループの株式会社SMBCコンシューマーファイナンスによって運営されるローンブランドです。

プロミスを消費者金融で最もおすすめするのは次の理由からです。

- 融資までのスピードが早い

- 多くの方が適用される「上限金利」が低い

- 初回利用から30日間利息ゼロ(メールアドレス登録とWeb明細利用登録が必要)

- 利用でポイントがたまり無利息期間等と交換可能

- Vポイント付与などのお得なサービスあり

ノンバンクのカードローンでは充実した条件になっているので、消費者金融で初めて借りたいという方に最もおすすめです。

| 運営会社 | SMBCコンシューマーファイナンス株式会社 | 実質年率 | 4.5%~17.8% |

| 在籍確認手段 | 原則、書類 | 土日可能か | ◯ |

| 審査スピード | 融資まで最短3分※※ | 家族に知られる可能性 | 低 (カードレス可) |

| 上限額 | 500万円 | 収入証明書 | 50万円以上 他社合計100万円以上 |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 申込対象者 | 18歳以上74歳以下 ※ (パート、アルバイト等で安定した収入があれば学生・主婦可) | ||

※年齢が19歳以下の場合は、収入証明書類の提出が必要です。 高校生(定時制高校生および高等専門学校生も含む)は申込できません。また、収入が年金のみの方は申し込みできません。※※申込み時間や審査により希望に添えない場合があります。

プロミスの評判が気になる方は300人分の口コミをまとめましたので「300の口コミ・評判でわかるキャッシング『プロミス』完全ガイド」を参考にしてみてください。

5-4. アイフル|信頼性の高い老舗消費者金融

『アイフル』は、1967年に創業された老舗のカードローン会社です。

Web完結で郵送物が一切なく借りられるだけでなく、在籍確認の電話が原則ないなど借りやすくなっています。

30日の無利息期間があるので、短期的に借りる場合は利息0円で済ますこともできます。

審査も迅速で、すぐにでも借りたいという方にもおすすめです。

| 運営会社 | アイフル株式会社 | 通常金利 | 3.0%~18.0% |

| 在籍確認手段 | 原則、電話連絡なし(書面や申告内容で確認) | 土日可能か | ◯ |

| 審査スピード | 契約まで最短18分(※) | 家族に知られる可能性 | 低 (WEB完結可) |

| 上限額 | 800万円 | 収入証明書 | 50万円以上 他社合計100万円以上 |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 申込対象者 | 年齢20~69歳 (収入あれば学生やフリーター可、専業主婦不可) | ||

※申し込みの状況によっては希望にそえない場合があります。

アイフル公式ページ:

詳細な貸付条件については公式ページをご覧ください。アイフルの口コミや評判が気になる方は、「350の口コミ・評判でわかるキャッシング『アイフル』の真実」を参考にしてみてください。

6. ソニー銀行カードローンに関するQ&A

ここでは、ソニー銀行カードローンに関してよくある質問に対してお答えしていきます。

- 専用のローンカードはありますか?

- Sony Bank Walletは役に立ちますか?

- 借りられる額が少ないので増額したいんだけど、どうしたら良いですか?

- 自宅へ何か郵送されて家族などに知られる場合はありますか?

- 勤め先に在籍確認は絶対にありますか?職場の人に知られたくありません。

- 審査に落ちた原因は何でしょうか?

- 銀行の即日融資はどこも無理ですか?

クリックすると該当部分にリンクします。

6-1. 専用のローンカードはありますか?

専用カードはあります。

提携ATMにて、カードローン専用カードを使用して借り入れできます。

入金は、キャッシュカードを使って入れます。

6-2. Sony Bank WALLETは役に立ちますか?

ソニー銀行を使うなら、このVisaデビット付きキャッシュカードの『Sony Bank WALLET』を利用しても良いでしょう。

キャッシュカードとして使えるだけでなく、次のようなメリットがあります。

- ソニー銀行の円普通預金のお引き出しとお預け入れ

- 円、米ドル、ユーロ、英ポンド、豪ドル、NZドル、カナダドル、スイスフラン、香港ドル、南アランド、スウェーデンクローナの11通貨が利用できる

- 海外ATMでも外貨口座から現地通貨をお引き出し

- Club S のステータスに応じて 0.5~2.0%まで還元率をアップ

口座から引き落とす必要なく、カードで支払いができます。

さらにキャッシュバックもあるので現金払いよりお得です。

6-3. 借りられる額が少ないので増額したいんだけど、どうしたら良いですか?

公式ページからできます。

サービスサイトへログインした後、「商品一覧」-「カードローン」-「ご利用限度額変更の申込(*)」から、利用限度額変更の申し込みができます。

(*)「カードローン」画面の「カードローンお取り引き」の下にあります。

ただし、自分から希望する場合は下記のような注意点を守らないと、最悪減額になる可能性もあるので気をつけてください。

- 最低半年は利用している

- きちんと借入・返済を行っている

- 昇給したなど申込時より支払い能力が上がったことを証明する書類を準備する

お金を借りて返しているという実績を残していることが必要で、その他にカードローンを作成した時よりも返済能力(安定継続した収入)が上がっていなければ、増額は難しいです。

6-4. 自宅へ何か郵送されて家族などに知られる場合はありますか?

必ず郵送物があるので、知られる可能性があります。

- 専用ローンカード(申し込み時)

その他の郵便物に関しては、サービスサイトから郵便物の設定をすることが可能なので、あなたのご都合に合わせて設定してください。

どうしても郵送物を受け取りたくない場合、「プロミス」のような郵送物ゼロで済ますことができる金融機関がおすすめです。

6-5. 勤め先に在籍確認は絶対にありますか?職場の人に知られたくありません。

原則あります。

なぜなら、きちんと安定した収入(給料のことが多い)があるか確認しないと、貸したお金を返してくれる能力があるのかどうか銀行はわからないからです。

職場の人に知られるのが心配な方は、次のような理由を伝えておく・答えると上手にごまかせます。

- 新しくクレジットカードを申し込んだ

- 投資商品の営業を受けている

あなたが変におどおどしたり、怪しい行動をしている方が疑われるので、予め上記のような“言い訳”を考えておいて、堂々としていましょう。

6-6. 審査に落ちた原因は何でしょうか?

審査に落ちた人に共通している原因はいくつかあります。

- 収入に対して借入希望額が大きすぎる

- 短い期間に何か所も借入の申込をしている

- 数社からの多額の借入がある

- 過去に支払いの遅れ(携帯電話・クレジットカードなど)がある

- 銀行からの連絡にすぐに返答しない・無視する

- 申込情報が不正確だった

申込前に気をつけたり、できるだけ避けるようにすることで、審査通過の可能性を上げることはできるので、申し込み前の方も参考にしてください。

原因① 収入に対して借入希望額が大きすぎる

自分の職業や年収に対して借入希望額が大きすぎると「そんなに大金を借りて何に使うんだろう」「本当にそんなに借りて返せるのか」と疑われて、審査に落ちやすくなります。

銀行カードローンは以前まで、年収の1/3以上の借金ができないというルール(総量規制)の対象外だったため、大きな借入金額でも審査に通ることがありました。

しかし、2017年5月以降は国からの指導があって、銀行や保証会社が独自に貸し出す金額を制限するようになったので、大きすぎる借入希望額だと審査に落ちやすいでしょう。

プロが教える対策!

- 必要最小限の借入希望額にして申し込む

- 長く勤めて、安定継続した収入を増やす

原因② 短い期間に何か所も借入の申込をしている

カードローンを申し込んだという情報は全て専門の個人情報機関で共有されています。

そのため、短期間にいくつものカードローン(クレジットカードや他のローンも含む)を申し込むと「この人はお金にすごく困っていて、借金を踏み倒すのでは」と疑われ、審査が厳しくなります。

急ぎで借りたかったり、申込の手間が面倒で同時に複数申し込みたくなるでしょうが、期間を開けて1件ずつ申し込みましょう。

プロが教える対策!

- 6か月間で2件以内の申し込みにする

原因③ 数社からの多額の借入がある

申し込みの時点で、他社のカードローンやフリーローンなどを契約していて借入がある場合は審査に通りにくくなります。

特に次の2つのどちらかに当てはまるなら、審査は相当厳しくなると思ってください。

- 3社以上から借りている

- 年収の1/3以上の金額を借りている

そのため、できるだけ件数や借入金額を減らしてから申し込みをした方が良いでしょう。

プロが教える対策!

- 申し込み前に借入件数や金額を減らしておく

- 申し込み時に電話などで借入をまとめるために作りたいと相談する

原因④ 過去に支払いの遅れ(携帯電話・クレジットカードなども含む)がある

カードローンだけでなく、クレジットカードの支払いや携帯電話・スマートフォンの端末を分割で支払っていると、全て専門の信用情報機関に支払いの履歴(クレジットヒストリー)が記録されます。

そのため、返済日や支払い日にきちんと入金せずに支払いに遅れた回数が多かったり期間が長いと、この信用情報機関にその事が記録されます。

この記録で支払いをきちんとする人なのかどうかを銀行などの金融機関は確認をするので、繰り返し遅れたり、支払いをしていない人はまず作れないと思って良いでしょう。

プロが教える対策!

- 日頃から無断で支払いに遅れずきちんと支払いをしておく

- 遅れたり迷惑をかけた事のある金融機関や保証会社を避けて申し込む(信用情報機関は最長10年、迷惑をかけた会社にはずっと記録が残ります)

原因⑤ 銀行からの連絡にすぐに返答しない・無視する

職場への在籍確認の他に、書類の不備や不明点について銀行から連絡が来ることがあります。

しかし、「仕事中で忙しくて出られなかった」「知らない番号だったので出なかった」などとすぐに返答しなかったり無視し続けていると、カードローンを作る意思がない・他人がいたずらで申し込んだのではと判断され審査に落ちます。

カードローンを申し込んでからの携帯電話などの連絡先への電話には注意をして、着信のあった知らない番号は検索などで調べて、銀行からならできるだけ早く返答するようにしましょう。

プロが教える対策!

- カードローンに申し込んだ後に来る電話連絡は無視しない

- 銀行から連絡があったとわかった時点でできるだけ早くかけ直しをする

原因⑥ 申込情報が不正確だった

下記のような単純な書き漏れ・間違いや、借りやすくするために嘘の情報を書くなど申し込み情報が不正確な場合、まず審査には通りません。

- 住所でビル・マンション名を書き忘れたり部屋番号が抜けている

- 本人確認書類に書かれてある住所と申し込み時に記入した住所が異なる

- 他社からの借入件数や金額をごまかして少なく書く

- 年収や勤続年数を実際よりも大幅に多く長くする

急ぎで借りたい場合は書き間違いが起こりやすく、現在の自分の借入状況を正しく知らないで申し込み情報を書いてしまいがちですが、正確に記入しましょう。

他社からの借入件数や金額は信用情報機関の情報で分かりますし、年収なども銀行や保証会社の持っているデータでかなり正確に予測され、嘘は発覚します。

プロが教える対策!

6-7. 銀行の即日融資はどこも無理ですか?

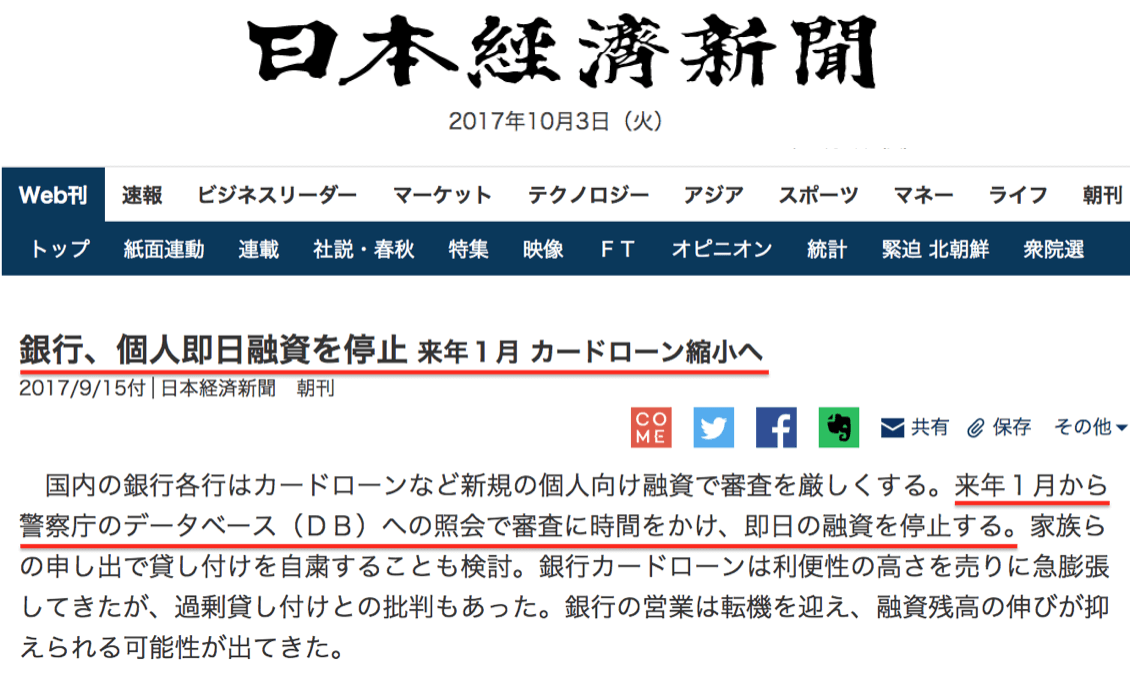

以前までは銀行カードローンは審査や融資の早さを大きく宣伝し、即日融資をアピールしていました。

しかし、最近は自主規制をして融資の早さに関するアピールをしなくなり、審査に慎重になったので、土日祝日でも受付はしてくれますが即日融資はできなくなりました。

さらに、2018年1月から銀行のカードローンは新規申込での即日融資ができなくなります。

引用:日本経済新聞電子版

暴力団などの反社会的勢力との関係を断つことなどを目的に、警察庁のデータベース(DB)への照会を行うので時間がかかるのです。

急ぎでお金を借りたい人は消費者金融を利用しましょう。

7. まとめ

ソニー銀行のカードローンについて紹介してきましたが、参考になりましたか?

ソニー銀行のカードローンは銀行カードローンの中では金利が十分低く設定されている上、申し込んでから融資までのスピードも早いので、おすすめのカードローンです。

もし、ソニー銀行に落ちた場合や、即日に借りたいという方は、次の金融機関をチェックしてみると良いでしょう。

- JCB カードローン「FAITH」・・・金利がお手頃なカードローン

- セゾン 「MONEY CARD」・・・最大2ヶ月の利息がキャッシュバックされるカードローン

- プロミス・・・消費者金融で一番おすすめなカードローン

- アイフル・・・信頼性の高い老舗消費者金融

※各社の名前をクリックすると公式ページに行きます。詳細な貸付条件については公式ページをご覧ください。

このページが、読者の皆様のお金の借り入れにお役に立てることをお祈りします。

ソニー銀行カードローン公式ページ:

https://moneykit.net/visitor/loan/

最新情報は公式ページをご確認ください。

最後に、ソニー銀行カードローンの基本情報をまとめておきます。

『ソニー銀行カードローン』詳細情報

| 申込できる人 | 次の条件をすべて満たす方。

すでにソニー銀行のカードローンを契約中のかたは申し込みできません。 | ||||||||||||||||||||||||||||||

| 申込方法 |

| ||||||||||||||||||||||||||||||

| 申込受付時間 | 24時間365日 | ||||||||||||||||||||||||||||||

| 必要書類 | 本人確認書類(全ての方)

外国籍の方は、在留カードや在留カードが必要です。 年収確認資料(50万円以上借り入れたい方)

直近のものが必要です。 マイナンバーの記載がある場合は、該当箇所を塗りつぶしてください。 初回振込サービスの利用の方

| ||||||||||||||||||||||||||||||

| 利用限度額 | 800万円以内 | ||||||||||||||||||||||||||||||

| 借入利率 | 変動金利。

| ||||||||||||||||||||||||||||||

| 借入方法 |

コンビニATM(セブン銀行・ローソン・E-net) イオン銀行 ゆうちょ銀行 三菱UFJ銀行 三井住友銀行

サービスサイト テレホンバンキング

| ||||||||||||||||||||||||||||||

| 契約期間 | 契約から1年(本契約成立日から1年後の応当日まで)となります。 ※原則として、審査のうえ自動更新となります。 ※審査の結果、ご契約期限をもって更新を断られる場合や、契約中であっても新規のお借り入れの停止、または一時停止される場合があります。 ※当社が特に認める場合を除き、満70歳をもって更新を停止されます。 | ||||||||||||||||||||||||||||||

| 返済方法 | 定例の返済

随時の返済

| ||||||||||||||||||||||||||||||

| 返済日 | 月々の返済日は2、7、12、17、22、27の6つの日のいずれかから指定できます。

| ||||||||||||||||||||||||||||||

| 返済金額 | 約定返済日に、下表の月々のご返済額(元金と利息を合わせた一定額)を円普通預金口座より自動引き落としさせていただきます。 月々の返済額はご利用限度額にかかわらず、前月の約定返済日の利用残高により決定されます。

※約定返済日の前日のご利用残高およびこれにかかるお利息の合計金額がこの「月々の返済額」に満たない場合は、利用残高およびこれにかかるお利息の合計金額となります。 ※利用状況により利息金額が月々の返済額を超過する場合、超過する金額については、利用残高に加算となります。また、この場合、利用残高が利用限度額を超過することがあります。 ※月々の返済額は、当社の判断により変更することができるものとします。 | ||||||||||||||||||||||||||||||

| 遅延損害金 | 14.6% | ||||||||||||||||||||||||||||||

| 利用明細 | 送付されない |

主要カードローン全45社比較

下の表は、カードローンにおける項目の中でも重要な「金利」「限度額」「作りやすさ(審査難易度・口座不要・WEB完結か等)」「使いやすさ(使うまでにかかる期間)」を評価項目としまとめてあります。 カードローン選びの参考にしていただければ幸いです。

※各社の名前をクリックすると公式ページに行きます。詳細な貸付条件については公式ページをご覧ください。

| 主要カードローン全45社比較 | ||||||

| 都道府県 | 社名 | カードローン名 | 金利 (実質年率) | 限度額 | 作りやすさ | 使いやすさ |

| 全国 |  | プロミス <詳細解説ページ> | ★2 4.5%~17.8% 無利息あり | ★3 500万円 | ★5 | ★5 最短3分 |

| アコム <詳細解説ページ> | ★2 3.0%~18.0% 無利息あり | ★4 800万円 | ★5 | ★4 最短20分 | |

| アイフル <詳細解説ページ> | ★2 3.0%~18.0% 無利息あり | ★4 800万円 | ★5 | ★4 最短18分※ | |

| レイクALSA | ★2 4.5%~18.0% 無利息あり | ★4 800万円 | ★4 | ★4 最短25分 | ||

| SMBCモビット詳細 <解説ページ> | ★1 3.0%~18.0% | ★4 800万円 | ★4 | ★4 最短15分 | |

| 全国 |  | バンクイック <詳細解説ページ> | ★3 年1.4%~年14.6% | ★4 800万円 | ★3 | ★3 最短翌日 |

| みずほ銀行カードローン <詳細解説ページ> | ★3 2.0%~14.0% | ★4 800万円 | ★2 | ★3 最短翌日 | ||

| 三井住友銀行カードローン <詳細解説ページ> | ★3 年1.5%~14.5% | ★4 10万〜800万円 | ★3 | ★3 最短当日(※) | ||

| りそなプレミアムカードローン 他1種類 <詳細解説ページ> | ★4 1.99%~13.5% | ★4 800万円 | ★3 | ★2 | ||

| カードローン 「したく」 <受付終了> | ★2 7.0%~14.9% | ★2 500万円 初回制限あり | ★2 | ★2 | ||

| インターネット銀行 | イオン銀行カードローン <詳細解説ページ> | ★4 3.8%~13.8% | ★4 800万円 | ★3 | ★3 最短翌日 | |

| オリックス銀行カードローン <詳細解説ページ> | ★1 1.7%~14.8% | ★4 800万円 | ★2 | ★2 | ||

| auじぶん銀行カードローン <詳細解説ページ> | ★1 0.98%~17.4% | ★4 800万円 | ★2 | ★2 | ||

| カードローン <詳細解説ページ> | ★1 1.59%~18.0% | ★5 1,000万円 | ★3 | ★3 最短翌日 | ||

| カードローン <詳細解説ページ> | ★3 1.89%~14.79% | ★5 1,200万円 | ★3 | ★2 | ||

| カードローン <詳細解説ページ> | ★4 2.5%~13.8% | ★4 800万円 | ★3 | ★3 最短翌日 | ||

| 楽天銀行スーパーローン <詳細解説ページ> | ★3 1.9%~14.5% | ★4 800万円 | ★3 | ★3 最短翌日 | ||

| 北海道 | スーパーアルカ <詳細解説ページ> | ★3 1.9%~14.7% | ★5 1,000万円 | ★2 | ★2 | |

| ラピッド <詳細解説ページ> | ★3 1.9%~14.95% | ★4 800万円 | ★2 | ★2 最短即日 | ||

| 宮城県 | 77スマートネクスト 他1種類 <詳細解説ページ> | ★3 1.5%~14.8% | ★3 500万円 | ★2 | ★2 | |

| 茨城県 | 常陽銀行カードローン「キャッシュピット」 <詳細解説ページ> | ★3 1.5%~14.8% | ★4 800万円 | ★2 | ★3 最短翌日 | |

| 栃木県 | あしぎんカードローン〈モシカ〉Mo・Shi・Ca <詳細解説ページ> | ★3 1.5%~14.8% | ★4 800万円 | ★2 | ★3 最短翌日 | |

| 群馬県 | ナイスサポートカード他1種類<詳細解説ページ> | ★3 2.0%~14.5% | ★4 800万円 | ★2 | ★3 最短翌日 | |

| 埼玉県 | カードローン むさしのスマートネクスト 他1種類 <詳細解説ページ> | ★3 4.5%~14.8% | ★4 800万円 | ★2 | ★2 | |

| 千葉県 |  | ちばぎんカードローンクイックパワー〈アドバンス〉 他2種類 <詳細解説ページ> | ★3 1.4%~14.8% | ★4 800万円 | ★2 | ★2 |

| 東京都 | スターカードローン <詳細解説ページ> | ★3 1.5%~14.6% | ★5 1,000万円 | ★2 | ★3 最短翌日 | |

| 神奈川県 | 横浜銀行カードローン <詳細解説ページ> | ★3 1.5%~14.6% | ★5 1,000万円 | ★2 | ★3 最短翌日 | |

| 富山県 | カードローン スーパーNOW 他1種類 <詳細解説ページ> | ★3 1.9%~14.6% | ★5 1,000万円 | ★2 | ★2 | |

| 長野県 | はちにのかん太くんカード 他1種類 <詳細解説ページ> | ★3 1.8%~14.5% | ★3 500万円 | ★2 | ★1 最短10日 | |

| 岐阜県 | Q-LOAN(キューローン) <詳細解説ページ> | ★3 1.6%~14.6% | ★5 1,000万円 | ★2 | ★2 | |

| ザ・マキシマム 他2種類 <詳細解説ページ> | ★5 4.975%~12.0% | ★5 1,000万円 | ★2 | ★3 | ||

| 静岡県 | 静岡銀行カードローン「セレカ」 <詳細解説ページ> | ★4 1.5%~14.5% 無利息あり | ★3 500万円 | ★3 | ★2 最短3日 | |

| リザーブドプラン 他1種類 <詳細解説ページ> | ★3 3.9%~14.9% | ★4 800万円 | ★3 | ★2 | ||

| 滋賀県 | サットキャッシュ <詳細解説ページ> | ★3 4.8%~14.9% | ★3 500万円 | ★2 | ★2 | |

| 京都府 | 京銀カードローンダイレクト <詳細解説ページ> | ★3 1.9%~14.5% | ★3 500万円 | ★3 | ★2 | |

| 大阪府 | カードローン(キャッシュカード一体型) 他2種類 <詳細解説ページ> | ★3 14.5% | ★2 300万円 | ★2 | ★2 最短3日 | |

| 関西みらいカードローン <詳細解説ページ> | ★5 1.99%~12.475% | ★4 800万円 | ★3 | ★2 最短3日 | ||

| 奈良県 | E-PACK 他1種類 <詳細解説ページ> | ★3 1.7%~14.0% | ★5 1,000万円 | ★3 | ★2 | |

| 岡山県 | カードローン コ・レ・カ 他3種類 <詳細解説ページ> | ★3 4.8%~14.5% | ★3 500万円 | ★3 | ★2 | |

| 広島県 | マイライフプラス 他5種類 <詳細解説ページ> | ★4 2.475%~13.475% | ★3500万円 | ★3 | ★2 | |

| 山口県 | マイカード やまぐち君 他2種類 <詳細解説ページ> | ★3 4.5%~14.5% | ★2 300万円 | ★3 | ★2 | |

| 愛媛県 | 新スピードカードローン 他4種類 <詳細解説ページ> | ★3 2.0%~14.5% | ★5 1,000万円 | ★3 | ★3 最短翌日 | |

| 福岡県 | 福岡銀行カードローン <詳細解説ページ> | ★3 1.9%~14.5% | ★5 1,000万円 | ★3 | ★2 | |

| 他5種類 <詳細解説ページ> | ★3 13.0%~14.95% | ★2 300万円 | ★2 | ★2 | ||

| 沖縄県 | 他5種類 | ★3 4.25%~14.6% | ★3 500万円 | ★3 | ★2 | |

※申し込みの状況によっては希望にそえない場合があります。

「作りやすさ(審査難易度)」は、審査難易度・口座不要・WEB完結の可否などで評価しています。

「使いやすさ」は、申込完了後の確認事項や本人確認書類の提出状況によって異なる場合があります。