「消費者金融の限度額はどれくらい?」「限度額ってどうやって上げるの?」と、消費者金融に限度額について気になっていませんか?

消費者金融の限度額は、広告に掲載された額よりも少額で設定されるので、期待よりも借りられないことがあります。限度額に不満な方は、限度額の引き上げ方を知っておきましょう。

このページは、銀行や消費者金融のカードローン審査をした経験がある私が、消費者金融の限度額とその上げ方について紹介したものです。

- 消費者金融の限度額が決まる3つのポイント

- 消費者金融の限度額が上がる3つのパターン

- 増額・新規借り入れのメリット・デメリット

- 消費者金融の限度額を上げる際の4つの注意点

- 消費者金融20社の限度額まとめ

- 消費者金融の限度額に関するQ&A

本記事を読めば、消費者金融の限度額はどうやって決まるのか、どうやって限度額を上げるのか分かるので、ぜひご覧ください。

1. 消費者金融の限度額が決まる3つのポイント

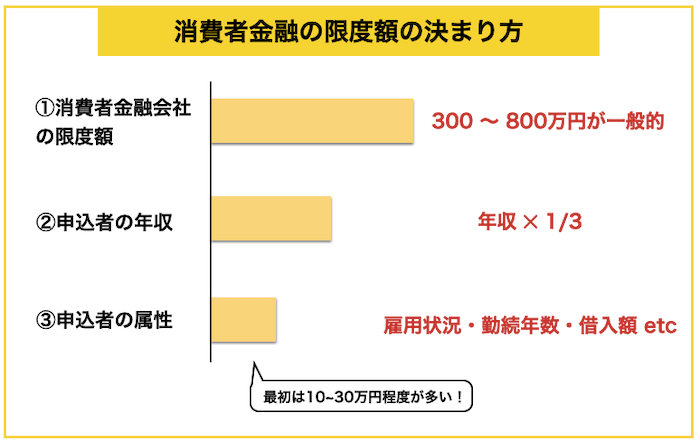

消費者金融の借り入れ限度額は、①消費者金融会社が決めた限度額、②申し込み者の年収、③申し込み者の属性という3つのポイントによって決まります。

消費者金融が定めている限度額は基本的に300~800万円です。そして、借入れ可能額は総量規制というルールによって年収の1/3までで、年収300万円なら100万円が限度額になります。

年収に加え、申込者の雇用状況や勤続年数、クレジットカードなどの利用履歴を参照し、その人に貸しても大丈夫な額が決定されます。

「800万円借りられるみたいなこと書いてるのに、30万円が限度額ってなぜ?」と思う方がいると思いますが、上の表のように限度額が小さくなっていくためです。

限度額が決まるポイント① 消費者金融会社の限度額

消費者金融は会社ごとに限度額が決まっています。大手の金融会社と中小の消費者金融で、だいたい次のような相場になっています。

- 大手消費者金融・・・500〜800万円

- 中小消費者金融・・・ 50〜300万円

大手の方が顧客の質が良く、借り入れ額も高めに設定されています。

一方、中小の利用者は顧客の質が大手ほど良くはないので、限度額が低めに設定されていることが多いです。(返ってくるか分かりませんから)

限度額が決まるポイント② 申込者の年収

消費者金融には総量規制というルールがあります。

総量規制とは個人の借入総額が、原則、年収等の3分の1までに制限される仕組みを言います。

年収が300万円の人は、1/3の100万円までしか借りられません。(消費者金融の限度額800万円を借りる場合、年収2400万円が必要になります)

ちなみに、他社から20万円の借り入れがある場合は、限度額は削られて80万円になるので注意してください。

限度額が決まるポイント③ 申込者の属性

最後に、申し込み者の属性ですが、次のような点がチェックされます。

- 申し込み者のステータス(年収・勤務先・勤続年数・年齢・居住形態等)

- 他社からの借り入れ額

- 現在や過去の取引状況

申込者の属性や取引履歴は、コンピュータで数値化されて評価されます。

初めての申し込みの場合、属性が良くても本当に返してくれるのか分からないので、限度額は低めにおさえられる傾向があります。

そういうわけで年収が300万円でも、申し込み限度額は10~30万円程度になることが多いわけです。

2. 消費者金融の限度額が上がる3つのパターン

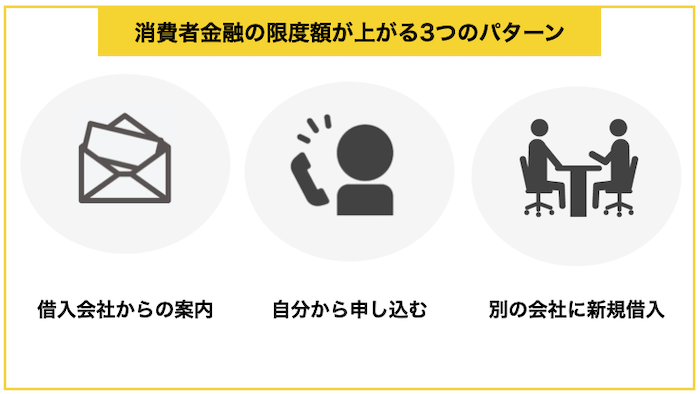

消費者金融の限度額が上がるのは、次の3つのケースがあります。

借りている会社から「限度額アップします」という案内が来るケースを除けば、自分で申し込みしたり、他社に行くなど、自発的に行動する必要があるということです。

それぞれ紹介します。

消費者金融で限度額が上がるパターン① 借入会社からの案内

借入している人がコツコツと返済を行っていると、消費者金融会社から「限度額を引き上げます」という連絡が入る場合があります。

消費者金融会社では、きちんと返してくれる方にたくさん貸したほうが利益になるので、借入している人が信用できると判断すれば連絡をしてきます。

時期としては契約後6ヶ月〜1年程度経過したタイミングが多く、上がり幅は20~50万円上がるケースが多いです。

消費者金融で限度額が上がるパターン② 自分から申し込む

消費者金融では、「限度額を上げてくれませんか?」と自分から相談することができます。

申し込み後に審査が実施され、審査に通れば限度額の引き上げをしてもらえます。

次の状況になる方は、収入証明書の提出が求められます。

- 増額しようとする消費者金融の限度額が50万円を超える

- 他社との借入と限度額を合わせて100万円を超える

限度額の引き上げを依頼するのは、6ヶ月以上返済を滞りなくコツコツと行った後にするのがおすすめです。

実績を積まないと、申し込んでも増額に応じてくれる可能性は少ないので注意が必要です。

消費者金融で限度額が上がるパターン③ 別の会社に新規借入

これは他社から借り入れすることで、借り入れ額の合計をアップするという方法です。

半年も待てずにお金の借り入れが必要になった場合は、別の会社への申し込みが手っ取り早いです。

ただし、総額で年収の1/3以上は借り入れはできないし、100万円以上の借り入れの場合は収入証明書が必要になるなどは注意が必要です。

3. 増額・新規借り入れのメリット・デメリット

2章にも書いた通り、借り入れ限度額を増やすには次の2つの方法があります。

それぞれのメリット・デメリットを紹介しますが、返済実績が半年以上あるなら利用している消費者金融、返済遅延や返済実績が短いなら他社での新規申し込みをおすすめします。

3-1. 利用中の消費者金融で増額してもらうメリット・デメリット

現在借り入れしている消費者金融で増額してもらう長所・短所をまとめたのが下の表です。

| メリット | デメリット |

| ・新規より通過率は高い ・他の会社に申込む時にマイナスにならない ・返済回数が増えない | ・返済実績が必要 ・落ちた場合、減額になる恐れがある |

それぞれ紹介します。

限度額を増額してもらうメリット① 新規より通過率は高い

きちんとその消費者金融を利用してきた人にとって、10万円の増額をする方が、10万円の枠で新規の消費者金融に申し込むより通過率は高いです。

ちなみに、限度額の相談をする際は、次のような感じでするのがおすすめです。

新たな借り入れを検討しているのですが、限度額を上げてもらうことはできますか?他の会社も検討しているのですが、今までお世話になった御社を使い続けたいと思っています。

「お金が無くて困ってます(><)」というようなマイナス面を話すのではなく、返済能力はあるけど借り入れしたいというように話すのが好印象を持たれます。

限度額を増額してもらうメリット② 他の会社に申込む時にマイナスにならない

新規の申し込みでなく、限度額の増額で済ました場合、「他の会社に落ちやすくならない」というメリットがあります。

消費者金融の審査において、借入社数は一つの大きなポイントで、3社を超えると新規申し込みの審査に本当に通りにくくなります。

借入数を増やさなければ、将来本当に新規申し込みが必要になった時に審査に通る可能性が高まります。

限度額を増額してもらうメリット③ 返済回数が増えない

新規借り入れをすると、25日に〇〇社の返済、月末に△△社の返済というように、返済回数が増えてしまいます。

もちろん、口座引き落としにすれば、あまり面倒ではありませんが、ネットバンキングや店頭振込など、手動でやっている方には手間になってしまいます。

返済回数が増えるのは、相当なストレスになるので注意が必要です。

限度額を増額してもらうデメリット① 返済実績が必要

限度額を増額してもらうためには、最低半年程度の返済実績が必要です。

そういうわけで、半年以内でお金の借り入れが必要になった場合は、新規の借り入れの方が通りやすいです。

返済実績が少なかったり、増額が拒否された場合は、他の消費者金融を検討しましょう。

限度額を増額してもらうデメリット② 落ちた場合、減額になる恐れがある

返済の遅延などをしていた場合、増額の申請をすると、逆に限度額が下がる場合があります。

増額の申請をすると、あなたの属性や返済履歴が再び審査されるので、限度額が見直されるわけです。

年収が低下しているなど属性が悪くなったり、返済遅延しているなど悪印象を持たれている恐れがあるなら、増額申請は控えましょう。

3-2. 別の消費者金融に申し込むメリット・デメリット

他の消費者金融で新規借り入れする長所・短所をまとめたのが下の表です。

| メリット | デメリット |

| ・落ちた時に限度額がマイナスにならない ・現在の取引実績が考慮されにくい | ・返済の手間がかかるリスクがある ・新しい借り入れが難しくなる |

それぞれ紹介します。

別の消費者金融に申し込むメリット① 落ちた時に限度額がマイナスにならない

新規に申し込んだ場合は、審査落ちした場合でも限度額が低下する恐れがありません。

増額の審査に落ちると、最悪の場合、限度額が引き下げられてしまうことになります。

このリスクを考慮すると、新しい消費者金融への申し込みは一つのメリットと言えるでしょう。

別の消費者金融に申し込むメリット② 現在の消費者金融の取引状況を考慮されにくい

現在利用している消費者金融で返済実績が少なかったり、返済を遅延していたりした場合は増額申請は通りません。

しかし、他の消費者金融に申し込んだ場合は、そういう点は考慮されにくく、現状の返済実績で通りにくくなるケースは少ないです。

ただし、長期にわたって延滞し、ブラックリストに入っているなどした場合は、情報が共有され、貸し出しを拒否される場合もあるので注意してください。

別の消費者金融に申し込むデメリット① 返済の手間が増えるリスクがある

新たに借り入れすると、返済回数が月2回になり、返済が面倒になりやすいです。

口座振替ならあまり気にする必要がありませんが、自分で入金している場合はかなり面倒です。

返済を忘れると、遅延利息が取られ、余計な出費になるので注意が必要です。

別の消費者金融に申し込むデメリット② 新しい借り入れが難しくなる

新規借り入れをすると、また新たに借り入れが必要になった場合、別の会社での借り入れが難しくなります。

借り入れしている会社の数は審査において重要視されており、3社以上借り入れしていると、「この人、資金繰りがメチャクチャなのかな」と警戒されてしまいます。

複数社に借り入れすることは、下手すると債務整理(破産)につながるので要注意です。

4. 消費者金融の限度額を上げる際の4つの注意点

本章では、消費者金融の限度額を上げるために申し込みをする時に注意すべき4つのポイントを紹介します。

それぞれ紹介します。

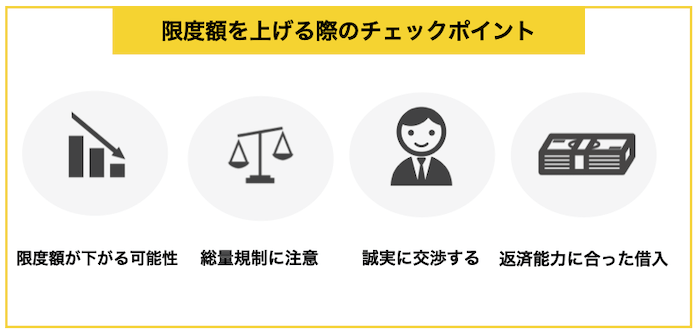

注意点① 限度額が下がる可能性もあることに留意する

消費者金融の限度額の増額を依頼することは、消費者金融会社が「いくらまで貸せるのか」を考えなおすきっかけになります。

借り手が返済を滞らせていたり、他社からの借金が増えていると、消費者金融会社は「この人はあまり良いお客様でない」と判断し、増額はおろか、今の限度額を下げられてしまう恐れがあります。

そのため、増額の申し込みをする前に、自分はきちんと返していたか、他社の借金が増えたり、収入が落ちたなどで、返済能力は落ちていないかを考えましょう。

もし、それで自信が無いなら、限度額の引き上げを申請するのは止めましょう。

注意点② 総量規制のラインを意識する

消費者金融では、年収1/3以上の借り入れはできません。

そのため、年収1/3までギリギリの借り入れをしている場合は、限度額を引き上げできません。

最悪の場合、総量規制ギリギリになっていることを受けて、限度額を下げられる恐れもあります。

注意点③ 誠実に交渉する

電話で申し込みをする際は、オペレーターの方への言葉使いを意識しましょう。

焦っていても、必ず敬語で丁寧に会話するべきです。

オペレーターの方に不信感を覚えられてしまったら、それだけで落ちてしまう可能性があります。

もちろん、ウソなどは言語道断で、一気に返済させられる可能性もあるので、誠実な交渉を心がけましょう。

注意点④ 返済能力に見合った借り入れをする

「増額ができた!」と喜んでも、返済が大変になることには変わりません。

借り入れ額が増えることは利息も増えるわけですから、増額交渉する前に、ちゃんと返済できるか、しっかり検討しましょう。

消費者金融は最小限の借入をして、できるだけ短期間で返すのがおすすめです。

次の章でおすすめの消費者金融を紹介しますが、前もって返済できるか確認してから申し込むようにしてください。

5. 消費者金融20社の限度額まとめ

本性では消費者金融の限度額を一覧表で紹介します。以下の観点で選んだ会社なので、信用性が高く、利便性に優れています。

消費者金融では、大手消費者金融と中小消費者金融に大別できますが、最初に検討するべきなのが、限度額が高い大手消費者金融です。

もし、大手の審査に落ちた場合は、中小の消費者を検討しましょう。

5-1. 大手消費者金融の限度額一覧

大手の方が限度額が高いため、初めての方はまずは大手への申し込みをおすすめします。

大手で一番おすすめなのが、実質年率が若干低く、無利息期間があり、融資までの期間が一番短い「プロミス」です。

| 名称 | 限度額 | 実質年率 | 無利息期間 | 融資までの期間 |

| プロミス | 500万円 | 4.5%~17.8% | 最大30日 | 最短3分 |

| アイフル | 500万円 | 4.5%~18.0% | 最大30日 | 最短18分(※1) |

| SMBCモビット | 800万円 | 3.0%~18.0% | – | 最短即日(※2) |

| アコム | 800万円 | 3.0%~18.0% | 最大30日 | 最短20分 |

| レイクALSA | 500万円 | 4.5%~18.0% | 60日 (5万円以内180日) | 最短60分 |

※1 申し込みの状況によっては希望にそえない場合があります。

※2 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

各社の名前をクリックすると公式ページに行きます。詳細な貸付条件については公式ページをご覧ください。

審査機関と融資までの期間は最短での時間で、これ以上長くなることがあります。

ここでは一番おすすめなプロミスだけ紹介しますが、他の消費者金融を知りたい方は「45社から厳選!最高におすすめな人気カードローン10選」をご覧ください。

プロミス|消費者金融系で最もおすすめのカードローン会社

『プロミス』は、SMBCグループの株式会社SMBCコンシューマーファイナンスによって運営されるローンブランドです。

プロミスを最初におすすめするのは次の理由からです。

- ノンバンクカードローンの顧客満足度第一位

- 多くの方が適用される「上限金利」が低い

- 初回利用から30日間利息ゼロ(メールアドレス登録とWeb明細利用登録が必要)

- 利用でポイントがたまり無利息期間等と交換可能

- Vポイント付与などのお得なサービスあり

これだけサービスが優良な消費者金融はありませんので、一番最初にチェックしましょう。

| 運営会社 | SMBCコンシューマーファイナンス株式会社 | 実質年率 | 4.5%~17.8% |

| 在籍確認手段 | 原則、書類 | 土日可能か | ◯ |

| 審査スピード | 融資まで最短3分 | 家族に知られる可能性 | 低 (来店でのカード受取推奨) |

| 上限額 | 500万円 | 収入証明書 | 50万円以上 他社合計100万円以上 |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 申込対象者 | 満18~74歳 ※ (収入あれば学生・専業主婦・フリーター可) | ||

※年齢が19歳以下の場合は、収入証明書類の提出が必要です。 高校生(定時制高校生および高等専門学校生も含む)は申込できません。

プロミス公式ページ:

プロミスの評判が気になる方は300人分の口コミをまとめましたので「300の口コミ・評判でわかるキャッシング『プロミス』完全ガイド」を参考にしてみてください。

5-2. 中小の消費者金融の限度額一覧

続いて、中小の消費者金融の限度額を一覧で紹介します。大手に落ちた人でも中小であれば審査に通過が期待できるため、チャレンジする価値はあります。

一番のおすすめは、限度額300万円で、30日の無利息期間が付くなど、大手消費者金融並のサービスを提供している「セントラル」です。

| 名称 | 限度額 | 実質年率 | 備考 |

| セントラル | 300万円 | 4.8%~18.0% | 初回契約から30日間利息無料 |

| ベルーナノーティス | 300万円 | 4.5%~18.0% | 初回契約から14日間利息無料 |

| アロー | 200万円 | 15.00%~19.94% | おまとめローンあり |

| フタバ | 50万円 | 14.959%~19.945% | 初回契約から30日間利息無料 10~50万円未満の場合14.959%~17.950% |

| フクホー | 200万円 | 7.30%~18.00 % | ネットで全国から申し込み可能 |

| ダイレクトワン | 300万円 | 4.9%~18.0% | スルガ銀行のグループ会社 |

| ライフティ | 500万円 | 8.0%~18.0% | 「0.3秒診断」で事前に借り入れ可能かの診断ができる |

| キャレント | 500万円 | 7.8%~18.0% | 「ネット借入診断」で事前に借り入れ可能かの診断ができる |

| ビアイジ | 100万円 | 15.0%~18.0% | 北海道・青森などで地域密着 |

| フリーローン | 99万円 | 16.98% | フリーローンなら利率固定 |

| ニチデン | 50万円 | 7.3%~17.52% | – |

| アルコシステム | 50万円 | 15.0%~20.0% | – |

| いつも | 50万円 | 7.0%~18.0% | – |

| プログレス | 50万円 | 15.0%~20.0% | – |

※最新情報は公式ページを確認ください。

ここでは一番おすすめのセントラルのみを紹介しますが、他の中小消費者金融を知りたい方は、こちらのページ「中小消費者金融おすすめ5選|信用できる会社を見分ける全ポイント」をご覧ください。

セントラル|中小の消費者金融で最もおすすめ!

『セントラル』はもともと四国の消費者金融ですが設立から50年近く経っており、2014年以降Webでの融資を開始し本格的に全国展開をしました。

大手にも引けを取らないスピーディで、柔軟な審査が期待できます。

それに、大手と同様に、30日間金利無料のサービスがあります。

限度額も中小の消費者金融では高い水準なので、中小消費者金融では最もおすすめできる会社です。

| 運営会社 | 株式会社セントラル | 通常金利 | 4.7~18.0 |

| 在籍確認手段 | 応相談 | 土日可能か | ◯ |

| 審査スピード | 最短即日 | 家族に知られる可能性 | あり (電話と郵送あり) |

| 上限額 | 300万円 | 収入証明書 | 50万円以上 他社合計100万円以上 |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 申込対象者 | 20歳~70歳未満 (収入あれば学生・フリーター可・専業主婦は不可) | ||

セントラル公式ページ:

セントラルについて詳しく知りたい方は、こちらのページ「100の口コミでわかる消費者金融『セントラル』の全て」をご覧ください。

6. 消費者金融の限度額に関するQ&A

消費者金融の限度額についてよくある疑問をQ&A形式にしてまとめました。

- 自動車ローンやマイカーローンは総量規制の対象になりますか?

- クレジットカードのリボ払いは総量規制の対象になりますか?

- 学生や専業主婦の限度額はどれくらいになりますか?

- 銀行の方が限度額は高いのですか?

- 限度額を上げられない場合、どうすれば良いですか?

それぞれ紹介します。

6-1. 自動車ローンやマイカーローンは総量規制の対象になりますか?

マイカーローンや住宅ローンは総量規制の対象になりません。

住宅ローンやマイカーローンを利用していても、年収が300万円なら100万円まで借りられるということです。

ただし、借り入れが多くなって、返済できないというような状態にならないようにしてくださいね。

6-2. クレジットカードのリボ払いは総量規制の対象になりますか?

クレジットカードのリボ払いも総量規制の対象になりません。

クレジットのリボ払いは「貸金業法」ではなく、「割賦販売法」が適用されます。

多額のリボ払いを使っていても、消費者金融を普通に利用できます。

6-3. 学生や専業主婦の限度額はどれくらいになりますか?

学生や専業主婦でも限度額は同じで、年収の1/3までです。

そのため、年収が0円の場合は貸してくれません。

年収0円でも、専業主婦の場合は配偶者の同意があればかしてもらえる場合がありますが、消費者金融では専業主婦への貸し出しを渋っている傾向があります。

専業主婦でおすすめなのは、銀行のカードローンで、配偶者の同意なくても申し込むことができます。

専業主婦で借り入れしたい方は、こちらのページ「収入なしの専業主婦がカードローンを利用するための全ポイント」をご覧ください。

6-4. 銀行の方が限度額は高いのですか?

銀行のカードローンの方が限度額が高く、総量規制の対象ではないので、年収の1/3以上を借りることができます。

ただし、いっぱいお金を貸しても返ってこなくては意味がありませんので、借り入れ審査は厳しい傾向があります。

消費者金融の審査でつまづいている状況では、銀行も厳しいと思って差し支えありません。

金利にこだわりたい方は、こちらのページ「カードローン52社の金利の徹底比較まとめ」をご覧ください。

6-5. 限度額を上げられない場合、どうすれば良いですか?

消費者金融で限度額を引き上げられないなら、別の方法を検討するしかありません。

次のような借り入れ以外の方法を検討しましょう。

- クレジットカードのキャッシング

- 不用品を売却する

- 質屋に貴重品を入れる

- 家族や友人にお金を借りる

- 公的な貸し付け制度を検討する

クレジットカードにキャッシング機能が付いている場合は、審査なくすぐに借りることができるので要チェックです。

また、それも無いなら、「生活福祉資金貸付制度 ◯◯県」というように検索し、低所得者向き支援に申し込むことをおすすめします。

公的支援はいろいろあるので、一度住んでいる自治体の支援制度をチェックしてみましょう。

7. さいごに

消費者金融の限度額について紹介してきましたが、参考になりましたか?

消費者金融の限度額は、会社ごとの限度額や総量規制(年収の1/3まで)、借り手の属性によって決まるもので、最初は10万円〜30万円程度になるのが一般的です。

もし、限度額を上げたい場合は次の点をおさえて限度額の引き上げを交渉しましょう。

- 自分の属性を磨く(年収アップ・正社員に転職など)

- 他社からの借り入れを無くす

- 返済実績を付ける(最低半年以上・返済遅延無し)

このページが、読者の皆様の借り入れにお役に立てることをお祈りします。