「消費者金融の金利って何で決まってるの?」「少しでも金利の低い消費者金融を使いたい!」など消費者金融の金利について気になっていませんか?

消費者金融系カードローンを利用する前に金利のことを知っておかないと、返済に苦労する恐れがあるので注意が必要です。

この記事では、カードローンの審査をした経験がある私が、消費者金融の金利について知っておくべきポイントをまとめたものです。

本記事を読んでいただければ、消費者金融の金利計算の方法等が分かり、返済計画を立てる上で役に立つのでぜひご覧ください。

1. 消費者金融の金利は最高何%?

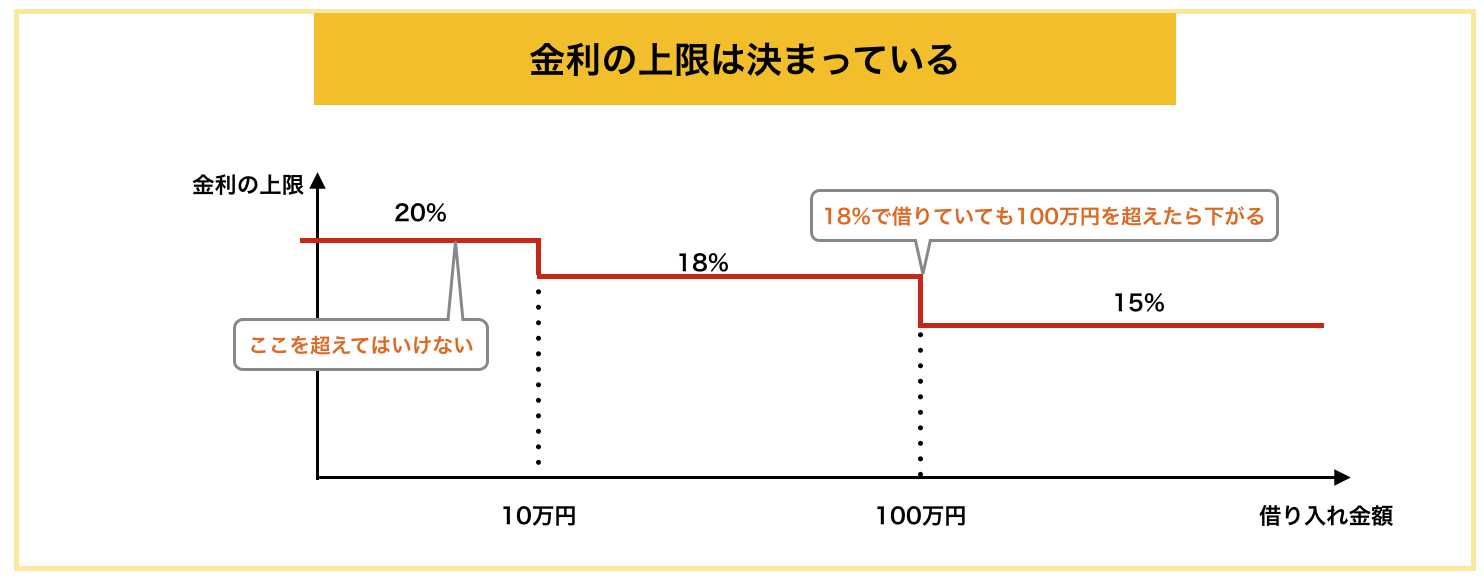

消費者金融の金利の上限は法律で定められています。

「貸金業法」によって、借り入れ金額別に以下の金利より高い金利を課すことは禁止されています。

- 10万円未満の場合・・・20%

- 10万円~100万円未満の場合・・・・18%

- 100万円以上の場合・・・・・・・15%

例えば、消費者金融で10万円の借り入れを行う場合、その利息は最大18%になります。(消費者金融によって18%以下になることもあります)

返済が遅れると、遅延損害金として最大20%の金利が課される恐れがあるので注意が必要です。

また、この上限を守っていない消費者金融は違法な貸し出しを行う「闇金」の可能性が高いため、借り入れしてはいけません。

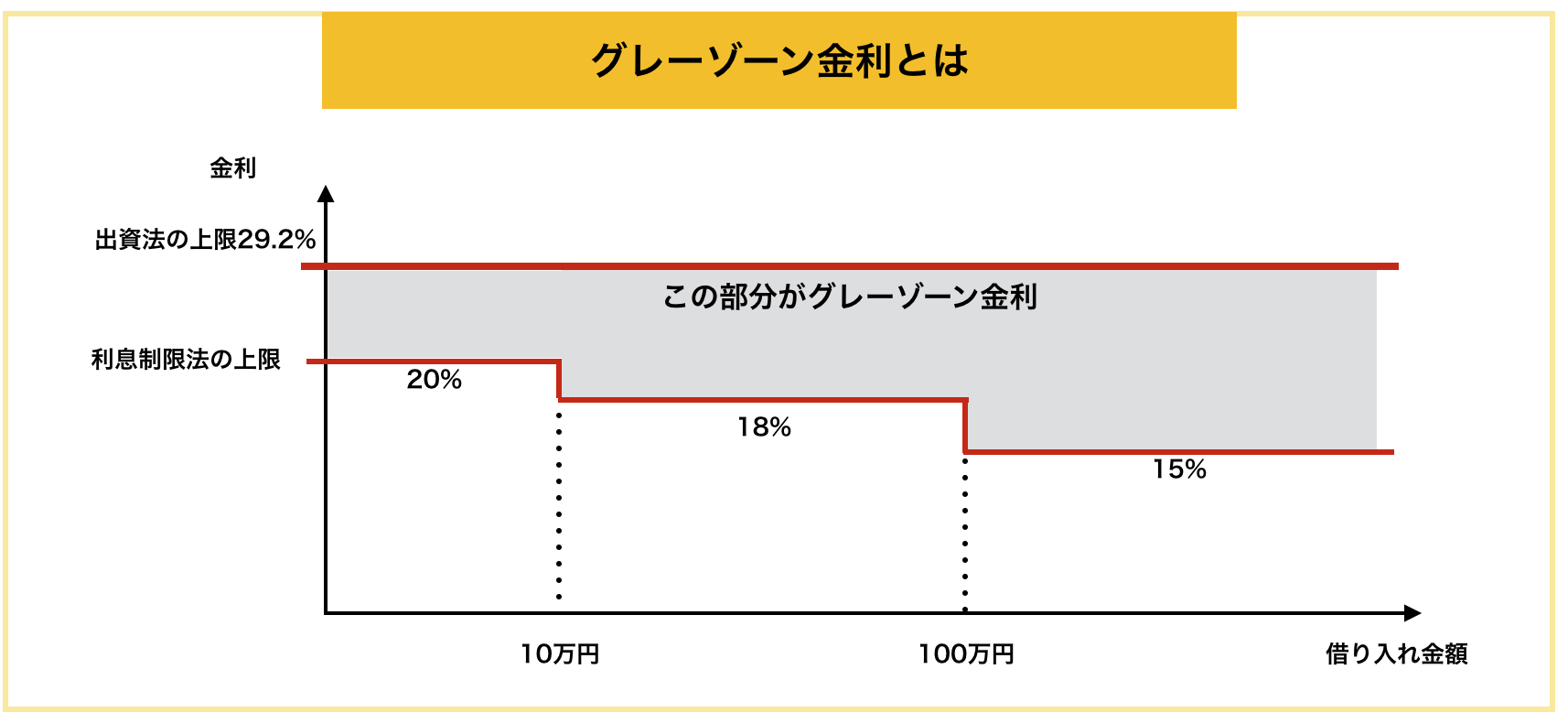

1-1. グレーゾーン金利って何?

グレーゾーン金利とは「ルールは破っていても罰せられない」金利のラインのことで、平成22年の法律改正まで存在していました。

先ほど紹介した上限金利はもともと「利息制限法」によって定められていたのですが、ここを破っていても法的な罰則はありませんでした。

そして、別の法律である「出資法」により29.2%を超える金利でお金を貸した時だけ罰則が科されることになっていたのです。

貸金業法が平成22年に改正されてからは、利息制限法で定められた金利を超えた貸し出しを行っていると、法律で罰せられるようになり、事実上グレーゾーン金利は無くなりました。

- 10万円未満の場合・・・20%

- 10万円~100万円未満の場合・・・・18%

- 100万円以上の場合・・・・・・・15%

1-2. TVCMでおなじみの過払い請求もここから

貸金業法が改正されてから、テレビなどでこのグレーゾーン金利が取り上げられるようになり、多くの方が利息制限法のことを知りました。

そして、利息制限法を超える利息を支払っていた人たちがこぞって払いすぎた利息を請求するようになったのです。

令和になってからも、依然として過払い請求のCMがやっていますが、平成22年の法改正以降の借り入れに関して、グレーゾーンの金利が発生していることはほぼ無いので安心してください。

2. 消費者金融の利息はズバリいくら?計算方法と注意点

ここでは、消費者金融の利息がいくらになるのか、計算方法や注意点を紹介していきます。

借りる金額や日数によって返済額は大きく変わるので、しっかり計算できるようになっておくことをおすすめします。

2-1. 消費者金融の利息の計算方法

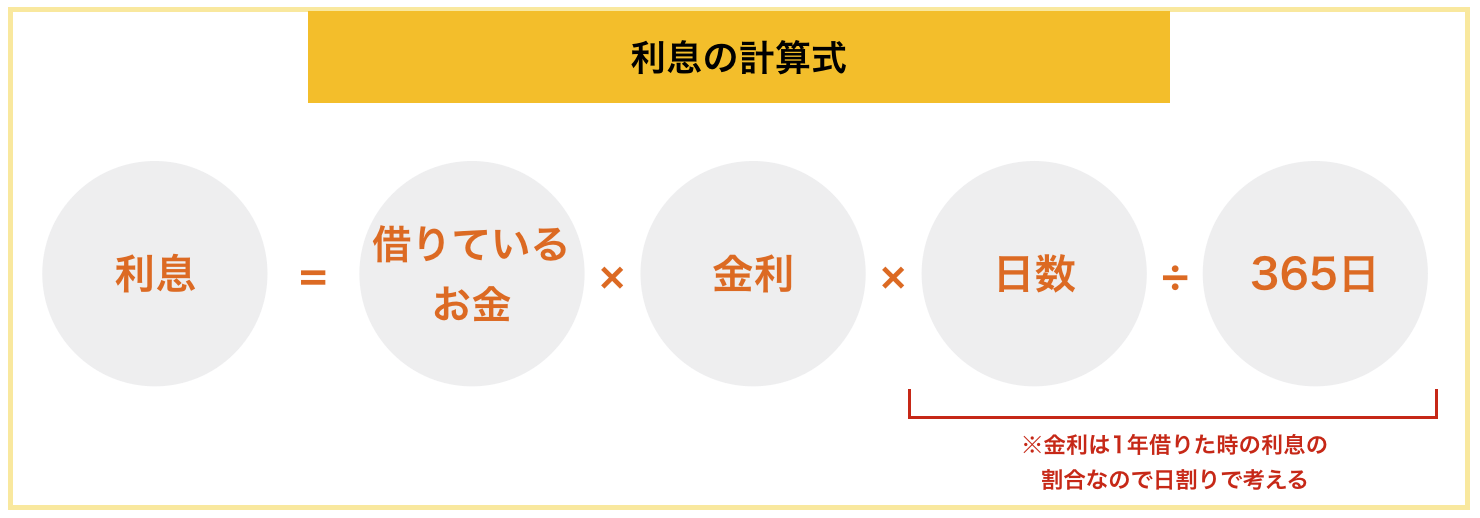

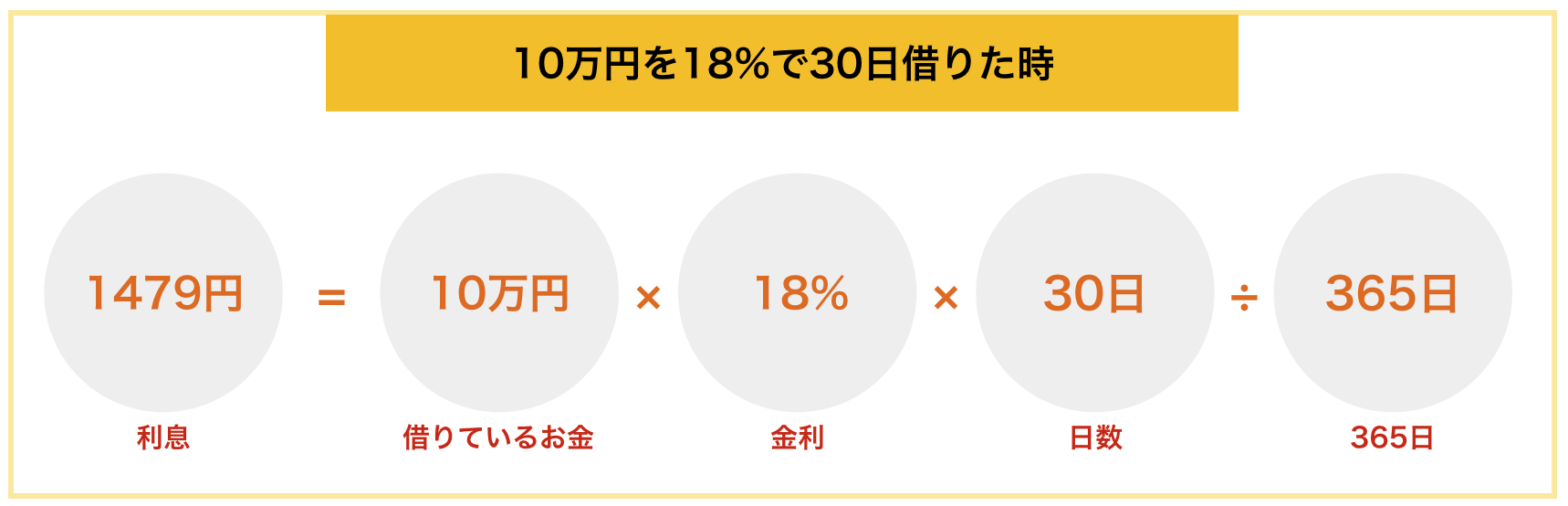

消費者金融の利息は以下のような計算式で計算できます。

金利は1年借りた時に、借りたお金に対して何%利息を払うかを示すものなので、日割りして利息を出します。

例えば、10万円を18%で1か月(30日)借りた時は以下のように計算し、約1500円の利息となります。

2-2. 計算方法が分からない時はシミュレーション

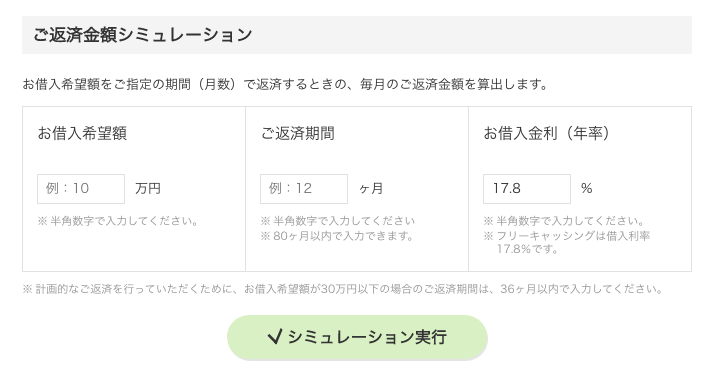

次のように、少し複雑な計算をしたい場合は、シミュレーションを使いましょう。

- 1年後に完済するためにはいくらずつ返済すれば良い?

- 毎月2000円ずつ返していくとしたら、完済はいつになる?

- 1ヶ月1万円返済する場合、1年でいくら借りられる?

消費者金融会社には、シミュレーションができるようになっているサイトが多く、下の図のように自分の希望を入力してクリックすれば秒速で計算してくれます。

出典:プロミス

計算が苦手な人は、シミュレーションをしっかり利用しましょう。

2-3. 消費者金融の金利の注意点

多くの消費者金融で以下のような金利の表現がされていますが、初めて申し込みをする方のほとんどが上限金利が適用されるので注意してください。

出典:プロミス

年収などの属性が良くても、返済実績を重ねないうちは、消費者金融会社も信頼できないので、上限金利が適用されることが多いです。

また、参考に書いておきますが、例に挙げたプロミスで4.5%で借りられる人は、最高限度額の500万円近くを借りられる人のみです。

そして500万円を借りるためには1500万円以上の収入が必要なので、最も低い金利で借りることは期待しない方が良いでしょう。

2-4. 消費者金融の金利を下げる2つのステップ

金利を下げるには次の2点が必要です。

⑴まずは返済実績をつける

消費者金融にとって金利を下げることは利益を削ることにつながります。

しかし、あなたがきちんと消費者金融と信頼関係を築けていれば、より良い条件で借りられるように、金利や限度額を見直してもらえる可能性があります。

そのため、きちんと利用し、延滞せずに返すことを継続し、消費者金融と信頼関係を作りましょう。

⑵金利を下げてほしいと相談する

半年~1年ほど取引実績を積めたら金利を下げてほしいと相談しましょう。特に、消費者金融から増額の案内が来た時は特にチャンスです。

なぜなら、増額を通知してくるということは、「あなたにもっと借りてほしい」と消費者金融が考えたタイミングである可能性が高いからです。

その時は以下のような金利を下げてほしい理由をつけてあげると効果的です。

他の消費者金融で利率が低いものを見つけて、乗り換えも考えているんですが、できれば今までお世話になった御社を使い続けたいと思っています。金利を少し下げていただくことは難しいですか?

以上のように取引実績をつけた上で、理由をつけて依頼することを意識しましょう。

限度額を上げることも金利を下げるための手段になる!

限度額を上げることでも金利を下げられる可能性があります。

なぜなら利息制限法によって、借入金額毎に限度額が決まっているからです。

例えば18%で借りていた方も100万円を超える借り入れになれば、法律の影響で上限は15%になります。

3. 低めの金利で借りられる消費者金融|規模別おすすめ2社

本章では、低金利でお得に借りられる消費者金融を紹介していきます。結論から言うと、金利を考えると以下の3社がおすすめです。

『プロミス』と『フタバ』に関しては無利息期間が設定されているため、初めての方はお得に借りられます。

3-1. プロミス|消費者金融で最もおすすめの会社

『プロミス』はSMBCグループの株式会社SMBCコンシューマーファイナンスによって運営されるローンブランドです。

「最高金利」が17.8%と他社よりも低いだけでなく、初回利用時から30日間金利がかかりません。

プロミスには金利面でこんなメリットも

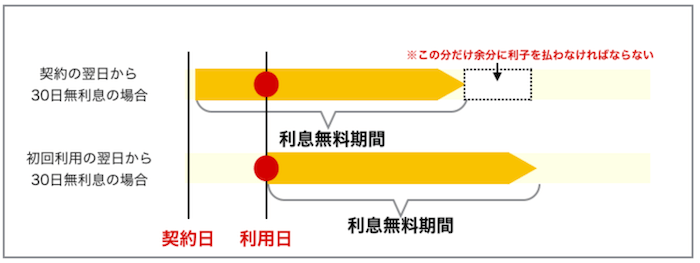

プロミスは「初回利用日の翌日」から30日間金利が無料です。他の多くの金融会社は「契約日翌日」から無利息期間が始まります。

契約から初回利用時までにスパンがあると、以下のように無利息期間の恩恵を全て受けることができない恐れがあります。その点、プロミスは非常に優れているキャッシングといえます。

※30日無利息の適用を受けるためには、メールアドレス登録とWeb明細利用登録が必要です。詳しくはプロミス公式サイトをご確認ください。

| 運営会社 | SMBCコンシューマーファイナンス株式会社 | 実質年率 | 4.5%~17.8% |

| 在籍確認手段 | 原則、書類 | 土日可能か | ◯ |

| 審査スピード | 融資まで最短3分 | 家族に知られる可能性 | 低 (来店でのカード受取推奨) |

| 上限額 | 500万円 | 収入証明書 | 50万円以上 他社合計100万円以上 |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 申込対象者 | 満18~74歳 ※ (収入あれば学生・専業主婦・フリーター可) | ||

※年齢が19歳以下の場合は、収入証明書類の提出が必要です。 高校生(定時制高校生および高等専門学校生も含む)は申込できません。

プロミス公式ページ:

プロミスの評判が気になる方は300人分の口コミをまとめましたので「300の口コミ・評判でわかるキャッシング『プロミス』完全ガイド」を参考にしてみてください。

3-2. フタバ

『フタバ』は東京都千代田区に本社を置く老舗の消費者金融です。

中小の消費者金融でありながら、「最高金利が安い」ことや「30日の無利息の期間がある」ことなど、金利面では優れた消費者金融と言えます。

また、大手よりも審査には通りやすいため、プロミスの審査に落ちた方にもおすすめです。

| 運営会社 | フタバ株式会社 | 通常金利 | 14.959~19.945 |

| 在籍確認手段 | 原則あり | 土日可能か | ✕ |

| 審査スピード | 最短即日 | 家族に知られる可能性 | あり (電話と郵送あり) |

| 上限額 | 最初は10~50万円 200万円 | 収入証明書 | 申込の内容次第 |

| 来店要否 | 不要 | 口座要否 | 不要 |

| 申込対象者 | 満20歳~満70歳 (収入あれば学生・フリーター可・専業主婦OK) | ||

フタバ公式ページ:

フタバの口コミや評判を知りたい方は、こちらのページ「100の口コミでわかる消費者金融『フタバ』の全て」をご覧ください。

4. 消費者金融20社の金利一覧

消費者金融の金利一覧を紹介していきます。

大手と中小の消費者金融をご紹介していきますが、初めての方は大手から選ぶのがおすすめです。

4-1. 大手5社の金利一覧

大手各社の金利は以下のようになっています。大手はSMBCモビット以外の4社が無利息の期間を設定しているため、うまく使うことで利息をおさえられます。

| 名称 | 金利(%) | 限度額 | 金利備考 |

| プロミス | 4.5%~17.8% | 500万円 | 初回30日間金利無料 |

| アイフル | 3.0%~18.0% | 800万円 | 初回30日間金利無料 |

| アコム | 3.0%~18.0% | 800万円 | 初回30日間金利無料 |

| レイクALSA | 4.5%~18.0% | 4.5%~18.0% | 初回60日間金利無料 |

| SMBCモビット | 3.0%~18.0% | 800万円 | 無利息期間なし |

※各社の名前をクリックすると公式ページに行きます。詳細な貸付条件については公式ページをご覧ください。

無利息期間にこだわりたい方は『レイクALSA』がおすすめです。5万円以下なら180日間無利息で借りることができます。

4-2. 中小15社の金利一覧

中小の消費者金融は複数ありますが、以下の観点から15社をピックアップしました。

- ネットで楽々申し込みが可能

- 日本貸金業協会の「悪徳業者データベース」上に存在しない

- 保証人不要で、最短即日借りられる

以下の16社であれば、簡単に安心してスムーズに借りることができます。

| 名称 | 金利(%) | 限度額 | 備考 |

| フタバ | 14.959~17.95 | 50万円 | 初回契約から30日間利息無料 |

| セントラル | 4.8~18.0 | 100万円 | 初回契約から30日間利息無料 |

| アロー | 15.0~19.94 | 200万円 | おまとめローンあり |

| フクホー | 7.3~18.0 | 200万円 | 即日融資にはセブンイレブンでコピー機操作が必要 |

| ダイレクトワン | 4.9~20.0 | 300万円 | スルガ銀行のグループ会社 |

| ライフティ | 8.0~18.0 | 500万円 | 「0.3秒診断」で借り入れ診断ができる |

| ベルーナノーティス | 4.5%~18.0% | 300万円 | 「3秒診断」で借り入れ診断ができる |

| キャレント | 7.8~18.0 | 500万円 | 「ネット借入診断」で借り入れ診断ができる |

| フリーローン | 16.98 | 99万円 | フリーローンなら利率固定 |

| ニチデン | 7.3~17.52 | 50万円 | – |

| アルコシステム | 15.0~20.0 | 50万円 | – |

| ビアイジ | 15.0~18.0 | 100万円 | 北海道・青森などで地域密着 |

| いつも | 7.0~18.0 | 50万円 | – |

| プログレス | 15.0~20.0 | 50万円 | – |

注意すべきなのが「契約時は多くの場合で最高金利が適用される」ということです。

最低金利にチェックして借りないようにしてくださいね。

5. 消費者金融に関するQ&A

消費者金融についてよくある疑問をQ&A形式にしてまとめました。

- そもそも消費者金融とは何ですか?

- 消費者金融のメリット・デメリットは何ですか?

- 消費者金融はどうやって利用するのですか?

- 消費者金融の審査とはどのようなものですか?

- 消費者金融はどのように返済していくのですか?

- 返済が遅れるとどうなるのですか?

- 他におすすめのカードローンはありますか?

それぞれ紹介します。

5-1. そもそも消費者金融とは何ですか?

消費者金融とは、一般人(消費者)に対してお金を貸し出す業者のことです。

かつてはサラリーマンにお金を貸し出すことが多かったことから、サラ金と呼ばれることもありました。

現在、消費者金融は「貸金業法」という法律に則って営業しており、違法な金利で貸し出す「闇金」とは異なります。

5-2. 消費者金融のメリット・デメリットは何ですか?

消費者金融の長所・短所は次の通りです。

| メリット | デメリット |

|

|

審査が迅速で最短即日で借りられるので、急いでいる方におすすめです。

また、銀行のカードローンより金利が高いですが、無利息期間があるので、短期間だけ借りたいという方に向いています。

ただし、大きな金額を長期間借りたい時は、「楽天銀行カードローン」など、消費者金融以外のカードローンをおすすめします。

5-3. 消費者金融はどうやって利用するのですか?

消費者金融の利用は、特に難しいことはありません。次の4ステップだけです。

①申し込み→②審査→③借り入れ→④返済

審査の時に、会社への在籍確認の電話がされることが多いというのは注意が必要です。

在籍確認を避けたいなら、『プロミス』など相談して書類提出のみの所を選ぶと良いでしょう。

5-4. 消費者金融の審査とはどのようなものですか?

消費者金融の審査では、主に次の3つのポイントが調査されます。

| 信用情報 | 過去の借入と返済の記録(延滞や滞納の有無など) |

| 返済能力 | 年収や他社の借入状況など |

| 本人の属性 | 年齢、職業や勤務先、勤続年数、雇用形態、家族構成など |

ちなみに、消費者金融を申し込む際は、免許証やパスポートなどの本人確認書類が必要になります。

また、借入額が50万円を超える場合は、源泉徴収票や給与明細などの収入証明書の提出が必要になります。

5-5. 消費者金融はどのように返済していくのですか?

消費者金融の返済方法は次の方法があります。

- ネットバンキングによる振込

- 提携ATNでの振込

- 店頭窓口で返済

- 自動引落による返済

振込方法は、消費者金融によって異なるので前もって確認しておく必要があります。

できることなら、早め早めにお金を振り込んで、利息を減らしていきましょう。

5-6. 返済が遅れるとどうなるのですか?

返済が遅れると、遅延損害金が発生し、最大20%の金利が課されることになります。

また、滞納から2ヶ月以上経つとブラックリストに載り、お金の借り入れが難しくなります。

それに、電話や郵便で催促されることになり、最悪の場合、自己破産をする必要がでてきますから、くれぐれも遅れることが無いように借り入れましょう。

5-7. 他におすすめのカードローンはありますか?

消費者金融以外でおすすめのカードローンは、クレジットカード会社が出しているカードローンがおすすめです。

「JCBカードローンFAITH」は上限金利が12.50%、2.5ヶ月の利息キャッシュバックを行っていて、消費者金融よりもお手頃な金利で借りられます。(無利息期間は2024年4月1日(月)~2024年9月30日(月)に入会した方が対象です)

正社員で安定的な収入があるなら、まずはそちらを検討すると良いでしょう。

6. さいごに

消費者金融の金利に関してご紹介してきましたが、参考になりましたか?

消費者金融を利用する前に、シミュレーションをするなどして、自分がどれくらいの利息を払うか確認してから申し込むようにしましょう。

最後に、おすすめの消費者金融をまとめておきます。

できるなら、無利息期間で返せるようにして計画的な利用を心がけましょう。

このページが、読者の皆様の借り入れにお役に立てることをお祈りします。