ゴールドカードのインビテーション(招待)を受けたいと思っていますね。

実は、インビテーションを受けるためには守らなくてはならないルールがあるため、それを知らずにクレジットカードを作ってしまい「全くインビテーションを受けられず、時間とお金を損した…」という話を聞きます。

このページでは、大手カード会社に3社勤務した経験のある筆者がゴールドカードのインビテーションについて以下の流れでご紹介します。

この記事を読んでいただくことで、インビテーションでゴールドカードが作れるようになります。

また、プラチナカード以上のインビテーションを受けられるゴールドカードもご紹介しているので、将来上級カードを作るための参考にもなるでしょう。

カードの発行会社が利用金額などの基準を満たした人に、現在使っているカードよりも上級なカードへ招待すること

1. 作れない!を回避するインビテーションに必要な守るべき2つのルール

あなたの欲しいカードを作るためにはインビテーションが必要ですが、ただクレジットカードを何となく使っていてもインビテーションは絶対に届きません。

なぜなら、次の2つのルールを必ず守らないといけないからです。

- インビテーションを受けられるクレジットカードを持つ

- カード会社が設定している条件を満たす

ルール1. インビテーションを受けられるクレジットカードを持つ

インビテーションの発行対象となっているクレジットカードを使うとインビテーションが届きます。

よくある間違いなのですが、違うカードをどれだけたくさん使ってもインビテーションは絶対に来ません。

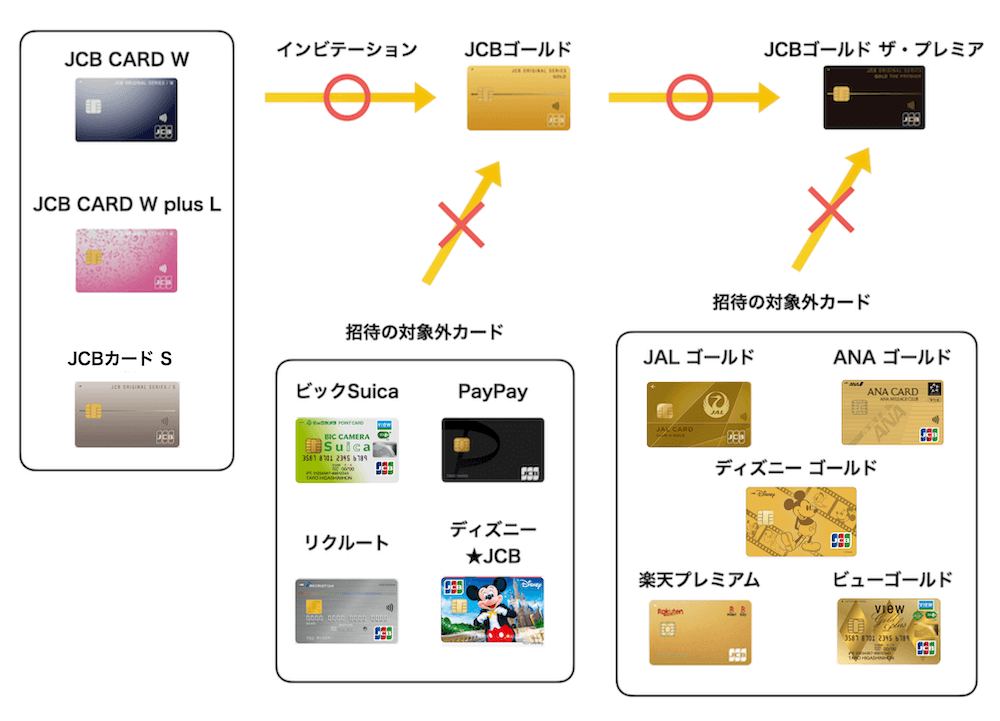

間違いの例を図にしました。

JCBの場合

JCBのマークが付いているカードはたくさん発行されています。

しかし、『JCBゴールド』などJCBが直接発行しているゴールドカードのインビテーションは同じくJCBが直接発行している下記のようなカードからしか受けられないので特に注意が必要です。

- 『JCB CARD W』

- 『JCB CARD W plusL』(女性向け)

- 『JCBカード S』

インビテーションで作れるゴールドカードは対象となるカードも含めて2章で詳しくご紹介します。

ルール2. カード会社が設定している条件を満たす

カード会社がインビテーションを発行するために設定している条件を満たす必要があります。

基本的にはそのクレジットカードでの利用実績がどれだけあるかで、年間100万円以上が一つの目処で多ければ多いほど良いです。

年収は支払いに遅れることなくきちんと多額の利用と返済ができていれば、支払い能力があることの証明になるのでブラックカードなど1部の審査の厳しいカードを除き、そんなに厳しく数字を見られないでしょう。

インビテーションを受けた後に気をつけたい3つのこと

晴れてあなたの希望するカードのインビテーションが届いても、次の3つに注意が必要です。

- インビテーションを受けてから新しいクレジットカードを何枚も申し込まない

- 複数のインビテーションが届いた場合、1番欲しいクレジットカードを優先する

- 支払いに遅れない(延滞をしない)

インビテーションが届いている時点で、カード会社の審査はほぼ通っている状態です。

しかし、急に他社カードの利用枠を増やしたり支払いに遅れたりするとインビテーションを出しているカード会社はあなたを信用できなくなり、審査に落ちてしまうこともあるので上記のようなことは避けるようにしてください。

2. 専業主婦でもインビテーションで作れる4つのゴールドカード

ゴールドカードにもインビテーションでしか作れないカードがあり、全て年会費無料でゴールドカードを持つことができます。

- 『イオンゴールドカード』

- 『セブンカード・プラス(ゴールド)』

- 『エポスゴールドカード』

- 『ゆめゴールドカード』

次のような条件を満たしているとインビテーションが届きます。

- 対象となるクレジットカードでの利用額が多い

- カードを出しているグループ企業での利用額が多い

どれもカードの利用額がインビテーションの発行条件であるため、年収や職業などがほとんど重視されず、専業主婦でも多くの人が作れるゴールドカードです。

2-1. 『イオンゴールドカード』

『イオンゴールドカード』は49種類ある『イオンカード』の内、対象となる下表の10種類のクレジットカードのいずれかを持って、直近年間カードショッピング50万円以上などの条件を満たす人に発行されます。

| イオンカード(WAON一体型) | |

|  |

| イオンカード(WAON一体型/ミッキーマウス デザイン) | |

|  |

| イオンカードセレクト | |

|  |

| イオンカードセレクト(ミッキーマウス デザイン) | |

|  『イオンカードセレクト(G.Gマーク付/ミッキーマウス デザイン)』 |

| イオンカード/イオンカードセレクト(トイ・ストーリー デザイン) | |

|  『イオンカードセレクト(トイ・ストーリー デザイン)』 |

ただ、特典は通常の『イオンカード』に加えて、2つしか付きません

- 国内外の旅行傷害保険が付き、買い物保険の金額が増える

- 国内6空港のラウンジを利用できる

イオングループでの利用をよくするお得意様にゴールドのカードを発行したというだけで、機能的には一般カードとほとんど変わりがありません。

2024年春頃から、イオンゴールドカードのクレジット払い・AEON Payのスマホ決済(チャージ払い・ポイント払いは除く)を利用すると、請求時に5%OFFとなる新特典が開始されました。

『イオンカードセレクト』なら招待条件が多い!

例えばイオン銀行で住宅ローンを申し込む人ならすぐにゴールドカードを作れます。

また、『イオンカードセレクト』を持つと次のようなメリットがあります。

- 定期預金金利を最大年0.15%にしやすくなる

- WAONのオートチャージでWAONポイントが付く

これらのメリットは『イオンカード』では受けられない特典なので、『イオンカードセレクト』からの招待を受けることをおすすめします。

| 対象カード | 『イオンカード(WAON一体型)』、『イオンカード(WAON一体型/ミッキーマウス デザイン)』、『イオンカード(トイ・ストーリー デザイン)』、『イオンカードセレクト』、『イオンカードセレクト(ミッキーマウス デザイン)』『イオンカードセレクト(トイ・ストーリー デザイン)』 |

| 対象カード入会基準 | 18歳以上(高校生不可)で電話連絡可能な方 |

| 招待条件 | 『イオンカード』・『イオンカードセレクト』共通 |

※現在発行条件が明確なものは太字。他は口コミなどからの推定。 | |

| 『イオンカードセレクト』のみ | |

※以前は作れたという口コミのあった定期預金や投資信託、個人年金保険契約は現在対象外となったようです。 |

『イオンカードセレクト』公式ページ:

『イオンゴールドカード』について、より詳しいメリット(特典情報など)を知りたい人は「世界一わかりやすい『イオンゴールドカード』解説」を参照してください。

2-2. 『セブンカード・プラス(ゴールド)』

『セブンカード・プラス(ゴールド)』は『セブンカード・プラス』を持って、セブン-イレブンやイトーヨーカドーなどグループ会社で毎月5万円、年間60万円以上の利用をしたなどの条件を満たす人に発行されます。

ただ、特典は通常の『セブンカード・プラス』に加えて、1つしか付きません。

- 国内の買い物保険が付く

セブン-イレブンなどを経営しているセブン&アイホールディングスのグループ企業をよく利用するお得意様にゴールドのカードを発行したというだけで、機能的には一般カードとほとんど変わりがありません。

ただし、2020年2月以降は招待が届いたという口コミが途絶えたため、招待や発行が中止されていたようですが、2022年5月以降より招待が届いたという口コミを見かけるようになり、再開されたようです。

| 対象カード | 『セブンカード・プラス』 |

| 対象カード入会基準 | 原則として18歳以上で、ご本人または配偶者に継続して安定した収入がある方、18歳以上で学生の方(高校生除く) ※未成年または学生の方は、お申込みの際「親権者同意書」が必要です。 |

| 招待条件 |

※口コミなどからの推定。 |

『セブンカード・プラス』公式ページ:

2-3. 『エポスゴールドカード』

『エポスゴールドカード』は『エポスカード』を持って、半年で20〜30万円ほど利用すると年会費無料の招待が来ます(2019年時点で、10万円前後でも招待が来たという口コミが増えています)

『エポスカード』は全国10,000店舗以上で割引や優待などの特典を受けられる便利なカードです。

出典:エポスカード

さらにゴールドカードになると、ポイント・空港ラウンジの利用や旅行保険の条件が良くなる・優待がもっと充実するなど、年会費が無料で持てるゴールドカードの中で最も便利で役に立つおすすめの1枚です。

『エポスゴールドカード』は招待を受けなくても自分で申し込むことができます。

ただし、その場合は初年度年会費5,000円(税込)を支払わなければならないのでおすすめしません。

| 対象カード | 『エポスカード』(※デザインカードやコラボレーションカードも含む。『JQ CARD エポス』は『JQ CARD エポスゴールド』となります) |

| 対象カード入会基準 | 18歳以上のかた(学生を除く) |

| 招待条件 | 1年間で30〜50万円以上利用 (最近は入会後半年間で20〜30万円程度の利用でも招待を受けている人がいます) |

『エポスカード』公式ページ:

『エポスゴールドカード』について、より詳しいメリット(特典詳細など)を知りたい人は「世界一わかりやすい『エポスゴールドカード』解説」を参照してください。

2-4. 『ゆめゴールドカード』

『ゆめゴールドカード』は『ゆめカード』のロイヤルカスタマー向けに年会費無料で招待が来ます(直接申し込むと初年度年会費5,500円税込で年間50万円以上の利用で翌年以降無料)

特典は下記4つです。

- 年間ご利用金額に応じたボーナスポイント:最高10,000ポイント

- ショッピングと海外・国内旅行保険

- 国内・海外の空港ラウンジの無料利用

- 優待加盟店で割引

招待を受けて年会費無料で持つならどれも得しかない特典ばかりで、特に空港ラウンジは国内34空港全てが対象と他の招待制ゴールドカードに比べて最も多いため、他にゴールドカードを持っていない方なら是非所持したい1枚です。

招待の基準は口コミなどでも明らかになっていませんが、「ゆめタウン」「ゆめマート」「ゆめモール」「LECT」などイズミグループで年50万円以上の利用は必要と推測します。

| 対象カード | 『ゆめカード』 |

| 対象カード入会基準 | 20歳以上で安定した収入のある方、またはその配偶者/電話連絡が可能な方(学生を除く) |

| 招待条件 | 「ゆめタウン」「ゆめマート」「ゆめモール」「LECT」などイズミグループで年50万円以上の利用 ※他社カードからの推定。 |

『ゆめゴールドカード』公式ページ:

年会費永年無料のゴールドカードも最近は作りやすい

上で紹介したようなインビテーション制以外にも、最近は一定の金額を利用すると年会費永年無料になるゴールドカードも増えてきています。

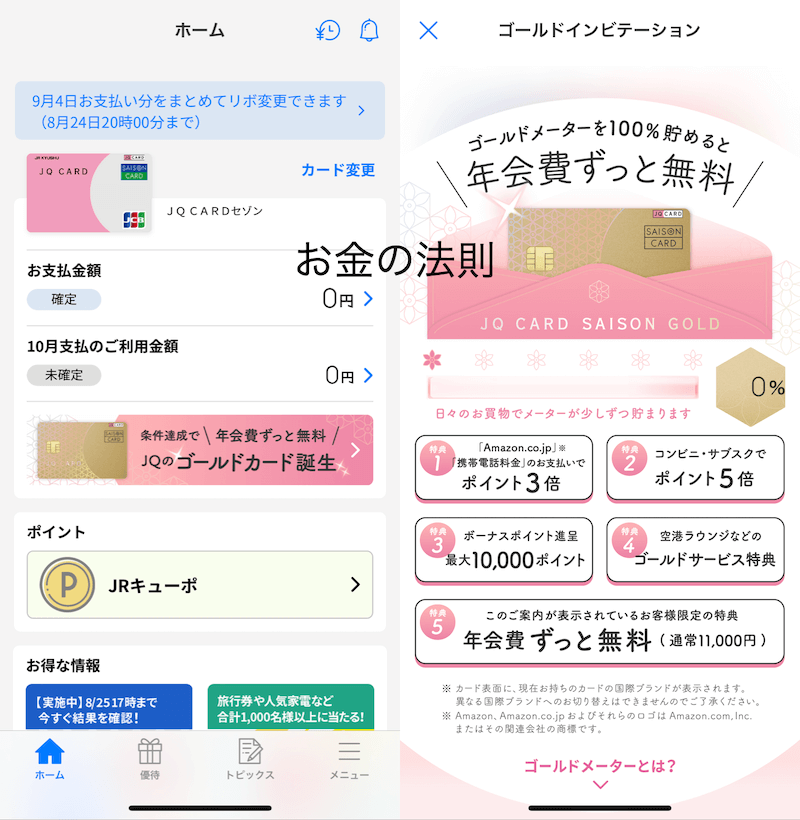

メールやDMなどの郵便で案内が届くこともありますが、下記で紹介するセゾンカードは「セゾンPortal」というアプリをインストールしておくと、対象者には招待のバナーが表示されます。

無料でゴールドカードを作るチャンスを逃さないためにも、アプリを入れておきましょう。

『SAISON GOLD Premium』

セゾンカードから『SAISON GOLD Premium』という新しいゴールドカードが発行されました。

通常は年会費11,000円(税込)必要で前年100万円以上の利用で翌年以降永年無料になりますが、アプリなどでインビテーションの通知が来た方は最初から無料で申し込みできます。

ただし、インビテーションの条件がはっきりせず、口コミから下記のような状況で招待を受けているようです。

- 『SAISON CARD Digital』など一部のセゾン一般カードを保有している

- セゾンカードの保有枚数が少なく、セゾンのゴールドカードやプラチナカード未所持

インビテーションの他に、セゾンの家賃保証契約者限定で年会費永久無料の条件で申し込みができたり、セゾンカードの募集終了したカードの代わりに年会費永久無料の条件で送られる予定だというSNSの口コミがあります。

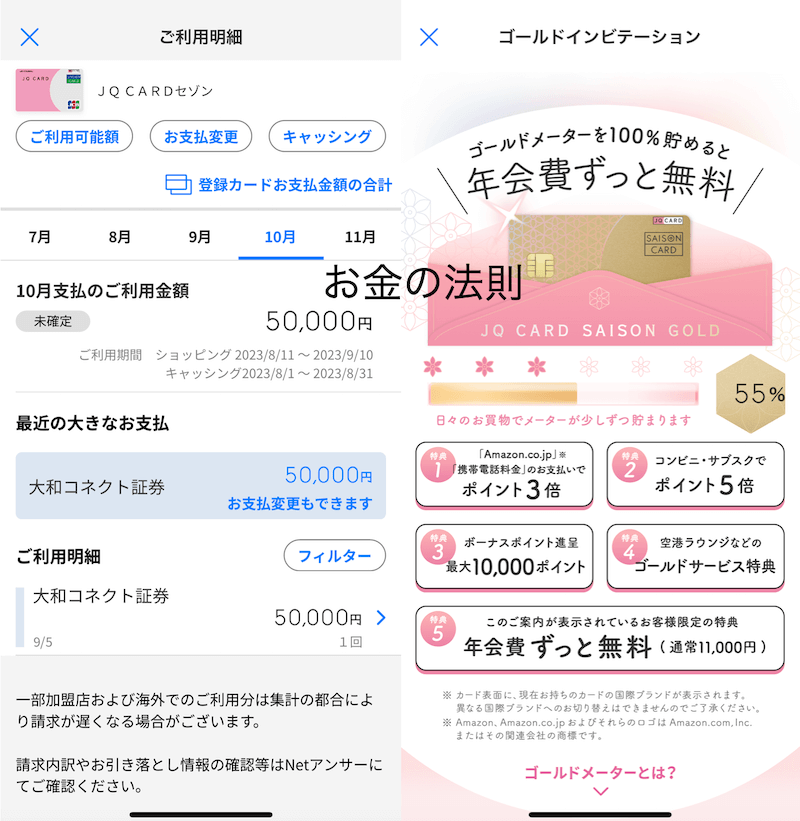

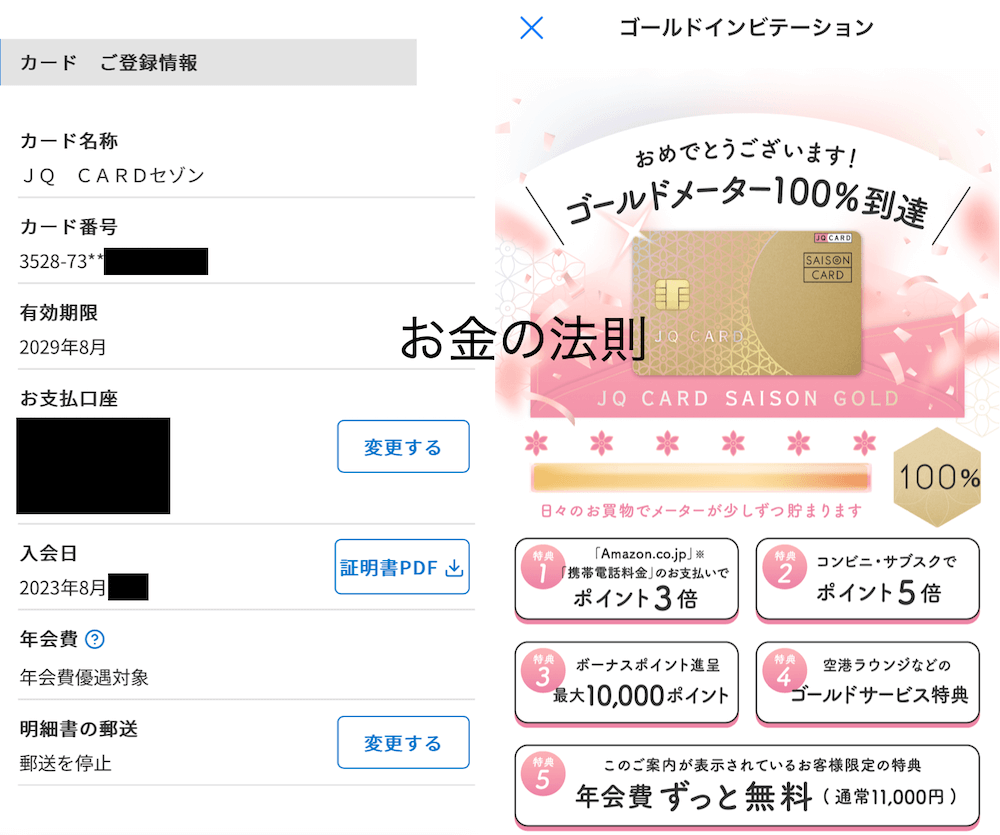

『JQ CARDセゾンGOLD』:2023年8月24日追記

2023年8月中旬より『JQ CARDセゾン』を所持している人で、条件を満たした人に『JQ CARDセゾンGOLD』のインビテーション(招待)が届いてる口コミをSNS上で見かけます。

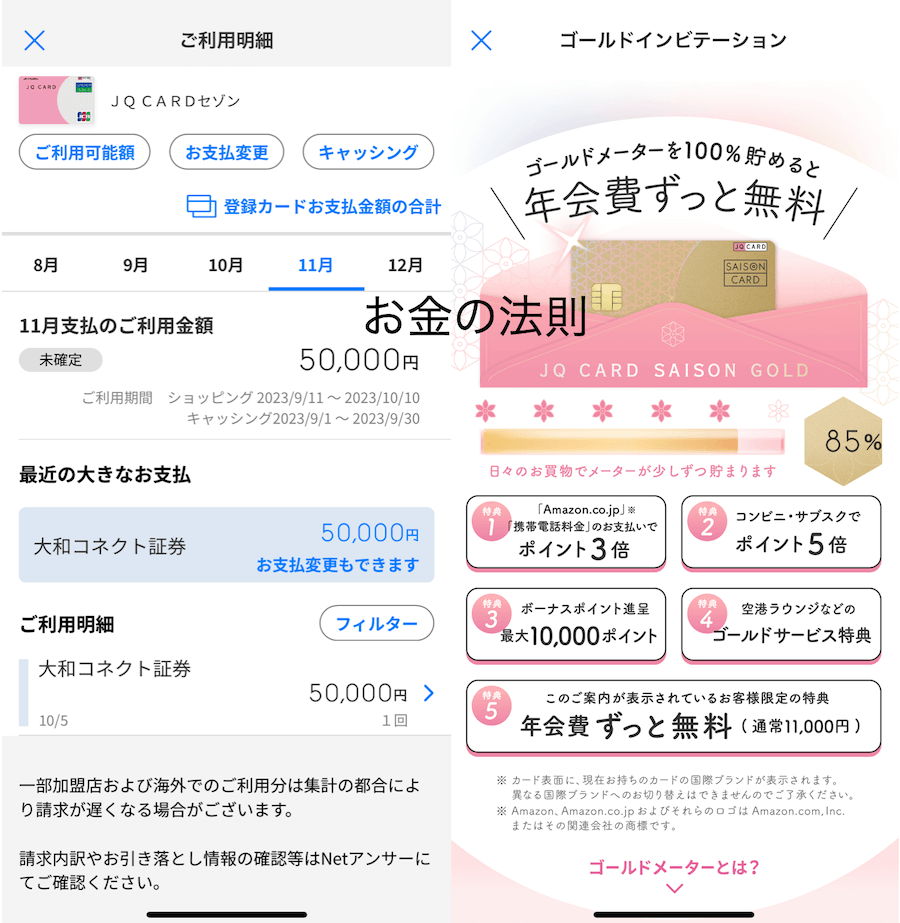

ゴールドメーターは2023年6月以降、対象となる人にのみセゾンPortalアプリ内に下図のように表示されます。

通常は年会費11,000円(税込)必要で前年50万円以上の利用で翌年以降永年無料になりますが、ゴールドメーターで100%になった方は最初から無料で申し込みできます。

今のところ、インビテーションの条件がはっきりせず、口コミから下記のような状況で招待を受けているようです。

- 『JQ CARDセゾン』を保有している

- 『JQ CARDセゾン』を保有してから6ヶ月以上経っている?→入会してから6ヶ月未満でも招待が届く場合もあります

- 『JQ CARDセゾン』を毎月利用し、遅れず支払いをしている

『JQ CARDセゾン』を累計20万円以上利用している?

利用金額は他のゴールドカードと異なり、毎月2〜3万円の利用を数ヶ月したらメーターが100%になったという口コミもあり、ハードルは低いようです。

『JQ CARDセゾンGOLD』のインビテーションを受けるまでの流れを定期的に追記します!

筆者は大和コネクト証券で2023年9月引き落とし分より『JQ CARDセゾン』を設定しました(5万円/月)

※大和コネクト証券は2024年11月1日よりポイント対象外となり、カードの利用金額判定となるかどうかも不明なため、これからインビを受けたい方は下記の方法はおすすめしません。

ゴールドメーターの貯まり具合などを定期的に追記します。

9月12日時点で55%

9月12日時点で55%まで増えました。

他に所持しているセゾンカードでの合計利用金額は数千円でしたので、影響は少ないと考えられます。

その後集めた口コミでは下記の状況が有力です。

- 『JQ CARDセゾン』を保有してから6ヶ月以上経っている?→入会してから6ヶ月未満でも招待が届く場合もあります

『JQ CARDセゾン』を指定の回数以上利用している→筆者は累計5回で招待が届きました- 『JQ CARDセゾン』をほとんど全く使わず他のセゾンカードの利用でもメーターが増えて100%になった

保有期間6ヶ月以上は確度の高い情報で、所持してから半年未満で100%になったという口コミはありませんでした。2024年1月24日以降は入会して6ヶ月未満でも招待が届く場合もあります。

また、10回〜20回以上のカード利用があれば金額は数万円程度でも100%になるらしく、直近で『JQ CARDセゾン』の利用をほとんどしなくてもメーターが増え、100%になった方もいるようです。

2回積立をすると99%で止まり、6ヶ月以上になるまで待たされると予想しますが、積立設定は変えずそのままにする予定です。

10月12日時点で85%

10月12日時点で85%まで増えました。

他に所持しているセゾンカードでの合計利用金額は数千円でしたので、影響は少ないと考えられます。

利用金額に対して%の伸び率が悪いのは、利用回数が累計2回と少ないためと予想します。

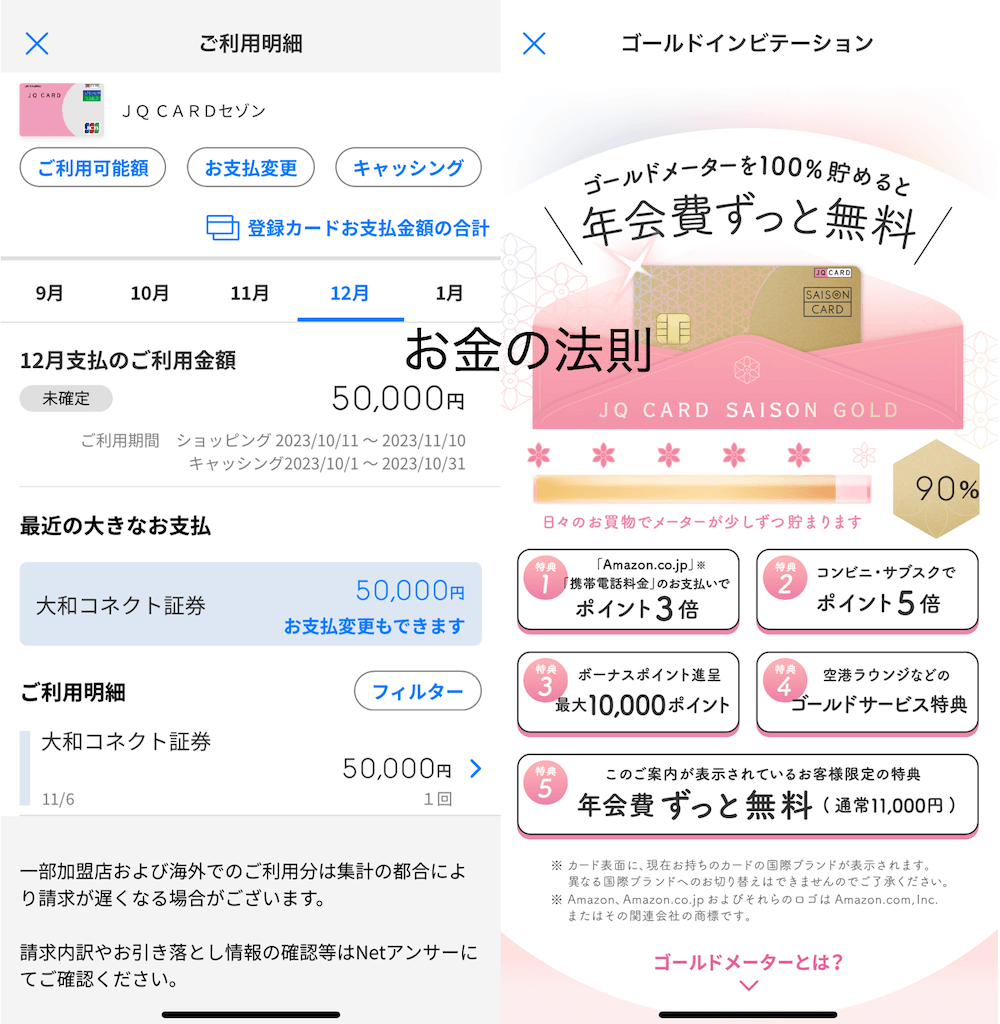

11月13日時点で90%

11月13日時点で90%まで増えました。

他に所持しているセゾンカードでの合計利用金額は10万円を超え、10回近く利用しましたが影響は少なかったようです。

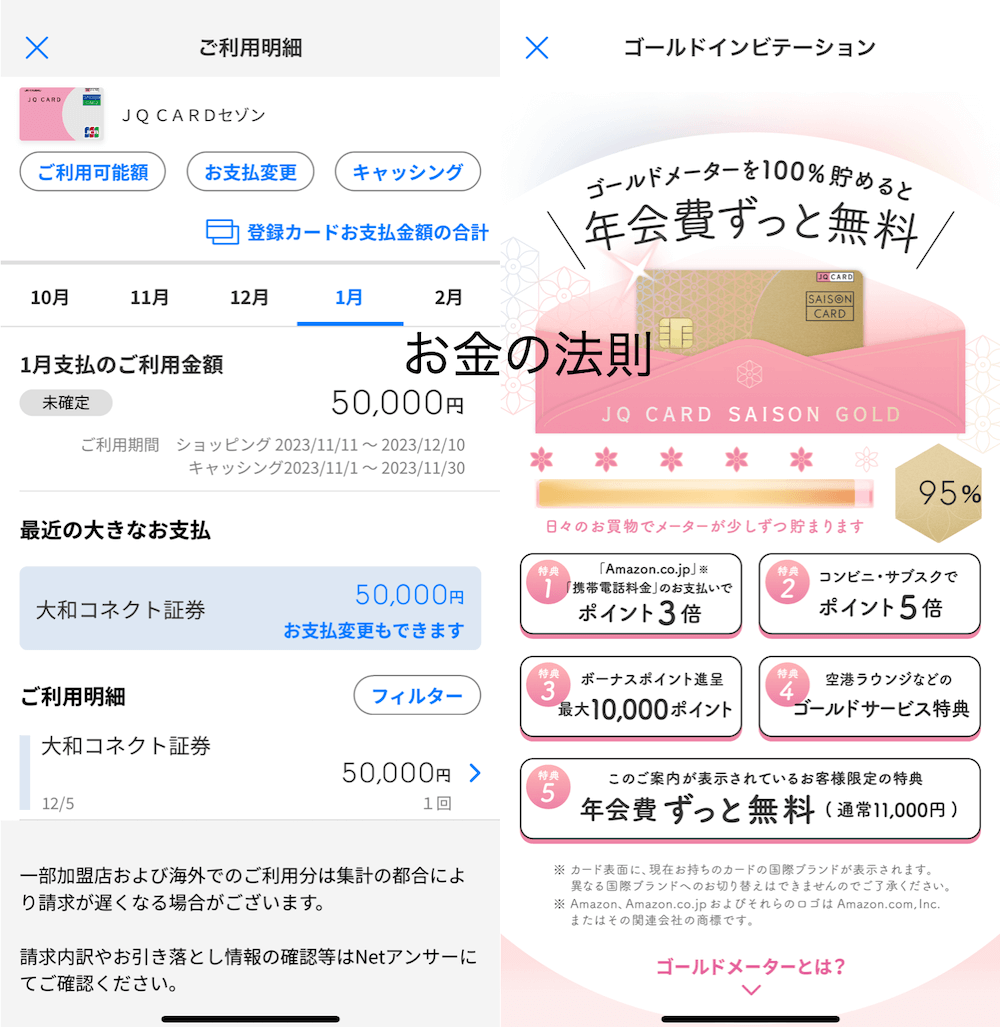

12月12日時点で95%

12月12日時点で95%まで増えました。

他に所持しているセゾンカードでの合計利用金額は数千円で、十数回利用しましたが影響は少なかったようです。

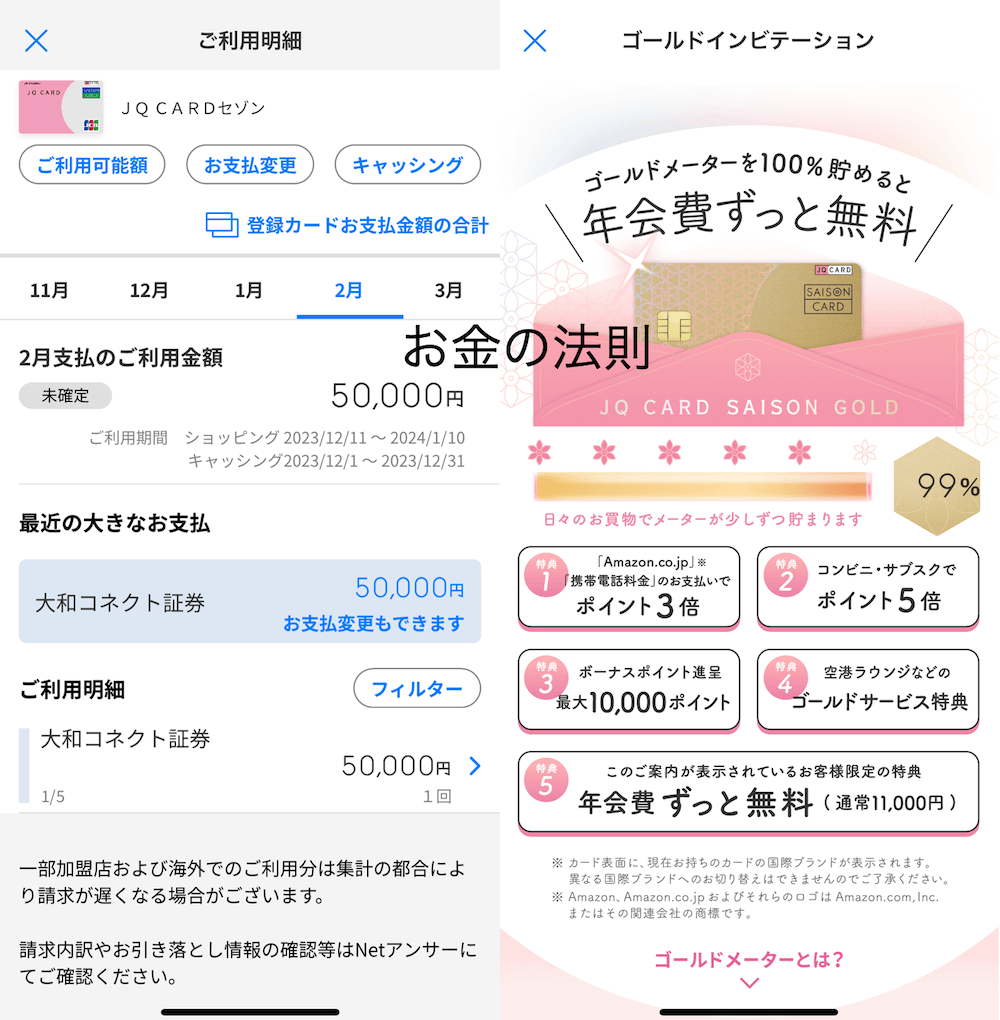

1月10日時点で99%

1月10日時点で99%まで増えました。

他に所持しているセゾンカードでの合計利用金額は数千円で、数回利用しましたが影響は少なかったようです。

恐らく3月以降でなければ100%にはならないでしょう。

1月27日確認時で100%達成!!

1月27日に確認した時で100%達成しました!

どうも保有(入会)してから半年以上経たないと作れないという縛りが無くなったようで、SNSでも保有半年未満でゴールドメーターが100%になったという口コミが複数あります。

2024年1月末に新規入会された方は、半年以上経たないと作れない縛りが復活しているようです。

私は累計利用回数5回、累計カード利用金額25万円で招待を受けましたが、上述したように累計数万円〜10万円程度で100%になった方もいますので、あなたも是非手に入れましょう。

百貨店のお得意様カード

百貨店のゴールドカードの中には、利用額などによって「外商カード」と呼ばれるゴールドカードのインビテーションが届くことがあります。

年会費は必要なことが多いですが、下記のような特典が付きます。

- 外商担当者が付き、買い物の手伝いや手配をしてくれる

- カードの限度額が大きく上がる(ゴールドカードでも1,000万円を超えることがある)

- 駐車場の無料サービス(1〜3時間)

- 上客専用のサロンが利用できる

- 特別な催しに招待される

- 百貨店での買い物の割引率が上がる(10%が多い)

外商が付くと高い物を押し売りされるのではないかと不安になる人もいますが、無理に薦められた商品を買わず「外商カード」のメリットだけを使っても問題ないので、インビテーションが届いたら作った方がお得でしょう。

3. プラチナカードなど上級カードのインビテーションを受けられるゴールドカード13選

この章では、プラチナカードなど上級カードのインビテーションを受けられるゴールドカードをご紹介します。

| ゴールドカード | プラチナカード | ブラックカード |

| 『エポスゴールドカード』 | 『エポスプラチナカード』 | − |

| 『楽天プレミアムカード』 | 『楽天ブラックカード』 | − |

| 『JCBゴールド』 『JCBゴールド ザ・プレミア』(上級ゴールドカード) | 『JCBプラチナ』 | 『JCB ザ・クラス』※ |

| 『ANA JCBワイドゴールドカード』 | 『ANA JCB カードプレミアム』 | − |

| 『九州VISAゴールドカード』 | 『九州VISAプラチナカード』 | − |

| 『三井住友カード ゴールド』 | 『三井住友カード プラチナ』 | − |

| 『ANA VISAワイドゴールドカード』 | 『ANA VISAプラチナ プレミアムカード』 | − |

| 『セゾンゴールド・アメリカン・エキスプレス・カード』 | 『セゾンプラチナ・アメリカン・エキスプレス・カード』 | 『セゾンダイヤモンド・アメリカン・エキスプレス・カード』 |

| 『三井住友トラストVISAゴールドカード』 | 『三井住友トラストVISAプラチナカード』 | |

| 『ダイナースクラブカード』 | 『ダイナースクラブ ロイヤルプレミアムカード』(こちらが上) 『ダイナースクラブプレミアムカード』 | |

| 『ANAダイナースカード』 | 『ANAダイナース プレミアムカード』 | |

| 『アメリカン・エキスプレス・ゴールド・プリファード・カード』 | 『アメリカン・エキスプレス・プラチナ・カード』 | 『アメリカン・エキスプレス・センチュリオン・カード』 |

| 『ANAアメリカン・エキスプレス・ゴールド・カード』 | 『ANAアメリカン・エキスプレス・プレミアム・カード』 | − |

※『JCB ザ・クラス』は『JCBゴールド ザ・プレミア』からもインビテーションを受けられます。

ゴールドカードの利用が関係ない『三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード〈プレミア会員〉』などの銀行系カードや高級車の購入が条件のカード、航空会社の上級会員資格が必要なカード、招待が関係しない格安プラチナカードなどはご紹介していません。

3-1. プラチナカードのインビテーション(招待)条件

プラチナカードは年会費が1.65万円〜16.5万円(税込)とかなり幅がありますが、インビテーションを受けるために共通している条件は次の通りです。

- 年間利用額100万円以上を数年

- 年収500万円以上

どちらかと言うとカードの利用額が重視されるので、使っている金額が多ければカードによっては年収が重視されず500万円台でも招待を受けることがあるようです。

とにかくインビテーションが欲しいカードにできるだけ支払いを集中させて、利用金額を増やしましょう。

直接申し込みのできるプラチナカードですが、「三井住友カード」が発行するカードの利用歴が全くない新規での申し込みだと、年収1,000万円以上でかなり社会的信用が高くないと発行されません。

『三井住友カード ゴールド』を利用していた方がインビテーションが届き、作りやすくなるため、参考情報として表でご紹介しています。

3-2. ブラックカードのインビテーション(招待)条件

ブラックカードになると下記の条件が一つの目安とされ、他にその人の社会的地位(職業・役職など)も大きく影響してくるため簡単にインビテーションは来ません。

- 年収1,000万円以上

- 年間利用額1,000万円以上を数年

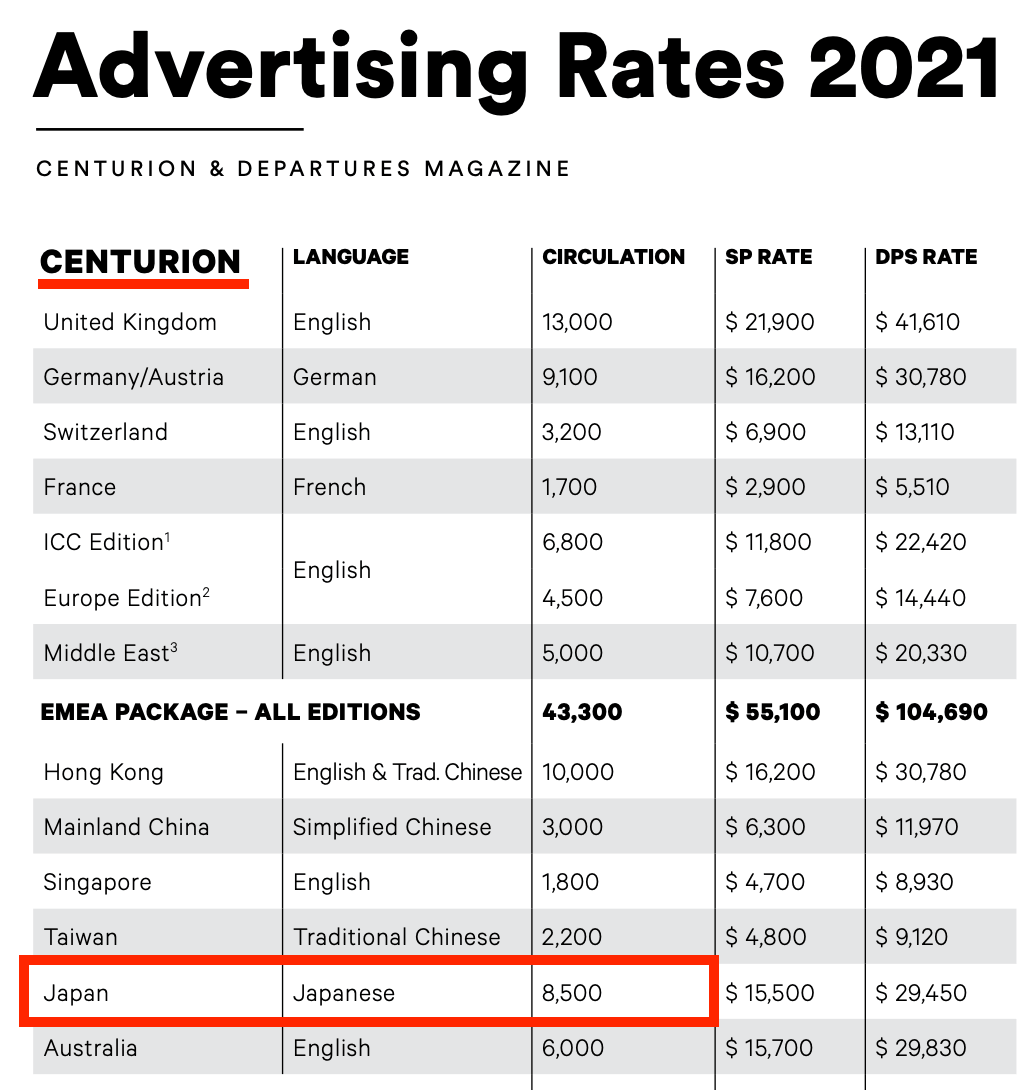

特に日本で一番取得難易度が高いと言われている『アメリカン・エキスプレス・センチュリオン・カード』はサービスの質を保つために保有者の数を限定しているという話もあり、条件を満たしていても時期によっては作れないようです。

出典:JOURNAL INTERNATIONAL EXPERIENCE

日本には8,000人前後の保有者がいることがホルダー向けの会員誌の発行部数から推測できます。

この手の雑誌は実際の所持者よりもやや多く発行されることと、サービスの質やカードの希少性を保つため保有者の枠を簡単に増やさないと推定されるため、8,000人として計算しています。

『センチュリオン・カード』を狙っているなら、まずは『アメリカン・エキスプレス・プラチナ・カード』を作り、利用履歴を積み重ねて上級カードのインビテーションを目指しましょう。

4. さいごに

インビテーションで作れるゴールドカードについてご紹介しました。

対象となるクレジットカードを持っていないとインビテーションを受けられないため、まずは持っているカードが対象かどうかを確認する必要があります。

その後も、対象となるゴールドカードを使うことでよりステータスの高いプラチナカードなどのインビテーションがあることをご理解頂けたかと思います。

この記事でご紹介してきた内容が、インビテーションを受けられるゴールドカードを選ぶのに役に立ち、あなたの生活が便利になることを祈ってます。

(※当サイトへの掲載情報は、できる限り正確であるように精査の上細心の注意を払って作成しておりますが、情報を利用・使用するなどの行為に対して生じたあらゆる損害等について一切補償は致しません。極力サービス内容が変わり次第更新をしますが突然変わりすぐに更新できない可能性もあるため、カードご入会の前には必ずご自身でカード発行元の公式サイトで最新の情報をご確認した後にお申し込み下さい)