自分はクレジットカードの審査においてブラックな状態になっているけれども、それでもクレジットカードを持ちたいと考えていませんか。

一度ブラックな状態になってしまうと、通常クレジットカードを作るのは難しくなります。

しかし、ブラックリスト入りした方でもカードを作ることを諦めるのはまだ早いです。ブラックリスト入りしている方でもクレジットカードを作れる可能性はまだあります。

この記事では大手カード会社に3社勤務した私がその経験を生かして、ブラックリスト入りしたあなたでも作れる可能性のあるクレジットカードを以下の流れで紹介していきたいと思います。

この記事を読むことで、現在ブラックリスト入りしてる方でもクレジットカードを作れる可能性が上がります。

1. ブラックリストの3つの段階

ブラックな状態とは過去に返済の遅滞などで信用機関に記録されている利用実績に難がある状態を言います。この事を「ブラックリスト」入りしていると言います。

信用機関の利用実績は審査の際にカード会社に確認されます。そのため、ブラックリストに載ってしまうとカードを作ることが難しくなります。

この章ではブラックリスト入りしている方の特徴や、ブラックリスト入りしているかどうかの確認方法を紹介します。もし、ブラック入りしているならばこの記事を読んでしっかりと対策を練ってカード審査に臨みましょう。

1-1. ブラックリストの3段階

ブラックリストに載っている方でも過去に起こした事故の程度によって3段階に分かれます。そしてその段階に応じてカード取得の難しさが変わります。

ブラックリストの段階は以下の通りです。

- 過去24ヶ月以内に延滞を2ヶ月連続で起こし、個人の信用情報に傷がついている方:プチブラック状態

- 5年以内に支払いで3ヶ月以上の延滞をした方:ブラックリスト入り状態

- 債務整理や自己破産を経験してから7年経っていない方:カードを作ることがかなり難しい超ブラック状態

このような状態の方は利用実績が綺麗になるのを待つか、ブラックリスト入りでも作れる可能性のカードに申し込むことをお勧めします。

プチブラック状態

過去24ヶ月以内に延滞を2ヶ月連続で起こしたために、あなたの利用実績に正常に支払われなかったことが2ヶ月連続で記録されています。

この記録は過去24ヶ月分残ります。

ブラックリスト入り

過去に3ヶ月以上の延滞履歴(異動付き)がある方は一般的にブラックリスト入りしています。

一度、ブラックリスト入りすると5年間はその情報が消えません。

超ブラック状態

一度債務整理や自己破産をした方はブラックリスト入りの方よりも審査が厳しい状態にあります。7年間はその情報が消えません。

1-2. ブラックリスト入りしてるかどうかの確認方法

個人信用情報機関は以下の3つがあります。

- CIC(株式会社シー・アイ・シー):主にクレジットカード会社、信販会社系が利用

- JICC(日本信用情報機構):主に消費者金融、信販系が利用

- 全国銀行個人信用情報センター(全銀協):主に銀行が利用

この中でクレジットカードの申し込みでブラックリストに入ってるかどうかが気になる方は、主にクレジットカード会社が審査に利用するCIC(株式会社シー・アイ・シー)にアクセスして、自分がブラックリスト入りしているか確認してみましょう。

なお、ネットで開示請求をするのにクレジットカードなどを要求されますが、みんなの銀行の『Debit Card』は開示請求支払いに使えたという口コミが多いです。

参考情報:まずは確認したいブラックでも作れる可能性のあるカード

あまり知られていない事が多いですが、それなりの規模の職場に勤務していると勤務先の福利厚生の一環でクレジットカードを通常よりも有利な条件(年会費無料など)で申し込む事ができます。

分からなければ総務課などに一度問い合わせて確認してください。福利厚生で作れるカードは勤務先の信用があるので、ブラックでも作れる可能性があります。

国家公務員や公立学校、私立学校の職員の方は以下のような共済系クレジットカードがあります。

- 国家公務員|『KKRメンバーズカード』

- 公立学校共済組合の組合員|『公立共済メンバーズカード』

- 私学共済制度加入者|『私学メンバーズカード』

また、給与受取口座など長年入金や振込の取引があるメインの銀行や信用金庫などが1つはあると思います。

こうした金融機関にはほとんどと言ってもよいほど提携して発行しているクレジットカードがあるので、窓口や懇意の担当者などに相談してみましょう。

給与受取や公共料金の引き落としなどの取引が長ければ、その事実が信用となってカードを作れる可能性が高くなります。

ただし、ブラックリスト入りをしている場合はどこのカード会社でも心象はかなり悪いです。

迷惑をかけている会社を含めて確実に返済を行い、慎重にカードを利用してください。

2. ブラックリスト入りしている方でも作れる可能性のあるクレジットカード2選

通常、クレジットカード会社は申込者の決済能力、性格、資力を参考に審査の結果を出しますが、この章で紹介するカードの発行会社はそれ以外にも独特な審査基準で審査を行います。

そして、その独特な審査基準がブラックリスト入りしている方でもカードを作れる可能性となっています。

ブラックリスト入りしている方でも作れる可能性のあるカード以下のカードだけです。

- 『Nexus Card』

- 『ライフカード』

もっと多くのカードから選びたいと思う方もいるかもしれませんが、ブラックリスト入りしてる方にとって一番重要なのはまずクレジットカードを作ることです。

以前まではブラックリスト入りしている方でも作れるカードがいくつかありましたが、今ではほとんどのカードがブラックリスト入りしている方の審査を通らないようにしています。

ただし、上記のカードならばブラックリスト入りしている方でも審査に通る可能性があります。

ブラックリスト入りしている方はたとえ欲しいカードがあってもまずはクレジットカードを作り、遅滞することなく返済を行い、綺麗なクレジットヒストリーを築きましょう。

2-1. 『Nexus Card』

『Nexus Card』は事前にデポジット(保証金)を預けるという珍しいタイプのクレジットカードです。

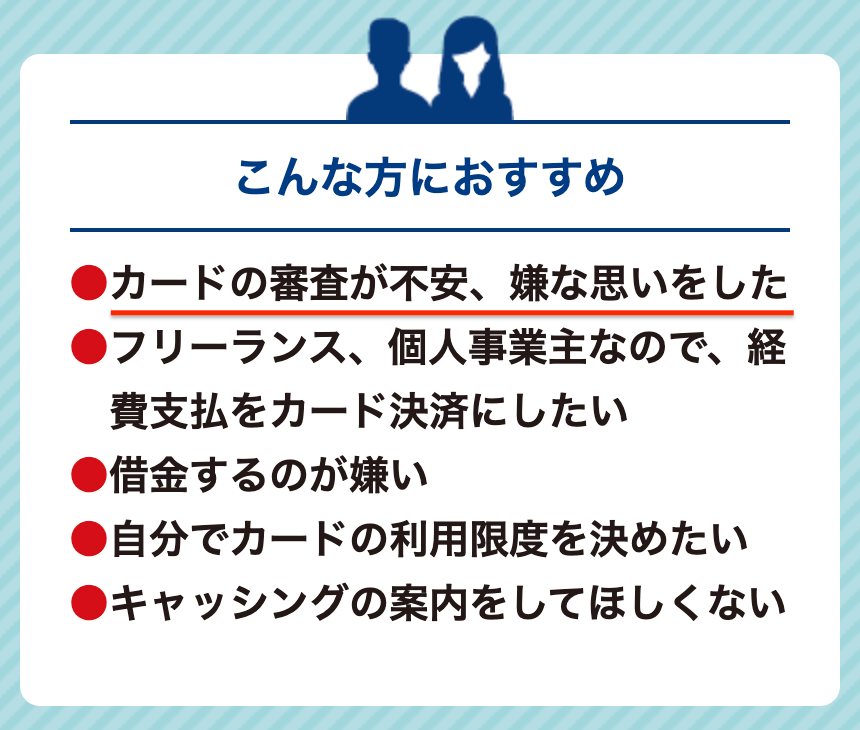

デポジット(保証金)=限度額となるため、いわゆるブラックリストに載っている方でも作れる可能性が高く、公式ページにも以下のように書かれてあります。

出典:Nexus Card

審査に不安のある方におすすめとカード会社の公式ページで書かれてあるのはこの『Nexus Card』くらいしかありません。

ブラックではないが、他社のカードに申し込みをして断られ続けた方でも、まずはこのカードの利用を毎月続ける事で専門の信用機関(CICなど)にクレジットヒストリーが作れて、他のカードの審査に通りやすくなります。

カードとしても普通のMastercardと同じように使えて、ポイントが貯まったりボーナス・分割・リボ払いにも対応しているなど便利な1枚です。

『Nexus Card』公式ページ:

2-2. 『ライフカード』

『ライフカード』は消費者金融アイフルの子会社であるライフカード株式会社が発行しているクレジットカードです。

このカードはブラックリスト入りしている方でも作れたという口コミが多数あります。なぜなら、親会社であるアイフルの審査や使われたお金の回収方法をライフカードにも応用していると考えられるためです。

過去に支払いの遅れがあったりクレジットヒストリーが無くても、現在安定した収入があれば審査に通る可能性が他社のクレジットカードに比べて高いです。

『ライフカード』公式ページ:

3. ブラックリスト入りしている方が審査に通る可能性をあげる7つの方法

この章ではブラックリスト入りしている方が少しでもクレジットカードの審査に通りやすくなるポイントを紹介します。

ここで紹介する以下の内容を知らなければ、本来なら通っていたはずの審査に落ちてしまうということもあり得るのでしっかりと読んでください。

- 申込書記入時の誤字や空欄をできるだけ避ける

- 一度に複数枚のクレジットカードには申し込まない

- キャッシング枠は極力申し込まない

- 固定電話の情報も記入する

- 年収や他社からの借り入れ額での虚偽報告をしない

- ショッピング枠は30万円以下で申し込む(希望を出せる場合)

- 他社での借り入れをなくす

3-1. 申込書記入時の誤字や空欄をできるだけ避ける

実は申込書(ネット入会だと申込画面)の不備や未記入が審査に引っかかる一番多い原因といわれています。どうしても記入できない項目は仕方がありませんが、多過ぎるとカード会社はあなたと安心して契約できないと判断し、審査に落ちやすくなります。

また、同じ理由で字が汚すぎるのも審査に落ちる原因とされています。

3-2. 一度に複数枚のクレジットカードには申し込まない

審査まで時間がかかるので何社か申し込んで審査が早く終わったクレジットカードを作ろうと考える方は多いです。

しかし、これはクレジットカードを作るときに絶対にやってはいけないことなのです。

一度に複数のクレジットカードを申し込むとその情報は信用情報機関に登録され、クレジットカード会社はそれを元に審査をします。そしてこの時、クレジットカード会社は以下のように考えます。

- 入会キャンペーンのポイント目的の申込者かもしれない

- お金に困っていて返済能力がない人かもしれない

以上の理由から一度に複数枚のクレジットカードを申し込むことは新しくクレジットカードを作るのに不利になってしまいます。また、同様の理由でクレジットカードの審査に落ちてすぐの申し込みも審査に通りにくくなりやすいので気をつけましょう。

3-3. キャッシング枠は極力申し込まない

キャッシングはもしもの時のために便利なので申し込みたいという方が多いかもしれません。

しかし、できる限りキャッシングの申し込みは避けましょう。基本的にキャッシングを申し込むことでクレジットカードの審査は通りにくくなります。カード会社からお金を借りる予定がない場合は原則としてキャッシング枠は0にして申し込みましょう。

なぜなら、総量規制という法律で個人がお金を借りられる枠の基準が定められていて、その枠の中にクレジットカードのキャッシング枠も含まれるからです。

総量規制とは個人の借入総額が、原則、年収等の3分の1までに制限される仕組みを言います。

キャッシング枠を不必要に多くして申し込むと、カードの発行会社から「この人はお金に困っている人なのかな」と判断され、審査に通りにくくなります。

3-4. 固定電話の情報も記入する

最近では携帯電話を主に使ってる方が多いため、クレジットカードの申し込み時にも携帯電話の番号を書く方が多いです。しかし、クレジットカードの審査では固定電話を持っていた方が有利です。

クレジットカード会社から見た場合、携帯電話よりも固定電話の方が信頼できるからです。

クレジットカードの審査のためにわざわざ固定電話を契約する必要はありませんが、固定電話があるならばその情報も記入して申し込んだ方が審査に通りやすくなります。

3-5. 年収や他社からの借り入れ額での虚偽報告をしない

年収や他社からの借り入れ額でバレないと思って嘘の記入をしてしまうことは絶対にやってはいけないことです。

それらの嘘はバレてしまう可能性が高いです。年収に関しては年間の収入証明書を求められる場合もありますし、他社からの借り入れ額はクレジットカード会社が信用機関に問い合わせれば一発でわかってしまいます。

そしてこれらの虚偽報告が発覚してしまうとそのカードの審査に落ちるだけでなく、ブラックリストに載ってしまい、今後の審査にも響く可能性があるので虚偽報告だけは絶対にやめましょう。

3-6. ショッピング枠は30万円以下で申し込む(希望を出せる場合)

申込時にショッピング枠(利用限度額)の希望を出せる場合は30万円以下で申し込みましょう。そもそもカードを作りにくい立場の方が、最初から大きな金額での申し込みは希望通りの利用限度額になりません。

あまりに大きすぎる限度額を申請してクレジットカード会社に資金繰りに困ってる可能性があるなどと疑われないようにショッピング枠は30万円以下で申し込みましょう。

3-7. 他社での借り入れをなくす

現在、他社での借り入れや、返済しきっていないカードローンがある場合、クレジットカードの審査に通る可能性が低くなります。

なぜなら、クレジットカード会社は借入額が支払い能力以上になっている方には原則カードを発行しないからです。そのため、他社で借り入れがある方は他社での借り入れを返済したり、できるだけ金額を減らしてから申し込むようにしましょう。

また、遅滞でなく滞納(返済期限が過ぎている返済)がある方はほぼカードの審査に通る可能性がなくなるので気を付けましょう。

4. どうしてもクレジットカードが作れなかった方へ

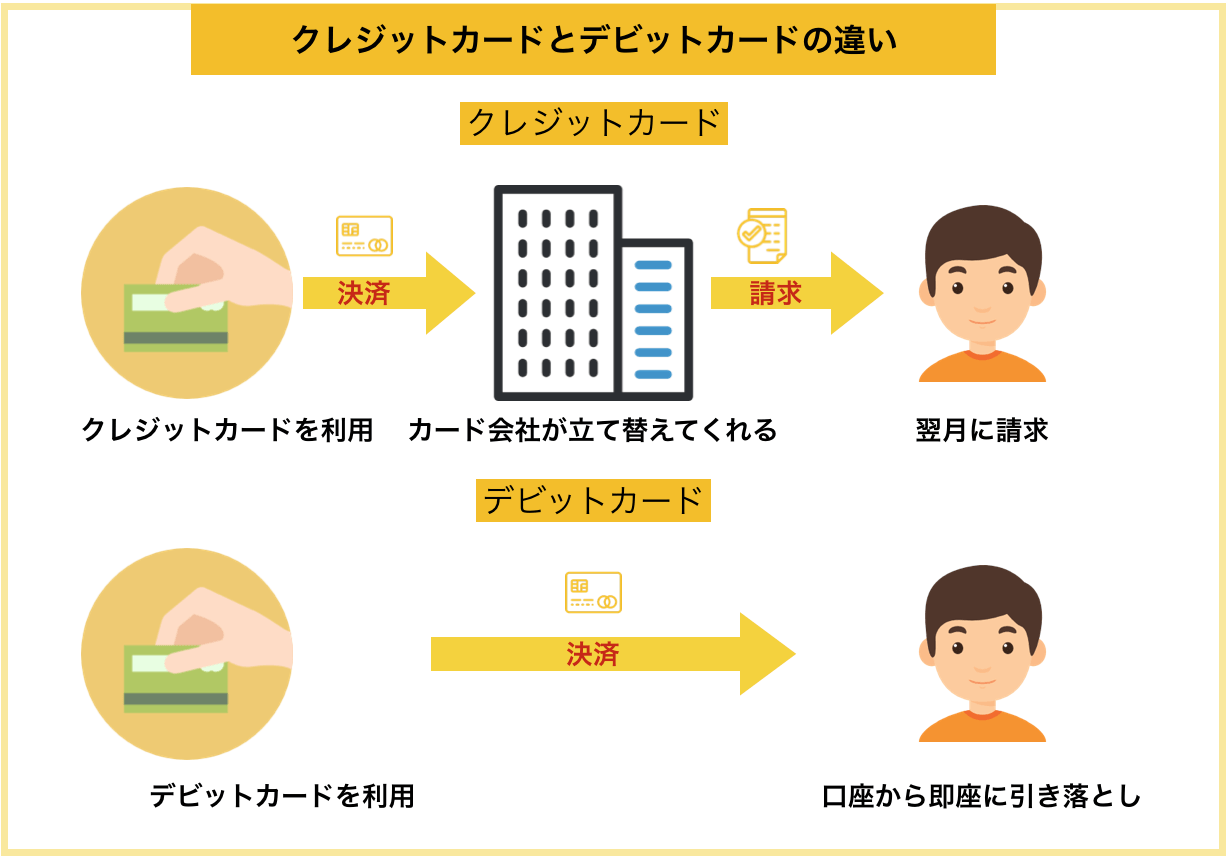

どうしてもクレジットカードが必要なのに、クレジットカードが作れないという方にはデビットカードがおすすめです。

4-1. デビットカードとは

デビットカードとはクレジットカードと同様にVISA、JCBなどの支払い機能を兼ね備えたカードで、「一括払い」を選択すればネット決済やお店での決済が可能です。

また、クレジットカードのように事後決済ではなく、利用するとその場で預金口座から引き落とされる即時決済なので審査なしでも作れるカードが多いです。

限度額も預貯金があれば、その範囲内であればいくらでも使えます(1日や1ヶ月に使える上限金額が銀行側で設定されていることがあります)

4-2. デビットカードのメリット

現金やクレジットカードに加え、もう一つの支払い方法としてデビットカードが注目を集めています。現に海外ではクレジットカードの普及率よりもデビットカードの方が普及率の方が高いくらいです。

デビットカードが人気な理由としては現金を引き出したり持ち歩く必要がなくなるということや、クレジットカード同様にデビットカードを利用するとポイントなどの還元を受けられる場合もあることが挙げられます。

4-3. おすすめのデビットカード

デビットカードを申し込むのであれば間違いなく、『Sony Bank WALLET(Visa)』がおすすめです。

『Sony Bank WALLET(Visa)』はソニー銀行が発行する以下のような特長を持つカードで、全159枚のデビットカードの中で最もおすすめの1枚です。

- 年会費:永年無料

- 還元率:預金残高やソニー銀行との証券取引残高に応じて0.5〜2.0%がキャッシュバック

- 付帯保険:ネットバンク発行のカードでは珍しくショッピング保険、不正利用補償がしっかりと付帯

『Sony Bank Wallet(Visa)』公式ページ:

5. まとめ

ブラックリスト入りしている方でもクレジットカードを作る方法をご紹介しました。

確かに一度ブラックリストに入ってしまうと、クレジットカードを作るのは難しくなります。しかし、ブラックリスト入りしている方でもクレジットカードを作れる可能性はまだあることがお分かりいただけたでしょうか。

ブラックリスト入りしている方でも作れる可能性のあるカードは以下の2枚です。

- 『Nexus Card』

- 『ライフカード』

以上のカードでも審査に通らなかった場合は、クレジットカードではありませんが『Sony Bank Wallet(Visa)』に申し込むことをおすすめします。

ブラックな状態になってもあなたがクレジットカードの機能が使えるようになって、今よりも便利で快適な生活を過ごせるようになることを祈っています。