「クレジットカードってどんな種類があるの?」と考えていませんか。

クレジットカードは9,000枚以上発行されているため、種類分けの仕方もいくつもあります。そのため、クレジットカードの種類を知っていると、あなたの目的にあったクレジットカードを作る際に役立ちます。

そこでこの記事では大手カード会社3社で勤務した経験のある私が、クレジットカードの種類について以下の流れで紹介します。

この3つの種類を知ることで、希望するクレジットカードを作りたい時に簡単に絞り込みやすくなります。

1. クレジットカードの種類を知るメリット

クレジットカードには以下の3つの主な種類があるのですが、それらを知ることでクレジットカードを作る際にあなたの目的に合ったカードを選びやすくなります。

- 7大国際ブランドによる種類

- 色やランクによる種類

- カード発行会社が属する種類

1-1. 国際ブランドによる種類

VISAやJCBなどの国際ブランドのマークを見たことがある方も多いかと思いますが、実は国際ブランドごとに使える国や地域、また店舗数が異なります。

この種類を知っておくことで、クレジットカードの使える場所を軸にクレジットカードを探す際に役立ちます。

1-2. 色やランクによる種類

色やランクごとにカードのステータスが異なります。ゴールドカード以上の高ランクカードは持っているだけであなたの社会的ステータスを間接的に高く証明できます。

そして、高ステータスのクレジットカードを持っていて支払いに使うと、周りからの評価などが変わってきます。例えばデートなどでカードを見られた時に印象が上がりやすくなります。

こうした色やランクの種類を知っておくことで、クレジットカードのステータスを軸にクレジットカードを探す際に役立ちます。

1-3. カード発行会社が属する種類

クレジットカードを発行している会社によっても、カードを作る取得難易度が異なります。

銀行のグループ会社など“堅い”カード会社では取得難易度が若干難しい傾向にあり、スーパーや百貨店のグループ会社のカード会社は専業主婦でも申し込み可能な事が多いです。

審査に自信のない方は、なるべく発行してもらいやすいカード会社を選ぶようにしましょう。

2. 国際ブランドによる7つの種類

国際ブランドでクレジットカードの種類分けをすることができます。

国際ブランドとはお店やオンラインショップで買い物をする際に、カードでの支払いの決済を原則24時間世界中どこでも利用可能にするシステムを提供している会社を指します。

一般的に以下のようなロゴがカードの右下にあります。これらを7大国際ブランドと言います。

以下に各ブランドの違いが一目で分かる比較表を載せます。

ブランド名 ロゴ | 会員数 | 加盟店舗数 | シェア率 | ポイント | 代表的なカード |

Mastercard

| ◎ | 国内◎ 海外◎ | 2位 | 海外利用時の為替手数料が最安値になりやすい | 『UCカード(一般カード)』 |

VISA

| ◎ | 国内◎ 海外◎ | 1位 | 世界各地で高確率で使用可能・大半のカード会社でApple Payの利用に制限あり | 『三井住友カード(NL)』 |

JCB

| ○ | 国内◎ 海外△ | 5位 | 日本国内シェアNo.1 | 『JCBカード S』 |

AMERICAN EXPRESS

| ○ | 国内○ 海外○ | 4位 | ステータスの高い国際ブランド | 『アメリカン・エキスプレス・グリーン・カード』 |

DinersClub

| 不明 | 国内○ 海外○ | 6位 | 「食」関連のサービス充実 | 『ダイナースクラブカード』 |

銀聯(UnionPay)

| ◎ | 国内◯ 海外○ | 3位 | 中国でのシェアNo.1 | 『Trip.comグローバルカード』 |

DISCOVER

| △ | 国内△ 海外○ | 7位 | アメリカ中心のブランドで、日本国内では作れない | 日本で発行できるカードなし |

上記の国際ブランドにはそれぞれおすすめできる方が変わります。

- Mastercard:今から1枚目のクレジットカードを作る方におすすめ

- VISA:使えるお店の数重視の方におすすめ

- JCB:日本での利用が中心の方におすすめ

- AMERICAN EXPRESS(アメリカン・エキスプレス):ハイステータスを求める方におすすめ

- DinersClub(ダイナースクラブ):1ランク上の「食」にこだわる方におすすめ

- 銀聯:中国に行く機会が多い方におすすめ

DISCOVER:アメリカ中心のブランドで、日本国内では発行できないのでおすすめとしては載せません。

2-1. Mastercard:今から1枚目のクレジットカードを作る方におすすめ

Mastercardは国内外問わずほとんどのお店で利用することができ、海外利用時の為替手数料が最安値になりやすく、Apple Payを制限なく利用できます。

そのため、これから1枚目のクレジットカードを作る方におすすめです。

Mastercardのメリット

MastercardはVISAに負けないシェア率を誇り、VISAが使えるお店であれば大抵のお店で使用可能です。

また、MastercardブランドはApple Payを制限なく使えます。

Apple Payとは交通系電子マネーや自分のクレジットカード情報をiPhoneに取り込み、交通機関の利用やお店やネットでの決済がキャッシュレスで簡単にできるサービスです。

出典:Apple

そしてVISAと同様に国内外問わず、下記のマークがあるATMではキャッシングすることもできるので海外旅行でもお金を自由に引き出せます。

さらにMastercardは「プライスレスジャパン」というサービスを始めており、日本でのサービスは厚くなっています。

以下に一例を挙げておきます。

- Reluxでホテルを8%OFFまたは12%OFFで予約できる

サービスの内容は時期によって変わります。

Mastercardのデメリット

MastercardはVISAと比べると、若干ですが提携店舗数が劣ります。

ただ、VISAしか使えないお店は最近減ってきたのでMastercardで十分なケースが多いです。

主な提携カード:『UCカード(一般カード)』

2-2. VISA:使えるお店の数重視の方におすすめ

世界で一番使えるお店が多いブランドです。

クレジットカードが利用可能なお店ならば、ほとんどのお店で使うことができるので不便なく使いたい方におすすめです。

VISAのメリット

加盟店舗数、国際決済業務、シェア率が世界No.1で、国内外問わず、クレジットカードが使えるお店ならばほとんどのお店で使うことができます。

また世界中で下記のマークがあるATMでキャッシングすることもできるので、海外の旅行でもお金を自由に引き出せます。

VISAのデメリット

Apple Payを使う時に一部制限を受けることです。

Apple Payとは交通系電子マネーや自分のクレジットカード情報をiPhoneに取り込み、交通機関の利用やお店やネットでの決済がキャッシュレスで簡単にできるサービスです。

非常に便利なサービスなので、Apple Payがスムーズに使えないのはデメリットと言えます。

主な提携カード:『三井住友カード(NL)』

2-3. JCB:日本での利用が中心の方におすすめ

JCBのカードは海外での利用に不安はあるもの国内で利用できるお店が一番多いので、日本での利用が中心の方におすすめです。

JCBのメリット

JCBの国内シェアは群を抜いてNo.1なので国内で利用できるお店が多いです。

また、JCBはApple Payを制限なく使えます。

Apple Payとは交通系電子マネーや自分のクレジットカード情報をiPhoneに取り込み、交通機関の利用やお店やネットでの決済がキャッシュレスで簡単にできるサービスです。

出典:Apple

JCBのデメリット

JCBは世界的な知名度はまだまだ低く、世界シェア率も5位なので海外では使えないことがあります。

しかし、ここ数年でアジアをはじめ米国でも利用できるお店が増えてきました。理由としてはAMERICAN EXPRESS、Diners Club、銀聯、Discoverとの業務提携が大きいです。

この提携によって双方のカードリーダーでどちらのカードも読み取れるようになったからです。また、海外でのキャッシングに関しても、Mastercard同様にCirrusのマークがあるところではキャッシングを行えます。

さらに最近では「たびらば」で、JCB会員だけのサービスを紹介したり、会員限定のチケット先行販売や割引チケットがあったり、JCB保険サービスが付帯していたりします。

JCBのプロパーカード

JCBには『JCBカード S』などの「JCB ORIGINAL SERIES」と呼ばれるサービスも充実したプロパーカード(自社で直接発行しているカード)があります。

2-4. AMERICAN EXPRESS(アメリカン・エキスプレス):ハイステータスを求める方におすすめ

AMERICAN EXPRESS(アメリカン・エキスプレス)は最も高いサービスを受けることの出来る国際ブランドのうちの1つなので、ハイステータスを求める方におすすめです。

AMERICAN EXPRESSのメリット

AMERICAN EXPRESS、通称アメックスは世界中どこでも通用するブランドです。

最大の特徴としては保有することへのステータスの高さとサービスの充実が挙げられます。

参考までに以下に各カードのアメリカ基準での信用度を載せておきます。

ステータス 国際ブランド S アメックス AA ダイナース A VISA・Mastercard B JCB・DISCOVER C 銀聯

AMERICAN EXPRESSのデメリット

VISAやMastercardに比べると、世界シェア率は4位なので利用できないことが多いです。

しかし、最近ではJCBと提携したことで日本国内での利用に困ることは少ないです。

AMERICAN EXPRESSのプロパーカード

最上級のステータスの証明になるアメックスですが、アメックスのプロパーカードは下記の4つです。

| カード名 | 年会費(税込) |

| 『アメリカン・エキスプレス・グリーン・カード』 | 月会費1,100円 |

| 『アメリカン・エキスプレス・ゴールド・プリファード・カード』 | 39,600円 |

| 『アメリカン・エキスプレス・プラチナ・カード』 | 165,000円 |

| 『アメリカン・エキスプレス・センチュリオン・カード』(招待制) | 550,000円 |

年会費が高くなればなるほど、カードの審査難易度やステータス、サービス内容も上がります。

2-5. DinersClub(ダイナースクラブ):1ランク上の食にこだわる方におすすめ

ダイナースもアメックスと並ぶくらいにステータスの高いクレジットカードです。

特に『食』のサービスが充実しているので、高級レストランや料亭などでの外食の機会が多い方におすすめです。

DinersClubのメリット

DinersClubはAMERICAN EXPRESSにも引けを取らないくらいステータスが高く、サービスも充実したブランドです。

特にレストランなど外食の利用で非常に力を発揮します。

例えば、ある決められたレストランで指定のコース料理を2名分以上予約すると1名分が無料になります。

DinersClubのデメリット

VISAやMastercardに比べると、AMERICAN EXPRESSと同様に利用できないことが多いです。

しかし、最近ではJCBと提携したことで日本国内での利用に困ることは少ないです。

DinersClubのプロパーカード

DinersClubのプロパーカードは下表の3枚です。

| カード名 | 年会費(税込) | 入会基準 | 利用可能額 |

| 『ダイナースクラブカード』 | 24,200円 | – | 一律の制限なし ※初期推定300万~500万円 |

| 『ダイナースクラブ ビジネスカード』 | 27,500円 | – | 一律の制限なし ※初期推定300万~500万円 |

| 『ダイナースクラブ プレミアムカード』(招待制) | 143,000円 | 『ダイナースクラブカード』会員の中で招待の基準を満たした人 | 一律の制限なし ※初期推定1,000万円~ |

年会費が高くなればなるほど、カードの審査難易度やステータス、サービス内容も上がります。

2-6. 銀聯:中国に行く機会が多い方におすすめ

銀聯のシェア率は中国では圧倒的に高いので中国に行く機会が多い方におすすめです。

銀聯のメリット

中国では圧倒的に銀聯のシェア率が高いです。

もちろん、VISAやMastercardも使えますが、中国に行く機会が多いのであれば必ず持っておきたいクレジットカードです。

JCBと提携しているので日本国内での利用にも困ることは少ないです。

また、銀聯の決済は暗証番号6桁+サインで行われるためセキュリティがしっかりしているのも魅力です。

銀聯のデメリット

銀聯の発行されているカードのほとんどがクレジットカードと違い、決済と同時に銀行から利用額が引き落とされる「デビットカード」なので注意が必要です。

日本で発行する場合、普通の方は手に入れやすさから下記のクレジットカードや追加カードととなり、ショッピング(支払い)専門でしか使えません。

銀聯の提携カード

日本で銀聯のカードを作るなら、下記のようなカードがあります。

- 『Trip.comグローバルカード』

- 『銀聯カード』(MUFGカード所有者が作れる)

- 『三井住友銀聯カード』

- 『ANA銀聯カード』(三井住友カードが発行する指定のANAカード所有者が作れる)

3. 色やランクによる4つの種類

色やランクでもクレジットカードの種類を分けられます。

クレジットカードは色によってランクが異なり、高いランクほど持つのが難しい(=ステータスの象徴)と言われています。また、ランクによって付帯する保険内容やカードの年会費なども変わってきます。

以下にクレジットカードの色とランクについて一目で違いがわかる覧表を載せておきます。

-スマホの方はスクロールできます-

| カードの色 | カードの種類 | ステータス | 年会費(税込) | 海外旅行保険 | 代表カード | |||||

| 金以外のほとんど | 一般カード | 低い | 無料〜16,500円 | 付帯保険はあるものとないものがある | ||||||

| 金が多い | ゴールドカード | 高い | 1,986円〜66,000円 | 充実した付帯保険 | ||||||

| 白金や黒 | プラチナカード | かなり高い | 20,370円~165,000円 | かなり充実した付帯保険 | ||||||

| 黒が基本 | ブラックカード | 最も高い | 55,000円~660,000円 | 最高峰の充実度を誇る保険 | 『アメリカン・エキスプレス・センチュリオン・カード』 | |||||

このように「ブラックカード」>「プラチナカード」>「ゴールドカード」>「一般カード」の順でステータスが高く、年会費も高くなり、海外旅行保険などの特典も充実します。

ここからは、それぞれのクレジットカードの色とランクについて紹介します。

3-1. 一般カード

一般カードはステータス性はありませんが、年会費も安かったり無料です。

さらに、ほとんどの方が問題なく作ることのできるクレジットカードが多いです。

また、券面の色は最もカラフルで、ゴールドを除いたほとんどの色が使われてアニメやゲームのキャラクターカードなどもあり、色だけでなく券面デザインにこだわる方には非常におすすめです。

他サイトでは「学生カード」「年会費無料カード」「シルバーカード」などが分けられていますが、これらは全て一般カードなので全て一緒に考えるのが最もシンプルです。

学生カード

18歳以上の高校を卒業している学生のために作られたクレジットカードで、年会費が無料であることが多いです。

しかし、利用可能額は5〜30万円に限られています。

本来、安定的な収入を持たない学生はクレジットカードを作るのは一般的なカード会社の審査基準では難しいですが、学生カードならば、簡単に作ることができるのでおすすめです。

代表的な学生カード:『JALカード navi(学生専用)』

また、学生の上手なクレジットカード利用法や審査の仕方などで不安な方は『大学生のクレジットカードの選び方とおすすめ6選』を見て頂ければ、初めてのクレジットカード作りでも安心して作れることが分かるでしょう。

年会費無料カード

年会費無料カードは、無職であったり過去に返済の遅滞などがなければ、多くの方が作れるクレジットカードです。

数多くの年会費無料カードがあり、ポイントやマイルなどの還元・割引の仕組みや海外旅行保険の付帯の有無などの条件が異なります。

還元率は0.5%相当が多いですが、中には1.0%を超えるものもあります。海外旅行保険は付かないクレジットカードの方が多いです。新規作成時のカード限度額は5万円〜100万円ほどです。

代表的な年会費無料カード:『エポスカード』

上記のような年会費無料カードが気になる方はこちらの『年会費無料のクレジットカードおすすめ10選』にて還元率の高いカード、実用的な海外旅行保険が付くカード、特に作りやすいカードなどをまとめてあります。

年会費無料カードだけでも3,700枚近くあり、自分に最適なクレジットカードを選ぶのは困難なため、本当に満足のできるカード選びの参考にしたい方は是非記事を参考にしてください。

シルバーカード

シルバーカードという単語はあまり聞いたことがないという方の方が多いかもしれません。こちらは年会費が1,000円近くかかってしまう「クラシックカード」に多い名称です。

シルバーの券面が多かったり、ゴールドカードとの対比でそう呼ばれているという話もあります。

限度額は20万円〜200万円のカードが多いです。

代表的なクラシックカード:『三井住友カード(NL)』

3-2. ゴールドカード

現在、ゴールドカードは非常に作りやすくなっており、年収も300万円あれば作れるものが増えています。

今ではカードの種類が増え、富裕層の方々はゴールドカードよりも上のランクのプラチナカードやブラックカードを使っていることが多いです。

しかし、世間一般でのゴールドカードの知名度は依然として高く、見た目がゴールド(金色)と誰が見ても分かりやすい色であることから、作りやすさの割にはステータスが高くみられます。

おすすめのゴールドカード:『アメリカン・エキスプレス・ゴールド・プリファード・カード』

※ヤングゴールドカード

ヤングゴールドカードとはその名の通り、20代の若者向けに作られたゴールドカードです。年会費も2,000円〜5,000円程度と割安なため、高い年会費を払いたくないけどゴールドカードの特典を利用したい若者に大人気です。

付帯保険やサービスなどはゴールドカードと比較するとほぼ同様であることが多く、若い方がコスパ良く恩恵を受けるのに最適な1枚です。

また、ヤングゴールドカードを持って支払いに遅れず使い続けることで、更新時にゴールドカードへ切り替わるため、ゴールドカードを持ちたいと考えている方にもおすすめです。

代表的なヤングゴールドカード:『JCB GOLD EXTAGE』

3-3. プラチナカード

ゴールドカードよりも手厚いサービスや保険などの特典・優待があるのがプラチナカードです。金よりも白金(プラチナ)の方が市場価値が高いのでこう呼ばれており、飛行機や高級ホテルの利用で真価を発揮しやすいです。

プラチナカードの最大の特徴はコンシェルジュサービスがあることです。コンシェルジュサービスとは専用のダイヤルに電話することで、あなたの細かな要望に可能な限り応えてくれるサービスのことです。

例えば、急に宿泊先を探さなければいけなくなり、宿を探したけれども全て満室で宿泊先が見つからない際などに利用すると、コンシェルジュが宿を見つけてくれるなど、可能な範囲で応えてくれます。

代表的なプラチナカード:『JCBプラチナ』

3-4. ブラックカード

ブラックカードはサービス、ステータスともに最上級のクレジットカードです。年会費も非常に高くなっているため、それに見合った一部の社会的地位の高い方や高所得層の方しか持つことのできないカードです。

そのため、ブラックカードの存在自体を知らない人も多いので、お店やデートの時に使ってもステータス性を理解してもらえない場合もあるくらいです。

入手するためには年収はもちろんのこと、カード会社からのインビテーション(招待)が必要となっており、そのカード会社のカードを数年間、たくさんの金額を利用し続けなければいけないので、本当に入手するのが難しいクレジットカードです。

代表的なブラックカード:『アメリカン・エキスプレス・センチュリオン・カード』

4. カード発行会社が属する5つの種類

クレジットカードは色々なカード会社が発行していますが、そのカード発行会社が属する種類でクレジットカードを分けられます。

カード発行会社は大きく分けると以下の5つに分類(種類分け)されます。

| 種類 | 代表カード会社 | 特徴 |

| 国際系 |

| JCBなどの国際ブランドが直接発行するクレジットカードです。 |

| 銀行系 |

| 銀行やそのグループ会社が発行するクレジットカードです。 |

| 信販系 |

| クレジットカード、ローン、割賦販売、賃貸住宅の保証人など、販売信用を主に行っている会社が発行するクレジットカードです。 |

| 流通系 |

| スーパーやデパートなどのグループ会社や子会社が発行するクレジットカードです。 |

| 消費者金融系 |

| 消費者金融が発行するカードです。 |

それぞれの種類について、以下で詳しく説明します。

4-1. 国際系クレジットカード

JCBなどの国際ブランドが直接発行するクレジットカードは国際系に分類されます。

返済能力・性格・資産、全てにおいて高い基準を要求されます。

いわゆる属性に自信がない方の申し込みはおすすめしません。

代表カード:『JCBカード S』

4-2. 銀行系クレジットカード

銀行やそのグループ会社が発行するクレジットカードは銀行系に分類されます。

JCBなどの国際系ほどではありませんが、返済能力・性格・資産、全てにおいてそれなりに高い基準を要求されます。

ただし、作ろうとしているカード会社のグループ企業の銀行口座を持っている方や提携カードの利用歴があると作りやすい傾向にあります。

代表カード:『三井住友カード(NL)』

4-3. 信販系クレジットカード

クレジットカード、ローン、割賦販売、賃貸住宅の保証人など、販売信用を主に行っている信販会社が発行するクレジットカードです。

クレジットカードの利用による手数料も利益の1つであるため、返済能力があれば国際系や銀行系ほど収入や勤務先などは重視されません。

そのため、多少は利用実績に難があっても年収がよければ発行されやすくなります。

代表カード:『Orico Card THE POINT』

4-4. 流通系

スーパーやデパートなどのグループ会社や子会社が発行するクレジットカードで、国際系・銀行系に比べると審査基準は厳しくありません。

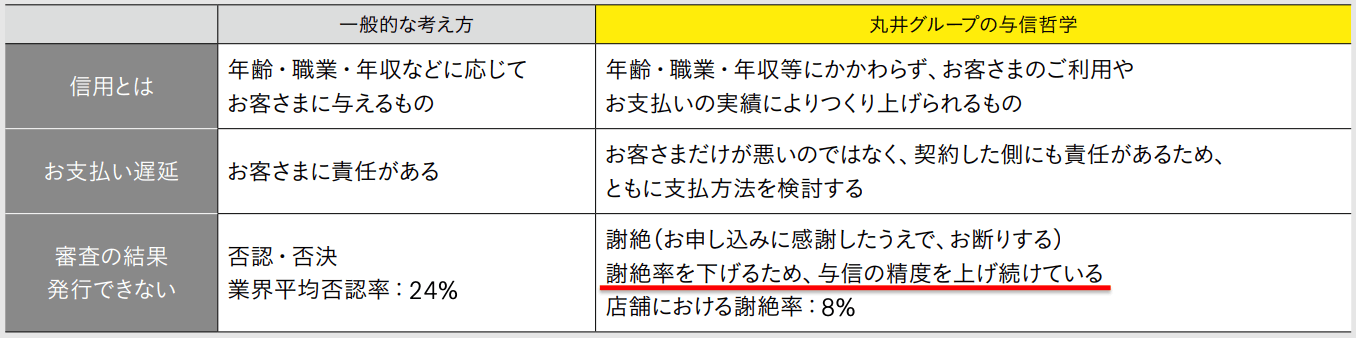

例えば、『エポスカード』は会社の理念として「信用はお客さまと共につくるもの」という与信哲学があるため、30代以下の会員が50%を超えていたり、カード会員の70%以上が女性であるなどより多くの人に利用してもらいたいという意志があります。

また、他社と違った与信ノウハウを利用して審査しているため断られる確率がわずか8%と非常に低いです(他社平均は24%)

代表カード:『エポスカード』

4-5. 消費者金融系カード

消費者金融系のカードは他のカード会社と審査基準がまったく違うといっても過言ではありません。なぜなら、消費者金融の貸付審査に近い審査が行われているからです。

消費者金融は無担保でお金を貸し出すくらいなので厳重な審査を行います。しかし、消費者金融はクレジットカードを利用してもらうことでも収益を稼いでいるため、多くの方にカードを持って欲しいと考えています。

そのため、クレジットカードを発行しても返済の見込みがあると判断されれば他社で審査に落ちた方でも十分に審査に通る可能性があります。

代表カード:『ACマスターカード』

5. まとめ

クレジットカードの種類についてご紹介しました。

クレジットカードには以下の3つの主な種類があり、それらを知ることでクレジットカードを作る際にあなたの目的にあったカードを選びやすくなります。

- 7大国際ブランドによる種類:利用できる店舗・サービス数、地域など

- 色やランクによる種類:主にステータス重視。券面デザインを気にする人も

- カード発行会社による種類:取得難易度の違い

この記事が、あなたにベストなクレジットカード選びの参考になれば幸いです。

(※当サイトへの掲載情報は、できる限り正確であるように精査の上細心の注意を払って作成しておりますが、情報を利用・使用するなどの行為に対して生じたあらゆる損害等について一切補償は致しません。極力サービス内容が変わり次第更新をしますが突然変わりすぐに更新できない可能性もあるため、カードご入会の前には必ずご自身でカード発行元の公式サイトで最新の情報をご確認した後にお申し込み下さい)