「銀行からはどんなクレジットカードが発行されているのか」「銀行系と言われるクレジットカードの特徴が知りたい」と考えていませんか。

一般的な銀行系と言われるクレジットカードの印象はキャッシュカードと一体になっているカードですが、銀行員に勧められるまま作ってしまうと紛失・盗難・更新・解約時などに非常に面倒な事になるので、特徴をよく理解した上で選びましょう。

この記事では大手カード会社に3社勤務した私がその経験を生かして、銀行系と言われるクレジットカードについて以下の流れで紹介します。

- 銀行系クレジットカードは2種類!7つの特徴を徹底比較‼︎

- 三菱UFJ銀行系おすすめクレジットカード3選

- 三井住友銀行系おすすめクレジットカード3選

- みずほ銀行系おすすめクレジットカード3選

- 新銀行系で唯一おすすめクレジットカード

この記事を読むことで、銀行系と言われるクレジットカードの特徴やおすすめカードが全てわかります。

銀行が直接募集しているクレジットカードはメリットを感じるかどうかは使う方によってはっきりと分かれるので、機能などに満足できなければ銀行系のクレジットカードを選びましょう。

1. 銀行系クレジットカードは2種類!7つの特徴を徹底比較‼︎

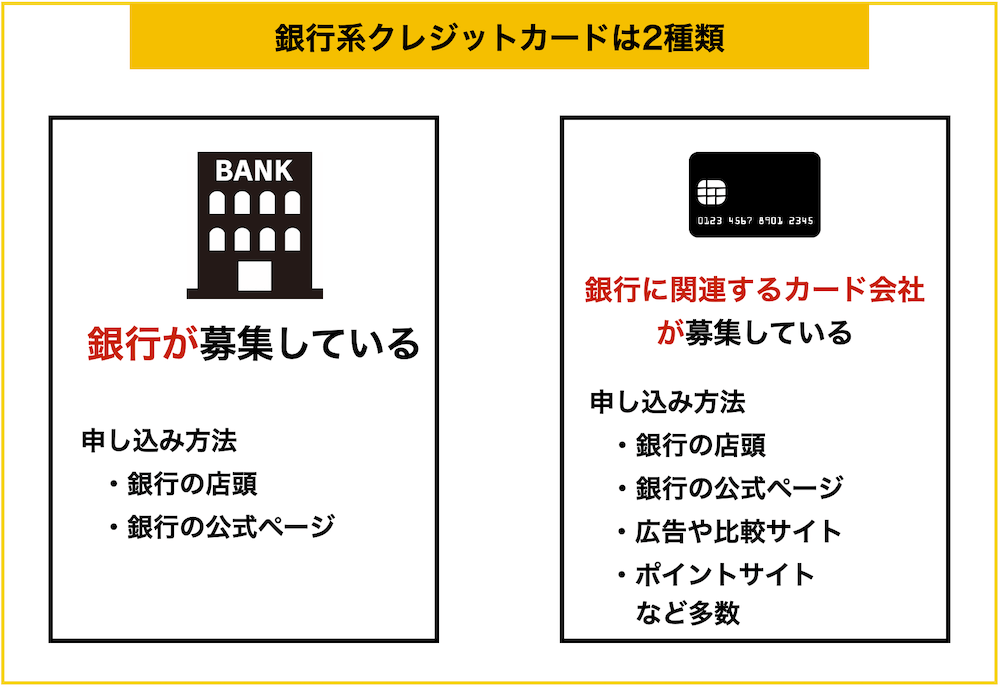

「銀行系」と言われるクレジットカードは次の2種類あります。

- 銀行が直接募集しているカード(キャッシュカードと一体型が多い)

- その銀行のグループカード会社や提携カード会社が発行しているカード

図にすると次のようになります。

クレジットカードに詳しくない方が「銀行系」と聞いた時に思い浮かぶのは1番目のカードでしょう。

この記事では1番目を「銀行募集クレジットカード」、2番目を「銀行系クレジットカード」と定義します。

まず、分かりやすく特徴を表で比較しました。

| 特徴 | 銀行募集クレジットカード | 銀行系クレジットカード |

| ATM手数料優遇 | ◯ | △ |

| キャッシュカード一体型 | ◯ | △ |

| 引き落とし口座の選択 | △ | ◎ |

| 手続きの簡単さ | △ | ◯ |

| 種類の豊富さ | △ | ◎ |

| キャンペーンの豪華さ・頻度 | △ | ◎ |

| 特典・優遇の内容 | △ | ◎ |

それぞれの特徴について、下記でもう少し詳しく解説します。

1-1. ATM手数料優遇

「銀行募集クレジットカード」は引き落とし口座をその銀行口座に指定することで銀行やコンビニATM手数料が一定回数0円になるなどの優遇を得られやすいです。

しかし、最近はコロナ禍などで経営が厳しくなっていることに加えて、ネット銀行など他行との競争も激しくなっており、指定のプログラムへの加入が必要な事に加えて一定額の残高が必要や給与引き落としなど別の条件も満たさないとダメだったりと以前ほどのメリットは無くなって来ています。

「銀行系クレジットカード」でも、グループ銀行口座を引き落とし口座にすることでATM手数料優遇などを受けられることがあるため、メインの銀行として1ヶ月に何回もATMを利用する人以外、あまり差を感じられない特徴です。

1-2. キャッシュカード一体型

「銀行募集クレジットカード」は銀行のキャッシュカードと一体型を選べるため、ミニマリストなどとにかく持ち物や財布の中のカード枚数を減らしたい方には大きなメリットと言えます。

「銀行系クレジットカード」では原則キャッシュカード一体型を選べませんが、みずほ銀行のみ自行単体でクレジットカード発行を行なっていない関係で作れます。

1-3. 引き落とし口座の選択

「銀行募集クレジットカード」は実質その銀行が発行する口座を引き落とし口座にすることを強制されます。

銀行によっては他行口座を引き落とし口座に指定できることもありますが、1-1で挙げたATM手数料優遇の条件を満たせなくなるため、選択できることのメリットがありません。

「銀行系クレジットカード」は多数の金融機関を引き落とし口座に指定できるため既にある口座を使えるのが圧倒的なメリットとなります。いくつかの金融機関では申し込み時にオンラインで設定が完了するため、カードの発行・発送が早くなるなどの優遇を得られることもあります。

1-4. 手続きの簡単さ

「銀行募集クレジットカード」は既にその銀行口座を持っていればネット上でも入会手続きができることもありますが、最近は店頭でなければ申し込みができないケースも増えてきています。

原則平日の9時〜15時に銀行に行く事を求められるのは多くの人にとって面倒ですが、それに加えて次の出来事が起きた時に銀行とカード会社両方に連絡や手続きが必要になることがあり、非常に不便です。

- カードの紛失・盗難

- カードの更新

- 口座・カードの解約

場合によっては銀行とカード会社でたらい回しにされ、貴重な時間をたくさん奪われて手続きが少しも進展・解決しないこともあり得ます。

更新時は一時的にキャッシュカードもクレジットカードも使えなくなる可能性もあり、付属する電子マネーがあると使い切ったり旧カードから新カードへ引き継ぎ作業をしないと新しいカードをスムーズに使い始められないなどのデメリットがあります。

「銀行系クレジットカード」は、ただそのカード会社だけに連絡すれば良いので比較的簡単に手続きが終わります。

【筆者の失敗談】

転職時に給与の引き落とし口座に某メガバンクを指定されたため口座開設をしましたが、銀行員の促すままにキャッシュカードと一体型のクレジットカードを作ってしまいました(当時の条件で給与振込があれば年会費無料でクレカを持てると案内された記憶があります)

退職をして田舎に戻ったら支店がなく、今後口座を使う予定もなかったため口座を解約しようとしましたが、クレジットカードの機能が付いているため電話やネットでは解約手続きを進められず、平日に有給を取って数百km離れた支店まで行かなければなりませんでした(日曜日に前泊)

朝9時台に受付開始し、事情を説明の上カードも口座も解約したいと伝えましたが、珍しい事例で対応した行員が若いせいか銀行側でカード会社に何度も電話をして確認などをして、結局手続きが全て終わったのは12時近くで非常に疲れました。。。

1-5. 種類の豊富さ

「銀行募集クレジットカード」は多くが一般カードとゴールドカードしかなく、それぞれのランクでもせいぜい2種類くらいしか選択肢がありません。

極一部の超大金持ちや不動産投資などで多額の事業性ローンなどを借りている資産家向けに非公開で招待性のプラチナカードやブラックカードもありますが、ほとんどの方には無縁でしょう。

そもそも顧客囲い込みサービスの一環でやっており営利目的な側面は少ないため、クレジットカードの種類が限られるのは当然です。

「銀行系クレジットカード」はほとんどがクレジットカードの利用で収益を得ることを目的としているカード会社が発行しているため、幅広いニーズに応えるため、非常に多くのカードを発行しています。

提携カードも含めると1社の一般カードだけで100種類以上を超え、ライフスタイルに合ったカードを選びやすいです。

1-6. キャンペーンの豪華さ・頻度

「銀行募集クレジットカード」は先ほども述べたようにクレジットカードの発行・利用がメインの収益とはならない事に加えて、店頭手続きという人件費や地代などの経費が必要な募集をしているため、利用者向けのキャンペーン内容はどうしても控えめになりがちです。

作った後の利用促進キャンペーンもさほどお得ではない内容が多く、一般的な「ポイ活」やキャッシュレス決済での還元的なメリットを感じる機会はあまりありません。

一方、「銀行系クレジットカード」は会員を増やして使ってもらわないと収益を上げられないため、あの手この手でキャンペーンを頻繁に行なっており、作って簡単な条件を満たすだけで1万円相当を超える還元を得られる事は珍しくなく、作った後も積極的にキャンペーンを行なっているため直接メリットを感じやすいです。

1-7. 特典・優遇の内容

「銀行募集クレジットカード」はポイントなどの還元や旅行保険も付きますが、必要最小限で特別なメリットを感じられる特典や優遇はほとんどありません。

「銀行系クレジットカード」はカード会社が発行するクレジットカードの中では控えめと言える特典や優遇が多いですが、最近では特定のお店でポイントが多くもらえたり、利用金額が多いと年会費の優遇を得られたりボーナスポイントがもらえるカードなどもあります。

その他メリット・デメリットなど

他のサイトや記事で挙げられている事の多い“メリット・デメリット”について、簡単に触れておきます。

- ステータス・信頼性が高い

- ローンを組む時など銀行から信用されやすい

- 審査が厳しい

ステータス・信頼性が高い

クレジットカードを発行している分類の中(信販系・流通系・交通系・小売系・消費者金融系など)では最上位と言え、昨今のマネーロンダリング防止などでそもそも銀行口座開設も厳しくなっているため、社会的に一定のステータスや信頼性の高さがあります。

ただし、見る人や分かる人には理解される程度で、最近はQRコード決済や電子マネーでの支払いも増え、Apple PayやGoogle Payなどでカード本体を出して支払いをする機会が減ってきていて、カード発行元やカード本体よりも支払い時の利便性を重視する人も多くいます。

また、プラチナカードやブラックカードなどランクの高さで判断する方もいるので、過度に考えすぎない方が良いでしょう。

ローンを組む時など銀行から信用されやすい

発行している銀行をメインバンクにしていて、ローンなど全てのサービスを一点集中にされるなら確かに多少審査に影響されるかもしれません。

しかし、多くの方はローンを組むなら0.1%でも金利が安い銀行や金融機関を選ぶはずで、必ずしも持っている「銀行募集クレジットカード」と同じ銀行でローンを組むとは限りません。

そもそもローンは貸す側がCIC、JICC、KSCなど専門の信用情報機関の信用情報(クレジットヒストリー)を元に判断します

そのため、自行カードだけ遅れや未返済なく使っていても、他で遅延や未返済があったり消費者金融で借入が多額にあると当然マイナス評価なので、こちらもそんなに気にしなくて良いです。

審査が厳しい

先程の「ステータス・信頼性が高い」と同様の理由で、その銀行が望む利用者像にある程度一致していなければカードを発行している銀行の評判などにも関わってくるため、他のカード会社に比べて厳しい傾向になります。

その点において銀行募集クレジットカードを作れるのは一定の社会的信用がある人物と評価されたと考えて良いです。

1章まとめ

銀行系クレジットカード2種類について解説しました。

普通の方がイメージする「銀行募集クレジットカード」は次のいずれか、または全てに当てはまる方にしかおすすめできません。

- その銀行でATMを月に何度も利用する(手数料優遇を受けたい)

- キャッシュカードとクレジットカードをどうしても1枚にまとめたい

- トラブル時の対処で平日の銀行営業時間内へ気軽に行ける

- どんな優れた他行のサービスに目もくれずメインバンクとして使いたい

その場合、三菱UFJ銀行なら『三菱東京UFJ-VISA』(新規募集終了)、三井住友銀行なら『Oliveフレキシブルペイ』からあなたのライフスタイルに合ったランクのカードを選んでください。

みずほ銀行はカード会社と提携したクレジットカードしか発行していませんが、キャッシュカード一体型クレジットカードはあるため、興味がある方は4章でご紹介します。

「銀行系クレジットカード」を使いたい方は、希望する銀行によってその章を参照してください。

2. 三菱UFJ銀行系おすすめクレジットカード3選

三菱UFJ銀行系のクレジットカードは、日本最大級のカード会社である「三菱UFJニコス」が発行するクレジットカードが該当します。

こちらも、カード会社として長い歴史を持つ企業であり、人の目を気にする必要はないクレジットカードで信頼性の高いサービスを受けられます。

「三菱UFJニコス」が発行するおすすめのクレジットカードは以下の3枚です。

- 使いやすい一般カード『三菱UFJカード』

- 1ランク上のゴールドサービス『三菱UFJカード ゴールドプレステージ』

- コスパ最強の格安プラチナカード『三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード』

三菱UFJ銀行をメインバンクとして使っている方なら、あなたのライフスタイルに合ったランクのカードを選べばどれも十分メリットがあるラインナップです。

使いやすい一般カード『三菱UFJカード』

『三菱UFJカード』は初年度年会費が無料で、2年目以降も前年に1年以上のカード利用をしていれば無料になるので、実質年会費無料で使えるカードです(学生の方は在学中年会費無料)

対象のコンビニや飲食店で最大19%のポイント還元を得られます。

引き落とし口座に三菱UFJ銀行を設定すると以下の特典も得られます。

- 三菱UFJ銀行キャッシュカード・通帳再発行手数料還元サービス(かんたん手続きアプリ限定)

- 口座振替ありで10Pontaポイント/月

『三菱UFJカード』公式ページ:

1ランク上のゴールドサービス『三菱UFJカード ゴールドプレステージ』

『三菱UFJカード ゴールドプレステージ』は初年度の年会費はインターネットから申し込むことで無料ですが、翌年以降は11,000円(税込)かかります。

次のような1ランク上のサービスが利用できます。

- 国内32空港ラウンジ無料

- 厳選されたレストランで1名分無料

- 厳選されたホテルを優待価格で利用

この他に国内でも飛行機の遅延時に食事代などを補償してくれる保険が付いていたり、24時間健康・介護に関する相談サービスを電話で受けられるなど安全・安心に配慮された1枚です。

『三菱UFJカード ゴールドプレステージ』公式ページ:

https://www.cr.mufg.jp/landing/mucard_goldprestige/

『三菱UFJカード ゴールドプレステージ』について、より詳しいメリット(特典詳細など)を知りたい人は「世界一わかりやすい『三菱UFJカード ゴールドプレステージ』解説」を参照してください。

コスパ最強の格安プラチナカード『三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード』

『三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード』は全プラチナカードの中で最もコスパに優れたお得なカードです。

年会費は2.2万円(税込)ですが、家族カードが1枚年会費無料で発行できることに加えて、家族カードでもプライオリティ・パス(世界1,400か所以上の空港ラウンジを無料で使用可能になるサービス)を無料で発行できるので、配偶者・親・子供がいる方には非常に有利な条件です。

その他のコンシェルジュ、レストラン1名無料特典、手荷物無料宅配、保険などのプラチナカードのサービスもバランス良く付いていて、三菱UFJ銀行で住宅ローン金利優遇などの特典も受けられます。

『三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード』公式ページ:

3. 三井住友銀行系のおすすめクレジットカード3選

三井住友銀行系のクレジットカードは、CMなどでおなじみの日本のVISAブランドの代名詞とも言える「三井住友カード」が発行するクレジットカードが該当します。

抜群の知名度を誇りつつ、カード会社として老舗企業で他人に見られて恥ずかしい思いをすることがなく、カード初心者でも長年の歴史で得られた経験に基づく確かなサポートを得られる安心感があります。

「三井住友カード」が発行するおすすめのクレジットカードは以下の3枚です。

- 年会費永年無料&両面ナンバーレスカード『Oliveフレキシブルペイ 一般』

- 三井住友カードで年会費とポイントのコスパ最強カード『Oliveフレキシブルペイ ゴールド』

- ポイントが笑えるほど貯まるプラチナカード『Oliveフレキシブルペイ プラチナプリファード』

あなたのライフスタイルに合ったカードを選びやすいため、三井住友銀行を使っていない方にも自信を持っておすすめできるクレジットカードばかりです。

また、いずれのカードもSBI証券でクレジットカードで投資信託が買える投信積立サービス「三井住友カード つみたて投資」が可能で、2024年から新NISAのつみたて投資枠での購入にも使えます(カードのランクによって0.5%〜5%のポイントがもらえる)

年会費永年無料&両面ナンバーレスカード『Oliveフレキシブルペイ 一般』

『Oliveフレキシブルペイ 一般』は三井住友銀行・三井住友カードが発行する年会費永年無料のポイント還元率0.5%のクレジットカードを含む1枚で3つの支払いができるカードです。

『三井住友カード(NL)』と比べても下表のようにメリットが多いです。

| 『Olive 一般』 | 『三井住友カード(NL)』 | |

| Vポイントアッププログラム(対象のコンビニ・飲食店での利用時) | 最大+8%のVポイント | ー ※いずれかのOliveカードを作成し、SMBC IDを紐づければ同じ還元率が適用 |

| Oliveアカウントの選べる特典 | 給与・年金受取200Pなど1個選択 ※入会月の当月と翌月に限り2個選択可能 | ー |

| 国際ブランド | VISAのみ | VISA・Mastercard |

| 家族カード | あり | あり |

| 引き落とし口座 | 三井住友銀行のみ | 他の銀行も可能 |

| 支払い先による還元率の変動 | あり(デビットカードと処理され、下がる可能性も) | なし |

| 電子マネーiD支払い | デビットカードのみ ポイント優遇対象外 | クレジットカード ポイント優遇あり |

| 支払い日 | 26日のみ | 10日または26日 |

| 追加カードの発行 | 三井住友カードWAONなど一部不可 | 全て作成可 |

支払い日や引き落とし口座などのこだわりがなければ、『Oliveフレキシブルペイ 一般』の方がより多くポイントがもらえるなどの優遇を得られます。

また、三井住友銀行本支店ATM、三菱UFJ銀行の店舗外ATMでの時間外手数料が無料だったり、SMBCダイレクトでの他行あて振込手数料が月3回まで無料など生活口座としての使い勝手も優れています。

『Oliveフレキシブルペイ 一般』公式ページ:

三井住友カードで年会費とポイントのコスパ最強カード『Oliveフレキシブルペイ ゴールド』

『Oliveフレキシブルペイ ゴールド』は三井住友銀行・三井住友カードが発行するクレジットカードを含む1枚で3つの支払いができるゴールドカードです。

現在は『三井住友カード ゴールド(NL)』と比べてもポイントが最大+8%多くもらえるなど下表のようにメリットが多いです。

| 『Oliveゴールド』 | 『ゴールド(NL)』 | |

| 年会費(税込) | 5,500円 年間100万円の利用で翌年以降の年会費永年無料 | 5,500円 年間100万円の利用で翌年以降の年会費永年無料 |

| Vポイントアッププログラム(対象のコンビニ・飲食店での利用時) | 最大+8%のVポイント | ー ※いずれかのOliveカードを作成し、SMBC IDを紐づければ同じ還元率が適用 |

| Oliveアカウントの選べる特典 | 給与・年金受取200Pなど1個選択 ※入会月の当月と翌月に限り2個選択可能 | ー |

| 国際ブランド | VISAのみ | VISA・Mastercard |

| 家族カード | あり | あり |

| 引き落とし口座 | 三井住友銀行のみ | 他の銀行も可能 |

| 支払い先による還元率の変動 | あり(デビットカードと処理され、下がる可能性も) | なし |

| 電子マネーiD支払い | デビットカードのみ ポイント優遇対象外 | クレジットカード ポイント優遇あり |

| 支払い日 | 26日のみ | 10日または26日 |

| 追加カードの発行 | 三井住友カードWAONなど一部不可 | 全て作成可 |

支払い日や引き落とし口座などのこだわりがなければ、『Oliveフレキシブルペイ ゴールド』の方がより多くポイントがもらえるなどの優遇を得られます。

年会費無料にする条件が比較的優しいため、クレカ投信積立以外のカード利用額が年500万円未満の方は、次に紹介するプラチナプリファードよりもコスパ良く保有できて多くの方におすすめです。

『Oliveフレキシブルペイ ゴールド』公式ページ:

ポイントが笑えるほど貯まるプラチナカード『Oliveフレキシブルペイ プラチナプリファード』

『Oliveフレキシブルペイ プラチナプリファード』は三井住友銀行・三井住友カードが発行するクレジットカードを含む1枚で3つの支払いができるプラチナカードです。

通常ポイント還元率は1%ですが、以下のようなボーナスポイントをもらえる機会が多いため、結果としてポイントが笑えるほど多く貯めやすいです。

- 40,000ポイント:入会月の3ヵ月後末までに40万円以上の利用

- 給与・年金受取200Pなど2個選択:Oliveアカウントの選べる特典で毎月もらえる

- 5%(最高30,000ポイント/年):三井住友カードつみたて投資で5万円/月積立時

- +1~9%相当の還元率:プリファードストア(特約店)での利用

- 最大+40,000ポイント:毎年、前年100万円の利用ごとに10,000ポイントプレゼント(最大40,000ポイント)

- +2%相当の還元率:外貨ショッピング利用特典(海外での利用のみ対象)

Oliveアカウントの選べる特典は4つありますが、給与・年金受取200Pは自分宛の被振込が2ヵ月連続で1度に3万円以上あればOKなので、後は対象のコンビニ・飲食店での利用額が月に1万円を超えるかどうかで選ぶと最大限のポイントがもらえます。

特約店は高還元率な宿泊予約サイトの他に、百貨店やコンビニ、マクドナルドのようなファーストフード・スターバックスなどのカフェ、スーパーやドラッグストアが対象でボーナスポイントがもらえます。

このように、SBI証券での資産運用やLINE Payで税金などを支払ったりすると年会費分以上のポイントを得やすいため、大半の方におすすめです。

『Oliveフレキシブルペイ プラチナプリファード』公式ページ:

4. みずほ銀行系おすすめクレジットカード3選

みずほ銀行系のクレジットカードはメガバンクの中では特殊で、全てカード会社との提携で発行されています。

本記事の2番目の定義である「銀行系クレジットカード」に相当しますが、提携でありながらキャッシュカードと一体型のクレジットカードがあるという珍しい形式です。

みずほ銀行系でおすすめのクレジットカードは以下の3枚です。

- ANAマイルを効率良く貯めたい人向け『みずほマイレージクラブカード/ANA』

- Suica・キャッシュカード・クレジットカードを1枚にしたい人向け『みずほマイレージクラブカードセゾン Suica』

- ポイント還元率を重視する方向け『みずほマイレージクラブカード/THE POINT』

1枚に機能が詰め込まれすぎていて券面の情報量が非常に多い傾向にありますが、使いたい機能に対しての利便性は高いのが特徴です。

ANAマイルを効率良く貯めたい人向け『みずほマイレージクラブカード/ANA』

『みずほマイレージクラブカード/ANA』はみずほ銀行とUCカードが提携して発行しているANAマイレージクラブ機能付きのキャッシュカード一体型クレジットカードです。

カードを利用して引き落としがあることでみずほ銀行などのATM時間外手数料を無料にしやすくなるなどのみずほマイレージクラブ特典を受けられます。

最大の利点はUC・セゾンカードの永久不滅ポイントを高還元率でANAマイルに交換できることで、ポイントサイトなどを活用してポイント交換を中継するためだけに持っている人も多い1枚です。

『みずほマイレージクラブカード/ANA』公式ページ:

Suica・キャッシュカード・クレジットカードを1枚にしたい人向け『みずほマイレージクラブカードセゾン Suica』

『みずほマイレージクラブカードセゾン Suica』は以下の3社が提携して発行しているキャッシュカード一体型クレジットカードです。

- みずほ銀行

- クレディセゾン

- ビューカード

このカードも利用して引き落としがあることでみずほ銀行などのATM時間外手数料を無料にしやすくなるなどのみずほマイレージクラブ特典を受けられます。

最大の利点はUC・セゾンカードの永久不滅ポイントをSuicaに交換できることで、ビューカードでしか使えないSuicaオートチャージにも対応していて、とにかくカードを減らしたい方に最適な1枚です。

『みずほマイレージクラブカードセゾン Suica』公式ページ:

ポイント還元率を重視する方向け『みずほマイレージクラブカード/THE POINT』

『みずほマイレージクラブカード/THE POINT』はみずほ銀行とオリコカードが提携して発行しているキャッシュカード一体型クレジットカードです。

カードを利用して引き落としがあることでみずほ銀行などのATM時間外手数料を無料にしやすくなるなどのみずほマイレージクラブ特典を受けられます。

オリコカードが発行している『Orico Card THE POINT』とほぼ同機能なため通常ポイント還元率が1%と高く、オリコモールを経由したネットショッピングでさらに特別加算が得られるなどポイント還元率を重視する方におすすめです。

『みずほマイレージクラブカード/THE POINT』公式ページ:

5. 新銀行系で唯一おすすめクレジットカード

最近はたくさんのネット銀行ができていて、Visaなどのブランド決済が付いたデビットカードは多く発行されていますが、クレジットカードはほとんど発行されていません。

新たな形態の銀行で唯一おすすめできるクレジットカードは、イオン銀行が発行する『イオンカードセレクト』 です。

イオングループで最強の使い勝手の良さ『イオンカードセレクト』

『イオンカードセレクト』はスーパー事業を中核とするイオングループの銀行であるイオン銀行が発行するキャッシュカード一体型クレジットカードです。

電子マネーWAONやVisaなどのタッチ決済にも対応しており、イオングループでは次のように最強の使い勝手の良さを誇ります。

- イオングループ対象店舗でのポイントが2倍(毎月10日は5倍)

- 毎月20日・30日はイオングループ対象店舗5%OFF

- WAONのオートチャージでポイントがもらえる

- 公共料金の支払いなどイオン銀行との組み合わせでポイントがもらえる

- イオン銀行普通預金金利を最高0.1%にしやすい

ATM手数料無料で使えるイオン銀行ATMはイオンやミニストップ、まいばすけっとなど全国に6,000台以上あり、他行ATMや振込手数料もこのカードを持つことで無料の回数を増やしやすくなります(「イオン銀行スコア」を上げやすい)

券面も通常に加えて、ミッキーマウス、トイ・ストーリー、ミニオンズと老若男女問わず親しみやすいデザインを選べるので、日々使うのが楽しくなり財布に入れて持ち歩きたい1枚です。

『イオンカードセレクト』公式ページ:

6. まとめ

銀行系と言われるクレジットカードについてご紹介しました。

「銀行系」と言われるクレジットカードは次の2種類あります。

- 銀行が直接募集しているカード(キャッシュカードと一体型が多い)

- その銀行のグループカード会社や提携カード会社が発行しているカード

一般的なイメージは1番目でキャッシュカードと一体型になっているクレジットカードですが、どの数はどんどん減らしてきています。

よほどその銀行が好きでそこのサービス以外使わないという人以外は、2番目の銀行のグループカード会社や銀行とカード会社が提携して発行しているクレジットカードを使った方が色々な面で使い勝手が良いです。

それぞれの銀行系クレジットカードでおすすめは次の通りです。

三菱UFJ銀行系おすすめクレジットカード

- 使いやすい一般カード『三菱UFJカード』

- 1ランク上のゴールドサービス『三菱UFJカード ゴールドプレステージ』

- コスパ最強の格安プラチナカード『三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード』

三井住友銀行系おすすめクレジットカード

- 年会費永年無料&両面ナンバーレスカード『Oliveフレキシブルペイ 一般』

- 三井住友カードで年会費とポイントのコスパ最強カード『Oliveフレキシブルペイ ゴールド』

- ポイントが笑えるほど貯まるプラチナカード『Oliveフレキシブルペイ プラチナプリファード』

みずほ銀行系おすすめクレジットカード

- ANAマイルを効率良く貯めたい人向け『みずほマイレージクラブカード/ANA』

- Suica・キャッシュカード・クレジットカードを1枚にしたい人向け『みずほマイレージクラブカードセゾン Suica』

- ポイント還元率を重視する方向け『みずほマイレージクラブカード/THE POINT』

新銀行系で唯一おすすめクレジットカード

- イオングループで最強の使い勝手の良さ『イオンカードセレクト』

この記事の内容が、あなたのニーズやライフスタイルに合った銀行系クレジットカードを選ぶのに役立つことを願っています。