海外旅行に行くのにクレジットカードがあると便利って聞くけど、どれが良いのか分からなくて困っていませんか。

クレジットカードは付帯する旅行保険だけなく、優待・特典・サポートが豊富にあり、2020年以降は公共交通機関ではSuicaのようにスムーズに支払いができるようになっているため、ますますその重要性は高くなっています。

この記事では海外での公共交通機関におけるクレジットカード利用の最新事情を交えつつ、海外旅行で役立つクレジットカードについてご紹介します。

また、最近はクレジットカードの海外事務手数料の値上げや円安の影響で、保険や補償が不要な少額の決済ならデビットカードの方が手数料などを安くできます。

一部の利用先を除き、デビットカードでもクレジットカードのように支払いができることが多いため、上手に使い分けて1円でも安く海外旅行を楽しみましょう。

なお、クレジットカードに付く海外旅行保険について詳しく知りたい方は「好条件な海外旅行保険が付くクレジットカードおすすめ8選」の記事を参照してください。

1. 海外での公共交通機関におけるクレジットカード利用の最新事情

海外旅行へ行くのにクレジットカードを1枚は持っていった方が良いという話はアチコチでよく見聞きされているかと思います。

しかし、今は昔以上にクレジットカードを持っていた方が快適に過ごしやすくなっています。

特に、公共交通機関の利用においてはコロナ禍以前とは比べ物にならないくらい格段に進歩しています。いくつかの国や都市での最新事情をお伝えします。

今やクレジットカードのタッチ決済やApple Payなどで公共交通機関に乗るのが常識!

2019年以前は、世界各地で日本のSuicaに当たるような交通系ICカードや磁気カードを使って地下鉄やバスなどの公共交通機関に乗るのが普通でしたが、購入やチャージ(入金)が旅行者にとってはやや面倒でした。

しかし、2020年以降はVisaのタッチ決済を中心にクレジットカードでのタッチ決済(海外ではContactless=コンタクトレス表記)やApple Pay・Google Payなどスマホを使ったNFC決済に対応している場所が急増しています。

そのため、以前よりクレジットカードやデビットカードなどを持つ必要性が高くなっています。例としていくつかの国や都市の例をご紹介します。

台湾

以前はMRT、鉄道、バスなどに乗るのに、台湾版Suicaのような悠遊卡(ヨウヨウカー。Easy Card)があると便利でした。

しかし、通貨の両替やカードの購入、チャージ(入金。Top-upという表現が使われます)など面倒で、繰り返し旅行をしない場合残金なども気になります。

2020年1月から桃園MRTや高雄メトロで下記のコンタクトレスカードで乗れるようになりました。

- Visa

- MasterCard

- JCB

カード券面にリップルマーク(Wi-Fiマークが右向きになったようなデザインのマーク)が付いていなくても、Apple PayやGoogle Payなどスマホでの支払いにも対応しています。

シンガポール

昔はバスやMRT(地下鉄)に乗るのに、シンガポール版SuicaのようなEZ-Linkカードがあると便利でした。

しかし、通貨の両替やカードの購入、チャージ(入金。Top-upという表現が使われます)など面倒で、繰り返し旅行をしない場合残金なども気になります。

今はSimplyGoという支払い方法があるため、MastercardやVISAのクレジットカードか一部対応しているデビットカードなら簡単に支払いができます。

カード券面にリップルマークが付いていなくても、Apple PayやGoogle Payなどスマホでの支払いにも対応しています。

ロンドン

こちらもバス、トラム、地下鉄に乗るのに、ロンドン版SuicaのようなOyster Card(オイスターカード)があると便利でした。

しかし、通貨の両替やカードの購入、チャージ(入金。Top-upという表現が使われます)など面倒で、繰り返し旅行をしない場合残金なども気になります。

今はオイスターカードと同じ乗車運賃(一部の割引除く)でロンドン交通も下記のコンタクトレスカードで乗れるようになりました。

- American Express (AMEX)

- MasterCard

- Visa

カード券面にリップルマークが付いていなくても、Apple PayやGoogle Payなどスマホでの支払いにも対応しています。

ニューヨーク

ニューヨークも地下鉄・バスに乗るのに、メトロカードがあると便利でした。

しかし、通貨の両替やカードの購入、チャージ(入金。Top-upという表現が使われます)など面倒で、繰り返し旅行をしない場合残金なども気になります。

2019年5月からOMNY(One Metro New York)で下記のコンタクトレスカードで乗れるようになりました。

- Visa

- MasterCard

- American Express (AMEX)

- JCB

カード券面にリップルマークが付いていなくても、Apple PayやGoogle Payなどスマホでの支払いにも対応しています。

【結論】利便性を重視するならできる限り公共交通機関はクレジットカードを使った方が良い

このように、世界各地でクレジットカードでのタッチ決済(海外ではContactless=コンタクトレス表記)やApple Pay・Google Payなどスマホを使ったNFC決済に対応している場所が急増しています。

もちろん、その国や都市のICカードを旅の記念品やお土産代わりに取っておくのも良いでしょう。

ただ、1度しか行かないならデポジット代や残金は死に金となってしまい、もったいないです。利便性を重視するならその場限りの支払いで便利に乗り降りできるクレジットカードなどを使った方が良いでしょう。

2. 海外旅行で役立つクレジットカード3選

海外旅行時において、クレジットカードはホテル宿泊時やレンタカー利用時などに求められるデポジット代わりや旅行保険、付帯する優待・特典・サポートの面で非常に役に立ちます。

既に持っている方はそのカードを活用して頂いて構いませんが、これから新しく海外旅行向けにクレジットカードを作ろうと考えている方や手持ちのクレカの乗り換えを検討されている方は、次にご紹介する3枚がおすすめです。

『Delight JACCS CARD』

『Delight JACCS CARD』はジャックスが出しているクレジットカードで、年会費無料でありながら、航空便遅延費用付保険がある希少な1枚です。

海外保険の条件だけでなく、世界で最も使える場所・サービスの多いマスターカードが使えて、ApplePay・Google Payにも対応しているため、支払いを複数の方法でスマートにこなせます。

ジャックス トラベルデスクではエマージェンシーサービスにも対応しているので、安全を重視して利用したい人におすすめです。

『Delight JACCS CARD』公式ページ:

『JCB CARD W』『JCB CARD W plusL』

『JCB CARD W』『JCB CARD W plusL』は39歳以下の人が作れるJCBが直接発行しているクレジットカードで年会費無料です。

40歳以上の方や、ゴールドカードなどランクの高いJCBプロパーカードを利用したい方は「JCBとVISAをプロが徹底比較!おすすめクレジットカード18選」の4章を参照してください。

JCBプラザがある都市では日本語で観光情報の案内や紛失・盗難時などのサポートが受けられ、「JCBプラザ ラウンジ」ではフリードリンクやマッサージ機、荷物の当日預かりなどのサービスも利用できます。

カード本体でタッチ決済が使えて、ApplePay・Google Payにも対応しているため、支払いを複数の方法でスマートにこなせます。

利用可能なお店やサービスはVISAなどに比べるとやや少ないですが、海外ショッピング手数料が1.60%と最安級で為替レートも利用者に有利な数字になりやすく、海外ATMでキャッシング時にオーナーチャージと言われる追加手数料が取られないといったメリットがあります。

万が一の事故や、緊急トラブル時でもJTBグローバルアシスタンスに来店や電話でサポートが受けられるため、安心して海外旅行を楽しめます。

『JCB CARD W』『JCB CARD W plus L』公式ページ:

『ACマスターカード』

『ACマスターカード』は三菱UFJフィナンシャル・グループ会社の1つであるアコムが発行しているクレジットカードです。

海外キャッシングに関して、下記のようなメリットがあります。

- ペイジー(Pay-easy)を使ってネットから最短即日繰り上げ返済ができるので利息を0にできる

- 海外ATM手数料が無料|他社では110円または220円が必要

- オーナーチャージと呼ばれる現地のATM設置会社が独自に取る手数料も無料

また、現地通貨へ交換するための為替レートも最安クラスで定評のあるMastercardブランドであるため、他社カードに比べて明らかに有利になることがほとんどです。

カード本体がタッチ決済には対応していませんが、世界で最も使える場所・サービスの多いMastercardでGoogle Payなどにも対応しているため、支払いに困ることはほとんどないでしょう。

CICなど専門の信用機関にクレジットヒストリー(利用履歴)を作りつつ、海外で現地通貨を最小のコストで欲しい方には最適な1枚です。

クレジットカードの利用にこだわりがない方は後述するデビットカードを使っても同じくらい最小のコストで海外キャッシングが可能です。

不安があったりサポートを重視するならプラチナカードなど年会費有料カードを!

クレジットカードに年会費というお金を払うことに抵抗を感じる方は多いですが、ゴールドカードやプラチナカードになると、下記のようにメリットが増えたりサポートの質が変わります。

- 旅行保険の補償金額が増える|疾病・傷害保険で最高1,000万円、航空機遅延保険やキャンセル保険付きなど

- トラブル時のサポートデスクで対応してもらえる内容がかなり増える|一般カードでは情報提供のみなど

現在もなお新型コロナの流行は完全に収まっておらず、アジア人に対しての感情も2019年以前よりは悪化していると考えられます。

何か遭った時のサポートの手厚さを考えるなら、アメックスやセゾンなど海外サポートデスクで評判の良いゴールドカードか、プラチナカードを1枚は持っておくと安心です。

繰り返し乗るエアラインは上級会員相当の優遇付きカードの取得も考える

海外旅行へ行く際は飛行機に乗る事が多いですが、1年間に搭乗する回数が多い方はその航空会社が所属するエアライン(航空連合)で上級会員相当の優遇を受け続けられるクレジットカードを作った方が良いでしょう。

三大エアラインと所属する航空会社、関係するクレジットカードの関係は下表の通りです。

| 航空連合(エアライン) | 航空会社 | クレジットカード名 |

| ワンワールド | JALを含む13社 | 『JALグローバルクラブ(JGC)』 |

| スターアライアンス | ANAを含む25社 | 『ANAスーパーフライヤーズカード(SFC)』 |

| スカイチーム | デルタ航空など19社 | 『デルタ スカイマイル アメリカン・エキスプレス・ゴールド・カード』 |

『ANAスーパーフライヤーズカード(SFC)』は、1度1年間飛行機にたくさん乗って上級会員相当の優遇を受けられるクレジットカードを取得する必要があります。

しかし、1度条件を満たした後指定のクレジットカードを持つと、その後はクレジットカードの年会費を払い続けるだけで、下記のような優遇を受け続けられるので非常に便利です。

これから、JGCやSFCの取得を考えている方は下記の記事も参照してください。

JAL Life Statusプログラムが2024年1月より開始!新規・短期間でのJGC取得は困難に

【2025年最新】SFC修行を最短でクリアする全手順と注意点

3. 海外旅行で役立つデビットカード3選

2章で述べた通り、海外旅行時にクレジットカードはデポジット代わりにできる間接的な身分証明書になったり、旅行保険や付帯する優待・特典・サポートの面で非常に役に立ちます。

ですが、単純な支払いに関しては海外事務手数料の値上げと円安の影響でそのまま使うと思った以上に請求金額が高くなるため、カードでの支払いはおすすめしません。

支払いや両替に関しては、下記のデビットカードを使うことで間接的な手数料を無料にできたり為替レートに加算される割合を0%に近づけることができます。

『Revolut』

『Revolut』は英国金融テクノロジー会社が発行するVisaブランドが付いた多通貨対応のデビットカードです(Google PayやVisaのタッチ決済もできます)

日本での利用はクレジットカード※や銀行口座からのチャージが必要なプリペイドカードに近く、ニューヨーク時間内で連続30日間に75万円未満なら手数料無料で23種類以上の外貨へ両替できるため、海外旅行だけでなく海外など外貨決済のネット通販をよく利用される方にはかなりのメリットがあります。

※2024年6月11日よりMastercardブランドのクレジットカード及びデビットカードからのチャージは手数料無料

ポイント還元などはありませんが、カード利用時の海外事務手数料を実質無料にできるため交通機関利用や支払いなどをクレジットカードよりも有利にできますが、トラブルに関する口コミや評判も少なくないため、必要な分だけ入金やチャージをするか後述する『Wiseデビットカード』と使い分けましょう。

『Revolut』公式ページ:

『Revolut』(Metal:メタルプラン)

『Revolut』(Metal:メタルプラン)は2022年1月20日より日本でもサービス開始になり、スタンダードプランに加えて次のようなメリットがあります。

- 1%キャッシュバック(上限5,000円/月)

- 無制限に手数料無料で外貨へ両替

- 国内外での無料ATM引き出し限度額が100,000円/月までアップ

- 18gの強化スチールメタルカード(ブラック・ゴールド・スペースグレー・ローズゴールド・ラベンダー)

- フライト1時間遅れで空港ラウンジパス無料

- 空港ラウンジサービス「LoungeKey」

チャージするMastercardクレジットカード※のポイントもらえる可能性が高いため、キャッシュバック分還元を増やせて海外での支払いをお得にできます。

※2024年6月11日よりMastercardブランドのクレジットカード及びデビットカードからのチャージは手数料無料になるため、メリットが復活します。

海外で現地通貨を月10万円近く繰り返して引き出したい方や、月平均20万円以上カードでの支払いをする方はメタルプランを選んだ方がメリットがあります。

『Revolut』(Metal:メタルプラン)公式ページ:

『Sony Bank WALLET(Visaデビット付キャッシュカード)』

『Sony Bank WALLET(Visaデビット付キャッシュカード)』は米ドルなど対象10通貨の外貨普通預金口座を開設していると、海外事務手数料無料でショッピングができるため、海外旅行向けのカードとしてもおすすめです。

10通貨の外貨預金は海外ATMで現地通貨として引き出すことも可能で、手数料も1.79%とデビットカードの中では最安級です。

15歳以上なら作れるため、海外で非常に便利に使える1枚です。

『Sony Bank WALLET(Visaデビット付キャッシュカード)』公式ページ:

『Wiseデビットカード』

『Wiseデビットカード』はグローバル海外送金サービスのWise(旧:TransferWise)が発行するMastercardブランドが付いた多通貨対応のデビットカードです(コンタクトレス決済もできます)

ポイント還元などはありませんが、通貨両替時や利用時の「隠れコスト」が全サービスの中でも最安級で53通貨に対応しているため、先にご紹介した『Revolut』に対応していない通貨を利用したい時には最適な1枚です。

また、サービスの評判や安定性が『Revolut』に比べると良いため、安全性を重視して利用したい方は使い分けも含めて持っておきたい1枚です。

『Wiseデビットカード』公式ページ:

4. 海外旅行時にクレジットカードを使いこなすのに知っておきたい5つのこと

海外旅行時にクレジットカードを使いこなすのに5つの知っておきたいことをご紹介します。

旅慣れている方でも意外と忘れがちですので、確認しておきましょう。

- 暗証番号はしっかり覚えておく

- カード会社の連絡先を把握しておく

- カードは分散して持つ

- 支払い時には伝票や明細をきちんと確認する

- 通貨の選択は必ず「現地」!

暗証番号はしっかり覚えておく

ヨーロッパ圏を中心に、現在では磁気ストライプやサインでの支払いはできなくなっている場所が増えています。

ICチップ付きのクレジットカードは、原則暗証番号を入力しての決済を求められますので、たまにしか使わないカードを持参するなら、出国前にカード会社に問い合わせをするなど確認しておきましょう。

セキュリティと不正利用時の補償を受けられなくことを考えると、紙などに記録して持ち歩くことは止めましょう。

どうしても自信のない方は、推奨はしませんがスマホのメモ・メールアプリやカレンダーなどクラウド上に自分しか分からない場所に記載しておくのも1つの方法です。

カード会社の連絡先を把握しておく

スリ・ひったくり・強盗など日本にいる時以上に盗難や紛失をするリスクは高いです。

一部のカードはアプリなどWeb上で利用停止手続きができることもありますが、スマホなども一緒に盗られる可能性もあるため、過信は禁物です。

紙の手帳やスマホの連絡先・メモ・メールアプリなど複数の場所に分散して情報を保管し、できるだけ早く電話など連絡できるようにしておきましょう。

保険の利用や請求をする場合も同じで、カードで使える保険会社の電話番号も控えておきましょう。

できればカード情報の保管も

こちらも機密性の高い情報ですが、カード番号・有効期限などが分かっていた方がスムーズに手続きができます。

アナログですと紙にメモして盗られにくい場所に保管したり、カード両面をモノクロコピーして100均で売っているラミネート加工で同様に保管をするなどの方法があります。

デジタルですと、メモ・メールアプリやカレンダーなどクラウド上に自分しか分からない場所に記載しておくなどです。

どちらも言うまでもありませんが、ほぼクレジットカードと同等の情報があるため、保管や管理は厳重に行ってください。

カードは分散して持つ

1つの財布やカバンなどにまとめて全てのクレジットカードやデビットカードなどを持つのは当然止めましょう。

財布にメインで使うカードをVISAかMastercard1枚以上とAMEX・JCBなどその他のブランドを持ち、サブ財布やホテルなど宿泊先の部屋のカバンや金庫にも同様に複数分散しましょう。

宿泊先の部屋でも、できれば鍵のかかるスーツケース内などに保管しておいた方がより安全です。

ランクの高めなホテルであってもスタッフが部屋の鍵を開けて入ったり、室内の金庫の暗証番号を知っていて開けられる可能性が0ではなく、安全とは言えないからです。

支払い時には伝票や明細をきちんと確認する

文字通り、支払い時には伝票や明細をきちんと確認しましょう。

スーパーやチェーン店などではほとんどありませんが、数字を区切るカンマ(,)の位置がズラされたり、相場よりも高いチップ代が上乗せされていることがあります。また、チップの箇所が空白になっていると後で店員が適当な金額を書いてしまう可能性もあります。

暗証番号の入力やサインを記入すると支払いに同意した事になるため、不慣れな場所での会計は細心の注意を払い、レシート・領収書やクレジットカード利用明細は必ず受け取り後から確認できるようにしましょう。

不正に利用された場合でも、その時の状況をカード会社に説明する際にレシートなどがあれば説得力が増し、請求差し止めや返金などの対応をしてもらいやすくなります。

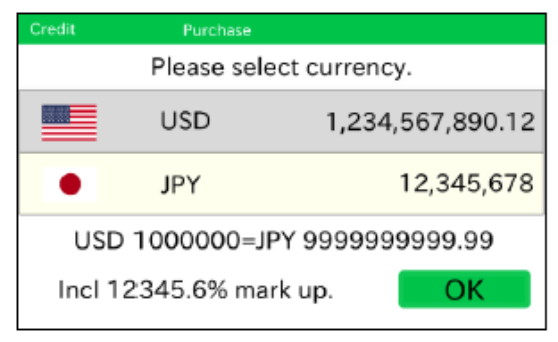

通貨の選択は必ず「現地」!

カードでの支払い時に、日本円または現地通貨のどちらかを選ぶように聞かれる※ことがありますが、必ず現地通貨を選択してください。

※DCC(ダイナミック・カレンシー・コンバージョン)というサービスで、下図のような画面で操作を要求されます。

引用:三井住友カード

ほとんどの場合、日本円での支払いはそのお店やサービスが指定する為替レートや手数料になっており、10%増しに近い金額になることもあります。

善意で日本円での支払いをさせてくれる訳ではないため、余分な出費をしないよう注意しましょう。

5. まとめ

海外旅行で役立つクレジットカードについて、海外での公共交通機関におけるクレジットカード利用の最新事情を交えつつご紹介しました。

2020年以降はVisaのタッチ決済を中心にクレジットカードでのタッチ決済(海外ではContactless=コンタクトレス表記)やApple Pay・Google Payなどスマホを使ったNFC決済に対応している地下鉄やバスなどの公共交通機関が急増しています。

そのため、以前よりクレジットカードやデビットカードなどを持つ必要性が高くなっています。

これから新しく海外旅行向けにクレジットカードを作ろうと考えている方や手持ちのクレカの乗り換えを検討されている方は、次の3枚がおすすめです。

何か遭った時のサポートの手厚さを考えるなら、アメックスやセゾンなど海外サポートデスクで評判の良いゴールドカードか、プラチナカードを1枚は持っておくと安心です。

繰り返し乗るエアラインは上級会員相当の優遇付きクレジットカードの取得も考えると、一生涯海外旅行の質を上げられます。

支払いや両替に関しては、下記のデビットカードを使うことで間接的な手数料を無料にできたり為替レートに加算される割合を0%に近づけることができるため、クレジットカードと使い分けると良いでしょう。

- 『Revolut』*多額の決済や現金の引き出し、送金をする方は『Revolut』(Metal:メタルプラン)

- 『Sony Bank WALLET(Visaデビット付キャッシュカード)』

- 『Wiseデビットカード』

海外旅行時にクレジットカードを使う時は下記の5つを知り、実践しましょう。

- 暗証番号はしっかり覚えておく

- カード会社の連絡先を把握しておく

- カードは分散して持つ

- 支払い時には伝票や明細をきちんと確認する

- 通貨の選択は必ず「現地」!

あなたが海外旅行時にクレジットカードやデビットカードを上手に使いこなすことで、より快適で安全な旅を楽しめるようになることを願っています。