人気のカードやおすすめのカードなど様々なクレジットカードを比較し、最もお得なカードを持ちたいと考えていますね。

しかし、クレジットカードは一般カードで8,000枚以上、ゴールドカードで600枚以上あり、全部で9,000枚近くあります。その全てを自分で調べて比較、検討するのは不可能に近いです。

そこで、この記事では大手カード会社に3社勤務した私がその経験を生かして、全てのカードを調べて比較して、以下の流れであなたに最も合ったクレジットカードをわかりやすく紹介したいと思います。

この記事を読めば、あなたの目的に合わせて、最高のクレジットカードを選べます。

1. 8千枚から選んだ19枚の一般カードを5つの観点から徹底比較!おすすめ5選

この章では8,000枚の一般カードの中から誰もが知っている人気なカードや有名なカード、もしくは有名ではないけれどもプロの目線から見てお得なカードなど合計19枚の一般カードをピックアップしてわかりやすように一覧表で紹介します。

その後、その一覧表を使って以下の一般カードで重要な項目ごとにおすすめのカードを紹介します。

- 年会費

- ポイント還元率/マイル還元率

- 付帯保険

- 作りやすさ

- サービス・特典

この章を読むことで主要な一般カードを全て把握することができ、比較することで自分にあったカードを見つけることができます。

1-1. 一般カードの比較で重要な5項目

この章で一般カードを比較していく上で重要な5つの項目について詳しく紹介します。

年会費

カードによっては使わなくてもお金がかかるので、なるべく年会費無料のカードを選びましょう。年会費無料カードのメリットは費用がかからないということです。

費用がかからなければ、カードをどんなに利用しなくても損をすることはありません。

そのため、初めてクレジットカードを作る人や、試しに作ってみたいという方でも問題なく申し込めます。

ポイント還元率/マイル還元率

通常、多くの一般カードの還元率は0.5%〜1%程度ですが中にはそれ以上の高い還元率を持つクレジットカードが存在し、非常にお得です。

例えば、年間100万円の買い物をした際に以下のようになります。

- 0.5%の還元率:5,000ポイント

- 1%の還元率:10,000ポイント

- 1.5%の還元率:15,000ポイント

ポイントが高還元であればあるほど、カードを使うお得感を実感できるはずです。

また、カードの中にはポイントではなく、マイルが貯まるものもあるのでマイルを貯めたい方にはそういったカードがおすすめです。

海外旅行保険

一般カードで国内旅行保険が付帯しているカードは数える程しかありません。海外旅行保険が付帯しているものは以下のような補償をしてくれます。

| 傷害死亡・後遺障害 | 事故による死亡や後遺障害について補償 |

| 傷害治療費用 | 旅行中のケガの治療代を補償 |

| 疾病治療費用 | 旅行中の病気の治療代を補償 |

| 賠償責任(免責なし) | 相手にケガを負わせたり万一死亡させてしまった 時の賠償責任額を補償 |

| 救援者費用 | デジカメなど携行品の盗難や破損を補償 |

| 携行品損害(免責3,000円) | 緊急時に旅行先に家族が渡航する旅費や捜索費を補償 |

カードに付帯している旅行保険での注意事項

クレジットカードの保険条件の紹介にはよく「最大5,000万円補償」と大きく表示・広告されていることが多いですが、この補償金額はほとんど使う機会のない事故による死亡や後遺障害についてです。

海外では病気や怪我で通院や入院をすると非常に高額の治療費がかかる可能性が高く利用する機会も多いため、海外旅行保険で最も重要な保険は傷害・疾病保険です。

海外では以下のように非常に高額の治療費がかかるので、金額の低いカード1枚で他に保険をかけていないと自己負担額が多くなります。

| 都市 | 総費用(円) | 入院日数 |

| ホノルル | 2,560,000円 | 2日 |

| ロサンゼルス | 1,624,400円~2,165,800円 | 2日 |

| ロンドン | 1,302,800~1,737,100 円 | 2〜3日 |

| シンガポール | 154,800~773,800円 | 1~2日 |

そのため、旅行保険目的でクレジットカードを持つのであれば、傷害・疾病保険の補償金額が高いカードを選びましょう。

付帯条件にも注意

クレジットカードの保険には付帯条件と呼ばれるものがあります。

主に以下のような付帯条件があり、それぞれカードによって異なります。

- 自動付帯:そのカードを持っているだけで補償が受けられる

- 利用付帯:そのカードで旅行代金や旅行中の移動費を払うことで補償が受けられる

上記のように持っているだけでは補償を受けられないカードもあるのでカードを作る際は保険の付帯条件もきちんと確認するようにしましょう。

また、この章の一覧表では海外旅行保険について以下のように評価します。

- ◎:非常に良い条件

- ◯:良い条件

- △:条件は悪いが付帯している

- ×:付帯していない

作りやすさ

クレジットカードの種類によって、審査に通ったという声をよく聞くカードと、そうでないカードに分かれます。

クレジットカードの種類は大きく分けると以下の5種類になります。

この種類を見極めることこそが作りやすいカードを見極めるポイントです。

| 種類 | 例 | 特徴 |

| 国際系 | JCBカードなど | JCBなどの国際ブランドが直接発行するクレジットカードです。 |

| 銀行系 | 三井住友カードなど | 銀行や銀行系グループ会社が発行するクレジットカードです。 |

| 信販系 | JACCSカードなど | クレジットカード、ローン、割賦販売、賃貸住宅の保証人など、販売信用を主に行っている会社が発行するクレジットカードです。 |

| 流通系 | エポスカードなど | スーパーやデパートなどの子会社や関連会社が発行するクレジットカードです。 |

| 消費者金融系 | ライフカード(デポジット型)など | 消費者金融が発行するカードです。 |

クレジットカードには以上のような種類があります。そしてそれぞれ審査基準が違います。

中でも審査に不安な方が申し込むべきカードは以下のカードになります。他のカードほど審査が厳しすぎないことが特徴です。

- 信販系カード

- 流通系カード

- 消費者金融系カード

また、この章の一覧表ではわかりやすいように作りやすさの難易度にについて以下のように評価します。

- ◎:ネットで審査に通ったという声をよく聞く

- ◯:審査は普通

- △:審査に通りにくい

サービス・特典

クレジットカードにはそれぞれ特定のお店などで利用することでお得になるカードなど特定の条件下でお得になるカードがあります。

また、この章の一覧表ではわかりやすいようにサービスや特典のお得度にについて以下のように評価します。

- ◎:非常にお得なサービス

- ◯:そこそこ良いサービス

- △:あまり良いサービスではない

上記の5つのポイントで9,000枚の中から選んだ誰もが知っている人気なカードや有名なカード、もしくは有名ではないけれどもプロの目線から見てお得なカードなど合計20枚の一般カードを比較していきます。

1-2. プロが選ぶ一般カード19枚比較一覧表

上記の条件を元に19枚のカードを比較します。

| カード名 | 年会費(税込) | ポイントorマイル還元率 | 海外旅行保険 | 作りやすさ | 特典・サービス |

| 『ACマスターカード』 | 無料 | 0.25% | × | ◎ | – |

| 『イオンカード』 | 無料 | 0.5% | × | ◎ | ◯ |

| 『エポスカード』 | 無料 | 0.5% | ○ | ◎ | ◯ |

| 『Oliveフレキシブルペイ(一般)』 | 永年無料 | 0.5%〜20% ※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。 | △ | ◯ | ◯ |

| 『JCBカード S』 | 永年無料 | 0.5% | ◯ | △ | ◯ |

| 『Orico Card THE POINT』 | 無料 | 1% | × | ◯ | ◎ |

| 『セゾンパール・アメリカン・エキスプレス®・カード』 | 実質無料 | 0.5%〜2%(*) | × | ◯ | ◯ |

| 『楽天カード』 | 無料 | 1% | ◯ | ◎ | ◯ |

| 『JCB CARD W(plus L)』 | 無料 | 1% | ◯ | ◯ | ◯ |

| カード名 | 年会費(税込) | ポイントorマイル還元率 | 海外旅行保険 | 作りやすさ | 特典・サービス |

| 『ビックカメラSuicaカード』 | 実質無料 | 1〜1.5% | △ | ◯ | ◎ |

| 『リクルートカード』 | 無料 | 1.2% | ◯ | ◯ | ◎ |

| 『dカード』 | 無料 | 1% | × | ◯ | ◯ |

| 『ANA VISA Suicaカード』 | 826円〜2,200円(初年度無料) | 0.5〜1.3%+α(※) | △ | ◯ | ◯ |

| 『ANA VISA 一般カード』 | 1,127円〜2,200円(初年度無料) | 0.5〜1.3% | △ | ◯ | ◯ |

| 『ANA JCB一般カード』 | 825円〜2,200円(初年度無料) | 0.5〜1%注1 | △ | ◯ | ◯ |

| 『ANA To Me CARD PASMO JCB(ソラチカカード)』 | 0.5〜1.54%注2※ | △ | ◯ | ◎ | |

| 『JAL普通カード(JCB・VISA・Mastercard)』 | 825円(JCBのみ)〜2,200円(初年度無料) | 0.5%〜2% | △ | ◯ | ◯ |

| 『JALカード TOKYU POINT ClubQ』 | 0.5%〜6.5% | △ | ◯ | ◎ | |

| 『Nexus Card』 | 1,375円※別途発行費用550円も必要 | 0.5% | × | ◎ | – |

注1 10マイルコースを選択した場合

注2 10マイルコースを選択し、スマリボでOkiDokiポイント2倍をもらい、スターメンバーズでスターαで20%のボーナスポイントをもらい、ボーナスポイントをメトポ→ANAマイルの順で交換した場合

*年30万円に達する引落月までが対象

※ 提携している電子マネーや鉄道などの利用でもらえるポイントをマイルに換えるともっと上がります。

以上が9,000枚の中から選んだ誰もが知っている人気なカードや有名なカード、もしくは有名ではないけれどもプロの目線から見てお得なカードなど合計20枚の一般カードの比較です。

以下の項目ごとにさらに詳しくおすすめのカードを紹介していきます。

1-3. 項目別おすすめクレジットカード5選

以下では上記で比較した項目ごとに最もおすすめのクレジットカードを紹介します。

- 年会費:『リクルートカード』

- ポイント還元率:『リクルートカード』/マイル還元率:『ANA To Me CARD PASMO JCB(ソラチカカード)』

- 付帯保険:『エポスカード』

- 作りやすさ:『Nexus Card』

- サービス・特典:『Orico Card THE POINT』

それぞれの詳細は以下で紹介しますが、迷った場合は全ての項目で優れている『リクルートカード』がおすすめです。

『リクルートカード』:年会費無料カード/ポイント還元率が高いカードでおすすめ

『リクルートカード』は上記比較表の中で2番目にポイント還元率が高いカードでポイント還元率は1.2%です。

さらに、下記のようなリクルートグループではより多くのポイントをもらえます。

- 4.2%:ポンパレモール

- 3.2%:じゃらんnet・Hot Pepper Beauty・ホットペッパーグルメ(ホットペッパーお食事券)

たまったポイントはリクルートグループのサービス利用時に1ポイント=1円から使うこともできますし、Pontaポイントに交換することでローソンなどPonta提携店舗での利用やJALマイルに交換できるので、使い勝手が良いです。

おすすめの使い方はPontaポイントならau PAYマーケット限定ポイントに交換して「au PAY ふるさと納税」での支払いに使う、dポイントならSMBC日興証券の「日興フロッギー」で株・ETFなどに投資を行うのが高い価値で使える方法と言えます。

カードに付いている海外旅行保険は旅行代金の一部をクレジットカードで支払うことで、傷害・疾病治療費用が100万円と年会費無料カードの中ではトップクラスに良い条件なので海外でも役に立ちます。

『リクルートカード』公式ページ:

『ANA To Me CARD PASMO JCB(ソラチカカード)』:マイル還元率が高いカードでおすすめ

『ANA To Me CARD PASMO JCB(ソラチカカード)』はPASMOオートチャージやクレジットカードの決済でJCBのOki Dokiポイントが貯まり、PASMOを東京メトロなどで利用すればメトポがもらえて、2つのポイントがたまるクレジットカードです。

また、メトポは下記のような利用でたまり、100メトポは90マイルに交換できます。

- 乗車ポイント(東京メトロ線含む):平日5ポイント、土休日15ポイント

- 電子マネーポイント(To Me CARD会員限定ポイントサービス加盟店):自販機100円につき1ポイント、店舗200円につき1ポイント※税込

メトポはOki Dokiポイントも交換できるので、還元率が低くなるボーナスポイントをメトポに交換することで0.3%から0.45%に上げることができるので、ANAマイルを効率良くためたい方は必携の1枚です。

東京以外の方でも、マイルを一度メトポに交換すると1割減にはなりますが、有効期限を4年以上に延長できるため、ANAをよく利用する方なら持っておきたい1枚です。

『ANA To Me CARD PASMO JCB(ソラチカカード)』公式ページ:

『エポスカード』:付帯保険が良いカードでおすすめ

『エポスカード』は上記比較表の中で最高額の疾病治療費が付くカードで年会費無料です。

※2023年10月1日より適用条件が利用付帯へ変更されましたが、賠償責任が3,000万円に上がります。疾病治療保険額が最高なのも変わらないため、引き続きおすすめです。

海外旅行保険の内容は以下の通りです。

| 利用条件 | 利用付帯 |

| 死亡・後遺障害 | 最高3,000万円 |

| 傷害治療 | 200万円 |

| 疾病治療 | 270万円 |

| 携行品損害 | 20万円 |

| 賠償責任 | 3,000万円 |

| 救援者費用 | 100万円 |

上記のようにこのカードの保険は、利用する機会の多い「疾病治療」が年会費無料カードの中で最も高額です。

カードの機能としても非常に優れていて、以下のようにマルイでもお得ですが、マルイ以外でもお得な特典があります。

- 年に4回、マルイで10%の優待期間があります。

- ハウステンボスなど全国33提携商業施設(2021年3月時点)で割引やポイントアップなどの優待を受けられる

- 最短即日での発行が可能(先にネットで申し込んで審査に通ってから受け取りに行った方が無駄足しなくて済みます)

- ファミレス・カラオケ・映画など全国10,000店舗以上で割引やポイント優遇などの特典を受けられます

『エポスカード』公式ページ:

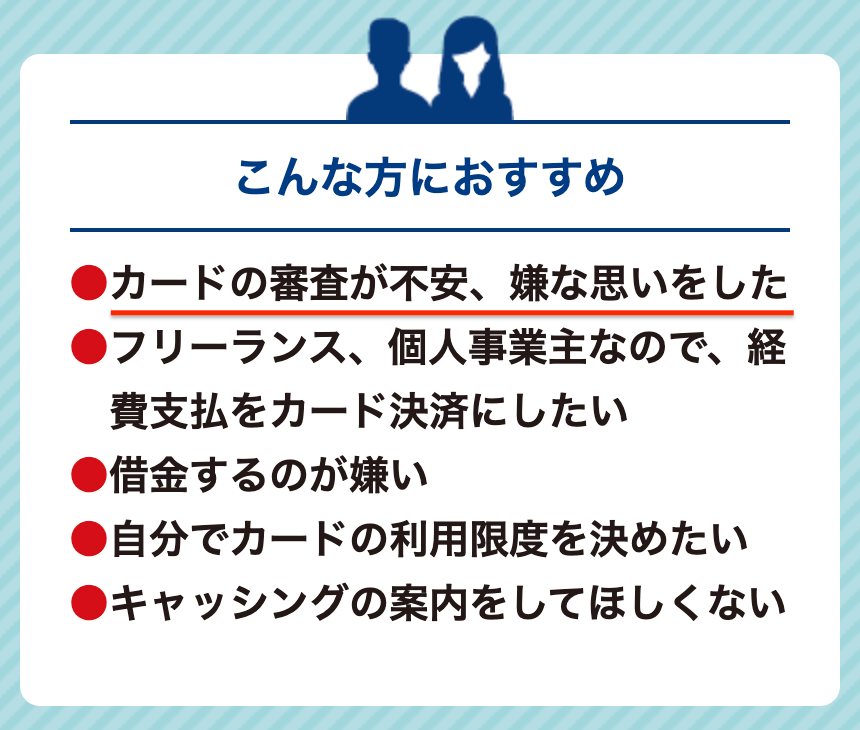

『Nexus Card』:作りやすいカードでおすすめ

『Nexus Card』は事前にデポジット(保証金)を預けるという珍しいタイプのクレジットカードです。

デポジット(保証金)=限度額となるため、いわゆるブラックリストに載っている方でも作れる可能性が高く、公式ページにも以下のように書かれてあります。

出典:Nexus Card

審査に不安のある方におすすめとカード会社の公式ページで書かれてあるのはこの『Nexus Card』くらいしかありません。

ブラックではないが、他社のカードに申し込みをして断られ続けた方でも、まずはこのカードの利用を毎月続ける事で専門の信用機関(CICなど)にクレジットヒストリーが作れて、他のカードの審査に通りやすくなります。

カードとしても普通のMastercardと同じように使えて、ポイントが貯まったりボーナス・分割・リボ払いにも対応しているなど便利な1枚です。

『Nexus Card』公式ページ:

『Orico Card THE POINT』:サービス・特典が良いカードでおすすめ

『Orico Card THE POINT』は上記比較表の中で還元率が優れたカードです。具体的にはポイント還元率が1%なのですが入会後6ヶ月間はポイント加算率が2倍にアップし、ポイントが2%たまります。

さらにオリコモールを経由することでネットショッピングで非常にお得でAmazonや楽天、Yahoo!などの大手通販サイトでは2%以上のポイント還元率になるお得なカードです。

以上のような特典のあるカードなので、特にネットショッピングの多い方におすすめのカードです。

『Orico Card THE POINT』公式ページ:

2. 600枚から選んだ10枚のゴールドカードを4つの観点から徹底比較!おすすめ6選

この記事ではゴールドカードを比較するにあたって、以下4つの点を元に比較表を作成しました。

- ステータス(申し込みの基準の年齢や年収の高さ、カードの社会的評価など)

- 作りやすさ(申し込み年齢が低い、年収の基準が低いなど)

- 特典の評判(付いている保険・旅行が便利になる・生活が便利になるなど)

- 還元率や割引の高さ(ポイントやマイル還元率の高さ、割引率や対象店舗数など)

上記の項目で600枚の中から誰もが知っている人気なカードや有名なカード、もしくは有名ではないけれどもプロの目線から見てお得なカードなど合計10枚のゴールドカードをピックアップしてわかりやすように一覧表で紹介します。

2-1. プロが選ぶゴールドカード10枚比較一覧表

以下の表ではわかりやすいように各項目を5点満点で採点しています。

-スマホなど小さい画面で見ている方は横にスライドできます-

| ステータス | 作りやすさ | 特典 | 還元率・割引 | |

| 『JCBゴールド』 | 4.0 ★★★★☆ | 3.0 ★★★☆☆ | 4.0 ★★★★☆ | 4.0 ★★★★☆ |

| 『TRUST CLUB プラチナマスターカード』 | 2.0 ★★☆☆☆ | 4.5 ★★★★★ | 2.3 ★★☆☆☆ | 3.0 ★★★☆☆ |

| 『dカード GOLD』 | 3.0 ★★★☆☆ | 4.0 ★★★★☆ | 4.5 ★★★★★ | 4.3 ★★★★☆ |

| 『三井住友カード ゴールド』 | 4.1 ★★★★☆ | 2.5 ★★★☆☆ | 2.5 ★★★☆☆ | 3.5 ★★★★☆ |

| 『セゾンゴールド・アメリカン・エキスプレス・カード』 | 3.7 ★★★★☆ | 3.0 ★★★☆☆ | 4.8 ★★★★★ | 4.0 ★★★★☆ |

| ステータス | 作りやすさ | 特典 | 還元率・割引 | |

| 『JALカード JCB CLUB-Aゴールド』 | 3.8 ★★★★☆ | 3.0 ★★★☆☆ | 4.3 ★★★★☆ | 4.4 ★★★★☆ |

| 『エポスゴールドカード』 | 1.5 ★★☆☆☆ | 4.3 ★★★★☆ | 3.8 ★★★★☆ | 4.2 ★★★★☆ |

| 『アメリカン・エキスプレス・ゴールド・プリファード・カード』 | 5.0 ★★★★★ | 4.0 ★★★★☆ | 5.0 ★★★★★ | 3.0 ★★★☆☆ |

| 『ANA To Me CARD PASMO JCB GOLD(ソラチカゴールドカード)』 | 3.9 ★★★★☆ | 3.0 ★★★☆☆ | 4.0 ★★★★☆ | 5.0 ★★★★★ |

| 『Orico Card THE POINT PREMIUM GOLD』 | 1.5 ★★☆☆☆ | 4.4 ★★★★☆ | 2.0 ★★☆☆☆ | 4.5 ★★★★★ |

以上が600枚の中から選んだ誰もが知っている人気なカードや有名なカード、もしくは有名ではないけれどもプロの目線から見てお得なカードなど合計10枚のゴールドカードの比較です。

2-2. 項目別おすすめカード6選

ゴールドカードは600枚以上あるので、あなたに合ったものでないと高い年会費を払うだけで損をしてしまいます。

先ほど紹介した4つの項目でそれぞれ評価の高かったゴールドカードを紹介していきますので、あなたに合ったゴールドカードを選ぶ参考にしてください。

- ステータス:『アメリカン・エキスプレス・ゴールド・プリファード・カード』

- 作りやすさ:『TRUST CLUB プラチナマスターカード』

- 特典:『アメリカン・エキスプレス・ゴールド・プリファード・カード』・『セゾンゴールド・アメリカン・エキスプレス・カード』

- ポイント還元率:『Orico Card THE POINT PREMIUM GOLD』/マイル還元率:『ANA To Me CARD PASMO JCB GOLD(ソラチカゴールドカード)』

それぞれの詳細は以下で紹介しますが、迷った場合は優れた項目の多い『アメリカン・エキスプレス・ゴールド・プリファード・カード』がおすすめです。

『アメリカン・エキスプレス・ゴールド・プリファード・カード』:ステータスの高さでおすすめ

『アメリカン・エキスプレス・ゴールド・プリファード・カード』は世界で初めて作られたゴールドカードで、当時は最上位のクレジットカードでした。

そのため、プラチナカードやブラックカードが作られた現在でもアメックスのゴールドカードは一定のステータスの高さがあります。

ちなみに、海外では『アメリカン・エキスプレス・ゴールド・プリファード・カード』をホテルのチェックイン時に見せると部屋がグレードアップしたり、接客が丁寧になることもあります。

アメリカなどはクレジットカード大国であるため、その人の持っているクレジットカードの種類や色で相手の社会的信用を測る“ものさし”の1つとなるからです。

日本でも1990年頃のバブル期にお金持ちが使っていたイメージが現在でもそのまま残っているため、持っている人はお金持ちの印象があり特に女性に与える印象が良くなるゴールドカードです。

ご入会およびカードご利用条件達成で合計65,000ポイント*獲得可能

ご利用ボーナス1

└ご入会から3ヶ月以内に合計50万円のカードご利用で20,000ボーナスポイント

ご利用ボーナス2

└ご入会から6ヶ月以内に合計150万円のカードご利用で30,000ボーナスポイント

通常ご利用ポイント

└合計150万円のカードご利用で15,000ポイント

| 年会費(税込) | 39,600円 |

| ポイント還元率 | 0.5〜3% |

『アメリカン・エキスプレス・ゴールド・プリファード・カード』公式ページ:

https://www.americanexpress.com/jp/credit-cards/gold-preferred-card/

『TRUST CLUB プラチナマスターカード』:作りやすさでおすすめ

『TRUST CLUB プラチナマスターカード』は富裕層に利用者が多い『ダイナースクラブカード』を発行している三井住友信託銀行系のカード会社で出しているカードで、名前とマスターカードのクラスはプラチナですがゴールドカード相当です。

国内外1,700ヵ所以上のラウンジを無料で使うことができ、ポイントに有効期限がないのもメリットです。

| 年会費(税込) | 3,300円 |

| 入会年齢 | 所定の基準を満たす方 |

| ポイント還元率 | 0.5%〜 |

『TRUST CLUB プラチナマスターカード』公式ページ:

『アメリカン・エキスプレス・ゴールド・プリファード・カード』:特典が優れたカードでおすすめ

『アメリカン・エキスプレス・ゴールド・プリファード・カード』は年会費39,600円(税込)と高額ですが、その分特典も非常に豊富にあります。

- 対象のレストランでコースメニューを2名以上で予約すると1名分のコース料理代が無料になる

- 国際線利用時手荷物を1個、自宅と空港の往復を無料で配送

- 飛行機の遅れに対する保険が付く

- 世界1,400か所以上の空港ラウンジを年2回無料で使える

この他にも特典が豊富にあるので、使いこなせれば年会費の高さが気にならないでしょう。

ご入会およびカードご利用条件達成で合計65,000ポイント*獲得可能

ご利用ボーナス1

└ご入会から3ヶ月以内に合計50万円のカードご利用で20,000ボーナスポイント

ご利用ボーナス2

└ご入会から6ヶ月以内に合計150万円のカードご利用で30,000ボーナスポイント

通常ご利用ポイント

└合計150万円のカードご利用で15,000ポイント

| 年会費(税込) | 39,600円 |

| ポイント還元率 | 0.5〜3% |

『アメリカン・エキスプレス・ゴールド・プリファード・カード』公式ページ:https://www.americanexpress.com/jp/credit-cards/gold-preferred-card/

参考:『セゾンゴールド・アメリカン・エキスプレス・カード』

『セゾンゴールド・アメリカン・エキスプレス・カード』はセゾンカードとアメリカンエキスプレスの提携ゴールドカードです。

『アメリカン・エキスプレス・ゴールド・カード』がステータスと特典のおすすめで重複したので特典で次におすすめのこのカードも紹介します。

アメリカンエキスプレスを象徴する百人隊長が大きく表示されたすっきりした券面は女性からも高い人気があり、デザインだけでなく特典も下記のように非常に多いゴールドカードです。

- 海外航空機遅延保険の補償金額の高さがクレジットカードの中で最高クラス

- 国際線利用時手荷物を帰国時に1個無料で配送してくれる

- 国内有名リゾートで宿泊料金が割引になる

- コナミスポーツクラブを法人価格で利用できる

- 一休プレミアサービスの「プラチナステージ」を一定期間体験できる

他にも特典がたくさんありゴールドカードとしての使い勝手の良さが抜群に良いので、男女問わずに人気を集める1枚です。

| 年会費(税込) | 下記のリンクからの申し込みで初年度無料(11,000円:2年目以降) |

| 入会年齢 | 学生・未成年を除く連絡が可能な方 |

| ポイント還元率 | 0.75%:通常利用時 1%:海外利用時 |

『セゾンゴールド・アメリカン・エキスプレス・カード』公式ページ:

『Orico Card THE POINT PREMIUM GOLD』:ポイント還元率の高さでおすすめ

『Orico Card THE POINT PREMIUM GOLD』は格安ゴールドカードながらポイント還元率を重視していて通常の利用でも1%と高いです。

さらに以下4つの特典があるのでポイント還元率が高くなりやすいです。

- 入会後6カ月間はポイント還元率が2%にアップ

- オリコモールの利用で1%のポイント加算

- 電子マネー「iD」「QUICPay」の利用で0.5%のポイント加算

- ショッピングリボ払いの利用でポイント0.5%加算

電子マネーとネットショッピングの利用が多い人は、常時1.5%以上の還元率になりポイントが非常にたまりやすい1枚です。

| 年会費(税込) | 1,986円 |

| 入会年齢 | 満18歳以上で安定した収入がある方 |

| ポイント還元率 | 1% |

『Orico Card THE POINT PREMIUM GOLD』公式ページ:

『ANA To Me CARD PASMO JCB GOLD(ソラチカゴールドカード)』マイル還元率の高さでおすすめ

『ANA To Me CARD PASMO JCB GOLD(ソラチカゴールドカード)』はJCB・東京メトロと提携して発行されているANAのゴールドカードです。

「スマリボに基準日(判定日)に登録されていて、年に一回以上のカード利用」の条件を満たすと5,000円(税込)の年会費キャッシュバックを受けられるため、年会費を最安値でANAゴールドカードを持てます。

さらに、年間利用額や少額のリボ手数料を発生させることでもらえるボーナスポイントをマイルに交換することで最大1.56%※のマイル還元率にできるので、ランクの高いカードをコスパ良く使えると非常に人気の高いカードです。

| 年会費(税込) | 15,400円 10,400円まで割引可:「スマリボ」特典適用時(2年目以降) |

| 入会年齢 | 20歳以上でご本人に安定継続収入のある方。 ※学生の方はお申し込みになれません。※ゴールドカード独自の審査基準により発行します。 |

| マイル還元率 | 1%〜1.56% ※スマリボでOkiDokiポイント2倍をもらい、スターメンバーズでロイヤルαで25%のボーナスポイントをもらい、ボーナスポイントをメトポ→ANAマイルの順で交換した場合 |

『ANA To Me CARD PASMO JCB GOLD(ソラチカゴールドカード)』公式ページ:

https://www.jcb.co.jp/ordercard/teikei/ana_tome.html

年会費を安くする方法やマイル還元率を上げる方法などより詳しく知りたい方は「世界一わかりやすい『ANA To Me CARD PASMO JCB GOLD(ソラチカゴールドカード)』解説」を参照してください。

3. ピンとこなかった方に!場合別おすすめカード6選

この章では上記の比較だけでは紹介しきれなかったおすすめのカードを紹介していきます。

上記のカードはどこで使ってもおすすめのカードが多いですが、以下で紹介するカードは特定の場合においては上記のカードよりもおすすめのカードとなります。

上記で自分に合ったカードが見つからなかった場合、以下を参考にしてください。

- 『JCB法人カード』:法人カードが欲しい場合

- 『JCBプラチナ』:プラチナカードが欲しい場合

- 『JCB CARD W(plus L)』:クレジットカード初心者の場合

- 『Orico Card THE POINT』:ネットショッピングでお得なカードが欲しい場合

- 『Oliveフレキシブルペイ(一般)』:大学生の場合

- 『イオンカード』:専業主婦の場合

3-1. 『JCB法人カード』:法人カードが欲しい場合

個人事業主や経営者の方で法人向けのカードを探している方には『JCB法人カード』がおすすめです。

法人カードを作る場合、基本的にJCBシリーズのカードがサービスや年会費の面から見て、最もおすすめできます。その中でも最もバランスのとれたカードがこのカードで最もおすすめです。

上記のカードは「72枚からプロが徹底比較して厳選!おすすめ法人カード10選」でも最もおすすめしているカードなのですが、法人カードについて詳しく知りたい方はこの記事を参考にしてください。

3-2. 『JCBプラチナ』:プラチナカードが欲しい場合

ゴールドカードよりもランクの高いカードを探している方には『JCBプラチナ』がおすすめです。

このカードは国内発行で最高峰の招待なしで申し込めるプラチナカードで、コンシェルジュサービス、プライオリティ・パス、有名な高級レストランを2名以上で予約時1名分無料など多くのサービスが付帯しており、最もおすすめです。

上記のカードは「おすすめプラチナカードランキングTOP5【2025年版】」でもおすすめしているカードなのですが、ゴールドカードよりもランクの高いカードについて詳しく知りたい方はこの記事を参考にしてください。

3-3. 『JCB CARD W(plus L)』:クレジットカード初心者の場合

クレジットカード初心者向けのカードを探している方には『JCB CARD W(plus L)』がおすすめです。

創業から50年以上続いている大企業で銀行系グループの会社が発行しているため、長い歴史で積み重ねた経験がカスタマーサポートの品質に反映され、クレジットカードを使い慣れていない人でも適切にサポートをしてくれるという安心感があります。

上記のカード以外で初心者向けのカードについて詳しく知りたい方は「初心者におすすめのクレジットカード5選と使い方完全ガイド」でおすすめしているカードも参考になります。

3-4. 『Orico Card THE POINT』:ネットショッピングでお得なカードが欲しい場合

ネットショッピングでお得なカードが欲しい方には『Orico Card THE POINT』がおすすめです。

このカードはオリコモールを経由することでネットショッピングで非常にお得でAmazonや楽天、Yahoo!などの大手通販サイトでは2%以上のポイント還元率になるのでネットショッピングで最もおすすめです。

上記のカードは「ネットショッピングでクレジットカードを安全・お得に使う全知識」でも最もおすすめしているカードなのですが、ネットショッピングでお得なカードについて詳しく知りたい方はこの記事を参考にしてください。

3-5. 『Oliveフレキシブルペイ (一般)』:大学生の場合

『Oliveフレキシブルペイ(一般)』は三井住友銀行のOliveが発行する年会費永年無料のポイント還元率0.5%のクレジットカードを含む1枚で3つの支払いができるカードです。

メリットは何と言っても全国のセブン‐イレブン・ローソンなどの対象コンビニやマクドナルド・ガスト・すき家・ドトールコーヒーショップなど対象飲食店でタッチ決済をすると最大20%のポイント還元を得られる事です。

※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※² ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

また、大学生の方は下記の支払いでは最大10%という学生ポイントの優遇を受けられます。

サブスクはDAZN、Hulu、U-NEXT、LINE MUSICなどがあるため、大学生にはかなりのメリットです。

対象のコンビニ・飲食店をあまり利用しない人でも、「選べる特典」で給与・年金受取特典を選択し、毎月3万円以上を振込で受け取ると毎月200ポイントがもらえます。

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

※クレジットモードでのご利用が対象(デビットモード、ポイント払いモード、追加したカードモードでの支払いは対象外)

上記のカードは「大学生のクレジットカードの選び方とおすすめ6選【2025年版】」でも最もおすすめしているカードなのですが、大学生におすすめのカードについて詳しく知りたい方はこの記事を参考にしてください。

3-6. 『イオンカード』:専業主婦の場合

専業主婦におすすめのカード探している方には『イオンカード』がおすすめです。

このカードは年会費無料、ポイント還元率は0.5%のカードですが以下のような特典があるため、イオンで普段から買い物をする専業主婦の方にとっては非常におすすめです。

- イオンでの利用でポイント還元率が毎日2倍の1%。10日はどこでも2倍の1%。

- 20日・30日(55歳以上は15日も)はイオン系列の店舗で会計から5%OFF。

上記のカードは「専業主婦におすすめのクレジットカード6選|9千枚から厳選!」でも最もおすすめしているカードなのですが、専業主婦におすすめのカードについて詳しく知りたい方はこの記事を参考にしてください。

4. まとめ

一般カード8,000枚以上、ゴールドカード600枚以上、全部で9,000枚近くのクレジットカードを徹底的に比較しました。

そして9,000枚の中から誰もが知っている人気なカードや有名なカード、もしくは有名ではないけれどもプロの目線から見てお得なカードなどを一般カードとゴールドカードでそれぞれピックアップして比較してきました。

一般カードとゴールドカードにはそれぞれ比較する上で重要な項目があり、それぞれの項目ごとにおすすめカードを紹介すると以下のようになります。

一般カード

- 年会費:『リクルートカード』

- ポイント還元率:『リクルートカード』/マイル還元率:『ANA To Me CARD PASMO JCB(ソラチカカード)』

- 付帯保険:『エポスカード』

- 作りやすさ:『Nexus Card』

- サービス・特典:『Orico Card THE POINT』

それぞれの詳細は以下で紹介していますが、迷った場合は全ての項目で優れている『リクルートカード』がおすすめです。

ゴールドカード

- ステータス:『アメリカン・エキスプレス・ゴールド・プリファード・カード』

- 作りやすさ:『TRUST CLUB プラチナマスターカード』

- 特典:『アメリカン・エキスプレス・ゴールド・プリファード・カード』・『セゾンゴールド・アメリカン・エキスプレス・カード』

- ポイント還元率:『Orico Card THE POINT PREMIUM GOLD』/マイル還元率:『ANA To Me CARD PASMO JCB GOLD(ソラチカゴールドカード)』

それぞれの詳細は以下で紹介していますが、迷った場合は優れた項目の多い『アメリカン・エキスプレス・ゴールド・プリファード・カード』がおすすめです。

この章を読んでクレジットカードを比較し、あなたに合ったカードが見つかることを祈っています。