投資に興味があり、はじめるなら最もメジャーな「株かFX」と思っているけど、“株とFXはどう違うの?”、“いったいどっちが簡単で儲かるの?”と疑問を抱いて迷っていませんか?

結論からいうと、株もFXも得られるリターンの可能性という意味での投資の魅力は大きく変わりませんが、投資の知見がない初心者が初めてやる投資としてはFXの方が圧倒的にハードルが低いといえます。

実際、「価格が上がるか下がるか」を予測して売買するという点では両者は同じですが、まずその予測対象の数からして、東証だけでも3,500種類以上もある株とせいぜい50種類程度の通貨しかないFXでは大きく異なっています。

さらに、最初に必要な最低資金も、株の場合は数万円(安心して買える大手企業の株だと数十万円)は必要なのに対し、FXは最低5千円程度からはじめることが可能である等、様々な点で両者のハードルには差があります。

このページでは、「“初心者にとって株とFXはどちらがよいか?”という疑問の解消から、始めるためのステップまで」以下の流れに沿ってわかりやすく詳細にご紹介します。

すべて読めば、「株とFXの違いを理解した上で、なぜFXの方が初心者に向いているのか」が分かり、投資をはじめるにあたって最良の決断ができるようになるでしょう。

1. 株とFXの7つの違い

投資として株とFXを比較する上で、押さえておくべき重要な違いは大きく以下の7つが挙げられます。

| 株 | FX | |

| 投資対象 | 個別企業 | 各国通貨 |

| 分析対象の数 | 3,500社以上(東証) | 30通貨程度(メジャー通貨は数種類) ※通貨ペアは国内業社平均20ペア程度 |

| 必要な知識 | 企業・業界、財務・会計など | 世界経済、為替、通貨など |

| 必要な最低資金 | 数万円〜 | 数千円〜 |

| 取引可能時間 | 平日9〜11時半と12時半〜15時 | 平日24時間 |

| 1日の値動き幅 | 1%〜30%程度 | 0.5%〜2%程度 |

| 売買差益以外の利益 | 配当金、株主優待 | スワップポイント(金利) |

1-1. 投資対象

株もFXも価格がこれから上がるか下がるかを予測して売買を行う投資ですが、投資対象が「個別企業が資本金調達のために発行する株式」か「各国政府が発行する通貨」かという点では大きく異なります。

株の場合はその企業の信用力や業績に依存するため、業績が良ければ上がり、悪ければ下がり、最悪の場合倒産すると価値がゼロになってしまう可能性があります。

FXの場合は各国の通貨が投資対象ですので、各国の景気動向や金融政策等によって世界で買われる量の多い通貨の価格が上がり、少ない通貨の価格が下がりますが、国がなくならない限りは株のように価値がゼロになる可能性はありません。

1-2. 分析対象の数

分析対象の数は投資の選択肢の数ともいえるため、多い方が良いという見方もありますが、初心者にとってはあまり多いと難易度が上がってしまうため少ない方がよいといえるでしょう。

その点で比較すると、株は東京証券取引所に上場されている内国株式銘柄だけでも3,500種類以上の銘柄があり、外国株式や他の証券取引所の銘柄も合わせるとさらに多くの分析対象があります。

一方、FXで取引される通貨はせいぜい30種類程度で、その中でも特に多いメジャー通貨だけだと10種類もありません。それらの通貨のペア毎に取引を行いますが、そのペア数も大手国内FX業者の平均で20ペア程度しかなく、さらにその中で主に取引をするペアとなると数種類といえます。

1-3. 必要な知識

前述のとおり、株は個別企業の業績がどうなるかを予測するため、その企業自体についてやその企業が属する業界、その他競合企業等についての知識が必要であり、現在の株価が相当な価格なのかを判断するために財務や会計についての知識も必要になってきます。

一方、FXは各国の景気動向や金融政策についての知識、各通貨の世界における位置付けや取引量等の通貨自体についての知識、どういう状況になるとどの通貨が買われるかといった為替の知識等が必要になってきます。

1-4. 必要な最低資金

必要な最低資金は、株の場合最低取引単位が企業毎に異なるため、銘柄によって大幅にことなりますが、最も小さいものでも数万円〜になります。しかしながら、比較的安全性の高い東証一部上場の大手企業の株になると取引単位が大きかったり、株価自体が高かったりするため、最低でも数十万円程度の資金が必要になるケースが多いです。

FXの場合は、FX業者によって「最低取引単位」が異なっており、2016年6月時点では大きく「最低単位である1Lot=10,000通貨」の業者と「1Lot=1,000通貨」の業者があります。1,000通貨単位の業者であれば、仮に「1$=100円」とすると必要最低資金は「100円×1,000通貨(1,000$)=10万円」となりますが、FXにはレバレッジという制度があり、口座に預けた資金(証拠金)最大25倍までの取引が可能ですので、「10万円÷25=5,000円」という小さな資金から取引が可能になります。

1-5. 取引可能時間

株は証券会社を通した証券取引所取引になりますので、証券取引所が空いている時間しか取引ができません。日本の証券取引所の場合、平日の前場(9時〜11時半)と後場(12時半〜15時)の合計5時間しか取引をすることができません。

一方、FXでは平日の24時間常に世界中のどこかのマーケットで為替取引が行われているため、個人トレーダーでも平日の24時間いつでも取引することが可能です。

1-6. 1日の値動き幅

1日の値動き幅は、大きいほどハイリスクハイリターンな取引に、小さいほどローリスクローリターンな取引になりますので、どちらが良いかは人それぞれの投資理念や投資スタイルにより異なります。

株の場合は、銘柄により大きな差がありますが、概ね1%(大手企業等の安全株)〜30%(ベンチャー企業等の成長株)程度の範囲が多く、信用取引で預入れ資金の最大3.3倍で取引した場合、1日で資金を2倍にするようなハイリスクハイリターンな取引も可能です。

一方、FXは通貨ペアによって変動幅に差がありますが、1日の単位で動く範囲はせいぜい0.5%〜2%程度です。レバレッジを最大の25倍で取引したとしても、ベンチャー株取引ほどのハイリスクハイリターンな取引を行うことは難しいですが、その分24時間いつでも取引が可能ですので、必然的にチャンスも多くなります。

1-7. 売買差益以外の利益

株でもFXでも持っているだけで得られる収益として、株の場合は「配当金」、FXの場合は「スワップポイント」というものがありますが、配当金は企業によって年に1回〜2回程度まとめてもらう(業績によっては無配当もある)のに対し、スワップポイントは毎日もらえる(保有通貨によっては逆に取られる)という点が大きく異なります。

さらに、株ならではの魅力として、企業によっては自社のサービスを優待したり、配当金以外の商品等がもらえる「株主優待」というものもあります。当然、保有株数に応じて優待量が異なりますが、航空会社等では航空券が正規料金の半額になる株主優待券がもらえたりしますので、非常に人気です。

2. 初心者にFXをおすすめる8つの理由

前章では株とFXの大きな違いについてご説明しましたが、冒頭でもお話したとおり、株もFXも得られるリターンの可能性という意味での投資の魅力は大きく変わりません。

しかしながら、FXには、株と比較した際に、以下のような株にはない魅力があり、特に投資の知見がない初心者でもFXの方が勝つためのハードルが圧倒的に低いといえます。

- 平日24時間取引可能(株は9-11時半、12時半-15時の合計5時間のみ)

- 最大25倍のレバレッジ(株は最大3.3倍まで)

- 取引コストが安い

- 選択肢が少なくシンプル

- 中長期的なトレンドが予測しやすい

- 情報量が多く入手が容易

- 流動性が圧倒的に高く、公平性が高い

- デモトレードで練習が可能

上記の内容を見るだけでも“FXの方がハードルが低そう”と感じて頂けるのではないかと思いますが、これら8つの魅力は、初心者が投資をはじめて上手く続けていく上で非常に重要なポイントでもあり、初心者にFXをおすすめする理由そのものです。

以下、順を追って各魅力(理由)についてご説明していきます。

2-1. 理由①|平日24時間取引可能(株は9-11時半、12時半-15時の合計5時間のみ)

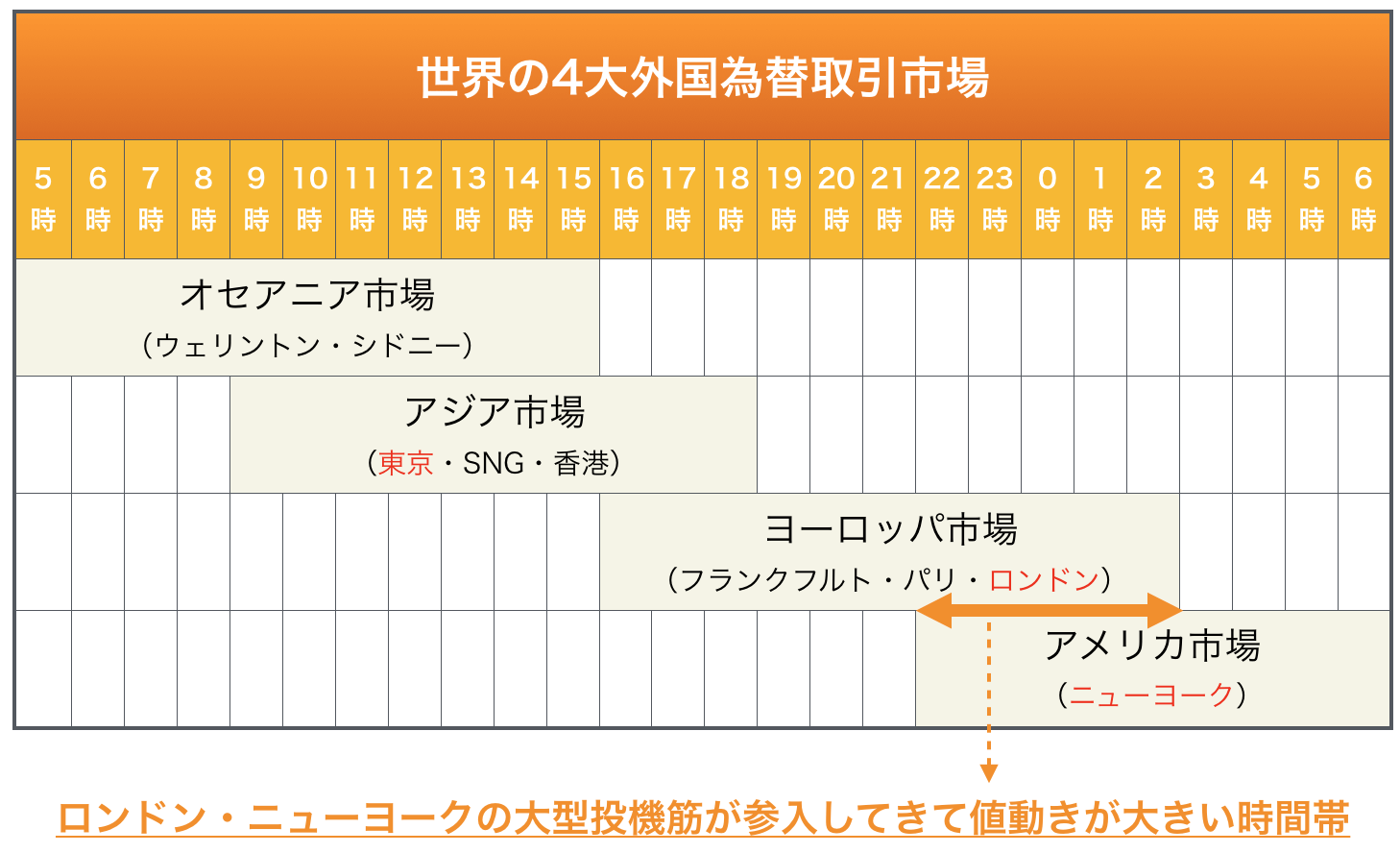

FXの最大の魅力は平日は24時間世界のどこかのマーケットが開いていて、いつでも取引が可能である点です。様々な投資がある中でも24時間いつでも取引できるのはFXだけです。

さらに、FXで世界中から最も多くのトレーダーが参加し活況付く時間帯は、ロンドン市場とニューヨーク市場が同時に開いている22時頃〜翌2時頃(夏時間適用期間は21時頃〜翌1時頃)までですので、平日の昼間は働いている人でも帰宅後の夜の時間を使ってじっくりとトレードを行うことが可能で、誰にでも十分なチャンスがある投資といえます。

2-2. 理由②|最大25倍のレバレッジ(株は最大3.3倍まで)

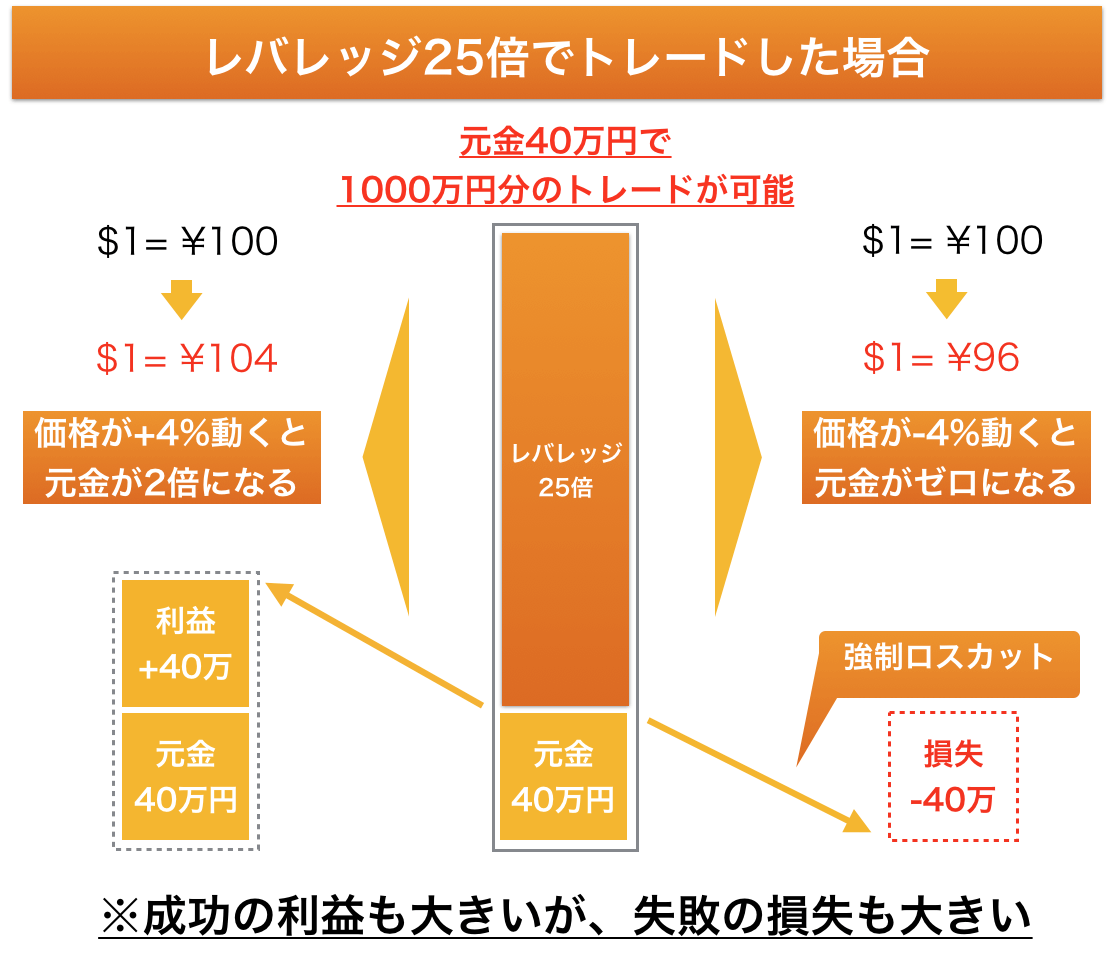

FXでは最初に入金した証拠金を担保に、FX会社からその何十倍もの資金を借りて大きな金額のトレードができる「レバレッジ」という制度があります。日本のFX会社の場合には金融庁からの規制がありますが、個人口座でも最大25倍までの取引が可能になっています。

そのため、最少で5千円程度の少ない資金からでも始めることが可能で、少ない原資で大きなリターンを狙うことができます。(当然、レバレッジを高くする程、ハイリスクハイリターンな取引になりますので注意は必要です。)

2-3. 理由③|取引コストが安い

FXでは、ほとんどのFX会社で取引手数料が無料になっており、株等のように取引する度に数百円の取引手数料が発生し口座残高が減るというようなことはありません。

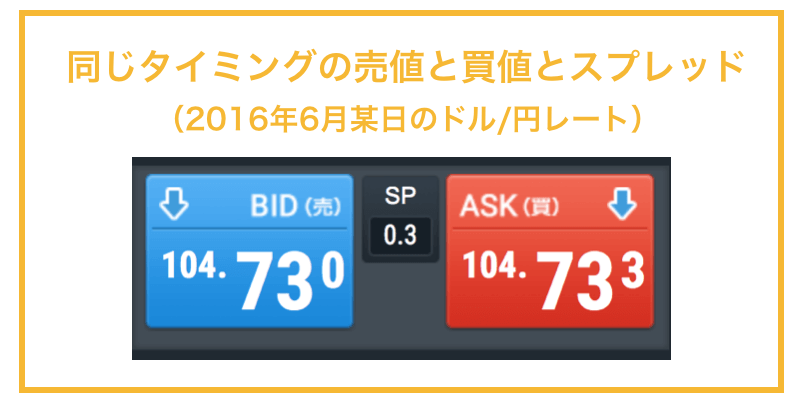

その代わり、同じタイミングでも同一通貨ペアを「買う場合のレート」と「売る場合のレート」には「スプレッド」と呼ばれる価格差が設けられており、実質この「スプレッド」がFXにおける取引コストといえます。

しかしながら、この「スプレッド」もほとんどのFX会社で現在はかなり低く抑えられており、日本で最も多く取引されているドル/円の通貨ペアでの業界最狭水準は0.3銭(0.003円)ですので、株等の他の投資と比較すると取引コストは格段に安いといえます。

2-4. 理由④|選択肢が少なくシンプル

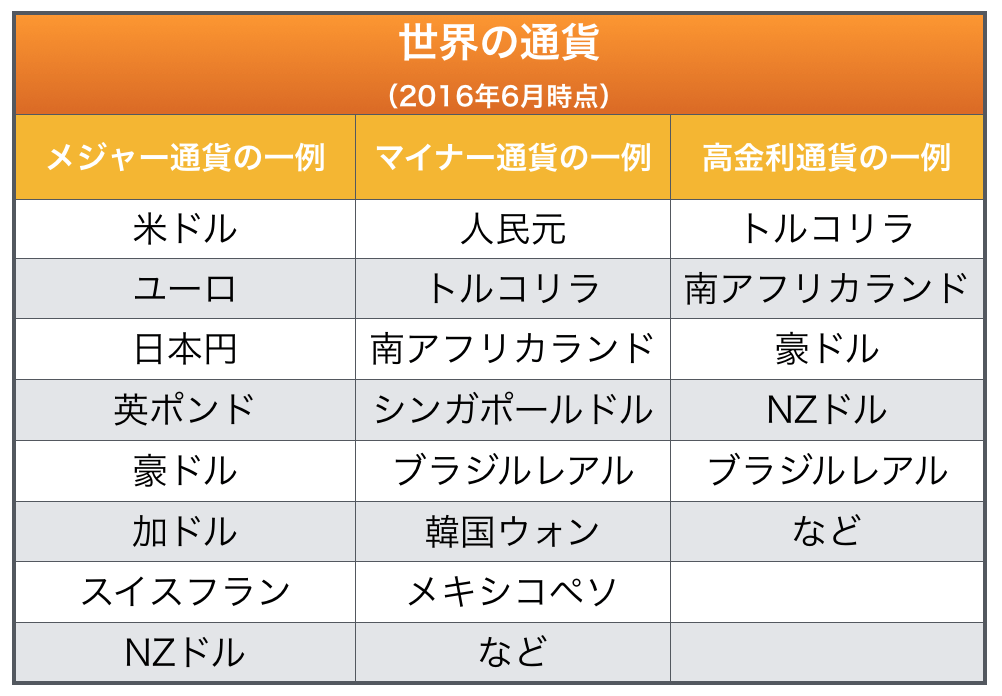

世界には様々な通貨がありますが、FXでトレードされる通貨は概ね数種類のメジャー通貨がほとんどであり、その「通貨ペア」やドル/円・ユーロ/ドル等のような「ペア毎の表記の順番」もあらかじめ決められています。

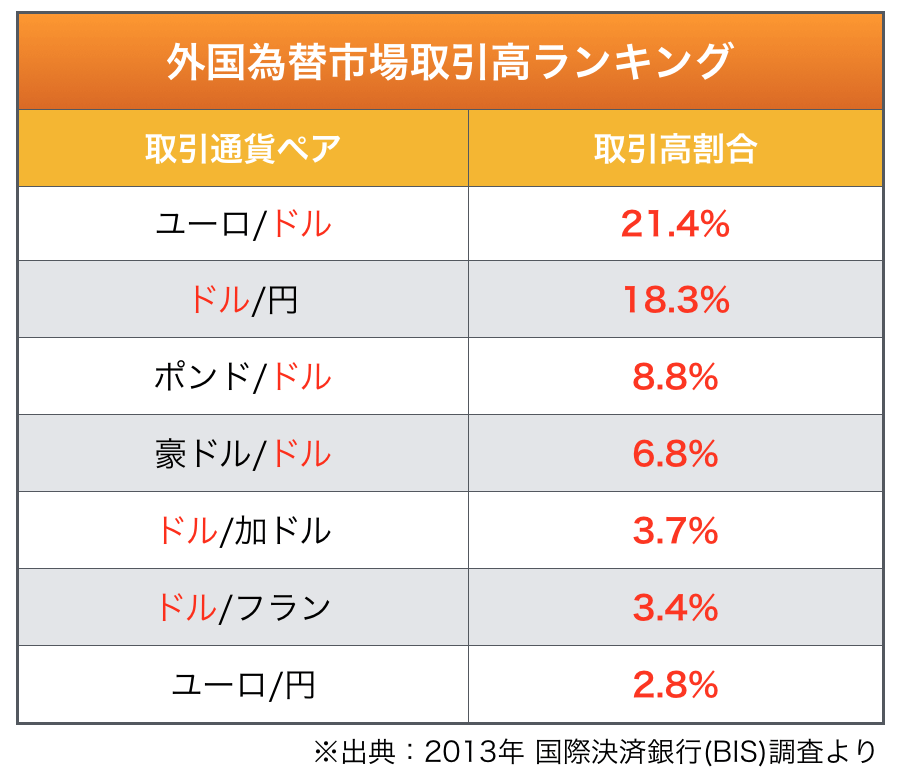

FX業者によって取引可能な通貨や通貨ペアの数は異なっており、その「取引可能な通貨ペア数」自体がFX業者のサービスの差として比較されているポイントでもありますが、世界で取引されている通貨ペアは一部のペアに偏っていて、下図のように上位7通貨ペアで世界中の全取引の65%以上を占めています。

現在のところ世界の為替取引の6割以上が『ドル』を含む取引になっており、『ドル』が世界の基軸通貨です。続いて『ユーロ』、『円』という順番になっていますが、この上位3通貨のペアだけでなんとFX取引全体の4割以上を占めているのです。

そのため、FXトレードを行う上で集めるべき情報やトレードの選択肢は、何千銘柄もあるような株等と比較すると少なくシンプルであり、初心者には非常に始めやすい投資といえます。

2-5. 理由⑤|中長期的なトレンドが予測しやすい

FXでは、貿易や海外旅行等のように必要に応じて外貨交換を行う「実需筋」とファンドや個人トレーダー等のように投機目的で外貨交換を行う「投機筋」、政策を実現するために意図的に為替介入を行う「政府筋」の大きく3つの市場参加者が存在していますが、全体取引のうち8〜9割が「投機筋」によるものだといわれております。

そして、投機筋は収益を上げることを目的にトレードを行うことから「これから価値が上がりそうな通貨や金利の高い(上がる)通貨を買う」という特徴があります。

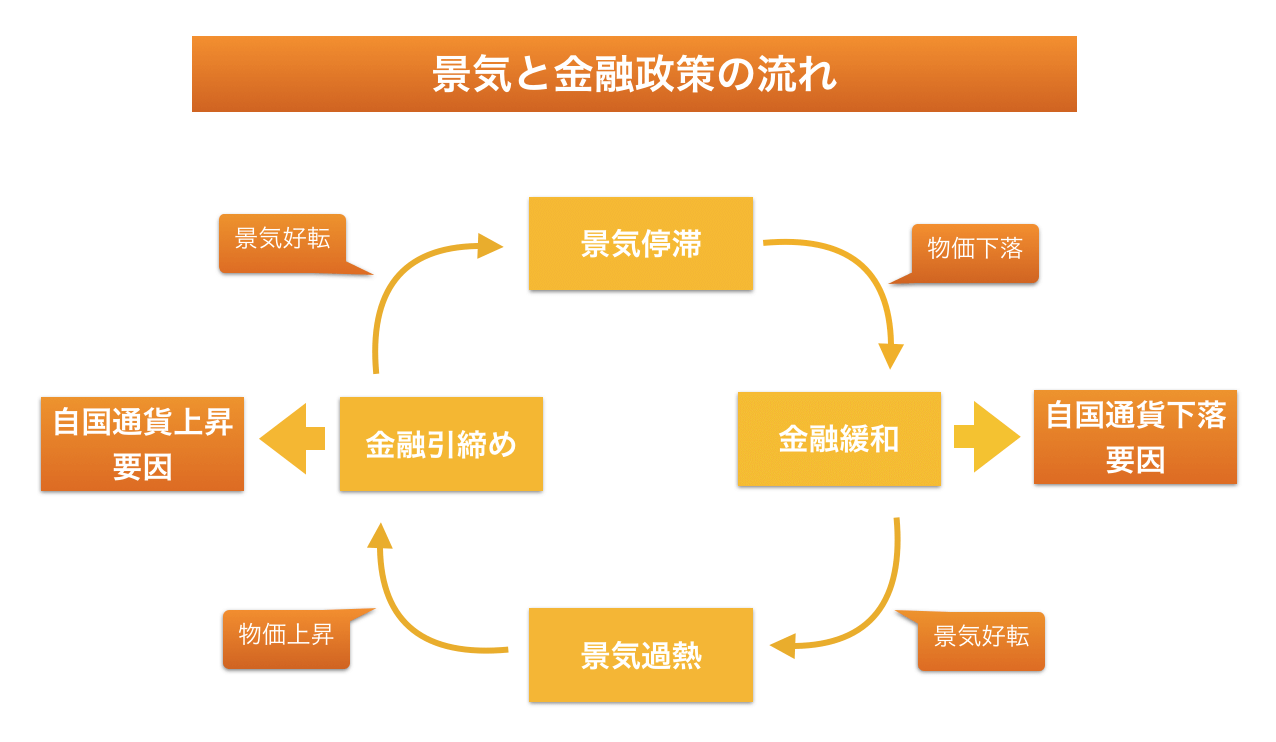

そのため、短期的には国際的な事情等により様々な思惑が交差しレートが上下に動きますが、中長期的には各国(各通貨)の景気状況や金融政策に従って、米ドルの価値が上がったり、日本円の価値が上がったりというような動きをします。

一例として、2016年の世界の金融政策方針からは、、「アメリカは長らく停滞していた経済景気が回復してきていることを背景に金融引締めとしての政策金利の引上げ(投機的にみるとドルの価値上昇要因)」を行おうとしており、「日本はアベノミクスの一環として、大規模な金融緩和(投機的にみると円の価値下落要因)を行い、円安に誘導しながら物価上昇と景気回復」を行おうとしているため、両国の金融政策の関係から中長期的には“ドル/円は上昇圧力が強いだろう”というように予測することができるのです。

2-6. 理由⑥|情報量が多く入手が容易

FXで重要になる情報は世界経済や世界各国の政策等についての情報ですが、これらは普段から新聞やテレビ・インターネット等のニュースで豊富に情報発信されている上、ほとんどのFX会社ではサービスの一環として重要なニュースの速報配信等を行っているため、自分で意識さえすれば多くの情報が容易に入手可能です。

さらに、FX会社によっては有名経済アナリストや著名トレーダーによる為替予測や戦略レポート配信等を無料で行っている会社も多いですので、経済情報に疎い人や苦手意識がある人でも大きなハンデなく始めることも可能であり、むしろ世界経済について学べるという理由でFXを始める人も多いというのが実情です。

FXでは、株等の他の投資と違い「専門知識やスキルがなくても、初心者が簡単に始めることができる環境が整っている」という点が大きな魅力です。

2-7. 理由⑦|流動性が圧倒的に高く、公平性が高い

FXの取引高は以下の通りで、様々な投資がある中でも圧倒的に高いという特徴があります。

- 「2013年の世界における1日の直物平均取引高は2兆0,460億ドル(約215兆円)」※BIS(国際決済銀行)調査

- 「2016年5月の日本における月間の取引高は365兆9,948億円」※(社)金融先物取引業協会調査

日本で最も大きな証券取引所である東京証券取引所でも、2016年5月の内国証券取引(1部、2部、マザーズ、JASDAQ、TOKYO PRO Marketの合計)の月間合計取引高が約50兆円、1日平均取引高が約2.6兆円となっておりますので、FXの取引高の圧倒的な高さがわかると思います。

FXはこの圧倒的な流動性の高さ故に、売買が成立しやすく、たとえ巨大ファンド等であっても大きく価格を動かすような取引を行うことはほぼ不可能であり、非常にフェアなマーケットといえます。

2-8. 理由⑧|デモトレードで練習が可能

多くのFX会社では、リアル口座とは別に実際のトレード環境にてお金を掛けずにバーチャルトレード体験ができる「デモ口座」を無料で開設できます。

そのため、“初めての投資でいきなり大切なお金を掛けるのは不安”というような人は、まずはデモ口座を開設して、数ヶ月間本番と同じトレード環境にて練習を積んだ後、自分に向いていると思ったら実際にリアル口座を開設して本格的にFXを始めるというようなことも可能です。

様々な投資がある中でも、デモトレードで練習できるのはFXだけの魅力といえるでしょう。

2-9. こういう人には株がおすすめ

上記8つの理由から、初心者が初めてやる投資としてはFXの方がハードルが低くおすすめではありますが、冒頭でお話したとおり投資としての魅力は株もFXも大きく変わりませんので、以下のような人には株がおすすめです。

- 会社の財務分析が得意

- 企業や業界を分析するのが好き

- 既に様々な企業や業界についての知識が豊富

- 世界経済や為替等についての勉強はどうしても苦手

- 株主優待がほしい

株とFXではあくまで投資対象が異なりますので、「どちらの対象に興味があるか」は始めた後の学習意欲に大きな影響を及ぼすため、世界経済や為替等のマクロ経済よりも個別企業や業界研究といったミクロ経済の方が興味がある人は株を選ぶべきです。

また、仕事柄既に財務分析についてのスキルがある人や企業や業界についての知識がある人にとっては、株のハードルも大きく下がるため、一から世界経済や為替の勉強をするよりも、既に持っている知識やスキルが活かせる株の方がおすすめです。

FXにはない株の魅力として、企業によっては持っているだけで年に数回もらえる配当金とは別に様々な株主優待が用意されていたりしますので、積極的な売買差益を狙った短期投資よりも、中長期的な投資がしたい人には配当金と株主優待の制度のある株も魅力的です。

3. FXを始めるための4ステップ

FXを始めようと思った人は、下記の4ステップに従って実践することをおすすめします。

- ステップ①|FXの基本的知識を身につける

- ステップ②|月間の目標収益と取引スタイルを決める

- ステップ③|業者を比較して口座開設する

- ステップ④|取引しながら勉強する

3-1. ステップ①|FXの基本的知識を身につける

FXを始める上でまず最初に必要なことは、「FXの基本知識を身につける」ことです。

当然のことながらFXの基本的な仕組みを理解せずにトレードを行うことはできません。また、スポーツでいうところのルールにあたる部分ですので、基本事項が完全に理解できていない状態でFXで勝ち続けるなど不可能です。

初めての方はFXで使われる用語や売買方法、通貨の種類等の基本情報を知るところから始めましょう。

その際に最も重要なことは、「市場参加者は誰で、レートはなぜ上下するのか」といったFXの仕組みそのものをしっかりと理解することです。

以下に私がこれまでに読んだ100冊以上の為替・経済・FX関連本の中で、これからFXを始める人向けに絶対におすすめできる本をいくつかご紹介しますので、まずは一冊読んでみてから検討するものよいでしょう。

<初心者向けのおすすめ入門書>

『一番売れてる投資の雑誌ザイが作った「FX」入門』

『一番売れてる投資の雑誌ザイが作った「FX」入門』

−2009/3/27, ザイFX!編集部 羊飼い (著)

※有名FX雑誌の編集部が監修し、FXの仕組みからトレード方法まで、基本的な必須知識を全体的に網羅してある本。初めてのFXで全体像を手っ取り早く掴むのにもってこいの本です。

『東大院生が考えたスマートフォンFX』

– 2015/2/17, 田畑 昇人 (著)

※著者の田畑 昇人さんが東大院生時代にスマートフォン一台で大金を掴むまでの軌跡を基に、FXで勝つための重要な知識やトレードの考え方・手法を公開し、初心者にもわかりやすく解説されている本。実践的な内容を知りたい場合にもってこいの本です。

『岡安盛男の稼ぐFX 実戦の極意 』

– 2013/10/10, 岡安 盛男 (著)

※元外資系銀行の凄腕ディーラーの著者が、各通貨の特徴や重要経済指標の読み方、チャート分析の仕方まで、FXで勝つ為の実践的なスキルやノウハウを惜しみなく網羅的にわかりうやすく解説してくれている本。プロの実践的知識を身につけることができるおすすめの本です。

3-2. ステップ②|月間の目標収益と取引スタイルを決める

初心者には、“目標収益を決めずにただ何となくトレードを行っている”という人が圧倒的に多いのですが、目標収益がないと「1トレードでどれぐらいの利益を目指し、どれぐらいの頻度でトレードを行えばよいか」という判断基準がなく、ギャンブルのようなトレードになってしまいがちです。

そのため、まずは自分が出せる軍資金の額に合わせて月間の目標収益を決めましょう。

その際の目安は軍資金の1〜5%程度範囲内に設定すべきです。

※注意ここで非常に高い目標を設定する人やそもそも目標を設定せずに闇雲にトレードをする人が初心者には非常に多いですが、そういった人の特徴として、プロなら絶対にトレードしないような荒れた相場の時等でも無理にトレードしてしまい、大切な資金の大半を失ってしまうということが頻発しています。

目標を立てる時は、必ず現実的かつ堅実な目標にしましょう。

また、FXの取引スタイルには以下の4つのスタイルがあります。

- スキャルピング:数秒〜数分で小さな利益を数多く狙うトレードスタイル

- デイトレード:数分〜数時間の単位で取引し、一日の中で完結させるトレードスタイル

- スイングトレード:相場状況を見ながら数日の単位で大きな利益を狙うトレードスタイル

- 長期投資:数ヶ月〜数年間ポジションを保有し金利や長期の大きな利益を狙うスタイル

初心者の場合、まずはデイトレードから始めるのが現実的かと思いますが、こちらも自分の生活リズムに合わせて無理のないようにあらかじめ決めておくとよいでしょう。

3-3. ステップ③|業者を比較して口座開設する

FX取引を始めるためには、FX業者の口座を開設する必要がありますが、FX業者によって取引ツールや取引条件が様々ですので、どの業者を選ぶかは非常に大切です。

取引毎に発生するスプレッド(取引手数料のようなもの)や注文を出した際の約定力(業者によっては注文通りに約定しない場合がある)等の違いから、トレード成績に大きな差が生まれる場合もありますので、慎重に業者選定をしましょう。

FX業者選びのポイントについては、次章の『はじめてのFXで成功するためのおすすめ口座5選』にて後述します。

3-4. ステップ④|取引しながら勉強する

FXはトレードを始めてからが肝心です。

実際に身銭を切りながら勉強することで相場感覚が磨かれ勝率が高まっていくものです。

最初は少額からでも構いませんので実際にトレードを行いながら、ネットや本等を活用してFX・為替・経済等の分野の勉強を怠らないようにしましょう。

4. はじめてのFXで成功するためのおすすめ口座7選

FXにおける業者選びはトレード成績にも影響する非常に大切な項目です。

どんなことにも共通することですが「道具が悪いと上達しにくい」と言われるように、FXにおいてもトレード環境やトレードツールにはよいものを選ぶべきです。

日本のFX業者には、「FX専業の業者」「証券会社」「銀行」などがありますが、現時点では主に以下のような47社があります。

それぞれの業者で特徴やトレード条件などが全く異なり、トレード成績にも大きく影響を与えるため、きちんと自分のニーズやトレードスタイルに合った業者を選び、必要に応じて使い分けることが大切です。

しかしながら、上記のとおり、日本には多くのFX業者が存在しており、FX業者を比較するポイントも多岐にわたるため、様々な比較サイトを見ても結局どれがよいのかがわからないという声が非常に多いのが現状です。

実際、どのポイントで比較するか次第で良い業者は変わってきますが、ここでは勝つために最も重要なポイントにフォーカスしてご紹介します。

勝つためにFX業者選びで特に重視すべきポイントは以下の4つです。

- スプレッド(取引の際に必ず発生する売買価格差)が狭い

- 約定力(指定通りの価格で成約する精度)が高い

- ニュース配信等の情報量が多い

- 取引ツールが使いやすい

FX口座を開設する際には、必ず上記の4点を満たす業者を選ぶようにしましょう。

4-1. 4つのポイントを満たすニーズ別おすすめ業者7選

上記4点を満たす業者としては、以下の7社がおすすめです。

4つのポイントを満たした上で、それぞれ強み・特徴のある業者で、場面やニーズに合わせて使い分けできるため、正直「全ての口座を持っていても損はない」と言えるような業者ばかりです。

この中からニーズに合わせて選ぶと間違いありません。

- 『DMM FX』『LINE FX』・初めての口座ならまずは総合力に優れたココ

- 『SBI FXトレード』・・・・ 総合的にハイスペックなワンランク上の口座を求めるならココ

- 『GMO外貨』・・・・ スマホでの使い易さにこだわりたいならココ

- 『ヒロセ通商』・・・・・・・ 幅広い通貨ペアで取引したいならココ

- 『マネーパートナーズ』・・・ 約定力にこだわりたいならココ

- 『JFX』・・・・・・・・・・ 全ての人の情報収集用におすすめ

※FX口座を開設する際には、特定の紹介サイト経由だとキャッシュバック内容や条件、口座開設までのスピード等が変わってしまう場合があるようですので、必ず公式ページから行うことお勧めします。

DMM FX|初めての口座ならまずは総合力に優れたココ①

『DMM FX』を運営するDMM.com証券は国内口座数で業界最大規模の業者※である大手業者です。

その実績のとおり、「スプレッド」「約定力」「情報量」「取引ツール」の最重要4項目すべてにおいて高次元で満たしており、総合的に非常にバランスの良い業者です。

また、取引するほどポイントが貯まり、貯めたポイントは現金化できる非常にお得な「ポイント制度」もあるため、お得な口座と言えます。

初めて開設する口座やメイン口座として最もおすすめです。

※DMM FXと外為ジャパンFX合算での実績で集計

LINE FX|初めての口座ならまずは総合力に優れたココ②

『LINE FX』は、スプレッドも業界最狭水準で、約定力にも定評があり、急な経済変動のニュースをLINEで報告してくれたりとFXトレーダーにとってとても嬉しいサービスが充実した総合的にも非常におすすめな業者です。

また、取引ツールの性能も非常に高く、LINEアプリと連動していることからとても使いやすい点も魅力です。

総合的に優れていることから、初めてFX口座を開設する初心者から本格的にFXトレードを行っている人まで、すべての人におすすめの口座です。

SBI FXトレード|総合的にハイスペックなワンランク上の口座を求めるならココ

『SBI FXトレード』は、テクニカル指標の多さと最大4画面のチャート多重表示機能からテクニカル分析のやりやすさが非常に高くおすすめの業者です。

「チャートを見ながら注文することも可能」「約定力にも定評あり」「スプレッドも業界最狭水準」といったメリットから、テクニカル分析を重視して特に短期投資で稼ぎたいという志向の人には特におすすめです。

さらに、スワップポイントも業界最高水準なため、スワップ狙いの長期投資を行うトレーダーからの人気も高いです。

高機能な取引ツールを含め、「高性能さ」がウリの全体的なレベルが非常に高い業者ですので、初心者はもちろん、テクニカル志向の中・上級者にも満足度の高い業者といえます。

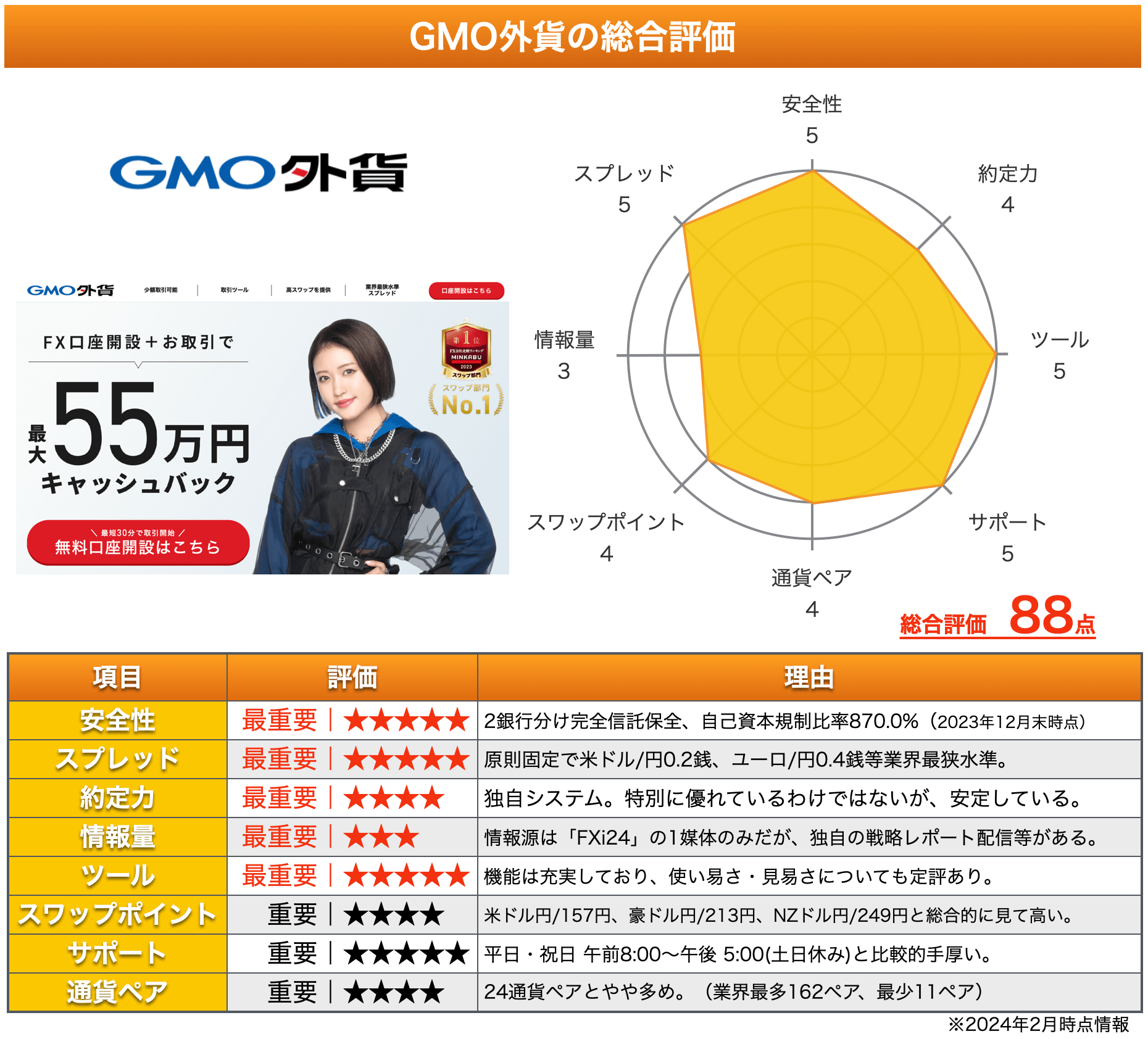

GMO外貨|スマホでの使い易さにこだわりたいならココ

『GMO外貨』で使う取引ツールである「GMO外貨アプリ」等は非常に使いやすいと評判で、利用者が非常に多い業者です。

スプレッドの面でも多くの通貨ペアで業界最狭水準であると共に、スマホツールの操作性の高さでは一歩抜けており、初心者にはおすすめの業者です。

ヒロセ通商|幅広い通貨ペアで取引したいならココ

『ヒロセ通商』は、「スプレッド」だけでなく、「約定力」に定評があり、「取引可能通貨ペア数が51通貨ペア」と業界大手平均の20通貨ペア程度と比較して非常に多い(国内主要FX業者では最多)という魅力のある業者です。

マイナー通貨も含めて幅広い通貨ペアでチャンスを狙いたい人や高金利通貨ペアでスワップポイント(金利)狙いのトレードもやりたい人におすすめです。

マネーパートナーズ|約定力にこだわりたいならココ

『マネーパートナーズ』は約定力の高さで定評があり、積極的に取引をする専業トレーダーの中でも利用者の多い業者です。

標準スプレッドも業界最狭水準である上、

JFX|全ての人の情報収集用におすすめ

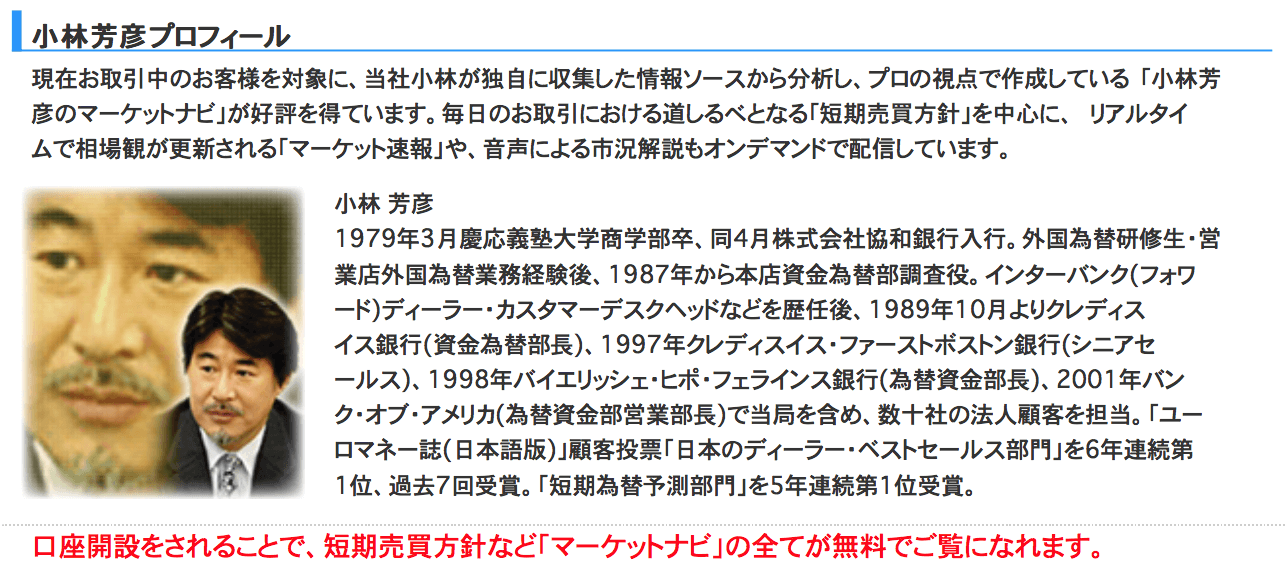

『JFX』は、元外銀凄腕ディーラーの有名社長が運営する優良業者です。

ヒロセ通商と同じシステムを使った業者であるため、「アプリ」「スプレッド」「約定力」「スワップポイント」等の点ではヒロセ通商とほぼ同等のサービスを提供しています。

また、ヒロセ通商でも配信されている小林社長自らによる毎日の戦略レポートは、経済ニュースの読み解きが苦手な初心者には非常に大きなメリットです。

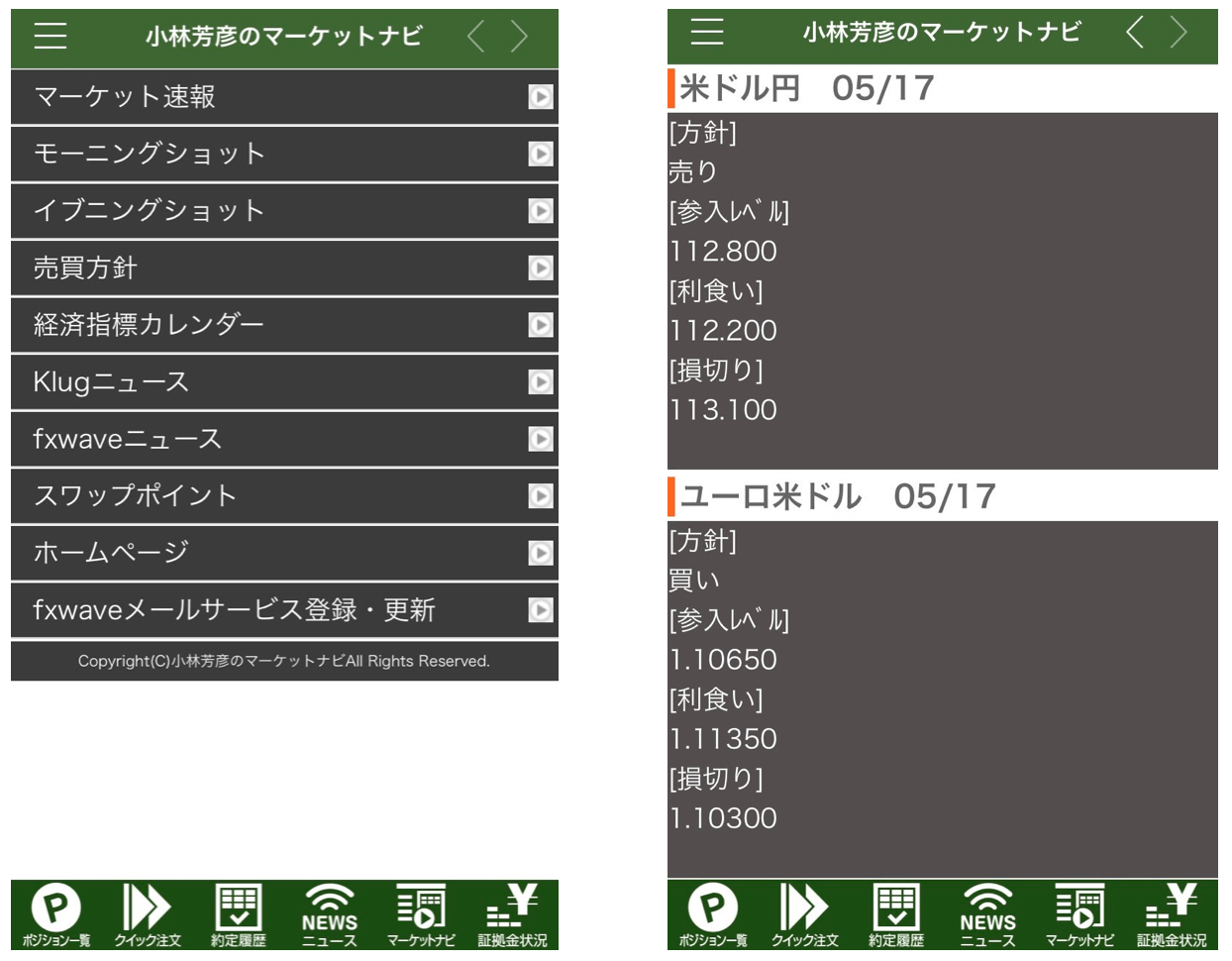

毎朝、下図のように小林社長自らが考えたその日の通貨ペア毎の具体的な参入レベルや利食いレベル等を配信してくれ、詳細については「モーニングショット」という音声解説で聞くことができます。

また、夜にはその日の相場結果を音声解説してくれる「イブニングショット」もあるため、これらを毎日確認しているだけで、次第にプロと同様な相場観を養うことができます。

総合的に見てレベルの高い業者であり、1日の中で随時配信される小林社長の戦略情報は非常に役に立ちますので、特に情報収集を重視したい人や、自分で経済ニュースを読み解けない初心者におすすめです。

上記サービスは口座を開設するだけで使えますので、既にメイン口座を持っている人でも、情報収集や相場観養成のために持っておくことをおすすめします。

5. まとめ

いかがでしたでしょうか。

自分の状況や興味と照らして、FXが向いていると思った人、向いていないと思った人、等様々だと思いますが、しっかりと勉強し努力できる人にとってはFXも株も比較的大きなリターンが狙える魅力的な投資です。

本サイトでは株とFXの違いや初心者におすすめなFXの魅力、始める上で重要なポイントについて出来る限り詳細にご紹介してきましたので、あなたの決断の一助となれれば幸いです。

上記の内容をしっかりと理解した上で後悔しないトレード人生を送りましょう!

<はじめてのFXで成功するためのおすすめ口座7選>

- 『DMM FX』『LINE FX』・初めての口座ならまずは総合力に優れたココ

- 『SBI FXトレード』・・・・ 総合的にハイスペックなワンランク上の口座を求めるならココ

- 『GMO外貨』・・・・ スマホでの使い易さにこだわりたいならココ

- 『ヒロセ通商』・・・・・・・ 幅広い通貨ペアで取引したいならココ

- 『マネーパートナーズ』・・・ 約定力にこだわりたいならココ

- 『JFX』・・・・・・・・・・ 全ての人の情報収集用におすすめ

「FXをやってみたいけど、いきなり自分のお金を投資するのは怖い…」という方は、少額ですが口座開設するだけでトレード資金が貰える以下の口座でお試しトレードから始めてみましょう!

口座開設のみでトレード資金が貰えるお得な口座

業者名 貰えるトレード資金額 必要最低初回入金額 取引可能最小単位 公式HPへ

1,000円 0円 1,000通貨〜