「VISAのクレジットカードについて知りたい」と考えていませんか。

VISAは世界中で最も利用できる店舗や機会が多く、最も多くの方に利用されているクレジットカードの国際ブランドです。VISAの国際ブランドが付くクレジットカードは非常に多いので、どのカードを選べば良いかわかりにくいです。

そこで、この記事では大手カード会社に3社勤務した私がその経験を生かして、VISAのクレジットカードを以下の流れで紹介をします。

VISAのクレジットカードでは外せない三井住友カードと、それ以外から発行されている年会費無料のVISAクレジットカードに分けてご紹介します。

この記事を読むことで、あなたにおすすめのVISAのクレジットカードが必ず見つかるでしょう。

1. 世界中で最も使われているVISAの国際ブランド

まず、VISAとは何なのかについて紹介します。

VISAと世界で7つある国際ブランドのうちの1つです。

国際ブランドとはお店やオンラインショップで買い物をする際に、カードでの支払いの決済を24時間世界中どこでも利用可能にするシステムを提供している会社を指します。

1-1. 国際ブランドVISAについて

国際ブランドは世界中でのお店での決済を可能にする機構のことです。以下の代表的な国際ブランドを7大国際ブランドと言います。

どんなに大手のクレジットカード会社でも自身で、利用者が不自由なく利用できるくらいの加盟店を開拓することは実質不可能です。そのため、国際ブランドと提携することで決済性を高めています。

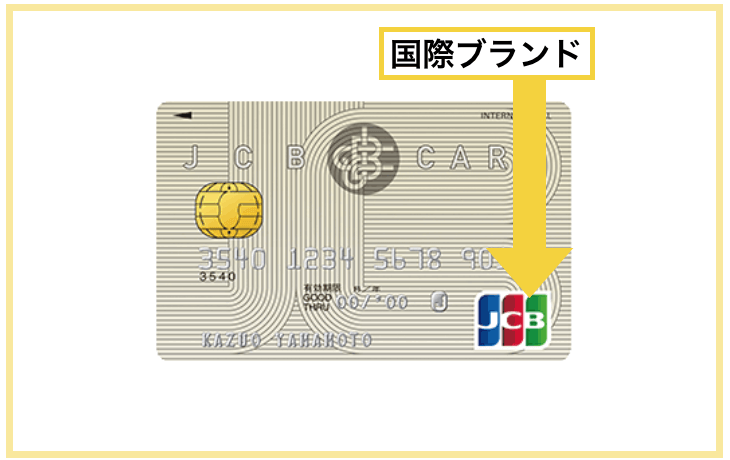

一般的にほとんどのクレジットカードの表面には下記のようにいずれかの国際ブランドのロゴマークが付いています。

よくお店の入り口やレジの前でこういったロゴを見かけますが、クレジットカードに付いている国際ブランドと同じであれば、そのカードは利用できます。

以下に各ブランドの規模が一目で分かる徹底比較表を載せます。

| 会員数 | 加盟店舗数 | シェア率 | ポイント | 代表的なカード | |

| ◎ | 国内◎

国外◎ | 1位 | 世界各地で高確率で使用可能・大半のカード会社でApple Payの利用に制限あり | 『三井住友カード』 |

| ◎ | 国内◎

国外◎ | 2位 | 海外利用時の為替手数料が最安値になりやすい | 『UCカード(一般カード)』 |

JCB | ○ | 国内◎

国外△ | 5位 | 国内加盟店数トップクラス | 『JCBカード S』 |

AMERICAN EXPRESS | ○ | 国内◎

国外○ | 4位 | ステータスの高い国際ブランド | 『アメリカン・エキスプレス・グリーン・カード』 |

DinersClub | 不明 | 国内◎

国外○ | 6位 | 「食」関連のサービス充実 | 『ダイナースクラブカード』 |

銀聯(UnionPay) | ◎ | 国内△

国外○ | 3位 | 中国でのシェアNo. 1 | 単独での発行は不可 |

DISCOVER | △ | 国内◎

国外○ | 7位 | アメリカ中心のブランドで、日本国内では作れない | 日本で発行できるカードなし |

また、上記の違い以外にも以下のように分けることもできます。

- 「決済カードブランド」:決済機能の使いやすさにこだわっており、シェア率が高く世界中で利用可能なブランドの名称。VISA、Mastercardが当てはまる。

- 「T&E(Travel & Entertainment)カードブランド」:旅行先での保険やサービスデスクといった会員向けサポートを重視しているブランドの名称。JCB、AMERICAN EXPRESS、DinersClubが当てはまる。

1-2. 使えるお店の数重視の方におすすめのVISA

上記のようにVISAは「決済カードブランド」として最も加盟店舗数が多く、最初に持つカードとしてVISAを持つ方も多いです。

クレジットカードが利用可能なお店ならば、ほとんどのお店で使うことができるので不便なく使いたい方におすすめです。

加盟店舗数が多い理由としては、加盟店がカードを利用できるようにするためにはクレジットカード会社に以下のように支払う手数料があり、VISAの手数料は低額に設定されているからです。

- VISA・Mastercard:2~3%

- JCB:3~4%

- DinersClub: 4~5%

- AMERICAN EXPRESS: 5%以上

上記のようにVISA・Mastercardは手数料が安く、AMERICAN EXPRESS、DinersClubは手数料が高いので、AMERICAN EXPRESS、DinersClubを利用するとVISA・Mastercardはないかと聞かれることもあります。

VISAのメリット

加盟店舗数、国際決済業務、シェア率が世界No.1で、国内外問わず、クレジットカードが使えるお店ならばほとんどのお店で使うことができます。

また、国内外問わず世界中で下記のマークがあるATMでキャッシングすることもできるので、お金を自由に引き出せます。

VISAのデメリット

VISAのデメリットはApple Payの機能を最大限利用できないということです。

VISAのクレジットカードでもQUICPay・iDでの買い物や、iOSの「Suica」アプリ内でのSuicaチャージは可能です。

しかし、下記の2つのデメリットがあるのでApple Payユーザーは不便です。

- WalletアプリからSuicaがチャージができない(1円単位の細かい金額をチャージできない)

- WebサイトでApple Payで支払いができない

JR東日本が出しているiPhone用の「Suica」アプリの会員登録時にVISAのカードを登録すると、VISAのカードでもチャージが可能です。

そういった手続きが面倒な方はこの記事で紹介している『リクルートカード』などはVISAだけでなく、Apple Payの機能を最大限利用できるMastercardも作ることができます。

1-3. 発行会社と国際ブランドの違い

上記でも説明した通り、各カード発行会社は国際ブランドと提携することで決済性を高めています。

特にVISAは自社でカードを発行していないので、各カード発行会社がVISAと提携してカードを発行しています。

発行会社

発行会社というのはそのクレジットカードを発行している会社のことです。例えば、「三井住友カード」や「三菱UFJニコス」がそれに該当します。

また、JCB、AMERICAN EXPRESS、DinersClubなどの国際ブランドは自社でもカードを発行しており、そのようなカードを「プロパーカード」と呼びます。

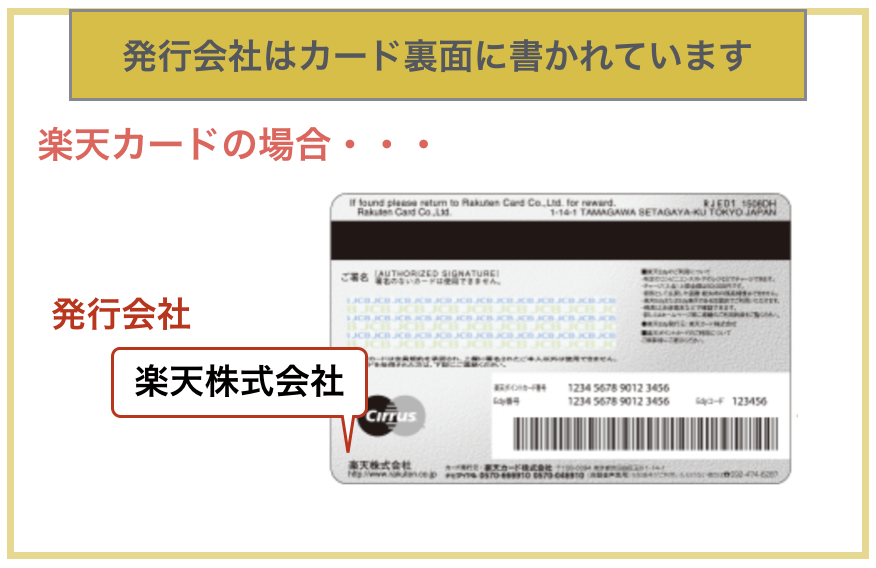

一般的にはカードの裏面に会社名の記載があります。

発行会社はサービス、サポート、利用者の管理など、クレジットカードに関する全ての業務を担当しています。

そのため、カードを紛失したり、限度額を上げたかったりなど、何かトラブルや要望がある場合、サポートデスクの電話番号も会社名とともに裏面に記載されているのでそちらに問い合わせましょう。

日本のVISAブランド加盟店(発行会社)

日本でVISAからライセンスの権利を受けてVISAのクレジットカードを発行している主なクレジットカード会社は15社あります。

- 三井住友カード株式会社(VJA)

- 三菱UFJニコス株式会社

- 株式会社クレディセゾン

- ユーシーカード株式会社

- トヨタファイナンス株式会社

- すみしんライフカード株式会社

- SMBCファイナンスサービス株式会社

- イオンクレジットサービス株式会社

- 株式会社ジャックス

- 株式会社エポスカード

- 株式会社アプラス

- 株式会社エムアイカード

- 株式会社オリエントコーポレーション

- りそなカード株式会社

- 楽天カード株式会社

中でも三井住友カード会社から発行されている「三井住友カード」は最も歴史が長く、人気のカードです。

審査

VISAのクレジットカードの審査はそれぞれの発行会社が行なっています。

クレジットカードの種類は大きく分けると以下の5種類になります。

国際系、消費者金融系のカードはVISAにはないので注意しましょう。

| 種類 | 例 | 特徴 | 審査難易度 |

| 国際系 | JCBカードなど | JCBなどの国際ブランドが直接発行するクレジットカードです。 | 難 |

| 銀行系 | 三井住友カードなど | 銀行や銀行のグループ会社が発行するクレジットカードです。 | やや難 |

| 信販系 | JACCSカードなど | ローンや分割払いなどを立て替える業務をしている信販会社が発行するクレジットカードです。 | 普通 |

| 流通系 | エポスカードなど | スーパーやデパートなどのグループ会社が発行するクレジットカードです。 | やや易 |

| 消費者金融系 | ライフカード(デポジット型)など | 消費者金融が発行するカードです。 | 特殊 |

クレジットカードには以上のような種類があります。そしてそれぞれ審査基準が違います。

2. 三井住友VISAカード3選

VISAのクレジットカードを紹介する際に欠かせないのが、「三井住友カード」です。

「三井住友カード」は日本で最初のVISAカードを発行した歴史のある会社で、提携企業の多さや手厚い補償、いざという時の対応にいたるまで非常に優れた人気のカードです。

この章ではおすすめの「三井住友カード」を紹介します。

- 年会費永年無料&両面ナンバーレスカード『Oliveフレキシブルペイ 一般』

- 三井住友カードで年会費とポイントのコスパ最強カード『Oliveフレキシブルペイ ゴールド』

- ポイントが笑えるほど貯まるプラチナカード『Oliveフレキシブルペイ プラチナプリファード』

年会費永年無料&両面ナンバーレスカード『Oliveフレキシブルペイ 一般』

『Oliveフレキシブルペイ 一般』は三井住友銀行・三井住友カードが発行する年会費永年無料のポイント還元率0.5%のクレジットカードを含む1枚で3つの支払いができるカードです。

『三井住友カード(NL)』と比べても下表のようにメリットが多いです。

| 『Olive 一般』 | 『三井住友カード(NL)』 | |

| Vポイントアッププログラム(対象のコンビニ・飲食店での利用時) | 最大+8%のVポイント | ー ※いずれかのOliveカードを作成し、SMBC IDを紐づければ同じ還元率が適用 |

| Oliveアカウントの選べる特典 | 給与・年金受取200Pなど1個選択 ※入会月の当月と翌月に限り2個選択可能 | ー |

| 国際ブランド | VISAのみ | VISA・Mastercard |

| 家族カード | あり | あり |

| 引き落とし口座 | 三井住友銀行のみ | 他の銀行も可能 |

| 支払い先による還元率の変動 | あり(デビットカードと処理され、下がる可能性も) | なし |

| 電子マネーiD支払い | デビットカードのみ ポイント優遇対象外 | クレジットカード ポイント優遇あり |

| 支払い日 | 26日のみ | 10日または26日 |

| 追加カードの発行 | 三井住友カードWAONなど一部不可 | 全て作成可 |

支払い日や引き落とし口座などのこだわりがなければ、『Oliveフレキシブルペイ 一般』の方がより多くポイントがもらえるなどの優遇を得られます。

また、三井住友銀行本支店ATM、三菱UFJ銀行の店舗外ATMでの時間外手数料が無料だったり、SMBCダイレクトでの他行あて振込手数料が月3回まで無料など生活口座としての使い勝手も優れています。

『Oliveフレキシブルペイ 一般』公式ページ:

三井住友カードで年会費とポイントのコスパ最強カード『Oliveフレキシブルペイ ゴールド』

『Oliveフレキシブルペイ ゴールド』は三井住友銀行・三井住友カードが発行するクレジットカードを含む1枚で3つの支払いができるゴールドカードです。

現在は『三井住友カード ゴールド(NL)』と比べてもポイントが最大+8%多くもらえるなど下表のようにメリットが多いです。

| 『Oliveゴールド』 | 『ゴールド(NL)』 | |

| 年会費(税込) | 5,500円 年間100万円の利用で翌年以降の年会費永年無料 | 5,500円 年間100万円の利用で翌年以降の年会費永年無料 |

| Vポイントアッププログラム(対象のコンビニ・飲食店での利用時) | 最大+8%のVポイント | ー ※いずれかのOliveカードを作成し、SMBC IDを紐づければ同じ還元率が適用 |

| Oliveアカウントの選べる特典 | 給与・年金受取200Pなど1個選択 ※入会月の当月と翌月に限り2個選択可能 | ー |

| 国際ブランド | VISAのみ | VISA・Mastercard |

| 家族カード | あり | あり |

| 引き落とし口座 | 三井住友銀行のみ | 他の銀行も可能 |

| 支払い先による還元率の変動 | あり(デビットカードと処理され、下がる可能性も) | なし |

| 電子マネーiD支払い | デビットカードのみ ポイント優遇対象外 | クレジットカード ポイント優遇あり |

| 支払い日 | 26日のみ | 10日または26日 |

| 追加カードの発行 | 三井住友カードWAONなど一部不可 | 全て作成可 |

支払い日や引き落とし口座などのこだわりがなければ、『Oliveフレキシブルペイ ゴールド』の方がより多くポイントがもらえるなどの優遇を得られます。

なお、既に『三井住友カード ゴールド(NL)』で年間100万円以上利用して年会費永年無料になっている方は、2024年2月29日までに申し込むと『Oliveフレキシブルペイ ゴールド』の年会費も永年無料になります。

年会費無料にする条件が比較的優しいため、クレカ投信積立以外のカード利用額が年500万円未満の方は、次に紹介するプラチナプリファードよりもコスパ良く保有できて多くの方におすすめです。

『Oliveフレキシブルペイ ゴールド』公式ページ:

ポイントが笑えるほど貯まるプラチナカード『Oliveフレキシブルペイ プラチナプリファード』

『Oliveフレキシブルペイ プラチナプリファード』は三井住友銀行・三井住友カードが発行するクレジットカードを含む1枚で3つの支払いができるプラチナカードです。

通常ポイント還元率は1%ですが、以下のようなボーナスポイントをもらえる機会が多いため、結果としてポイントが笑えるほど多く貯めやすいです。

- 40,000ポイント:入会月の3ヵ月後末までに40万円以上の利用

- 給与・年金受取200Pなど2個選択:Oliveアカウントの選べる特典で毎月もらえる

- 最高5%(最高30,000ポイント/年):三井住友カードつみたて投資で10万円/月積立時

- +1~9%相当の還元率:プリファードストア(特約店)での利用

- 最大+40,000ポイント:毎年、前年100万円の利用ごとに10,000ポイントプレゼント(最大40,000ポイント)

- +2%相当の還元率:外貨ショッピング利用特典(海外での利用のみ対象)

Oliveアカウントの選べる特典は4つありますが、給与・年金受取200Pは自分宛の被振込が2ヵ月連続で1度に3万円以上あればOKなので、後は対象のコンビニ・飲食店での利用額が月に1万円を超えるかどうかで選ぶと最大限のポイントがもらえます。

特約店は高還元率な宿泊予約サイトの他に、百貨店やコンビニ、マクドナルドのようなファーストフード・スターバックスなどのカフェ、スーパーやドラッグストアが対象でボーナスポイントがもらえます。

このように、SBI証券での資産運用やLINE Payで税金などを支払ったりすると年会費分以上のポイントを得やすいため、大半の方におすすめです。

『Oliveフレキシブルペイ プラチナプリファード』公式ページ:

3. 年会費無料のVISAクレジットカードおすすめ3選

三井住友カードはどれも機能に優れていますが、年会費がかかるものが多いです。

そこで、この章では年会費無料でおすすめなVISAのクレジットカードを紹介します。

以下の3つのポイントに優れたVISAのクレジットカードを10枚厳選しました。

- ポイント還元率

- 海外旅行保険

- 審査難易度

| カード名 | ポイント還元率 | 海外旅行保険 | 審査難易度 |

| 『リクルートカード』 | ◎ | ○ | ○ |

| 『P-one Wiz』 | ○ | × | ○ |

| 『dカード』 | ○〜◎ | × | ○ |

| 『エポスカード』 | △ | ○ | ◎ |

| 『ライフカード』 | ○ | × | ◎ |

| 『Oliveフレキシブルペイ 一般』 | △〜◎ | △ | ○ |

| 『イオンカード』 | △ | × | ○ |

| 『セゾンカードインターナショナル』 | △ | × | ○ |

| 『PayPayカード』 | ○ | × | ◎ |

| 『P-oneカード<Standard>』 | ○* | × | ○ |

*請求時に割引

この中で最もおすすめなのは全ての項目に優れている『リクルートカード』です。

3-1. 最もおすすめの年会費無料VISAクレジットカード『リクルートカード』

『リクルートカード』は全ての年会費無料カードの中で1.2%という最高クラスのポイント還元率です。

さらに、下記のようなリクルートグループではより多くのポイントをもらえます。

- 4.2%:ポンパレモール

- 3.2%:じゃらんnet・Hot Pepper Beauty・ホットペッパーグルメ(ホットペッパーお食事券)

たまったポイントはリクルートグループのサービス利用時に1ポイント=1円から使うこともできますし、Pontaポイント・dポイントに交換でき、ローソンなどPonta・dポイント提携店舗での利用やJALマイルに交換できるため、使い勝手が良いです※2024年3月21日よりAmazon.co.jpで1ポイント1円で利用可能

おすすめの使い方はPontaポイントならau PAYマーケット限定ポイントに交換して「au PAY ふるさと納税」での支払いに使う、dポイントならSMBC日興証券の「日興フロッギー」で株・ETFなどに投資を行うのが高い価値で使える方法と言えます。

カードに付いている海外旅行保険は旅行代金の一部をクレジットカードで支払うことで、傷害・疾病治療費用が100万円と年会費無料カードの中ではトップクラスに良い条件なので海外でも役に立ちます。

『リクルートカード』公式ページ:

3-2. 年会費無料でポイント還元率の高いVISAクレジットカード

2020年6月下旬まで発行されていた『REX CARD』はVISAとMastercardの発行でポイント還元率が高いクレジットカードでしたが、現在は上記の『リクルートカード』です。

通常クレジットカードのポイント還元率は0.5%〜1%程度です。

例えば、年間100万円の買い物をした際に以下のようになります。

- 0.5%の還元率:5,000ポイント

- 1%の還元率:10,000ポイント

ポイントが高還元であればあるほど、カードを使うお得感を実感できるはずです。

『リクルートカード』

『リクルートカード』は全ての年会費無料カードの中で1.2%という最高クラスのポイント還元率です。

さらに、下記のようなリクルートグループではより多くのポイントをもらえます。

- 4.2%:ポンパレモール

- 3.2%:じゃらんnet・Hot Pepper Beauty・ホットペッパーグルメ(ホットペッパーお食事券)

たまったポイントはリクルートグループのサービス利用時に1ポイント=1円から使うこともできますし、Pontaポイント・dポイントに交換でき、ローソンなどPonta・dポイント提携店舗での利用やJALマイルに交換できるため、使い勝手が良いです※2024年3月21日よりAmazon.co.jpで1ポイント1円で利用可能

おすすめの使い方はPontaポイントならau PAYマーケット限定ポイントに交換して「au PAY ふるさと納税」での支払いに使う、dポイントならSMBC日興証券の「日興フロッギー」で株・ETFなどに投資を行うのが高い価値で使える方法と言えます。

カードに付いている海外旅行保険は旅行代金の一部をクレジットカードで支払うことで、傷害・疾病治療費用が100万円と年会費無料カードの中ではトップクラスに良い条件なので海外でも役に立ちます。

『リクルートカード』公式ページ:

下記のいずれかに当てはまる方は『ビックカメラSuicaカード』がおすすめ

年に1回以上カードの利用をしないと年会費が必要ですが、下記のいずれかに当てはまる方は『ビックカメラSuicaカード』がおすすめです。

- Suicaを良く利用する

- ポイント還元率の高さを重視する

JR東日本エリア以外にお住まいの方も、交通系電子マネーの規格は相互互換しているため、全国各地で使えます。

チャージもモバイルSuicaを使う事でいつでもどこでも簡単に行えます。

使い勝手の良さがTOPクラスのSuicaを高還元率で使えるこのカードは多くの方にとって良いカードと言えます。

【参考情報】『P-oneカード<Standard>』ポイントの交換が面倒な人におすすめ

『P-oneカード<Standard>』はコンビニのファミリーマートでの利用がお得になる『ファミマTカード』やレンタルショップTSUTAYAの『Tカード プラス』を発行しているポケットカードから出ているクレジットカードです。

無条件で年会費がずっと無料で使えるだけでなく、他のクレジットカードと異なりカード請求時に自動で1%OFFとなる特長があります。

ポイントの有効期限や交換先を気にせずに、光熱費などの公共料金や税金・国民年金でも1%OFFになるので、クレジットカードのポイント交換などの仕組みが面倒な人におすすめです。

『P-oneカード<Standard>』公式ページ:

3-3. 年会費無料で好条件な海外旅行保険が付くVISAクレジットカード

通常、年会費無料の一般カードで良い条件の海外旅行保険が付帯しているクレジットカードは数えるほどしかありませんが、以下で紹介する『エポスカード』はその中でも最も条件の良いカードです。

クレジットカードの保険条件の紹介にはよく「最大5,000万円補償」と大きく表示・広告されていることが多いですが、この補償金額はほとんど使う機会のない事故による死亡や後遺障害についてです。

海外では病気や怪我で通院や入院をすると非常に高額の治療費がかかる可能性が高く利用する機会も多いため、海外旅行保険で最も重要な保険は傷害・疾病保険です。

そのため、海外旅行保険目的でクレジットカードを持つのであれば、傷害・疾病保険の補償金額が高いカードを選びましょう。

『エポスカード』

『エポスカード』は年会費無料のVISAクレジットカードの中で最高額の疾病治療費がカードを持っているだけでつく条件(自動付帯)なので最も安心できる1枚です。

※2023年10月1日より適用条件が利用付帯へ変更されましたが、賠償責任が3,000万円に上がります。疾病治療保険額が最高なのも変わらないため、引き続きおすすめです。

補償内容は下表の通りです。

| 傷害死亡・後遺障害 | 最高3,000万円 |

| 傷害治療費用 (1事故の限度額) | 200万円 |

| 疾病治療費用 (1疾病の限度額) | 270万円 |

| 賠償責任 (1事故の限度額) | 3,000万円 |

| 携行品損害[自己負担:1事故3,000円] (1旅行中かつ1年間の限度額) | 20万円 |

| 救援者費用 (1年間の限度額) | 100万円 |

海外で実際に利用することの多い項目が手厚い金額になっていて、キャッシュレス診療サービスにも対応しています。

救援者費用の金額が他のおすすめカードに比べてやや低いのが欠点ですが、緊急医療アシスタンスサービスが24時間いつでも日本語で対応してくれます。

『エポスカード』公式ページ:

参考情報

クレジットカードに付く海外旅行保険についてより詳しく知りたい方は「最高の海外旅行保険が付くゴールドカード4選」の記事も参照してください。

3-4. 年会費無料で審査が不安な方におすすめのVISAクレジットカード

過去に返済を滞納してしまった方や他社の審査に落ちてしまい、クレジットカードの審査に不安な方におすすめのVISAクレジットカードを紹介します。

『ライフカード』

『ライフカード』は消費者金融アイフルの子会社であるライフカード株式会社が発行しているクレジットカードです。

このカードはブラックリスト入りしている方でも作れたという口コミが多数あります。なぜなら、親会社であるアイフルの審査や使われたお金の回収方法をライフカードにも応用していると考えられるためです。

過去に支払いの遅れがあったりクレジットヒストリーが無くても、現在安定した収入があれば審査に通る可能性が他社のクレジットカードに比べて高いです。

『ライフカード』公式ページ:

※有料ですが、作りやすさを重視するのであればマスターカードブランドの『Nexus Card』だとかなりの確率で作れます。

参考:デビットカード

デビットカードは原則審査なしで作ることができるので、年齢などの条件さえ問題なければ誰でも作ることができます。

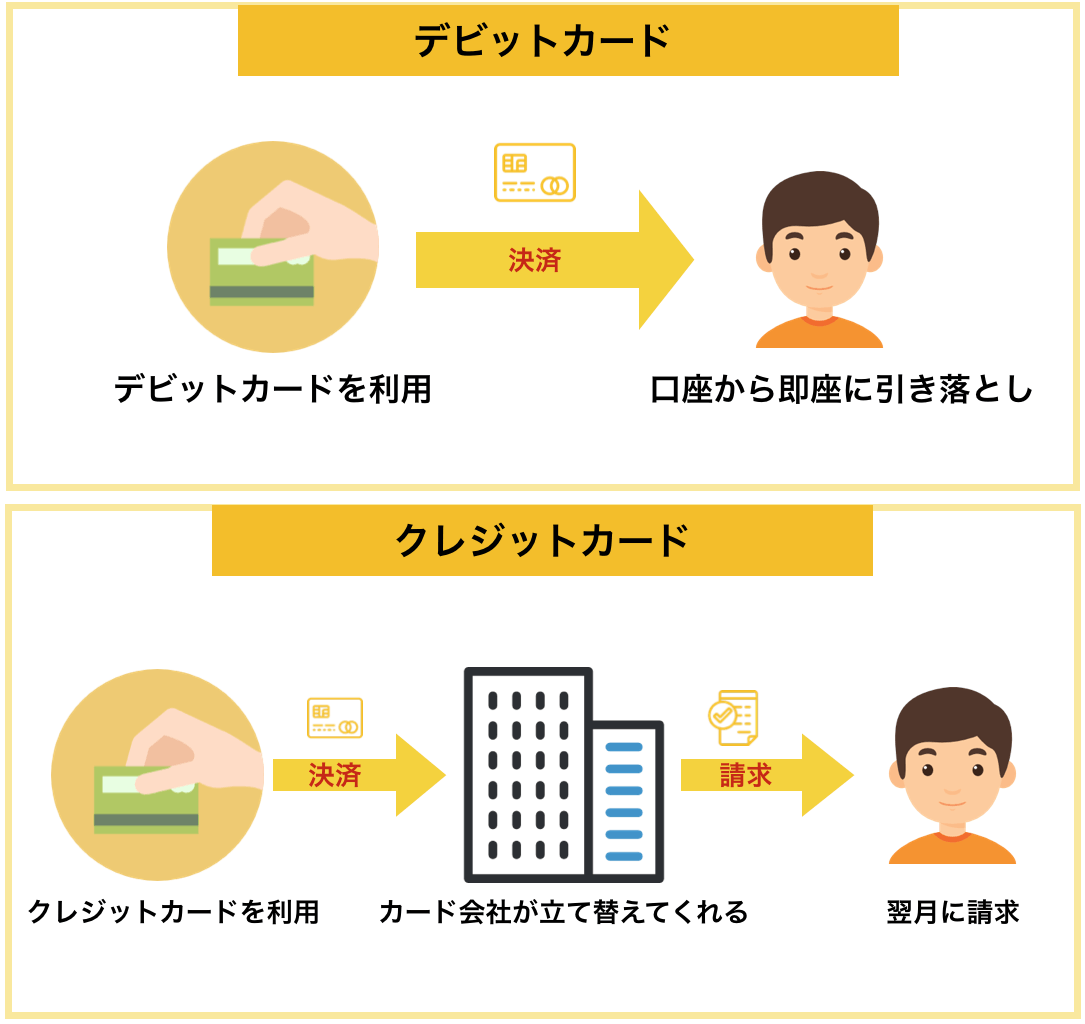

デビットカードとはクレジットカードと同様にVISAなどの支払い機能を兼ね備えたカードで、ネット決済やお店での決済が可能です。

しかし、以下のようにクレジットカードは利用した際に翌月以降に請求がきますが、デビットカードはクレジットカードと違って利用すると即座に利用金額が銀行口座から引き落とされる即時決済です。

上記のように、デビットカードで利用するのは自分の口座の中のお金で、基本的にお金を借りるような状態になることがありません。

そのため、どうしてもクレジットカードが作れないという方にはデビットカードもおすすめです。

以下のカードは最もおすすめのVISAのデビットカードですが、もっと詳しくデビットカードについて知りたい方は「シーン別おすすめデビットカード13選」にておすすめのカードを紹介しているので参考にしてください。

『Sony Bank Wallet(Visa)』

『Sony Bank WALLET(Visa)』はソニー銀行が発行する以下のような特長を持つカードで、全163枚のデビットカードの中で最もおすすめの1枚です。

- 年会費:永年無料

- 還元率:預金残高やソニー銀行との証券取引残高に応じて0.5〜2.0%がキャッシュバック

- 付帯保険:ネットバンク発行のカードでは珍しくショッピング保険、不正利用補償がしっかりと付帯

また、米ドルなど対象10通貨の外貨普通預金口座を開設していると、海外事務手数料無料でショッピングができます。

さらに10通貨の外貨預金は海外ATMで現地通貨として引き出すことも可能で、手数料も1.79%とデビットカードの中では最安級です。

そのため、全デビットカードの中で最もおすすめのカードとなっています。

『Sony Bank Wallet(Visa)』公式ページ:

4. まとめ

VISAのクレジットカードについてご紹介しました。

VISAのクレジットカードでおすすめは以下の通りです。

三井住友VISAカード

- 年会費永年無料&両面ナンバーレスカード『Oliveフレキシブルペイ 一般』

- 三井住友カードで年会費とポイントのコスパ最強カード『Oliveフレキシブルペイ ゴールド』

- ポイントが笑えるほど貯まるプラチナカード『Oliveフレキシブルペイ プラチナプリファード』

『Oliveフレキシブルペイ 一般・ゴールド・プラチナプリファード』は制限がありますが、ポイントなど還元重視の方におすすめ

最もおすすめな年会費無料のVISAクレジットカード

- 『リクルートカード』

ポイント還元率の高いVISAクレジットカード

- 『リクルートカード』(年1回カードを利用するSuicaユーザーは『ビックカメラSuicaカード』もおすすめ)

*ポイント交換が面倒な方は『P-oneカード<Standard>』

好条件な海外旅行保険が付くVISAクレジットカード

- 『エポスカード』

審査が不安な方におすすめのVISAクレジットカード

- 『ライフカード』

※作りやすさを重視『Nexus Card』:マスターカード

参考:デビットカード

デビットカードは原則審査なしで作ることができるので、年齢などの条件さえ問題なければ誰でも作ることができます。

そのため、どうしてもクレジットカードが作れないという方にはデビットカードもおすすめです。

あなたにあったVISAのクレジットカードが見つかることを祈っています。