「おすすめのクレジットカードがとにかく知りたい」と考えていませんか。

しかし、おすすめのクレジットカードといっても万人に共通しておすすすめできるクレジットカードはありません。あなたの性別、職業、生活環境などに応じておすすめできるクレジットカードは変わります。

そこで、この記事では大手カード会社に3社勤務した私がその経験を生かして、約9,000枚のクレジットカードの中からあなたにおすすめできるカードを以下の10パターンに分けてご紹介します。

- おすすめの年会費無料クレジットカード

- おすすめのポイント高還元クレジットカード2選

- おすすめの海外旅行保険付帯クレジットカード3選

- おすすめの作りやすいクレジットカード2選

- おすすめの初心者向けクレジットカード3選

- おすすめのゴールドカード3選

- おすすめのショッピング用クレジットカード4選

- おすすめの女性向けクレジットカード3選

- おすすめの主婦向けクレジットカード4選

- おすすめの学生向けクレジットカード2選

この記事を読むことであなたに合ったおすすめのクレジットカードが必ず見つかります。

1. おすすめの年会費無料クレジットカード

現在発行されているクレジットカードは約9,000枚ありますがその中でも年会費無料のカードは3,700枚近くあります。

この章では私が年会費無料のカード約3,700枚の中からクレジットカードの良し悪しがはっきりする以下の4つの観点に着目し、プロとして本当におすすめできる7枚のカードを厳選しました。

- ポイント還元率

- 海外旅行保険のお得度

- 作りやすさ

厳選した7枚を一目でわかるように一覧表にまとめておきました。

また、ネット上でよく公開されている年会費無料カードの一覧表は「2年目以降条件付き年会費無料」のクレジットカードも混ざっていいることが多いですが、当サイトではそういったカードは対象から外しております。

次章以降もこの図を使って紹介しています。

2章:おすすめのポイント高還元クレジットカード

3章:おすすめの海外旅行保険付帯クレジットカード

4章:おすすめの作りやすいクレジットカード

-スマホの方はスクロールできます-

| カード名 | ポイント還元率 | 海外旅行保険 | ETCカード年会費(税込) | 補足 | ||

| 死亡・障害 | 傷害・疾病 | 付帯条件 | ||||

| 『エポスカード』 | 0.5% | 500万円 |

| 利用 | 無料 | 海外旅行保険お得度1位 |

| 『DCカード Jizile(ジザイル)』 | 1.5% | 1,000万円 | 30万円 | 自動 | 無料 | ポイント高還元カード1位 |

| 『リクルートカード』 | 1.2% | 2,000万円 | 100万円 | 利用 | JCBのみ無料 | ポイント高還元カード2位 |

| 『Delight JACCS CARD』 | 1% | 2,000万円 | 200万円 | 利用 | 無料 | 海外旅行保険お得度2位 |

| 『ライフカード』 | 0.5% | – | 無料 | 作りやすいカード | ||

| 『PayPayカード』 | 最大1.5% | – | 550円 | PayPayを1番お得に使える 【24時間365日モニタリング体制】不正利用率の詳細はこちら (https://www.paypay-card.co.jp/service/safe/anti-unauthorized-use/) | ||

| 『Oliveフレキシブルペイ(一般)』 | 0.5% | 2,000万円 | 50万円 | 利用 | 550円 ※初年度無料 | 対象店舗のコンビニ・飲食店では最大20%還元 ※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。 |

比較の結果、総合的に見てバランスが良く最もおすすめな年会費無料クレジットカードは『リクルートカード』です。

『リクルートカード』

『リクルートカード』は全年会費無料クレジットカードの中で2番目にポイント還元率が高いカードで、ポイント還元率は1.2%です。

また、カードでの支払いが必要ですが利用する機会の多い疾病傷害保険が100万円など海外旅行保険の条件も平均以上です。

ポイント還元率の高さと海外旅行保険の好条件から、全年会費無料カードの中でプロの私が最もおすすめするカードでもあります。

『リクルートカード』公式ページ:

上記条件以外で年会費無料のクレジットカードを選びたい方は、次の記事も参照にしてください。

あのアメックスが年会費無料に!コスパ抜群のおすすめカード11選

2. おすすめのポイント高還元クレジットカード2選

この章ではポイントが高還元なクレジットカードを先ほどの年会費無料カード比較表からおすすめを2枚紹介します。

通常、多くの一般カードの還元率は0.5%程度ですが中には1%を超える還元率のクレジットカードもあります。

例えば、年間100万円の買い物をした際に以下のようになります。

- 0.5%の還元率:5,000ポイント

- 1%の還元率:10,000ポイント

0.5%の還元率の違いで5,000ポイントもお得にたまっています。

ポイントが高還元であればあるほど、クレジットカードを使うお得感を実感できるはずです。

ポイント還元率上位のクレジットカードは以下の2枚です。

- 『DCカード Jizile(ジザイル)』

- 『リクルートカード』

2-1. 『DCカード Jizile(ジザイル)』

『DCカード Jizile(ジザイル)』は全年会費無料カードの中で1番目にポイント還元率が高いクレジットカードで、ポイント還元率は1.5%です。

さらに海外旅行保険も傷害や疾病の補償は物足りませんが自動付帯でついており、ショッピング保険も100万円まで補償してもらえます。

ただ、リボ払い専用カードなので、利用時は注意しましょう。リボ支払い額を5万円に変更しておけば5万円未満の利用なら手数料はかかりませんが、リボ払いを避けたい方は2位の『リクルートカード』をおすすめします。

『DCカード Jizile(ジザイル)』公式ページ:

※リボ払いに注意

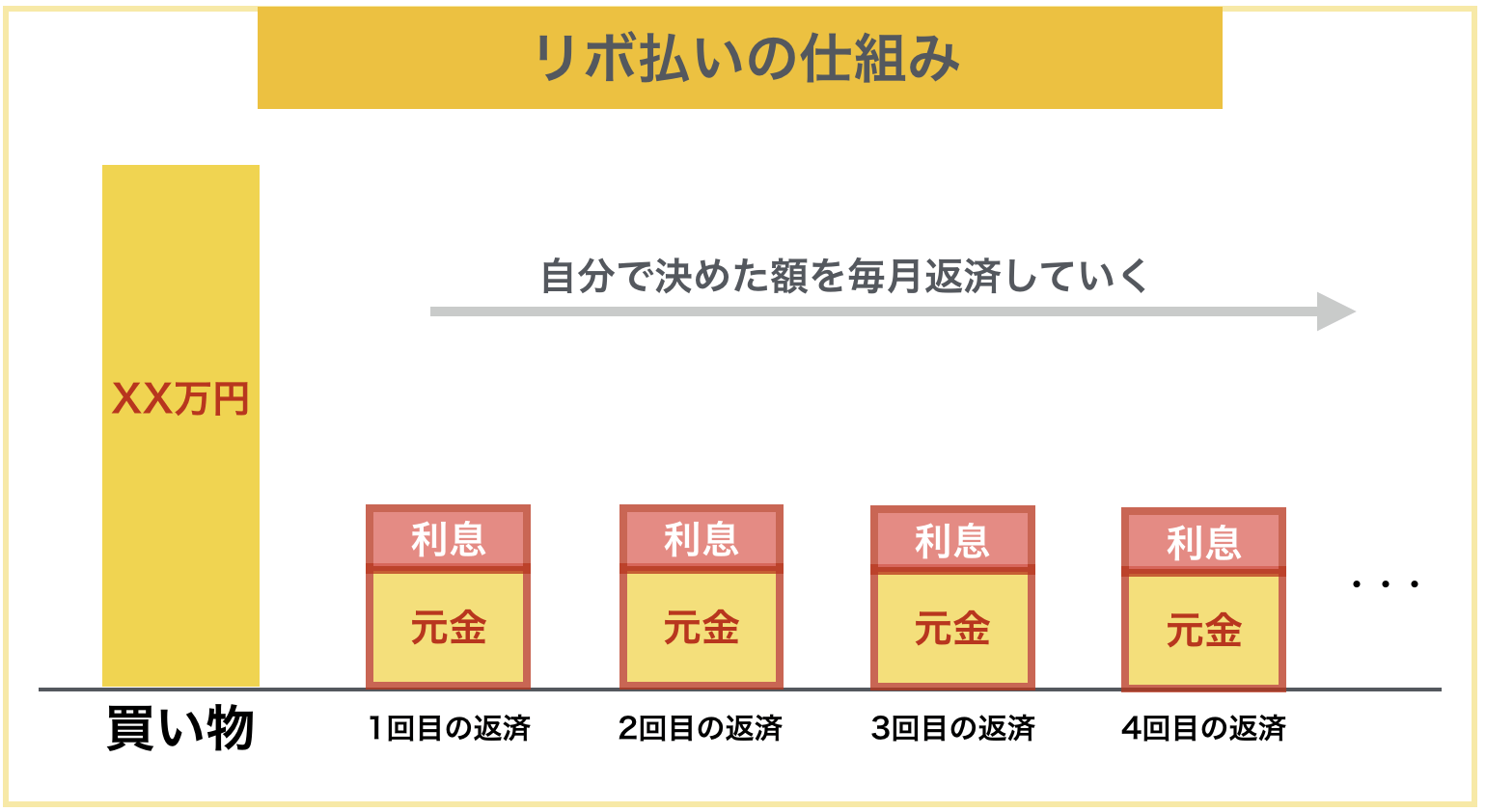

リボ払いとは買い付けた商品の分割分を払うのではなく、毎月支払う金額を決めて支払う方法のことです。

例えば、1万円の買い物をしても10万円の買い物をしても支払いの設定金額が5000円であれば毎月の支払い金額は5000円となります。

この時、返済してない分のお金は借金をしている状態なので、当然金利がかかります。そして、リボ払いはカード会社の設定上毎月の返済金額が低くなってしまう傾向にあります。

そのため、毎月の返済金額から利息分が引かれると元金として充当される額が少なくなってしまうのでなかなか返済が終わりません。

以上から、リボ払い専用カードはどんなに還元率が高くても利用には注意が必要です(当ページではカード上級者以外には原則おすすめしません)

2-2. 『リクルートカード』

『リクルートカード』は全ての年会費無料カードの中で1.2%という最高クラスのポイント還元率です。

さらに、下記のようなリクルートグループではより多くのポイントをもらえます。

- 4.2%:ポンパレモール

- 3.2%:じゃらんnet・Hot Pepper Beauty・ホットペッパーグルメ(ホットペッパーお食事券)

たまったポイントはリクルートグループのサービス利用時に1ポイント=1円から使うこともできますし、Pontaポイント・dポイントに交換でき、ローソンなどPonta・dポイント提携店舗での利用やJALマイルに交換できるため、使い勝手が良いです※2024年3月21日よりAmazon.co.jpで1ポイント1円で利用可能

おすすめの使い方はPontaポイントならau PAYマーケット限定ポイントに交換して「au PAY ふるさと納税」での支払いに使う、dポイントならSMBC日興証券の「日興フロッギー」で株・ETFなどに投資を行うのが高い価値で使える方法と言えます。

『リクルートカード』公式ページ:

上記条件以外で高還元率のクレジットカードを選びたい方は、次の記事も参照にしてください。

還元率1%以上でキャッシュバックできるクレジットカードおすすめ3選

アメックスでマイルが高還元率で貯まるクレジットカードおすすめ14選

還元率で選ぶゴールドカード|1%超えのカード22枚を徹底比較

見逃せない還元率重視なクレジットカードの正しい選び方|3パターンから簡単に

3. おすすめの海外旅行保険付帯クレジットカード2選

この章では海外旅行での保険が充実しているクレジットカードを先ほどの年会費無料カード比較表から2枚紹介します。年会費無料のカードで海外旅行保険がついているカードは数えるほどしかないので、とても貴重です。

選定基準としては持っているだけで補償が受けられる「自動付帯」のカードや、利用する可能性の高い「傷害」や「疾病」治療の補償額が大きいカードを優先しています。

年会費無料のクレジットカードで海外旅行保険の条件が優れているのは、以下の2枚です。

- 『エポスカード』

- 『Delight JACCS CARD』

また、年会費のかかるクレジットカードでも非常に優れた海外旅行保険が付く『セゾンゴールド・アメリカン・エキスプレス・カード』もおすすめとして紹介します。

3-1. 『エポスカード』

『エポスカード』は年会費無料クレジットカードの中で最高額の疾病治療費が付く最もおすすめする1枚です。

※2023年10月1日より適用条件が利用付帯へ変更されましたが、賠償責任が3,000万円に上がります。疾病治療保険額が最高なのも変わらないため、引き続きおすすめです。

| 利用条件 | 利用付帯 | カード会社が指定する旅行代金の支払いで補償がつきます。 |

| 死亡・後遺障害 | 最高3,000万円 | |

| 傷害治療 | 200万円 | |

| 疾病治療 | 270万円 | |

| 携行品損害 | 20万円 | ※免責(1事故)3,000円 |

| 賠償責任 | 3,000万円 | |

| 救援者費用 | 100万円 | 1年間の限度額 |

海外で実際に利用することの多い項目が手厚い金額になっていて、キャッシュレス診療サービスにも対応しています。

また保険の他にも非常に便利な優待が豊富にあります。

- 年に4回、マルイで10%の優待期間があります。

- 笑笑や魚民などのモンテローザ系列のお店などでお得になります。

- AshやEARTHなどの有名サロンでの利用で会計が10%OFFになります。

- 全国の映画館で映画料金が500円お得になります。

『エポスカード』公式ページ:

3-2. 『Delight JACCS CARD』

『Delight JACCS CARD』は全年会費無料クレジットカードの中で2番目に海外旅行での保険が充実しているカードです。

※2023年10月1日より適用条件が利用付帯へ変更されましたが、航空便遅延費用付帯保険が2〜4万円付きます。1枚も航空便遅延費用付帯保険付きクレジットカードを持っていないのであれば、引き続きおすすめです。

海外旅行保険の内容は以下のようになっています。

| 利用条件 | 利用付帯 | カード会社が指定する旅行代金の支払いで補償がつきます。 |

| 死亡・後遺障害 | 最高2,000万円 | |

| 傷害治療 | 200万円 | |

| 疾病治療 | 200万円 | |

| 携行品損害 | 20万円 | ※免責(1事故)3,000円 |

| 賠償責任 | 2,000万円 | |

| 救援者費用 | 200万円 | 1年間の限度額 |

| 航空便遅延費用 | 最高4万円 | 航空便の遅延によるトラブルを補償 |

年会費1万円を超えるゴールドカードでも付かない事が多い、航空便遅延費用の補償があります。

年会費無料で持てる一般カードの中では非常に希少な保険なので、海外で飛行機に乗る機会がある方には特におすすめです。

ジャックス トラベルデスクではエマージェンシーサービスにも対応しているので、安全を重視して利用したい人に最適です。

『Delight JACCS CARD』公式ページ:

https://www.jaccs.co.jp/delight_lp1/

年会費無料で自動付帯条件にこだわるのであれば、『Excite MasterCard』がおすすめです。

3-3. (参考)年会費有料でおすすめの海外旅行保険が付帯するクレジットカード

「年会費がかかってもいいから条件の良い海外旅行保険が付くクレジットカードが欲しい」という方は『セゾンゴールド・アメリカン・エキスプレス・カード』をおすすめします。

『セゾンゴールド・アメリカン・エキスプレス・カード』

『セゾンゴールド・アメリカン・エキスプレス・カード』はセゾンカードとアメリカンエキスプレスの提携ゴールドカードで、トータルのバランスで考えると海外旅行保険では最高の1枚と言えるほど優れています。

なぜなら、他のカード会社の遅延保険ではカバーしきれないような長時間の遅延に対しても『セゾンゴールド・アメリカン・エキスプレス・カード』は対応してくれて全額補償してくれたなど、保険の良さと安心感で手放せないという話をよく聞き、評判も非常に良いからです。

欠点としては、キャンセル保険が付かず補償金額がやや低い項目があることですが、どれか1枚だけゴールドカードを持つならこれがベストでしょう。

『セゾンゴールド・アメリカン・エキスプレス・カード』公式ページ:

https://www.saisoncard.co.jp/amex/gold/

『セゾンゴールド・アメリカン・エキスプレス・カード』について、より詳しいメリット(特典詳細など)を知りたい人は「世界一わかりやすい『セゾンゴールド・アメリカン・エキスプレス・カード』解説」を参照してください。

上記以外で海外旅行保険を重視してクレジットカードを選びたい方は、次の記事も参照にしてください。

クレジットカード付帯保険に関する全知識|カードだけでも安心!

4. おすすめの作りやすいクレジットカード2選

この章では、審査が柔軟で通りやすいクレジットカードを先ほどの年会費無料カード比較表から2枚紹介します。

他社の審査に落ちた方でも作ることができたという話をよく聞くクレジットカードなので、カードを作れるか不安な方は以下のクレジットカードに申し込みましょう。

- 『エポスカード』

- 『ライフカード』

4-1. 『エポスカード』

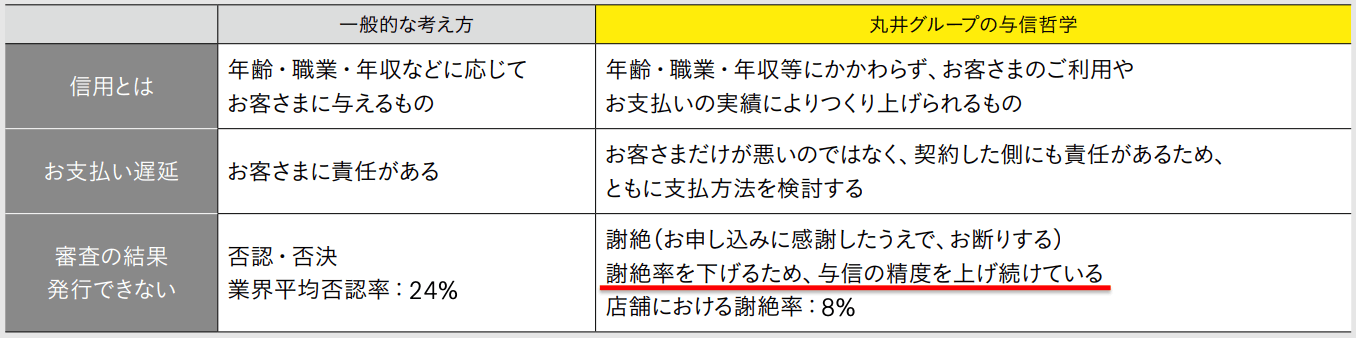

『エポスカード』はファッションビルなどの商業施設を展開する丸井のグループ会社であるカード会社が発行する年会費無料のクレジットカードです。

日本で初めて「クレジット」という名称を使用した「クレジット・カード」を発行しているカード業界の老舗で、他社と違った与信ノウハウを利用して審査しているため断られる確率がわずか8%と非常に低いです(他社平均は24%)

会社の理念として「信用はお客さまと共につくるもの」という与信哲学があるため、30代以下の会員が50%を超えていたり、カード会員の70%以上が女性であるなどより多くの人に利用してもらいたいという意志がある事がわかります。

カードの機能としても非常に優れていて、以下のようにマルイでもお得ですが、マルイ以外でもお得な特典があります。

- 年に4回、マルイで10%の優待期間があります。

- 海外旅行保険で疾病治療保険が年会費無料カード最高額の270万円など実用的な内容

- 最短即日での発行が可能(先にネットで申し込んで審査に通ってから受け取りに行った方が無駄足しなくて済みます)

- ファミレス・カラオケ・映画など全国10,000店舗以上で割引やポイント優遇などの特典を受けられます

『エポスカード』公式ページ:

4-2. 『ライフカード』

『ライフカード』は発行会社のライフカードの親会社が消費者金融のアイフルとなっています。

そのため、自己破産後に最初に作れたという口コミがいくつもあり、審査に通りやすいクレジットカードと言われています。

また、このカードは基本的なポイント還元率が0.5%ですが、誕生日月のポイントが3倍になるなど普通に利用してもお得なカードです。

『ライフカード』公式ページ:

https://lifecard-promotion-dg.com/

作りやすさを重視するのであれば有料ですが『Nexus Card』だとかなりの確率で作れます。

上記以外で作りやすさや審査の柔軟性を重視してクレジットカードを選びたい方は、次の記事も参照にしてください。

プロ直伝!クレジットカードが作れない4つの原因と解決策まとめ

5. おすすめの初心者向けクレジットカード3選

この章では初めてクレジットカードを申し込む方におすすめなカードを3枚紹介します。

カードの選定基準を示すために以下の4つの軸に従って紹介します。

| 年会費が完全に無料かどうか | クレジットカードには無料のものからお金がかかるものがあります。 |

| 還元率が常時1%以上かどうか | 基本的なポイント還元率が1%以上ならば高還元と言えます。 |

| きちんとした旅行保険やセキュリティがあるかどうか | クレジットカードには旅行保険がついているものとついていないものがあり、条件などもカードによって様々です。 |

| 普段から利用するお店の特典や割引サービスを受けられるかどうか | クレジットカードには特定のお店で使うことで特典やサービスを受けられるものがあります。 |

クレジットカードは持つ人の状況やニーズに応じて持つべき一枚が変わります。

この章では初めてクレジットカードを持つ方が持つべきと考えられる3枚のカードを紹介します。

- 『JCB CARD W』『JCB CARD W plus L』

- 『リクルートカード』

- 『エポスカード』

5-1. 『JCB CARD W』『JCB CARD W plus L』:JCBが直接発行している高還元率のクレジットカードが欲しい方におすすめ

| 年会費が完全に無料かどうか | ◎ | ずっと持ち続けても年会費が発生することはありません。 |

| 還元率が常時1%以上かどうか | ◎ | どこで使っても利用代金に対して1%のポイントが付与されます。 |

| きちんとした旅行保険があるかどうか | ○ | 付帯保険は利用付帯で条件は以下の通りです。

|

| 普段から利用するお店の特典や割引サービスを受けられるかどうか | ◎ | スターバックス、セブン-イレブン、Amazon、小田急百貨店、ビックカメラなどでお得です。 |

『JCB CARD W』『JCB CARD W plus L』は39歳以下の人が作れるJCBが直接発行している年会費永年無料でポイント還元率1.0%〜10.5%のクレジットカードです。

また、JCBオリジナルシリーズ優待店に指定されている下記のような店舗では最高10.5%のポイントが還元されます。

※還元率は交換商品により異なります。

- スターバックス(Starbucks eGift)の購入分:10.5%

- セブン-イレブン:2%

- Amazon:2%

以上のようにスターバックスやセブンイレブン、Amazonでの買い物が多い方には特におすすめのクレジットカードです。

※『JCB CARD W plus L』は女性向けサービスが豊富なカードです。

『JCB CARD W』『JCB CARD W plus L』公式ページ:

5-2. 『リクルートカード』: 飲み会の幹事などをする方におすすめ、1.2%のポイント高還元

| 年会費が完全に無料かどうか | ◎ | ずっと持ち続けても年会費が発生することはありません。 |

| 還元率が常時1%以上かどうか | ◎ | どこで使っても利用代金に対して1.2%のポイントが付与されます。 |

| きちんとした旅行保険があるかどうか | ○ | 付帯保険は利用付帯で条件は以下の通りです。

|

| 普段から利用するお店の特典や割引サービスを受けられるかどうか | ◎ | ホットペッパーグルメ、ホットペッパービューティ、じゃらん、ポンパレモールでお得です。 |

『リクルートカード』は初心者だけでなく、すべての方におすすめできるクレジットカードです。特に飲み会の幹事などをする方におすすめです。

さらに、どこで利用してもポイント還元率が1.2%で貯まるポイントは簡単にPontaポイント・dポイントに交換でき、ローソンなどPonta・dポイント提携店舗での利用やJALマイルに交換できるため、使い勝手が良いです※2024年3月21日よりAmazon.co.jpで1ポイント1円で利用可能

また、次のようなリクルートのサービスでは最大4.2%のポイントを得られます。

- ホットペッパービューティ(美容室・エステサロンなど):3.2%

- じゃらん(旅行):3.2%

- ポンパレモール(ネットショッピング):4.2%

飲食店の予約では、「ホットペッパーお食事券」を買っておけばポイント還元率が3.2%になります。

あなたが飲み会の幹事などをするならば『リクルートカード』のネット予約・来店で予約人数×50ポイントが貯まるサービスは非常にお得です。

例えば、会社や大学のサークルの飲み会の際に20人で予約すれば、1,000ポイントが一気にたまります。

『リクルートカード』公式ページ:

5-3. 『エポスカード』:マルイでのショッピングが多い方におすすめ、街中での便利な優待が網羅

| 年会費が完全に無料かどうか | ◎ | ずっと持ち続けても年会費が発生することはありません。 |

| 還元率が常時1%以上かどうか | △ | どこで使っても利用代金に対して0.5%のポイントが付与されます。 |

| きちんとした旅行保険があるかどうか | ◎ | 海外旅行保険は利用付帯で条件は以下の通りです。

|

| 普段から利用するお店の特典や割引サービスを受けられるかどうか | ◎ | カラオケや映画館、サロン、遊園地、居酒屋など10,000以上の店舗で優待が受けられます。 |

『エポスカード』は年会費無料のクレジットカードです。ポイント還元率は0.5%ですが、海外旅行保険が好条件です。

年会費無料のカードで良い条件の海外旅行保険がついているカードは数えるほどしかないので非常に貴重です。

また以下のような、非常に便利な優待が豊富にあります。

- 年に4回、マルイで10%の優待期間があります。

- カラオケでの利用で室料が30%OFFになります。また、SHIDAXで利用するとポイントが普段の5倍の2.5%もらえます。

- AshやEARTHなどの有名サロンでの利用で会計が10%OFFになります。

- 全国の映画館で映画料金が500円お得になります。

『エポスカード』公式ページ:

上記条件以外で初心者向けのクレジットカードを選びたい方は、次の記事も参照にしてください。

6. おすすめのゴールドカード3選

この章では、おすすめのゴールドカードを紹介します。

また、ステータスの高いカードを今すぐ持ちたい方はインビテーションの有無だけでなく以下のような観点でクレジットカードを持つことをおすすめします。

- ステータス

- サービスの充実度

- 作りやすさ

ステータス

ゴールドカードを持つときに、やはりそのカードの持つステータスの高さは切り離して考えることはできません。

一般的に作りにくいカードがステータスの高いカードと考えがちですが、作りやすくステータスの高いカードもあります。

サービスの充実度

ステータスカードにはステータスカード特有のサービスがあります。ステータスカードを持っているからこそ受けられるサービスという観点にも目を向けるようにしましょう。

具体的には「ダイニング(レストラン)」「ホテル&リゾート(トラベル&レジャー)」「ショッピング」などで受けられるサービスや空港でラウンジを無料で利用できたり、利用限度額の大きさ、各種保険が充実したりなどが挙げられます。

作りやすさ

一般的にゴールドカードはステータスも高く、作るのも一般カードと比較した際に難しいです。

しかし、ゴールドカードの中にも年収300万円以上ならば作ることが可能なカードもあるので、審査に自信がない方はそういったカードを持つようにしましょう。

これらの観点でカードを選ぶと以下の3枚がおすすめです。

- 『アメリカン・エキスプレス・ゴールド・プリファード・カード』

- 『セゾンゴールド・アメリカン・エキスプレス・カード』

- 『ダイナースクラブカード』

6-1. 『アメリカン・エキスプレス・ゴールド・プリファード・カード』

ステータス

ゴールドカードの中でもトップクラスの高さです

サービスの充実度

世界最高級のサービス充実度です

作りやすさ

ー

ご利用ボーナス1

└ご入会から3ヶ月以内に合計50万円のカードご利用で20,000ボーナスポイント

ご利用ボーナス2

└ご入会から6ヶ月以内に合計150万円のカードご利用で30,000ボーナスポイント

通常ご利用ポイント

└合計150万円のカードご利用で15,000ポイント

『アメリカン・エキスプレス・ゴールド・プリファード・カード』はアメリカン・エキスプレスが発行しており、ステータスが高いことで有名ですが、現在では一般会社員でも所有できるのでステータスカードが今すぐ欲しい方には最もおすすめです。

国内外約250店のレストランにて、所定のコースメニューを2名以上で予約すると1名分のコース料理代(最高約25,000円)が無料となる「ゴールド・ダイニング by 招待日和」を利用できます。

これ以外にも次のような特典があります。

- 飛行機の遅れや海外旅行・コンサートなどのキャンセルに対する保険が付く

- 世界1,400か所以上の空港ラウンジを年2回無料で使える

その他にも旅行を割引料金で予約できるなどここでは紹介しきれないほど特典が非常に豊富にあり、特に海外へ出張や旅行に行く回数が多ければ年会費の高さは気にならないでしょう。

年会費は39,600円(税込)と高めですが、真のステータスの高さを証明したい方におすすめの1枚です。

| 年会費(税込) | 39,600円 |

| 家族カード年会費(税込) | 2枚まで無料、3枚目以降19,800円/枚 |

| ポイント還元率 | 0.5〜3% |

『アメリカン・エキスプレス・ゴールド・プリファード・カード』公式ページ:

https://www.americanexpress.com/jp/credit-cards/gold-preferred-card/

6-2. 『セゾンゴールド・アメリカン・エキスプレス・カード』

ステータス

系列のカードのためステータス性はやや劣ります

サービスの充実度

全ゴールドカード中最高と言って良いほど保険の条件が良い

作りやすさ

満30歳以上で年収500万円程度の正社員と条件が厳しめ

『セゾンゴールド・アメリカン・エキスプレス・カード』はセゾンカードとアメリカンエキスプレスの提携ゴールドカードです。

アメリカン・エキスプレスのプロパーカードや他の紹介カードと比較するとステータスは劣りますが、カードに詳しくない人ならアメリカン・エキスプレスのプロパーカードとの違いが分からず、凄いと思われます。

また、このカードは、全ゴールドカード中最高と言って良いほど保険の条件が非常に良いです。

- 家族特約者も死亡・後遺障害以外本会員と同じ補償金額

- 家族特約者も海外でキャッシュレス診療を受けられる(ゴールドカードでは2枚しかない)

- 海外航空機手荷物・遅延保険が最高10万円付く

保険だけでなく日常生活で使える特典が非常に多いゴールドカードで、下記のような内容が使えます。

- 国内でも有名リゾートで宿泊料金が割引になる

- コナミスポーツクラブを法人価格で利用できる

- 一休プレミアサービスの「プラチナステージ」を一定期間体験できる

ゴールドカードとしての使い勝手の良さが抜群に良いので、普段の生活でカードを利用しているうちに自然と年会費以上に得をしている状態になりやすいです。

年会費を抑えて、ゴールドカードの特典を利用したい方におすすめの1枚です。

| 年会費(税込) | 11,000円(初年度無料) |

| 家族カード年会費(税込) | 1,100円/枚(4枚まで)、初年度無料 |

| ポイント還元率 | 0.75%(海外1%) |

『セゾンゴールド・アメリカン・エキスプレス・カード』公式ページ:

6-3. 『ダイナースクラブカード』

ステータス

ゴールドカードの中では最も高いです

サービスの充実度

世界最高級のサービスです

作りやすさ

年収500万円以上が目安でゴールドカード最難関

『ダイナースクラブカード』は券面がゴールドではありませんが、最もステータスの高い上級ゴールドカードと見なされることが多いです。

そのため、全ゴールドカード中作るのが最も難しいですが、その分使い勝手や特典が非常に豪華です。

- 利用金額に一律の制限がない:入会時に推定300〜500万の利用可能枠があり、高額商品の決済などでもカードを止められにくい

- グルメ:会員を含む2名様以上で所定のコース料理をご利用いただくと1名様分の料金が無料

- グループ特別プラン:会員を含む6名以上で所定のコース料理をご利用いただくと2名様分の料金が無料

- トラベル:国内外1,700ヵ所以上の空港ラウンジを無料で利用できる

- ショッピング:250以上のオンラインショップが登録されているポイントモールの利用でボーナスポイントやキャッシュバックを受けられる

その他にも、トラベル・フィットネス・ゴルフなど豊富な特典が多いです。

アメリカンエキスプレスよりも知名度は劣りますが、ステータスは申し分ないです。「ダイナース」という名前の通り食に関する特典が豊富にあるので、外食の機会が多い方におすすめの1枚です。

| 年会費(税込) | 24,200円 |

| 家族カード年会費(税込) | 5,500円/枚 |

| ポイント還元率 | 0.4〜1% |

『ダイナースクラブカード』公式ページ:

上記条件以外でゴールドカードを選びたい方は、次の記事も参照にしてください。

4つの目的別ゴールドカードおすすめ17選|576枚を徹底比較!

世界一わかりやすいゴールドカードのメリット8つとおすすめカード6選

7. おすすめのショッピング用クレジットカード4選

ネットショッピングもいいですが、洋服や装飾品などは実際に見て買いたいという方も多いです。

そんな方は自分のよく行くお店でお得に買い物ができる、以下の4枚のような「そのお店が発行している」カードがおすすめです。

- 『エポスカード』:マルイ・近所の提携ショッピングモールで買い物をよくする方におすすめ

- 『ルミネカード』:ルミネで買い物をよくする方におすすめ

- 『MICARD+』:伊勢丹・三越で買い物をよくする方におすすめ

- 『タカシマヤセゾンカード』:高島屋で買い物をよくする方におすすめ

7-1. 『エポスカード』

『エポスカード』はマルイ・近所の提携ショッピングモールをよく利用する方におすすめの年会費無料クレジットカードでポイント還元率は0.5%です。

さらに、海外旅行保険が好条件です。年会費無料のクレジットカードで良い条件の海外旅行保険がついているカードは数えるほどしかないので非常に貴重です。

また、『エポスカード』には女性の方に嬉しいお得な優待が豊富にあります。

- 年に4回、マルイ・モディで10%の優待期間があります。

- AshやEARTHなどの有名サロンでの利用で会計が10%OFFになります。

- 全国の映画館で映画料金が500円お得になります。

| 年会費 | 無料 |

| 発行条件 | 満18歳以上の方(高校生は除く) |

| 基本還元率 | 0.5% |

『エポスカード』公式ページ:

7-2. 『ルミネカード』

『ルミネカード』はルミネでお得に使えるクレジットカードです。ルミネは、新宿、渋谷、横浜など主要都市のJRの駅に直結したデパートで、ファッション、アクセサリー、インテリア雑貨、レストランなど様々な店舗が入っています。

また、ルミネでこのカードを利用すれば、いつでも5%の割引、キャンペーン時には10%の割引が受けられるといったルミネユーザーには見逃せない超お得なクレジットカードです。

さらに『ルミネカード』にはSuicaも搭載されており、Suicaチャージでは1.5%もポイントがたまり、お財布の中がかさばらなくなるのも便利です。

| 年会費(税込) | 1,048円(初年度無料) |

| 発行条件 | 満18歳以上で電話連絡の取れる方(高校生は除く) |

| 基本還元率 | 0.5%:通常利用 1.5%:SuicaチャージやJR東日本の定期券購入など |

『ルミネカード』公式ページ:

7-3. 『MICARD+』

『MICARD+』は三越や伊勢丹で超お得に使えるクレジットカードなのでこれらのお店でよく買い物をする方におすすめです。

このカードの基本的なポイント還元率は0.5%ですが、三越や伊勢丹などで買い物をする場合は1%のポイント付与率になります。

さらに1品3,300円(税込)以上の買い物をした場合は前年の利用額に応じて驚くべきポイント還元率になります。

- 年間30万円まで:5%

- 年間30万円以上:8%

- 年間100万円以上:10%

このように三越や伊勢丹で買い物をする方には見逃せないクレジットカードとなっています。

| 年会費(税込) | 2,200円(初年度無料) |

| 発行条件 | 満18歳以上の方(高校生は除く) 「ご自宅」と「ご勤務先」に電話連絡が可能な方 |

| 基本還元率 | 0.5%:通常利用 1〜10%:三越・伊勢丹での利用 |

『MICARD+』公式ページ:

7-4. 『タカシマヤセゾンカード』

『タカシマヤセゾンカード』は高島屋での買い物が多い方におすすめな年会費無料のクレジットカードです。基本的なポイント還元率は1%ですが、高島屋での利用はポイント還元率が2倍の2%になります。

また、ポイントアップ期間はさらにポイント還元率がさらに2%アップされて4%になったり、タカシマヤでの有料催しが50%オフになったりなど非常にお得です。

さらに年間のタカシマヤでのお買上げ総額(ポイント対象商品に限ります)に応じて1%~3%のボーナスポイントがもらえるので高島屋でよく買い物をする方にとっては必携の1枚です。

| 年会費 | 無料 |

| 発行条件 | 18歳以上の方(高校生は除く) 提携する金融機関に決済口座をお持ちの方 |

| 基本還元率 | 1% |

『タカシマヤセゾンカード』公式ページ:

8. おすすめの女性向けクレジットカード3選

クレジットカードには女性向けに作られた「女性向けカード」というものがあります。

その名の通り、女性にあると安心できるようなサービスを取り揃えています。また、デザインも可愛いものが多く、クレジットカードとしての機能も申し分ありません。

そのため、何を選べばいいかわからないという方は以下のような女性向けカードを選ぶことでクレジットカードの便利さを実感できるはずです。

- 『ライフカード Stella(ステラ)』

- 『JCB CARD W plusL』

- 『JCB LINDA』

8-1. 『ライフカード Stella(ステラ)』

『ライフカード Stella(ステラ)』は年会費が1,375円(税込)かかり、基本的なポイント還元率が0.5%のカードです。誕生日月はポイントが3倍たまります。

また、海外旅行保険も充実しており、海外ショッピングの4%がキャッシュバックされるので海外によく行く女性にとっては非常に嬉しい一枚です。

その他にも女子特有のがんである「子宮頸がん」「乳がん」の検診を無料で受けられるクーポンをもらえます。

| 年会費(税込) |

|

| 発行条件 | 原則として18才以上(高校生不可)で電話連絡可能な方。 |

| 基本還元率 | 0.5%〜1.5% |

『ライフカード Stella(ステラ)』公式ページ:

8-2. 『JCB CARD W plusL』

『JCB CARD W plusL』は39歳以下の人が作れるJCBが直接発行している年会費永年無料でポイント還元率1.0%〜10.5%のクレジットカードです。

※還元率は交換商品により異なります。

次の2章でご紹介する『JCB LINDA』のキレイをサポートするLINDAリーグの優待や選べる女性保険「お守リンダ」も利用できるので、デザインにこだわりがなければこちらの方がおすすめです。

また、JCBオリジナルシリーズ優待店に指定されている下記のような店舗では最高10.5%のポイントが還元されます。

※還元率は交換商品により異なります。

- スターバックス(Starbucks eGift)の購入分:10.5%

- セブン-イレブン:2%

- Amazon:2%

以上のようにスターバックスやセブンイレブン、Amazonでの買い物が多い方にはお得に使えるクレジットカードです。

さらに、『JCB CARD W plus L』限定の女性疾病保険に月額290円から加入できるので、安心を重視する人にもおすすめです。

| 年会費 | 無料 |

| 発行条件 | 18歳以上39歳以下の方(高校生は除く) |

| 基本還元率 | 1% |

『JCB CARD W plus L』公式ページ:

8-3. 『JCB LINDA』

『JCB LINDA』は3種類ある可愛いデザインのクレジットカードを選べます。

1,000円(税込)ごとにポイントがたまり、貯まったポイントはドライヤーなどの女性にとって嬉しい商品と交換可能です。

その他にも様々な参加企業から提供される特典や商品が当たるキャンペーンを毎月開催しています。

出典:JCB

また、『JCB LINDA』や『JCB CARD W plus L』の保有者限定で入会できる、選べる女性保険「お守リンダ」は女性特定がん限定手術保険など女性にとって非常に嬉しい内容となっています。

| 年会費 | 無料 |

| 申し込み資格 | 18歳以上でご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上で学生の方。 |

| ポイント還元率 | 0.5%〜1.5% |

『JCB LINDA』公式ページ:

上記以外で女性向けのクレジットカードを選びたい方は、次の記事も参照にしてください。

男女100人ずつに聞いた最高のデザインのクレジットカード9選

9. おすすめの主婦向けクレジットカード4選

専業主婦は毎日の食事の買い物でスーパーに行ったりなど、買い物でクレジットカードを利用する場面が多いです。

そうした毎日の買い出しなどで割引やポイントが多くもらえるクレジットカードを利用できればお得に買い物ができます。

スーパーなどでお得になる専業主婦におすすめのクレジットカードは以下の4枚です。

| カード名 | 対象商品5%OFFの日 | ポイント還元率UPの日 | お得になる店舗 |

| 『イオンカード』 | 20日・30日(55歳以上は15日も) | 毎日2倍。10日はどこでも2倍。 | イオン系列の店舗 |

| 『セブンカード・プラス』 | 8日、18日、28日に5%OFF | 毎日2~20倍 | イトーヨーカドー・セブン-イレブンなど |

| 『majica donpen card』 | 9日、19日、29日に5%OFF | – | アピタ |

| 『マルエツカード』 | 毎週日曜日 | 毎日2倍 毎月1日・第3金曜日は5倍 | マルエツ |

それぞれお得になる日や店舗が違うので、あなたの生活に合ったクレジットカードを作りましょう。

9-1. 『イオンカード』

『イオンカード』は年会費無料、ポイント還元率は0.5%のクレジットカードです。『イオンカード』と『イオンカードセレクト』からカードを選択することができます。

以下のような特典があるため、イオンで普段から買い物をする専業主婦の方にとっては非常にお得です。

- イオンでの利用でポイント還元率が毎日2倍の1%。10日はどこでも2倍の1%。

- 20日・30日(55歳以上は15日も)はイオン系列の店舗で会計から5%OFF。

十分お得に利用できますが、イオン銀行の口座を引き落とし口座にできるのであれば『イオンカードセレクト』の方が以下のような嬉しい特典があるので、よりお得です。

- イオン銀行の普通預金金利が0.02%から最高0.15%に上げやすくなる

- 各種公共料金をお支払いで1件につき毎月5WAONポイント

| 年会費 | 無料 |

| 発行条件 | 18歳以上の方がお申込みいただけます。(高校生の方は、卒業年度の1月1日以降であればお申込みいただけます) |

| 基本還元率 | 0.5% |

『イオンカード』公式ページ:

WAONの利用でJALマイルを貯めたい方は『JALカード』(TOKYU POINT ClubQ・JCB・Mastercard・VISA)なら、JMB WAONのチャージでマイルも貯まるのでおすすめです。

9-2. 『セブンカード・プラス』

『セブンカード・プラス』は2019年7月1日以降より年会費がずっと無料で、ポイント還元率0.5%のクレジットカードでセブン&アイグループの対象店でお得に使うことができます。

以下のような特典があるため、セブン-イレブン、イトーヨーカドー、ヨークマート、デニーズ、7net、SEIBU SOGO、Arioで普段買い物をしている専業主婦の方におすすめです。

- セブン-イレブン※、イトーヨーカドー、ヨークマート、デニーズでのカード利用でポイント還元率が普段の2倍の1%

- 7net、SEIBU SOGO、Arioでポイント還元率が普段の2倍の1.0%

- 8日、18日、28日はイトーヨーカドーで対象商品の買い物が5%OFF

※2024年11月1日よりセブン-

※最大10%還元はセブン-

※事前にセブンカード・プラスを「7iD」

※nanacoポイント9.5%とセブンマイル0.5%

※一部、お支払い方法・商品・サービスの対象外があります。

| 年会費 | 無料 |

| 発行条件 | 18歳以上の方(高校生は除く) |

| 基本還元率 | 0.5% |

『セブンカード・プラス』公式ページ:

9-3. 『majica donpen card』

『majica donpen card』は年会費無料で基本的なポイント還元率が0.5%のクレジットカードです。

アピタ・ピアゴではmajicaアプリへ登録(連携or統合)したカードで支払いをすると、1.5%のmajicaポイントが貯まります。

アピタでは毎月9・19・29日にカード支払いで5%割引となったり、majica公式アプリとの連携でチャージ・会計がスムーズにできたり限定クーポンをもらえるなどお得に買い物できます。

| 年会費 | 無料 |

| 発行条件 | 満18歳以上の安定した収入のある、電話連絡可能な方(高校生は除く) |

| 基本還元率 | 0.5% |

『majica donpen card』公式ホームページ:

上記以外で専業主婦向けのクレジットカードを選びたい方は、次の記事も参照にしてください。

9-4. 『マルエツカード』

『マルエツカード』はイオンフィナンシャルグループであるイオンカードが発行しているクレジットカードです。

マルエツでの利用で下記の4つの特典がありお得になります。

- 毎週日曜日5%OFF

- いつでもWAON POINTが2倍(ポイント還元率1%)

- 毎月1日・第3金曜日はWAON POINTが5倍(ポイント還元率2.5%)

- 初回カード送付時に合計500円分の特別優待券がプレゼントされる

また、不定期に『マルエツカード』利用者限定でポイントがたくさんもらえるキャンペーンが店内POPに出されるので、マルエツでの買い物が多い方はおすすめです。

| 年会費 | 無料 |

| 発行条件 | 18歳以上の方がお申込みいただけます。(高校生の方は、卒業年度の1月1日以降であればお申込みいただけます) |

| 基本還元率 | 0.5% |

『マルエツカード』公式ページ:

10. 学生におすすめのクレジットカード2選

この章では学生におすすめな2枚のクレジットカードを紹介します。

この中からあなたのライフスタイルに合うカードを選んで使えば、より生活を豊かに便利にしてくれる事でしょう。

- 『エポスカード』:カラオケやテーマパーク、ファミレスなどを利用する女子大生(男子も可)におすすめ

- 『セゾンパール・アメリカン・エキスプレス®・カード』:電子マネーQUICPayの支払いで2%の高還元を受けたい学生におすすめ

10-1.『エポスカード』:カラオケやテーマパーク、ファミレスなどを利用する女子大生(男子も可)におすすめ

『エポスカード』は18歳以上の大学生なら申し込みが可能な年会費無料でポイント還元率は0.5%のクレジットカードです。

最短即日で作れるのも大きなメリットです(先にネットから申し込み、審査の結果が分かってから必要な物品を持って店舗に受け取りに行った方が無駄足にならないです)

マルイ・モディで買い物をする以外でもカラオケやテーマパーク、ファミレスなど全国10,000店舗以上で優待を受けられるので、関連のお店やネットショッピングをすることが多い女子大生(もちろん男子も!)には割引特典が特にお得に感じるでしょう。

- 年に4回、マルイで10%の優待期間がある

- カラオケでの利用でポイント5倍などの優待がある

- 笑笑や魚民などのモンテローザ系列のお店などでお得になる

- AshやEARTHなどの有名サロンでの利用で会計が10%OFFになる

- 東京ドームシティや富士急ハイランドの入園料が割引になる

- 全国の映画館で映画料金が500円お得になる

また、年会費無料の一般カードの中で最も高額な病気に関する海外旅行保険が付くので、海外旅行をする予定のある大学生に安全面でもおすすめできる1枚です。

『エポスカード』公式ページ:

10-2. 『セゾンパール・アメリカン・エキスプレス®・カード』:電子マネーQUICPayの支払いで2%の高還元を受けたい学生におすすめ

『セゾンパール・アメリカン・エキスプレス®・カード』は通常ポイント還元率0.5%で、年会費も実質無料※で使えて18歳以上の大学生なら申し込みが可能な永久不滅ポイントで有名なセゾンカードが発行するクレジットカードです。

※初年度無料、次年度以降前年に1回以上カード利用

特典内容がリニューアルされ、電子マネーの一つであるQUICPayでの支払いで永久不滅ポイント2%*(マイル還元率JAL1%以上、ANA1.2%以上)という高還元率カードになりました。

*年30万円に達する引落月までが対象

年に1回利用さえすればずっと年会費無料で持ち続けられるので、とにかくかっこいいアメックスデザインのクレジットカードを簡単で安全な条件で持ち続けたい方には最適な1枚です。

また、不定期に開催される「セゾン・アメックス・キャッシュバック」でファミリーマートやAmazon、ウエルシアなどで得をしやすいです。

『セゾンパール・アメリカン・エキスプレス®・カード』公式ページ:

上記以外で学生向けのクレジットカードを選びたい方は、次の記事も参照にしてください。

11. まとめ

おすすめのクレジットカードを10パターンに分けてご紹介しました。

この記事で紹介したクレジットカードは以下の通りです。

おすすめの年会費無料クレジットカード

- 『リクルートカード』

おすすめのポイント高還元クレジットカード

おすすめの海外旅行保険クレジットカード

おすすめの作りやすいクレジットカード

※有料ですが、作りやすさを重視するのであれば『Nexus Card』

おすすめの初心者向けクレジットカード

おすすめのゴールドカード

おすすめのショッピング用クレジットカード

- 『エポスカード』

- 『ルミネカード』

- 『MICARD+』

- 『タカシマヤセゾンカード』

おすすめの女性向けクレジットカード

おすすめの主婦向けクレジットカード

- 『イオンカード』(WAONでJALマイルを貯めたい方は『JALカード』(TOKYU POINT ClubQ・JCB・Mastercard・VISA)

- 『セブンカード・プラス』

- 『majica donpen card』

- 『マルエツカード』

おすすめの学生クレジットカード

このページの内容が、あなたにとって最高のクレジットカードを選ぶ役に立つことを願っています。