ゴールドカードを作りたいと思っているけど、申し込みの条件がはっきりわからなくて困っていませんか。

実は、ここ数年でゴールドカードを含むクレジットの申し込みの条件は、年齢以外は昔のようなはっきりとした数字を出さなくなったため分かりにくくなっています。

この記事では、有名大手カード会社を3社勤務した元社員でありクレジットカードマニアの私が、ゴールドカードの条件について以下の流れでご紹介します。

ただ最新のゴールドカードの申し込み条件を表で比較できるだけでなく、時代と共に変わる審査で重視する条件もご紹介します。

また、あなたが年齢以外の申し込みの条件に足りていないとわかった時でも、審査をパスしやすくするためのコツもお伝えします。

このページを読んで頂くことでゴールドカードの条件についての最新情報がわかり、あなたが欲しいゴールドカードが作る助けとなるでしょう。

1. 申し込み条件別有名ゴールドカード比較一覧表

この章では、現在持っている人の数が多く有名なゴールドカードを中心に申し込み条件を一覧表にして比較しました。

| 申し込み条件 | カード名 |

| 18歳以上のかた(学生を除く) | |

| 18歳以上(高校生不可)で電話連絡可能な方 | |

| 高校生を除く18歳以上、収入のあるかた ※大学・短期大学・専門学校生可 | |

| 満18歳以上で安定した収入のある方、その配偶者の方、学生の方(高校生は除く) |

|

| 満20歳以上30歳未満で、ご本人に安定継続収入のある方 ※ヤングゴールドカードと言われます | |

| 原則として20歳以上の安定収入のある方(パート・アルバイト可) ※年会費2,000円前後の格安ゴールドカードが含まれています。 | |

| 満20歳以上(学生は除く)で、安定した継続収入があること(正社員) | |

| 申し込み条件 | カード名 |

| 20歳以上、一定以上の勤続年数・営業歴と安定収入のある方 | |

| 日本国内にお住まいで、電話連絡のとれる20歳以上の安定した収入のある方 | |

| 所定の基準を満たす方 ※以前は22歳以上(年収200万円以上) | |

| 22歳以上(学生を除く)で安定した収入があり、社会的に信用を有する方 | |

| 23歳以上で、安定した継続収入のある方 | |

| 25歳以上で安定収入のある方 | |

| 原則として満25歳以上で、ご本人に安定継続収入のある方 | |

| 所定の基準を満たす方 ※以前は25歳以上(年収400万円以上) | |

| 原則として満25歳以上で年収500万円以上の方 | |

| カード会社所定の基準を満たす方 | |

| 原則として、満30歳以上で、ご本人に安定継続収入のある方 |

申し込みの条件として挙げられているのは次の3つです。

- 年齢

- 年収(一部のカード会社)

- 勤続年数(一部のカード会社)

一部のゴールドカードを除いて、具体的な年収の金額が書かれていなくて年齢と「安定した継続収入」という表現が多いことがわかります。

そのため、多くのゴールドカードを申し込む時にあなたが作れるかどうかがはっきりとわからなくて困ることが多いでしょう。

年収は審査に通った人の口コミや報告が目安

有名で持っている人の多いゴールドカードの場合、作れた人の口コミなどがあるので、おおよその条件(主に年収と正社員・パートなどの勤務状態)はわかります。

例えば次のゴールドカードはその年収で作れている報告が多いです。

| 年収100万円〜 | |

| 年収200万円〜 | |

| 年収300万円〜 | |

| 年収400万円〜 | |

| 年収500万円〜 |

年収に制限がなく持てるのは流通系の招待制年会費無料ゴールドカードのみ

年収を重視されず高校生以外の学生や専業主婦でも持てるゴールドカードは、カードの利用履歴を重視する一部のスーパーや百貨店が出している招待制の原則年会費無料のゴールドカードです。

しかしながら、ゴールドカードの多くは正社員として働いていてある程度の年収があることを条件として求められます(自営業の場合は営業年数。会社勤めよりも審査の条件は厳しくなる)

学生やパート・アルバイト、専業主婦の人など自分で安定した収入を稼いでいない人は格安ゴールドカードやヤングゴールドカード以外持つことは難しいです。

1章まとめ

一覧表の比較から申し込み条件に関して次のようなことがわかります。

- 年齢以外の条件がはっきりと書かれていないことが多くわかりにくい

- 正社員である程度の年収がないと作りにくい

次の章では、カード会社が申し込みで重視しているあなたの条件についてご説明します。

2. プロが教えるカード会社が教えてくれないゴールドカードの審査で重視する4つの条件

1章でご説明したように一昔前と異なり、カード会社で公表されている審査基準は少なくなってしまいました。

- 年齢

- 年収(一部のカード会社)

- 勤続年数(一部のカード会社)

そのため、ゴールドカードの審査時にカード会社があなたのどの情報を見ているのか気になると思います。

この章では、カード会社がゴールドカードを含むクレジットカードを発行する時に、明らかにしていないけど重視している条件について解説します。

2-1. 年収じゃない!?カード会社が重視する4つの条件

最近は、景気の低迷もありサラリーマンの給料が右肩下がりの傾向で平均年収も下がっています。

そのため、以前ほど年収の高さは重視されません。

現在、カード会社が重視しているあなたの条件は次の4つです。

- 勤続(営業)年数

- 職業(雇用形態・勤務先の資本金や従業員の規模)

- 借入利用履歴(クレジットヒストリー)

- 他社の借入件数・金額

カード会社によっては居住形態(持家か賃貸か)や居住年数(長いほど有利)など他の条件も重視していますが、主には上で挙げた4つです。

勤続(営業)年数

最近の申し込み条件でよく見かける「継続した」安定収入という表現は勤めている年数のことです。

この勤続年数が長ければ長いほど審査にとって高い評価となります。

個人事業主や自営業の人は営業年数となり、当然長い方が事業を安定していて定収入があると判断されます。

転職などで勤め先が変わった場合、1年未満で申し込むと審査に不利です。

ただし、年収が上がった、正社員になった、規模の大きい会社に勤めるようになったなど別の項目で評価が高くなるなら大きな問題ではありません。

職業(雇用形態・勤務先の資本金や従業員の規模)

カード会社の評価は、国立で医者や弁護士のような難しい資格職に就いていて勤務先の資本金が多く、多くの従業員がいる所に正社員で勤めていると高くなります。

逆にパートやアルバイトで、中小企業だと評価は低くなります。

また、個人事業主や自営業は年収が高くても民間企業に勤めているサラリーマンより低い評価になることも珍しくありません。

なぜなら、事業の安定性を疑われるからです(中小企業の10年生存率は70%:経済産業省より)

勤務先の知名度はあまり関係ありません。

ただ、上場会社は結果として資本金や従業員数などの基準を満たすため、高い評価になります。

借入利用履歴(クレジットヒストリー)

過去2年間のクレジットカードやローンなどの支払い状況を見られます。

入金が遅れがちだと評価は下がります(スマートフォン・携帯電話の分割購入なども含まれます)

返済日より61日以上または3ヶ月以上の支払いの遅れ(延滞)があった場合「異動」の記録が残ります。

異動があるとほぼ審査に通りません。

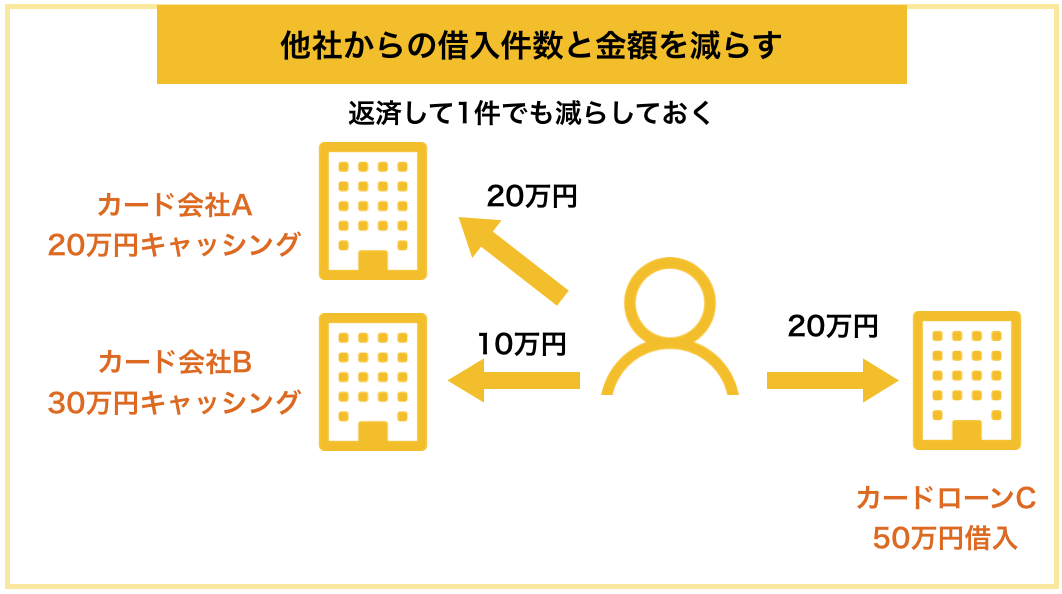

他社の借入件数・金額

クレジットカードの付くキャッシング、カードローン、住宅ローン、自動車ローンなどでどこからどれくらいの金額を借りているのかチェックされます。

年収に対してあまりにも多くの会社から多額の金額を借り入れていると返済能力を疑われて評価が下がり、審査に通りにくくなります。

ただし、住宅ローンや自動車ローンは、組んでいることで社会的信用があると見なして評価を上げるカード会社もあります。

2-2. こんな情報も評価の対象!審査で見ているその他の条件

上で紹介した内容を含む、カード申し込み者の情報はそれぞれの項目に点数(スコア)を付けて信用力を判断されます。

このことをスコアリングと言います。

過去の情報を元に半自動である程度申し込み者の信用度を測れる仕組みをカード会社は作っています。

スコアリングでは他にこんな情報を評価の対象として見ています。

- 年齢

- 固定電話の有無

- 住居種類(持家/賃貸/公営住宅/社宅/寮など)

- 居住年数

- 住宅ローンまたは家賃支払いの有無と金額

- 配偶者の有無

- 家族構成

支払いから逃げにくい環境・状況にいるかどうか

わかりやすく言うとこの一言に尽きます。

固定電話を持っていると評価が上がるのは、その場所での連絡が付きやすく、簡単に逃げにくいと判断されるからです。

住宅も持家ですと、資産があって支払い能力があるとみなされる他に簡単に引っ越しなど移動しないと考えられるからです。

居住年数が長いと評価が高くなるのも短期間に引っ越しを繰り返していると支払いから逃げるのではと思われるためです。

家族は配偶者がいると相手が代わりに支払ってくれると判断されます。家族構成も両親と同居だと、両親が支払う可能性が高いとみなされます。

2章まとめ

カード会社があなたから申し込みがあって審査をする時に気にするのは下記の1点のみです。

この人はきちんと使った分を返済してくれるのか

その信用を客観的に証明するために、信用機関の情報を確認したりカード会社が持っている過去の利用者のデータから“スコアリング”という方法を使います。

もし、あなたがゴールドカードの審査の前に信用情報に不安があるなら、一度信用機関に確認してみてはいかがでしょうか。

絶対にダメ!申し込み時に嘘の情報は書かない!

審査が通りやすくなるように、嘘の情報を書くことは絶対に止めてください!

スコアリングの話でも触れましたが、カード会社は過去の利用者の情報をデータとして持っています。

年収を不必要に大きく書いたり、勤続年数を長く書いたり、他社での申し込み件数や金額を少なく書いても、高い確率でバレます。

嘘の情報を書く=信用できないと思われ、審査には悪い影響しか与えませんのでできるだけ正確な情報を書くようにしましょう。

どうしても作りたい場合、まずはカード会社に電話やメールで相談・問い合わせをしてください。

3. ゴールドカードの申し込みをパスしやすくするための6つのコツ

2章でカード会社が明らかにしていないゴールドカードの審査で重視する条件についてご理解いただけたかと思います。

この章では、ゴールドカードの申し込みをパスしやすくするためにあなたができる6つのコツを教えます。

- 既に持っているクレジットカードのキャッシングの枠を減らしたり0にする

- 他社から借り入れをしているなら、件数と金額を減らす

- 6ヶ月以内に申し込むクレジットカードの枚数を2枚以下にする

- そのカード会社が出している一般カードを作り利用する

- 毎月カードを使い、きちんと返済をする

- 勤続年数を増やし、収入は副業などで増やす

下記で詳しくご説明していきます。

コツ1. 既に持っているクレジットカードのキャッシングの枠を減らしたり0にする

あなたがもし既に何枚かクレジットカードを持っているなら、自分のカードのキャッシング枠を確認してください。

そのキャッシング枠の合計があなたの年収の1/3に近かったり同じだった場合、カード会社に連絡をして枠を減額してもらうか、0にしてもらいましょう。

そうすることで、新しくゴールドカードを申し込む時の審査に有利になります。

法律の規制でカードのキャッシング枠が年収の1/3以下にするよう決まっているから

総量規制という法律で個人がお金を借りられる枠の基準が定められていて、その枠の中にクレジットカードのキャッシング枠も含まれるからです。

総量規制とは個人の借入総額が、原則、年収等の3分の1までに制限される仕組みを言います。

これは国が定めた決まりなので、カード会社にはどうすることもできません。

あなたがキャッシング枠を0することで、ゴールドカードの審査に通りやすくなります。

コツ2. 他社から借り入れをしているなら、件数と金額を減らす

住宅ローンやカーローンなどを除く、他社でカードローンやキャッシングでお金を借りているなら、できるだけ件数と金額を減らしましょう。

なぜなら、あちこちから多額の借り入れをしているとカードの発行会社は「この人はお金に困っている人なのかな」と判断して、審査が厳しくなるからです。

中には3件以上の借り入れがある場合、自動的に審査を通さないカード会社もあります。

可能な限り、借り入れの件数と金額を減らしてから申し込みをした方が審査に通りやすくなります。

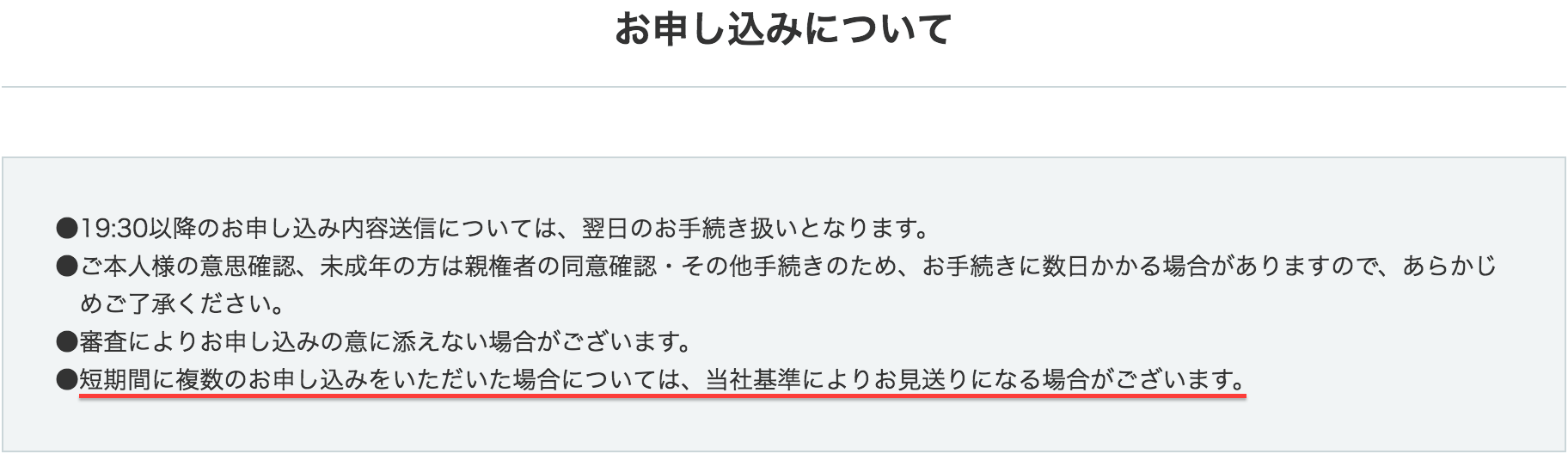

コツ3. 6ヶ月以内に申し込むクレジットカードの枚数を2枚以下にする

信用機関にはクレジットカードを申し込んだ記録が6ヶ月間残るため、審査に通りやすくするためには申し込み枚数を2枚以下にしておきましょう。

一般的に6ヶ月以内に3枚以上のクレジットカードの発行申し込みをしていることを多重申し込みと言います。

口コミやネットの掲示板などで「半年で5〜6枚でも大丈夫」「毎月1枚作れる」など1年間に何枚も申し込みをしていてもカードを作れている人もいます。

しかし、個人の属性によってクレジットカードの作りやすさは違うので、当ページでは6ヶ月以内に2枚以下の申し込みをおすすめします。

なぜカード会社は多重申し込みを嫌がるのか

理由は2つあります。

- お金に困っていてたくさん借入をして逃げる可能性が高いと判断されるため

- 入会特典狙いでカードをあまり使わないで短期間で解約され損をする可能性が高いため

お金に困っていてたくさん借入をして逃げる可能性が高い

カード申し込み者にその意思が無くても、1章で述べたスコアリングに用いるデータからそのような行動をする人の確率が高いと判断されます。

そのため、カード会社に疑われるような行動は避けた方がゴールドカードの審査に通る可能性は上がります。

実際、カード会社によっては入会時に多重申し込みはカードを作れないと明記し、審査を厳しくしています。

出典:セゾンカードインターナショナル申し込み画面

出典:セゾンカードインターナショナル申し込み画面

入会特典狙いでカードをあまり使わないで短期間で解約され損をする可能性が高い

ポイントサイトなどでカードを作ることでたくさんのポイントがもらえるのは、カード会社がポイントサイトに報酬として支払っている広告費の一部を会員に還元しているためです。

カード会社は利用者を増やすためにカードを発行していますが、そのために広告費やカードそのものの発行手数料(ICチップの単価だけで500円とも言われています)など少なくない経費をかけています。

そのため、ポイントや入会ボーナスだけ受け取って短期間で解約を繰り返しているとそのカード会社での評価は下がり社内ブラックになり、今後審査に通らなくなる可能性が高くなります。

信用情報機関にもカードを退会してから5年間はどのカード会社でどのくらいの期間利用していたのか記録が残るため、他のカード会社の審査にも通らなくなる可能性が高くなります。

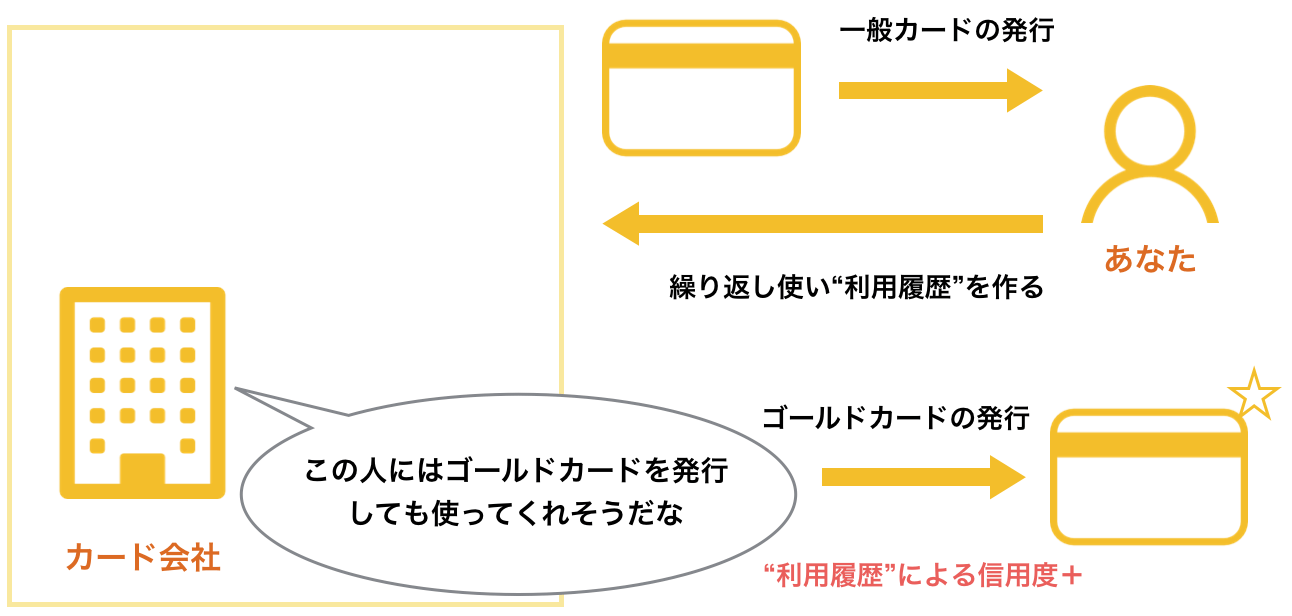

コツ4. そのカード会社が出している一般カードを作り利用する

いきなりゴールドカードを作るのではなく、まずそのカード会社が出している一般カードを作り、利用しましょう。

なぜなら、JCBや三井住友カードのように自社のカードでの利用履歴を重視する会社では、たとえ他社のプラチナカードを持っていてきちんと支払いをしていても、審査で落とすことがあるからです。

そのため、『JCB CARD W』や『三井住友カード』のような一般カードから始めて、利用した方がカード会社に「この人はきちんとウチの会社のカードを使ってくれる人だ」と判断されます。

その利用履歴(クレジットヒストリー)が+の評価となってゴールドカードへの招待が来たり、アップグレードを申請した時に審査に通りやすくなります。

コツ5. 毎月カードを使い、きちんと返済をする

既に他社でクレジットカードを使っていたり、欲しいゴールドカードを発行しているカード会社での一般カードを持っている場合、金額の多い少ないに限らず毎月そのカードを利用し、きちんと返済をしてください。

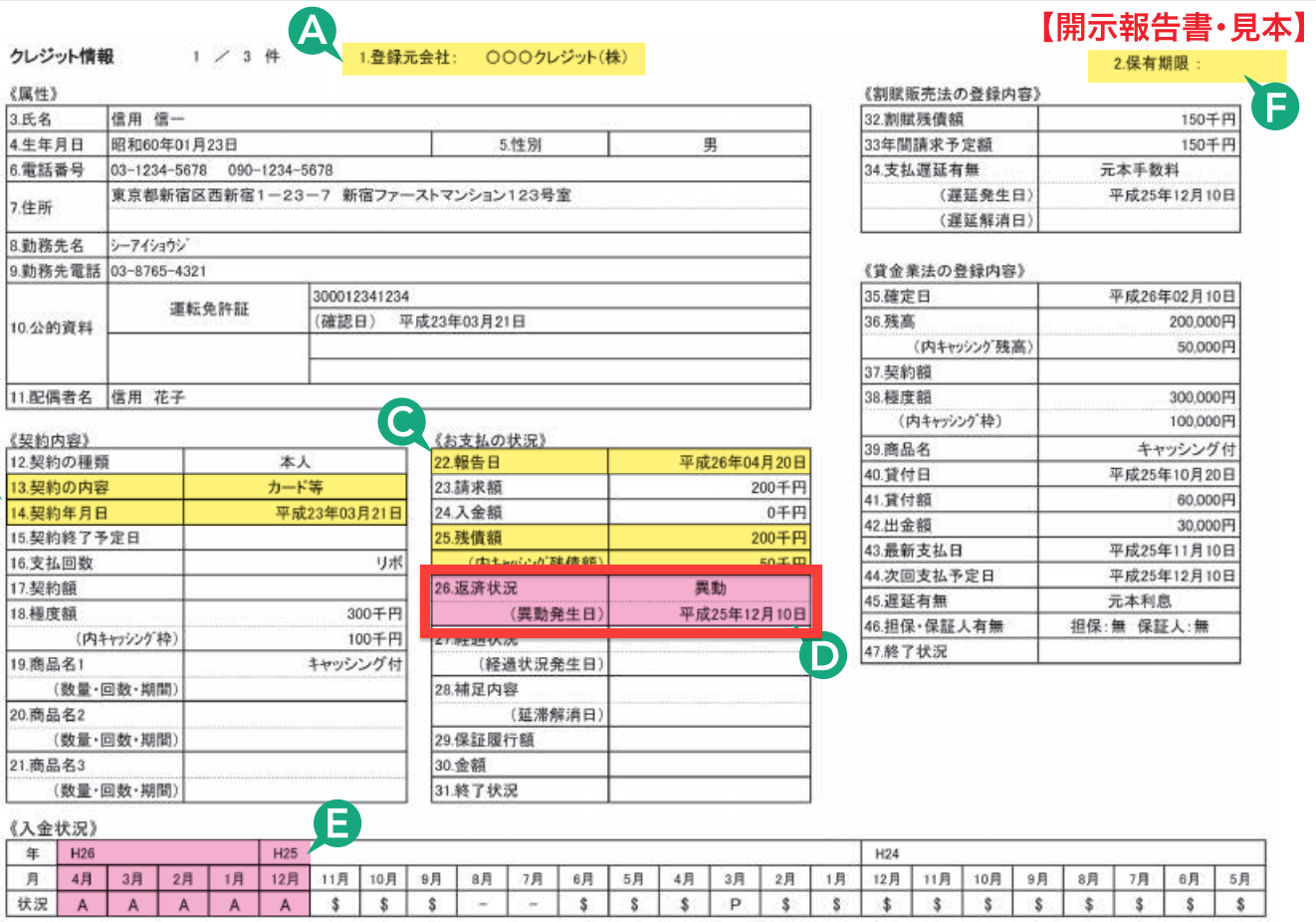

当たり前のように思えることかもしれませんが、カードを利用することで「信用情報開示報告書」にあなたの返済の記録が残ります。

出典:信用情報開示報告書の見方

図のEの部分に$マークが並んでいると、あなたがカード会社にきちんと返済をしている証拠となり、$マークばかりだと“優良な利用履歴(クレジットヒストリー)”があると判断され、審査に+の評価をされます。

この《入金状況》は過去24ヶ月にさかのぼって見ることができます。

そのため、過去に入金の遅れ(延滞)や支払いをしていないなどの問題があれば図のDの部分に「異動」の記録が残り、審査に通るのは非常に難しくなります。

異動や過去に自己破産などをしていると信用情報機関に5〜10年間記録が残ります。これがいわゆる“ブラックリストに載る”状態です。

カード会社個別には永久に情報が残るので「社内ブラック」になると、アメックスのような一部の会社を除きそのカード会社の審査に通ることはないでしょう。

コツ6. 勤続年数を増やし、収入は副業などで増やす

1章でご説明したスコアリングの数値として、職種・勤務先規模・勤務形態は簡単に変えることができない要素です。

しかし、勤続年数はあなたがその勤務先で働き続けることでその数字をのばすことができます。

また、収入も給料は簡単に上がらず金額も自分で決めらませんが、副業などで増やすことはできます(公務員・公職の人は除く)

なお、会社員など勤めている人が勤務先に副業をしていることをバレたくないなら「副業がバレないように確定申告するための全知識」の記事の内容を参考にしてください。

副業は勤務先の規定で禁止にされていることも多いですが、副業の種類によっては大丈夫なこともあります。

FXでの投資もその1つです(興味のある人は「副業でFXしたい人必見!痛い目にあわず稼ぐための全知識」をご覧ください)

紹介した記事の中でも説明しているように、確定申告の手続きさえきちんとしていれば限りなくトラブルを0にすることができます。

もちろん副業は勤務先の利益を損なわない仕事内容を選び、勤務時間外に行ってください。

また、ゴールドカードを申し込む際の手続きで必要な書類の返送があれば、その中に源泉徴収票のコピーや確定申告の控えのコピーなどを入れて、収入がきちんとあることをアピールすると審査に通りやすくなります。

個人事業主や会社経営をしている人で審査に落ちた経験がある人は、出来るだけ長い年数の決算報告書・納税証明書などで安定した収益が長期的にあることを証明することで審査に通りやすくなります。

3章まとめ

あなた自身がゴールドカードの申し込みをパスしやすくするためにできることは意外と多くあります。

- 既に持っているクレジットカードのキャッシングの枠を減らしたり0にする

- 他社から借り入れをしているなら、件数と金額を減らす

- 6ヶ月以内に申し込むクレジットカードの枚数を2枚以下にする

- そのカード会社が出している一般カードを作り利用する

- 毎月カードを使い、きちんと返済をする

- 勤続年数を増やし、収入は副業などで増やす

この章でご紹介した6つのコツを使うことで、あなたの欲しいゴールドカードを作れる確率を上げることができるでしょう。

4. まとめ

ゴールドカードの条件について、ご説明しました。

カード会社が申し込み条件として公表している情報は非常に少ないですが、このページでご紹介してきた内容を参考にすることであなたの作れるゴールドカードの目安がわかったでしょう。

また、年収の目安などの条件が合わなくても6つのコツを利用することでゴールドカードを作れる確率を上げることができます。

- 既に持っているクレジットカードのキャッシングの枠を減らしたり0にする

- 他社から借り入れをしているなら、件数と金額を減らす

- 6ヶ月以内に申し込むクレジットカードの枚数を2枚以下にする

- そのカード会社が出している一般カードを作り利用する

- 毎月カードを使い、きちんと返済をする

- 勤続年数を増やし、収入は副業などで増やす

この記事の内容が役に立ち、あなたの欲しいゴールドカードが作れることを祈ってます。

(※当サイトへの掲載情報は、できる限り正確であるように精査の上細心の注意を払って作成しておりますが、情報を利用・使用するなどの行為に対して生じたあらゆる損害等について一切補償は致しません。極力サービス内容が変わり次第更新をしますが突然変わりすぐに更新できない可能性もあるため、カードご入会の前には必ずご自身でカード発行元の公式サイトで最新の情報をご確認した後にお申し込み下さい)